اليورو/الدولار: متى ستعود الزوج إلى 1.1000؟

- يمكن القول إن النتيجة في مواجهة اليورو والدولار الأمريكي خلال النصف الثاني من يونيو كانت محايدة. في يوم الجمعة 30 يونيو، انتهى زوج اليورو/الدولار عند نفس مستوى التداول في الـ15 والـ23 من يونيو.

في يوم الخميس 29 يونيو، صدرت بعض البيانات الماكرو اقتصادية القوية من الولايات المتحدة. حيث قام مكتب التحليل الاقتصادي بتعديل بيانات ناتج الناتج المحلي الإجمالي للربع الأول بنسبة 2.0% سنويًا (متوقع 1.3%). أما بالنسبة لسوق العمل، فقد انخفض عدد الطلبات الأولية للحصول على إعانة البطالة للأسبوع بمقدار 30 ألف طلب، ليصل إلى أدنى مستوياته منذ نهاية شهر مايو بـ239 ألف طلب.

يذكر أن لجنة السوق المفتوحة للمركزي الأمريكي قررت في اجتماعها في 14 يونيو إيقاف عملية التشديد النقدي وترك معدل الفائدة دون تغيير عند 5.25%. وبعد ذلك، ترك المشاركون في السوق للتكهن بالخطوات القادمة للجهاز التنظيمي. وقد تعززت الثقة في استقرار الاقتصاد الأمريكي بعد صدور البيانات وارتفعت التوقعات بزيادة معدل الفائدة على الدولار. وفقًا لأداة CME FedWatch، ارتفع احتمال رفع معدل الفائدة بنسبة 25 نقطة أساس في اجتماع الاحتياطي الفيدرالي الأمريكي في يوليو إلى 87%، ويقترب احتمال أن يصل إجمالي زيادة معدل الفائدة بنسبة 50 نقطة أساس بحلول نهاية عام 2023 من 40%. ونتيجة لذلك، سجل زوج اليورو/الدولار في منتصف يوم الجمعة 30 يونيو أدنى مستوى محلي عند 1.0835.

وفي كلمة ألقاها رئيس الاحتياطي الفيدرالي جيروم باول في منتدى اقتصادي في سينترا (البرتغال) يوم الأربعاء 28 يونيو، أكد أن زيادة معدل الفائدة القادمة ستكون بسبب ارتفاع السوق العمل وارتفاع التضخم المستمر. ومع ذللكن، أشارت بيانات الإنفاق الشخصي الأساسية (PCE) التي نشرت في 30 يونيو إلى أن التضخم، على الرغم من بطئه، يتراجع. وكانت التوقعات تشير إلى أن مؤشر PCE لشهر يونيو سيظل عند المستوى السابق البالغ 4.7%، ولكن في الواقع، انخفض إلى 4.6%. هذا أدى إلى تقليل المشاعر الإيجابية تجاه الدولار، مما أدى إلى انخفاض مؤشر DXY وعودة زوج اليورو/الدولار إلى المنطقة المركزية للممر الجانبي لمدة أسبوعين، وانتهى الفترة الخمسة أيام عند 1.0910.

وفيما يتعلق بحالة الاقتصاد على الجانب الآخر من المحيط الأطلسي، بعد بيانات التضخم الأولية العالية من إسبانيا وألمانيا، كان من المتوقع أن يرتفع مؤشر أسعار المستهلكين الموحد (HICP) في منطقة اليورو بنسبة 0.7% في يونيو، متجاوزًا بشكل كبير النسبة السابقة التي بلغت 0.2% في الشهر السابق. ومع ذلك، كانت القيمة الفعلية، على الرغم من ارتفاعها قليلاً عن شهر مايو، هي 0.3% فقط. وعلاوة على ذلك، أظهرت بيانات مؤشر أسعار المستهلكين الأولية التي نشرت في يوم الجمعة 30 يونيو انخفاض التضخم في منطقة اليورو من 6.1% إلى 5.5% سنويًا (التوقعات كانت 5.6%).

ويذكر أنه بعد البيانات الهوكيشية التي أدلى بها قادة البنك المركزي الأوروبي في منتصف يونيو، كانت الأسواق قد قيمت بالفعل رفع معدلات الفائدة لليورو مرتين في يوليو وسبتمبر، كل منها بنسبة 25 نقطة أساس. لذلك، لم تكن بيانات التضخم الأوروبية الجديدة لها تأثير يذكر على مشاعر المستثمرين.

شهِد يوم الجمعة 30 يونيو ليس فقط نهاية الربع الأول، ولكن أيضًا نهاية النصف الأول من العام. وفي هذا الصدد، قرر ممثلون عن عدة بنوك تقديم توقعاتهم للنصف الثاني من عام 2023 وبداية عام 2024. يرون اقتصاديو بنك كريديت أجريكول خطر انخفاض اليورو مقابل الدولار الأمريكي من المستويات الحالية في المدى القريب ويتوقعون تعافيه التدريجي اعتبارًا من الربع الرابع من عام 2023. في رأيهم، يمكن أن يرتفع الزوج خلال الفترة القادمة من 6-12 شهرًا إلى 1.1100.

يتوقع استراتيجيو بنك ويلز فارجو استقرار الدولار أو حتى قوته الطفيفة خلال بقية عام 2023. ومع ذلك، يتوقعون تضعفًا ملحوظًا على مدى العام التالي. يكتب محللو ويلز فارجو: "نظرًا لتوقعاتنا بحدوث ركود في الولايات المتحدة في وقت لاحق وبتخفيف سياسة الاحتياطي الفيدرالي في وقت لاحق، نتوقع تضاؤل الدولار الأمريكي لاحقًا وبشكل أكثر تدرجًا. نتوقع أن يتغير معدل الدولار الأمريكي الموزون تجاريًا بشكل طفيف بحلول نهاية عام 2023، وأن ينخفض بنسبة 4.5% بحلول عام 2024."

حدث اقتصادي آخر، صادف وقت كتابة هذا المراجعة في مساء 30 يونيو، حيث صوت 50% من المحللين لانخفاض الزوج، و 25% لارتفاعه، والـ 25% المتبقية اتخذت موقفًا محايدًا. بين المذبذبات على فريم اليومي، 35% من جانب الثيران (الأخضر) و25% من جانب الدببة (الأحمر) و40% مرسومة باللون الرمادي المحايد. بين مؤشرات الاتجاه، 90% ملونة باللون الأخضر، و 10% فقط باللون الأحمر. ويقع الدعم الأقرب للزوج حوالي 1.0895-1.0900، يليه 1.0865، 1.0790-1.0815، 1.0745، 1.0670 وأخيرًا القاع المسجل في 31 مايو عند 1.0635. وسيواجه الثيران مقاومة في منطقة 1.0925-1.0940، تليها 1.0985، 1.1010، 1.1045، 1.1090-1.1110.

ومن بين الأحداث القادمة التي يجب ملاحظتها، إطلاق مؤشر مديري المشتريات (PMI) للتصنيع في ألمانيا والولايات المتحدة يوم الاثنين 3 يوليو. سيتم نشر محضر اجتماع لجنة السوق المفتوحة للمركزي الأمريكي يوم الأربعاء 5 يوليو. وفي اليوم التالي، يتوفر بيانات حول حجم مبيعات التجزئة في منطقة اليورو. كما سيتم نشر تقرير التوظيف ADP ومؤشر PMI لقطاع الخدمات في الولايات المتحدة في نفس اليوم.

وفي نهاية الأسبوع العملي، سيتم نشر دفعة أخرى من بيانات سوق العمل في الولايات المتحدة يوم الجمعة 7 يوليو، بما في ذلك معدل البطالة والمؤشر المهم لرواتب العمال غير الزراعيين. كما ستلقي رئيسة البنك المركزي الأوروبي كريستين لاغارد كلمة في نفس اليوم.

وعلاوة على ذلك، يجب على المتداولين أن يكونوا على علم بأن يوم الثلاثاء 4 يوليو هو عطلة عامة في الولايات المتحدة، حيث تحتفل البلاد بيوم الاستقلال. وبالتالي، ستغلق الأسواق في وقت سابق في اليوم السابق بسبب العطلة

GBP/USD: كيف "هزم" السيد بول مستر بيلي

- في المراجعة السابقة، لاحظنا كيف تؤثر كلمات المسؤولين بشدة على الاقتباسات. كانت هذه الأسبوع تأكيدًا آخر على ذلك. في يوم الأربعاء الموافق 28 يونيو، شهد زوج GBP/USD انخفاضًا مذهلاً. وكان السبب هو خطابات رئيس الاحتياطي الفيدرالي جيروم باول ومحافظ بنك إنجلترا أندرو بيلي في سينترا. وعد السيد بيلي بأن بنكه المركزي سيفعل كل ما يلزم للحصول على مستوى التضخم المستهدف. وهذا يعني على الأقل زيادتين أخريين في معدل الفائدة. ومع ذلك، لم يستبعد السيد باول مزيدًا من تشديد السياسة النقدية للفيدرالي، على الرغم من أن التضخم في الولايات المتحدة أقل بكثير منه في المملكة المتحدة. ونتيجة لهذين الخطابين، فاز جيروم باول والعملة الأمريكية، وانخفض GBP/USD بشكل حاد.

في اليوم التالي، أضافت إحصاءات ماكرو قوية للولايات المتحدة قوة للدولار. وإذا لم تكن هناك بيانات عن الإنفاق على الاستهلاك الشخصي (PCE) في الولايات المتحدة التي نشرت في نهاية الأسبوع، فإن الجنيه كان سيعاني كثيرًا. ولكن بفضل PCE، تمكن الجنيه في بضع ساعات فقط من استعادة ما يقرب من كل الخسائر ووضع الاختام النهائية عند مستوى 1.2696.

في الخطاب المذكور في سينترا، أكد أندرو بيلي أيضًا أن "اقتصاد المملكة المتحدة ثبت أنه أكثر مقاومة" مما كان يتوقعه البنك المركزي. نود أن نثق في رئيس بنك إنجلترا. ومع ذلك، فإن البيانات التي نشرتها مكتب الإحصاءات الوطني (ONS) في 30 يونيو تثير بعض القلق. وبالتالي، فإن الناتج المحلي الإجمالي للبلاد نما في الربع الأول من عام 2023 بمعدل 0.1% في الربع السنوي و 0.2% في الربع السنوي. وإذا بقي المؤشر الأول عند المستوى السابق، فإن الثاني أظهر انخفاضًا كبيرًا: كان 0.5% أقل من البيانات للربع الرابع من عام 2022.

وفقًا لاقتصاديي Credit Suisse، يجب تعريف الوضع الذي يواجهه بنك إنجلترا على أنه استثنائي بشكل حقيقي. ولكن لا يبدو أن تباطؤ الناتج المحلي الإجمالي البريطاني يقلق قيادة بنك إنجلترا كثيرًا، والتي تركز على مكافحة التضخم المرتفع.

بعد اجتماعات مايو ويونيو، رفع بنك إنجلترا معدل الفائدة بمقدار 25 نقطة أساس و 50 نقطة أساس إلى 5.00%. ويعتقد العديد من المحللين أن الجهاز الرقابي قد يرفعه إلى 5.50% في الاجتماعين القادمين، ثم إلى 6.25%، على الرغم من تهديد الركود الاقتصادي. وسوف تدعم مثل هذه الخطوات في المستقبل القريب الجنيه. وفي Credit Suisse، على سبيل المثال، يعتقدون أنه على الرغم من أن الجنيه قد تقوى بشكل كبير منذ سبتمبر 2022، إلا أن GBP/USD لا يزال لديه الإمكانية للنمو إلى 1.3000.

من وجهة نظر تحليل فني، تبدو مؤشرات المتذبذبات على D1 غير مؤكدة تمامًا - ثلث للشمال، وثلث للجنوب، وثلث للشرق. وتبدو الصورة أوضح بالنسبة لمؤشرات الاتجاه - 90% يوصي بالشراء، و10% يوصي بالبيع. إذا انتقل الزوج جنوبًا، فسوف يواجه مستويات الدعم والمناطق عند 1.2625، 1.2570، 1.2480-1.2510، 1.2330-1.2350، 1.2275، 1.2200-1.2210. وفي حالة صعود الزوج، فسوف يواجه مستويات المقاومة عند مستويات 1.2755، 1.2800-1.2815، 1.2850، 1.2940، 1.3000، 1.3050، و1.3185-1.3210.

وفيما يتعلق بأحداث الأسبوع القادم، سيكون التركيز على نشر مؤشر مديري المشتريات في قطاع التصنيع في المملكة المتحدة يوم الاثنين 3 يوليو. ويوم الثلاثاء 4 يوليو، سيتم نشر تقرير بنك إنجلترا، الذي قد يسلط الضوء على مسار السياسة النقدية المستقبلية. وفي نهاية الأسبوع، يوم الجمعة 7 يوليو، سيتم نشر البيانات عن س

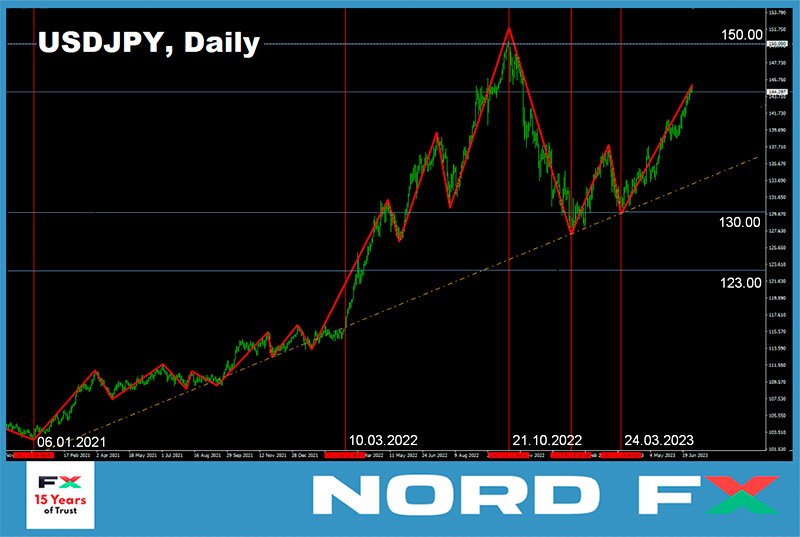

USD/JPY: تبيَّن أنّ "تذكرة الصعود إلى القمر" لها استخدامات متعددة

- في آخر مراجعتنا، عندما ذكرنا إمكانية التدخُّل لدعم الين، بدأ الجميع يناقش هذا الموضوع، بما في ذلك المحللون وحتى المسؤولون في الحكومة اليابانية. بالطبع، لم تكن تخميناتنا هي السبب، بل كان سعر صرف العملة اليابانية. في الأسبوع الماضي، استمرَّ زوج USD/JPY في "رحلته إلى القمر"، حيث حطم رقمًا قياسيًّا آخر عند 145.06. ولافتٌ للنظر أنَّه في النقطة 145.00، قام بنك اليابان المركزي (BoJ) بتدخُّله الأول منذ سنوات عديدة.

وقد تمَّ القول ألف مرة إن زيادة التباعد في السياسة النقدية بين بنك اليابان والبنوك المركزية الرئيسية الأخرى هي وصفةٌ لتضعيف الين. وبالتالي، في الأسبوع الماضي، وبعد إصدار بيانات نمو الناتج المحلي الإجمالي في الولايات المتحدة ومعدلات البطالة، قفزت عوائد سندات الخزانة الأمريكية لأجل 10 سنوات إلى 3.84%، ولأجل 2 سنوات إلى 4.88%، وهي أعلى مستوى منذ شهر مارس. وبالتالي، يستمر اتساع الفارق بين السندات الأمريكية واليابانية، مع ازدياد التباين في السياسة النقدية بين مجلس الاحتياطي الفدرالي وBoJ، مما يدفع زوج USD/JPY إلى ارتفاعات فلكية. ومن الطبيعي، في مثل هذا الوضع، أن يطرح السؤال حول قدرة الجهاز التنظيمي الياباني على دعم عملته الوطنية بصورة اصطناعية.

وأعلن هيروكازو ماتسونو، الأمين العام لمجلس الوزراء الياباني، يوم الجمعة 30 يونيو، أنَّ السلطات تراقب حركات العملة باهتمامٍ وعاجلٍ عالٍ. وأضاف: "من المهم أن تتحرَّك أسعار الصرف بشكلٍ متين، مع انعكاس المؤشرات الاقتصادية الأساسية. ولقد شهدنا مؤخرًا حركات منفردة حادة". ووعد المسؤول الرفيع المستوى باتخاذ التدابير المناسبة ردًا على الحركات الزائدة للعملة.

ومع ذلك، يشكِّل عددٌ من الخبراء شكوكًا في قدرة الحكومة اليابانية والبنك المركزي على تعزيز الين ليس فقط مرةً واحدة، ولكن للحفاظ عليه في هذه الحالة على مدى فترة طويلة. إذ يكفي أن نتذكر أن آخر تدخُّل حدث في نوفمبر 2023، وها هو زوج USD/JPY يتقدَّم نحو الارتفاع ويتجاوز النقطة 145.00. وبما أن جميع احتياطي العملات محدودة، فإن حلَّ هذه المشكلة سيكون صعبًا بشكلٍ لا نهائي، ويبقى "الأمل فقط في أن يدرك مسؤولو وزارة المالية هذا ولا يبالغوا في تقدير قدراتهم"، كما يقول خبراء Commerzbank.

وتشير السياسة النقدية التي يتبعها الحكومة اليابانية والبنك المركزي في السنوات الأخيرة إلى أن تركيزهم ليس فقط على سعر صرف الين، ولكن على المؤشرات الاقتصادية. ومن المهم الإشارة إلى أن أحد هذه المؤشرات هو التضخم. وفي هذا الصدد، شهدنا تسارعًا في مؤشر أسعار المستهلكين (CPI) إلى 3.1% على أساس سنوي، مقارنةً بـ3.0% في الشهر السابق و2.7% في فبراير. وبينما تقل هذه القيم بشكلٍ كبيرٍ عن تلك المشاهدة في الولايات المتحدة ومنطقة اليورو أو المملكة المتحدة، فلا أحد يستطيع ضمان عدم استمرار ارتفاع التضخم. وإذا لم ينوِ BoJ تشديد سياسته النقدية الفائضة وزيادة أسعار الفائدة، فإن الأداة الوحيدة المتبقية للحفاظ على سعر الصرف هي التدخل في العملات. والسؤال الوحيد المتبقي هو متى سيبدأون - الآن أم عندما يصل السعر إلى 150.00، كما حدث في خريف عام 2022.

ومازال العديد من الخبراء يأملون في أن يقرر بنك اليابان المركزي في نهاية المطاف تشديد سياسته. وهذه الآمال تسمح لخبراء الاقتصاد في Danske Bank بتوقع سعر USD/JPY دون 130.00 خلال فترة 6-12 شهرًا. وتقدم توقعات مماثلة من قبل المحللين في BNP Paribas الذين يستهدفون 130.00 بح

العملات الرقمية : زخم تحمّس المؤسسات للاستثمار في البيتكوين

- يبدو أن ما كان يتحدث عنه ويحلم به البعض منذ فترة طويلة، يحدث في النهاية: تعتقد العمالقة المالية العالمية في نهاية المطاف بمستقبل باهر للبيتكوين. في عام 2021، ذكر مات هوجان، الرئيس التنفيذي لشركة بيتوايز، أن صناديق الاستثمار المتداولة بالعقود الآجلة للعملات المشفرة ليست مناسبة للمستثمرين طويلي الأجل بسبب التكاليف العالية المرتبطة بها. وأشار إلى أنه ما إذا ظهرت صناديق تداول البيتكوين الأساسية المبنية على العقود الآجلة، فسيبدأ المستثمرون المؤسسيون في صب جليد الاستثمارات الكبيرة. في مقابلة مع بلومبرغ حديثًا، أعلن هوجان فجر عصر جديد، قائلاً: "الآن لدينا بلاك روك يرفع العلم ويعلن أن البيتكوين له قيمة، وأنها أصل يرغب المستثمرون المؤسسيون في الاستثمار فيه. أعتقد أننا ندخل عصرًا جديدًا من العملات المشفرة، والذي أطلق عليه اسم "عصر الرئيسية"، وأتوقع ارتفاعًا كبيرًا في الأسعار لعدة سنوات بدءًا من الآن".

صندوق الاستثمار المتداول للبيتكوين هو صندوق تداول مشترك يتم تداول أسهمه على البورصة ويتبع سعر السوق أو سعر الصرف الفوري للبيتكوين. الفكرة الرئيسية وراء هذه الصناديق هي توفير إمكانية الوصول إلى تداول البيتكوين للمستثمرين المؤسسيين دون الحاجة إلى امتلاكها ماديًا من خلال منتج مؤسسي ومنظم.

حاليًا، قدمت ثمانية مؤسسات مالية رئيسية طلبات للتحول إلى السوق العالمي للعملات المشفرة من خلال صناديق تداول البيتكوين الأساسية المبنية على العقود الآجلة. وبالإضافة إلى العملاق الاستثماري بلاك روك، فإن هذه المؤسسات تشمل مديري الأصول العالميين مثل إنفيسكو وفيدليتي. وانضمت أيضًا البنوك العالمية مثل جي بي مورغان ومورجان ستانلي وجولدمان ساكس وبنك نيويورك ميلون وبنك أمريكا وديوتشه بنك وHSBC وكريديت أجريكول إلى حمى البيتكوين.

يجدر بالذكر أن الهيئة الأمريكية للأوراق المالية والبورصات رفضت جميع الطلبات المماثلة في السابق. ومع ذلك، قد يكون الوضع الحالي مختلفًا. أكد رئيس الهيئة، جاري جينسلر، أن الهيئة تعتبر البيتكوين سلعة، مما يفتح آفاقًا واسعة للعملة المشفرة الرائدة. وأكد كاميرون وينكلفوس، أحد مؤسسي بورصة العملات المشفرة جيميني، أن المستثمرين المؤسسيين مستعدون للبدء في شراء البيتكوين، ويتوقعون الموافقة على صناديق البيتكوين الأساسية المبنية على العقود الآجلة. وقال وينكلفوس: "كان البيتكوين الاستثمار الواضح والأكثر ربحية في العقد الماضي. لكنه سيظل كذلك في هذا العقد". ويشارك هذا الشعور هيو هندري، مدير صندوق الاستثمار البديل إيكليكتيكا، الذي يعتقد أن البيتكوين يمكن أن يتضاعف حجم سوقه في المدى المتوسط.

وفيما يتعلق بالعملات البديلة، فإن الوضع يبدو أكثر تحديًا. يعتقد ماكس كيزر، المتحمس الشهير للبيتكوين والآن مستشار لرئيس السلفادور، أن جاري جينسلر لديه الأدوات الفنية والسياسية الكافية لتصنيف عملات XRP وETH كأوراق مالية، مما قد يؤدي في النهاية إلى انخفاض قيمتهما. وكتب كيزر في مدونته: "الهيئة الأمريكية للأوراق المالية والبورصات تعمل لصالح الكارتل المصرفي، وتشارك في الغش في مصلحة الهياكل المالية".

يجدر بالذكر أن الهيئة الأمريكية للأوراق المالية (SEC) قد رفعت دعاوى قضائية ضد بورصتي Binance و Coinbase، واتهمت المنصتين ببيع أوراق مالية غير مسجلة. وفي وثائق المحكمة، حددت اللجنة عملة سولانا (SOL) وكردانو (ADA) وبوليجون (MATIC) وكوتي (COTI) وألغوراند (ALGO) وفايل كوين (FIL) وكوزموس (ATOM) وصندبوكس (SAND) وأكسي إنفينيتي (AXS) وديسنترالاند (MANA) كأوراق مالية. وقد اتخذت عدة منصات للعملات الرقمية هذا البيان من الهيئة الأمريكية للأوراق المالية كإرشاد، ولتجنب المطالبات المحتملة، قامت بإزالة هذه العملات البديلة من قوائمها.

تشير البيانات المذكورة أعلاه إلى أن البيتكوين من المرجح أن يحافظ على قيادته في السوق في المستقبل القريب. يعتقد مارك يوسكو، مؤسس ومدير عام رأس المال في مورغان كريك، أن الاتجاه الصاعد للبيتكوين يمكن أن يستمر حتى الحدث القادم للتقسيم، المتوقع في أبريل 2024. "أعتقد أن الانتعاش ما زال في بدايته. لقد دخلنا موسم الصيف الخاص بالعملات الرقمية"، كتب الخبير. ومع ذلك، حذر من أنه بعد الارتفاع الناجم عن التقسيم، يحدث عادة ردة فعل مفرطة في الاتجاه المعاكس، والمعروفة باسم "شتاء العملات الرقمية".

وفقًا للمحلل المعروف باسم InvestAnswers، بالإضافة إلى التقسيم القادم، فإن الاعتماد المؤسسي الذي بدأ سيساعد في دفع نمو البيتكوين من خلال زيادة الطلب على الأصول وتخفيض العرض. تدير العمالقة الاستثمارية المذكورة بشكل جماعي تريليونات الدولارات من الأصول، بينما تبلغ قيمة السوق الإجمالية للبيتكوين أكثر من 0.5 تريليون دولار. وتتداول نسبة ضئيلة جدًا من هذا الرقم الإجمالي للبيتكوين على السوق.

يحمل بيتر شيف، رئيس Euro Pacific Capital ومنتقد شديد للبيتكوين، الرأي المعاكس. يعتقد أنه لا يوجد "شيء أكثر منخفض الجودة من العملات الرقمية". وقال: "حتى الآن، استثنى الارتفاع في الأصول الشديدة المضاربة البيتكوين. والآن بما أنه انضم أخيرًا إلى الحزب، فمن المرجح أن ينتهي قريبًا". ووفقًا لشيف، تنتهي هذه الارتفاعات عادةً عندما ينضم "أشد الأشياء ضعفًا" في النهاية، مشيرًا إلى الأصول الرقمية.

من النظر إلى الرسم البياني لزوج البيتكوين/الدولار الأمريكي، يوجد شك أن بيتر شيف قد يكون على حق. بعد الصعود من خلال أخبار اهتمام بلاك روك ولاعبين مؤسسيين آخرين، تم تداول الزوج على نطاق ضيق في الأسبوع الماضي بين مستويات 28,850 و 31,000 دولار. ووفقًا للمحللين، بالإضافة إلى المخاوف المتعلقة بإجراءات SEC، فإن البيتكوين وسوق العملات الرقمية يتعرضان حاليًا لضغوط من المنقبين. فقد دفع الكسر لمستوى 30,000 دولار إلى إرسالهم حجمًا قياسيًا من العملات إلى المنصات (128 مليون دولار في الأسبوع الماضي). ويخشى منقبو العملات الرقمية عكس اتجاه السعر من مستوى كبير بسبب زيادة الرقابة القانونية في الصناعة. وبالإضافة إلى ذلك، فإن التكلفة المتوسطة للتعدين تظل أعلى من الأسعار الحالية للأصول الرقمية بسبب تضاعف صعوبة الحسابات على مدار العام ونصف الماضيين. وبالتالي، يضطر المنقبون لبيع حيازاتهم من العملات لدعم أنشطة الإنتاج وتغطية النفقات الجارية وسداد الديون.

في الوقت الذي تم كتابة هذا المراجعة في مساء يوم الجمعة 30 يونيو، كان زوج BTC/USD يتداول حوالي 30,420 دولارًا. وقد انخفض إجمالي رأس المال السوقي للعملات الرقمية بشكل طفيف إلى 1.191 تريليون دولار (1.196 تريليون دولار قبل أسبوع). ويتراوح مؤشر الرهبة والطمع في العملات الرقمية عند الحدود بين منطقة الطمع والمنطقة المحايدة، حيث انخفض من 65 إلى 56 نقطة على مدار الأسبوع.

ويحتاج السوق إلى حافز جديد للحركة الصعودية الإضافية، ويمكن أن يكون هذا الحافز إنتهاء عقود الآجلة للعملات الرقمية الخاصة بالإيثيريوم والبيتكوين يوم الجمعة 30 يونيو. وفقًا لـ AmberDate، تم تسوية أكثر من 150,000 خيارًا للبيتكوين بقيمة إجمالية تصل إلى حوالي 4.57 مليار دولار على منصة Deribit Exchange. بالإضافة إلى ذلك، تم تسوية عقود بقيمة 2.3 مليار دولار للإيثيريوم. ووفقًا للخبراء من CoinGape، يمكن أن يؤدي ذلك إلى تقلبات كبيرة في شهر يوليو وتوفير دعم قوي لهذه الأصول. ومع ذلك، سيعتمد الكثير أيضًا على البيانات الماكرواقتصادية الصادرة عن الولايات المتحدة.

وفي مساء 30 يونيو، كان زوج ETH/USD يتداول حوالي 1,920 دولارًا. ويعتقد العديد من المحللين أن للإيثيريوم لا يزال الإمكانات لزخم صعودي إضافي. ويشير الخبير الشهير Ali Martinez إلى أن الإيثيريوم قد يواجه مقاومة كبيرة عند مستوى 2,000-2,060 دولار، حيث فتح أكثر من 832,000 عنوان بيعًا في هذا المدى سابقًا. ومع ذلك، إذا تجاوز الإيثيريوم هذه المنطقة، فلديه فرصة جيدة لتجربة نبض حاد نحو 2,330 دولارًا. وبالإضافة إلى ذلك، هناك إمكانية لمزيد من النمو نحو 2,750 دولارًا في المدى الطويل.

وأخيرًا، بعض التاريخ. قبل عشر سنوات، نشر دافنشي جيريمي فيديو على يوتيوب يوصي بشدة مشاهديه بإنفاق دولار واحدلشراء البيتكوين وشرح لماذا سينمو BTC في السنوات القادمة. وفي ذلك الوقت، أثار توقع جيريمي غضبًا أو سخرية معظم الناس الذين لم يرغبوا في الاستماع إلى توصيته. ومع ذلك، يندمون الآن عميقًا على أنهم لم يقتنوا أكثر من 1,000 BTC بالدولار الواحد الذي كانوا سيستثمرونه، والذي يعادل 30 مليون دولار اليوم.

وفي مقابلة حديثة، شدد جيريمي على أنه لا يزال يستحق شراء البيتكوين. ووفقًا له، يمتلك فقط 2 في المئة من سكان العالم عملات رقمية، لذلك لا يزال لديها الإمكانات لإسعاد المستثمرين بأرقام قياسية جديدة. "ومع ذلك، هناك مشكلة واحدة أيضًا"، يقول جيريمي. "الجميع يريد الحصول على بيتكوين كامل. لا أحد يريد الذهاب إلى المتجر ويقول: 'هل يمكنني الحصول على تريليون من جزء صغير من التفاح؟' لذلك، على الرغم من أن البيتكوين قابل للتقسيم، إلا أن هذه الخاصية هي أساسًا عيبها الخفي. والحل لهذه المشكلة هو جعل عرض الكسور الصغيرة من BTC أكثر سهولة وفهمًا للمستخدمين. على سبيل المثال، بدلاً من كتابة مبالغ مثل 0.00001 BTC، يمكن استبدالها بالمقدار المعادل من ساتوشي، وهو أصغر وحدة لا يمكن تقسيمها للبيتكوين تساوي 0.00000001 BTC."

مجموعة تحليلية NordFX

تنويه: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة للأغراض الإعلامية فقط. التداول في الأسواق المالية خطير ويمكن أن يؤدي إلى فقدان كامل للأموال المودعة.

العودة العودة