زوج اليورو / الدولار الأمريكي: من الصقور إلى الحمائم غير

- كان الأسبوع الماضي مليئًا بالأحداث وإصدار بيانات الاقتصاد الكلي. فيما يتعلق باجتماع مجلس الاحتياطي الفيدرالي في 26 يوليو واجتماع البنك المركزي الأوروبي في 27 يوليو ، لم تكن هناك مفاجآت فيما يتعلق برفع أسعار الفائدة الرئيسية. في كلتا الحالتين ، ارتفعت بشكل متوقع بمقدار 25 نقطة أساس: إلى 5.50٪ للدولار و 4.25٪ لليورو. لذلك ، تم لفت انتباه المشاركين في السوق إلى التصريحات التي أدلى بها رؤساء هذه الهيئات التنظيمية بعد الاجتماعات.

أعلن جيروم باول ، رئيس مجلس الاحتياطي الفيدرالي ، خلال المؤتمر الصحفي في 26 يوليو أن السياسة النقدية للبنك المركزي الأمريكي أصبحت الآن مقيدة. وكالعادة ، فقد حيد عن إجابة مباشرة عما إذا كان سيكون هناك رفع إضافي في سعر الفائدة خلال هذا العام. لم يستبعد احتمال حدوث زيادة أخرى في تكلفة قروض الأموال الفيدرالية ، لكنه لم يؤكدها أيضًا ، على الرغم من أنها وصلت بالفعل إلى ذروة 22 عامًا.

اتضح من تصريحات باول أن الاحتياطي الفيدرالي لم يعد يتوقع حدوث ركود. وبدلاً من ذلك ، ستهدف سياسة البنك المركزي إلى "هبوط ناعم" - حالة من التوسع الاقتصادي المعتدل إلى جانب استمرار تباطؤ التضخم. أدت هذه التوقعات المتفائلة لسوق الأسهم إلى مزيد من النمو في مؤشري S & P500 و Dow Jones ، في حين انخفضت العائدات على سندات الخزانة الأمريكية ومؤشر الدولار (DXY). وسط هذه الخلفية ، سجل زوج يورو / دولار EUR / USD أعلى مستوى أسبوعي له عند 1.1149.

تغير كل شيء بشكل جذري في اليوم التالي ، الخميس 27 يوليو. في نفس الوقت تقريبًا ، مع فاصل زمني مدته 15 دقيقة ، تم الإعلان عن قرار البنك المركزي الأوروبي بشأن أسعار الفائدة والبيانات الأولية للناتج المحلي الإجمالي للولايات المتحدة. بعد 15 دقيقة ، بدأ مؤتمر صحفي بقيادة كريستين لاغارد ، رئيسة البنك المركزي الأوروبي.

توسع الاقتصاد الأمريكي ، مقابل 1.8٪ ، بنسبة 2.4٪ في الربع الثاني ، مما يؤكد تصريحات باول ويزيل موضوع الركود من الأجندة الحالية. على هذه الخلفية ، يتأخر اقتصاد منطقة اليورو بشكل واضح (على سبيل المثال ، انخفض الناتج المحلي الإجمالي الألماني بنسبة -0.3٪ في الربع الأول ، وانكمش بنسبة -0.2٪ في الربع الثاني). أعرب رئيس البنك المركزي الأوروبي عن أسفه لهذا الضعف في خطابها. إذا قيل قبل شهر إن الهيئة التنظيمية الأوروبية سترفع أسعار الفائدة إلى مستويات ستكون مقيدة بما فيه الكفاية ، في 27 يوليو بدا كل شيء مختلفًا. ويذكر الآن أن مجلس إدارة البنك المركزي سيبقي على تكاليف الاقتراض المقيدة طالما كان ذلك ضروريًا. بعبارة أخرى ، سوف يتوقفون على الأقل ، أو حتى يتوقفوا عن المزيد من التشديد في سياستهم.

وأكد جيديميناس سيمكوس ، عضو مجلس إدارة البنك ، ذلك ، مشيرًا إلى أن "الاقتصاد أضعف على المدى القصير مما كان متوقعًا" وأن السلطات النقدية "قريبة من ذروة الأسعار أو عندها". نتيجة لهذه البيانات ، انخفض احتمال رفع سعر الفائدة في سبتمبر إلى أقل من 50٪ ، وانخفض اليورو / الدولار الأمريكي. انخفض الزوج خلال الأسبوع عند علامة 1.0943.

قرب نهاية أسبوع العمل ، يوم الجمعة ، 28 يوليو ، صحح الزوج إلى منطقة 1.1000. بعد نشر بيانات التضخم الأولية (CPI) في ألمانيا وبيانات نفقات الاستهلاك الشخصي في الولايات المتحدة ، أغلق زوج EUR / USD فترة الخمسة أيام عند 1.1016.

فيما يتعلق بآفاق المدى القريب ، في وقت كتابة هذه المراجعة مساء يوم 28 يوليو ، صوّت 30٪ من المحللين لمزيد من النمو للزوج ، وتوقع 55٪ انخفاضه ، واحتفظت نسبة 15٪ المتبقية بموقف محايد. من بين مؤشرات الاتجاه على D1 ، تشير 50٪ إلى الأعلى و 50٪ إلى الأسفل. تقدم مؤشرات التذبذب صورة أكثر تحديدًا: 15٪ فقط يوصون بالشراء ، و 65٪ بالبيع ، والباقي 20٪ محايدون. أقرب دعم للزوج يقع حول 1.0985 ، يليه 1.0945-1.0955 ، 1.0895-1.0925 ، 1.0845-1.0865 ، 1.0780-1.0805 ، 1.0740 ، 1.0665-1.0680 ، و 1.0620-1.0635. سيواجه الثيران مقاومة في منطقة 1.1045 ، ثم 1.1085-1.1110 ، 1.1145 ، 1.1170 ، 1.1230-1.1245 ، 1.1275-1.1290 ، 1.1355 ، 1.1475 ، 1.1715.

في الأسبوع المقبل ، يوم الاثنين 31 يوليو ، ننتظر بيانات مبيعات التجزئة في ألمانيا ومجموعة كاملة من الإحصاءات الأولية لمنطقة اليورو ، بما في ذلك بيانات الناتج المحلي الإجمالي والتضخم (CPI). يوم الثلاثاء ، سيتم الكشف عن مؤشرات النشاط التجاري (PMI) في ألمانيا والولايات المتحدة. في اليوم التالي ، 2 أغسطس ، سوف نتلقى بيانات عن مستوى التوظيف في القطاع الخاص للولايات المتحدة. سيتم استكمال إحصاءات سوق العمل في 3 و 4 أغسطس ، حيث سنتعرف على عدد مطالبات إعانات البطالة والمؤشرات المهمة مثل مستوى الأجور ومعدل البطالة وعدد الوظائف الجديدة التي تم إنشاؤها خارج القطاع الزراعي (NFP) في الدولة. دولة.

الجنيه الإسترليني / الدولار الأمريكي: في انتظار اجتماع بنك إنجلترا

- أظهرت البيانات الأولية الصادرة يوم الاثنين ، 24 يوليو ، انخفاضًا في النشاط التجاري في المملكة المتحدة. وفقًا لمعهد تشارترد للمشتريات والتوريد (CIPS) ، انخفض مؤشر مديري المشتريات في قطاع التصنيع ، والذي كان متوقعًا عند 46.1 ، من 46.5 إلى 45.0 نقطة. كما أظهر مؤشر مديري المشتريات في قطاع الخدمات ومؤشر مديري المشتريات المركب ، على الرغم من بقائهما فوق 50 ، انخفاضًا أيضًا: من 53.7 إلى 51.5 ومن 52.8 إلى 50.7 نقطة على التوالي.

سيعقد اجتماع بنك إنجلترا (BoE) يوم الخميس 3 أغسطس ، ولم يتوصل السوق بعد إلى رأي ثابت حول مقدار رفع المنظم لسعر الأساس للجنيه في ظل الظروف الحالية. هل ستكون 50 نقطة أساس أم 25 نقطة ، مثل بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي؟ لقد ذكرنا سابقًا الحجج لصالح كلا الرقمين. سنقوم فقط بتكرار بعضها.

ثلاثة أسباب رئيسية لبنك إنجلترا لاتخاذ قرار بشأن زيادة 50 نقطة أساس صاغها الاقتصاديون في التكتل المالي الفرنسي سوسيتيه جنرال.

أولاً ، قد يكون تضخم قطاع الخدمات والأجور قد بلغ ذروته في يونيو ، لكن كلا المؤشرين لا يزالان مرتفعين بشكل غير مريح. على الرغم من انخفاض مؤشر أسعار المستهلك من 8.7٪ إلى 7.9٪ (المتوقع عند 8.2٪) خلال الشهر ، إلا أنه لا يزال بعيدًا عن المستوى المستهدف عند 2.0٪.

ثانيًا ، كما يعتقد بنك سوسيتيه جنرال ، يتجنب المستثمرون السندات البريطانية بسبب التضخم المستمر في البلاد. هذا التضخم المرتفع والمستقر يعني أن المستثمرين يحتاجون إلى تعويض أعلى مقابل حيازة السندات البريطانية مقارنة بسندات الخزانة الأمريكية والسندات الألمانية. لطمأنة المستثمرين ، من الضروري في هذه المرحلة الاستمرار في سياسة نقدية صارمة.

ثالثًا ، في الأسابيع الأخيرة ، تعرض بنك إنجلترا ومحافظه ، أندرو بيلي ، لانتقادات واسعة النطاق للحفاظ على سياسة نقدية ناعمة لفترة طويلة جدًا ، مما سمح للتضخم بالارتفاع بشكل كبير. الآن قد يبالغ بنك إنجلترا في ذلك في محاولة لإثبات خطأ منتقديه.

ومع ذلك ، لا يتفق الجميع مع حجج الاقتصاديين الفرنسيين. على سبيل المثال ، لاحظ زملاؤهم من البنك التجاري الألماني أن أسعار المستهلك (CPI) في المملكة المتحدة نمت بشكل أبطأ بكثير في يونيو عما كان متوقعًا. لذلك ، فإن توقعات السوق برفع سعر الفائدة مرتفعة للغاية وتحتاج إلى تعديلها نزولاً. وهذا بدوره سيؤدي إلى إضعاف الجنيه. وأعرب عن وجهة نظر مماثلة من قبل الاستراتيجيين من أكبر مجموعة مصرفية في هولندا ، ING ، الذين يعتقدون أن السعر سيرتفع بحد أقصى 25 نقطة أساس.

يمكن أن نرى على الرسم البياني طويل الأجل أن العملة البريطانية قد تعافت لأكثر من ثلاثة أرباع بعد انخفاض حاد في النصف الثاني من عام 2021 وفي عام 2022. ووفقًا للاقتصاديين في Scotiabank ، من المرجح أن يستمر الجنيه الإسترليني لتلقي الدعم من هوامش العوائد الإيجابية ، على الرغم من أن السياسة النقدية المتشددة للغاية ستهدد آفاق النمو الاقتصادي في المملكة المتحدة العام المقبل ". يتوقع Scotiabank أن يصل الجنيه إلى 1.3500 بنهاية عام 2023 و 1.4000 بنهاية عام 2024.

بالنسبة للوضع الحالي ، كانت ديناميكيات زوج الجنيه الإسترليني / الدولار الأمريكي الأسبوع الماضي مشابهة لكيفية تحرك زوج اليورو / الدولار الأمريكي - تفاعل كلا الزوجين مع نتائج اجتماعات بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي ، وبيانات قادتهما ، وإحصاءات الاقتصاد الكلي من الولايات المتحدة . نتيجة لذلك ، تم تسجيل الحد الأقصى للأسبوع في 27 يوليو عند ارتفاع 1.2995 ، والحد الأدنى - في اليوم التالي عند المستوى 1.2762 ، وبدا الوتر الأخير عند علامة 1.2850.

تميل التوقعات المتوسطة لزوج استرليني / دولار GBP / USD على المدى القريب إلى أن تكون هبوطية ، مع دعم 70٪ لهذا الرأي واتخذ 30٪ الباقية الموقف المعاكس. على مذبذبات D1 ، يكون 15٪ أخضر ، و 25٪ رمادي محايد ، و 60٪ أحمر. بالنسبة لمؤشرات الاتجاه ، كما في حالة EUR / USD ، فإن النسبة بين الأخضر والأحمر هي 50٪ إلى 50٪. إذا تحرك الزوج جنوبًا ، فمن المتوقع أن يلبي مستويات الدعم ومناطقه - 1.2800-1.2815 ، ثم 1.2740-1.2760 ، 1.2675-1.2695 ، 1.2575-1.2600 ، 1.2435-1.2450 ، 1.2300-1.2330. 1.2190-1.2210. في حالة نمو الزوج سيواجه مقاومة عند المستويات 1.2880 ، ثم 1.2940 ، 1.2980-1.3000 ، 1.3050-1.3060 ، 1.3125-1.3140 ، 1.3185-1.3210 ، 1.3300-1.3335 ، 1.3425 ، 1.3605.

في التقويم للأسبوع القادم ، بالإضافة إلى اجتماع بنك إنجلترا والمؤتمر الصحفي اللاحق لإدارته ، الثلاثاء ، 1 أغسطس يمكن الإشارة إلى البيانات النهائية عن نشاط الأعمال (PMI) في قطاع التصنيع للاقتصاد البريطاني وسيتم نشر.

الدولار الأمريكي / الين الياباني: يقدم بنك اليابان مفاجأة

- تبين أن النصف الثاني من الأسبوع الماضي لم يكن متقلبًا فحسب ، بل كان متقلبًا بجنون بالنسبة للدولار الأمريكي / الين الياباني. القفزات من 100 ، 200 ، وحتى 300 نقطة تلتها واحدة تلو الأخرى. لم يكن رد فعل الين حادًا فقط على اجتماعات بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي ، ولكن أيضًا بنك اليابان (BoJ) قدم مفاجأة. بدأ الحريق من قبل صحيفة Nikkei ، التي نشرت أحد المطلعين أن بنك اليابان ينوي ، من ناحية ، الحفاظ على السيطرة على منحنى عائد السندات في نفس النطاق ، ولكن من ناحية أخرى - للسماح بمعدلات سوق الديون لتتجاوز حدودها.

أكدت نتائج اجتماع المنظم تمامًا معلومات الصحفيين. كما هو متوقع ، أبقى البنك المركزي الياباني سعر الفائدة الرئيسي عند مستوى سلبي منخفض للغاية عند -0.1٪. ومع ذلك ، ولأول مرة منذ سنوات عديدة ، قرر رئيس البنك الجديد ، كازو أويدا ، تحويل الاستهداف الصارم لمنحنى العائد إلى هدف مرن. بالنسبة لبعض البنوك المركزية ، هذه ممارسة شائعة. لكن بالنسبة لبنك اليابان ، فهي خطوة ثورية جريئة للغاية.

يظل مستوى العائد المستهدف للسندات اليابانية لأجل 10 سنوات 0٪. يتم أيضًا الحفاظ على النطاق المسموح به لتغييرات العائد بنسبة +/- 0.5٪. ولكن من الآن فصاعدًا ، يجب ألا يُنظر إلى هذا الحد على أنه حد صعب ولكنه أكثر مرونة. صحيح ، إلى حدود معينة - رسم بنك اليابان "خطًا أحمر" عند مستوى 1.0٪ وسيجري عمليات شراء يومية حتى لا يرتفع العائد فوق هذه العلامة.

في البداية ، أدى هذا القرار حرفياً إلى تفجير السوق ، وبدأ سعر الين في الصعود. انخفض الدولار الأمريكي / الين الياباني إلى مستوى 138.05. ولكن بعد ذلك هدأ كل شيء. يعتقد المستثمرون ، بشكل أساسي ، أن سياسة بنك اليابان ظلت شديدة الليونة. إن مراجعة النطاق المستهدف للسندات الحكومية طويلة الأجل لها أهمية رمزية بحتة حتى الآن ، حيث أنه من غير المعروف ما إذا كان سيتم استخدام هذا النطاق بالفعل.

خاصة وأن هناك منتقدين فوريين لهذا القرار. وبالتالي ، حذر الخبراء الاستراتيجيون من Commerzbank مسبقًا من احتمال حدوث زيادة طفيفة في أسعار الفائدة قد يكون مدمرًا للين الياباني. وأشاروا إلى النمو المحتمل للتضخم وارتفاع مستوى الدين العام في البلاد. وقالوا: "بمثل هذه الإجراءات الفاترة ، يغذي بنك اليابان المخاوف من أن التوقف الفعلي عن السيطرة على منحنى العائد قد يكون غير مرغوب فيه أو غير عملي. [...] حتى لو كان الين يستفيد حاليًا من هذه الإمكانية بزيادة طفيفة في أسعار الفائدة على المدى الطويل ، ستكون هذه إشارة كارثية لها ".

وبوجه عام ، لا يزال من غير الواضح ما الذي سيحدث وكيف سيحدث في هذا المستقبل البعيد" ، كما يعتقد المشاركون في السوق ، ونتيجة لذلك ، انتهى الأسبوع لصالح الدولار. تم تحديد النقطة الأخيرة من الأسبوع عند المستوى 141.15.

في وقت كتابة المراجعة ، كانت التوقعات محايدة إلى أقصى حد: يعتقد ثلث المحللين أنه في الأيام المقبلة سيستمر الزوج في النمو ، ويتوقع الثلث انخفاضه ، واتخذ ثالث موقع انتظار وترقب. تبدو قراءات المؤشرات على D1 على النحو التالي. من بين مؤشرات التذبذب ، 35٪ ملون باللون الأحمر ، و 25٪ باللون الرمادي ، و 40٪ باللون الأخضر (ربعهم في منطقة ذروة الشراء). من بين مؤشرات الاتجاه ، يتمتع اللون الأخضر بميزة إجمالية ، مثل 100٪. يقع أقرب مستوى دعم في منطقة 140.60-140.75 ، ثم 139.85 ، 138.95-139.05 ، 138.05-138.30 ، 137.25-137.50 ، 135.95 ، 133.75-134.15 ، 132.80-133.00 ، 131.25 ، 130.60 ، 129.70 ، 128.10 ، 127.20. أقرب مقاومة هي 141.95-142.20 ، ثم 143.00 ، 143.75-144.00 ، 145.05-145.30 ، 146.85-147.15 ، 148.85 ، وأخيراً الحد الأقصى لشهر أكتوبر 2022 ، 151.95.

جزء من اجتماع بنك اليابان ، ومن المتوقع وصول أي معلومات اقتصادية مهمة تتعلق باقتصاد هذا البلد في الأسبوع المقبل.

العملات الرقمية : بحثًا عن مشغل مفقود

- لم يكن لقرارات الاحتياطي الفيدرالي (وحتى أكثر من ذلك البنك المركزي الأوروبي وبنك اليابان) تأثير كبير على أسعار البيتكوين. بعد انخفاض يوم الاثنين ، 24 يوليو ، حاول BTC / USD الارتفاع بشكل طفيف بما يتماشى مع مؤشرات الأسهم ، لكنه لم يتمكن من الاندماج فوق 30000 دولار.

تُظهر الإحصائيات أنه بعد ارتفاع الأسعار في يونيو ، فإن الحيتان الزرقاء (أولئك الذين يمتلكون أكثر من 10000 عملة بيتكوين) تجني أرباحًا وتبيع عملة البيتكوين بمعدلات قياسية لعام 2023 ، وتفرغ ما معدله 16300 قطعة نقدية يوميًا في البورصات. خلال هذه الفترة ، بلغت حصة معاملات الحيتان في التدفق الإجمالي لهذه المنصات 41٪. هذا حتى يتجاوز فترات الأزمات في عام 2022 ، مثل انهيار مشروع Terra وإفلاس FTX (عندما كانت نسب الحيتان 39٪ و 33٪ على التوالي)

يعزو منظرو المؤامرة هذا البيع إلى الحيتان التي تمتلك نوعًا من المعلومات الداخلية. ومع ذلك ، فمن المرجح أن تكون المبيعات مدفوعة بالمخاطر المتزايدة بسبب الضغط التنظيمي المتزايد على سوق التشفير من هيئة الأوراق المالية والبورصات الأمريكية (SEC) ، بما في ذلك الملاحقة القانونية لمشاركيها البارزين.

بالنسبة للأعضاء الأصغر في عائلة الحوت (أولئك الذين يمتلكون ما بين 1000 و 10000 بيتكوين) ، فقد قاموا بتجديد احتياطياتهم بنشاط خلال الشهر الماضي. تصرف المشاركون الآخرون في السوق بشكل سلبي إلى حد ما ، ولم يكن لهم تأثير كبير على الأسعار.

كان التطور الإيجابي الوحيد لسوق العملات المشفرة هذا الصيف هو تقديم الطلبات لإطلاق صناديق تداول العملات الرقمية الفورية (ETFs) من قبل عمالقة مثل BlackRock و Invesco و Fidelity وغيرها. بفضل هذه التطورات ، تمكن BTC / USD من الارتفاع فوق 30،000 دولار في منتصف يونيو.

يعتقد إريك بالشوناس ، كبير المحللين في بلومبرج ، أن موافقة هيئة الأوراق المالية والبورصات على هذه التطبيقات ستفتح ما قيمته 30 تريليون دولار من رأس المال لسوق البيتكوين. وفقًا لتوقعات شركة Fundstrat التحليلية ، يمكن أن يؤدي إطلاق Bitcoin ETF إلى زيادة الطلب اليومي على Bitcoin بمقدار 100 مليون دولار. في هذه الحالة ، حتى قبل النصف المقرر في أبريل 2024 ، يمكن أن يرتفع سعر البيتكوين بنسبة 521٪ عن مستوياته الحالية ، ليصل إلى 180 ألف دولار.

ومع ذلك ، فإن الوضوح بشأن مصير هذه التطبيقات لا يزال بعيد المنال. على سبيل المثال ، لا يُتوقع القرار النهائي بشأن طلب BlackRock حتى منتصف الربع الثالث من عام 2023 وفي موعد لا يتجاوز منتصف مارس 2024. ولا يجب أن يكون هذا القرار إيجابيًا بالضرورة. نتيجة لعدم اليقين هذا ، تلاشت الإثارة المبهجة بين عشاق العملات المشفرة في يونيو ، لكن الخوف من لجنة الأوراق المالية والبورصات (SEC) لا يزال قائماً. يستمر هذا الخوف في الضغط على السوق.

حدثان يمكن أن يكونا بمثابة محفزات جديدة لبدء ارتفاع صعودي. الأول هو التحول في السياسة النقدية للاحتياطي الفيدرالي نحو التيسير (التيسير الكمي). بمعنى آخر ، لن يشمل ذلك مجرد إنهاء دورة التضييق (QT) ، ولكن البداية الفعلية للتسهيل. لكن حتى الآن ، لم تتم مناقشة هذا الأمر. سيتم تجميد سعر الفائدة عند مستواه الحالي أو رفعه بمقدار 25 نقطة أساس أخرى. ومع ذلك ، بناءً على التصريحات الأخيرة ، لا ينوي الاحتياطي الفيدرالي خفضه. بشكل عام ، ما زلنا بعيدين عن النقطة التي يظهر فيها قدر كبير من الأموال المجانية في السوق ، والتي قد يرغب المستثمرون في استثمارها في الأصول الرقمية.

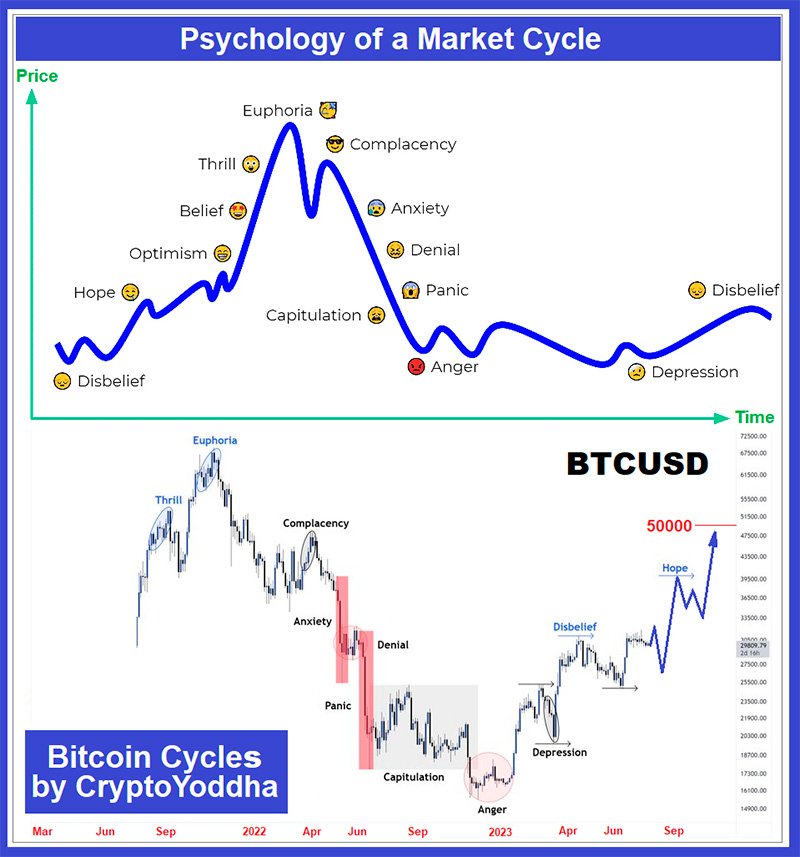

المحفز الثاني هو النصف ، والذي قد يتسبب ليس فقط في النمو اللاحق ، ولكن أيضًا قبل النمو في البيتكوين. كما هو الحال في الأسواق التقليدية ، تتبع التحولات في معنويات المستثمرين في سوق العملات المشفرة أنماطًا معينة. مع الأخذ في الاعتبار ما يسمى بـ "ورقة الغش في وول ستريت" ، والتي تصف نفسية دورات السوق ، والعواطف التي يمر بها المتداولون عادةً ، تتحرك عملة البيتكوين نحو مرحلة "الأمل" بعد المرور بمراحل التشاؤم من "الذعر" و "الاستسلام" و "الاكتئاب".

وفقًا للرسم البياني الذي أعده المحلل CryptoYoddha ، فإن العملة المشفرة تمر حاليًا بمرحلة "عدم التصديق" أو "الارتفاع المفاجئ" ، والخطوة التالية هي "الأمل" في انتعاش السعر ، وربما يصل إلى 50000 دولار أمريكي أو أعلى بحلول نهاية عام 2023. سوف تتوافق الحركة الصعودية مع المرور عبر مراحل "التفاؤل" و "الإيمان" و "التشويق" وأخيراً "النشوة".

يرى كودي بوفينجتون ، مضيف قناة Altcoin Buzz على YouTube ، أن الارتفاع المفاجئ في تقلبات البيتكوين سيحدث في وقت أقرب مما يتوقعه الجميع. في رأيه ، التقلب الوشيك للعملة المشفرة الرئيسية يمكن أن ينافس نموها منذ يناير 2023. وأشار بافينجتون إلى أنه في يوليو ، تقلب سعر البيتكوين في نطاق ضيق حول علامة 30،000 دولار ، وهو نوع من الاختبار لكل من المضاربين على الصعود والدببة. في كثير من الأحيان ، تحدث هذه الفترة المسطحة قبل الحركات الكبيرة. كدليل ، أشار إلى Bollinger Bands وعرض مرئي للمؤشر ، حيث يمكن ملاحظة أن مخطط سعر البيتكوين في أضيق حالته منذ بداية عام 2023.

أسفر استطلاع أجراه Finder.com على 29 محللاً عن متوسط التوقعات التالية. يتوقع الخبراء أن يرتفع سعر البيتكوين إلى 38488 دولارًا بحلول نهاية العام ، مع احتمال وصول ذروة محتملة لعملة البيتكوين في عام 2023 إلى 42000 دولار. بحلول نهاية عام 2025 ، وفقًا لمتوسط رأي الأشخاص الذين شملهم الاستطلاع ، يمكن أن يصل سعر العملة المعدنية إلى 100،000 دولار ، وبحلول نهاية عام 2030 - 280،000 دولار.

بطبيعة الحال ، تباينت التوقعات الفردية للخبراء. بشكل عام ، فإن غالبية المشاركين في الاستطلاع (59 ٪) متفائلون بشأن BTC ويعتقدون أن الوقت مناسب الآن لدخول السوق ، 34 ٪ ينصحون ببساطة بالاحتفاظ بالعملة المشفرة الحالية ، و 7 ٪ يوصون ببيعها.

يعتقد استراتيجي السوق تود "بوبا" هورويتز أنه في غضون الأشهر الستة المقبلة ، سترتفع العملة المشفرة الرئيسية إلى 35000 دولار ، ثم إلى 40 ألف دولار. ومن المثير للاهتمام ، أن "Bubba" لم يختار لا الاحتياطي الفيدرالي ولا النصف كمحرك ، ولكن ... روبرت ف. كينيدي جونيور. صرح هذا المرشح الديمقراطي للرئاسة أن إنقاذ اقتصاد البلاد ودعم الدولار يمكن تسهيله من خلال الأصول الصعبة مثل الذهب ، الفضة والبلاتين و ... بيتكوين.

يعتقد المحلل تحت الاسم المستعار Trader Tardigrade أن البيتكوين تكرر نفس هيكل السعر كما في الفترة من 2013 إلى 2018 عندما اتبعت نموذج الانتقال من "القمة السابقة" إلى "القمة 1" ، والتي سبقت "القمة" -2 "و" إعادة الاختبار "(المرحلة التي أصبحت فيها عملة البيتكوين الآن). إذا كان هذا النموذج صحيحًا ، فستكون الخطوة التالية هي "ازدهار" الأسعار ، مما قد يؤدي إلى نمو عملة البيتكوين إلى 400 ألف دولار في عام 2026.

يرى خبير آخر ، Stockmoney Lizards ، أن البيتكوين قد خرج للتو من دورته التاريخية الثالثة ، والتي وصلت خلالها إلى الحد الأقصى التاريخي البالغ 68،900 دولارًا ، ودخلت دورة سعرها الرابعة ، والتي يمكن أن تصل ذروتها إلى رقم قياسي جديد يتراوح بين 150.000 دولار و 200000 دولار في الربع الثاني أو الربع الثالث 2025.

للذكاء الاصطناعي أيضًا رأي في هذا الأمر (لا يمكننا المضي قدمًا بدونه!). قرر الخبراء في Finbold أن يسألوا نظام Google Bard للتعلم الآلي عن تكلفة سوق العملات المشفرة بعد النصف الذي طال انتظاره في عام 2024. ولاحظت منظمة العفو الدولية أن العديد من العوامل يمكن أن تؤثر على هذا ، ولكن من المحتمل جدًا أن تصل عملة البيتكوين أعلى مستوى جديد على الإطلاق. سيتم تسهيل ذلك ليس فقط من خلال خفض النصف ولكن أيضًا من خلال المزيد من التكامل العالمي لـ BTC والاهتمام من المستثمرين المؤسسيين. في حديثه بأرقام محددة ، أشار Google Bard إلى أنه بعد تخفيض العملة إلى النصف ، يمكن أن ترتفع العملة إلى علامة 100000 دولار. من ناحية أخرى ، سلطت منظمة العفو الدولية الضوء على العوامل التي يمكن أن تحد من نمو العملة المشفرة الرئيسية ولم تستبعد احتمال استمرار شتاء التشفير في عام 2024.

اعتبارًا من وقت كتابة هذا الاستعراض ، مساء يوم الجمعة ، 28 يوليو ، لا يبدو أن عملة البيتكوين تتأثر بشكل كبير. يتم تداول BTC / USD حول $ 29400. انخفضت القيمة الإجمالية لسوق التشفير بشكل طفيف وبلغ 1.183 تريليون دولار (1.202 تريليون دولار قبل أسبوع). مؤشر Crypto Fear & Greed موجود حاليًا في المنطقة المحايدة ، حيث يقف عند 52 نقطة (مقارنة بـ 50 نقطة قبل أسبوع)

مجموعة نورد اف اكس التحليلية

ملاحظة: هذه المواد ليست توصيات أو إرشادات استثمارية للعمل في الأسواق المالية وهي مخصصة للأغراض الإعلامية فقط. التداول في الأسواق المالية محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة