زوج يورو/دولار EUR/USD: لا لرفع أسعار الفائدة، نعم لارتفاع الدولار!

- يواصل المشاركون في السوق التدقيق في خلفية الاقتصاد الكلي في الولايات المتحدة، في محاولة لمعرفة (أو التكهن) بما إذا كان بنك الاحتياطي الفيدرالي سوف يمضي قدماً في زيادة أسعار الفائدة على الأموال الفيدرالية. في أعقاب تقارير ثقة المستهلك المخيبة للآمال، وبيانات سوق العمل الضعيفة من ADP، وتباطؤ النمو الاقتصادي في الربع الثاني، تحولت أحاديث السوق نحو شبح الركود واحتمال وجود محور متشائم من قبل الجهة التنظيمية الأمريكية. لا يزال النمو الاقتصادي الأمريكي في الوقت الحالي أعلى من التوقعات. ومع ذلك، لا يزال تقييم الناتج المحلي الإجمالي المنقح مخيبا للآمال في الأسواق، لأنه لم يرقى إلى مستوى التوقعات الأولية.

من ناحية أخرى، ارتفع إنفاق الأسر بنسبة 0.8٪ على أساس شهري، وهو أعلى معدل منذ يناير. ارتفع مؤشر نفقات الاستهلاك الشخصي (PCE)، وهو مؤشر التضخم الأكثر مراقبة من قبل مجلس الاحتياطي الفيدرالي، بنسبة 0.2٪ على أساس شهري للشهر الثاني على التوالي. ورغم أن النمو متواضع، فهو نمو رغم ذلك. ارتفع مؤشر نفقات الاستهلاك الشخصي الأساسي بنسبة 4.2% على أساس سنوي، وهو ما يتوافق مع التوقعات ولكنه يتجاوز رقم الشهر السابق البالغ 4.1%.

لقد تحول وضع سوق العمل من "قوي باستمرار" إلى "يحتمل أن يكون صعبا". وانخفض عدد الوظائف الشاغرة المفتوحة، وفقًا لقياس تقرير JOLTS، إلى 8.827 مليون في يوليو للمرة الأولى منذ فترة طويلة. ولأكثر من عام، ظل في الغالب أعلى من 10 ملايين، وهو الرقم العتبي بالنسبة للاحتياطي الفيدرالي في تقييم قوة سوق العمل. بالإضافة إلى ذلك، ارتفع عدد مطالبات البطالة الأولية بمقدار 228000 الأسبوع الماضي.

أدت البيانات الصادرة يوم الجمعة، الأول من سبتمبر، إلى مزيد من التشويش في توقعات السوق. وفي يوم الخميس، أشارت كل الدلائل إلى تباطؤ سوق العمل. ومع ذلك، خلافًا للتوقعات البالغة 170 ألفًا، ارتفع عدد الوظائف الجديدة التي تم إنشاؤها في القطاع غير الزراعي بشكل ملحوظ من 157 ألفًا إلى 187 ألفًا. بمعنى آخر، الأخبار جيدة. على الجانب الآخر، ارتفع معدل البطالة أيضًا من 3.5% إلى 3.8% (مع توقعات بـ 3.5%). إذن فالأخبار سيئة. بالإضافة إلى ذلك، ارتفع أيضًا مؤشر مديري المشتريات التصنيعي الأمريكي (PMI) من المستوى السابق عند 46.4 والتوقعات عند 47.0، إلى الرقم الفعلي عند 47.6. مرة أخرى، الأخبار جيدة. ومع ذلك، تجدر الإشارة إلى أن مؤشر مديري المشتريات فوق 50.0 يشير إلى تحسن الوضع الاقتصادي، في حين يشير أقل من 50.0 إلى التدهور. إذن، هل الأخبار سيئة مرة أخرى؟

وبشكل عام، أدت هذه المؤشرات المختلطة إلى ردود فعل متباينة في السوق. من ناحية، بدأ مؤشر الدولار الأمريكي (DXY) في تحسين وضعه تدريجيًا اعتبارًا من يوم الأربعاء 30 أغسطس، وتسارع مكاسبه بشكل حاد يوم الجمعة. من ناحية أخرى، انخفضت احتمالية رفع سعر الفائدة في اجتماع مجلس الاحتياطي الفيدرالي القادم في 19-20 سبتمبر إلى 12%. ومما ساهم في انخفاض توقعات رفع سعر الفائدة التصريحات المتباينة إلى حد ما من مسؤولي الاحتياطي الفيدرالي. لقد تناولنا بالفعل ما قالته رئيسة بنك الاحتياطي الفيدرالي في بوسطن سوزان كولينز، ورئيس بنك الاحتياطي الفيدرالي في فيلادلفيا باتريك هاركر، ورئيس الاحتياطي الفيدرالي جيروم باول في ندوة البنوك المركزية العالمية في جاكسون هول في مراجعتنا السابقة. الآن، نضيف أن رئيس بنك الاحتياطي الفيدرالي في أتلانتا، رافائيل بوستيك، يعتقد أن أسعار الفائدة وصلت بالفعل إلى مستوى مقيد وأن المزيد من الارتفاعات يمكن أن تسبب المزيد من الألم للاقتصاد الأمريكي.

أما بالنسبة لاقتصاد منطقة اليورو، تشير آخر الإحصائيات إلى أن التضخم توقف عن الانخفاض، في حين تقلص المعروض النقدي بسبب انخفاض حجم الإقراض. وعلى عكس توقعات خبراء بلومبرج البالغة 5.1%، ظل مؤشر أسعار المستهلك على أساس سنوي مستقرًا عند 5.3%. وفي ألمانيا، أكبر اقتصاد في المنطقة، ظل مؤشر أسعار المستهلكين الشهري ثابتًا أيضًا عند 0.3%.

وفي مثل هذه الحالة، يتوقع المرء أن يستمر البنك المركزي الأوروبي في تشديد السياسة النقدية. ومع ذلك، يبدو أن خطر الركود التضخمي يثير قلق الجهات التنظيمية أكثر من ارتفاع الأسعار. حتى أن شخصية متشددة مثل عضو المجلس التنفيذي للبنك المركزي الأوروبي إيزابيل شنابل أكدت أن التوقعات الاقتصادية لمنطقة اليورو أكثر خطورة مما كان يعتقد في البداية، مما يشير إلى أن المنطقة قد تكون على حافة الركود العميق أو الطويل.

تعليقاتها مدعومة بحالة سوق العمل. ولا يزال معدل البطالة الإجمالي في منطقة اليورو مرتفعا بشكل عنيد، حيث ظل ثابتا عند 6.4%. وفي ألمانيا، ارتفع المعدل تدريجياً على أساس ربع سنوي، ويعود ببطء إلى المستويات التي شوهدت خلال جائحة كوفيد-19.

ويبدو أن الهيئات التنظيمية، بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي، بدأت تفقد شهيتها لمزيد من تشديد السياسة النقدية، وأصبحت على استعداد لإنهاء دورات القيود النقدية (أو على الأقل تعليق رفع أسعار الفائدة). وفي مثل هذا السيناريو، فمن المنطقي أن تخسر الاقتصادات الأضعف. ويتوقع الاستراتيجيون في بنك جيه بي مورجان وبنك أوف أمريكا أن يصل اليورو إلى 1.0500 دولار بحلول نهاية العام الحالي، في حين يتوقع بنك بي إن بي باريبا مستوى أقل من ذلك عند 1.0200 دولار.

بدأ التداول لمدة خمسة أيام عند 1.0794، وأغلق زوج EUR/USD بالقرب من حيث بدأ، ليستقر عند 1.0774. اعتبارًا من وقت كتابة هذا الاستعراض، مساء الأول من سبتمبر، كان 50% من الخبراء متفائلين بشأن الزوج على المدى القريب، و20% هبوطيين، و30% اتخذوا موقفًا محايدًا. وفيما يتعلق بالتحليل الفني، لم يتغير شيء خلال الأسبوع الماضي. تظل جميع مؤشرات الاتجاه ومؤشرات التذبذب على الإطار الزمني D1 بنسبة 100% لصالح العملة الأمريكية ويتم تلوينها باللون الأحمر. بالإضافة إلى ذلك، لا يزال 15% يشيرون إلى أن الزوج في منطقة ذروة البيع. تقع أقرب مستويات الدعم للزوج حول 1.0765، تليها 1.0665-1.0680، 1.0620-1.0635، و1.0515-1.0525. سيواجه الثيران مقاومة عند 1.0800، تليها 1.0835-1.0865، 1.0895-1.0925، 1.0985، 1.1045، 1.1090-1.1110، 1.1150-1.1170، 1.1230، و1.1275-1.1290.

من بين الأحداث التي يجب مراقبتها للأسبوع القادم، يجب الانتباه إلى خطاب رئيسة البنك المركزي الأوروبي كريستين لاجارد يوم الاثنين 4 سبتمبر. وفي يوم الأربعاء 6 سبتمبر، سيتم إصدار بيانات مبيعات التجزئة لمنطقة اليورو، جنبًا إلى جنب مع الخدمات الأمريكية. أرقام مؤشر مديري المشتريات. وفي يوم الخميس الموافق 7 سبتمبر، سيتم نشر أرقام الناتج المحلي الإجمالي المنقحة للربع الثاني لمنطقة اليورو، وكذلك أرقام مطالبات البطالة الأولية المعتادة في الولايات المتحدة. وفي ختام أسبوع العمل، يوم الجمعة 8 سبتمبر، سنتعرف على حالة التضخم (CPI) في ألمانيا، المحرك الرئيسي للاقتصاد الأوروبي.

الجنيه الاسترليني/الدولار الأمريكي: هل لن يرتفع السعر بعد كل شيء؟

- في وقت سابق من النظرة العامة لزوج EUR/USD، سلطنا الضوء على السؤال الرئيسي للبنوك المركزية: ما هو الأكثر أهمية – هزيمة التضخم أم منع الاقتصاد من الانزلاق إلى الركود؟ ورغم أن معدل التضخم السنوي في المملكة المتحدة انخفض من 7.9% إلى 6.8% (وهو الأدنى منذ فبراير 2022)، فإن التضخم يظل الأعلى بين دول مجموعة السبع. علاوة على ذلك، ظل مؤشر أسعار المستهلكين الأساسي عند 6.9% على أساس سنوي، تمامًا كما كان في الشهر السابق. وهذا أقل بنسبة 0.2% فقط من الذروة التي تم تحديدها قبل شهرين. وبالإضافة إلى ذلك، فإن ارتفاع أسعار الطاقة يشكل تهديدا لحدوث زيادات تضخمية جديدة.

ووفقاً للعديد من المحللين، كان من المفترض أن تجبر مثل هذه البيانات والتوقعات بنك إنجلترا على الاستمرار في رفع أسعار الفائدة. ومع ذلك، هناك عامل آخر يقلب الموازين في الاتجاه المعاكس. شهد شهر أغسطس تفاقمًا إضافيًا للانكماش في قطاع التصنيع في المملكة المتحدة. أفاد المصنعون في البلاد عن خلفية اقتصادية ضعيفة، حيث يعاني الطلب بسبب ارتفاع أسعار الفائدة، وأزمة تكلفة المعيشة، وخسائر قطاع التصدير، والمخاوف المتعلقة بتوقعات السوق. وفقا لـS&P Global، فإن منتجي السلع الوسيطة هم الأكثر تضررا بشكل خاص - حيث يواجه قطاع B2B أكبر انخفاض في أحجام الإنتاج. ويؤثر هذا على الطلبات الجديدة ومستويات التوظيف، التي سيتم تقليصها.

وبلغ مؤشر مديري المشتريات النهائي لشهر أغسطس 43.0 فقط. وانخفض الرقم الرئيسي لمؤشر مديري المشتريات إلى أدنى مستوى له في 39 شهرا، مع انكماش أحجام الإنتاج والطلبات الجديدة بمعدلات نادرا ما نشهدها، باستثناء الفترات الكبرى من الضغوط الاقتصادية، مثل الأزمة المالية العالمية في الفترة 2008-2009 وإجراءات الإغلاق المرتبطة بالوباء.

وعلى هذه الخلفية القاتمة، تشير نتائج الاستطلاع إلى أن صناع السياسات في البلاد سوف يركزون بشكل متزايد على المخاوف بشأن حالة الاقتصاد بدلاً من التركيز على مسألة رفع أسعار الفائدة. صرح كبير الاقتصاديين في بنك إنجلترا، هوو بيل، أنه على الرغم من عدم وجود مجال للرضا عن النفس فيما يتعلق بالتضخم، إلا أنه هو نفسه يفضل الحفاظ على سعر الفائدة ثابتًا لفترة أطول. وأعلن أنه في الاجتماع القادم لبنك إنجلترا في 21 سبتمبر، سيصوت لصالح الحفاظ على سعر الفائدة الحالي عند 5.25%. وبعد هذا البيان، تدخل القاعدة الموصوفة سابقًا حيز التنفيذ - إذا فقد كلا المنظمين شهيتهما لمزيد من رفع أسعار الفائدة، فإن الاقتصاد الأضعف يخسر. في حالة زوج المملكة المتحدة/الولايات المتحدة، تبين أن الأول هو الحلقة الأضعف.

ذكرنا سابقًا أن الخبراء في Scotiabank لا يستبعدون احتمال انخفاض زوج GBP/USD أكثر إلى مستوى 1.2400. ويعتقد المحللون في ING، أكبر مجموعة مصرفية في هولندا، أنه في حالة تعزيز الدولار، فقد يجد الزوج دعمًا حول مستوى 1.2500. ويتوقع زملاؤهم في بنك يونايتد أوفرسيز في سنغافورة أنه "طالما بقي الجنيه الإسترليني تحت مستوى المقاومة القوي عند 1.2720، فمن المرجح أن يضعف إلى 1.2530، وربما حتى إلى 1.2480".

أغلق الزوج الأسبوع الماضي عند 1.2585. وبالنظر إلى المستقبل القريب، يتوقع 40% من الخبراء حدوث تصحيح صعودي، ويتوقع 20% المزيد من ارتفاع الدولار، ويتوقع 40% الباقون حركة جانبية. من بين مؤشرات التذبذب على الإطار الزمني D1، 90% ملونة باللون الأحمر و10% باللون الأخضر. أما مؤشرات الاتجاه فتبلغ النسبة بين الأحمر والأخضر 85% إلى 15% لصالح اللون الأحمر. إذا تحرك الزوج جنوبًا، فسوف يواجه مستويات ومناطق دعم عند 1.2560-1.2575، 1.2545، 1.2500-1.2510، 1.2435-1.2450، 1.2300-1.2330، 1.2190-1.2210، 1.2085، 1.1960، و1.1800 . في حالة الحركة الصعودية، سيواجه الزوج مقاومة عند 1.2620-1.2635، 1.2690-1.2710، 1.2760، 1.2800-1.2815، 1.2880، 1.2940، 1.2980-1.3000، 1.3050-1.3060، 1.3125 .3140، و1.3185-1.3210.

أما بالنسبة للأحداث الهامة المتعلقة بحالة اقتصاد المملكة المتحدة، فلابد من إيلاء اهتمام خاص لجلسات الاستماع الخاصة بتقرير التضخم المقرر عقدها يوم الخميس السابع من سبتمبر/أيلول.

الدولار الأمريكي/الين الياباني: في انتظار التدخلات في العملة

- بشكل عام، إذا قمنا بمراجعة نتائج الأسبوع، فيمكن القول أن مؤشر الدولار (DXY) استعاد جميع الأزواج الثلاثة، EUR/USD، وGBP/USD، وUSD/JPY، يوم الجمعة 01 سبتمبر، وكاد أن يعيدهم إلى المستوى السابق. حيث بدأوا فترة الخمسة أيام. وقد حدث هذا على الرغم من التقلبات الكبيرة. على سبيل المثال، بدءًا من مستوى 146.40 ينًا لكل دولار، وصلت العملة اليابانية إلى قمة بلغت 147.36، ثم انخفضت إلى 144.44، مع عزف الورقة النهائية عند مستوى 146.21.

تشير الإحصائيات الجديدة إلى أن النشاط الصناعي في اليابان يشهد تراجعا. ويتجلى ذلك من خلال بيانات مؤشر مديري المشتريات (PMI) لقطاع الصناعات التحويلية، والتي انخفضت من 49.7 إلى 49.6 في شهر واحد، وبقيت تحت عتبة 50 للشهر الثالث على التوالي. علامة 50 تفصل التوسع عن الانكماش. على هذه الخلفية، يحتفظ زوج دولار/ين USD/JPY بميول صعودية، على الرغم من أن هذا قد يتعطل بسبب تدخلات العملة من جانب السلطات اليابانية. ويؤكد المسؤولون أنهم يظلون يقظين. على سبيل المثال، أجرى وزير المالية الياباني، سونايتي سوزوكي، مؤخراً مداخلة لفظية (غير مالية) أخرى. ففي الأول من سبتمبر/أيلول، صرح بأن الأسواق يجب أن تحدد أسعار صرف العملات بنفسها، مع التأكيد على أن التقلبات الحادة غير مرغوب فيها. وأشار أيضًا إلى مراقبة تحركات العملة عن كثب. ويظل من غير المؤكد ما إذا كانت مثل هذه "التعاويذ" ستهدئ المستثمرين فيما يتعلق بالين. ومن المعقول أن تكون هناك حاجة إلى تدخلات ملموسة في العملة، وليس التدخلات اللفظية، لتقديم الأدلة، مثلما حدث في نوفمبر/تشرين الثاني الماضي.

فيما يتعلق بالتوقعات على المدى القريب، كما هو الحال مع الأزواج السابقة، يعتقد غالبية المحللين أن مؤشر DXY قد ارتفع بشكل كافٍ وأنه قد يكون الوقت قد حان لتراجعه هبوطا، على الأقل مؤقتًا. وفيما يتعلق بالدولار الأمريكي/الين الياباني، فقد صوت 80% من المحللين لصالح انعكاس هذا الاتجاه. ويستمر الـ 20% المتبقية في التمسك بإمكانية الدولار لتحقيق المزيد من النمو للزوج. على الإطار الزمني D1، تم رسم جميع مؤشرات الاتجاه بنسبة 100% باللون الأخضر. من بين مؤشرات التذبذب، 65% في هذه الحالة، بينما 10% باللون الأحمر، والـ 25% المتبقية تتخذ موقفًا محايدًا.

يقع أقرب مستوى دعم في النطاق 146.10، يليه 145.50-145.70، 144.90، 144.50، 143.75-144.05، 142.90-143.05، 142.20، 141.40-141.75، 140.60-140.75، 13 9.85، 138.95-139.05، 138.05-138.30، 137.25-137.50. تقع المقاومة الأقرب عند 146.50-146.60، تليها 146.90، 147.25-147.35، 148.45-148.85، 150.00، وأخيرًا أعلى مستوى لشهر أكتوبر 2022 عند 151.90.

يبرز يوم الجمعة 08 سبتمبر في التقويم الاقتصادي للأسبوع القادم باعتباره اليوم الذي سيتم فيه إصدار أرقام الناتج المحلي الإجمالي للربع الثاني من عام 2023 في اليابان. لا توجد أية إصدارات إحصائية هامة أخرى مخطط لها فيما يتعلق بحالة الاقتصاد الياباني خلال الأسبوع القادم.

العملات الرقمية : لماذا ارتفعت عملة البيتكوين ولماذا انخفضت مرة أخرى

- بداية الأسبوع الماضي كانت مملة بشكل استثنائي. كان من الممكن أن يكون استمرارها هادئًا تمامًا لولا تدرج الرمادي. تعد Grayscale حاليًا أكبر شركة استثمارية في العالم تدير أصول العملات المشفرة. والآن، فازت باستئناف ضد هيئة الأوراق المالية والبورصة الأمريكية (SEC). واعتبر القضاة بالإجماع أن رفض الهيئة التنظيمية لتحويل صندوق بيتكوين الاستئماني إلى صندوق استثمار متداول في البورصة "تعسفي ومتقلب". استمرت المعركة القانونية لأكثر من عام، وبشكل غير متوقع، أصدرت المحكمة يوم الثلاثاء 29 أغسطس/آب مثل هذا الحكم النهائي. ونتيجة لذلك، وفي غضون ثلاث ساعات، ارتفعت عملة البيتكوين من 26060 دولارًا إلى 28122 دولارًا، أي بزيادة قدرها 7.9٪، مما يدل على أفضل معدل نمو في الأشهر الـ 12 الماضية.

ربما كان من الممكن أن يكون التأثير المتفجر أكثر إثارة للإعجاب لولا المطلعين على بواطن الأمور. وتبين أن شخصًا ما كان على علم بقرار المحكمة مسبقًا. قبل إعلان المحكمة مباشرة، قام هذا الشخص بوضع 30000 بيتكوين بقيمة حوالي 780 مليون دولار في البورصة. يعد بيع مثل هذا الحجم من العملات عند ذروة السعر أمرًا صعبًا إلى حد ما بسبب انخفاض السيولة، مما يتسبب في انخفاض قيمة بيعها. وبالتالي، تلاشت مكاسب زوج البيتكوين/الدولار الأمريكي تدريجيًا، وعاد إلى حيث بدأ في 29 أغسطس.

ومع ذلك، على الرغم من هذا الانخفاض، فإن العديد من المحللين واثقون من أن قرار المحكمة الحالي سيظل له تأثير إيجابي على السوق. تذكر أنه في هذا الصيف، قدمت ثماني مؤسسات مالية كبرى بالفعل طلبات إلى هيئة الأوراق المالية والبورصات لدخول سوق العملات المشفرة من خلال صناديق Bitcoin المتداولة الفورية. ومن بينهم شركات إدارة الأصول العالمية مثل BlackRock وInvesco وFidelity. في وقت سابق، أثارت حقيقة أن هيئة الأوراق المالية والبورصة قد رفضت سابقًا جميع الطلبات المماثلة مخاوف. ومع ذلك، فقد تغير كل شيء الآن بعد صدور حكم قضية Grayscale.

وقد رفع إريك بالتشوناس، كبير الخبراء الاستراتيجيين في بلومبرج، توقعاته بالفعل إلى 95% لموافقات صناديق الاستثمار المتداولة في غضون عام 2024 وإلى 75% لاحتمال حدوث ذلك في هذا العام، 2023. ووفقا لتقديرات مختلفة، يمكن لهذه الصناديق الجديدة أن تجتذب ما بين 5 مليار دولار إلى 5 مليارات دولار. 10 مليارات دولار من الاستثمارات المؤسسية خلال الأشهر الستة الأولى وحدها، مما دفع الأسعار بلا شك إلى الارتفاع.

يعتقد توم لي، المؤسس المشارك لشركة Fundstrat، أنه إذا تمت الموافقة على صندوق Bitcoin المتداول في البورصة، فقد يرتفع السعر إلى 185000 دولار. من ناحية أخرى، تتوقع كاثي وود، الرئيس التنفيذي لشركة ARK Invest، ارتفاعًا في إجمالي القيمة السوقية للعملات المشفرة إلى 25 تريليون دولار بحلول عام 2030، وهو ما يمثل زيادة تزيد عن 2100٪. ضمن هذا التوقع، يتصور السيناريو الأساسي لـ ARK Invest أن سعر BTC يرتفع إلى 650000 دولار خلال هذه الفترة، في حين يشير السيناريو الأكثر تفاؤلاً إلى ضعف ذلك تقريبًا.

اقترح برنامج ChatGPT للذكاء الاصطناعي، الذي طورته شركة OpenAI، سيناريوه المتفائل. وهو يتصور أن تنمو العملة المشفرة الأساسية إلى 150 ألف دولار بحلول عام 2024، و500 ألف دولار بحلول عام 2028، ومليون دولار بحلول عام 2032، و5 ملايين دولار بحلول عام 2050. ومع ذلك، حدد ChatGPT شروطًا معينة. لا يمكن أن يتحقق هذا النمو إلا إذا: تم اعتماد العملة المشفرة على نطاق واسع، وأصبحت عملة البيتكوين مخزنًا شائعًا للقيمة، وتم دمج العملة في الأنظمة المالية المختلفة. إذا لم يتم استيفاء هذه الشروط، وفقًا لحسابات الذكاء الاصطناعي، بحلول عام 2050، فمن الممكن أن تتراوح قيمة العملة من 20 ألف دولار إلى 500 ألف دولار.

بشكل عام، حتى الرقم الأخير يبدو واعدًا لحاملي عملة البيتكوين على المدى الطويل، والذين تستمر أعدادهم في النمو. تكشف الأبحاث التي أجرتها شركة Glassnode أن هذا الرقم وصل مؤخرًا إلى مستوى قياسي، مما يشير إلى شعبية مفهوم الاحتجاز، ووجود بعض التفاؤل، والمقاومة المحتملة لتقلبات السوق.

على الجانب الآخر، يخرج المضاربون على المدى القصير من السوق. وفقًا لـCryptoQuant، وصل حجم تداول عملات البيتكوين إلى أدنى مستوى له منذ خمس سنوات. يوضح جوليو مورينو، رئيس قسم الأبحاث في CryptoQuant، أن "أحجام التداول تتناقص وسط اتجاه هبوطي، مع مغادرة مستثمري التجزئة". ويؤكد غوتام تشوغاني، المحلل في بيرنشتاين: "بشكل عام، لا تزال السوق باهتة". "هذا الاتجاه ليس هبوطيًا بالضرورة، لكن المشاركين ما زالوا غير مهتمين بالتداول، حيث تنتظر السوق المحفزات."

أشار راؤول بال، الرئيس التنفيذي لمجموعة Real Vision Group، إحدى منصات الإعلام المالي الرائدة في العالم، إلى أن تقلبات البيتكوين لمدة 30 يومًا قد انخفضت إلى 20 نقطة. ومع ذلك، استنادًا إلى ملاحظاته، تاريخيًا، أدى هذا التقلب المنخفض في غضون شهرين إلى أربعة أشهر إلى ارتفاع قوي في العملة المشفرة الأولى. وفقًا للمحلل المعروف باسم Credible Crypto، لتحقيق طفرة قوية حقًا، يحتاج المضاربون على الارتفاع إلى دفع سعر العملة المشفرة الأولى فوق المنطقة الرئيسية البالغة 29000 دولار - 30000 دولار. في الوقت الحالي، يتوقع جزء كبير من المتداولين انخفاضًا في عملة البيتكوين إلى مستويات شراء أكثر ملاءمة. ومع ذلك، عندما يتجاوز السعر 30 ألف دولار، وفقًا لشركة Credible Crypto، فإن ظاهرة الخوف من تفويت الفرصة (FOMO) ستدخل حيز التنفيذ، مما يدفع عروض الأسعار إلى الأعلى.

إلى أي مدى يمكن أن ينخفض سعر العملة المشفرة الرئيسية في الوضع الحالي؟ لم يكن شهر سبتمبر تاريخيًا مناسبًا لعملة البيتكوين. ومن عام 2011 إلى عام 2022، خسرت البيتكوين في المتوسط حوالي 4.67% من قيمتها خلال هذه الفترة.

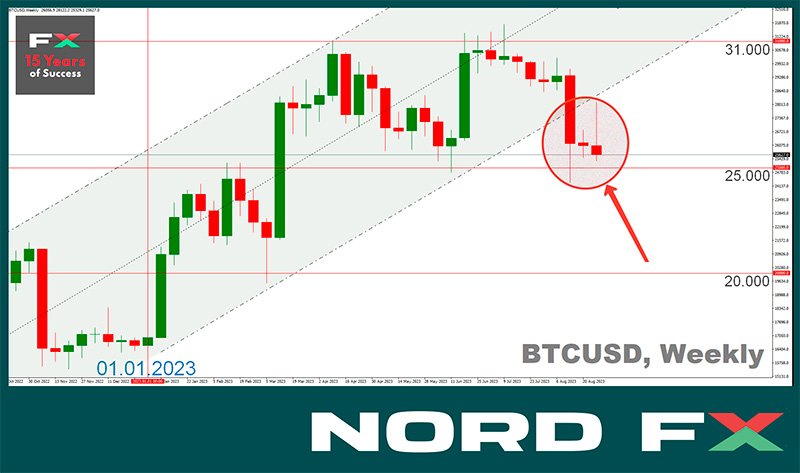

يعتقد المحلل جوستين بينيت أن سعر البيتكوين قد ينخفض إلى 14000 دولار. كان هذا المستوى بمثابة دعم قوي من عام 2018 إلى عام 2020. ويدعم بينيت توقعاته من خلال رسم بياني يوضح أن أصل العملة المشفرة الرئيسي قد خرج من القناة الصعودية التي كان فيها منذ حوالي عشرة أشهر. فشلت عملة البيتكوين في التغلب على المقاومة في نطاق 29000 دولار - 33000 دولار، مما أدى إلى هذا الاختراق. علاوة على ذلك، قد يؤدي الركود الاقتصادي العالمي إلى تفاقم هذا التراجع. وفقًا لبينيت، نظرًا لأن مؤشر الأسهم S&P 500 لم يتمكن من تكرار الرقم القياسي لعام 2022 البالغ 4750 نقطة، فمن المحتمل الآن أن يفقد نسبة كبيرة من قيمته.

ومع ذلك، على الرغم من وجهات النظر المذكورة أعلاه، لا يزال من الممكن أن يكون شهر سبتمبر مناسبًا للاستثمارات طويلة الأجل ضمن استراتيجية "الشراء عند الانخفاضات". قام مايك ماكجلون، كبير محللي بلومبرج، بمقارنة مقاييس العملة المشفرة الأولى بسوق الأسهم وخلص إلى أنه حتى الانخفاض إلى 10000 دولار لن يؤدي إلى زعزعة مراكز العملة بشكل كبير. على سبيل المثال، استشهد الخبير بأسهم شركة أمازون العملاقة، والتي حققت عوائد تزيد عن 7000٪ في العشرين عامًا الماضية. ومع ذلك، فإن بيتكوين تتجاوز هذا الرقم بكثير حيث نمت بنحو 26000٪ منذ عام 2011. ويشير ماكجلون إلى أنه "حتى العودة إلى علامة 10000 دولار ستحافظ على أداء غير مسبوق للأصول". ويؤكد أن مسار "الهجرة السائدة" للبيتكوين أمر بالغ الأهمية أيضًا، مع ظهور الصناديق المتداولة في البورصة وغيرها من الأدوات المميزة للسوق التقليدية.

بالإضافة إلى الموافقة المحتملة على صناديق الاستثمار المتداولة للبيتكوين الفورية، يمكن أن يؤثر النصف القادم أيضًا على نمو العملة. وبفضل هذه العوامل، وفقًا لمحللي TradingShot، يمكن أن يرتفع زوج BTC/USD إلى مستوى 50000 دولار بحلول نهاية هذا العام. ومع ذلك، في وقت كتابة هذا الاستعراض مساء الجمعة، الأول من سبتمبر، كان تداوله يبلغ حوالي 25,750 دولارًا. تبلغ القيمة الإجمالية لسوق العملات المشفرة 1.048 تريليون دولار (1.047 تريليون دولار قبل أسبوع). يظل مؤشر الخوف والجشع للعملات المشفرة في منطقة الخوف عند قراءة 40 (39 نقطة قبل أسبوع)

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة