اليورو/الدولار الأمريكي: التدخلات اللفظية من قبل الاحتياطي الفيدرالي تدعم الدولار

- في المراجعات السابقة، ناقشنا بشكل مستفيض المداخلات اللفظية التي قام بها المسؤولون اليابانيون الذين يهدفون إلى تعزيز الين من خلال تصريحاتهم العامة. هذه المرة، تم اتخاذ إجراءات مماثلة من قبل مسؤولي اللجنة الفيدرالية للسوق المفتوحة، بقيادة رئيس مجلس الاحتياطي الفيدرالي، جيروم باول. قررت اللجنة الفيدرالية للسوق المفتوحة في اجتماعها يوم 20 سبتمبر الحفاظ على سعر الفائدة عند 5.50%. وكان هذا متوقعاً إلى حد كبير، حيث أشارت أسواق العقود الآجلة إلى احتمالية حدوث مثل هذه النتيجة بنسبة 99%. ومع ذلك، في المؤتمر الصحفي اللاحق، أشار السيد باول إلى أن المعركة ضد التضخم لم تنته بعد، وأن هدف 2.0٪ قد لا يتحقق حتى عام 2026. لذلك، فإن رفع سعر الفائدة مرة أخرى بمقدار 25 نقطة أساس أمر وارد جدًا. . ووفقاً لرئيس بنك الاحتياطي الفيدرالي، لا يوجد أي ركود في الأفق، والاقتصاد الأمريكي قوي بما يكفي لتحمل تكاليف الاقتراض المرتفعة لفترة طويلة. علاوة على ذلك، فقد تم الكشف عن أن 12 من أصل 19 عضوًا في اللجنة الفيدرالية للسوق المفتوحة يتوقعون رفع سعر الفائدة إلى 5.75% خلال هذا العام. ووفقا للتوقعات الاقتصادية للجنة، من المتوقع أن يستمر مستوى المعدل هذا لبعض الوقت. على وجه التحديد، تشير التوقعات المحدثة إلى أنه لا يمكن خفض المعدل إلا إلى 5.1% سنويًا من الآن (مقابل 4.6% المعلن عنها سابقًا)، ومن المتوقع انخفاضه إلى 3.9% في توقعات مدتها عامين (معدلة من 3.4%).

كان لدى المشاركين في السوق معتقدات متضاربة حول هذه التوقعات، ولكن الحقيقة تظل أن التأكيدات المتشددة من جانب المسؤولين كانت سبباً في تعزيز الدولار، على الرغم من غياب الإجراءات الملموسة. من المحتمل أن يكون الاحتياطي الفيدرالي قد تعلم من أخطاء نظرائه في البنك المركزي الأوروبي، الذين قادوا اللاعبين في السوق إلى الاعتقاد بأن دورة التشديد النقدي في منطقة اليورو قد انتهت. وللتذكير، أوضحت رئيسة البنك المركزي الأوروبي كريستين لاغارد، أنها تعتبر مستوى سعر الفائدة الحالي مقبولا، في حين صرح محافظ بنك اليونان، يانيس ستورناراس، أنه في رأيه، وصلت أسعار الفائدة إلى ذروتها، والفترة المقبلة من المرجح أن تكون هذه الخطوة بمثابة تخفيض. وهناك شعور مماثل: أن قانون التشديد النقدي في سبتمبر كان الأخير، وقد عبر عنه أيضًا زميل ستورناراس، بوريس فوجيتش، محافظ البنك الوطني الكرواتي.

نتيجة للتدخل اللفظي من قبل بنك الاحتياطي الفيدرالي، ارتفع مؤشر الدولار (DXY) من 104.35 إلى 105.37 خلال ساعات قليلة فقط، بينما انخفض اليورو/الدولار الأمريكي إلى مستوى 1.0616. يعتقد الاقتصاديون في المؤسسة المصرفية الصينية الخارجية (OCBC) أنه نظرًا لقرار بنك الاحتياطي الفيدرالي بالاحتفاظ بالمرونة فيما يتعلق برفع أسعار الفائدة مرة أخرى، فمن غير المستحسن توقع تحول متشائم في المستقبل المنظور.

ويرى الاستراتيجيون في Danske Bank أن "بنك الاحتياطي الفيدرالي كان متشددًا قدر الإمكان دون رفع أسعار الفائدة فعليًا". ومع ذلك، يؤكدون أنه "على الرغم من القوة المستمرة للدولار، قد تكون هناك بعض الإمكانية الصعودية لزوج يورو/دولار EUR/USD على المدى القريب". صرح Danske Bank أيضًا، "نعتقد أن معدلات الذروة، والتحسينات في قطاع التصنيع مقارنة بقطاع الخدمات، و/أو انخفاض التشاؤم تجاه الصين يمكن أن تدعم زوج يورو/دولار EUR/USD خلال الشهر المقبل. ومع ذلك، على المدى الطويل، نحن نحافظ على موقفنا الاستراتيجي الذي يفضل تراجع زوج يورو/دولار EUR/USD، ونتوقع اختراقًا إلى ما دون 1.0300 خلال الـ 12 شهرًا القادمة."

قدمت بيانات النشاط التجاري الأمريكي الصادرة يوم الجمعة، 22 سبتمبر، صورة مختلطة. وارتفع مؤشر مديري المشتريات التصنيعي إلى 48.9، في حين انخفض مؤشر مديري المشتريات للخدمات إلى 50.2. ونتيجة لذلك، ظل مؤشر مديري المشتريات المركب فوق عتبة 50.0 لكنه أظهر انخفاضًا طفيفًا، حيث انتقل من 50.2 إلى 50.1.

بعد صدور مؤشر مديري المشتريات (PMI)، أنهى زوج يورو/دولار EUR/USD الأسبوع عند 1.0645. ويفضل سبعون في المائة من الخبراء زيادة قوة الدولار، في حين صوت 30 في المائة لصالح الاتجاه الصعودي في زوج العملات. فيما يتعلق بالتحليل الفني، لم يتغير الكثير خلال الأسبوع الذي شارف على الانتهاء. جميع مؤشرات الاتجاه ومؤشرات التذبذب على الإطار الزمني D1 لا تزال تدعم بالإجماع العملة الأمريكية وهي ملونة باللون الأحمر. ومع ذلك، يشير 15% منهم إلى حالة ذروة البيع للزوج. وتقع أقرب مستويات الدعم للزوج في النطاق 1.0620-1.0630، يليه 1.0490-1.0525، 1.0370، و1.0255. ستقع مستويات المقاومة في المنطقة 1.0670-1.0700، ثم عند 1.0745-1.0770، 1.0800، 1.0865، 1.0895-1.0925، 1.0985، و1.1045.

أما بالنسبة لأحداث الأسبوع القادم، فسوف يشهد يوم الثلاثاء 26 سبتمبر صدور بيانات سوق العقارات الأمريكية، تليها طلبيات السلع المعمرة في الولايات المتحدة يوم الأربعاء. من المتوقع أن يكون يوم الخميس 28 سبتمبر يومًا حافلًا. سيتم الكشف عن بيانات التضخم الأولية (CPI) من ألمانيا بالإضافة إلى أرقام الناتج المحلي الإجمالي الأمريكي للربع الثاني. بالإضافة إلى ذلك، سيتم إصدار إحصاءات سوق العمل الأمريكية المعتادة، وسيختتم اليوم بتصريحات من رئيس الاحتياطي الفيدرالي جيروم باول. وفي يوم الجمعة، يمكننا أيضًا أن نتوقع صدور عدد كبير من بيانات الاقتصاد الكلي الهامة، بما في ذلك مؤشر أسعار المستهلك الأولي في منطقة اليورو والمعلومات المتعلقة بالاستهلاك الشخصي في الولايات المتحدة.

الجنيه الاسترليني/الدولار الأمريكي: بنك إنجلترا يسحب دعمه للجنيه الاسترليني

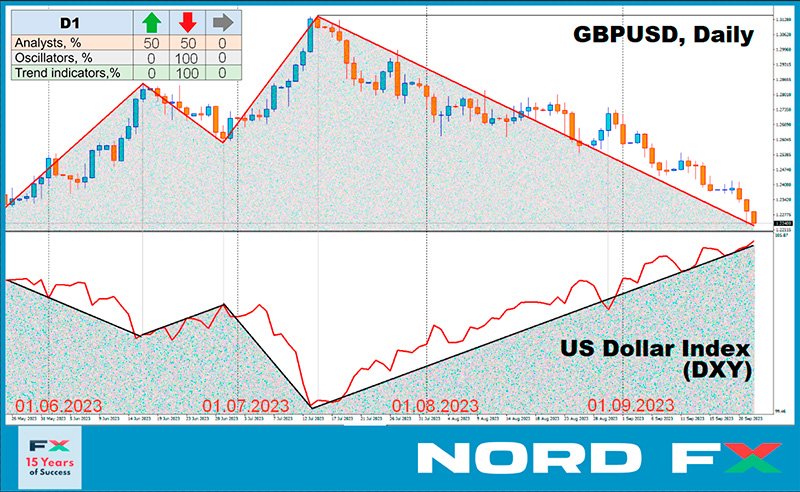

- لا يتمحور العالم المالي حول قرارات بنك الاحتياطي الفيدرالي وحده. وفي الأسبوع الماضي، جعل بنك إنجلترا صوته مسموعاً أيضاً. في يوم الخميس الموافق 21 سبتمبر، تركت لجنة السياسة النقدية التابعة لبنك إنجلترا سعر الفائدة للجنيه الإسترليني دون تغيير عند 5.25%. وبينما كان من المتوقع صدور قرار مماثل من قبل بنك الاحتياطي الفيدرالي، جاءت خطوة بنك إنجلترا بمثابة مفاجأة للمشاركين في السوق. وكانوا يتوقعون زيادة قدرها 25 نقطة أساس، وهو ما لم يتحقق. ونتيجة لذلك، أدى ارتفاع الدولار وضعف الجنيه الاسترليني إلى انخفاض زوج الجنيه الإسترليني/الدولار الأمريكي إلى 1.2230.

من المحتمل أن يكون قرار بنك إنجلترا متأثرًا ببيانات التضخم المشجعة في المملكة المتحدة والتي تم نشرها في اليوم السابق. انخفض مؤشر أسعار المستهلك السنوي (CPI) فعليًا إلى 6.7%، مقارنة بالقراءة السابقة البالغة 6.8% والتوقعات البالغة 7.1%. كما انخفض مؤشر أسعار المستهلكين الأساسي من 6.9% إلى 6.2%، مقابل التوقعات البالغة 6.8%. ونظراً لهذه البيانات، فإن القرار بالتوقف وعدم تحميل الاقتصاد المتعثر بالفعل يبدو معقولاً. ويدعم هذا المنطق بشكل أكبر مؤشر مديري المشتريات الخدمي الأولي في المملكة المتحدة لشهر سبتمبر، والذي سجل أدنى مستوى له في 32 شهرًا عند 47.2، مقارنة بـ 49.5 في أغسطس وتوقعات عند 49.2. كما تم الإبلاغ عن مؤشر مديري المشتريات التصنيعي عند 44.2، وهو أقل بكثير من المستوى الحرج البالغ 50.0.

وفقًا للخبراء الاقتصاديين في S&P Global Market Intelligence، فإن "نتائج مؤشر مديري المشتريات المثبطة هذه تشير إلى أن الركود في المملكة المتحدة أصبح محتملًا بشكل متزايد. [...] الانخفاض الحاد في أحجام الإنتاج الذي أشارت إليه بيانات مؤشر مديري المشتريات يتوافق مع انكماش الناتج المحلي الإجمالي بنسبة أكبر من 0.4% على أساس ربع سنوي، ويكتسب الانكماش واسع النطاق زخماً مع عدم وجود آفاق فورية للتحسن.

يعتقد المحللون في أحد أكبر البنوك في الولايات المتحدة، ويلز فارجو، أن قرار بنك إنجلترا يشير إلى فقدان الدعم القائم على سعر الفائدة للجنيه البريطاني. وبحسب توقعاتهم، فإن المعدل الحالي البالغ 5.25% سيمثل ذروة الدورة، يليه انخفاض تدريجي إلى 3.25% بحلول نهاية عام 2024. وبالتالي، يقولون إنه "في هذا السياق، حركة الجنيه إلى 1.2000 جنيه" أو أقل ليس أمرا مستبعدا."

ويشاركهم نظرائهم في بنك سكوتيا نفس المشاعر. تشير المستويات المنخفضة الجديدة والإشارات الهبوطية القوية على مؤشر التذبذب للاتجاهات قصيرة المدى ومتوسطة المدى وطويلة المدى إلى ارتفاع خطر انخفاض الجنيه إلى 1.2100-1.2200.

ولا يستبعد الاقتصاديون في بنك كومرتس الألماني إمكانية حدوث انتعاش طفيف للجنيه إذا تحسنت توقعات التضخم بشكل كبير. ويعتقدون أن بنك إنجلترا ترك الباب مفتوحًا لرفع أسعار الفائدة مرة أخرى. وكان التصويت لصالح الحفاظ على المعدل الحالي متقاربا بشكل مفاجئ عند 5:4، مما يعني أن أربعة أعضاء في لجنة السياسة النقدية صوتوا لصالح زيادة قدرها 25 نقطة أساس. وهذا يؤكد المستوى العالي من عدم اليقين. ومع ذلك، ونظرًا لضعف الاقتصاد البريطاني، فإن التوقعات بالنسبة للجنيه الاسترليني لا تزال هبوطية.

أغلق زوج GBP/USD الأسبوع الماضي عند 1.2237. تنقسم آراء المحللين حول المستقبل القريب للزوج بالتساوي: 50% يتوقعون المزيد من الحركة الهبوطية، بينما يتوقع 50% الآخرون تصحيحًا نحو الأعلى. جميع مؤشرات الاتجاه ومؤشرات التذبذب على الرسم البياني D1 ملونة باللون الأحمر؛ علاوة على ذلك، فإن 40% من هذه المؤشرات تقع في منطقة ذروة البيع، وهي إشارة قوية لانعكاس محتمل للاتجاه.

إذا واصل الزوج مساره الهبوطي، فسوف يواجه مستويات ومناطق دعم عند 1.2190-1.2210، 1.2085، 1.1960، و1.1800. في المقابل، إذا ارتفع الزوج فإنه سيواجه مقاومة عند 1.2325، 1.2440-1.2450، 1.2510، 1.2550-1.2575، 1.2600-1.2615، 1.2690-1.2710، 1.2760، و1.2800-1.2815.

فيما يتعلق بالأحداث الاقتصادية التي تؤثر على المملكة المتحدة للأسبوع القادم، سيكون أبرز ما في الأمر هو إصدار بيانات الناتج المحلي الإجمالي للبلاد للربع الثاني، المقرر إجراؤها يوم الجمعة 29 سبتمبر.

زوج الدولار الأمريكي/الين الياباني: اجتماع باهت في بنك اليابان

- عقد بنك اليابان اجتماعه يوم الجمعة الموافق 22 سبتمبر/أيلول، على غرار نظرائه في بنك الاحتياطي الفيدرالي وبنك إنجلترا. وقد علق الاقتصاديون في شركة TD Securities قائلاً: "لقد كان اجتماعاً باهتاً". "لقد صوت جميع الأعضاء بالإجماع على إبقاء السياسة دون تغيير. وكان البيان مشابهًا إلى حد كبير للبيان الصادر في يوليو، ولم يتم إجراء أي تغييرات على التوجيهات المستقبلية." وبقي سعر الفائدة الرئيسي عند المستوى السلبي عند -0.1%.

كما خيب المؤتمر الصحفي اللاحق الذي قاده محافظ بنك اليابان كازو أويدا آمال المضاربين على صعود الين. ولم يتحدث أويدا ضد إضعاف العملة الوطنية؛ وبدلاً من ذلك، أكد مجددًا أن سعر الصرف يجب أن يعكس المؤشرات الأساسية وأن يظل مستقرًا. وأشار رئيس البنك المركزي أيضًا إلى أن الهيئة التنظيمية "يمكن أن تدرس إمكانية إنهاء السيطرة على منحنى العائد وتغيير سياسة سعر الفائدة السلبية عندما نكون واثقين من أن تحقيق هدف التضخم البالغ 2٪ قريب".

وكان خطاب وزير المالية الياباني شونيتشي سوزوكي بمثابة شكل نموذجي من أشكال التدخل اللفظي بالنسبة له. وأعلن الوزير: "إننا نراقب عن كثب أسعار صرف العملات بإحساس كبير بالإلحاح والفورية، ولا نستبعد أي خيارات للرد على التقلبات المفرطة". وأضاف أن التدخل في العملة العام الماضي كان له الأثر المقصود لكنه لم يشر إلى ما إذا كان من الممكن توقع خطوات مماثلة في المستقبل القريب.

ترتبط سندات الخزانة الأمريكية لعشر سنوات وزوج العملات USD/JPY بشكل تقليدي بشكل مباشر. وعندما يرتفع العائد على السندات، يرتفع كذلك الدولار مقابل الين. هذا الأسبوع، وفي أعقاب التصريحات المتشددة من بنك الاحتياطي الفيدرالي، ارتفعت أسعار الفائدة على سندات الخزانة لأجل 10 سنوات إلى أعلى مستوى لها منذ عام 2007. وقد دفع هذا زوج دولار/ين USD/JPY إلى مستوى مرتفع جديد عند 148.45. وفقًا للخبراء الاقتصاديين في TD Securities، وبالنظر إلى ارتفاع عوائد السندات الأمريكية، فمن الممكن أن يتجاوز الزوج مستوى 150.00. وفي الوقت نفسه، في بنك سوسيتيه جنرال الفرنسي، يتم الاستشهاد بالمستويات المستهدفة عند 149.20 و150.30.

بدت الملاحظة الأخيرة لجلسة التداول التي استمرت خمسة أيام عند علامة 148.36. اتفق أغلبية الخبراء الذين شملهم الاستطلاع (70٪) مع آراء زملائهم في TD Securities و Societe Generale فيما يتعلق بمزيد من الارتفاع في زوج USD/JPY. ويتوقع 20% من المحللين حدوث تصحيح هبوطي، وربما انخفاض حاد بسبب التدخلات في العملة. واتخذت نسبة الـ 10% المتبقية موقفاً محايداً. جميع مؤشرات الاتجاه ومؤشرات التذبذب بنسبة 100% على الإطار الزمني D1 ملونة باللون الأخضر، على الرغم من أن 10% منها تشير إلى ظروف ذروة الشراء. يقع أقرب مستوى دعم في المنطقة 146.85-147.00، يليه 145.90-146.10، 145.30، 144.50، 143.75-144.05، 142.20، 140.60-140.75، 138.95-139.05، و137.25-137. 50. أقرب مقاومة تقع عند 148.45، تليها 148.45، 148.85-149.20، 150.00، وأخيرًا أعلى مستوى لشهر أكتوبر 2022 عند 151.90.

ليس من المقرر صدور أي بيانات اقتصادية مهمة تتعلق بحالة الاقتصاد الياباني خلال الأسبوع القادم. ومع ذلك، قد يرغب التجار في تحديد يوم الجمعة 29 سبتمبر في تقويمهم، حيث سيتم نشر بيانات التضخم الاستهلاكي لمنطقة طوكيو في ذلك اليوم.

العملات الرقمية : معركة من أجل 27000 دولار

- في يوم الاثنين الموافق 18 سبتمبر، بدأ سعر العملة المشفرة الرائدة في الارتفاع، مما دفع سوق الأصول الرقمية بأكمله إلى الأعلى. ومن المثير للاهتمام أن السبب وراء هذا الارتفاع لم يكن مرتبطًا بشكل مباشر بعملة البيتكوين، بل بالدولار الأمريكي. وعلى وجه التحديد، كان مرتبطًا بقرارات بنك الاحتياطي الفيدرالي بشأن أسعار الفائدة. وتحد أسعار الفائدة المرتفعة بالدولار من تدفق الاستثمارات إلى الأصول الأكثر خطورة، بما في ذلك العملات المشفرة، حيث يفضل كبار المستثمرين عوائد مستقرة. في هذه الحالة، قبل اجتماع مجلس الاحتياطي الفيدرالي المقبل، كان المشاركون في السوق واثقين من أن الهيئة التنظيمية لن تمتنع عن رفع أسعار الفائدة فحسب، بل ستبقيها أيضًا دون تغيير حتى نهاية العام. بناءً على هذه التوقعات، ارتفع زوج البيتكوين/الدولار الأمريكي، ليصل إلى ذروة عند 27467 دولارًا في 19 أغسطس، مضيفًا أكثر من 10% منذ 11 سبتمبر.

ومع ذلك، على الرغم من أن المعدل ظل دون تغيير بالفعل، فقد أصبح من الواضح بعد الاجتماع أن المعركة ضد التضخم ستستمر. ولذلك، فإن أي آمال في التحول بعيدًا عن الموقف المتشدد لبنك الاحتياطي الفيدرالي يجب أن توضع جانبًا في الوقت الحالي. ونتيجة لذلك، عكس سعر البيتكوين مساره. وبعد اختراق منطقة الدعم عند 27000 دولار، عاد السعر إلى مراكز البداية.

على الرغم من التراجع الأخير، لا يزال الكثيرون في مجتمع العملات المشفرة واثقين من أن الذهب الرقمي سيستمر في الارتفاع. على سبيل المثال، يعتقد أحد المحللين بالاسم المستعار Yoddha أن عملة البيتكوين لديها فرصة لتحديث أعلى مستوياتها المحلية على المدى القصير والوصول إلى 50000 دولار بحلول نهاية العام. ويشير بعد ذلك إلى أنه قد يحدث تصحيح إلى 30 ألف دولار في أوائل عام 2024، قبل حدث النصف. ويتوقع Blogger Crypto Rover أيضًا أن المشاكل في الاقتصاد الأمريكي ستؤدي إلى نمو البيتكوين. إذا تمكن الزوج من تثبيت نفسه بقوة فوق 27000 دولار، فإنه يتوقع أن يتحرك السعر نحو 32000 دولار.

يرى المحلل DonAlt أن عملة البيتكوين لديها فرصة لتحقيق ارتفاع جديد مثير للإعجاب وتحديث أعلى مستوى لها في عام 2023. "إذا ارتفعنا وتغلبنا على المقاومة التي نكافحها حاليًا، أعتقد أن الهدف يمكن أن يكون 36000 دولار. [...] لا أستبعد فقدان دخول جيد عند 30000 دولار لأنه إذا ارتفع السعر "إذا تم إيقافه، فقد يرتفع بسرعة كبيرة جدًا. [لكن] لدينا ما يكفي من الأسباب المقنعة للتحرك نحو الانخفاض أيضًا. وفي أسوأ الحالات، سأتلقى ضربة طفيفة إذا انخفض إلى نطاق 19000 إلى 20000 دولار".

يعتقد التاجر والمحلل جيسون بيزينو أن دورة السوق الصعودية للبيتكوين بدأت تتشكل في شهر يناير تقريبًا، ولا تزال هذه العملية غير مكتملة على الرغم من توحيد الأسعار مؤخرًا. وفقًا للخبير، ستؤكد عملة البيتكوين معنوياتها الصعودية إذا تجاوزت المستوى الرئيسي عند 28500 دولار. "نادرًا ما شهد هذا السوق مستويات أقل من 25000 دولار. لا أقول أنه لا يمكن أن ينخفض، ولكن منذ ستة أشهر حتى الآن، كانت الإغلاقات الأسبوعية أعلى من هذه المستويات. حتى الآن، الأمر جيد جدًا، لكننا لسنا في وضع جيد". "منطقة الصعود حتى الآن. يحتاج المضاربون على الصعود إلى رؤية عمليات إغلاق أعلى من 26.550 دولارًا على الأقل في بعض الأحيان،" يقول بيزينو. "لا يزال أمام الثيران الكثير ليفعلوه. سأبدأ الحديث عنهم بمجرد عبور الخط الأبيض عند مستوى 28500 دولار مرة أخرى. هذا هو أحد المستويات الرئيسية لبدء تحرك البيتكوين للأعلى ثم محاولة كسر 32000 دولار."

لا يستبعد جون بولينجر، مبتكر مؤشر التقلب Bollinger Bands، احتمالية أن تكون الأصول المشفرة الرائدة تستعد للاختراق. يستخدم المؤشر الانحراف المعياري عن المتوسط المتحرك البسيط لتحديد التقلبات ونطاقات الأسعار المحتملة للأصل. حاليًا، يقوم زوج BTC/USD بتشكيل شموع يومية تلامس النطاق العلوي. قد يشير هذا إلى انعكاس العودة إلى النطاق المركزي أو، على العكس من ذلك، زيادة في التقلبات والحركة الصعودية. ويشير البولنجر باند الضيق على الرسوم البيانية إلى أن السيناريو الأخير هو الأرجح. ومع ذلك، يعلق بولينجر نفسه بحذر، معتقدًا أنه لا يزال من السابق لأوانه استخلاص استنتاجات نهائية.

أعاد PlanB، المبتكر الشهير لنموذج S2FX، تأكيد توقعاته التي أعلنها في وقت سابق من هذا العام. وأشار إلى أن أدنى مستوى في نوفمبر 2022 كان القاع بالنسبة لعملة البيتكوين، وسيبدأ صعودها بالقرب من حدث النصف. يعتقد PlanB أن التنصيف في عام 2024 سيدفع العملة المشفرة الرائدة إلى ما يصل إلى 66000 دولار، وقد يؤدي السوق الصاعد اللاحق في عام 2025 إلى دفع سعرها فوق علامة 100000 دولار.

المستثمر والمؤلف الأكثر مبيعًا لكتاب "Rich Dad Poor Dad"، روبرت كيوساكي، لديه آمال كبيرة في حدث النصف أيضًا. ووفقًا للخبير، فإن الاقتصاد الأمريكي على وشك الدخول في أزمة خطيرة، وتوفر العملات المشفرة، وخاصة عملة البيتكوين، للمستثمرين ملاذًا آمنًا خلال هذه الأوقات المضطربة. ويتوقع كيوساكي أن سعر البيتكوين قد يرتفع إلى 120 ألف دولار في العام المقبل، وسيكون النصف في عام 2024 بمثابة حافز رئيسي للارتفاع.

في الختام، لتحقيق التوازن بين التوقعات المتفائلة المذكورة سابقا، دعونا نقدم بعض التشاؤم. وفقًا للمحلل الشهير ومضيف قناة DataDash، نيكولاس ميرتن، قد يشهد سوق العملات المشفرة تراجعًا آخر. ويستشهد بانخفاض سيولة العملات المستقرة كمؤشر. "إنه مقياس جيد لتحديد الاتجاهات في سوق العملات المشفرة. على سبيل المثال، من أبريل 2019 إلى يوليو 2019، ارتفعت عملة البيتكوين من 3500 دولار إلى 12000 دولار. وخلال الفترة نفسها، زادت سيولة العملات المستقرة بنسبة 119٪. ثم نرى فترة من "توحيد حيث ظلت السيولة أيضًا عند مستوى ثابت. عندما ارتفعت عملة البيتكوين من 3900 دولار إلى 65000 دولار في عام 2021، ارتفعت سيولة العملات المستقرة بنسبة 2183٪،" يشارك الخبير ملاحظاته.

"إن السيولة ونمو الأسعار مترابطان. إذا كانت السيولة تنخفض أو تتعزز، فمن المرجح ألا ينمو السوق. وهذا ينطبق على كل من العملات المشفرة والأسواق المالية. لكي تنمو القيمة السوقية، فأنت بحاجة إلى السيولة، ولكن ما نراه هو "الانخفاض المستمر في السيولة، مما يجعل انخفاض أسعار العملات المشفرة أكثر احتمالا"، يقول نيكولاس ميرتن.

اعتبارًا من وقت كتابة هذا الاستعراض، مساء الجمعة، 22 سبتمبر، يتم تداول BTC/USD بحوالي 26,525 دولارًا. ظلت القيمة السوقية الإجمالية لسوق العملات المشفرة دون تغيير تقريبًا، حيث بلغت 1.053 تريليون دولار (مقارنة بـ 1.052 تريليون دولار قبل أسبوع). انخفض مؤشر الخوف والجشع الخاص بعملات البيتكوين بمقدار نقطتين، وانتقل من 45 إلى 43، ولا يزال في منطقة "الخوف".

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة