زوج يورو/دولار EUR/USD: هل ننتظر الزوج عند مستوى 1.0200؟

- بعد أن بدأ الأسبوع الماضي بشكل إيجابي، اقترب زوج يورو/دولار EUR/USD من مستوى دعم/مقاومة هام عند منطقة 1.0700 يوم الثلاثاء الموافق 24 أكتوبر، قبل أن ينعكس وينخفض بشكل حاد. وفقًا للعديد من المحللين، فإن تصحيح مؤشر الدولار DXY الذي بدأ في 3 أكتوبر، والذي أدى في المقابل إلى دفع زوج يورو/دولار EUR/USD صعودا، قد وصل إلى نهايته.

كان الدافع وراء انعكاس الاتجاه هو البيانات المخيبة للآمال حول النشاط التجاري (PMI) في ألمانيا ومنطقة اليورو، والتي جاءت أقل من التوقعات وانخفضت إلى ما دون علامة 50.0 نقطة الرئيسية، مما يشير إلى تدهور المناخ الاقتصادي. وتتناقض هذه الأرقام، التي ظلت عند أدنى مستوى لها منذ خمس سنوات، بشكل صارخ مع مؤشرات مماثلة من الولايات المتحدة، والتي صدرت في نفس اليوم وتجاوزت كلا التوقعات ومستوى 50.0 نقطة. (كما لاحظ أنصار التحليل الفني، فقد تم تسهيل الانخفاض أيضًا من خلال حقيقة أنه مع اقتراب زوج يورو/دولار EUR/USD من 1.0700، فقد وصل إلى المتوسط المتحرك على مدى 50 يومًا)

بالإضافة إلى مؤشر مديري المشتريات، كانت البيانات الأولية للناتج المحلي الإجمالي الأمريكي للربع الثالث، والتي صدرت يوم الخميس 26 أكتوبر، بمثابة دليل إضافي على أن الاقتصاد الأمريكي يتأقلم بشكل جيد مع عام ونصف من التشديد النقدي القوي. وكانت الأرقام السنوية أعلى بكثير من القيم والتوقعات السابقة. وبلغ النمو الاقتصادي 4.9% مقابل 2.1% و4.2% على التوالي. (من الجدير بالذكر أنه على الرغم من هذا النمو، يتوقع خبراء من صحيفة وول ستريت جورنال تباطؤ الناتج المحلي الإجمالي إلى 0.9٪، مما أدى إلى انخفاض العائد على سندات الخزانة الأمريكية وتوقف قليلا عن ارتفاع مؤشر الدولار).

وفي يوم الخميس 26 أكتوبر أيضًا، تم عقد اجتماع للبنك المركزي الأوروبي، حيث من المتوقع أن يتخذ أعضاء مجلس الإدارة قرارًا بشأن سعر الفائدة في منطقة اليورو. ووفقا للتوقعات المتفق عليها، كان من المتوقع أن يبقى المعدل عند المستوى الحالي 4.50%، وهو ما حدث بالفعل. كان المشاركون في السوق أكثر اهتمامًا بالتصريحات والتعليقات التي أدلت بها قيادة البنك المركزي الأوروبي. ومن خلال تصريحات رئيسة البنك المركزي الأوروبي كريستين لاجارد، تم استنتاج أن البنك المركزي الأوروبي يدير "سياسة نقدية فعالة، وخاصة في القطاع المصرفي". ومع ذلك، فإن الوضع في أوروبا ليس مثاليا. وقالت: "من المحتمل أن تكون أسعار الفائدة قد وصلت إلى ذروتها، لكن مجلس الإدارة لا يستبعد زيادتها". والآن، أكثر من أي وقت مضى، ينبغي اعتماد سياسة تعتمد على البيانات. التقاعس عن العمل هو في بعض الأحيان أيضا إجراء.

وبعيداً عن رفع أسعار الفائدة والحفاظ على الوضع الراهن، هناك خيار ثالث: خفض أسعار الفائدة. ورفضت السيدة لاجارد هذا الطريق، قائلة إن مناقشة خفض سعر الفائدة في هذا الوقت أمر سابق لأوانه. ومع ذلك، تشير معنويات السوق إلى أن البنك المركزي الأوروبي سيعلن رسميًا عن نهاية دورة رفع أسعار الفائدة الحالية في أحد اجتماعاته القادمة. علاوة على ذلك، تشير المشتقات إلى أن تخفيف السياسة النقدية للجهة التنظيمية الأوروبية يمكن أن يبدأ في وقت مبكر من أبريل، مع احتمال حدوث ذلك بحلول يونيو الذي يقترب من 100٪. وكل هذا من شأنه أن يؤدي إلى انخفاض طويل الأجل في قيمة العملة الأوروبية.

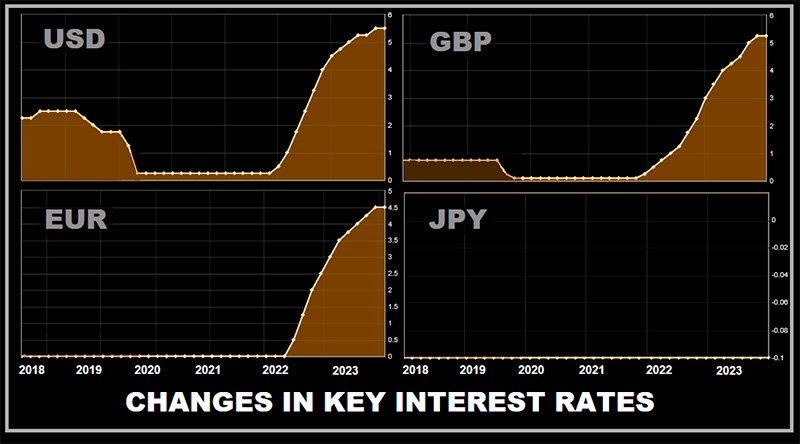

من المؤكد أن الدولار الأمريكي يستفيد من ارتفاع سعر الفائدة الحالي (5.50% مقابل 4.50%)، بالإضافة إلى الديناميكيات الاقتصادية المختلفة والمرونة في مواجهة الضغوط بين اقتصادات الولايات المتحدة ومنطقة اليورو. علاوة على ذلك، يعتبر الدولار جذابًا كأصل ملاذ آمن. هذه العوامل، إلى جانب التوقعات بأن البنك المركزي الأوروبي (ECB) سوف يتحول إلى السياسة النقدية الميسرة قبل أن يفعل بنك الاحتياطي الفيدرالي، تقود الخبراء إلى توقع استمرار الاتجاه الهبوطي لزوج يورو/دولار EUR/USD. ومع ذلك، وبالنظر إلى احتمال حدوث تباطؤ كبير في نمو الناتج المحلي الإجمالي الأمريكي، يعتقد بعض المحللين أن الزوج قد يستقر داخل قناة جانبية على المدى القصير. على سبيل المثال، يتوقع الاقتصاديون في بنك يونايتد أوفرسيز في سنغافورة (UOB) أن يتداول الزوج على الأرجح في نطاق 1.0510-1.0690 خلال الأسابيع 1-3 القادمة.

وبالنظر إلى التوقعات لنهاية العام، حدد الاستراتيجيون من شركة نومورا المالية اليابانية القابضة العديد من المحفزات الأخرى التي أدت إلى انخفاض زوج يورو/دولار EUR/USD: 1) تدهور معنويات المخاطرة العالمية بسبب ارتفاع عوائد السندات؛ 2) اتساع فروق العائد بين السندات الألمانية والإيطالية؛ 3) تقليل حالة عدم اليقين السياسي في الولايات المتحدة، مع تضاؤل احتمالية إغلاق الحكومة؛ 4) التوترات الجيوسياسية في الشرق الأوسط هي بمثابة حافز محتمل لارتفاع أسعار النفط الخام. يعتقد بنك نومورا أن الأخبار الإيجابية الأخيرة حول النمو الاقتصادي في الصين من غير المرجح أن تعوض بشكل كافٍ هذه العوامل، مما يبقي المشاركين في السوق في اتجاه هبوطي بشأن اليورو. بناءً على هذه العناصر، وحتى بافتراض أن بنك الاحتياطي الفيدرالي سيبقي أسعار الفائدة دون تغيير الأسبوع المقبل، تتوقع نومورا أن ينخفض سعر صرف اليورو/الدولار الأمريكي إلى 1.0200 بحلول نهاية العام.

ويتوقع الاستراتيجيون من Wells Fargo، وهو جزء من البنوك الأمريكية "الأربعة الكبرى"، أن يصل الزوج إلى مستوى 1.0200 في وقت لاحق قليلاً، في بداية عام 2024. ويحافظ الاقتصاديون من ING، أكبر مجموعة مصرفية في هولندا، على معنويات هبوطية أيضًا. .

بعد صدور بيانات الإنفاق الاستهلاكي الشخصي في الولايات المتحدة، والتي تتوافق تمامًا مع التوقعات، أغلق زوج يورو/دولار EUR/USD الأسبوع الماضي عند مستوى 1.0564. وكانت آراء الخبراء حول توقعاتها في الأمد القريب متضاربة: 45% يؤيدون تعزيز الدولار، و30% يفضلون اليورو، و25% يحافظون على موقف محايد. فيما يتعلق بالتحليل الفني، لا توفر مؤشرات التذبذب على الرسم البياني D1 أي اتجاه واضح: 30% تشير إلى الأسفل، و20% إلى الأعلى، و50% تظل محايدة. توفر مؤشرات الاتجاه مزيدًا من الوضوح: 90% منها تنظر إلى الأسفل، في حين تشير 10% فقط إلى الأعلى. مستويات الدعم الفورية للزوج تتواجد حول 1.0500-1.0530، تليها 1.0450، 1.0375، 1.0200-1.0255، 1.0130، و1.0000. تقع مقاومة الثيران في النطاقات 1.0600-1.0620، 1.0740-1.0770، 1.0800، 1.0865، و1.0945-1.0975.

الأسبوع القادم يعد بأن يكون مليئا بالأحداث الهامة. في يوم الاثنين 30 أكتوبر، سنتلقى بيانات الناتج المحلي الإجمالي والتضخم من ألمانيا. وفي يوم الثلاثاء الموافق 31 أكتوبر، سيتم إصدار أرقام مبيعات التجزئة من هذا المحرك للاقتصاد الأوروبي، إلى جانب البيانات الأولية حول الناتج المحلي الإجمالي على مستوى منطقة اليورو ومؤشر أسعار المستهلكين. وفي يوم الأربعاء الموافق 1 نوفمبر، سيتم نشر مستويات التوظيف في القطاع الخاص الأمريكي وبيانات مؤشر مديري المشتريات التصنيعي. سيتضمن اليوم أيضًا الحدث الأكثر أهمية: اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC)، حيث سيتم اتخاذ قرار بشأن سعر الفائدة. تشير التوقعات المجمعة إلى أن أسعار الفائدة ستبقى دون تغيير. ولذلك، سيكون المشاركون في السوق مهتمين بشكل خاص بالبيانات والتعليقات الصادرة عن قادة الاحتياطي الفيدرالي الأمريكي.

في يوم الخميس 2 نوفمبر، سنكتشف عدد مطالبات البطالة الأولية في الولايات المتحدة. وسيستمر سيل بيانات سوق العمل يوم الجمعة 3 نوفمبر. وكما جرت العادة في أول جمعة من الشهر، يمكننا أن نتوقع جولة أخرى من الإحصاءات الكلية الرئيسية، بما في ذلك معدل البطالة وعدد الوظائف الجديدة غير الزراعية التي تم إنشاؤها في الولايات المتحدة.

زوج إسترليني/دولار GBP/USD: هل ننتظر الزوج عند 1.1600؟

- أشارت البيانات المنشورة الأسبوع الماضي إلى أنه على الرغم من انخفاض معدل البطالة في المملكة المتحدة من 4.3% إلى 4.2%، إلا أن عدد مطالبات البطالة بلغ 20.4 ألفًا. وهذا الرقم أعلى بكثير من القيمة السابقة البالغة 9.0 ألف والتوقعات البالغة 2.3 ألف. كشفت بيانات اتحاد الصناعة البريطاني (CBI) لشهر أكتوبر حول مبيعات التجزئة لكبار تجار التجزئة أن مؤشر مبيعات التجزئة انخفض من -14 إلى -36 نقطة، مسجلاً أدنى مستوى له منذ مارس 2021. علاوة على ذلك، يخشى المحللون من احتمال تدهور الوضع في نوفمبر. حيث تواجه الأسر ضغوطا من ارتفاع الأسعار، مما يدفعها إلى خفض الإنفاق بشكل كبير.

وفقًا لتوقعات ING، على المدى القصير، تظل مخاطر الجنيه تميل نحو الانخفاض إلى مستوى الدعم الرئيسي عند 1.2000. وبالانتقال إلى التوقعات متوسطة المدى، يعتقد الاقتصاديون في ويلز فارجو أن العملة الأوروبية لن تتجه نحو الانخفاض فحسب، بل أيضًا العملة البريطانية. وكتبوا أن "الأداء الضعيف لأوروبا مقارنة بالولايات المتحدة يجب أن يضغط على كلا العملتين". "أشار البنك المركزي الأوروبي وبنك إنجلترا إلى أن أسعار الفائدة قد وصلت على الأرجح إلى ذروتها، مما يضعف دعم العملات من أسعار الفائدة. وعلى هذه الخلفية، نتوقع أن يضعف الجنيه [...] في أوائل عام 2024، مستهدفًا هدفًا الحد الأدنى لزوج GBP/USD حوالي 1.1600."

من المقرر أن يعقد بنك إنجلترا (BoE) اجتماعًا يوم الخميس 2 نوفمبر، عقب اجتماع بنك الاحتياطي الفيدرالي في وقت سابق من الأسبوع. وفقًا للتوقعات، من المتوقع أن تترك الهيئة التنظيمية البريطانية معايير سياستها النقدية دون تغيير، مع الحفاظ على سعر الفائدة عند 5.25%، على غرار الإجراءات التي اتخذها البنك المركزي الأوروبي وبنك الاحتياطي الفيدرالي. ومع ذلك، ونظراً لمعدلات التضخم المرتفعة في المملكة المتحدة، والتي تتجاوز معدلات منافسيها الاقتصاديين الرئيسيين، فإن خطاب بنك إنجلترا قد يكون أكثر تشدداً من خطاب السيدة لاجارد. في مثل هذه الحالة، قد يجد الجنيه بعض الدعم مقابل العملة الأوروبية، ولكن من غير المرجح أن يقدم هذا الكثير من المساعدة مقابل الدولار.

أغلق زوج GBP/USD الأسبوع الماضي عند مستوى 1.2120. وعند استطلاع الرأي حول مستقبل الزوج على المدى القريب، صوت 50% من المحللين لصالح صعوده. يعتقد 20% فقط أن الزوج سيواصل حركته نحو الهدف 1.2000، بينما يحافظ 30% المتبقين على موقف محايد. مؤشرات الاتجاه على الرسم البياني D1 هبوطية بالإجماع، حيث تشير 100% إلى الانخفاض وملونة باللون الأحمر. مؤشرات التذبذب أقل حسماً قليلاً: تشير 80% منها إلى انخفاض (منها 15% في منطقة ذروة البيع)، وتشير 10% إلى ارتفاع، و10% المتبقية باللون الرمادي المحايد. ومن حيث مستويات ومناطق الدعم، في حالة تحرك الزوج هبوطًا، فإنه سيواجه دعمًا عند 1.2000-1.2040، 1.1960، و1.1800-1.1840، يليه 1.1720، 1.1595-1.1625، و1.1450-1.1475. إذا ارتفع الزوج، فإنه سيواجه المقاومة عند 1.2145-1.2175، 1.2190-1.2215، 1.2280، 1.2335، 1.2450، 1.2550-1.2575، و1.2690-1.2710.

باستثناء اجتماع بنك إنجلترا المذكور أعلاه في 2 نوفمبر، لا يتوقع حدوث أي أحداث مهمة أخرى تتعلق بالاقتصاد البريطاني في الأسبوع القادم.

الدولار الأمريكي/الين الياباني: هل ننتظر الزوج عند 152.80؟

- لا يزال الين الياباني هو الأضعف بين عملات الدول المتقدمة. ارتفع زوج دولار/ين USD/JPY على مدار العام، وفي يوم الخميس 26 أكتوبر، وصل إلى أعلى مستوى سنوي جديد عند 150.77. السبب الرئيسي لهذا الاتجاه، كما أكدنا مرارا وتكرارا في مراجعاتنا، هو التفاوت في السياسات النقدية بين بنك اليابان والبنوك المركزية الرائدة الأخرى. ولم يُظهر بنك اليابان أي علامات على التخلي عن سياسته النقدية شديدة التيسير، حيث حافظ على سعر الفائدة عند مستوى سلبي -0.1%. ومع وقوف سعر الفائدة لدى بنك الاحتياطي الفيدرالي عند +5.50%، فإن عملية تجارة المناقلة البسيطة المتمثلة في استبدال الين بالدولار توفر عوائد كبيرة بسبب هذا الفارق في السعر.

ولم يساعد الين أيضًا في تخفيف السيطرة على منحنى العائد على سندات الحكومة اليابانية. وفي الوقت الحالي، يمكن أن ينحرف العائد على سندات العشر سنوات عن الصفر بما لا يزيد عن 0.5%. وفي اجتماعه في يوليو/تموز، قرر بنك اليابان أن هذا النطاق سيكون بمثابة دليل إرشادي أكثر من كونه حدودًا صارمة. ومع ذلك، أظهرت التجارب اللاحقة أن أي انحراف ملحوظ عن هذا النطاق يدفع بنك اليابان إلى شراء السندات، مما يؤدي مرة أخرى إلى إضعاف الين.

وحتى التدخلات في العملة التي أجريت في 3 أكتوبر، عندما تجاوز الدولار الأمريكي/الين الياباني مستوى 150.00، فشلت في دعم الين. انخفض الزوج مؤقتًا إلى 147.26، لكنه ارتد بسرعة ويقترب الآن مرة أخرى من مستوى 150.00.

يحاول زعماء وزارة المالية والبنك المركزي في اليابان على نحو مستمر تعزيز عملتهم من خلال تصريحات مطمئنة ولكنها غامضة إلى حد ما، يؤكدون على أن النظام المالي في اليابان عموماً يظل مستقراً وأنهم يراقبون أسعار الصرف عن كثب. ومع ذلك، كما هو واضح، كان لكلماتهم تأثير محدود. وفي يوم الجمعة الماضي، 27 أكتوبر/تشرين الأول، زاد هيروكازو ماتسونو، كبير أمناء مجلس الوزراء، من الغموض. ووفقا له، فإنه يتوقع أن يقوم بنك اليابان بتنفيذ سياسة نقدية مناسبة بما يتماشى مع أهداف تحقيق مستويات أسعار مستقرة ومستدامة. في حين أن هذا يبدو جيدًا جدًا، إلا أن فهم آثاره يمثل أيضًا تحديًا كبيرًا. ما الذي يشكل بالضبط السياسة "المناسبة"؟ وأين يقف هذا "مستوى السعر المستهدف" بعيد المنال؟

وفقاً للخبراء في بنك كومرتس الألماني، "ليس كل شيء في السياسة النقدية وسياسة صرف العملات الأجنبية في اليابان منطقياً دائماً". "من المرجح أن يستمر السوق في اختبار مستويات أعلى في زوج دولار/ين USD/JPY"، كما توقع الاقتصاديون في البنك. "ثم هناك سيناريوهان محتملان: إما أن تقوم وزارة المالية بتدخل آخر، أو أن يتسارع انخفاض قيمة الين مع بدء السوق في تسعير مخاطر التدخل".

ويواصل محللو كومرتس بنك: "على المدى المتوسط إلى الطويل، لن يكون التدخل قادرًا على منع انخفاض قيمة العملة، خاصة إذا استمر بنك اليابان في ممارسة الضغوط على الين من خلال الحفاظ على سياسته النقدية التوسعية للغاية. وعلى هذا فإن الاستجابة المنطقية الوحيدة تتلخص على أقل تقدير في التطبيع التدريجي للسياسة النقدية، وربما من خلال المزيد من التيسير في التحكم في منحنى العائد. ولكن ليس هناك من المؤكد أن تخفيف منحنى العائد سوف يكون كافياً، كما أنه ليس كافياً. هناك أي يقين بأن بنك اليابان سيغير أي شيء في اجتماعه يوم الثلاثاء [31 أكتوبر/تشرين الأول]".

ونتيجة لذلك، يعتقد المحللون في بنك سوسيتيه جنرال الفرنسي أن الديناميكيات الحالية تفضل استمرار الحركة الصعودية. ومن وجهة نظرهم، فإن العقبات المحتملة التالية تكمن عند مستوى 151.25 وفي منطقة أعلى مستويات العام الماضي عند 152.00-152.80. تقع منطقة الدعم الرئيسية عند 149.30-148.85، ولكن التغلب على هذه المنطقة سيكون ضروريًا لتأكيد الانخفاض على المدى القصير.

أغلق زوج الدولار الأمريكي/الين الياباني أسبوع التداول الماضي عند مستوى 149.63. عند مناقشة توقعاته على المدى القريب، ينقسم المحللون بالتساوي: 50% يتوقعون ارتفاع الزوج، و50% يتوقعون انخفاضًا. تظهر مؤشرات الاتجاه على الرسم البياني D1 65% باللون الأخضر، مما يشير إلى الاتجاه الصعودي، و35% باللون الأحمر، مما يشير إلى الاتجاه الهبوطي. بين مؤشرات التذبذب، هناك افتقار إجماعي إلى الشعور بالتحرك الهبوطي. 50% تشير إلى الصعود، والـ 50% المتبقية تشير إلى اتجاه جانبي. وتقع أقرب مستويات الدعم في المناطق 148.30-148.70، تليها 146.85-147.30، 145.90-146.10، 145.30، 144.45، 143.75-144.05، و142.20. تقع المقاومة الأقرب عند 150.00-150.15، ثم 150.40-150.80، يليها 151.90 (ارتفاع أكتوبر 2022) و152.80-153.15.

ليس من المقرر صدور أي بيانات اقتصادية مهمة تتعلق بحالة الاقتصاد الياباني خلال الأسبوع القادم. وبطبيعة الحال، ينبغي التركيز على اجتماع بنك اليابان يوم الثلاثاء 31 أكتوبر، على الرغم من عدم توقع أي مفاجآت كبيرة. ويجب على المتداولين أيضًا أن يدركوا أن يوم الجمعة الموافق 3 نوفمبر هو يوم عطلة رسمية في اليابان حيث تحتفل البلاد بيوم الثقافة.

بعض المعلومات المطمئنة لمؤيدي العملة اليابانية تأتي من Wells Fargo. ويتوقعون أنه "إذا قام بنك الاحتياطي الفيدرالي بالفعل بخفض أسعار الفائدة، وحتى إذا استمر بنك اليابان في تشديد السياسة النقدية تدريجياً، فإن الفارق في العائد يجب أن يتحول لصالح الين على المدى الطويل". ويتوقع الاستراتيجيون في ويلز فارجو أنه "بحلول نهاية العام المقبل، قد يتجه زوج دولار/ين USD/JPY نحو مستوى 146.00".

قد تغرس توقعات هذا البنك الأمريكي التفاؤل لدى المتداولين الذين فتحوا مراكز بيع عند 150.00. ومع ذلك، ما هو الإجراء الذي يجب أن يتخذه أولئك الذين ضغطوا على "بيع" في يناير 2023 عندما كان تداول الزوج عند 127.00؟

العملات الرقمية : بداية ارتفاع صعودي أم فخ صعودي آخر؟

- إن مراجعة سوق العملات الرقمية اليوم متفائلة بالتأكيد، وذلك لسبب وجيه. في يومي 23 و24 أكتوبر، ارتفعت عملة البيتكوين إلى 35188 دولارًا للمرة الأولى منذ مايو 2022. وحدث الارتفاع في العملة المشفرة الرائدة وسط مزيج من الأحداث الملموسة وضجة المضاربة والأخبار المزيفة المتعلقة بهيئة الأوراق المالية والبورصة الأمريكية (SEC).

على سبيل المثال، ذكرت رويترز وبلومبرج أن هيئة الأوراق المالية والبورصة لن تستأنف حكم المحكمة لصالح Grayscale Investments. بالإضافة إلى ذلك، ظهرت أخبار تفيد بأن هيئة الأوراق المالية والبورصة ستوقف الدعوى القضائية ضد شركة ريبل ومديريها التنفيذيين. كثرت التكهنات أيضًا بشأن موافقة هيئة الأوراق المالية والبورصات المحتملة على صندوق ETF المتداول في البورصة والشائعات حول موافقة BTC-ETF الفورية على BlackRock. وفي الأسبوع الماضي، أكدت شركة بلاك روك أن الأخبار الأخيرة كانت كاذبة. ومع ذلك، فإن الضغط القصير الناجم عن هذه الأخبار المزيفة سهّل ارتفاع العملة، مما هز السوق. تم تضخيم الاتجاه المحلي الأولي من خلال سلسلة من عمليات تصفية المراكز القصيرة التي تم فتحها برافعة مالية كبيرة. وفقًا لـ Coinglass، تمت تصفية ما مجموعه 161 مليون دولار من هذه المراكز.

ورغم أن الخبر كاذب، إلا أن المثل يقول: "حيثما يوجد دخان، هناك نار". ظهر صندوق التداول الفوري للبيتكوين التابع لشركة BlackRock، iShares Bitcoin Trust، في قائمة Depository Trust and Clearing Corporation (DTCC). أبلغت شركة بلاك روك نفسها لجنة الأوراق المالية والبورصات عن خططها لبدء جولة تجريبية أولية في أكتوبر لصندوق BTC-ETF الفوري، ومن المحتمل أن تبدأ بالفعل شراء العملات المشفرة. وقد أدى هذا أيضًا إلى تغذية التكهنات والشائعات بأن الموافقة على مؤسسة التدريب الأوروبية الخاصة بها أمر لا مفر منه.

علاوة على ذلك، وفقا لبعض الخبراء، ساهمت العوامل الفنية في ارتفاع الأسعار. أشار التحليل الفني منذ فترة طويلة إلى ارتفاع محتمل بعد الخروج من الاتجاه الجانبي.

يعتقد بعض المحللين أن السبب الآخر لارتفاع عملة البيتكوين كان انخفاض مؤشر الدولار (DXY) إلى أدنى مستوياته الشهرية في 23 أكتوبر. ومع ذلك، فإن هذه النقطة قابلة للنقاش. لقد لاحظنا سابقًا أن عملة البيتكوين فقدت مؤخرًا ارتباطاتها العكسية والمباشرة، وأصبحت "منفصلة" عن كل من العملة الأمريكية ومؤشرات سوق الأسهم. يظهر الرسم البياني أنه في 24 أكتوبر، عكس الدولار اتجاهه وبدأ في الارتفاع. واستجابت الأصول الخطرة مثل مؤشرات ستاندرد آند بورز 500، وداو جونز، وناسداك المركب لانخفاضات حادة. ولكن ليس BTC/USD، الذي تحول إلى حركة جانبية حول النقطة المحورية البالغة 34000 دولار.

في حين أن مؤشر S&P 500 كان في اتجاه هبوطي لمدة 13 أسبوعًا، فقد ارتفعت عملة البيتكوين منذ 17 أغسطس على الرغم من التحديات. خلال هذه الفترة، ارتفعت قيمة العملة المشفرة الرائدة بنسبة 40% تقريبًا. وبالنظر إلى إطار زمني أطول، على مدى السنوات الثلاث الماضية، نمت عملة البيتكوين بنسبة 147٪ (اعتبارًا من 20 أكتوبر 2023)، بينما ارتفع مؤشر S&P 500 بنسبة 26٪ فقط.

في الأسبوع الماضي، عاد حامل البيتكوين العادي إلى الربحية. وفقًا لحسابات وكالة التحليلات Glassnode، بلغ متوسط تكلفة الاستحواذ للمستثمرين 29800 دولار. بالنسبة لحاملي العملات على المدى القصير (العملات المعدنية التي تقل مدة عدم نشاطها عن 6 أشهر)، يبلغ هذا الرقم 28000 دولار. حتى كتابة هذه المراجعة، بلغت أرباحهم حوالي 20٪.

يختلف الوضع إلى حد ما بالنسبة للحاملين على المدى الطويل. ونادرا ما يتفاعلون حتى مع الاضطرابات الكبيرة في السوق، بهدف تحقيق أرباح كبيرة على مدى عدة سنوات. وفي عام 2023، كان أكثر من 30% من العملات التي كانوا يحتفظون بها في حالة سحب، لكن هذا لم يمنعهم من الاستمرار في التراكم. حاليًا، تبلغ ممتلكات فئة المستثمرين هذه رقمًا قياسيًا قدره 14.9 مليون بيتكوين، أي ما يعادل 75٪ من إجمالي العرض المتداول. وأبرز وأكبر هذه "الحيتان" هي شركة MicroStrategy Incorporated. اشترت الشركة الدفعة الأولى من عملة البيتكوين في سبتمبر 2020 بسعر 11600 دولار لكل عملة. حدثت عمليات الاستحواذ اللاحقة خلال فترات صعود وهبوط السوق، وتمتلك الآن 158,245 بيتكوين، بعد أن أنفقت 4.7 مليار دولار على الأصل. ولذلك، تبلغ الأرباح غير المحققة لشركة MicroStrategy حوالي 0.65 مليار دولار، أو ما يقرب من 13.6٪.

يؤدي توقع الإطلاق الوشيك لصناديق الاستثمار المتداولة الفورية الخاصة بالبيتكوين في الولايات المتحدة إلى زيادة الاهتمام المؤسسي بالعملات المشفرة. ومع ذلك، نظرًا للعقبات التنظيمية التي تفرضها هيئة الأوراق المالية والبورصات، تم تأجيل هذه الفائدة في الغالب، وفقًا لمحللين في شركة Ernst & Young. وفقًا لبعض التقديرات، يصل هذا الطلب المكبوت إلى حوالي 15 تريليون دولار، مما قد يدفع BTC/USD إلى 200000 دولار على المدى الطويل. ما يمكن قوله على وجه اليقين هو أن الاهتمام المفتوح بالعقود الآجلة في بورصة شيكاغو التجارية (CME) قد تجاوز رقمًا قياسيًا قدره 100000 بيتكوين، ووصل حجم التداول اليومي إلى 1.8 مليار دولار.

الدافع الآخر لزيادة النشاط، وفقًا للخبراء، هو المخاوف التضخمية في الولايات المتحدة والمخاطر الجيوسياسية مثل الوضع المتصاعد في الشرق الأوسط. وأوضح زاك باندل، المدير الإداري لشركة Grayscale Investments، أن العديد من المستثمرين ينظرون إلى عملة البيتكوين على أنها "ذهب رقمي" ويسعون إلى تقليل المخاطر المالية من خلالها. وفقًا لـ CoinShares، زادت الاستثمارات في صناديق العملات المشفرة بمقدار 66 مليون دولار الأسبوع الماضي؛ ويمثل هذا الأسبوع الرابع على التوالي من التدفقات الوافدة.

وفقًا للخبراء في JPMorgan، يمكن توقع قرار إيجابي من هيئة الأوراق المالية والبورصات بشأن تسجيل أول صناديق استثمار متداولة للبيتكوين "في غضون أشهر". لاحظ المتخصصون عدم وجود استئناف من هيئة الأوراق المالية والبورصة ضد قرار المحكمة في قضية Grayscale. تم توجيه الهيئة التنظيمية بعدم عرقلة تحويل صندوق البيتكوين الائتماني إلى صندوق متداول في البورصة. "لا تزال الجداول الزمنية للموافقة غير مؤكدة، ولكن من المحتمل أن يحدث ذلك [...] بحلول 10 يناير 2024، وهو الموعد النهائي لتقديم طلب ARK Invest و21 Co.. وهذا هو أقرب موعد نهائي من بين المواعيد النهائية المختلفة التي حددتها هيئة الأوراق المالية والبورصات. يجب أن تستجيب"، وأشار الخبراء في جي بي مورغان. وشددوا أيضًا على أن المفوضية، حرصًا على الحفاظ على المنافسة العادلة، قد توافق على جميع الطلبات المعلقة في وقت واحد.

يعد سلوك سعر البيتكوين المستقبلي موضوعًا لآراء منقسمة داخل مجتمع العملات الرقمية. نشرت شركة Matrixport تقريرًا تحليليًا يناقش تأثير FOMO (الخوف من تفويت الأشياء) المتزايد. يعتمد محللوهم على مؤشرات الملكية التي تمكنهم من تقديم تنبؤات إيجابية للأصول الرقمية. ويعتقدون أنه بحلول نهاية العام، يمكن أن تصل عملة البيتكوين إلى 40 ألف دولار وقد ترتفع إلى 56 ألف دولار إذا تمت الموافقة على صندوق بيتكوين المتداول في البورصة.

العديد من المشاركين في السوق واثقون من أن خلفية الأخبار الإيجابية ستستمر في دعم المزيد من نمو العملات المشفرة. على سبيل المثال، يعتقد ويل كليمنتي، المؤسس المشارك لشركة Reflexivity Research، أن سلوك العملة يجب أن يزعج الدببة الذين يخططون لشراء بيتكوين أرخص. يتوقع المتداول والمحلل المعروف باسم Titan of Crypto أن تتحرك العملة نحو 40 ألف دولار بحلول نوفمبر 2023. ويشارك في التفاؤل أيضًا مايكل فان دي بوب، مؤسس شركة الاستثمار Eight، وتشارلز إدواردز، مؤسس صندوق كابريول.

ومع ذلك، هناك من يعتقد أن البيتكوين لن تحقق المزيد من المكاسب. على سبيل المثال، فإن المحللين Trader_J وDoctor Profit على يقين من أنه بعد الوصول إلى الحد الأقصى المحلي الجديد، ستدخل العملة في تصحيح ممتد. ولا تستبعد توقعاتهم انخفاض سعر البيتكوين/الدولار الأمريكي إلى 24000 دولار - 26000 دولار بحلول نهاية العام. يدعم المتداول المعروف باسم Ninja هذه النظرة السلبية للبيتكوين. ووفقا له، فإن الصورة الفنية، التي تتضمن تحليلا للفجوات في CME (المسافة بين أسعار الافتتاح والختام لعقود البيتكوين الآجلة في بورصة شيكاغو التجارية)، تشير إلى احتمال انخفاض BTC إلى 20000 دولار.

اعتبارًا من وقت كتابة هذه المراجعة، يوم الجمعة، 27 أكتوبر، يتم تداول BTC/USD بسعر 33,800 دولار. تبلغ القيمة السوقية الإجمالية لسوق العملات المشفرة 1.25 تريليون دولار، مقارنة بـ 1.12 تريليون دولار قبل أسبوع. ارتفع مؤشر الخوف والجشع للعملات المشفرة خلال الأسبوع من 53 نقطة إلى 72، منتقلًا من المنطقة المحايدة إلى منطقة الجشع. وسجل ذروته عام 2023 قبل أن يتراجع قليلا ويبلغ حاليا 70 نقطة. ومن الجدير بالذكر أنه قبل شهر واحد فقط، كان المؤشر في منطقة الخوف. وقد تم تسجيل زيادات هائلة مماثلة في معنويات السوق سابقًا في منتصف عام 2020 ومنتصف عام 2021، بما يرتبط بزيادات الأسعار.

في ختام هذه النظرة العامة المتفائلة، دعونا نقدم القليل من التشاؤم من بيتر شيف، رئيس Euro Pacific Capital. صرح هذا الناقد منذ فترة طويلة للعملة المشفرة الرائدة أن عملة البيتكوين "ليست أحد الأصول، إنها لا شيء". كما شبه حاملي البيتكوين بعبادة، قائلًا: "لا أحد يحتاج إلى البيتكوين. الناس يشترونها فقط بعد أن يقنعهم شخص آخر بالقيام بذلك. بعد الحصول على [BTC]، يحاولون على الفور جذب الآخرين إليها. إنها مثل العبادة، " كتب شيف.

ومع ذلك، تجدر الإشارة إلى أن هذه "عبادة" كبيرة جدًا وسريعة النمو. إذا كان عدد حاملي البيتكوين في عام 2016 يبلغ 1.2 مليون فقط، بحلول مايو 2023، وفقًا لمصادر مختلفة، تقدر الملكية العالمية بنحو 420 مليونًا، أو 5.1٪ من سكان العالم.

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة