اليورو/الدولار الأمريكي: أسبوع من البيانات المختلطة

● كانت إحصاءات الاقتصاد الكلي الصادرة الأسبوع الماضي مختلطة في كل من الولايات المتحدة ومنطقة اليورو. ونتيجة لذلك، فشل زوج EUR/USD في اختراق مستوى الدعم عند 1.0700 أو مستوى المقاومة عند 1.0800، واستمر في التحرك داخل قناة جانبية ضيقة.

● تلقى الدولار الأمريكي دفعة صعودية قوية يوم الثلاثاء 14 فبراير، بعد صدور بيانات التضخم الأمريكية. ارتفع مؤشر الدولار (DXY) بأكثر من 0.5% ووصل تقريبًا إلى مستوى المقاومة 105.00. ونتيجة لذلك، تحرك زوج يورو/دولار EUR/USD هبوطيًا نحو الحد الأدنى للنطاق الجانبي المحدد. وفي الوقت نفسه، انخفض مؤشر الأسهم S&P 500 من 5051 إلى 4922 نقطة.

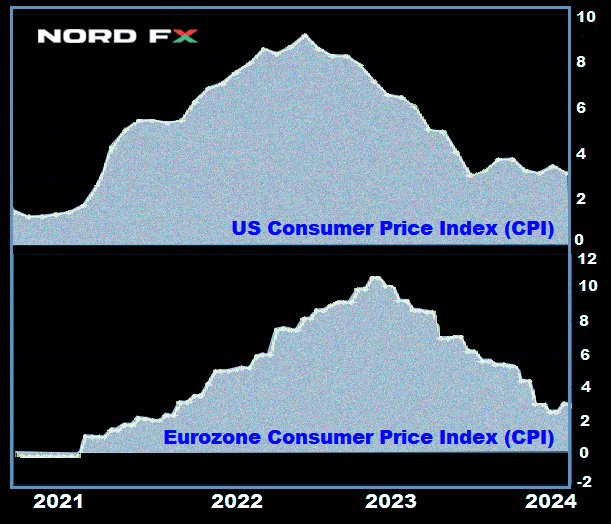

ويمكن القول أن بيانات التضخم الأمريكية فاجأت الأسواق. حتى أن بعض المحللين وصفوها بأنها صادمة. وتبين أن الانتصار النهائي على الأسعار ليس قريباً كما كان يبدو من قبل، وأن بنك الاحتياطي الفيدرالي من غير المرجح أن يبدأ في خفض أسعار الفائدة في أي وقت قريب.

وفي شهر يناير، ارتفع مؤشر أسعار المستهلك بشكل حاد على خلفية الارتفاع الكبير في تكلفة الإيجار والغذاء وخدمات الرعاية الصحية. وعلى أساس شهري، تسارع المؤشر العام من 0.2% إلى 0.3%. وعلى أساس سنوي، بلغ مؤشر أسعار المستهلكين 3.1%، وهو أقل من القيمة السابقة البالغة 3.4%، ولكنه أعلى بكثير من التوقعات البالغة 2.9%. وباستثناء أسعار المواد الغذائية والطاقة المتقلبة، ارتفع التضخم في يناير من 0.3% إلى 0.4% على أساس شهري، في حين ظل مؤشر أسعار المستهلكين الأساسي السنوي عند المستوى السابق البالغ 3.9%، على الرغم من توقع المحللين انخفاضه إلى 3.8%. وكانت الزيادة حادة بشكل خاص في ما يسمى "التضخم الأساسي الفائق"، والذي يستبعد أيضا تكاليف الإسكان. وفي يناير/كانون الثاني، على أساس شهري، وصل إلى 0.8%: وهو أعلى مستوى منذ أبريل/نيسان 2022.

● من المؤكد أن الإنجازات التي حققها بنك الاحتياطي الفيدرالي في مكافحة التضخم كبيرة. ومن الجدير بالذكر أنه في صيف عام 2022، وصل مؤشر أسعار المستهلكين إلى أعلى مستوى له منذ 40 عامًا عند 9.1%. ومع ذلك، فإن معدل التضخم الحالي لا يزال تقريبًا ضعف المستوى المستهدف وهو 2.0%. وبناءً على ذلك، خلص السوق إلى أنه من غير المرجح الآن أن يندفع بنك الاحتياطي الفيدرالي إلى تخفيف السياسة النقدية ومن المحتمل أن يحافظ على أسعار الفائدة المرتفعة لفترة أطول مما كان متوقعًا في السابق. في بداية يناير، وفقًا لأداة FedWatch، كان احتمال خفض سعر الفائدة بمقدار 25 نقطة أساس في مايو 54.1٪. وبعد صدور تقرير التضخم، انخفض هذا الرقم إلى 35%. يتم إعطاء احتمالية أقل من خلال أداة المراقبة التي طورتها Investing.com. إن احتمال التحول إلى سياسة حمائمية في مارس/آذار، بحسب قراءاته، يبلغ 5%، وفي مايو/أيار - نحو 30% (قبل بضعة أسابيع فقط، كان أكثر من 90%). أما بداية الصيف، فيقدر احتمال انخفاض تكلفة الاقتراض من خلال الصناديق الفيدرالية في يونيو/حزيران بنحو 75%.

● كان تقرير التضخم بمثابة نعمة لصعود الدولار، ولكن فرحتهم لم تدم طويلاً. كانت بيانات الإنتاج الصناعي ومبيعات التجزئة في الولايات المتحدة الصادرة يوم الخميس 16 فبراير أضعف من المتوقع. في يناير، أظهرت مبيعات التجزئة انخفاضًا بنسبة -0.8% مقارنة بزيادة ديسمبر البالغة 0.4% والتوقعات البالغة -0.1%. نتيجة لذلك، كان الدولار تحت الضغط، وتأرجح البندول EUR/USD في الاتجاه المعاكس: اتجه الزوج نحو الحد العلوي للقناة 1.0700-1.0800.

تلقى الدولار دفعة طفيفة في نهاية أسبوع العمل. في يوم الجمعة الموافق 16 فبراير، أشار مؤشر أسعار المنتجين (PPI) إلى أن التضخم الصناعي في يناير ارتفع تمامًا كما ارتفع التضخم الاستهلاكي. ومقابل التوقعات البالغة 0.1%، كانت الزيادة الفعلية 0.3% على أساس شهري، وهو أعلى بنسبة 0.4% من رقم ديسمبر. وعلى أساس سنوي، ارتفع مؤشر أسعار المنتجين بنسبة 2.0% (التوقعات 1.6%، والقيمة السابقة 1.7%). ومع ذلك، سرعان ما تم تعويض هذا الدعم من خلال انخفاض مؤشر ثقة المستهلك الأمريكي الصادر عن جامعة ميشيغان، والذي، على الرغم من ارتفاعه من 79.0 إلى 79.6، كان أقل من التوقعات البالغة 80.0 نقطة.

● على الجانب الآخر من المحيط الأطلسي، كانت الأخبار أيضًا متناقضة إلى حد ما، مما أدى إلى عدم قدرة الإحصائيات الأوروبية على دعم عملتها بشكل كبير. تحسن مؤشر الثقة الاقتصادية لشهر فبراير من ZEW في ألمانيا أكثر من المتوقع، حيث ارتفع إلى 19.9 من 15.2 في الشهر السابق. كما أظهر مؤشر المعنويات الاقتصادية لمنطقة اليورو ككل نموًا، حيث انتقل من 22.7 نقطة إلى 25.0. ومع ذلك، انخفض تقييم الوضع الحالي إلى -81.7، وهو أدنى مستوى منذ يونيو 2020.

أظهرت بيانات الناتج المحلي الإجمالي الأولية للربع الرابع من عام 2023، الصادرة يوم الأربعاء 14 فبراير، أن منطقة اليورو في حالة ركود. وعلى أساس ربع سنوي، ظلت الأرقام عند 0%، وعلى أساس سنوي، كانت عند 0.1%، وهو ما يتوافق تمامًا مع التوقعات. ولم تضف هذه الإحصائية مزيدا من التفاؤل، وواصلت الأسواق توخي الحذر، خوفا من احتمال انزلاق اقتصاد منطقة اليورو إلى الركود.

● تواجه أوروبا خياراً أكثر حِدة بين دعم الاقتصاد ومكافحة التضخم مقارنة بالولايات المتحدة. صرحت إيزابيل شنابل، عضو المجلس التنفيذي للبنك المركزي الأوروبي وأحد الصقور المعروفين، يوم الجمعة الموافق 16 فبراير، أن السياسة النقدية للهيئة التنظيمية يجب أن تظل مقيدة حتى يصبح البنك المركزي الأوروبي واثقًا من أن التضخم قد عاد بشكل مستدام إلى الهدف المتوسط المدى. مستوى 2.0%. علاوة على ذلك، تعتقد السيدة شنابل أن استمرار انخفاض نمو إنتاجية العمل يزيد من خطر قيام الشركات بنقل تكاليف العمالة المرتفعة إلى المستهلكين، مما قد يؤخر تحقيق هدف التضخم.

ومع ذلك، على الرغم من هذه التصريحات المتشددة، وفقًا لمسح أجراه ZEW، لا يزال أكثر من ثلثي ممثلي الأعمال يأملون في تخفيف السياسة النقدية للبنك المركزي الأوروبي خلال الأشهر الستة المقبلة. وتقدر الأسواق حاليًا احتمال خفض سعر الفائدة على اليورو في أبريل بنحو 53%.

● بعد كل تقلبات اليورو/الدولار الأمريكي، وصلت الملاحظة الأخيرة للأسبوع الماضي إلى المستوى 1.0776. وفي وقت كتابة هذا الاستعراض، مساء الجمعة 16 فبراير، صوت 55٪ من الخبراء لصالح تعزيز الدولار في المستقبل القريب ومزيد من انخفاض الزوج. وانحاز 30% إلى اليورو، في حين اتخذ 15% موقفاً محايداً. من بين المذبذبات في D1، 60% منها باللون الأحمر، و40% باللون الرمادي المحايد، ولا شيء باللون الأخضر. وتختلف النسبة بين مؤشرات الاتجاه: 60% أحمر و40% أخضر. يقع أقرب دعم للزوج في المنطقة 1.0725-1.0740، يليه 1.0695، 1.0620، 1.0495-1.0515، 1.0450. سيواجه الثيران مقاومة في مناطق 1.0800-1.0820، 1.0865، 1.0925، 1.0985-1.1015، 1.1110-1.1140، 1.1230-1.1275.

● من بين أحداث الأسبوع القادم، فإن محضر الاجتماع الأخير للجنة السوق المفتوحة الفيدرالية (FOMC) التابعة للاحتياطي الفيدرالي الأمريكي، والذي سيتم نشره يوم الأربعاء 21 فبراير، يحظى باهتمام كبير. وفي اليوم التالي، سيتم إصدار تدفق قوي من البيانات حول النشاط التجاري (PMI) في ألمانيا ومنطقة اليورو والولايات المتحدة. علاوة على ذلك، في يوم الخميس 22 فبراير، سيتم الإعلان عن رقم يناير لمؤشر أسعار المستهلك (CPI) في منطقة اليورو وعدد مطالبات البطالة الأولية في الولايات المتحدة. مع اقتراب نهاية أسبوع العمل، يوم الجمعة 23 فبراير، ستصل بيانات الناتج المحلي الإجمالي لألمانيا، المحرك الرئيسي للاقتصاد الأوروبي. بالإضافة إلى ذلك، يجب على التجار أن يضعوا في اعتبارهم أن يوم الاثنين الموافق 19 فبراير هو يوم عطلة في الولايات المتحدة: حيث تحتفل البلاد بيوم الرؤساء.

الجنيه الاسترليني/الدولار الأمريكي: ماذا يحدث للاقتصاد البريطاني؟

● كما هو معروف، عقب الاجتماع الذي اختتم يوم 1 فبراير، أعلن بنك إنجلترا عن إبقاء سعر الفائدة عند المستوى السابق وهو 5.25%. وذكر البيان المصاحب أن "هناك حاجة إلى مزيد من الأدلة على أن مؤشر أسعار المستهلك سوف ينخفض إلى 2.0% ويبقى عند هذا المستوى قبل النظر في خفض أسعار الفائدة".

● في 15 فبراير/شباط، قدمت كاثرين مان، عضو لجنة السياسة النقدية التابعة للهيئة التنظيمية، نظرة عامة شاملة عن حالة الاقتصاد البريطاني، بما في ذلك الجوانب المتعلقة بالتضخم. وكانت النقاط الرئيسية لتحليلها كما يلي: "تؤكد أحدث بيانات الناتج المحلي الإجمالي أن النصف الثاني من عام 2023 كان ضعيفا. ومع ذلك، فإن بيانات الناتج المحلي الإجمالي هي مرآة رؤية خلفية. ومن ناحية أخرى، فإن مؤشر مديري المشتريات (PMI) وغيره من المؤشرات الرائدة "تبدو المؤشرات واعدة. لا يزال معدل البطالة في المملكة المتحدة منخفضا نسبيا، ولا يزال سوق العمل متشددا. ويتباطأ نمو الأجور، ولكن الوتيرة لا تزال تمثل مشكلة بالنسبة لمؤشر مؤشر أسعار المستهلك المستهدف (CPI). وفي المملكة المتحدة، أسعار السلع وقد يصبح التضخم في مرحلة ما، ولكن ليس على أساس طويل الأجل. والتضخم في قطاع الخدمات في المملكة المتحدة أكثر ثباتاً بكثير منه في الاتحاد الأوروبي أو الولايات المتحدة. وبالتالي، كان استنتاج كاثرين مان هو: "إن تخفيف مصادر التضخم سيكون حاسماً في عملية صنع القرار" و"قبل اتخاذ قرار بشأن المزيد من الإجراءات، يحتاج بنك إنجلترا إلى تلقي تقرير تضخم آخر واحد على الأقل".

● بالإشارة إلى أرقام محددة، أظهرت أحدث البيانات الصادرة عن مكتب الإحصاءات الوطنية (ONS)، المنشورة في 16 فبراير، أن مبيعات التجزئة في المملكة المتحدة زادت في يناير بنسبة 3.4% مقابل 1.5% المتوقعة وانخفاض بنسبة -3.3% في يناير. ديسمبر (شهريا). وارتفع الرقم الأساسي (باستثناء مبيعات التجزئة لوقود السيارات) بنسبة 3.2% خلال الشهر مقابل توقعات 1.7% و-3.5% في ديسمبر. وعلى أساس سنوي، أظهرت مبيعات التجزئة أيضًا نموًا بنسبة 0.7% مقابل الانخفاض المتوقع بنسبة -1.4% ورقم ديسمبر بنسبة -2.4%.

كما تدعم بيانات سوق العمل الجنيه. وانخفض معدل البطالة إلى 3.8% من 4.2% مقابل التوقعات البالغة 4.0%. ويؤدي انخفاض عدد الباحثين عن عمل النشطين في سوق العمل إلى زيادة المنافسة بين أصحاب العمل، مما يساعد في الحفاظ على معدل نمو أعلى للأجور. وفي الأشهر الثلاثة حتى ديسمبر، بلغ نمو الأجور 5.8%. ومن المرجح أن تؤدي مثل هذه الإحصائيات القوية لسوق العمل، والتي يكملها التضخم المرتفع (مؤشر أسعار المستهلك بنسبة 4.0% على أساس سنوي، ومؤشر أسعار المستهلك الأساسي بنسبة 5.1% على أساس سنوي)، إلى تأخير الموعد المتوقع لتخفيف السياسة النقدية لبنك إنجلترا. لا يستبعد العديد من المحللين أن يكون بنك إنجلترا في نهاية المطاف من بين آخر الجهات التنظيمية الكبرى التي خفضت أسعار الفائدة هذا العام.

● أنهى زوج الجنيه الإسترليني/الدولار الأمريكي الأسبوع عند المستوى 1.2599. وفقًا للخبراء الاقتصاديين في Scotiabank، تمثل المنطقة 1.2500 دعمًا قويًا طويل المدى لها، والتحرك الواثق فوق 1.2610 سيعزز الجنيه الاسترليني ويضع زوج إسترليني/دولار GBP/USD على مسار النمو نحو 1.2700. وفيما يتعلق بمتوسط توقعات المحللين للأيام المقبلة، صوت 65% لصالح تراجع الزوج، و20% لصعوده، وحافظت نسبة 15% المتبقية على الحياد. من بين مؤشرات التذبذب في D1، يشير 75% منها إلى الهبوط، بينما تتجه الـ 25% المتبقية إلى الاتجاه الجانبي، مع عدم استعداد أي منها للتحرك صعودا. ويختلف الوضع مع مؤشرات الاتجاه، حيث يوجد انحياز طفيف لصالح العملة البريطانية - 60% تشير إلى الصعود، بينما تشير الـ 40% المتبقية إلى الجنوب. إذا تحرك الزوج جنوباً فإنه سيواجه مستويات ومناطق دعم عند 1.2570، 1.2500-1.2535، 1.2450، 1.2370، 1.2330، 1.2185، 1.2070-1.2090، 1.2035. وفي حالة الارتفاع، سيواجه الزوج مقاومة عند المستويات 1.2635، 1.2695-1.2725، 1.2775-1.2820، 1.2880، 1.2940، 1.3000، و1.3140-1.3150.

● الخميس 22 فبراير يبرز في التقويم للأسبوع القادم. في هذا اليوم، سيتم نشر مجموعة من البيانات حول النشاط التجاري (PMI) في مختلف قطاعات اقتصاد المملكة المتحدة. ومن غير المتوقع صدور إحصاءات اقتصادية كلية هامة أخرى في الأيام المقبلة.

الدولار الأمريكي/الين الياباني: الرحلة مستمرة

● في يوم الثلاثاء الموافق 13 فبراير، وصل الدولار الأمريكي مقابل الين الياباني (USD/JPY) إلى حد أقصى محلي آخر عند 150.88. تراجعت العملة اليابانية مرة أخرى، وهذه المرة على خلفية بيانات التضخم في الولايات المتحدة. ويستمر الين أيضًا في التعرض للضغوط بسبب الموقف الحذر المستمر لبنك اليابان. في 8 فبراير، أعرب نائب المحافظ شينيتشي أوشيدا عن شكوكه في أن الهيئة التنظيمية ستبدأ بسرعة في رفع سعر الفائدة القياسي في أي وقت قريب. يوم الجمعة الماضي الموافق 16 فبراير، تحدث محافظ بنك اليابان كازو أويدا بنفس الطريقة. وذكر أن مسألة الحفاظ على السياسة النقدية أو تغييرها، بما في ذلك سعر الفائدة السلبي، لن يتم النظر فيها إلا "عندما تكون هناك فرصة لتحقيق مستدام ومستقر لمستوى الأسعار المستهدف". ورفض أويدا التعليق على التقلبات قصيرة المدى في سعر الصرف والعوامل الكامنة وراء هذه التحركات.

● بشكل عام، لا يوجد شيء جديد. ومع ذلك، لا يزال العديد من المحللين يأملون في أن يقرر بنك اليابان أخيرًا في عام 2024 تشديد سياسته النقدية. "نعتقد"، كما كتب الاقتصاديون في شركة UBS المالية السويسرية، "أن تطبيع سياسة بنك اليابان هذا العام سيحدث على خلفية المفاوضات القوية بشأن زيادة الأجور وربحية الشركات. وما زلنا نعتقد أن الين الياباني من المرجح أن عند نقطة تحول بعد انخفاض كبير في قيمة العملة من 2021 إلى 2023. وبالنظر إلى أن فارق العائد بين السندات الأمريكية واليابانية لأجل 10 سنوات سوف يضيق على مدار العام، نعتقد أن نقطة الدخول الحالية لشراء الين جذابة.

يتم الاحتفاظ بموقف مماثل في Danske Bank، حيث يتوقعون انخفاضًا مستدامًا في زوج دولار/ين USD/JPY إلى ما دون 140.00 على مدى 12 شهرًا. يقول الاستراتيجيون في هذا البنك: "يرجع هذا في المقام الأول إلى أننا نتوقع نموًا محدودًا في العائدات في الولايات المتحدة". "لذلك، نتوقع أن يصبح الفارق في العائد بمثابة رياح داعمة للين على مدار العام، حيث من المرجح أن تبدأ البنوك المركزية لمجموعة العشرة، باستثناء بنك اليابان، دورات خفض أسعار الفائدة."

● فيما يتعلق بالتوقعات على المدى القصير، يعتقد المتخصصون في United Overseas Bank Limited في سنغافورة أن الدولار لا يزال لديه القدرة على اختبار 151.00 قبل أن يضعف. يقول UOB: "سيظل خطر ارتفاع الدولار الأمريكي إلى 152.00 دون تغيير طالما بقي فوق 149.55". ويدعم هذا الموقف 25% فقط من الخبراء، حيث تقف الأغلبية (60%) بالفعل مع الين، ويفضل الـ 15% الباقون الحفاظ على الحياد. من بين مؤشرات الاتجاه ومؤشرات التذبذب على D1، تشير جميع مؤشرات التذبذب بنسبة 100٪ إلى الصعود، ومع ذلك، فإن 25٪ من الأخيرة تقع في منطقة ذروة الشراء. يقع أقرب مستوى دعم في المنطقة 149.65، يليه 148.25-148.40، 147.65، 146.65-146.85، 144.90-145.30، 143.40-143.75، 142.20، 140.25-140.60. وتقع مستويات المقاومة عند المستويات والمناطق التالية - 150.65-150.90، 151.70-152.00.

● لا توجد أحداث مهمة تتعلق بالاقتصاد الياباني مقررة خلال الأسبوع القادم. علاوة على ذلك، من المهم الإشارة إلى أن يوم الجمعة 23 فبراير هو يوم عطلة رسمية في اليابان: حيث تحتفل البلاد بعيد ميلاد الإمبراطور.

العملات الرقمية : عملة البيتكوين تحطم الأرقام القياسية

● في الأسبوع الماضي، ارتفع سعر عملة البيتكوين فوق 52,790 دولارًا، مسجلاً ذروة جديدة منذ عام 2021. وفقًا لـ CoinGecko، تجاوزت القيمة السوقية للعملة المشفرة الرائدة 1.0 تريليون دولار لأول مرة منذ عامين، كما تجاوزت القيمة السوقية الإجمالية للعملة المشفرة بأكملها ارتفع السوق فوق 2.0 تريليون دولار للمرة الأولى منذ أبريل 2022.

يُعزى جزء كبير من هذا الارتفاع الصعودي إلى إطلاق تسعة صناديق استثمار متداولة للبيتكوين. وفقًا لـ The Block، بعد شهر من إطلاقها، تجاوزت أصولها 200000 بيتكوين (حوالي 10 مليارات دولار). ارتفعت صناديق الاستثمار المتداولة للبيتكوين الجديدة إلى المركز الثاني في تصنيف الصناديق المتداولة في بورصة السلع الأمريكية من حيث حجم الأصول، لتصبح أداة استثمار أكثر شعبية من صناديق الاستثمار المتداولة الفضية. لاحظ المراقبون بيان بلاك روك بأن "الاهتمام بالبيتكوين بين المستثمرين لا يزال مرتفعًا"، وبالتالي فإن الصندوق مستعد لشراء المزيد من البيتكوين.

وفقًا لتوثيق البيتكوين، فإن صافي الفائدة من مصدري صناديق الاستثمار المتداولة يتجاوز 12000 بيتكوين يوميًا. وبالتالي، يقوم ممثلو وول ستريت حاليًا بشراء عملات BTC أكثر بـ 12.5 مرة يوميًا مما يمكن أن تنتجه الشبكة. يعتقد الباحثون أن هذا كان المحرك الرئيسي لزيادة أسعار أصول التشفير الرئيسية.

● سلط الشريك المؤسس والشريك لشركة Morgan Creek Digital، أنتوني بومبليانو، الضوء أيضًا على نجاح صناديق BTC-ETF الفورية التي تم إطلاقها حديثًا. ووفقا له، فإن حقيقة نجاح BlackRock وFidelity في جذب 3 مليارات دولار لكل منهما في أوقات قصيرة قياسية كانت حدثا تاريخيا للصناديق المتداولة في البورصة. وكتب الممول: "وول ستريت لا تحب عملة البيتكوين فقط". "إنهم في علاقة حب نشطة. يقتصر العرض اليومي من عملات البيتكوين على الصناديق على 900 بيتكوين فقط، وهو ما يعادل حوالي 40-45 مليون دولار. وفي الوقت نفسه، فإن صافي التدفق اليومي للأموال إلى صناديق الاستثمار المتداولة في بيتكوين يساوي بالفعل 500 مليون دولار (بحد أقصى) "651 مليون دولار). هذا مؤشر واضح على ندرة البيتكوين وتأثيرها الصعودي على سعر العملة المشفرة والسوق ككل"، قال بومبلانو، مشيرًا إلى عدم التوازن بين عرض السوق من البيتكوين والطلب من شركات وول ستريت. الملياردير متفائل بشأن المسار المستقبلي لبيتكوين ويؤكد أنه مع استمرار الطلب من وول ستريت، لا سيما بالنظر إلى النصف القادم، فإن العملة المشفرة ذات القيمة الأعلى يمكن أن تتجاوز بشكل كبير أعلى مستوياتها التاريخية.

أشارت CryptoQuant إلى أنه بالإضافة إلى الطلب من صناديق BTC-ETFs، فإن عدد المحافظ النشطة يتزايد أيضًا بشكل ملحوظ. ويشير هذا أيضًا إلى اتجاه تصاعدي طويل المدى. ويخلص المحللون إلى أنه "بالنظر إلى انخفاض العرض وزيادة الطلب ومختلف القضايا الاقتصادية والاجتماعية، وخاصة التضخم المستمر، من المرجح أن تعزز عملة البيتكوين مكانتها كأصل استثماري بديل طويل الأجل مع اتجاه تصاعدي".

● أكد أنتوني سكاراموتشي، مؤسس SkyBridge Capital والمسؤول الكبير السابق في البيت الأبيض، على التضخم. بالإضافة إلى إطلاق صناديق BTC-ETF الفورية والتخفيض إلى النصف، أشار سكاراموتشي إلى السياسة النقدية للاحتياطي الفيدرالي الأمريكي كمحرك لنمو بيتكوين. يكتب المستثمر: "أشارت بيانات مؤشر أسعار المستهلك الأمريكي الصادرة يوم الثلاثاء 13 فبراير، إلى أن التضخم قد لا يكون تحت السيطرة كما يرغب بنك الاحتياطي الفيدرالي". "استنادًا إلى البيانات التي نشرها مكتب الولايات المتحدة لإحصاءات العمل، أظهر مؤشر أسعار المستهلك لشهر يناير معدل تضخم بنسبة 3.1٪. وأثارت البيانات أيضًا تكهنات بأن خفض سعر الفائدة من قبل بنك الاحتياطي الفيدرالي في مارس ومايو من المرجح أن يكون غير مطروح على الطاولة." يمكن أن يتسبب التأخير في تخفيض أسعار الفائدة في حدوث اضطراب في التداول في السوق الرئيسية ولكنه سيكون بمثابة طفرة لعالم العملات المشفرة، حيث يتم استخدام البيتكوين كتحوط ضد التضخم. لذلك، وفقًا لسكاراموتشي، فإن وقت الاستثمار المربح في الذهب الرقمي لم يفت بعد.

شارك المدون والمحلل الشهير لارك ديفيس في موقف مماثل: فهو يعتقد أن المستثمرين لديهم حوالي 700 يوم ليصبحوا أثرياء. وفي مناقشة أهمية دورات السوق وبيع الأصول في الوقت المناسب، أشار المتخصص إلى أنه إذا كان المتداولون منتبهين، فيمكنهم جني الكثير من المال في العامين المقبلين. وبحسب الخبير، سيكون عام 2024 هو الفرصة الأخيرة لشراء الأصول الرقمية، وسيكون عام 2025 هو أفضل وقت لبيعها. وشدد المختص على أهمية عدم التصرف في كل شيء دفعة واحدة بل تأمين الأرباح تدريجياً. وحذر لارك ديفيس أيضًا من أنه في عام 2026، سيبدأ "الكساد الكبير" في الاقتصاد العالمي وسوق العملات المشفرة. وإذا لم يتم بيعها في الوقت المناسب، فمن الممكن أن تضيع الاستثمارات.

كما تنبأ ببداية "الكساد الكبير" المؤلف الشهير لكتاب "الأب الغني والأب الفقير"، والممول والكاتب روبرت كيوساكي. وهو يعتقد أن مؤشر S&P 500 على وشك الانهيار الهائل مع احتمال انهيار بنسبة 70٪ كاملة. وقد أرفق هذا البيان بتوصيته الثابتة بالاستثمار في أصول مثل الذهب والفضة والبيتكوين.

● حدد الرئيس التنفيذي السابق لبورصة العملات المشفرة BitMEX، آرثر هايز، محركًا آخر لنمو عملة البيتكوين يتعلق بالسياسة النقدية للاحتياطي الفيدرالي. في الأسبوع الماضي، سيطر الخوف على القطاع المصرفي الأمريكي، حيث أعلنت شركة نيويورك كوميونيتي بانكورب (NYCB) عن خسارة ربع سنوية هائلة بلغت 252 مليون دولار. وزاد إجمالي خسائر القروض للبنك خمسة أضعاف ليصل إلى 552 مليون دولار، بسبب المخاوف بشأن العقارات التجارية. وبعد صدور هذا التقرير، انخفضت أسهم بنك نيويورك التجاري بنسبة 40% في يوم واحد، مما أدى إلى انخفاض مؤشر البنوك الإقليمية الأمريكية.

وأشار آرثر هايز إلى ارتفاع عملة البيتكوين الناجم عن الأزمة المصرفية في مارس 2023، عندما أفلست ثلاثة بنوك أمريكية كبرى، وهي بنك وادي السليكون، وبنك سيجنتشر، وبنك سيلفرجيت، في غضون خمسة أيام. كانت الأزمة ناجمة عن زيادة معدل إعادة التمويل لدى بنك الاحتياطي الفيدرالي، ونتيجة لذلك، تدفق حسابات الودائع إلى الخارج. وكان من بين أكبر ضحاياه أيضًا بنك Credit Suisse وبنك First Republic. ولمنع الأزمة من التأثير على المزيد من البنوك، تدخلت الهيئات التنظيمية العالمية للصناعة، وفي المقام الأول بنك الاحتياطي الفيدرالي، لتوفير السيولة. "نعم... من الصخور إلى الإفلاس، هذا هو المستقبل. وبعد ذلك سيكون هناك المزيد من الأموال والطابعات... وBTC بقيمة مليون دولار"، علق الرئيس التنفيذي السابق لشركة BitMEX على الفشل الحالي في NYCB.

● يعتقد أحد المحللين المشهورين على منصة X والمعروف باسم Egrag Crypto أنه بحلول سبتمبر من هذا العام، ستصل القيمة السوقية للبيتكوين إلى 2.0 تريليون دولار. وبناءً على ذلك فإن سعر العملة المشفرة الرائدة في تلك اللحظة سيتجاوز 100 ألف دولار. "استعدوا لرحلة حياتكم"، يحث Egrag Crypto أتباعه. "انتظر جيدًا، فأنت تشهد ثورة في العملات المشفرة. لا تغمض عينيك، وإلا فقد تفوتك هذه اللحظة التاريخية في التاريخ المالي!"

● اعتبارًا من مساء يوم 16 فبراير، عند كتابة هذه المراجعة، يتم تداول زوج BTC/USD في منطقة 52,000 دولار. تبلغ القيمة السوقية الإجمالية لسوق العملات المشفرة 1.95 تريليون دولار (1.78 تريليون دولار قبل أسبوع). يظل مؤشر الخوف والجشع للعملات المشفرة في منطقة الجشع عند مستوى 72 نقطة.

– تجدر الإشارة إلى أن منطقة الجشع تتوافق مع الموقف الذي يقوم فيه المتداولون بشراء الأصول التي ترتفع أسعارها بشكل نشط. ومع ذلك، يحذر Glassnode من أن العديد من المؤشرات الموجودة على السلسلة قد دخلت بالفعل ما يسمى "منطقة الخطر". ويعتمد التحليل على مجموعة من المؤشرات التي تأخذ في الاعتبار مجموعة واسعة من البيانات المتعلقة بسلوك المستثمرين. ويغطي مزيجها كلا من الدورات القصيرة والطويلة الأجل. وعلى وجه الخصوص، اقترب مؤشر MVRV، الذي يتتبع المستثمرين على المدى الطويل، من المنطقة الحرجة. لم يتم ملاحظة مثل هذه القيمة العالية (2.06) منذ انهيار FTX. وتتميز حالة المخاطر "المرتفعة" و"المرتفعة جدًا" حاليًا بستة من المقاييس التسعة المتبقية. لقد سجلوا مستوى منخفضًا نسبيًا من الأرباح المحققة بالنظر إلى الزيادة النشطة في الأسعار في الأسابيع الأخيرة. وفقا لملاحظات المتخصصين في Glassnode، عادة ما يتم ملاحظة مؤشر المخاطر العالية في المراحل الأولى من السوق الصاعدة. وذلك لأنه بعد الوصول إلى "مستوى كبير" من الربحية، قد يبدأ المتداولون في تأمين الأرباح، مما قد يؤدي بالتالي إلى تصحيح قوي نحو الأسفل.

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة