زوج يورو/دولار EUR/USD: في انتظار أسبوع مضطرب

● تذكر أن يوم الاثنين 27 مايو كان يوم عطلة في الولايات المتحدة. ومع ذلك، يوم الثلاثاء، سيطر المضاربون على ارتفاع الدولار، وبدأ مؤشر DXY في الارتفاع، مدعومًا بزيادة كبيرة في مؤشر ثقة المستهلك الأمريكي (من 97.5 إلى 102.0 مقابل توقعات عند 96.0). ونتيجة لذلك، تحرك زوج يورو/دولار EUR/USD هبوطا.

كان الضغط على اليورو أيضًا بسبب التوقعات بأن البنك المركزي الأوروبي من المرجح أن يخفض سعر الفائدة الرئيسي بمقدار 25 نقطة أساس من 4.50% إلى 4.25% في اجتماعه يوم 06 يونيو. وقد أكد هذه النية رئيس بنك فنلندا، أولي رين، الذي صرح يوم الاثنين أنه يعتبر أن الوقت مناسب للانتقال إلى الخطاب الحذر في يونيو. وأعرب عن آراء مماثلة زميله فرانسوا فيليروي دي جالهاو، رئيس بنك فرنسا، ويوم الثلاثاء 28 مايو، روبرت هولزمان، رئيس بنك النمسا.

● على النقيض من الموقف الحذر الذي يتبناه المسؤولون الأوروبيون، يتخذ ممثلو بنك الاحتياطي الفيدرالي موقفاً أكثر صرامة ويريدون التأكد من أن التضخم في الولايات المتحدة يتحرك بثبات نحو هدف 2.0%.

تذكر أن التقرير الصادر في 15 مايو عن مكتب إحصاءات العمل الأمريكي (BLS) أظهر أن مؤشر أسعار المستهلك (CPI) انخفض من 0.4٪ إلى 0.3٪ على أساس شهري (شهريًا) مقابل توقعات بنسبة 0.4٪ . كما انخفض معدل التضخم على أساس سنوي من 3.5% إلى 3.4%. أظهرت مبيعات التجزئة انخفاضًا أقوى، حيث انخفضت من 0.6% إلى 0.0% على أساس شهري (كانت التوقعات 0.4%). وتشير هذه البيانات إلى أنه على الرغم من مقاومة التضخم في بعض المناطق، إلا أنه في تراجع بشكل عام. إذا توقع المشاركون في السوق سابقًا التخفيض الأول لسعر الفائدة في نهاية عام 2024 أو حتى أوائل عام 2025، بعد نشر هذه البيانات، فقد تم استئناف المحادثات حول خفض محتمل لسعر الفائدة الفيدرالي بالفعل هذا الخريف. قبل صدور البيانات الأولية للناتج المحلي الإجمالي الأمريكي، كان احتمال خفض سعر الفائدة في سبتمبر 41٪.

● أظهر التقرير الذي نشره مكتب التحليل الاقتصادي يوم الخميس 30 مايو أنه وفقًا للبيانات الأولية، تباطأ النمو الاقتصادي الأمريكي في الربع الأول بشكل ملحوظ إلى معدل سنوي قدره 1.3%، أي أقل من التوقعات البالغة 1.6% ورقم الربع الرابع من عام 2023 البالغ 3.4%. %.

ويعزو الخبراء ضعف نمو الناتج المحلي الإجمالي في بداية هذا العام بشكل أساسي إلى ديناميكيات الإنفاق الاستهلاكي. وفي الربع الأول، ارتفع الإنفاق الاستهلاكي بنسبة 2.0%، وليس النسبة المتوقعة سابقًا البالغة 2.5%. كما غيرت البيانات المنقحة الصادرة عن وزارة التجارة الأمريكية تقييم مؤشر نفقات الاستهلاك الشخصي الأساسي، الذي يستثني أسعار الطاقة والغذاء. وفي نهاية الربع الأول، كان الرقم 3.6%، وليس 3.7%. ويعتقد المحللون أن هذا الانخفاض في جميع المؤشرات كان سببه مجموعة من العوامل: استنفاد الأموال التي تراكمت لدى السكان خلال جائحة كوفيد-19، ودورة التشديد النقدي التي اتبعها بنك الاحتياطي الفيدرالي، وتقييد نمو الدخل.

● على هذه الخلفية، ضعف الدولار قليلاً، وتحرك اليورو/الدولار الأمريكي صعودا. وقد تلقى دفعة صعودية أخرى بعد أن قدم يوروستات يوم الجمعة، 31 مايو، تقديرًا أوليًا للتضخم في منطقة اليورو، والذي تسارع للمرة الأولى هذا العام. وبذلك، بلغ معدل النمو السنوي لأسعار المستهلكين في مايو 2.6% مقارنة بـ 2.4% في أبريل، وهو الأدنى منذ نوفمبر من العام الماضي. وتوقعت التوقعات المتفق عليها أن يتسارع معدل التضخم إلى 2.5% فقط. كما ارتفع التضخم الأساسي (CPI Core)، الذي يستثني أسعار الطاقة والغذاء، من 2.7% في أبريل إلى 2.9% في مايو (كانت التوقعات 2.8%). وكان هذا بمثابة دعوة للاستيقاظ للمستثمرين الذين كانوا يأملون في أن البنك المركزي الأوروبي لن يخفض أسعار الفائدة مرة واحدة هذا العام فحسب، بل سيستمر في القيام بذلك.

● قرب نهاية أسبوع العمل، تركز اهتمام السوق على بيانات السوق الاستهلاكية الأمريكية. وفقًا لمكتب التحليل الاقتصادي، ظل التضخم في البلاد، الذي يُقاس بمؤشر أسعار نفقات الاستهلاك الشخصي (PCE)، مستقرًا في أبريل عند 2.7٪ على أساس سنوي. وارتفع مؤشر نفقات الاستهلاك الشخصي الأساسي، الذي يستثني أسعار المواد الغذائية والطاقة المتقلبة، بنسبة 2.8% على أساس سنوي، وهو ما يتوافق مع التوقعات. وأظهرت تفاصيل التقرير الأخرى أن الدخل الشخصي ارتفع بنسبة 0.3% على أساس شهري في أبريل، في حين ارتفع الإنفاق الشخصي بنسبة 0.2%.

● بعد هذه البيانات، تعرض مؤشر الدولار DXY لضغوط طفيفة، وتلقى اليورو/الدولار الأمريكي موجة دافعة صعودية ثالثة. ومع ذلك، لم يدم الأمر طويلاً، وفي النهاية، بعد كل هذه التقلبات، عاد زوج EUR/USD إلى النقطة المحورية خلال الأسبوعين والنصف الماضيين، ليغلق عند 1.0848. وفيما يتعلق بتوقعات المحللين للمستقبل القريب، فحتى مساء يوم 31 مايو، صوت جميعهم (100%) لصالح ارتفاع الدولار. تعتبر هذه التوقعات مفهومة نظرًا لقرار البنك المركزي الأوروبي المتوقع بشأن خفض سعر الفائدة في 6 يونيو. ولكن ماذا لو لم يحدث؟ أو ربما تم بالفعل تسعير هذه التوقعات في السوق؟ في هذه الحالة، بدلاً من تعزيز الدولار، يمكننا أن نرى رد فعل معاكس.

جميع مؤشرات الاتجاه في D1 خضراء بنسبة 100%، في حين أن 50% فقط من مؤشرات التذبذب خضراء، و15% حمراء و35% رمادية محايدة.

أقرب دعم للزوج يقع في منطقة 1.0830-1.0840، تليها 1.0800-1.0810، 1.0725-1.0740، 1.0665-1.0680، 1.0600-1.0620. مناطق المقاومة تقع في مناطق 1.0880-1.0895، 1.0925-1.0940، 1.0980-1.1010، 1.1050، 1.1100-1.1140.

● يبدو أن الأسبوع القادم سيكون حافلاً بالأحداث ومتقلباً للغاية. في يومي الاثنين 03 يونيو والأربعاء 05 يونيو، سيتم إصدار بيانات مؤشر مديري المشتريات التصنيعي والخدماتي الأمريكي. في أيام 04 و06 و07 يونيو، سيكون هناك عدد كبير من الإحصائيات من سوق العمل الأمريكي، بما في ذلك البيانات الحاسمة يوم الجمعة حول معدل البطالة وعدد الوظائف الجديدة غير الزراعية (NFP). ومع ذلك، من المرجح أن يكون اليوم الأكثر اضطرابا في الأسبوع هو الخميس 06 يونيو. في هذا اليوم، سيتم إصدار بيانات مبيعات التجزئة لمنطقة اليورو أولاً، يليها اجتماع البنك المركزي الأوروبي. وسوف يركز السوق ليس فقط على قرار البنك المركزي الأوروبي بشأن سعر الفائدة ولكن أيضًا على المؤتمر الصحفي اللاحق والتعليقات حول السياسة النقدية المستقبلية.

زوج إسترليني/دولار GBP/USD: أوقات ضبابية، وتوقعات ضبابية

● لقد كتبنا سابقًا أن آفاق العملة البريطانية، وكذلك الاقتصاد الوطني، تبدو ضبابية إلى حد ما. أظهر مؤشر النشاط التجاري (PMI) انخفاضًا، وليس فقط الانخفاض. ويرتبط الكثير من التشاؤم بالانخفاض الحاد في مبيعات التجزئة في أبريل، والتي انخفضت بنسبة 2.7% على أساس سنوي مقارنة بمعدل النمو السابق البالغ 0.4%. وتأتي حالة عدم اليقين الإضافية من حقيقة أنه من المقرر إجراء انتخابات برلمانية مبكرة في 4 يوليو/تموز. صرح رئيس الوزراء ريشي سوناك أن "عدم الاستقرار الاقتصادي هو مجرد البداية". هذا يبدو مخيفا، أليس كذلك؟ إذا كانت هذه مجرد البداية، فماذا ينتظرنا؟ والمثير للدهشة، على الرغم من هذا الوضع، أن الجنيه الاسترليني ارتفع منذ 22 أبريل. خلال هذه الفترة، ارتفع زوج الجنيه الإسترليني/الدولار الأمريكي بمقدار 500 نقطة وفي 28 مايو سجل الحد الأقصى المحلي عند الرقم الكامل 1.2800.

● وفيما يتعلق بتوقيت خفض بنك إنجلترا لأسعار الفائدة، فإن كل شيء يبدو أيضاً ضبابياً مثل ضباب نهر التايمز. محللو جي بي مورغان (JPM)، رغم تمسكهم بتوقعاتهم بشأن خفض سعر الفائدة في أغسطس، يحذرون من أن "المخاطر قد تحولت بوضوح نحو خفض لاحق. والسؤال الآن هو ما إذا كان بنك إنجلترا سيتمكن من تخفيف سياسته على الإطلاق". هذا العام." كما قام استراتيجيو جولدمان ساكس ودويتشه بنك وإتش إس بي سي بتعديل توقعاتهم لخفض أسعار الفائدة، حيث قاموا بنقل الموعد من يونيو إلى أغسطس.

● أنهى زوج الجنيه الإسترليني/الدولار الأمريكي الأسبوع عند 1.2741. يعتقد الاقتصاديون في بنك يونايتد أوفرسيز في سنغافورة (UOB) أن التعزيز الحالي للعملة البريطانية قد انتهى. ويرى UOB أنه خلال الأسابيع 1-3 المقبلة، "من المرجح أن يتداول الجنيه الاسترليني بتحيز هبوطي، ولكن التراجع الأكثر أهمية سيتطلب الاختراق تحت 1.2670. ومن ناحية أخرى، إذا اخترق الجنيه الاسترليني فوق 1.2770 ("المقاومة القوية"). "، فإنه يشير إلى أنه من المرجح أن يتداول ضمن نطاق بدلاً من التراجع."

متوسط توقعات المحللين على المدى القريب هو كما يلي: صوت 75% لصالح تحرك الزوج جنوبًا، بينما صوت 25% المتبقين لصالح التحرك صعودا.

أما بالنسبة للتحليل الفني، فخلافًا للخبراء، فإن جميع مؤشرات الاتجاه ومؤشرات التذبذب بنسبة 100% على D1 تشير إلى الشمال، على الرغم من أن 15% من المؤشرات الأخيرة تشير إلى ظروف ذروة الشراء. إذا استمر الزوج في الانخفاض، فإن مستويات ومناطق الدعم تقع عند 1.2670-1.2700، 1.2575-1.2600، 1.2540، 1.2445-1.2465، 1.2405، 1.2300-1.2330. إذا ارتفع الزوج فإنه سيواجه مقاومة عند المستويات 1.2760، 1.2800-1.2820، 1.2885-1.2900.

● ليس من المقرر إصدار إحصاءات اقتصادية مهمة في المملكة المتحدة الأسبوع المقبل.

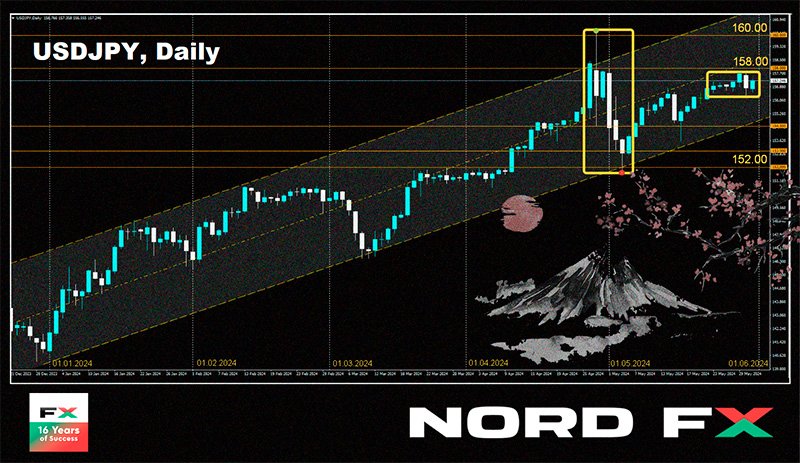

الدولار الأمريكي/الين الياباني: أسبوع هادئ للغاية

● كان الأسبوع الماضي هادئًا بشكل مدهش بالنسبة للين. تحرك زوج دولار/ين USD/JPY داخل قناة جانبية ضيقة للغاية تتراوح بين 156.60-157.00 خلال النصف الأول من الأسبوع، ولكن بعد ذلك، وسط البيانات الأمريكية والإحصاءات الكلية اليابانية، توسع نطاق التداول قليلاً إلى 156.36-157.70. بالمقارنة مع تقلبات الأسعار في نهاية أبريل وأوائل مايو، من الصعب تصديق أن هذا هو نفس زوج العملات. ومن المثير للاهتمام أن السلطات المالية اليابانية لم تؤكد رسميًا ما إذا كانت قد أجرت عمليات شراء مكثفة للين في 29 أبريل و1 مايو لدعم سعر صرفها. ومع ذلك، تشير تقارير بلومبرج إلى أن مقارنة الودائع في بنك اليابان تشير إلى أنه ربما تم إنفاق حوالي 9.4 تريليون ين (60 مليار دولار) على هذه التدخلات في العملة، وهو رقم قياسي شهري جديد لمثل هذه العمليات المالية.

● ولكن إذا كانت هذه الستين مليار دولار قد ساعدت، فإن ذلك كان قليلاً فقط ـ فقد عوض الدولار بالفعل نصف خسائره. وبما أن أسعار الفائدة في الولايات المتحدة وأوروبا لم تنخفض بعد، وما زال سعر الين منخفضاً للغاية عند مستوى 0.1%، فإن المسؤولين من وزارة المالية وبنك اليابان يحاولون كسب الوقت حتى تبدأ هذه الفجوة في التضييق. وقد قدمت تعليقات عضو مجلس إدارة بنك اليابان سيجي أداتشي، الذي صرح يوم 30 مايو/أيار أن قادة البنك المركزي الياباني قد يرفعون سعر الفائدة، بعض الدعم للين. ومع ذلك، يبقى السؤال حول متى قد يحدث ذلك مفتوحًا، والمسؤولون مترددون في الإجابة. وفي خطابه التقليدي الذي ألقاه يوم الجمعة الموافق 31 مايو/أيار، أكد وزير المالية الياباني شونيتشي سوزوكي أن أسعار الصرف لابد أن تعكس المؤشرات الأساسية وأنه سوف يستجيب بشكل مناسب للتحركات المفرطة.

● في يوم الجمعة الموافق 31 مايو، تم إصدار مجموعة من إحصاءات الاقتصاد الكلي المهمة حول حالة الاقتصاد الياباني. أظهر مؤشر أسعار المستهلك (CPI) في طوكيو أن التضخم ارتفع إلى 2.2% على أساس سنوي في مايو. وفي أبريل، بلغ هذا الرقم 1.8%، وهو ما يعادل أدنى مستوى له منذ 26 شهرًا. كما ارتفع التضخم الأساسي في طوكيو أيضًا إلى 1.9% من 1.6% على أساس سنوي، وارتفع مؤشر أسعار المستهلكين باستثناء أسعار المواد الغذائية والطاقة المتقلبة من 1.8% إلى 2.2% على أساس سنوي. (تجدر الإشارة إلى أن التضخم في طوكيو عادة ما يكون أعلى من الأرقام على مستوى البلاد، والتي يتم نشرها بعد ثلاثة أسابيع. وبالتالي فإن مؤشر أسعار المستهلك في طوكيو يعد مؤشرا أوليا ولكنه ليس مؤشرا نهائيا لديناميات التضخم على المستوى الوطني).

وقد يؤدي الارتفاع الحالي في التضخم إلى زيادة الثقة في تشديد السياسة النقدية لبنك اليابان في المستقبل. ومع ذلك، فإن الخوف من انخفاض التضخم والارتفاع الحاد في قيمة الين يمنع بنك اليابان من رفع سعر الفائدة وتضييق الفجوة مع أسعار العملات العالمية الرئيسية الأخرى. ومن شأن الين القوي أن يلحق الضرر بالمصدرين الوطنيين. إن انخفاض الإنتاج الصناعي، الذي انخفض بنسبة -0.1٪ في أبريل على أساس شهري وعلى أساس سنوي، لا يشجع تكاليف الاقتراض على الارتفاع.

● وصلت آخر ورقة للأسبوع لزوج USD/JPY إلى 157.25. يعتقد محللو United Overseas Bank (UOB) أنه خلال الأسابيع 1-3 المقبلة، "يتمتع الدولار بإمكانية النمو، ولكن نظرًا للزخم الصعودي الضعيف، فمن المرجح أن يكون أي تقدم بطيئًا. قد يكون من الصعب التغلب على مستوى 157.50، والمقاومة عند 158.00 من غير المرجح أن يتم الوصول إليها في المستقبل القريب."

وبالحديث عن متوسط توقعات الخبراء، فإن 20% فقط يشيرون إلى اتجاه الهبوط، في حين أن الـ80% المتبقية تتخذ موقفاً محايداً وتنظر جانبيا. ولا تظهر أدوات التحليل الفني مثل هذه الشكوك أو الخلافات. وبالتالي، فإن 100% من مؤشرات الاتجاه ومؤشرات التذبذب على D1 تشير إلى الصعود، مع وجود 15% بالفعل في منطقة ذروة الشراء. وتجدر الإشارة إلى أنه إذا كان اللون الأخضر/الشمالي لمؤشرات اليورو والجنيه الاسترليني يشير إلى قوتهما، ففي حالة الين، فإنه يشير على العكس إلى ضعفه. ولذلك، قد يجد المتداولون أنه من المثير للاهتمام التركيز على أزواج اليورو/الين الياباني والجنيه الاسترليني/الين الياباني، والتي كانت ديناميكياتها مثيرة للإعجاب مؤخرًا.

يقع أقرب مستوى دعم في منطقة 156.25-156.60، تليها المناطق والمستويات عند 155.50-155.90، 153.10-153.60، 151.85-152.35، 150.80-151.00، 149.70-150.00، 148.40، 147.30-1 47.60، 146.50. تقع أقرب مقاومة عند منطقة 157.40، تليها 157.70-158.00، 158.60، و160.00-160.20.

● ليس من المتوقع حدوث أي أحداث أو منشورات مهمة تتعلق بحالة الاقتصاد الياباني في الأسبوع المقبل.

العملات الرقمية : توقعات صعودية وهبوطية لإيثريوم

● للأسبوع الثاني، تركز اهتمام المشاركين في السوق على العملة البديلة الرئيسية. في 23 مايو، وافقت هيئة الأوراق المالية والبورصات الأمريكية (SEC) على طلبات 19b-4 المقدمة من ثمانية مصدرين لصناديق التداول الفورية المعتمدة على الإيثيريوم. (وفقًا لخبراء جيه بي مورجان، لم يكن ذلك بسبب الرغبة في دعم الأصول الرقمية، بل بسبب قرار سياسي يهدف إلى دعم جو بايدن قبل الانتخابات الرئاسية الأمريكية). ومهما كان السبب الحقيقي لهذه الخطوة التنظيمية، فإن الجميع مهتمون الآن بـ أين ستذهب أسعار الإيثريوم؟

● لا يمكن لصناديق الاستثمار المتداولة ETH-ETF الناشئة أن تبدأ التداول إلا بعد موافقة هيئة الأوراق المالية والبورصات على طلبات S-1. ووفقا لمحلل بلومبرج جيمس سيفارت، فإن هذا قد يستغرق "أسابيع أو أشهر"، على الرغم من أنه من المرجح أن يحدث في منتصف يونيو. وفقًا للرئيس التنفيذي لشركة DeFiance Capital، آرثر تشيونغ، قد يرتفع سعر Ethereum إلى 4500 دولار حتى قبل بدء التداول. يعتقد محللو CCData أنه في غضون 100 يوم من إطلاق ETH-ETFs، قد يصل السعر إلى 5000 دولار لكل عملة. تعتمد هذه التوقعات على الانحدار الخطي وإحصائيات أسعار البيتكوين بعد إطلاق صناديق BTC-ETF الفورية. يفترض تحليل CCData أن التدفقات الداخلة إلى صناديق الإيثيريوم المماثلة ستكون على الأقل 50٪ من التدفقات إلى صناديق الاستثمار المتداولة في البيتكوين، وهو ما يعني حوالي 3.9 مليار دولار على مدى 100 يوم.

● توقع المحلل الشهير لارك ديفيس أن يصل النمو المستقبلي لعملة البيتكوين إلى 150,000 دولار أمريكي والإيثريوم إلى 15,000 دولار أمريكي، موضحًا هذه الزيادة الحادة في الأسعار بسبب ديناميكيات الأسواق الناشئة. السبب الرئيسي للنمو، يستشهد ديفيس أيضًا بصناديق BTC-ETF الفورية، والتي ستنضم إليها صناديق ETH-ETF الآن. سيؤدي هذا إلى زيادة حماسة سوق العملات المشفرة. حاليًا، تحتوي صناديق BTC-ETF الفورية على 1,002,343 عملة معدنية (≈ 68 مليار دولار)، وهو ما يمثل حوالي 5٪ من المعروض المتداول للأصل الرئيسي. ويعتقد ديفيس أن هذا الرقم المثير للإعجاب يشير بوضوح إلى الاعتراف المتزايد بالعملات المشفرة والاهتمام من جانب المستثمرين المؤسسيين، وخاصة من الولايات المتحدة.

● يتوقع جاك ماليرز، الرئيس التنفيذي لشركة Strike، أنه خلال الارتفاع المستمر في سعر البيتكوين، يمكن أن يصل سعر البيتكوين إلى 250,000 دولار وربما يرتفع سعره إلى مليون دولار. وفي بث صوتي مع مؤسس شركة Pomp Investments، أنتوني بومبليانو، أوضح ماليرز توقعاته الجريئة بالقول إن عملة البيتكوين لا تزال في مرحلة مبكرة من التطوير. ووفقا له، يواجه سوق السندات حاليا مشاكل، لذا قد تضخ البنوك المركزية كمية كبيرة من السيولة في النظام المالي لتحقيق الاستقرار فيه. سيؤدي تدفق السيولة هذا إلى زيادة في قيمة الأصول الخطرة، بما في ذلك العملة المشفرة الرائدة.

لا يتفق جاك ماليرز مع فكرة أن عملة البيتكوين هي فقاعة أو أداة للمضاربة. أصبحت هذه الأصول تحظى بشعبية متزايدة بين العمالقة الماليين في وول ستريت، كما أن عرضها المحدود البالغ 21 مليون قطعة نقدية يجعل عملة البيتكوين BTC شديدة المقاومة للتضخم، على عكس العملات الورقية والذهب. قال الرئيس التنفيذي لشركة Strike: "يمكن وصف عملة البيتكوين بأنها أصعب أشكال النقود - وذلك بفضل جدول الإصدار الثابت والتخفيض إلى النصف كل أربع سنوات. وينخفض معدل إصدار العملات الجديدة تدريجيًا، وبالتالي زيادة قيمة البيتكوين على المدى الطويل".

● يستهدف المحللون من شركة الاستثمار المالي Motley Fool أيضًا رقمًا مكونًا من ستة أرقام. واقترحوا أن سعر البيتكوين يمكن أن يرتفع إلى 400000 دولار وربما يصل إلى مليون دولار. والسبب، الذي تم ذكره عدة مرات، هو تدفق الأموال من المستثمرين المؤسسيين من خلال صناديق الاستثمار المتداولة الفورية. وأشار محللو موتلي فول إلى أن المزيد والمزيد من صناديق التقاعد وصناديق التحوط، التي تدير مبالغ بمليارات الدولارات، تدخل سوق البيتكوين. بفضل صناديق الاستثمار المتداولة للعملات المشفرة، يمكنهم بسهولة إدراج البيتكوين (وقريبًا الإيثريوم) في محافظهم الاستثمارية.

ووفقا للمحللين، فقد استثمرت حوالي 700 شركة استثمارية بالفعل في مثل هذه الصناديق. ومع ذلك، فإن حصة المستثمرين المؤسسيين في صناديق الاستثمار المتداولة للبيتكوين تبلغ حاليًا حوالي 10٪ فقط من الإجمالي. تشير تقديرات موتلي فول إلى أنه إذا استثمرت المؤسسات المالية حوالي 5% من أصولها في عملة البيتكوين، فإن القيمة السوقية للعملة المشفرة الأولى يمكن أن تتجاوز 7 تريليون دولار، وهو ما يفسر معدلها المتوقع البالغ 400 ألف دولار.

● سُمع قدر أقل من التفاؤل في توقعات مايك ماكجلون، كبير محللي بلومبرج. ووفقا له، فإن تقلبات عملة البيتكوين تتركها متأخرة عن الذهب والدولار الأمريكي في جاذبية الاستثمار. علاوة على ذلك، فهو يعتقد أن الأسهم ستنهار قريبًا وسط الركود المتوقع، لكن بيتكوين ستعاني أكثر من سوق الأسهم. وأكد ماكجلون أن عملة تيثر (USDT) المستقرة، المرتبطة بالدولار الأمريكي، يتم تداولها عادةً ضعف سعر عملة البيتكوين يوميًا. "يمكنني الوصول إلى الدولار الأمريكي في أي مكان في العالم من هاتفي باستخدام Tether. Tether هو رمز التداول الأول. إنها العملة المشفرة الأولى للتداول. إنه الدولار. لقد تحول العالم كله إلى الدولار. لماذا؟ لأنه وذكر خبير بلومبرج أن "الأقل سوءًا من بين جميع العملات الورقية".

في حين أن مايك ماكجلون قلل من جاذبية عملة البيتكوين فحسب، فإن مؤسس كاردانو، تشارلز هوسكينسون، دفنها بكل بساطة. لقد ساوى عملة البيتكوين بالدين وذكر أن الصناعة قد تجاوزت اعتمادها عليها. وفقًا لهسكينسون، "لم تعد الصناعة بحاجة إلى البيتكوين من أجل البقاء". وأشار إلى التهديدات الخطيرة التي تواجه العملات المشفرة الرائدة، بما في ذلك عدم القدرة على التكيف بشكل كافٍ والاعتماد على خوارزمية إثبات العمل.

على العكس من ذلك، يعتبر محللو فرانكلين تمبلتون أن بروتوكولات L2، إلى جانب الترتيبات الترتيبية والرونية والأوليات اللامركزية، هي أحد المحركات الرئيسية لإحياء الابتكار في البيتكوين. دافع جاك ماليرز، الرئيس التنفيذي لشركة Strike، عن أول عملة مشفرة. ووفقا له، فإن شبكة Lightning Network، التي تم إنشاؤها للمعاملات الفورية ورخيصة الثمن، وهي حل من الطبقة الثانية يعتمد على blockchain BTC، يمكن أن تزيد من الطلب على العملة المشفرة الأولى. يعتقد Mallers أنه بفضل هذا، يمكن استخدام البيتكوين في عمليات الشراء اليومية، مثل دفع ثمن فنجان من القهوة. أطلق آرثر هايز، الرئيس التنفيذي السابق لشركة BitMEX، على الرمز المميز الأصلي لـ Cardano blockchain (ADA) اسم "Dog Shit" نظرًا لانخفاض استخدامه في البروتوكولات.

● اعتبارًا من وقت كتابة هذا الاستعراض مساء يوم الجمعة، 31 مايو، يتم تداول ADA بسعر 0.45 دولارًا أمريكيًا لكل عملة، في حين أن أداء البيتكوين والإيثريوم أفضل بكثير: يتم تداول BTC/USD بسعر 67,600 دولار أمريكي، وETH/USD بسعر 3,790 دولارًا أمريكيًا. . ويبلغ إجمالي القيمة السوقية للعملات المشفرة 2.53 تريليون دولار (2.55 تريليون دولار قبل أسبوع). ظل مؤشر الخوف والجشع الخاص بالبيتكوين دون تغيير تقريبًا على مدار 7 أيام، وظل في منطقة الجشع عند 73 نقطة (74 قبل أسبوع).

● تجدر الإشارة إلى أن ETH/USD فشل في اختراق مستوى المقاومة البالغ 4000 دولار خلال الأسبوع الماضي. تم تسجيل الحد الأقصى المحلي يوم الاثنين 27 مايو عند 3,974 دولارًا. يتم تفسير عدم وجود ضخ فوري من خلال حقيقة أن كل من أراد شراء Ethereum تحسباً للقرار التاريخي لهيئة الأوراق المالية والبورصة قد فعل ذلك بالفعل. وفي الوقت نفسه، وفقًا لبعض المحللين، هناك احتمال كبير أنه بعد إطلاق صناديق البورصة الفورية التي طال انتظارها، ستدخل Ethereum في سحب عميق، على غرار ما حدث في يناير مع عملة البيتكوين. وبعد 12 يومًا انخفض بنسبة 21%.

كان أحد الأسباب الرئيسية لسحب BTC في ذلك الوقت هو فتح أصول صندوق GBTC من Grayscale، والتي تم تحويلها إلى صندوق فوري من صندوق استئماني. وبدأت تخسر استثماراتها يومياً بمعدل 500 مليون دولار. ومن الممكن أن يحدث شيء مماثل مع إيثريوم، حيث يمتلك صندوق ETHE الخاص بـ Grayscale ما قيمته 11 مليار دولار من ETH. بمجرد تحويل هذا الصندوق إلى صندوق فوري وفتح أصوله، قد يبدأ المستثمرون على المدى القصير في جني الأرباح، مما قد يتسبب في انخفاض سعر ETH/USD إلى منطقة الدعم القوية البالغة 2900-3200 دولار.

● يشير المتشائمون من بين العوامل الهبوطية أيضًا إلى الوضع القانوني غير المؤكد للعملة البديلة، حيث لم تحدد هيئة الأوراق المالية والبورصات بوضوح ما إذا كانت ETH سلعة أم ورقة مالية. بالإضافة إلى ذلك، لدى الهيئة التنظيمية العديد من الشكاوى حول برنامج التوقيع المساحي.

Stake هي طريقة لكسب العملة المشفرة عن طريق "قفل" كمية معينة من العملات المعدنية في المحفظة على خوارزمية إثبات الحصة (PoS) لدعم الشبكة. وفي المقابل، يحصل المستخدم على مكافآت على شكل عملات معدنية إضافية. وفقًا لأسطورة وول ستريت بيتر براندت، فإن "أكبر الكوارث التي لم تحدث بعد في مجال العملات المشفرة ستكون مرتبطة بالستاكينغ". وأشار الخبير إلى أن أصولًا مثل إيثريوم غالبًا ما يتم تأجيرها لكسب هذا الدخل، وغالبًا ما يكون ذلك في شكل فوائد، وهو ما يذكره بقوة بالأهرامات المالية المنهارة. وحذر براندت من أنه مع تزايد انتشار عملية الستاكينغ، فإنها قد تجتذب اهتماما متزايدا من البنوك المركزية ووزارات الخزانة والسلطات الأخرى. قد يؤدي هذا إلى تشديد التنظيم، مما يؤدي إلى تغيير كبير في مساحة العملات المشفرة وربما يؤدي إلى وقف التوقيع المساحي وإفلاس المشاركين.

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات أو إرشادات استثمارية للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة