اليورو/الدولار الأمريكي: من يتحكم في السوق المالية

● من الواضح أن أسعار الفائدة تحكم الأسواق، ليس فقط من حيث التغيرات الفعلية، بل أيضاً فيما يتعلق بالتوقعات بشأن توقيت وحجم التغيرات المستقبلية. ومن ربيع 2022 إلى منتصف 2023، كان التركيز على رفع أسعار الفائدة؛ والآن تحولت التوقعات نحو تخفيضها. لا يزال المتداولون غير متأكدين بشأن قرارات بنك الاحتياطي الفيدرالي وتوقيته، مما دفعهم إلى التدقيق في إحصاءات الاقتصاد الكلي في المقام الأول لتأثيرها على احتمالية تخفيف السياسة النقدية من قبل الجهة التنظيمية.

● في بداية الأسبوع الماضي، تعرض الدولار لضغوط بسبب البيانات الضعيفة عن النشاط التجاري (PMI) في قطاع التصنيع الأمريكي. في يوم الاثنين 3 يونيو، أفاد معهد إدارة التوريدات (ISM) أن نشاط التصنيع في البلاد انخفض في مايو من 49.2 إلى 48.7 نقطة (التوقعات 49.6). ومع بقاء المؤشر في منطقة الانكماش (أقل من 50)، تجدد التكهنات بين المتداولين والمستثمرين بشأن احتمال خفض سعر الفائدة الفيدرالي في سبتمبر.

تلقت العملة الأمريكية بعض الدعم من بيانات النشاط التجاري في قطاع الخدمات. هذه المرة، بلغ مؤشر مديري المشتريات 53.8 نقطة، وهو أعلى من القيمة السابقة البالغة 49.4 والتوقعات البالغة 50.8، مما أسعد ثيران الدولار قليلاً.

● كان يوم الخميس 6 حزيران/يونيه هادئا نسبيا. خفض مجلس إدارة البنك المركزي الأوروبي سعر الفائدة بمقدار 25 نقطة أساس إلى 4.25%، كما كان متوقعا. تتوافق هذه الخطوة تمامًا مع التوقعات وقد تم أخذها في الاعتبار بالفعل في أسعار زوج يورو/دولار EUR/USD. والجدير بالذكر أن البنك المركزي الأوروبي لم يخفض أسعار الفائدة منذ عام 2019، وبدأ في رفعها في يوليو 2022، وأبقاها دون تغيير عند نفس المستوى خلال الاجتماعات الخمسة الأخيرة. منذ سبتمبر 2023، انخفض التضخم في منطقة اليورو بأكثر من 2.5%، مما سمح للجهة التنظيمية باتخاذ هذه الخطوة لأول مرة منذ فترة طويلة.

وأشار بيان البنك المركزي الأوروبي عقب الاجتماع إلى أنه على الرغم من خفض سعر الفائدة، إلا أن سياسته النقدية لا تزال مقيدة. وتتوقع الهيئة التنظيمية أن يظل التضخم على الأرجح أعلى من هدف 2.0% هذا العام والعام المقبل. ولذلك، ستبقى أسعار الفائدة عند مستويات مقيدة طالما كان ذلك ضروريا لتحقيق هدف التضخم. ورفع البنك المركزي الأوروبي توقعاته للتضخم، ويتوقع الآن أن يبلغ متوسط مؤشر أسعار المستهلكين 2.5% في عام 2024، و2.2% في عام 2025، و1.9% في عام 2026.

● كما ذكرنا سابقًا، كان القرار الحالي للبنك المركزي الأوروبي متوقعًا بالكامل من قبل السوق، كما تنبأ جميع الاقتصاديين الـ 82 الذين استطلعت رويترز آراءهم في نهاية مايو. الجانب الأكثر إثارة للاهتمام هو ما سيحدث بعد ذلك. ويعتقد أكثر من ثلثي المشاركين في استطلاع رويترز (55 من أصل 82) أن مجلس إدارة البنك المركزي الأوروبي سوف يخفض سعر الفائدة مرتين إضافيتين هذا العام ـ في سبتمبر/أيلول وديسمبر/كانون الأول. وقد ارتفع هذا الرقم مقارنة باستطلاع أبريل، حيث قدم ما يزيد قليلا عن نصف الاقتصاديين مثل هذا التنبؤ.

● حدث انتصار محلي للمضاربين على ارتفاع الدولار يوم الجمعة الموافق 7 يونيو/حزيران، عندما صدر تقرير وزارة العمل الأمريكية. بلغ عدد الوظائف الجديدة في القطاع غير الزراعي 272 ألف وظيفة في مايو، مقارنة بالتوقعات البالغة 185 ألف وظيفة. وكانت هذه النتيجة أعلى بكثير من رقم أبريل المنقح البالغ 165 ألفًا. وأظهرت البيانات أيضًا زيادة أكبر من المتوقع في متوسط الأجر في الساعة، وهو مؤشر تضخمي، والذي نما بنسبة 0.4٪، أي ضعف القيمة السابقة البالغة 0.2٪ وأعلى مرة ونصف من التوقعات البالغة 0.3٪. وكان الجانب السلبي الطفيف الوحيد هو معدل البطالة، الذي ارتفع بشكل غير متوقع من 3.9% إلى 4.0%. ومع ذلك، بشكل عام، أفادت هذه البيانات الدولار، حيث ارتد زوج يورو/دولار EUR/USD من الحد العلوي للقناة الجانبية التي استمرت 3.5 أسبوع عند 1.0900، وأنهى فترة الخمسة أيام عند الحد الأدنى عند 1.0800.

● فيما يتعلق بتوقعات المحللين للمستقبل القريب، اعتبارًا من مساء يوم 7 يونيو، فهي غامضة تمامًا: 40% من الخبراء صوتوا لصالح صعود الزوج، ونسبة متساوية (40%) لهبوطه، فيما صوت الـ 20 الباقون % الحفاظ على الحياد. كما لا يوفر التحليل الفني أي توجيهات واضحة. من بين مؤشرات الاتجاه في D1، 25% باللون الأخضر و75% باللون الأحمر. من بين مؤشرات التذبذب، 25% باللون الأخضر، و15% باللون الرمادي المحايد، و60% باللون الأحمر، على الرغم من أن ثلثها يشير إلى أن الزوج في منطقة ذروة البيع. أقرب مستويات الدعم هي 1.0785، ثم 1.0725-1.0740، 1.0665-1.0680، و1.0600-1.0620. تقع مناطق المقاومة عند 1.0865-1.0895، ثم 1.0925-1.0940، و1.0980-1.1010، و1.1050، و1.1100-1.1140.

● يعد الأسبوع القادم أيضًا بأن يكون مثيرًا للاهتمام. اليوم الرئيسي سيكون الأربعاء 12 يونيو. في هذا اليوم، سيتم إصدار بيانات التضخم الاستهلاكي (CPI) لألمانيا والولايات المتحدة، يليها اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC) التابعة لمجلس الاحتياطي الفيدرالي الأمريكي. ومن المتوقع أن تبقي الهيئة التنظيمية على سعر الفائدة الرئيسي دون تغيير عند 5.50%. ولذلك، سوف يركز المشاركون في السوق بشكل أكبر على ملخص التوقعات الاقتصادية للجنة الفيدرالية للسوق المفتوحة والمؤتمر الصحفي اللاحق لقيادة بنك الاحتياطي الفيدرالي. سيشهد اليوم التالي، الخميس 13 يونيو، صدور بيانات مؤشر أسعار المنتجين الأمريكي (PPI) وأرقام مطالبات البطالة الأولية. وفي نهاية الأسبوع، يوم الجمعة 14 يونيو، سيكون تقرير السياسة النقدية لبنك الاحتياطي الفيدرالي متاحًا للمراجعة.

الدولار الأمريكي/الين الياباني: وزير المالية يرد على الأسئلة

● قبل أسبوع، كتبنا أن السلطات المالية اليابانية لم تؤكد ما إذا كانت قد أجرت عمليات شراء مكثفة للين في 29 أبريل/نيسان والأول من مايو/أيار لدعم سعر صرفها. وقدرت بلومبرج أنه ربما تم إنفاق حوالي 9.4 تريليون ين (60 مليار دولار) على هذه التدخلات في العملة، وهو رقم قياسي شهري جديد لمثل هذه العمليات المالية. لقد شككنا في فعالية هذا الإنفاق على المدى الطويل أو حتى المتوسط.

● ويبدو أن وزير المالية الياباني، شونيتشي سوزوكي، قرأ مراجعتنا، حيث سارع إلى تقديم الإجابات على الأسئلة المطروحة. وأكد في تصريحه أولاً أن (اقتباس): "انخفاض الاحتياطيات الأجنبية لليابان في نهاية مايو/أيار يعكس جزئياً التدخلات في العملة". ويشير هذا إلى أن عمليات شراء الين قد تمت بالفعل. إلى ذلك، أشار الوزير إلى أنه "يجب النظر في مدى فعالية مثل هذه التدخلات"، مشيراً إلى تشككه في جدواها.

وامتنع سوزوكي عن التعليق على حجم أموال التدخل لكنه ذكر أنه على الرغم من عدم وجود حدود لأموال التدخلات في العملة، فإن استخدامها سيكون محدودا.

● كما ذكرنا سابقًا، إلى جانب التدخلات (والخوف منها)، هناك طريقة أخرى لدعم العملة الوطنية وهي تشديد السياسة النقدية لبنك اليابان (BoJ). وفي أوائل الأسبوع الماضي، تلقى الين الدعم من شائعات مفادها أن بنك اليابان يفكر في خفض حجم برنامج التيسير الكمي. ومن الممكن أن يؤدي مثل هذا القرار إلى انخفاض الطلب على سندات الحكومة اليابانية، وزيادة عائداتها (وهو ما يرتبط عكسيا بالأسعار)، والتأثير بشكل إيجابي على سعر صرف الين. ومن المتوقع أن يناقش بنك اليابان خفض مشتريات السندات في اجتماعه يوم الجمعة المقبل 14 يونيو.

● في يوم الثلاثاء الموافق 4 يونيو، أكد نائب محافظ بنك اليابان ريوزو هيمينو المخاوف من أن ضعف الين قد يؤثر سلبًا على الاقتصاد ويؤدي إلى ارتفاع التضخم. وبحسب قوله، فإن انخفاض سعر العملة الوطنية يزيد من تكلفة السلع المستوردة ويقلل الاستهلاك، حيث يؤخر الناس الشراء بسبب ارتفاع الأسعار. ومع ذلك، صرح ريوزو هيمينو أن بنك اليابان يفضل التضخم المدفوع بنمو الأجور، لأن ذلك سيؤدي إلى زيادة إنفاق الأسر والاستهلاك.

وتلقى الين ضربة أخرى من الدولار بعد نشر بيانات سوق العمل الأمريكية في 7 يونيو. ارتفع زوج دولار/ين USD/JPY حيث تناقض نمو الأجور في الولايات المتحدة بشكل حاد مع انخفاض الأجور للشهر الخامس والعشرين على التوالي في اليابان في أبريل.

● كما يقول المثل، الأمل يموت أخيرا. ولا يزال المستثمرون يأملون في أن تقوم الهيئة التنظيمية بمكافحة انخفاض قيمة الين بشكل فعال، مما يخلق عوامل طويلة المدى لانخفاض زوج الدولار الأمريكي/الين الياباني. وفي الوقت الحالي، أنهى الأسبوع عند 156.74.

● متوسط توقعات المحللين على المدى القريب هو كما يلي: صوت 75% لصالح انخفاض الزوج وتعزيز الين قبل اجتماع بنك اليابان، بينما اتخذ الـ 25% المتبقية موقفًا محايدًا. ولم يؤيد أي منهم الحركة الصعودية لهذا الزوج. ومع ذلك، يقدم التحليل الفني صورة مختلفة: 100% من مؤشرات الاتجاه على D1 تكون خضراء. من بين المذبذبات، 35% باللون الأخضر، و55% باللون الرمادي المحايد، و10% فقط باللون الأحمر. يقع أقرب مستوى دعم حول 156.00-156.25، تليها المناطق والمستويات عند 155.45، 154.50-154.70، 153.10-153.60، 151.85-152.35، 150.80-151.00، 149.70-150.00، 148.40 و14 7.30-147.60، و146.50 هي الأبعد . وتقع أقرب مستويات المقاومة في المنطقة 157.05-157.15، ثم 157.70-158.00، ثم 158.60، ثم 160.00-160.20.

● تشمل الأحداث الجديرة بالملاحظة في الأسبوع المقبل يوم الاثنين الموافق 10 يونيو/حزيران، عندما سيتم إصدار بيانات الناتج المحلي الإجمالي للربع الأول من عام 2024 في اليابان، وبالطبع يوم الجمعة 14 يونيو/حزيران، عندما يتخذ مجلس محافظي بنك اليابان قرارات بشأن السياسة النقدية المستقبلية. ومع ذلك، مثل بنك الاحتياطي الفيدرالي، من المرجح أن يبقى سعر الفائدة على الين دون تغيير.

العملات الرقمية : ما الذي يدفع وسيدفع عملة البيتكوين نحو الأعلى

● تسبب إطلاق صناديق الاستثمار المتداولة للبيتكوين الفورية في شهر يناير في زيادة هائلة في أسعار العملة المشفرة الرائدة. وفي 12 مارس، وصلت التدفقات إلى هذه الصناديق إلى مليار دولار، وبحلول 13 مارس، سجل زوج BTC/USD أعلى مستوى جديد على الإطلاق، حيث ارتفع إلى 73,743 دولارًا. ثم جاء فترة هدوء، أعقبها تصحيح بعد النصف، وأخيرا، استؤنف النمو في شهر مايو. وفي أوائل الأسبوع الماضي، بلغ صافي التدفقات إلى صناديق الاستثمار المتداولة في بيتكوين ٨٨٧ مليون دولار، وهو ثاني أكبر تدفق في تاريخ هذه الصناديق. نتيجة لذلك، كسر سعر BTC/USD مستوى 70,000 دولار وسجل أعلى مستوى محلي عند 71,922 دولار.

● أظهرت الحيتان الصغيرة (التي تمتلك أكثر من 1000 بيتكوين) تراكمًا ملحوظًا، حيث أضافت مليار دولار يوميًا إلى محافظها. يشير رئيس شركة CryptoQuant، كي يونغ جو، إلى أن سلوكهم الحالي يشبه عام 2020. في ذلك الوقت، استمر الدمج بحوالي 10000 دولار لمدة ستة أشهر تقريبًا، وبعد ذلك ارتفع السعر 2.5 مرة في ثلاثة أشهر. يشمل الممثلون الرئيسيون لهذه الحيتان الصغيرة مستثمرين مؤسسيين كبار من الولايات المتحدة، الذين استحوذوا على ثلث إجمالي تدفقات رأس المال إلى صناديق BTC-ETF الفورية في الربع الأول (حوالي 4 مليارات دولار) من الشركات التي لديها أصول تحت الإدارة تزيد عن 100 مليون دولار.

● إلى جانب صناديق BTC-ETFs، تأثر النمو الأخير بشكل كبير بالتخفيض إلى النصف في أبريل. يعطي مؤشر Hash Ribbons "الإشارة المثالية" لشراء الذهب الرقمي في الأسابيع المقبلة، مما يشير إلى استئناف ارتفاع الأصل، وفقًا لمؤسس شركة Capriole Investments، تشارلز إدواردز. يظهر المقياس استسلام عمال المناجم الذي بدأ قبل أسبوعين. تحدث هذه الفترة عندما ينخفض المتوسط المتحرك لمدة 30 يومًا لمعدل التجزئة عن معدل 60 يومًا.

وفقًا لإدواردز، يحدث استسلام عمال المناجم تقريبًا مرة واحدة سنويًا، عادةً بسبب التوقف التشغيلي، أو الإفلاس، أو عمليات الاستحواذ، أو، كما في هذه الحالة، النصف. إن خفض مكافأة الكتلة إلى النصف يجعل المعدات غير مربحة، مما يؤدي إلى إيقاف تشغيلها وانخفاض معدل التجزئة. وكان آخر استسلام لعمال المناجم في سبتمبر 2023، عندما تم تداول عملة البيتكوين بحوالي 25000 دولار.

وفي حالة وجود دافع نمو جديد، يتوقع إدواردز أن يكون الهدف التالي على المدى المتوسط هو 100 ألف دولار. ومع ذلك، فهو يحذر من أن الصيف يشهد تقليديًا هدوءًا في الأسواق المالية، وبالتالي قد يتأخر الدافع الصعودي.

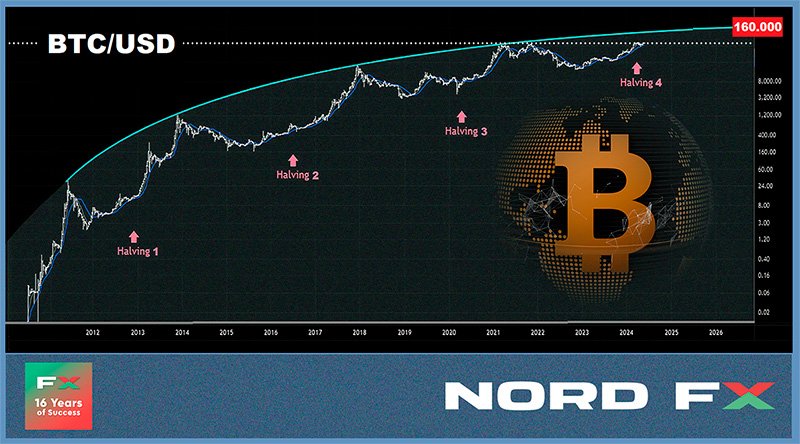

● يسلط أسطورة وول ستريت ورئيس شركة فاكتور إل إل سي، بيتر براندت، الضوء على "التناسق الملحوظ" لدورات السوق، مع خفض الأسابيع بين القاع والذروة إلى النصف. إذا كان نموذج براندت صحيحًا، فمن المفترض أن تصل عملة البيتكوين إلى ذروة تتراوح بين 130.000 إلى 160.000 دولار بحلول سبتمبر من العام المقبل.

ويقدم المستثمر المغامر Chamath Palihapitiya توقعات أكثر تفاؤلاً. وبتحليل ديناميكيات ما بعد النصف في عملة البيتكوين، أشار إلى أن العملة المشفرة حققت أكبر نمو لها بعد 12 إلى 18 شهرًا من الحدث. ويتوقع باليهابيتيا أنه إذا تكرر مسار النمو بعد النصف الثالث، فقد يصل سعر البيتكوين إلى 500 ألف دولار بحلول أكتوبر 2025. وباستخدام متوسط أرقام الدورتين الأخيرتين، فإن الهدف هو 1.14 مليون دولار.

● في الأسابيع المقبلة، يعتقد المحلل Rekt Capital أن الذهب الرقمي سيحتاج إلى التغلب بثقة على منطقة المقاومة البالغة 72000 دولار - 73000 دولار للدخول في "مرحلة النمو المكافئ". ويتوقع خبير العملات المشفرة الشهير علي مارتينيز أن تختبر عملة البيتكوين على الأرجح النطاق السعري البالغ 79600 دولار. تشير AI PricePredictions إلى أن عملة البيتكوين لا يمكنها أن تثبت بقوة فوق المستوى الحرج البالغ 70 ألف دولار فحسب، بل ستستمر أيضًا في النمو، لتصل إلى 75245 دولارًا بحلول نهاية يونيو. يعتمد هذا التوقع على مؤشرات التحليل الفني مثل مؤشر القوة النسبية (RSI)، ومؤشر بولينجر باند (BB)، وتباعد تقارب المتوسط المتحرك (MACD).

● هناك محفزان يمكنهما دفع النمو القادم لسوق العملات الرقمية : إطلاق الصناديق الفورية المتداولة في البورصة القائمة على الإيثريوم بعد موافقة هيئة الأوراق المالية والبورصة على طلبات S-1، والانتخابات الرئاسية الأمريكية. وفقًا لمحلل بورصة بلومبرج جيمس سيفارت، قد توافق هيئة الأوراق المالية والبورصات على الطلبات بحلول منتصف يونيو، على الرغم من أن الأمر قد يستغرق "أسابيع أو أشهر". يعتقد خبراء جي بي مورغان أن قرار هيئة الأوراق المالية والبورصة بشأن ETH-ETFs كان له دوافع سياسية قبل الانتخابات الرئاسية الأمريكية. هذه الانتخابات نفسها هي المحفز الثاني للتجمع الصاعد.

● وجد استطلاع حديث أجرته شركة Harris Poll، برعاية Grayscale، مصدر BTC-ETF، أن التوترات الجيوسياسية والتضخم تدفع المزيد من الناخبين الأمريكيين إلى التفكير في عملة البيتكوين. وكشف الاستطلاع، الذي شمل أكثر من 1700 ناخب أمريكي محتمل، أن 77٪ يعتقدون أن المرشحين الرئاسيين يجب أن يكون لديهم على الأقل بعض الفهم للعملات المشفرة. بالإضافة إلى ذلك، يخطط 47% منهم لإدراج العملات المشفرة في محافظهم الاستثمارية، ارتفاعًا من 40% في العام الماضي. ومن الجدير بالذكر أن 9٪ من الناخبين المسنين أبلغوا عن زيادة الاهتمام بالبيتكوين وأصول العملات الرقمية الأخرى بعد موافقة BTC-ETF. وفقًا لـ NYDIG، يبلغ إجمالي مجتمع العملات المشفرة في الولايات المتحدة حاليًا أكثر من 46 مليون مواطن، أو 22٪ من السكان البالغين.

وبتقييم هذا الوضع، يعتقد وينسيز كاساريس، رجل الأعمال الأرجنتيني والرئيس التنفيذي لشركة المشاريع Xapo، أن الولايات المتحدة يمكن أن تكون واحدة من أوائل الدول التي تتبنى نظام العملة المزدوجة. وفي هذه الحالة، سيتم استخدام الدولار في المعاملات مع السلع والخدمات اليومية، في حين ستكون العملة المشفرة مخزنًا للقيمة.

● في وقت كتابة هذا التقرير، مساء يوم الجمعة، 7 يونيو، كان سعر تداول BTC/USD هو 69,220 دولارًا. يبلغ إجمالي القيمة السوقية للعملات المشفرة 2.54 تريليون دولار (2.53 تريليون دولار قبل أسبوع). ارتفع مؤشر الخوف والجشع للعملات المشفرة من 73 إلى 77 نقطة خلال الأسبوع، منتقلًا من منطقة الجشع إلى منطقة الجشع الشديد.

● في الختام، التوقعات الخاصة بالمرشح المحتمل التالي لإطلاق صندوق استثمار متداول فوري في الولايات المتحدة بعد عملة البيتكوين والإيثيريوم. ويعتقد مايك نوفوغراتز، الرئيس التنفيذي لشركة Galaxy Digital، أن سولانا هي التي أظهرت نتائج مبهرة خلال العام الماضي. في نهاية عام 2023، كان سعر SOL حوالي 21 دولارًا ولكنه تجاوز 200 دولار بحلول مارس 2024، مما يُظهر نموًا يقارب عشرة أضعاف. حاليًا، تبلغ قيمة SOL حوالي 172 دولارًا وتحتل المرتبة الخامسة من حيث القيمة السوقية. وبالنظر إلى موقف سولانا الحالي، فإن نوفوغراتز واثق من أن هذه العملة البديلة لديها فرصة جيدة لإدراجها في مجموعة صناديق الاستثمار المتداولة الفورية. في الآونة الأخيرة، أعرب الرئيس التنفيذي لشركة BKCM الاستثمارية، بريان كيلي، عن وجهة نظر مماثلة.

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات أو إرشادات استثمارية للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة