اليورو/الدولار الأمريكي: انتصار وول ستريت على الدولار

● انخفض مؤشر الدولار الأمريكي (DXY) في بداية الأسبوع، بينما ارتفع زوج اليورو/الدولار الأمريكي (EUR/USD). كان هذا نتيجة لتأثيرات "الجمعة الرمادية" في 2 أغسطس و"الاثنين الأسود" في 5 أغسطس، والتي تم تغطيتها بالتفصيل في مراجعتنا السابقة. وصل زوج EUR/USD إلى أعلى مستوى محلي عند 1.1046 بعد إصدار مؤشر أسعار المستهلكين الأمريكي (CPI) لشهر يوليو يوم الأربعاء، 14 أغسطس. أظهرت البيانات أن التضخم السنوي قد انخفض إلى 2.9٪، أقل من القراءة السابقة والتوقعات البالغة 3.0٪. أما مؤشر أسعار المستهلكين الأساسي (Core CPI) الذي يستثني أسعار الغذاء والطاقة المتقلبة، فقد ارتفع بنسبة 3.2٪ على أساس سنوي في يوليو مقارنة بـ 3.3٪ في يونيو.

● هذا الانخفاض في الضغط التضخمي، على الرغم من أن CPI لا يزال أعلى من المستوى المستهدف للاحتياطي الفيدرالي البالغ 2.0٪، قد عزز الحجة بأن البنك المركزي قد يخفض أسعار الفائدة في اجتماعه في سبتمبر. كان المحللون يعتبرون بالفعل مثل هذه الخطوة محتملة جدًا، نظرًا للمؤشرات الأخرى التي تشير إلى تباطؤ الاقتصاد الأمريكي. من بين هذه المؤشرات، أقل مستوى لمؤشر نشاط الأعمال في قطاع التصنيع منذ ثمانية أشهر وارتفاع معدل البطالة إلى 4.3٪. وفقًا لاستراتيجيي Principal Asset Management، فإن بيانات CPI الحالية "تزيل أي عقبات تتعلق بالتضخم المستمر التي قد تمنع الاحتياطي الفيدرالي من بدء دورة خفض الفائدة في سبتمبر."

(يُذكر أن الاحتياطي الفيدرالي بدأ في رفع أسعار الفائدة لمكافحة التضخم الذي بلغ 9.1٪ في يوليو 2022، وهو أعلى مستوى في عدة عقود. نتيجة لهذه السياسات التقييدية (QT)، وصل السعر بعد عام، في يوليو 2023، إلى أعلى مستوى له في 23 عامًا وهو 5.50٪، ولا يزال عند هذا المستوى حتى الآن).

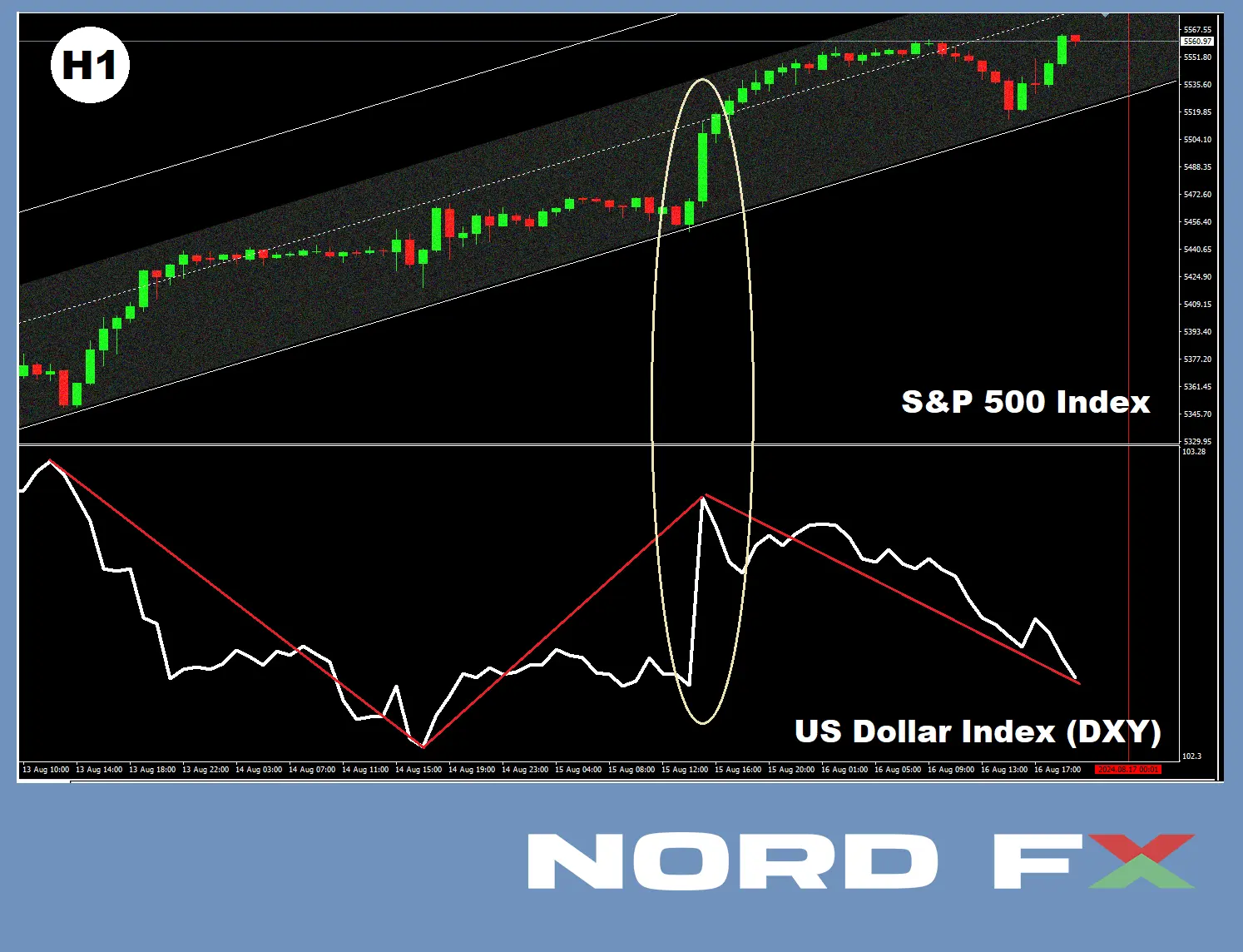

بعد إصدار بيانات التضخم في 14 أغسطس، ارتفعت مؤشرات الأسهم (S&P500، داو جونز، ناسداك). ووصل مؤشر الدولار DXY إلى أدنى مستوى له ثم تعزز قليلاً، حيث لم تكن أرقام CPI كافية لتغيير الوضع بشكل جذري.

● يوم الخميس، 15 أغسطس، جاء دفعة أخرى من البيانات الهامة من الولايات المتحدة. بعد انخفاض بنسبة -0.2٪ في يونيو، تجاوزت مبيعات التجزئة في يوليو التوقعات بزيادة قدرها 0.3٪ وارتفعت بنسبة 1.0٪. كان هذا أسرع نمو منذ بداية عام 2023. كما راقب المشاركون في السوق عن كثب بيانات سوق العمل الأمريكية بعد الأرقام المخيبة للآمال لـ"الجمعة السوداء". هذه المرة، كانت البيانات إيجابية: بلغت مطالبات البطالة الأولية للأسبوع 227 ألفًا، وهي أقل من القراءة السابقة البالغة 234 ألفًا والتوقعات البالغة 236 ألفًا. بالإضافة إلى ذلك، أفاد أكبر بائع تجزئة في العالم، وولمارت، بزيادة في الإيرادات ورفع توقعاته للأرباح.

عادةً ما يؤدي ضعف الإنفاق الاستهلاكي إلى تسريح العمال وزيادة البطالة، مما يقلل من قدرة الناس على الإنفاق. على العكس، فإن نمو مبيعات التجزئة وأداء وولمارت يشير إلى انتعاش في السوق الاستهلاكية. نعم، لا يزال نمو الاقتصاد الأمريكي يتباطأ، لكن المخاوف من الركود، إن لم تكن قد تلاشت تمامًا، فقد تقلصت بشكل كبير على الأقل.

هذه الأحداث الإخبارية، من ناحية، أزالت شبح الركود ولكن من ناحية أخرى، عززت الثقة في خفض سعر الفائدة الفيدرالي في سبتمبر. ونتيجة لذلك، ارتفع مؤشر DXY مع أسعار الأسهم في وول ستريت. من النادر أن يرتفع الأصل الملاذ الآمن بالتوازي مع شهية المخاطر لدى المستثمرين، لكن هذا هو ما حدث هذه المرة. ومع ذلك، كانت مؤشرات الأسهم هي التي حالت دون استمرار ارتفاع الدولار، ومنعته من التعزيز أكثر. في النهاية، كان الضغط على الدولار من البورصات قويًا جدًا لدرجة أن زوج EUR/USD اتجه شمالًا وأنهى الأسبوع عند 1.1027.

● وفقًا للتوقعات، من المتوقع أن يخفض الاحتياطي الفيدرالي أسعار الفائدة بمقدار إجمالي يتراوح بين 95 و100 نقطة أساس (bps) بحلول نهاية العام. حاليًا، يميل البنك المركزي الأمريكي إلى خفض السعر بمقدار 25 نقطة أساس في سبتمبر. ومع ذلك، إذا خيب تقرير سوق العمل في أغسطس مرة أخرى آمال المتداولين، فقد يضطر اللجنة الفيدرالية للسوق المفتوحة (FOMC) إلى خفض السعر بمقدار 50 نقطة أساس دفعة واحدة - من 5.50٪ إلى 5.00٪، مما قد يضعف بشكل كبير موقف الدولار الأمريكي.

اعتبارًا من مساء 16 أغسطس، في وقت كتابة هذا التقرير، فضل 60٪ من المحللين تعزيز الدولار وتحرك الزوج نحو الجنوب، بينما فضل 40٪ تعزيز اليورو. في التحليل الفني، يشير 100٪ من مؤشرات الاتجاه والمذبذبات على الرسم البياني D1 إلى الشمال، على الرغم من أن 20٪ من المذبذبات في منطقة ذروة الشراء. يقع أقرب دعم للزوج في منطقة 1.0985، يليه 1.0950، 1.0890-1.0910، 1.0825، 1.0775-1.0805، 1.0725، 1.0665-1.0680، و1.0600-1.0620. توجد مناطق المقاومة في مناطق 1.1045، 1.1100-1.1140، 1.1240-1.1275، 1.1350، و1.1480-1.1505.

● في الأسبوع القادم، سيتم إصدار أرقام التضخم في منطقة اليورو (CPI) يوم الثلاثاء، 20 أغسطس. في اليوم التالي، سيتم نشر محضر الاجتماع الأخير للجنة السوق المفتوحة الفيدرالية (FOMC). في يوم الخميس، 22 أغسطس، سيتم إصدار مؤشرات النشاط التجاري (PMI) لمختلف قطاعات الاقتصاد الألماني، ومنطقة اليورو ككل، والولايات المتحدة. بالإضافة إلى ذلك، سيتم نشر الإحصائيات الأسبوعية التقليدية لمطالبات البطالة الأولية في الولايات المتحدة في ذلك اليوم. أيضًا في يوم الخميس، سيبدأ الندوة الاقتصادية السنوية في جاكسون هول (الولايات المتحدة) والتي ستستمر حتى السبت. هذا الحدث الهام، المخصص لقضايا السياسة النقدية، يُعقد منذ عام 1981 ويجمع بين قادة البنوك المركزية والاقتصاديين البارزين من العديد من البلدان حول العالم.

الجنيه الإسترليني/الدولار الأمريكي: قوة الجنيه البريطاني تزداد

● تأثرت ديناميكيات زوج GBP/USD بشكل طبيعي ليس فقط بالإحصاءات الاقتصادية الكلية من الولايات المتحدة، ولكن أيضًا بالبيانات الاقتصادية القادمة من المملكة المتحدة. وشهد الأسبوع الماضي كمية كبيرة من هذه البيانات.

تسارع نمو الجنيه على خلفية أرقام البطالة القوية من المملكة المتحدة التي فاقت التوقعات. في يوم الثلاثاء، 13 أغسطس، تم الكشف عن أن معدل البطالة انخفض في يونيو ليصل إلى 4.2٪. هذا يمثل تحسنًا كبيرًا مقارنة بشهر مايو، حيث كان المعدل 4.4٪. نظرًا لأن التوقعات كانت تشير إلى معدل 4.5٪، فإن هذه البيانات تركت انطباعًا قويًا على السوق. يشير هذا الانخفاض في البطالة إلى تغييرات إيجابية في سوق العمل وقد يكون علامة على استقرار اقتصادي، مما يسهم في زيادة الاستثمارات.

● في اليوم التالي، يوم الأربعاء، 14 أغسطس، تم إصدار بيانات التضخم الاستهلاكي. أفاد مكتب الإحصاءات الوطنية أن مؤشر أسعار المستهلكين (CPI) ارتفع لأول مرة هذا العام ليصل إلى 2.2٪ على أساس سنوي. جاء هذا الارتفاع بعد شهرين متتاليين من الثبات عند مستوى هدف بنك إنجلترا (BoE) البالغ 2.0٪. على الرغم من أن النتيجة كانت أقل قليلاً من التوقعات البالغة 2.3٪، إلا أن الجنيه شهد انخفاضًا طفيفًا ومؤقتًا مقابل الدولار، حيث زادت الأسواق من احتمالية خفض سعر الفائدة بمقدار 25 نقطة أساس من بنك إنجلترا في سبتمبر من 36٪ إلى 44٪.

يجدر بالذكر أن التضخم في المملكة المتحدة وصل إلى أعلى مستوى له في 41 عامًا عند 11.1٪ في أكتوبر 2022. وكان هذا بسبب ارتفاع حاد في أسعار الطاقة والغذاء بعد غزو روسيا لأوكرانيا، وكذلك نقص العمالة نتيجة لجائحة كوفيد-19 واضطرابات في سلسلة التوريد. ومع ذلك، بفضل السياسة النقدية المدروسة، تم تقليل الضغوط التضخمية بشكل كبير، والآن بات التضخم الاستهلاكي في المملكة المتحدة أقل من منطقة اليورو والولايات المتحدة. ومع ذلك، يتوقع بنك إنجلترا أن يرتفع مؤشر أسعار المستهلكين (CPI) ليصل إلى حوالي 2.75٪ بحلول نهاية العام، حيث يتلاشى تأثير الانخفاض الحاد في أسعار الطاقة في عام 2023. وفقًا لاقتصاديي بنك إنجلترا، من المتوقع أن يعود مؤشر أسعار المستهلكين إلى هدف 2.0٪ فقط في النصف الأول من عام 2026.

وفقًا لبعض الخبراء، سيعتمد الكثير (إن لم يكن كل) من سلوك زوج GBP/USD على وتيرة تخفيف السياسة النقدية من قبل بنك الاحتياطي الفيدرالي وبنك إنجلترا. إذا تم خفض سعر الفائدة الأمريكي بشكل كبير بينما يؤخر بنك إنجلترا اتخاذ إجراءات مماثلة حتى نهاية عام 2024، فقد يكون أمام الثيران على الجنيه فرصة جيدة لدفع الزوج نحو مستوى 1.3000.

● في يوم الخميس، 15 أغسطس، استمر تعزيز العملة البريطانية بعد إصدار بيانات قوية عن الناتج المحلي الإجمالي (GDP). أفاد مكتب الإحصاءات الوطنية (ONS) أن الاقتصاد نما بنسبة 0.6٪ على أساس ربع سنوي في الربع الثاني. وعلى أساس سنوي، وصل النمو إلى 0.9٪ مقارنة بـ 0.3٪ في الربع السابق. وفقًا للمحللين، فإن هذه الأرقام تؤكد اتجاه تعافي الاقتصاد في البلاد بعد الركود، على الرغم من تأثير الإضرابات الواسعة وسوء الأحوال الجوية التي قللت من الاستهلاك في يونيو.

● أنهى زوج GBP/USD الأسبوع عند 1.2944. يتوقع الاقتصاديون في Scotiabank مزيدًا من النمو نحو نطاق 1.2950-1.3000. بالنسبة للتوقعات المتوسطة، يدعم 30٪ من الخبراء وجهة نظر Scotiabank، ويتوقع 50٪ تقوية الدولار وانخفاض الزوج، بينما يظل 20٪ المتبقيون محايدين.

بالنسبة للتحليل الفني على الرسم البياني D1، وبالمثل مع الوضع في EUR/USD، يشير 100٪ من مؤشرات الاتجاه والمذبذبات إلى الشمال (مع 15٪ من المذبذبات تشير إلى ظروف شراء مفرطة). في حالة انخفاض الزوج، فإنه سيواجه مستويات دعم ومناطق حول 1.2900، يليه 1.2850، 1.2795-1.2815، 1.2750، 1.2665-1.2675، 1.2610-1.2620، 1.2500-1.2550، 1.2445-1.2465، 1.2405، و1.2300-1.2330. إذا ارتفع الزوج، سيواجه مقاومة عند 1.2980-1.3010، يليه 1.3040، 1.3100-1.3140، 1.3305، و1.3425.

● في الأسبوع المقبل، يسلط التقويم الضوء على يوم الخميس، 22 أغسطس، حيث سيتم إصدار بيانات النشاط التجاري من منطقة اليورو والولايات المتحدة، وسيتم أيضًا نشر بيانات PMI المماثلة من S&P Global للمملكة المتحدة. في نهاية الأسبوع، يوم الجمعة، 23 أغسطس، من المتوقع أن يلقي محافظ بنك إنجلترا، أندرو بيلي، خطابًا.

الدولار الأمريكي/الين الياباني: أسبوع هادئ للغاية

● كان الأسبوع الماضي هادئًا بشكل مفاجئ بالنسبة لزوج USD/JPY. لوحظت بعض النشاطات مع إصدار عدة مؤشرات اقتصادية يابانية يوم الخميس، 15 أغسطس. وفقًا للبيانات الأولية، نما اقتصاد البلاد بنسبة +0.8٪ في الربع الثاني (كانت توقعات السوق تشير إلى +0.5٪). كان هذا تحسنًا كبيرًا، حيث انخفض الناتج المحلي الإجمالي (GDP) بنسبة -0.6٪ في الربع الأول من عام 2024. وبالمثل، على أساس سنوي، بلغ نمو الناتج المحلي الإجمالي +3.1٪ بعد انكماش بنسبة -2.3٪ في الربع السابق.

ارتفع الإنفاق الاستهلاكي لأول مرة في خمسة أرباع، حيث زاد بنسبة 1.0٪ في الفترة من أبريل إلى يونيو. كان هذا مدفوعًا بزيادة في متوسط الأجور في البلاد بأكثر من 5٪ بعد المفاوضات الربيعية بين الشركات والنقابات، وهو أكبر زيادة في أكثر من 30 عامًا.

● بعد إصدار هذه البيانات، أظهر زوج USD/JPY ارتفاعًا طفيفًا، لكنه تراجع لاحقًا، منهياً الأسبوع عند 147.60. توقعات المحللين على المدى القريب هي كما يلي: يتوقع ثلثهم أن يتحرك الزوج نحو الأعلى، ويعتقد ثلثهم أنه سينخفض، بينما يتبنى الثلث الأخير موقفًا محايدًا. من بين مؤشرات الاتجاه على الرسم البياني D1، 75٪ منها باللون الأحمر، و25٪ باللون الأخضر. من بين المذبذبات، 50٪ تتماشى مع اللون الأحمر، و25٪ مع الأخضر، و25٪ المتبقية باللون الرمادي المحايد.

يقع أقرب مستوى دعم في منطقة 146.55-146.90، يليه 145.39، 143.75-144.05، 141.70-142.15، 140.25-140.60، 138.40-138.75، 138.05، 137.20، 135.35، 133.75، 130.65، و129.60. تقع المقاومة الأقرب في منطقة 148.20، يليها 149.35، 150.00، 150.85، 151.95، 153.15، 154.20، ثم 154.85-155.20، 156.80-157.20، 157.70-158.25، 158.75-159.00، 160.20، 160.85، و161.80-162.00، مع مقاومة أخرى عند 162.50.

● لا توجد أحداث كبيرة أو إصدارات بيانات اقتصادية كلية متعلقة بحالة الاقتصاد الياباني مقررة للأسبوع القادم.

العملات الرقمية: اتجاه الأفعى للبيتكوين

● على عكس الأيام العشرة الأولى من أغسطس، كان الأسبوع الماضي هادئًا نسبيًا. تفاعل البيتكوين بالطبع مع البيانات الاقتصادية الكلية الأمريكية، ولكن على عكس مؤشرات الأسهم والدولار، كان رد فعل العملة الرقمية الرئيسية محدودًا. تحرك زوج BTC/USD في قناة جانبية ضيقة، حيث كان يتذبذب بشكل طفيف بين المقاومة عند 62,000 دولار والدعم عند 58,000 دولار. (محاولتان خجولتان للهبوط دون هذا الدعم لا تحسب حقًا).

● وفقًا للمحللين، عند السعر الحالي للبيتكوين، تواجه العديد من شركات التعدين العامة وضعًا ماليًا صعبًا. هذا يرجع إلى زيادة تعقيد الحسابات وانخفاض العائدات بعد الهالفينغ. واجه المعدنون ضربة أخرى في اليوم الأخير من يوليو. من المهم ملاحظة أن صعوبة التعدين يتم تعديلها كل أسبوعين بناءً على القوة الإجمالية لمعدات التعدين المستخدمة. هذا التعديل ضروري للحفاظ على سرعة استخراج الكتل عند حوالي كتلة واحدة كل 10 دقائق. في 31 يوليو، زادت الصعوبة بنسبة 10.5٪ - وهي أكبر قفزة منذ أكتوبر 2022.

نتيجة لذلك، وفقًا لكي يونغ جو، الرئيس التنفيذي لشركة CryptoQuant التحليلية، فإن متوسط تكلفة تعدين بيتكوين واحد يبلغ حاليًا حوالي 43,000 دولار. بينما يكون هذا الرقم أقل من سعر البيتكوين الحالي، إلا أنه لا يشمل سداد القروض التي تم الحصول عليها سابقًا لبناء مراكز البيانات وشراء المعدات، وكذلك مختلف التكاليف العامة والإدارية.

حسب خبراء TheMinerMag، بناءً على التقارير المالية للربع الثاني، فإن التكلفة الإجمالية للعملات المستخرجة في يوليو بالنسبة للشركات الكبرى كانت أعلى من العائدات. يتبين أن شركات مثل Marathon Digital وRiot تعمل بخسارة. ومع ذلك، فإنهم يواصلون تجميع احتياطيات من الذهب الرقمي، مراهنين على ارتفاع الأسعار في المستقبل.

● من الجدير بالذكر أن Marathon Digital هي حاليًا أكبر شركة تعدين في العالم، حيث تبلغ قيمتها السوقية 4.44 مليار دولار. وفقًا لممثلي الشركة، ترى Marathon البيتكوين كـ"أصل استراتيجي رئيسي للخزانة". بالإضافة إلى التعدين، تزيد Marathon من احتياطياتها عبر "تنفيذ استراتيجية متعددة الأوجه لشراء البيتكوين". في الآونة الأخيرة ، اشترت الشركة ذهبًا رقميًا إضافيًا بقيمة 249 مليون دولار، وأصدرت سندات تستحق في عام 2031 لتمويل الشراء. كان متوسط سعر الشراء حوالي 59,500 دولار لكل عملة، مما رفع إجمالي مقتنيات Marathon إلى أكثر من 25,000 بيتكوين (حوالي 1.48 مليار دولار). تعكس هذه الاستثمار الكبير ثقة الشركة في استمرار ارتفاع سعر العملة الرقمية الرئيسية.

● لاعب كبير آخر يبدي الثقة هو MicroStrategy، التي أعلنت عن إمكانية إضافة ما يصل إلى 2 مليار دولار إلى محفظة البيتكوين الضخمة بالفعل. وفقًا لتقريرها المالي، في الربع الثاني، اشترت الشركة 12,222 بيتكوين بقيمة 805.2 مليون دولار، مما رفع إجمالي ممتلكاتها من البيتكوين إلى 226,500 عملة (بقيمة تزيد عن 13 مليار دولار بالأسعار الحالية).

على مدار السنوات الأربع الماضية، استثمرت MicroStrategy حوالي 8.4 مليار دولار في البيتكوين، محققة أرباحًا تزيد عن 5 مليارات دولار. ونتيجة لذلك، ارتفع سعر سهم الشركة بنسبة 995٪ منذ عام 2020. ومن المثير للاهتمام أن Arkham قد أنشأت حتى بوابة مخصصة لتتبع مشتريات MicroStrategy من البيتكوين. ومن المتوقع أن يجذب الحقن المحتمل لملياري دولار إضافية في البيتكوين اهتمامًا كبيرًا من المشاركين في السوق.

● تؤكد بيانات شركة Glassnode التحليلية أيضًا أن المستثمرين الكبار قد انتقلوا نحو تجميع البيتكوين على المدى الطويل. سجل مؤشر "درجة اتجاه التجميع" (ATS)، الذي يقيم التغيرات في أرصدة السوق، أعلى قيمة ممكنة وهي 1.0. يشير هذا إلى تجميع كبير للبيتكوين في الآونة الأخيرة. سابقًا، أشار تقرير PitchBook إلى أن استثمارات رأس المال المغامر في صناعة العملات الرقمية زادت بنسبة 2.5٪ من أبريل إلى يونيو، مما يمثل الربع الثالث على التوالي من التدفقات الرأسمالية الإيجابية.

● وفقًا لخبراء Santiment، يمكن أن تؤدي الإثارة المتجددة في السوق إلى عودة البيتكوين إلى منطقة 70,000 دولار، مع تحقيق أعلى مستوى جديد على الإطلاق عند 75,000 دولار على المدى القصير. يعتقد المحلل المعروف باسم TheScalpingPro أيضًا أن البيتكوين، على الرغم من الانخفاض الأخير، قادر على تحقيق رالي صعودي. وفقًا له، فإن العملة الرقمية الرئيسية تشكل منحنى بارابوليك كلاسيكي، والذي يرتبط غالبًا بزخم صعودي قوي. يشير هذا المنحنى إلى أنه في أفق زمني من 6 إلى 12 شهرًا، قد تشهد BTC نموًا سريعًا مع هدف محتمل حول 180,000 دولار، يليه تصحيح حاد.

محلل آخر، TheMoonCarl، يقترح أن اختراقًا حاسمًا وتثبيتًا فوق مقاومة 60,000 دولار يمكن أن يؤدي إلى ارتفاع إلى 125,000 دولار. يعتمد هذا التوقع على تشكيل نمط "الفنجان والمقبض". أشار TheMoonCarl إلى حركة سعر BTC في عام 2021، مشيرًا إلى أنه إذا وصل البيتكوين إلى مستوى 70,000 دولار، فإن الهدف التالي قد يكون 125,000 دولار.

● لدى CryptoQuant رؤية مختلفة، حيث تعتقد أنه في المدى القصير، لا يظهر البيتكوين علامات على الانتعاش. دفع التقلب العالي للعملات الرقمية، وانخفاض أسهم الشركات التكنولوجية الرائدة المرتبطة بالذكاء الاصطناعي مثل Nvidia وGoogle وMicrosoft، إلى جانب زيادة التوترات الجيوسياسية، المستثمرين إلى البحث عن استثمارات أكثر أمانًا مثل الذهب الفعلي. في يوم الأربعاء، 13 أغسطس، سجل سعر الذهب أعلى مستوى له على الإطلاق عند 2,477 دولارًا، ووفقًا لبعض الخبراء، فإن هذا المعدن الثمين لديه فرصة قوية للارتفاع إلى 3,000 دولار بحلول نهاية العام.

● تظل التوقعات طويلة الأجل للبيتكوين مذهلة للغاية، حيث تتراوح بين الانهيار الكامل والصعود إلى القمر وما بعده - إلى حواف النظام الشمسي. على سبيل المثال، أصدرت شركة إدارة الأصول الرقمية VanEck توقعًا جديدًا يحدد ثلاثة مستويات محتملة لأسعار البيتكوين، اعتمادًا على تطور السوق واعتماد البيتكوين عالميًا كأصل احتياطي. وفقًا للسيناريو الأساسي، يمكن أن يصل سعر العملة الرقمية الرئيسية إلى 3 ملايين دولار لكل عملة بحلول عام 2050. في السيناريو التشاؤمي، سيكون الحد الأدنى لقيمة BTC هو 130,314 دولارًا. ومع ذلك، إذا تحقق سيناريو VanEck المتفائل، في غضون 26 عامًا، قد تصل قيمة بيتكوين واحدة إلى 52.4 مليون دولار، وهو ما يقرب من 900 ضعف قيمتها الحالية.

● للأسف، حتى مساء يوم الجمعة، 16 أغسطس، في وقت كتابة هذا التقرير، لم يصل زوج BTC/USD إلى 50 مليون دولار أو حتى 3 ملايين دولار ويجري تداوله عند 59,300 دولار. يبلغ إجمالي القيمة السوقية للعملات الرقمية 2.08 تريليون دولار (انخفض من 2.11 تريليون دولار قبل أسبوع). انخفض مؤشر الخوف والجشع للعملات الرقمية من 48 إلى 27 نقطة، منتقلاً من منطقة الحياد إلى منطقة الخوف.

● في الختام، بضع كلمات عن... حقوق النشر. هذا بالضبط ما نريد تأمينه لأنفسنا. دعونا نشرح. الجميع يعرف أن الاتجاه الصعودي يسمى اتجاه الثور، والاتجاه الهبوطي يسمى اتجاه الدب. ولكن ماذا نسمي الاتجاه الجانبي؟ لا اسم له؟ الآن، انظر إلى الرسم البياني BTC/USD لهذا الأسبوع: ألا يذكرك بشيء؟ نعم، إنه مثل الثعبان الذي يزحف ويتلوى على الأرض. لهذا السبب، نقترح تسمية الاتجاه الجانبي من الآن فصاعدًا "اتجاه الثعبان"، ونطلب رسميًا أن يتم الاعتراف بنا كمؤلفي هذا المصطلح.

فريق التحليل في NordFX

إخلاء المسؤولية: هذه المواد ليست توصية استثمارية أو دليلًا للعمل في الأسواق المالية، وهي لأغراض إعلامية فقط. التداول في الأسواق المالية محفوف بالمخاطر وقد يؤدي إلى خسارة كاملة للأموال المودعة.