بعض النصائح البسيطة حول كيفية اختيار الإشارات المربحة للاشتراك في Copy Trading ، وعدم خسارة أموالك. هذه التوصيات مناسبة أيضًا لحسابات PAMM.

الصعوبة الرئيسية في نسخ التداول

Copy Trading هي خدمة مريحة ومفيدة للغاية لأنها تتيح لأي شخص الحصول على دخل في الأسواق المالية. علاوة على ذلك ، يمكن أن يكون هذا الدخل أعلى بعشرات ومئات بل وآلاف المرات من الفائدة على الودائع المصرفية. في نفس الوقت ، لست بحاجة إلى أن تكون متداولًا متمرسًا ، فأنت لست بحاجة إلى دراسة كل قواعد التحليل الأساسي والفني ، فأنت لا تحتاج إلى الجلوس ليلًا ونهارًا أمام الشاشة ، لاختبار قوة جهازك. الجهاز العصبي. تحتاج فقط إلى تحديد متداول - مزود إشارات التداول والاشتراك وسيتم نسخ جميع معاملاتهم تلقائيًا إلى حسابك. كل ما عليك فعله هو مشاهدة ثروتك تنمو.

سهل؟ نعم بالكلمات. لكن كل شيء أكثر تعقيدًا من الناحية العملية. وتتمثل الصعوبة الرئيسية في اختيار مقدم خدمة يجلب لك ربحًا ثابتًا بالفعل ، ولن يؤدي بك إلى نوبة قلبية عن طريق تقليل الإيداع الخاص بك. يجب أن تكون الإشارات موثوقة.

من أجل مساعدة المستثمر على تجنب الخطأ ، يتم إجراء المراقبة عبر الإنترنت لكل إشارة من خلال أكثر من 50 معلمة على موقع الويب الخاص بشركة الوساطة NordFX ، وهو ما ينعكس في الرسوم البيانية والجداول المقابلة.

بعض هذه المعلمات مهمة بشكل أساسي ، بينما البعض الآخر يكمل الصورة فقط. يمكن للمستثمر المتمرس التعامل معهم جميعًا بسهولة. لكن ماذا يجب أن يفعل المبتدئين؟ هذه الخدمة مخصصة لهم في المقام الأول.

تهدف هذه المقالة إلى إعطائك بعض التوصيات البسيطة للغاية. قد لا تساعدك في اختيار أفضل إشارة. لكنهم سيساعدون بالتأكيد في التخلص من تلك الإشارات التي يمثل الاشتراك فيها مخاطرة.

Martingale الخبيث ، أو الخطأ الأكثر شيوعًا للمشترك المبتدئ

هناك شعور مألوف يعرفه معظمنا ، وهو الجشع ، يكمن في قلب هذا الخطأ. من منا لا يريد أن يكسب أكبر قدر ممكن وبأسرع وقت ممكن! لذلك ، بالنظر إلى تصنيف الإشارات ، فإن أول ما ننتبه إليه هو الربح (العائد لكل فترة(

بالإضافة إلى 200٪ ، 300٪ ، 400٪ ، 500٪ شهريًا - هذه الأرقام تبهج قلوبنا. ولكن لا ينبغي بأي حال من الأحوال أن ننسى أنه كلما زاد الربح ، زادت مخاطر خسارة أموالك. تظهر الإحصائيات أن مثل هذه الإشارات لا تدوم طويلاً وغالبًا ما ينتهي بها الأمر بصفر الإيداع.

عادةً ما يتداول مزودو هذه الإشارات بدون إيقاف الخسارة ويستخدمون إستراتيجية صارمة تعتمد على بناء مركز خاسر. يتم استخدام استراتيجية مماثلة في خوارزميات العديد من الروبوتات / المستشارين للتداول الآلي.

غالبًا ما يشار إلى طريقة التداول هذه باسم طريقة مارتينجال ، وقد وصلت إلى الأسواق المالية من خلال المقامرة. يفترض مارتينجال "النظيف" مضاعفة المركز الخاسر من أجل الخروج من التراجع ، ونتيجة لذلك ، إغلاق سلسلة من الأوامر مع الربح. وهذا يعني أنك تفتح ، على سبيل المثال ، أمر بيع بحجم عقد واحد. لكن السعر يرتفع وتبدأ في تكبد الخسائر. ثم تفتح طلبًا آخر للبيع ، ولكن الحجم بالفعل 2 لوت ، ثم 4 عقود أخرى ، وأكثر وأكثر. وأنت تنتظر حتى يتحول السعر في الاتجاه الذي تريده ، ويمكنك إغلاق سلسلة الأوامر بأكملها (بحجم 1 + 2 + 4 + 8 + 16 + ... لوتات) بربح.

بالإضافة إلى Martingale "النظيف" مع مضاعفة المركز الخاسر ، غالبًا ما يتم استخدام عوامل زيادة أخرى. على سبيل المثال ، عند معامل 1.5 ، ستبدو سلسلة الترتيب مثل 1.0 + 1.5 + 2.25 + 3.38 + 5.06 ، إلخ.

تعمل هذه التقنية بشكل رائع في شقة ، ولكن مع وجود اتجاه قوي ، فإنها تؤدي إلى انخفاض كبير في الإيداع ، يصل أحيانًا إلى 85-95٪. وفي حالة وجود اتجاه قوي للغاية بدون تصحيحات جادة ، فهذه طريقة مضمونة لإلغاء الإيداع تمامًا. وهذه الاتجاهات ليست نادرة. حتى بالنسبة لزوج اليورو / الدولار الأمريكي ، يمكن أن تصل الحركة في اتجاه واحد إلى 500-800 نقطة. وليست هناك حاجة لذكر كيفية "اقتحام" العملات المشفرة: تصل القفزات إلى 25-30٪ من سعر التوكن.

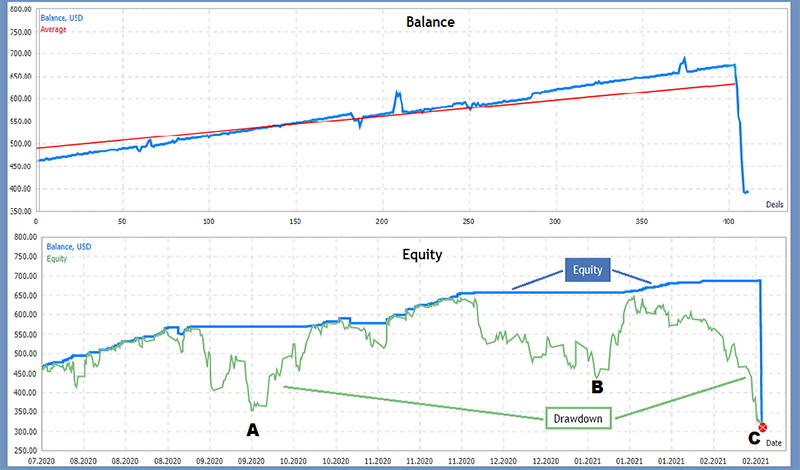

مع مثل هذه الإستراتيجية ، يمكن أن تبدو مخططات التوازن (الرصيد) ونمو الأموال (الأسهم) جذابة للغاية لفترة زمنية معينة وتمثل خطًا تصاعديًا ينمو بسلاسة. ولكن في الوقت نفسه ، كما ذكرنا سابقًا ، هناك عمليات سحب دورية مقلقة في الحساب (الخط الأخضر على الرسم البياني) ، والتي من الممكن أحيانًا الخروج منها (الحالتان A و B) ، وأحيانًا تؤدي إلى كارثة كاملة - صفر الوديعة واغلاق الحساب (النقطة ج)

ثلاثة قواعد رئيسية لاختيار الإشارة

نحذرك على الفور من أن ما قيل أدناه هو مجرد توصياتنا بناءً على سنوات عديدة من الخبرة. ستكون الكلمة الأخيرة الحاسمة لك على أي حال.

إذن ، ما هي القواعد الرئيسية؟ هذا مزيج من: 1) عمر حساب مزود الإشارة ، 2) ربحيتها ، 3) الحد الأقصى للتراجع.

1) كلما طالت مدة بقاء إشارة معينة ، كان ذلك أفضل. في رأينا ، يجدر النظر في الإشارات التي كانت مستقرة لمدة ستة أشهر على الأقل ، ويفضل أن يكون ذلك لمدة عام أو أكثر.

2) من الواضح أنه كلما زاد العائد ، كان ذلك أفضل. ولكن بالاختيار من بين إشارتين لهما نفس الربح بنسبة 200٪ ، والتي تم استلامها 1) في شهر و 2) في السنة ، فإننا نختار الخيار الثاني ، لأنه في هذه الحالة ، لا يزال الربح مرتفعًا ، والمخاطر أقل بكثير.

3) ستكون قاعدة مثل الحد الأقصى للتراجع مفيدة جدًا لتقييم المخاطر. ومع ذلك ، قد لا يكون مؤشرا في فترة زمنية قصيرة كما هو الحال في فترة طويلة. على سبيل المثال ، إذا كانت هناك إشارة موجودة لمدة شهر واحد فقط ، وكان السوق هادئًا (ثابتًا) طوال هذا الوقت ، فقد يتضح أن التراجع فيها ضئيل. ولكن في حالة حدوث ارتفاع قوي في الأسعار لاحقًا ، يمكن أن يرتفع بشكل متكرر ويوجه ضربة خطيرة إلى وديعتك. لذلك ، إذا كنت ستشترك في مثل هذه الإشارة ، فسيكون من المفيد جدًا الاطلاع على الأسعار وتقييم تقلبات أدوات التداول في فترة زمنية معينة.

حتى الرومان القدماء اعتادوا أن يقولوا "Festina lente" - "أسرع ببطء". هذه العبارة الجذابة ، التي تم إثباتها على مدى آلاف السنين ، تشكل أساس الإدارة الحديثة للأموال - إدارة الأصول في الأسواق المالية. ليست هناك حاجة للسعي لكسب كل المال دفعة واحدة. كلما زاد الربح ، زادت المخاطر. والجشع هو العدو الرئيسي للمستثمر. هذا هو عدوك!

العودة العودة