ইউরো/মার্কিন ডলার: ইসিবি-র আর্থিক নিরীক্ষা : ঘুঘুর সঙ্গে বাজের ক্রসিং

- একক ইউরোপিয়ান কারেন্সি গত সপ্তাহের শুরুতে সামান্য বৃদ্ধি দেখিয়েছিল, স্থানীয় উচ্চ 1.0272-তে স্থায়ী হয়েছিল। এর পেছনে রয়েছে তিনটি কারণ। প্রথম এবং সবচেয়ে গুরুত্বপূর্ণ হল ইউরো/মার্কিন ডলার জোড়া 1.0000-এর সমতা স্তর দিয়ে অতিক্রম করার পর, 14 জুলাই খুঁজে পেয়েছিল 0.9951 নিম্ন। দ্বিতীয়টি হল নর্ড স্ট্রিম পাইপলাইন দিয়ে ইউরোপিয়ান ইউনিয়নে রাশিয়ান গ্যাস জোগান শুরু হওয়া এবং শেষ বা তৃতীয়টি হল সবচেয়ে গুরুত্বপূর্ণ, ইউরো সুদের হার বৃদ্ধির প্রত্যাশা। উপরন্তু, বাজার আশা করেছিল যে একবারেই হার বাড়বে 50 বেসিস পয়েন্ট (বিপি),25 নয়, যেমন গত বৈঠকে ইসিবি নিজেই যা ঘোষণা করেছিল। বাস্তবে ঠিক এটাই ঘটেছে। 13 বছরের মধ্যে এই প্রথম, ইউরোপিয়ান রেগুলেটর ঋণের হার বৃদ্ধি করেছে 0 থেকে 0.5%-এ, বৃহস্পতিবার, 21 জুলাই এবং ডিপোজিট রেট নিয়ে এসেছে নেতিবাচক অঞ্চলের বাইরে, এটি বাড়িয়েছে -0.5% থেকে 0%-এ।

প্রেসবার্তায় ইসিবি ব্যাখ্যা করেছে যে দুটি কারণে হার স্বাভাবিকীকরণের দিকে বিশাল পদক্ষেপ করাটা উপযুক্ত বলে তারা ভেবেছিল। প্রথম কারণটা অবশ্যম্ভাবী, মুদ্রাস্ফীতি বৃদ্ধির একটি আপডেটেড মূল্যায়ন। আর দ্বিতীয় কারণ হল, ইসিবি ঘোষণা করেছিল একটি নতুন ইনস্ট্রুমেন্ট প্রবর্তনের, ট্রান্সমিশন প্রটেকশন ইনস্ট্রুমেন্ট (টিপিআই), যার অনুমোদন দেওয়া উচিত, হার বৃদ্ধি সত্ত্বেও, ইউরোজোনের দুর্বল অর্থনীতিতে বেশি আগ্রাসীভাবে ধার করার খরচ বৃদ্ধি না-করতে। টিপিআই বিবরণ ব্যাখ্যা করে যে এই পদ্ধতি প্রবর্তিত হয়েছিল অযৌক্তিক বিশ্রী বাজার চলাচল আটকাতে যা ঘটেছিল জুনের মাঝামাঝি।

সংক্ষেপে বলা যায় যে টিপিআই-এর সৌন্দর্য হল ইসিবি সক্ষম হবে সিকিউরিটি কিনে ফেরাতে যা ইউরোপিয়ান ইউনিয়নের সেইসব দেশ ইস্যু করেছিল যেখানে মৌলিক উপাদানগুলি দ্বারা আর্থিক পরিস্থিতির স্থিতি বিঘ্নিত হয়েছিল গৌণ বাজারে। ক্রয়ের পরিমাণ সীমাবদ্ধ ছিল না কোনোকিছু দ্বারা এবং এটি নির্ভর করবে ঝুঁকির আশঙ্কার তীব্রতার ওপর। অন্যভাবে বলতে গেলে, রেগুলেটর চেষ্টা করবে ঘুঘুকে নিয়ে হক ক্রস করতে : একদিকে, হার (কিউটি) বৃদ্ধি করে এবং অন্যদিকে, সম্ভাবনা সীমাহীন কোয়ান্টিটেটিভ ইজিং (কিউই) বজায় রাখা দ্বারা। এই আর্থিক পরীক্ষানিরীক্ষায় বাজারের প্রতিক্রিয়া হতে চলেছে উপযুক্ত ও অনুমানযোগ্য : ইউরো/মার্কিন ডলার পড়েছিল 1.0152-এ। এরপর, এটি ফের উঠেছিল এবং পাঁচদিনের পর্ব শেষ করেছিল 1.0210 স্তরে।

আগামী সপ্তাহে, বুধবার, 27 জুলাই, মার্কিন ফেডারেল রিজার্ভের এফওএমসি (ফেডারেল ওপেন মার্কেট কমিটি) বৈঠক হওয়ার কথা। প্রায় কারো সন্দেহ নেই যে মূল সুদের হার সেখানে বৃদ্ধি পাবে। কিন্তু কতটা? 100 বিপি, যা 1981 সালের পর আর হয়নি, অথবা 75 বিপি? যদি এফওএমসি প্রথম বিকল্পটি বেছে নেয়, হার পৌঁছবে 2.75%-এ। এটাই সেই বৃদ্ধি যা বাজার তাদের কোটে রাখে, আশা করছে 1.0000 দিগন্তে ইউরো/মার্কিন ডলার জোড়া দ্বারা নতুন ধাক্কা। যদিও, যদি ফেড এই ভাবনা পরিত্যাগ করে এবং আরোহণ হয় আরও সামান্য, তাহলে এই জোড়ার ফের উত্তরে ফেরার বিষয়টি উড়িয়ে দেওয়া যায় না।

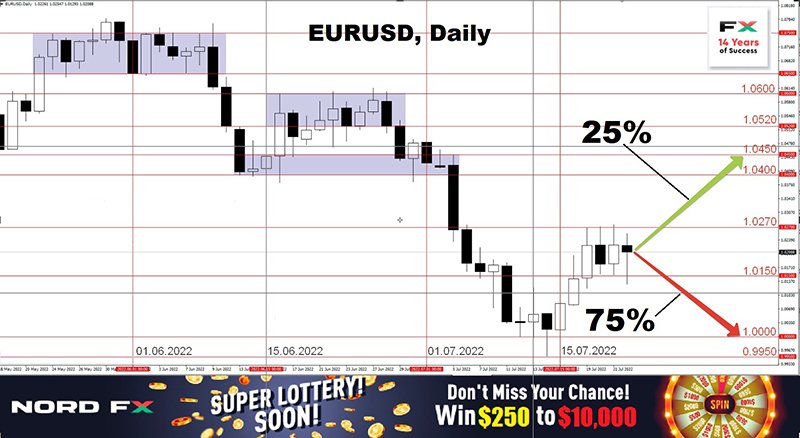

এই মূল্যায়ন লেখার সময়, 22 জুলাই সন্ধ্যায়, 25% বিশেষজ্ঞ সমর্থন করেছে এই জোড়ার বৃদ্ধি। বাকি 75% দেখিয়েছে এর পথ দক্ষিণে। D1-এ অসিলেটর রিডিং সামান্য পৃথক সংকেত দিয়েছে : 60%-এর রং লাল, 25% সবুজ এবং 15% হল নিরপেক্ষ ধূসর। ট্রেন্ড ইন্ডিকেটরদের ক্ষেত্রে 65% তাকিয়েছে দক্ষিণে, বাকি 35% গ্রহণ করেছে বিপরীত অবস্থান। ইউরো/মার্কিন ডলারের পরবর্তী সাপোর্ট হল 1.0150-1.0200 অঞ্চল, তারপর, অবশ্যই, আসে 1.0000 স্তর। এটা ভাঙার পর, বিয়ারের টার্গেট হবে 14 জুলাইয়ের নিম্ন 0.9950, এমনকি আরও নিচে হল শক্তিশালী 2002 সাপোর্ট রেজিস্ট্যান্স অঞ্চল, 0.9900-0.9930। বুলের পরের গুরতর কাজ হল 1.0270-এ রেজিস্ট্যান্স অতিক্রম করা এবং ফিরে যাওয়া 1.0400-1.0450. অঞ্চলে, তারপর রয়েছে 1.0520-1.0600 এবং 1.0650-1.0750 অঞ্চল।

যেমন ইতিমধ্যে উল্লেখ করা হয়েছে যে আসন্ন সপ্তাহের সবচেয়ে গুরুত্বপূর্ণ ঘটনা হবে মার্কিন ফেডারেল রিজার্ভের এফওএমসি বৈঠক এবং সুদের হার সম্পর্কে এর সিদ্ধান্ত। ক্যাপিটাল গুডস ও ডিউরেবল গুডসের জন্য মার্কিন অর্ডারের পরিমাণ জানা যাবে ওই একই দিনে, বুধবার, 27 জুলাই। জার্মানি ও ইউরো জোনের উপভোক্তা বাজারের ডেটা (সিপিআই) আসবে যথাক্রমে বৃহস্পতিবার, 28 জুলাই ও শুক্রবার, ২৯ জুলাই। দ্বিতীয় ত্রৈমাসিকের জন্য মার্কিন জিডিপি-র প্রাথমিক আকার জানা যাবে 28 জুলাই এবং জার্মানি ও ইউরোজোনের জিডিপি প্রকাশ পাবে 29 জুলাই।

জিবিপি/মার্কিন ডলার: 1.2000-এর জন্য লড়াই চলছে

- পাউন্ডের জন্য গত সপ্তাহ ছিল বেশ ব্যস্ততায় ভরা কেননা যুক্তরাজ্যে প্রকাশিত হয়েছিল গুরুত্বপূর্ণ ম্যাক্রো-পরিসংখ্যা। এবং যদিও এটা হয়েছিল বেশ দোলাচলে ভরা, এতে ছিল স্পষ্ট ইতিবাচক কথা, বিশেষ করে শ্রম বাজারের ক্ষেত্রে। দেশে এমাসের বেকার ভাতার জন্য গৃহীত আবেদনের সংখ্যা হ্রাস পেয়েছিল 34.7 হাজার থেকে 20.0 হাজারে, এবং এটা ছিল 41.2 হাজার পূর্বাভাসের বিরুদ্ধে।

ইউরো/মার্কিন ডলারের মতো নয়, এরকম পরিসংখ্যাকে ধন্যবাদ, জিবিপি/মার্কিন ডলার জোড়া আরও আত্মবিশ্বাসী বৃদ্ধি দেখিয়েছিল এবং ফিরতে সক্ষম হয়েছিল যেখানে এটা ট্রেডিং হয়েছিল দুই ও পাঁচ সপ্তাহ আগে, শেষ তার রেখেছিল 1.2000-এর আশপাশে। এবং এখন প্রশ্ন উঠছে : এই স্তর কি ঘুরবে শক্তিশালী বাধা বা সমর্থনের দিকে?

এই মুহূর্তে, 75% বিশেষজ্ঞের বিশ্বাস যে ব্রিটিশ কারেন্সির জমি হারানো অব্যাহত থাকবে, উলটোদিকে 25% আশা করে ওপরের দিকে রিবাউন্ড হবে। D1-এর ইন্ডিকেটরদের রিডিং এরকম: ট্রেন্ড ইন্ডিকেটরদের মধ্যে লালের দিকে শক্তির ভারসাম্য হল 65-35%। অসিলেটরদের মধ্যে, বিয়ারের সুবিধা অনেক কম : 35% সংকেত দিয়েছে পতনের, 25% বৃদ্ধির, বাকি 40% রয়েছে নিরপেক্ষ। নিকটতম সাপোর্ট রয়েছে 1.1875-1.1915 অঞ্চলে। এর নীচে স্তর হল 1.1800, 14 জুলাইয়ের নিম্ন 1.1759, তারপর 1.1650, 1.1535 এবং মার্চ 2020-এর নিম্ন 1.1400-1.1450 অঞ্চলে। বুলের ক্ষেত্রে, তারা যে অঞ্চল ও স্তরে বাধার সম্মুখীন হবে তা হল 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325 ও 1.2400-1.2430।

ম্যাক্রোইকোনমিক ক্যালেন্ডারে যুক্তরাজ্য থেকে প্রধান খবর অন্তর্ভুক্ত হয়নি। জিবিপি/মার্কিন ডলার জোড়ার ডায়নামিক্সের জন্য নির্ধারণকারী বিষয় হবে বুধবার, 27 জুলাই, মার্কিন ফেডারেল রিজার্ভের বৈঠক। স্মরণ করা যেতে পারে যে এই মুহূর্তে পাউন্ডের ওপর সুদের হার হল 1.25%, এবং ব্যাংক অব ইংল্যান্ডের (বিওই) পরের বৈঠকের সূচি হল 4 আগস্ট, 2022।

মার্কিন ডলার/জেপিওয়াই: সংশোধন অথবা প্রবণতা পরিবর্তন?

- বহু বিশেষজ্ঞ বহুদিন ধরে যা ভাবত সেটা সত্যি হয়েছে। মার্কিন ডলার/জেপিওয়াই জোড়া ২৪ বছরের উচ্চতা আর রিনিউ করেনি, এবং এমনকি একটি বিরতিও গ্রহণ করেনি, কিন্তু আক্ষরিকভাবে বিপর্যয়ে পড়েছে। এবং এটা ঘটেছে এই সত্য সত্ত্বেও যে ব্যাংক অব জাপান (বিওজে) আরও একবার সুদের নেতিবাচক স্তরেই রেখেছে, বিয়োগ -0.1%, বৃহস্পতিবার, 21 জুলাই। রেগুলেটরের ম্যানেজমেন্ট এমনকি আর্থিক নীতি দৃঢ়করণের কোনো সংকেতও দেয়নি। এর বিপরীতে, বলা হয়েছিল যে জাপানি সেন্ট্রাল ব্যাংক দ্বিধা করবে না অতিরিক্ত ইজিং উপায় (কিউই) গ্রহণ করতে, যদি আবশ্যক হয়, এবং এইসঙ্গে আশা করে স্বল্পমেয়াদি ও দীর্ঘমেয়াদি সুদের হার থাকবে বর্তমান এবং এমনকি আরও নীচের (!) স্তরে।

যদিও জাপানে মুদ্রাস্ফীতির প্রবণতা ঊর্ধ্বে ওঠার, এটা এখনও 2%-এর নীচে রয়েছে, যা হল যুক্তরাষ্ট্র ও ইউরোপের তুলনায় বহুগুণ কম। ঘরোয়া চাহিদা ও দুর্বল মজুরি বিকাশের ডায়নামিক্সের ফলে, বিওজে-র জন্য এখনও সামান্য ইনসেনটিভ রয়েছে একে আপাত-ঘুঘু পথে পরিবর্তন করার। সেজন্য ইয়েনের বর্তমান দৃঢ়করণ এবং মার্কিন ডলার/জেপিওয়াই জোড়ার 139.38 থেকে 135.56-এ পতন বকেয়া আছে, যার সম্ভাবনা খুব বেশি, যা একে করে শক্তিশালী রূপে অতিরিক্ত ক্রীত।

এবার, 70% বিশেষজ্ঞ অপেক্ষা করছে এই জোড়ার 142.00 উচ্চতার দিকে নতুন ধাক্কার। 15% আশা করে নিম্নাভিমুখে ধারাবাহিকতা, বাকি 15% বলেছে একটি সাইড করিডোরের কথা। D1-এ ইন্ডিকেটরদের রিডিঙের ভারসাম্য এরকম : ট্রেন্ড ইন্ডিকেটরদের মধ্যে সাম্য রয়েছে 50% : 50%, অসিলেটরদের 25% তাকিয়েছে উত্তরে, 40% দক্ষিণে এবং 35% পূর্বে। সাপোর্ট রয়েছে যে স্তর ও অঞ্চলে 135.55, 134.75, 134.00, 133.50, 133.00 ও 131.40। রেজিস্ট্যান্স হল 136.35-137.00, 137.90-138.40, 138.50-1.139.00, এরপর 14 জুলাইয়ের উচ্চ 139.38-এ এবং রাউন্ড বুল টার্গেট 140.00 ও 142.00-এ।

এই সপ্তাহে জাপানে কোনো গুরুত্বপূর্ণ ঘটনা আশা করা হচ্ছে না। অবশ্যই, আমরা উল্লেখ করি সোমবার, 26 জুলাই, ব্যাংক অব জাপানের মানিটারি পলিসি কমিটির সর্বশেষ বৈঠকের রিপোর্ট, যদিও, এটি কোনো সুনামি সৃষ্টি করবে এটা তো ভাবাই যায় না, বরং বাজারে সামান্য কোনো ঢেউ সৃষ্টির সম্ভাবনাও নেই তার। সেজন্য মনোযোগের কেন্দ্রবিন্দু, অন্যান্য কারেন্সি জোড়ার ক্ষেত্রে, হয়ে দাঁড়িয়েছে বুধবার, 27 জুলাই মার্কিন ফেডারেল রিজার্ভের বৈঠক।

ক্রিপ্টোকারেন্সি: একটু ধৈর্য ধরুন, মহোদয়া ও মহোদয়রা!

- 13 জুনের পর এই প্রথম, বিটিসি/মার্কিন ডলার উঠেছিল 23,000 ডলারের ওপরে এবং এমনকি গত সপ্তাহে ধাক্কা দিয়েছিল 24,263 ডলারে। এটা কী, প্রবণতায় দীর্ঘ-প্রতীক্ষিত পরিবর্তন? অথবা একটি ক্রিপ্টো উইন্টারের মাঝে একটি সংক্ষিপ্ত তরলীকরণ? অথবা হয়তো দ্বিধাদীর্ণ বিনিয়োগকারীদের জন্য বিয়ার দ্বারা পাতা ফাঁদ? আসুন এটা দেখি।

আমরা বারবার লিখেছি যে ক্রিপ্টো-বিশ্লেষকদের একটি জনপ্রিয় মার্কার হল 200-সপ্তাহের চলন্ত গড় (এসএমএ200), যা সম্প্রতি বার বার উল্লেখ করা হয়েছে। কারণ হল যে এটা ব্যবহৃত হয়েছে বিটিসি/মার্কিন ডলার জোড়ার মূল সাপোর্ট হিসেবে। কিন্তু এটা সম্পূর্ণ নিশ্চিত নয় যে ভবিষ্যতে এটা পুনরাবৃত্ত হওয়ার আগে কী ঘটবে। এবং এর প্রমাণ হল এই এসএমএ200-এর সাম্প্রতিক ব্রেকডাউন। যাইহোক, এই টেকনিক্যাল অ্যানালিসিসি ইন্ডিকেটর এখনও পূর্বাভাস দেওয়ার অন্যতম প্রধান ব্যবহৃত পদ্ধতি।

সেজন্য, বিটকয়েন গত সপ্তাহে 200-সপ্তাহের চলন্ত গড়ের ওপরে উঠতে সমর্থ হয়েছিল। এর কারণ হল, অবশ্যই, এটা নয় যে ফ্ল্যাগশিপ কারেন্সি আরও শক্তিশালী হয়েছিল, বরং মার্কিন ডলার সামান্য দুর্বল হয়েছিল। এই প্রেক্ষাপটের বিপরীতে, মার্কিন স্টক ইন্ডাইসগুলি, S&P500, ডো জোনস ও নাসডাক উঠেছিল, এবং তাদের অনুসরণ করেছিল ক্রিপ্টোকারেন্সির মতো ঝুঁকিপূর্ণ সম্পদের মূল্য।

এই মূল্যায়ন লেখার সময় (শুক্রবার সন্ধ্যা, 22 জুলাই), বিটকয়েন ট্রেডিং হচ্ছে 22,670 ডলারে। ক্রিপ্টো মার্কেটের মোট ক্যাপিটালাইজেশন হল 1.026 ট্রিলিয়ন ডলার (এক সপ্তাহে আগে ছিল 0.945 ট্রিলিয়ন ডলার)। ক্রিপ্টো ফিয়ার অ্যান্ড গ্রিড ইনডেক্স এক সপ্তাহে বেড়েছিল 15 থেকে 33 পয়েন্ট এবং শেষপর্যন্ত এক্সট্রিম ফিয়ার জোন থেকে বেরিয়ে ঢুকেছে ফিয়ার জোনে।

এভাবে, বিটকয়েন 13 জুলাইয়ের নিম্ন (18.886 ডলার) থেকে উঠেছিল প্রায় 20% এবং 200-সপ্তাহ চলন্ত গড়ের ঠিক ওপরে (22.565 ডলার)। বিনান্স ক্রিপ্টো এক্সচেঞ্জের বিশ্লেষকদের মতে, সপ্তাহের এরকম শেষটা এসএমএ200-র গঠনে শক্তিশালী সাপোর্ট পুনরুদ্ধারের আশা জাগিয়েছে, যা হল বিটকয়েন বিয়ার চক্রের জন্য নির্দিষ্ট।

200-সপ্তাহের চলন্ত গড়ের ওপর বিটকয়েনের ব্রেক বিনিয়োগকারীদের মধ্যে উৎসাহ এনেছিল। আমস্টার্ডাম স্টক এক্সচেঞ্জ ট্রেডার মাইকেল ভান ডে পোপে প্রথম টুইট করেন একটি গ্রাফিক্যাল পূর্বাভাস, তাঁর অনুমান ক্রিপ্টোকারেন্সি যাবে 28,000 ডলারে এবং তারপর তুলনায় করেছেন বর্তমান বাজার পরিস্থিতিকে 2020 সালের মার্চে করোনা ভাইরাস অতিমারি ঘোষণা দ্বারা স্মরণীয় বিপর্যয়ের রিকভারি পরিস্থিতির সঙ্গে। সেই সময়ে, বিটকয়েন পড়েছিল গিয়েছিল 3,782 ডলারে, কিন্তু তারপর উঠেছিল 1.600% পরের 13 মাসে (এপ্রিল 2021-এ ছিল 64,853 ডলার)।

ক্র্যাকেন ক্রিপ্টোকারেন্সি এক্সচেঞ্জের বিশ্লেষকরাও একইরকম আশাবাদী, তারাও 200-সপ্তাহের চলন্ত গড় ব্যবহার করেছে প্রধান ইন্ডিকেটর হিসেবে। বিশেষ করে, তারা মনোযোগ দিয়েছে মাল্টিপ্লায়ারের দিকে যাতে বিটিসি ট্রেড হয়েছিল এর 200-সপ্তাহ চলন্ত গড়ের অতীত সম্পর্কে। এভাবে, চলন্ত মাসিক গড় 200 থেকে রিবাউন্ড করে, বিটকয়েন 15.2 গুণ বেড়েছিল ডিসেম্বর 2017-এ। নভেম্বর 2013-তে বৃদ্ধি ছিল 13.2 গুণ। এই মুহূর্তে, বিটিসি ট্রেডিং হচ্ছে এর 200-সপ্তাহের চলন্ত গড়ে। যদি এই কয়েন মাল্টিপ্লায়ার প্রদর্শন করে 13x - 15x রেঞ্জ আবার, এটা হয়তো উঠবে প্রায় 300,000 ডলারে।

অবশ্যই, বিটিসি-র ক্ষেত্রে এই মাল্টিপ্লায়ার সর্বদা 10x নয় যখন এসএমএ200 স্পর্শ করে। মার্চ 2021-এ বৃদ্ধি ছিল 5.8x, ক্রিপ্টো বাজারের উল্লেখযোগ্যভাবে পতনের আগে। যদিও, এই মাল্টিপ্লায়ারের ভ্যালু সত্ত্বেও, বিটকয়েন উঠতে পারে 130,000 ডলারে। কিন্তু এটা কখন ঘটবে? বহু বাজার অংশগ্রহণকারী ইতিমধ্যেই ধৈর্য হারিয়ে ফেলেছে।

আমরা ইতিমধ্যে লিখেছি যে গ্লাসনোড ডেটা অনুযায়ী, জুনে বিটকয়েনের রেকর্ড মূল্য পতন বাকি ‘বাজার অতিথি’দের প্রায় এই খেলার বাইরে করে দিয়েছে, শুধুমাত্র ধারকদের ‘সামনে’ রেখেছে। মাসিক ডায়নামিক্সের প্রেক্ষিতে, পরিস্থিতি এত খারাপ ছিল শুধু 2011 সালে। সংস্থামূলক বিনিয়োগকারী (যেসব সংস্থার 1 মিলিয়ন ডলার বিনিয়োগ আছে), পাবলিক মাইনার (ক্রেডিটে উৎপাদন সম্প্রসারণ করছে), এর পাশাপাশি স্পেকুলেটর ও ক্যাজুয়াল প্লেয়ারদের মধ্যে বৃহত্তম আউটফ্লো রেকর্ড করা হয়েছিল।

বাজার চক্র পুনরাবৃত্ত হবে অনুমান করে, বিটকয়েনের বিয়ারিশ দশা শেষ হবে শরতের প্রথমার্ধে। এরকম একটি উপসংহার টানা যেতে পারে গ্রেস্কেল ইনভেস্টমেন্টের অ্যানালিস্টদের দ্বারা প্রদত্ত ঐতিহাসিক ডেটা থেকে। এটা যথাক্রমে 2012 ও 2016 সালে একটি পূর্ণ চক্র গঠন করতে বিটকয়েনকে নিয়েছিল 1,290 ও 1,257 দিন। 2012 সালে এটা শীর্ষ থেকে 73% পতনে সময় নিয়েছিল 391 দিন ও 2016 সালে 84% পতনের ক্ষেত্রে 364 দিন। বর্তমান চক্রের মেয়াদ, যা শুরু হয়েছিল 2020 সালে, পৌঁছেছে 1206 দিনে (20 জুলাই, 2022-এ)। অন্যভাবে বলা যায়, নিম্নে পৌঁছতে এর আরও দুই থেকে তিন মাস লাগে।

এক ক্রিপ্টো স্ট্র্যাটেজিস্ট, ডাকনাম রেক্ট ক্যাপিটালও একই উপসংহারে পৌঁছেছে। তার মতে, অতিরিক্ত বিক্রীত সংকেত সত্ত্বেও, নিম্নাভিমুখী বিনিময় হারের চলাচল বজায় থাকবে দীর্ঘদিন ধরে। এই বিশ্লেষক উল্লেখ করেছে যে বিটিসি মাসিক সময়সীমার ওপর রিলেটিভ স্ট্রেংথ ইনডেক্স (আরএসাই) এখন 2015 ও 2018 সালের বিয়ার মার্কেটের নিম্নতম স্তরে আছে, যা বিটকয়েনের ক্ষেত্রে নতুন রেজিস্ট্যান্স স্তর হতে পারে।

রেক্ট ক্যাপিটালের মতে, এই কয়েনের স্বল্পমেয়াদি সম্ভাবনা ভালো দেখাচ্ছে না এবং নিম্ন হয়তো স্পর্শ করতে পারে মাত্র কয়েক মাসের ভেতরে : ‘পরবর্তী হাভিং (এপ্রিল2024) থেকে বিটকয়েন মোটামুটি 650 দিন পেছনে রয়েছে। ঐতিহাসিকভাবে, এটি এর হাভিঙের মোটামুটি 517-547 দিন আগে নিম্নে থাকে। ইতিহাসের পুনরাবৃত্তির ক্ষেত্রে, বিটকয়েনের আরও 100-150 দিন লাগবে নিম্নে পৌঁছতে, যা 2022-র চতুর্থ ত্রৈমাসিকে হতে পারে।’

মার্কিন ব্যবসায়ী থমাস পেটের্ফি, যাঁর পুঁজি 18.4 বিলিয়ন ডলার হিসেব করা হয়েছে, তৈরি রয়েছে বিটকয়েন কিনতে যখনই ক্রিপ্টোকারেন্সির মূল্য 12,000 ডলারে পড়বে। ইন্টারঅ্যাক্টিভ ব্রোকার্সের চেয়ারম্যান স্বীকার করেছেন ফোর্বসের সঙ্গে সম্প্রতি এক সাক্ষাৎকারে যে তিনি ক্রিপ্টোকারেন্সি বর্তমান অবস্থায় কিনতে চান না, তাঁর মতে, উচ্চ মূল্য, যেমন তিনি বিশ্বাস করেন ভবিষ্যতে হবে, বিটকয়েন খুব সম্ভবত হ্রাস পাবে অথবা মার্কিন যুক্তরাষ্ট্র নিষেধাজ্ঞা জারি করবে।

চীনের অধিকাংশ ট্রেডার থমাস পেটের্ফির সঙ্গে ঐক্যবদ্ধ। ওয়েইবো সোশাল নেটওয়ার্কে একটি পোল, যেখানে অংশগ্রহণ করেছে 2,200-এর বেশি মানুষ, দেখায় যে চিনা ট্রেডাররা অপেক্ষা করছে বিটকয়েনের মূল্যের আরও পতনের জন্য। রেসপন্ডেন্টদের 8% বলেছে, তারা বিটিসি কিনতে চায় কয়েন পিছু 18,000 ডলারে। রেসপন্ডেন্টদের 26% কেনা শুরু করবে 15,000 ডলারে। কিন্তু যদি বিটকয়েনের মূল্য পড়ে যায় 10,000 ডলারে, তাহলে 40% রেসপন্ডেন্ট কিনবে প্রথম ক্রিপ্টোকারেন্সি।

ওপরের সবকিছু থেকে এটা দেখা যায় যে, বিটিসি-র ক্ষেত্রে কসমিক 300,000 ডলারে ওঠার সম্ভাবনা সত্ত্বেও এই কয়েনে বিনিয়োগের স্পষ্ট কোনো সংকেত এখনও নেই। মার্কিন ফেডারেল রিজার্ভ বুধবার, 27 জুলাই, সুদের হার সম্পর্কে সিদ্ধান্ত গ্রহণ করবে। এবং খুব সম্ভবত বিটিসি/মার্কিন ডলার জোড়ার সম্ভাবনা এরপর আরও স্পষ্ট হবে। হারে একটি তীক্ষ্ণ বৃদ্ধি ডিএক্সওয়াই ডলার সূচকেও বৃদ্ধি ঘটাবে এবং বিনিয়োগকারীদের ঝুঁকি রুচিতে আরও পতন ঘটবে। এবং তাহলে বিটকয়েনকে 10,000 ডলারে দেখার সম্ভাবনা নাটকীয়ভাবে বেড়ে যাবে। না হলে, আমরা দেখব এটা 30,000 ডলার লক্ষ্য করে। কোন পরিস্থিতি সত্যি হবে তা দেখার জন্য খুব বেশি অপেক্ষা করতে হবে নআ। সুতরাং, প্রিয় ট্রেডার ও বিনিয়োগকারীরা, একটু ধৈর্য ধরুন।

নর্ডএফএক্স অ্যানালিটিক্যাল গ্রুপ

বিজ্ঞপ্তি : এসব তথ্য আর্থিক বাজারে কাজের জন্য বিনিয়োগ বা পরামর্শ হিসেবে কোনো সুপারিশ নয় এবং এগুলি একমাত্র তথ্যমূলক উদ্দেশ্যের জন্য। আর্থিক বাজারে ট্রেডিং খুবই ঝুঁকিপূর্ণ এবং এর ফলে ডিপোজিটকৃত ফান্ডের পরিপূর্ণ ক্ষতি হতে পারে।

ফিরে যান ফিরে যান