ইউরো/মার্কিন ডলার: হার বৃদ্ধিতে না, ডলার প্রশংসায় হ্যাঁ!

- বাজার অংশগ্রহণকারীরা ধারাবাহিকভাবে মার্কিন যুক্তরাষ্ট্রের আর্থ-সামূহিক প্রেক্ষাপট স্ক্রুটিনি করছে, চেষ্টা করছে অনুমান করতে ফেডারেল রিজার্ভ ফেডারেল ফান্ড রেট আরও বৃদ্ধি করবে কিনা। হতাশ কনজিউমার কনফিডেন্স রিপোর্ট, দুর্বল এডিপি লেবার মার্কেট ডেটা, এবং দ্বিতীয় ত্রৈমাসিকে আর্থিক বৃদ্ধির শ্লথতার পর বাজারের মনোভাব ঘুরে গেছে মন্দা ও মার্কিন রেগুলেটরের সম্ভাব্য ডোভিশ পিভটের আলোচনার দিকে। মার্কিন আর্থিক বৃদ্ধি বর্তমানে রয়েছে প্রত্যাশার ওপরে। যদিও, সংশোধিত জিডিপি মূল্যায়ন এখনও বাজারকে নিরাশ করেছে, কেননা এটা প্রাথমিক প্রজেকশনের নীচে চলে গিয়েছিল।

অন্যদিকে, গেরস্থালি খরচ বৃদ্ধি হয়েছিল 0.8% মাসের-পর-মাস, জানুয়ারির পর সর্বোচ্চ হার। পার্সোনাল কনজাম্পশন এক্সপেন্ডিচার (পিসিই) ইনডেক্স, ফেডারেল রিজার্ভ দ্বারা সবচেয়ে নিবিড়ভাবে নিরীক্ষিত মুদ্রাস্ফীতি ইন্ডিকেটর, টানা দ্বিতীয় মাসে যুক্ত করেছে 0.2% মাসের-পর-মাস। যেখানে বৃদ্ধি সামান্য, যাই হোক না কেন, এটা বৃদ্ধি। মূল পিসিই বৃদ্ধি পেয়েছিল 4.2% বছরের-পর-বছর, পূর্বাভাসের সঙ্গে তাল রেখে, কিন্তু গত মাসের সংখ্যা 4.1%-কে অতিক্রম করেছে।

শ্রম বাজারের পরিস্থিতি ‘ধারাবাহিকভাবে শক্তিশালী’ থেকে ‘সম্ভাব্য চ্যালেঞ্জিং’-এ রূপান্তরিত হয়েছে। কর্মখালির সংখ্যা, যেমন পরিমাপিত JOLTS রিপোর্ট দ্বারা, জুলাইয়ে পড়ে ছিল 8.827 মিলিয়নে, দীর্ঘদিন পর প্রথমবারের মতো। এক বছরের বেশি সময় ধরে, এটা অধিকাংশ সময় ছিল 10 মিলিয়নের ওপরে, ফেডারেল রিজার্ভের জন্য শ্রম বাজারের শক্তি মূল্যায়নের জন্য একটি ভালো সংখ্যা। অতিরিক্তভাবে, গত সপ্তাহে প্রাথমিক বেকারি দাবির সংখ্যা বেড়েছে 228,000।

শুক্রবার, 1 সেপ্টেম্বর প্রকাশিত ডেটা বাজার পূর্বাভাসকে আরও ঘেঁটে দিয়েছে। বৃহস্পতিবার, সব চিহ্ন ইঙ্গিত করেছিল একটি কুলিং লেবার মার্কেটের দিকে। যদিও, 170 হাজারের প্রত্যাশার বিপরীতে, নন-ফার্ম সেক্টরে (এনএফপি) নতুন কাজ সৃষ্টির সংখ্যা উল্লেখযোগ্যভাবে বেড়েছিল, 157 হাজার থেকে 187 হাজার। অন্যভাবে বলা যায়, এই খবরটা ভালো। আরেকদিকে, বেকারির হারও বেড়েছে, 3.5% থেকে 3.8% (পূর্বাভাস ছিল 3.5%)। সেজন্য, এই খবরটা খারাপ। এর অতিরিক্ত, মার্কিন ম্যানুফ্যাকচারিং পারচেজিং ম্যানেজার্স’ ইনডেক্সও (পিএমআই) বৃদ্ধি পেয়েছে, পূর্ববর্তী স্তর 46.4 ও প্রত্যাশিত 47.0 থেকে প্রকৃত সংখ্যা দাঁড়িয়েছে 47.6। আরও একবার, খবর ভালো। যদিও, এটা বলা বাহুল্য যে 50.0-এর ওপরে একটি পিএমআই ইঙ্গিত দেয় একটি ক্রমোন্নত আর্থিক পরিস্থিতির, আর 50.0-এর নীচে বোঝায় ক্ষয়। সেজন্য, এটা কি আরেকটা বাজে খবর?

সামগ্রিকভাবে, এসব মিশ্রিত ইন্ডিকেটর গেছে একটি বিভাজিত বাজার প্রতিক্রিয়ায়। একদিকে, মার্কিন ডলার ইনডেক্স (ডিএক্সওয়াই) ক্রমশ এর অবস্থান উন্নত করতে শুরু করেছিল বুধবার, 30 আগস্ট থেকে, শুক্রবার তীক্ষ্ণগতিতে এর লাভ ত্বরান্বিত করে। অন্যদিকে, ফেডারেল রিজার্ভের আসন্ন 19-20 সেপ্টেম্বরের বৈঠকে হার বৃদ্ধির সম্ভাবনার পতন ঘটেছে 12%-এ। হার বৃদ্ধি প্রত্যাশা হ্রাসে অবদান জুগিয়েছিল ফেডারেল রিজার্ভ কর্তাদের কিছুটা বিভাজিত মন্তব্য। আমরা ইতিমধ্যে পূর্ববর্তী পর্যালোচনায় লিখেছি বোস্টনের ফেডারেল রিজার্ভ ব্যাংকের প্রেসিডেন্ট সুসান কলিন্স, ফিলাডেলফিলিয়া ফেডারেল রিজার্ভ ব্যাংক প্রেসিডেন্ট প্যাট্রিক হার্কার এবং ফেডারেল রিজার্ভ চেয়ারম্যান জেরোম পাওয়েল জ্যাকসন হোলে বৈশ্বিক কেন্দ্রীয় ব্যাংক সিম্পোসিয়ামে কী বলেছেন। এখন আমরা যোগ করছি যে আটলান্টা ফেডারেল রিজার্ভ ব্যাংক প্রেসিডেন্ট রাফায়েল বোস্টিক বিশ্বাস করেন যে হার ইতিমধ্যে রয়েছে সীমাবদ্ধস্তরে এবং আরও বৃদ্ধি মার্কিন অর্থনীতিতে অতিরিক্ত যন্ত্রণা সঞ্চার করতে পারে।

ইউরোজোন অর্থনীতির ক্ষেত্রে, সর্বশেষ পরিসংখ্যান ইঙ্গিত দেয় যে মুদ্রাস্ফীতি পতনের দিকে, আর টাকার জোগান সংকুচিত হয়েছে পতনশীল লেন্ডিং ভলিউমের কারণে। ব্লুমবার্গ বিশেষজ্ঞদের পূর্বাভাস, 5.1%-এর বিপরীতে, বছরের-পর-বছর কনজিউমার প্রাইস ইনডেক্স (সিপিআই) দৃঢ় থেকেছে 5.3%-এ। জার্মানিতে, এই অঞ্চলের বৃহত্তম অর্থনীতি, মাসিক সিপিআই স্থিতিশীল ছিল 0.3%-এ।

এরকম পরিস্থিতিতে, কেউ আশা করতে পারে ইউরোপিয়ান সেন্ট্রাল ব্যাংক (ইসিবি) আর্থিক নীতি দৃঢ়করণ চালিয়ে যাবে। যদিও, স্ট্যাগফ্লেশনের ভীতি রেগুলেটরের কাছে মূল্য বৃদ্ধির চেয়ে বেশি শঙ্কার। এমনকি এরকম একটি হকিশ সংখ্যা যেমন ইসিবি এগজিকিউটিভ বোর্ড মেম্বার ইসাবেল শ্চনাবেল নিশ্চিত করেছেন যে ইউরোজোনের ক্ষেত্রে আর্থিক মেনাভাব প্রাথমিক ভাবনার চেয়েও বেশি কুয়াশাচ্ছন্ন, তাঁর মতে, এই অঞ্চল গভীর অথবা প্রলম্বিত মন্দার সামনে দাঁড়িয়ে আছে। তাঁর মন্তব্য শ্রম বাজারের অবস্থা দ্বারা সমর্থিত। ইউরোজোনে সামগ্রিক বেকারি হার রয়েছে বেশ উঁচুতে, ধরে রেখেছে 6.4%। জার্মানিতে, এই হার ত্রৈমাসিক ভিত্তিতে ক্রমশ বাড়ছে, ধীরে ধীরে সেই স্তরে যাচ্ছে যা দেখা গিয়েছিল কোভিড-19 অতিমারিতে।

এটা দেখাযাচ্ছে যে উভয় রেগুলেটর, ফেডারেল রিজার্ভ ও ইউরোপিয়ান সেন্ট্রাল ব্যাংক, আরও আর্থিক নীতি দৃঢ়করণের খিদে হারাচ্ছে এবং প্রস্তুত হয়েছে তাদের আর্থিক বিধিনিষেধ চক্রের অবসান ঘটাতে (অথবা অন্তত হার বৃদ্ধি ধরে রাখতে)। এরকম পরিস্থিতিতে, এটা যৌক্তিক যে দুর্বল অর্থনীতি কিছু হারাবে। জেপি মর্গ্যান ও ব্যাংক আমেরিকার স্ট্র্যাটেজিস্টরা অনুমান করে ইউরো এবছর শেষ হওয়ার আগেই পৌঁছবে 1.0500 ডলারে আর বিএনপি পারিবাস প্রজেক্ট করেছে আরও নিম্নতর স্তর, 1.0200 ডলার।

পাঁচদিনের ট্রেডিং পর্ব 1.0794-এ শুরু করে ইউরো/মার্কিন ডলার শেষ করেছিল যেখানে শুরু করেছিল তার কাছেই, 1.0774-এ। এই পর্যালোচনা লেখার সময়, 1 সেপ্টেম্বর সন্ধ্যা, 50% বিশেষজ্ঞ নিকট মেয়াদে এই জোড়ায় রয়েছে বুলিশ, 20% বিয়ারিশ আর বাকি 30% গ্রহণ করেছে নিরপেক্ষ অবস্থান। টেকনিক্যাল অ্যানালিসিসের ক্ষেত্রে, গত সপ্তাহের তুলনায় কিছুই বদলায়নি। D1 টাইমফ্রেম সব ইন্ডিকেটর ও অসিলেটর রয়েছে মার্কিন কারেন্সির দিকে 100% এবং তাদের রং লাল। এর অতিরিক্তি, 15% এখনও ইঙ্গিত দেয় যে জোড়াটি অতিরিক্ত বিক্রীত। এই জোড়ার নিকটতম সাপোর্ট লেভেল রয়েছে 1.0765-এর আশপাশে, এরপর 1.0665-1.0680, 1.0620-1.0635 ও 1.0515-1.0525। বুল যেখানে বাধার সম্মুখীন হবে তা হল 1.0800, তারপর 1.0835-1.0865, 1.0895-1.0925, 1.0985, 1.1045, 1.1090-1.1110, 1.1150-1.1170, 1.1230 ও 1.1275-1.1290।

আগামী সপ্তাহের ঘটনাবলির মধ্যে মনোযোগ দেওয়া উচিত ইসিবি প্রেসিডেন্ট ক্রিস্টিন লাগার্ডের ভাষণে যা হওয়ার সূচি সোমবার, 4 সেপ্টেম্বর। বুধবার, 6 সেপ্টেম্বর, ইউরোজোনের খুচরো বিক্রির উপাত্ত প্রকাশ পাবে আর এইসঙ্গে জানা যাবে মার্কিন পরিষেবা ক্ষেত্রের পিএমআই পরিসংখ্যান। বৃহস্পতিবার, 7 সেপ্টেম্বর, ইউরোজোনের সংশোধিত দ্বিতীয় ত্রৈমাসিকের জিডিপি পরিসংখ্যান প্রকাশ পাবে আর আসবে মার্কিন প্রাথমিক কর্মহীনের দাবি সংখ্যা। আর কর্মসপ্তাহ শেষ হবে, শুক্রবার, 8 সেপ্টেম্বর, ইউরোপিয়ান অর্থনীতির প্রধান ইঞ্জিন জার্মানির মুদ্রাস্ফীতির পরিস্থিতি প্রকাশের মধ্য দিয়ে।

জিবিপি/মার্কিন ডলার: শেষ পর্যন্ত রেট কি বাড়বে না?

- পূর্ববর্তী ইউরো/মার্কিন ডলার বিশ্লেষণে আমরা উল্লেখ করেছিলাম কেন্দ্রীয় ব্যাংকগুলির প্রধান প্রশ্ন: কী বেশি গুরুত্বপূর্ণ - মু্দ্রাস্ফীতিকে হারানো নাকি অর্থনীতিকে মন্দায় পিছলে যাওয়া থেকে রক্ষা করা? যদিও যুক্তরাজ্যে বার্ষিক মুদ্রাস্ফীতি হার পড়েছে 7.9% থেকে 6.8% (ফেব্রুয়ারি 2022 থেকে সর্বনিম্ন), মুদ্রাস্ফীতি রয়েছে সর্বোচ্চ G7 দেশগুলির মধ্যে। উপরন্তু, মূল সিপিআই ইন্ডিকেটর বজায় ছিল 6.9% YoY, যেমন ছিল এক মাস আগে। এটা হল দুমাস আগে স্থিরীকৃত শীর্ষের মাত্র 0.2% নীচে। অতিরিক্তভাবে, ক্রমবর্ধিত শক্তি মূল্য হুমকি হয়ে দাঁড়িয়েছে নতুন মুদ্রাস্ফীতি উত্থানের ক্ষেত্রে।

এরকম ডেটা ও দৃষ্টিভঙ্গি, কিছু বিশ্লেষকের মতে, অবশ্যই ব্যাংক অব ইংল্যান্ডকে বাধ্য করবে সুদের হার বৃদ্ধি ধারাবাহিক রাখতে। যদিও, আরেকটি বিষয় আছে যা স্কেলকে বিপরীত অভিমুখে ঠেলছে। আগস্টে দেখা গেছে যুক্তরাজ্য প্রস্তুতকরণ ক্ষেত্রে আরও গভীর নিম্নাভিমুখ। দেশের ম্যানুফ্যাকচাররা রিপোর্ট করেছে একটি দুর্বল অর্থনৈতিক প্রেক্ষাপট, কেননা চাহিদার ক্ষতি হয়েছে ক্রমবর্ধিত সুদের হার, জীবনযাপনের খরচের সংকট, রপ্তানি ক্ষেত্রে হ্রাস ও বাজারের দৃষ্টিভঙ্গি সংশয়াচ্ছন্ন কারণে। S&P গ্লোবালের মতে, বিশেষ করে মধ্যবর্তী পণ্য উৎপাদনকারীরা জোরালো ধাক্কা খেয়েছে - B2B সেক্টর মুখোমুখি হচ্ছে উৎপাদন পরিমাণে সবচেয়ে বেশি পতনের। এটা নতুন অর্ডার ও কর্মী স্তর, উভয় ক্ষেত্রেই প্রভাব ফেলে, যা কাটছাঁট করা হচ্ছে।

আগস্টের চূড়ান্ত পারচেজিং ম্যানেজার্স ইনডেক্স (পিএমআই) দাঁড়িয়েছে মাত্র 43.0-এ। প্রধান পিএমআই সংখ্যা পড়েছে 39-মাসের নিম্নে, কেননা উৎপাদন পরিমাণ ও নতুন যে হারে নতুন অর্ডারের চুক্তি হয়েছে তা খুব বিরল দৃশ্য, আর্থিক চাপের প্রধান পর্যায়গুলো বাদে, যেমন 2008-2009-এর বৈশ্বিক আর্থিক সংকট এবং অতিমারি-সংক্রান্ত লকডাউন পন্থার সময়।

এই অন্ধকার প্রেক্ষাপটের বিপরীতে, জরিপের ফলাফল ইঙ্গিত দেয় যে দেশের সিদ্ধান্তগ্রহীতারা আরও বেশি করে গুরুত্ব দেবে সুদের হার বৃদ্ধি সমস্যার তুলনায় অর্থনীতির পরিস্থিতিতে। ব্যাংক অব ইংল্যান্ডের প্রধান অর্থনীতিবিদ হাউ পিল জানিয়েছেন যে যেখানে মুদ্রাস্ফীতি সম্পর্কে কোনো আপসের জায়গা নেই, তিনি নিজে সুদের হার সচল রাখতে চান আরও সম্প্রসারিত পর্বের জন্য। তিনি এটা ঘোষণা করবেন 21 সেপ্টেম্বরে আসন্ন ব্যাংক অব ইংল্যান্ডের বৈঠকে। তিনি বর্তমান হার 5.25% চালিয়ে যেতে চান। এরকম একটি বিবৃতির পর, পূর্বে বর্ণিত নিয়ম কাজে লাগে - যদি উভয় রেগুলেটর আরও হার বৃদ্ধির খিদে হারিয়ে ফেলে, দুর্বল অর্থনীতির ক্ষতি হবে। যুক্তরাজ্য/যুক্তরাষ্ট্র জোড়ার ক্ষেত্রে, প্রথমটি হবে দুর্বলতর লিংক।

আমরা আগে উল্লেখ করেছি যে স্কোটিয়াব্যাংকের বিশেষজ্ঞরা জিবিপি/মার্কিন ডলারে আরও পতন ঘটে 1.2400-এ যাওয়ার সম্ভাব্যতা উড়িয়ে দেয়নি। নেদারল্যান্ডসের বৃহত্তম ব্যাংকিং গ্রুপ আইএনজির বিশ্বাস যে ডলার শক্তিশালী হলে এই জোড়া সাপোর্ট খুঁজে পাবে 1.2500-এর আশপাশে। সিঙাপুর ইউনাইটেড ওভারসিজ ব্যাংকে তাদের সহকর্মীদের অনুমান যে ‘যতদিন পাউন্ড শক্তিশালী রেজিস্ট্যান্স লেভেল 1.2720-এর নীচে থাকবে, এটা সম্ভবত দুর্বল হবে 1.2530-এ, এবং এমনকি 1.2480 পর্যন্ত।’

এই জোড়া গত সপ্তাহ শেষ করেছে 1.2585-এ। নিকট ভবিষ্যতের ক্ষেত্রে 40% বিশেষজ্ঞের অনুমান ঊর্ধ্বমুখী সংশোধন, 20% দেখছে ডলারের আরও শক্তিশালীকরণ আর বাকি 40% আশা করে সাইডওয়ে মুভমেন্ট। D1 টাইমফ্রেমে অসিলেটরদের মধ্যে 90%-এর রং লাল এবং 10% সবুজ। ট্রেন্ড ইন্ডিকেটরদের ক্ষেত্রে, লাল ও সবুজের অনুপাত হল 85% : 15%, লালের দিকে পাল্লা ভারী। যদি জোড়াটি দক্ষিণে যায়, এটা যে সাপোর্ট লেভেল ও অঞ্চলের মুখোমুখি হবে তা হল 1.2560-1.2575, 1.2545, 1.2500-1.2510, 1.2435-1.2450, 1.2300-1.2330, 1.2190-1.2210, 1.2085, 1.1960 ও 1.1800। যদি ঊর্ধ্বমুখী চলাচল ঘটে, জোড়াটি বাধার সম্মুখীন হবে 1.2620-1.2635, 1.2690-1.2710, 1.2760, 1.2800-1.2815, 1.2880, 1.2940, 1.2980-1.3000, 1.3050-1.3060, 1.3125-1.3140 ও 1.3185-1.3210-এ।

যুক্তরাজ্য অর্থনীতি সংক্রান্ত গুরুত্বপূর্ণ ঘটনার ক্ষেত্রে আগামী সপ্তাহে বিশেষ নজর রাখতে হবে ইনফ্লেশন রিপোর্টের ওপর, যা প্রকাশের সূচি বৃহস্পতিবার, 7 সেপ্টেম্বর।

মার্কিন ডলার/জেপিওয়াই: কারেন্সি হস্তক্ষেপের প্রতীক্ষায়

- সাধারণভাবে বলা যায়, যদি আমরা সপ্তাহের ফলাফল বিশ্লেষণ করি, এটা বলা যেতে পারে যে ডলার ইনডেক্স (ডিএক্সওয়াই) তিনটি জোড়া পুনরুদ্ধার করেছে, ইউরো/মার্কিন ডলার, জিবিপি/মার্কিন ডলার ও জেপিওয়াই/মার্কিন ডলার, শুক্রবার, 1 সেপ্টেম্বর, তাদের ফিরিয়ে এনেছে প্রায় সেখানে যেখানে তারা পাঁচদিনের পর্ব শুরু করেছিল। এটা ঘটেছিল তাৎপর্যপূর্ণ গতিশীলতা সত্ত্বেও। উদাহরণস্বরূপ, প্রতি ডলারে ইয়েন 146.40-এ শুরু করে, জাপানি কারেন্সি পৌঁছেছিল 147.36 শীর্ষে, তারপর পড়ে যায় 144.44-এ, শেষ সুর বেজেছিল 146.21 স্তরে।

তাজা পরিসংখ্যান ইঙ্গিত দেয় যে জাপানে ইন্ডাস্ট্রিয়াল ক্রিয়াকলাপ নিম্নাভিমুখ প্রত্যক্ষ করছে। এটা ম্যানুফ্যাকচারিং সেক্টরে পারচেজিং ম্যানেজার্স ইনডেক্স (পিএমআই) ডেটা স্পষ্ট প্রতীয়মান, যা এক মাসে পড়েছে 49.7 থেকে 49.6-এ, টানা তিন মাস গুরুত্বপূর্ণ 50-এর নীচে থাকল। 50 বিন্দুটি সংকোচন থেকে সম্প্রসারণকে পৃথক করে। এই প্রেক্ষাপটের বিপরীতে, মার্কিন ডলারজেপিওয়াই বজায় রেখেছে একটি বুলিশ মনোভাব, যদিও এটা জাপানি কর্তৃপক্ষ থেকে কারেন্সি হস্তক্ষেপে কিছুটা বিক্ষিপ্ত হতে পারে। কর্তারা আশ্বস্ত করেছে যে তারা ভিজিল্যান্ট থাকছে। উদাহরণস্বরূপ, জাপানের অর্থমন্ত্রী সুনেইতি সুজুকি সম্প্রতি আরেকটি মৌখিক (অনার্থিক) হস্তক্ষেপ পরিচালনা করেছেন। 1 সেপ্টেম্বর তিনি বলেছেন যে বাজারের উচিত নিজেই কারেন্সি বিনিময় হার নির্ধারণ করা, আর জোর দিয়েছেন যে তীক্ষ্ণ ওঠানামা বাঞ্ছিত নয়। এইসঙ্গে তিনি উল্লেখ করেছেন নিবিড়ভাবে কারেন্সি চলাচল নিরীক্ষণ করা হচ্ছে। এরকম ‘জাদুমন্ত্রোচ্চারণ’ ইয়েন সম্পর্কে বিনিয়োগকারীদের শান্ত রাখবে কি না সেটা এখনও অনিশ্চিত। এটা হতে পারে যে মৌখিকের চেয়ে সত্যিকারের কারেন্সি হস্তক্ষেপ দরকার প্রমাণ প্রদানে, অনেকটা নভেম্বর যা ঘটেছিল সেরকম।

নিকট-মেয়াদি দৃষ্টিভঙ্গির ক্ষেত্রে, অনেকটা পূর্ববর্তী জোড়ার মতো, অধিকাংশ বিশ্লেষকের বিশ্বাস যে ডিএক্সওয়াই পর্যাপ্তভাবে লাভ করেছে এবং এখন সময় হয়েছে এর দক্ষিণমুখী হওয়ার, অন্ততপক্ষে স্বল্পকালীন হলেও। মার্কিন ডলার/জেপিওয়াইয়ের ক্ষেত্রে, 80% বিশ্লেষক ভোট দিয়েছে এরকম বিপরীত প্রবণতার দিকে। বাকি 20% আস্থা রেখেছে ডলারের ক্ষমতায় জোড়ার আরও বৃদ্ধির জন্য। D1 টাইমফ্রেমে গোটা 100% ট্রেন্ড ইন্ডিকেটরের রং সবুজ। অসিলেটরদের মধ্যে 65% রয়েছে এই অবস্থায় আর 10% লাল, বাকি 25% অনুমান করেছে একটি নিরপেক্ষ অবস্থান।

নিকটতম সাপোর্ট লেভেল অবস্থিত 146.10 রেঞ্জে, এরপর রয়েছে 145.50-145.70, 144.90, 144.50, 143.75-144.05, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140.75, 139.85, 138.95-139.05, 138.05-138.30, 137.25-137.50। নিকটতম বাধা রয়েছে 146.50-146.60-এ, এরপর 146.90, 147.25-147.35, 148.45-148.85, 150.00, এবং শেষ পর্যন্ত অক্টোবর 2022-র উচ্চ 151.90-এ।

শুক্রবার, 8 সেপ্টেম্বর, আগামী সপ্তাহের আর্থিক ক্রিয়াকর্মের উল্লেখযোগ্য দিন যখন জাপানের 2023-র দ্বিতীয় ত্রৈমাসিকের জিডিপি সংখ্যা প্রকাশ পাবে। এ ছাড়া আগামী সপ্তাহে জাপানি অর্থনীতি সংক্রান্ত আর কোনো তাৎপর্যপূর্ণ পরিসংখ্যান প্রকাশের সম্ভাবনা নেই।

ক্রিপ্টোকারেন্সি: কেন বিটকয়েন উঠেছিল এবং কেন এটা ফের পড়ে গেল

- গত সপ্তাহের শুরুটা অস্বাভাবিক ভোঁতা। এরকম ঘটনাহীন ধারাবাহিকতা, গ্রেস্কেলের মতো। বর্তমানে, গ্রেস্কেল হল ক্রিপ্টোকারেন্সি সম্পদ পরিচালনাকারী বিশ্বের বৃহত্তম ইনভেস্টমেন্ট ফার্ম। এবং এখন, মার্কিন সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ কমিশনের (এসইসি) বিরুদ্ধে এই সংস্থা একটি আবেদনে জয়ী হয়েছে। বিচারকরা সর্বসম্মতিক্রমে জানিয়েছেন যে বিটকয়েন ট্রাস্ট ফান্ডকে একটি ইটিএফ-এ রূপান্তরিত করার ক্ষেত্রে রেগুলেটরের অসম্মতি ‘বেআইনি এবং অযৌক্তিক’। এই আইনি লড়াই চলেছে এক বছরের বেশি, এবং অপ্রত্যাশিতভাবে মঙ্গলবার, 29 আগস্ট, আদালত এরকম একটি নির্দিষ্ট রায় প্রদান করেছে। এর ফলে, তিন ঘণ্টার ভেতরে, বিটকয়েনের বৃদ্ধি ঘটেছিল 26,060 ডলার থেকে 28,122 ডলারে, 7.9% বৃদ্ধি, যা গত 12 মাসে সেরা বৃদ্ধির নিদর্শন।

হয়তো, বিস্ফোরণের প্রভাব আরও ভালো হত যদি না ইনসাইডারদের জন্য হত। এটা মনে হয়েছে যে কেউ আদালতের সিদ্ধান্ত আগেই জানত। আদালতের ঘোষণার ঠিক আগে, এই ব্যক্তি 30,000 বিটকয়েন রেখেছিল এক্সচেঞ্জে যার মূল্য 780 মিলিয়ন ডলার। এরকম বড় পরিমাণের কয়েন বিক্রি মূল্য তুঙ্গে থাকার সময় বেশ চ্যালেঞ্জি নিম্ন লিকুইডিটির কারণে, সেটাই তাদের বিক্রি মূল্যে একটি পতনের কারণ। এর ফলে বিটিসি/মার্কিন ডলারের লাভ ক্রমশ ফিকে হয়ে গেছে এবং এটা সেখানে ফিরে এসেছিল যেখানে 29 আগস্ট শুরু করেছিল।

যদিও, এই পতন সত্ত্বেও, বহু বিশ্লেষক আত্মবিশ্বাসী যে বর্তমান আদালতের সিদ্ধান্তে বাজারে একটি ইতিবাচক প্রভাব থাকবে। এই গ্রীষ্মের কথা মনে করা যেতে পারে, আটটি প্রধান আর্থিক সংস্থা ইতিমধ্যে আবেদন পেশ করেছে এসইসি-র কাছে ক্রিপ্টোকারেন্সি বাজারে প্রবেশ করার জন্য স্পট বিটকয়েন ইটিএফ-এর মাধ্যমে। তাদের মধ্যে রয়েছে গ্লোবাল অ্যাসেট ম্যানেজাররা যেমন ব্ল্যাকরক, ইনভেসকো ও ফিডেলিটি। এর আগে, ঘটনা হল এসইসি এই ধরনের সব আবেদন বাতিল করেছিল আশঙ্কা প্রকাশ করে। যদিও, গ্রেস্কেল কেসের রায় আসার পর এখন সবকিছু বদলে গেছে।

ব্লুমবার্গের বরিষ্ঠ স্ট্র্যাটেজিস্ট এরিক বালচুনাস ইতিমধ্যে তাঁর অনুমান উপস্থাপন করেছেন যে 2024-এর ভেতরে ইটিএফ অনুমোদনের পক্ষে 95% এবং এবছর অর্থাৎ 2023-তে এটা হওয়ার সম্ভাবনা 75%। বিভিন্ন হিসেব অনুযায়ী, এসব নতুন ফান্ড হয়তো আকর্ষণ করতে পারে 5 মিলিয়ন ডলার থেকে 10 মিলিয়ন ডলার সংস্থামূলক বিনিয়োগ শুধু প্রথম ছয় মাসেই, যা নিঃসন্দেহে মূল্যকে ওপরের দিকে ঠেলবে।

ফান্ডস্ট্রাট-এর সহ-প্রতিষ্ঠাতা টম লির বিশ্বাস যে যদি একটি স্পট বিটকয়েন ইটিএফ অনুমোদিত হয়, মূল্য বৃদ্ধি হতে পারে 185,000 ডলার পর্যন্ত। অন্যদিকে, এআরকে ইনভেস্টের সিইও ক্যাথি উড পূর্বাভাস দিয়েছেন 2030 সালের ভেতরে ক্রিপ্টোকারেন্সি বাজারের মোট ক্যাপিটালাইজেশন হবে 25 ট্রিলিয়ন ডলার, যার অর্থ 2100%-এর বেশি বৃদ্ধি। এই প্রজেকশনের ভেতরে, এআরকে ইনভেস্টের বেসলাইন চিত্র হল এই সময়কালে বিটিসি-র মূল্য বাড়বে 650,000 ডলারে, যেখানে আরও আশাবাদী চিত্র সুপারিশ করে এর মোটামুটি দ্বিগুণ।

আর্টিফিশিয়াল ইনটেলিজেন্স চ্যাটজিপিটি, যা ডেভেলপ করেছে ওপেনএআই, প্রস্তাব করেছে আরও আশাবাদী চিত্র। এদের মতে, 2024-এর মধ্যে প্রাথমিক ক্রিপ্টোকারেন্সি পৌঁছবে 150,000 ডলারে, 2028-এর মধ্যে 500,000 ডলারে, 2032-এ 1 মিলিয়ন ডলারে আর 2050-এর ভেতরে 5 মিলিয়ন ডলারে। চ্যাট জিপিটি, যদিও, কয়েকটি নির্দিষ্ট পরিস্থিতি উল্লেখ করেছে। এই বৃদ্ধি একমাত্র তখনই বাস্তবতাপাবে যদি: ক্রিপ্টোকারেন্সি বিস্তৃতভাবে গ্রহণযোগ্য হয়ে ওঠে, বিটকয়েন একটি জনপ্রিয় মূল্য মজুতের হাতিয়ার হয়ে উঠলে এবং বিভিন্ন আর্থিক ব্যবস্থায় এই কয়েনের ব্যবহার হলে। যদি এসব অবস্থা পূরিত না হয়, এআই-এর হিসেব অনুযায়ী, তাহলে 2050-এর মধ্যে এই কয়েনের মূল্য হবে 20,000 ডলার ও 500,000 ডলারের মাঝে কোনো একটি স্থানে।

সাধারণভাবে, এমনকি সর্বশেষ পরিসংখ্যাও বিটিসি-র দীর্ঘমেয়াদি ধারকদের জন্য প্রতিশ্রুতি নিয়ে এসেছে, যাদের সংখ্যা ক্রমশ বাড়ছে। গ্লাসনোডের জরিপ প্রকাশ করেছে যে এই সংখ্যা সম্প্রতি পৌঁছেছে রেকর্ড উচ্চতায়, যা ইঙ্গিত দিচ্ছে ধারণের ধারণার জনপ্রিয়তাকে, একটি নির্দিষ্ট আশাবাদের উপস্থিতি এবং বাজারের ওঠানামার প্রতি সম্ভাব্য প্রতিরোধের।

অন্যদিকে, স্বল্পমেয়াদি স্পেকুলেটররা রয়েছে বাজারে। ক্রিপ্টোকোয়ান্টের মতে, বিটকয়েনের ট্রেডিং ভলিউম পাঁচ বছরের মধ্যে এর সর্বনিম্নে আঘাত করেছে। ‘একটি বিয়ারিশ প্রবণতার মাঝে ট্রেডিং ভলিউম হ্রাস পাচ্ছে যা পাঁচ বছরের মধ্যে এর সর্বনিম্ন স্তরে আঘাত করেছে,’ ব্যাখ্যা করেছেন ক্রিপ্টোকোয়ান্টের রিসার্চ হেড জুলিও মোরেনো। ‘সামগ্রিকভাবে, বাজার রয়েছে অগোছালো অবস্থায়,’ মত দিয়েছেন গৌতম ছুগানি, যিনি হলেন বার্নস্টেইনের একজন বিশ্লেষক। ‘এই প্রবণতার বিয়ারিশ হওয়াটা আবশ্যক নয়, কিন্তু অংশগ্রহণকারীরা এখনও ট্রেডিঙে উৎসাহহীন, কেননা বাজার অনুঘটকের অপেক্ষায় রয়েছে।’

বিশ্বের অন্যতম প্রথম সারির ফিনান্সিয়াল মিডিয়া প্ল্যাটফর্ম রিয়েল ভিশন গ্রুপের সিইও রাউল পল, উল্লেখ করেছেন যে বিটিসি-র 30-দিনের গতিশীলতা কমেছে 20 পয়েন্টে।যদিও, তাঁর পর্যবেক্ষণের ভিত্তিতে, ঐতিহাসিকভাবে, এরকম নিম্ন গতিশীলতা দুই থেকে চার মাসের ভেতরে নিয়ে গেছে প্রথম ক্রিপ্টোকারেন্সিকে দুর্দান্ত পুনরুত্থানে। আরেক বিশ্লেষক যিনি ক্রেডিবল ক্রিপ্টো নামে পরিচিত, সত্যিই সম্ভাব্য বৃদ্ধির পক্ষে, বুলের দরকার প্রথম ক্রিপ্টোকারেন্সির মূল্যকে 29,000-30,000 ডলারের প্রধান অঞ্চলের ওপরে ঠেলা। এখনকার জন্য, ট্রেডারদের একটি উল্লেখযোগ্য অংশ অনুমান করে বিটিসি-তে হ্রাস হবে আরও প্রিয় ক্রয়ের স্তর। যখন মূল্য 30,000 ডলার অতিক্রম করবে, ক্রেডিবল ক্রিপ্টো অনুযায়ী, ফিয়ার অব মিসিং আউট (FOMO) মনোভাব কাজে লাগবে, মূল্যকে ওপরে নিয়ে যাবে।

বর্তমান পরিস্থিতিতে ফ্ল্যাগশিপ ক্রিপ্টোকারেন্সির মূল্য কতটা পড়তে পারে? ঐতিহাসিকভাবে সেপ্টেম্বর বিটকয়েনের জন্য ভালো যায় না। 2011 থেকে 2022, বিটিসি এই সময়কালে গড় হারিয়েছে 4.67%।

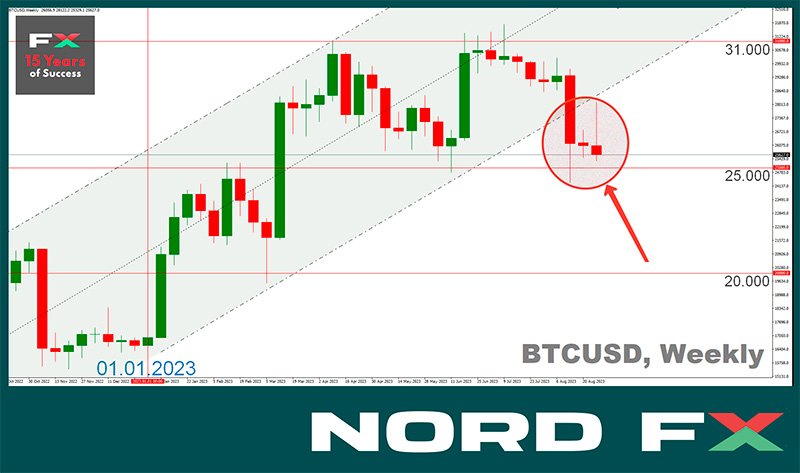

বিশ্লেষক জাস্টিন বেনেটের বিশ্বাস যে বিটকয়েন মূল্য পড়তে পারে 14,000 ডলারে। এই স্তর 2018 থেকে 2020 পর্যন্ত শক্তিশালী সাপোর্ট হিসেবে কাজ করেছিল। বেনেট তাঁর পূর্বাভাসের সমর্থনে একটি চার্ট নিয়ে এসেছেন, যা দেখায় ফ্ল্যাগশিপ ক্রিপ্টোকারেন্সি একটি আরোহণকারী চ্যানেল থেকে নিষ্ক্রান্ত হয়েছে যেখানে এটা ছিল মোটামুটি দশ মাস। বিটকয়েন 29,000-33,000 ডলার রেঞ্জে বাধা অতিক্রম করতে ব্যর্থ হয়েছিল, যা এই ব্রেকআউটে নিয়ে গেছে। উপরন্তু, একটি বৈশ্বিক আর্থিক মন্দা হয়তো এই পতনকে ত্বরান্বিত করবে। বেনেটের মতে, যেহেতু S&P 500 স্টক ইনডেক্স 2022-এর 4,750 পয়েন্ট রেকর্ডের পুনরাবৃত্তি ঘটাবে না, এর এখন আশঙ্কা আছে এর মূল্যের ভালো অংশ হারানোর।

যদিও, ওপরে উল্লিখিত দৃষ্টিভঙ্গি সত্ত্বেও, সেপ্টেম্বর হয়ে উঠতে পারে দীর্ঘমেয়াদি বিনিয়োগের জন্য ভালো ‘বায় অন ডিপ’ স্ট্র্যাটেজির ভেতরে। ব্লুমবার্গের বরিষ্ঠ অ্যানালিস্ট মাইক ম্যাকগ্লোন প্রথম ক্রিপ্টোকারেন্সির মেট্রিক্সের তুলনা করেছেন স্টক মার্কেটের সঙ্গে এবং শেষ করেছে যে এমনকি 10,000 ডলারে পতনও এই কয়েনের অবস্থানকে উল্লেখযোগ্যভাবে ঝাঁকাতে পারবে না। উদাহরণস্বরূপ, এই বিশেষজ্ঞ উল্লেখ করেছেন কর্পোরেট জায়ান্ট আমাজনের স্টক, যা গত 20 বছরে 7,000%-এর বেশি রিটার্ন দিয়েছে। এরপরও, বিটিসি ওই সংখ্যাকে অনেক দূর পেছনে ফেলে এসেছে, 2011 থেকে বৃদ্ধি হয়েছে 26,000%। ম্যাকগ্লোন বলেছেন, ‘এমনকি 10,000 ডলারে ফেরাটাকেও একটি অভূতপূর্ব অ্যাসেট পারফরম্যান্স হিসেবে ধরতে হবে।’ তিনি ব্যাখ্যা করেছেন যে বিটকয়েনের ‘মেইনস্ট্রিট মাইগ্রেশন’-এর ট্র্যাজেক্টরিও খুবই গুরুত্বপূর্ণ, কেননা এক্সচেঞ্জ-ট্রেডেড ফান্ড এবং অন্যান্য ইনস্ট্রুমেন্ট হল ঐতিহ্যবাহী বাজার উদয়ের বৈশিষ্ট্য।

স্পট বিটকয়েন ইটিএফ-এর সম্ভাব্য অনুমোদনে, আসন্ন হাভিং প্রভাব ফেলতে পারে এই কয়েনের বৃদ্ধির ওপর। এসব বিষয়কে ধন্যবাদ, ট্রেডিংশট বিশ্লেষকদের মতে, বিটিসি/মার্কিন ডলার এবছরের শেষে উঠতে পারে 50,000 ডলারে। যদিও এই পর্যালোচনা লেখার সময়, শুক্রবার সন্ধ্যা, 1 সেপ্টেম্বর, এটা ট্রেডিং হচ্ছে মোটামুটি 25,750 ডলারে। ক্রিপ্টোকারেন্সির সামগ্রিক মার্কেট ক্যাপিটালাইজেশন রয়েছে 1.048 ট্রিলিয়ন ডলারে (এক সপ্তাহ আগে ছিল 1.047 ট্রিলিয়ন ডলার)। ক্রিপ্টো ফিয়ার অ্যান্ড গ্রিড ইনডেক্স রয়েছে ফিয়ার জোনে যার রিডিং 40 (এক সপ্তাহ আগে ছিল 39 পয়েন্ট)।

নর্ডএফএক্স অ্যানালিটিক্যাল গ্রুপ

বিজ্ঞপ্তি : এসব তথ্য আর্থিক বাজারে কাজের জন্য বিনিয়োগ বা পরামর্শ হিসেবে কোনো সুপারিশ নয় এবং এগুলি একমাত্র তথ্যমূলক উদ্দেশ্যের জন্য। আর্থিক বাজারে ট্রেডিং খুবই ঝুঁকিপূর্ণ এবং এর ফলে ডিপোজিটকৃত ফান্ডের পরিপূর্ণ ক্ষতি হতে পারে।

ফিরে যান ফিরে যান