EUR/USD: ফেড-এর পক্ষ থেকে হকিশ অনুভূতি

● প্রত্যাশা অনুযায়ী, গত সপ্তাহের প্রধান দিন ছিল বুধবার, 12ই জুন। USA-এর মুদ্রাস্ফীতি ডেটার প্রকাশের পরে, ডলার দৃঢ় চাপের সম্মুখীণ হয়েছিল। নতুন পরিসংখ্যান প্রদর্শন করছিল যে মে মাসে, বার্ষিক ভিত্তিতে সর্বমোট মুদ্রাস্ফীতির হার (CPI) 3.4%-এর প্রত্যাশার তুলনায় 3.3%-তে হ্রাস পেয়েছিল। মাসিক ভিত্তিতে, 0.1%-এর পূর্বাভাসের তুলনায় সূচক 0.3% থেকে 0%-তে হ্রাস পেয়েছিল। কোর কনসিউমার প্রাইস ইন্ডেক্স (কোর CPI), যার মধ্যে খাদ্য এবং শক্তির মূল্য অন্তর্ভুক্ত ছিল না, সেটিও এপ্রিল মাসের তুলনায় 0.2% (মাসিক ভিত্তিতে) ছিল, যা 0.3%-এর পূর্বাভাসের নীচে অবস্থান করছিল। বার্ষিক ভিত্তিতে, এই ইন্ডেক্স 3.4% বৃদ্ধি পেয়েছিল, যা গত তিন বছরের (পূর্বের মান 3.6%, পূর্বাভাস 3.5%) মধ্যে সবথেকে ধীর গতির বৃদ্ধি প্রদর্শন করছিল।

মুদ্রাস্ফীতির এই শীতলকরণ বাজারের অংশগ্রহণকারীদের মধ্যে এই প্রত্যাশা বাড়িয়ে তুলেছিল যে এই বছরে ফেড হয়তো দুবার সুদের হার কম করতে পারে, আর্থিক নীতি সহজীকরণের এই প্রথম পর্যায়টি সেপ্টেম্বর মাসের শুরুতে ঘটতে পারে। ফলস্বরূপ, ডলার ইন্ডেক্স (DXY)-এর 105.3 থেকে 104.3-তে পতন ঘটেছিল, এবং EUR/USD 100 পয়েন্টেরও বেশী বৃদ্ধি পেয়ে, 1.0851-এর স্থানীয় উচ্চ মানে পৌঁছেছিল।

● যাইহোক, বিয়ারদের ডলার সম্মন্ধীয় উচ্ছ্বাস স্বল্প সময়ের জন্য বিদ্যমান ছিল। US ফেডেরাল রিসার্ভের FOMC (ফেডেরাল ওপেন মার্কেট কমিটি) মিটিং DXY-কে তার শুরুর স্থানে ফিরিয়ে এনেছিল। প্রধান সুদের হার প্রত্যাশা অনুযায়ী 5.50%-এ অপরিবর্তিত রয়েছে। একই সময়ে, FOMC সদস্যদের নতুন মধ্যম মেয়াদী পূর্বাভাস প্রদর্শন করছে যে 2024 সালে নিয়ন্ত্রক একটি হার কম করার জন্য আত্মবিশাসী রয়েছেন। মার্চ মাসের কথা মনে করলে, ফেড 2024 সালে তিনটি এবং 2025 সালে তিন হার কম করের প্রত্যাশা করেছিল। এখন, 19 জনের মধ্যে ফেড-এর 15 জন নেতৃত্বস্থানীয়রা এই বছরে কমপক্ষে একটি বা দুটি হার কম করার প্রত্যাশা করছেন (7 জন 25 বেসিস পয়েন্টের, 8 জন 50 বেসিস পয়েন্টের), যেখানে বাকী 4 জন 2025 সালের আগে পর্যন্ত কোনো সহজীকরণ (QE) শুরু হওয়ার পূর্বাভাস দিচ্ছে না। বর্তমানে, CME গ্রুপের ফেডওয়াচ সেপ্টেম্বরের FOMC মিটিং-এ QE শুরু হওয়ার প্রায় 70% সম্ভবনার নির্দেশ দিয়েছে।

● ফেডের প্রধান জেরোম পাওয়েল মিটিং-পরবর্তী সংবাদ সম্মেলনে উল্লেখ করেছেন যে US-এর শ্রম বাজার শক্তিশালী থাকে, উত্তপ্ত হয়ে না ওঠে। সেই ক্ষেত্রে US-এর অর্থনীতি একটি আত্মবিশাসী গতিতে ক্রমাগত বাড়তে থাকবে। তার মতামত অনুযায়ী, পরবর্তী কার্যক্রম প্রতিটি মিটিং-এর ঝুঁকির ভারসাম্যের উপর নির্ভর করবে। মুদ্রাস্ফীতি কম করতে গিয়ে ফেড কখনই শ্রম বাজারের পতন চাইতে পারে না। যদি অর্থনীতি স্থিতিশীল এবং মুদ্রাস্ফীতি স্থির থাকে, তাহলে ফেড যতোদিন প্রয়োজন ততদিন পর্যন্ত বর্তমান হার বজায় রাখার জন্য প্রস্তুত রয়েছে। যদি শ্রম বাজার দুর্বল হয়ে পড়ে অথবা মুদ্রাস্ফীতির প্রত্যাশার তুলনায় দ্রুত পতন ঘটে, তখন US-এর কেন্দ্রীয় ব্যাঙ্ক হার কম করার মাধ্যমে সারা দিতে প্রস্তুত। একই সময়ে, পাওয়েল এটাও উল্লেখ করেছেন যে নিয়ন্ত্রককে 2.0%-এর টার্গেটের দিকে মুদ্রাস্ফীতির স্থায়ী গতির ক্ষেত্রে আত্মবিশাসী হতে আরও বেশী "ভালো ডেটার" প্রয়োজন রয়েছে। সেইসাথে, সম্ভাব্য আর্থিক নীতি সহজীকরণের অত্যাধিক প্রত্যাশার থেকে বাজারকে এই বলে সতর্ক করেছেন, যে 25 বেসিস পয়েন্টের একটি হার কম করা অর্থনীতিতে কোনো উল্লেখযোগ্য প্রভাব ফেলবে না।

● মিটিং-এর পরে ফেড-এর পক্ষ থেকে প্রকাশিত নতুন মধ্যম-মেয়াদী পূর্বাভাসগুলি দ্বারা পাওয়েল-এর এই কটুক্তিপূর্ণ বক্তৃতাকে সমর্থন করেছিল। সেইজন্য, নিয়ন্ত্রক 2024 সালের জন্য মুদ্রাস্ফীতির পূর্বাভাস 2.4% থেকে 2.6%-তে বেড়িয়েছে, এবং 2025 সালের জন্য 2.2% থেকে 2.3%-তে বেড়িয়েছে। ফেড শুধুমাত্র 2026 সালে মুদ্রাস্ফীতি 2.0%-এ ফিরে আশার আশা করছে। US-এর GDP বৃদ্ধি পূর্বাভাস – 2024-2026 সালে 2.1%-তে সম্পূর্ণ পূর্বাভাস জুড়ে অপরিবর্তিত রয়েছে। ফেড সেইসাথে US-এর বেকারত্বের পূর্বাভাসকেও 2024 সালে 4.0%-তে রেখেছে, 2025 সালে 4.1% থেকে 4.2%-তে, এবং 2026 সালে 4.0% থেকে 4.1%-তে বাড়িয়েছে।

● US-এর কেন্দ্রীয় ব্যাঙ্কের অর্থনৈতিক পূর্বাভাসে এই হকিশ মনোভাব থাকা সত্ত্বেও, ডলারের আরও শক্তিশালী হওয়া এটির সুরক্ষীত মুদ্রা রূপে ভূমিকা দ্বারা সহজতর হয়েছিল। ইউরোজোন-এ রাজনৈতিক অনিশ্চয়তার জন্য ইউরোর ভবিষ্যত এখনও প্রশ্নের সামনে দাড়িয়ে রয়েছে। রবিবার, 9ই জুন, ইউরোপের সংসদ নির্বাচনের ফলাফল, সকলকে হতবাক করে, প্রকাশিত হয়েছিল: জার্মানি, ফ্রান্স, এবং বেলজিয়াম-এ, ক্ষমতায় থাকা পার্টিগুলির পরাজয় হয়ে, ডান-পন্থি পার্টিগুলি জয়লাভ করেছিল। ফ্রান্সের, প্রেসিডেন্ট ইম্যানুয়েল ম্যাক্রনের পার্টি শুধুমাত্র 14.5% ভোট পেয়েছিল, যার জন্য জাতীয় পরিষদের বিলুপ্তি ঘটেছিল এবং আগাম নির্বাচন ঘটেছিল। বাজারের কিছু কিছু অংশগ্রহণকারীরা বিশ্বাস করেন যে আসন্ন সপ্তাহে রাজনৈতিক ঝুঁকি EUR/USD –কে 1.0600 অঞ্চলে বা তারও নীচে পাঠাতে পারে।

ইউরোর দুর্বল হয়ে পড়া এই বিষয়ের উপরেও ভিত্তি করে ছিল যে ইউরোপের কেন্দ্রীয় ব্যাঙ্ক ইতিমধ্যেই হার কম করার চক্র শুরু করে দিয়েছে। বৃহস্পতিবার, 6ই জুন, ECB-র পরিচালনা পরিষদ মূল সুদের হার 4.25%-এ 25 বেসিস পয়েন্ট কম করেছিল। সেপ্টেম্বর 2023 থেকে, ইউরোজোন-এর মুদ্রাস্ফীতি 2.5%-এর বেশী হ্রাস পেয়েছিল, যা নিয়ন্ত্রকদের অনেক সময় পরে এই ধরণের পদক্ষেপ নিতে সক্ষম করেছিল। সেইসাথে, নতুন ম্যাক্রোইকোনমিক ডেটা প্রদর্শন করেছিল যে খুব শীঘ্রই 2.0%-এর টার্গেটের স্তর অর্জিত হবে। এই ক্ষেত্রে, জার্মানির CPI, ইউরোপীয় অর্থনীতির লোকোমোটিভ, বুধবার, 12ই জুন প্রকাশিত হয়েছিল, যা 0.5% থেকে 0.1% (মাসিক ভিত্তিতে)-এ পতন প্রদর্শন করেছিল। ECB-র প্রতিনিধি বোস্টজান ভাসলে বৃহস্পতিবার উল্লেখ করেছিলেন যে "যদি মুদ্রাহ্রাসের অবস্থা অব্যাহত থাকে তাহলে আরও হার কম করা সম্ভব"।

● গত সপ্তাহের শেষে EUR/USD 1.0702-তে অবস্থান করছিল। আসন্ন ভবিষ্যতে বিশ্লেষকদের পূর্বাভাস অনুযায়ী, 14ই জুনের সন্ধ্যা পর্যন্ত, তাদের 60% ভোট জুড়ির পতনের দিকে অবস্থান করছে, 20% এটির বৃদ্ধি দিকে রয়েছেন, এবং 20% নিরপেক্ষ অবস্থানে রয়েছেন। প্রযুক্তিগত বিশ্লেষণের ক্ষেত্রে, 100% ট্রেন্ড সূচকগুলি এবং D1-এর অসিলেটর ডলারের পক্ষেই রয়েছে, সবকটির রঙ লাল, যদিও পরেরটির 20% অধিবিক্রয় জোন-এ অবস্থান করছে। জুড়ির জন্য নিকটস্থ সহায়তা রয়েছে 1.0670 জোনে, সেইসাথে 1.0600-1.0620, 1.0560, 1.0495-1.0515, 1.0450, 1.0370 অঞ্চলে। প্রতিরোধের জোনগুলি অবস্থান করছে 1.0740-এ, তারপরে 1.0780-1.0810, 1.0865-1.0895, 1.0925-1.0940, 1.0980-1.1010, 1.1050, 1.1100-1.1140 অঞ্চলে।

● আসন্ন সপ্তাহে, মঙ্গলবার, 18ই জুন, ইউরোজোনের মুদ্রাস্ফীতিতে (CPI) কি ঘটতে চলেছে সেটা জানা যাবে, এবং US-এর খুচরা বাজারের স্ট্যাটিসটিক্সও প্রকাশিত হবে। বুধবার, 19শে জুন, মার্কিন যুক্তরাষ্ট্রে ছুটি রয়েছে: এই দিন দেশ জুনটিনথ পালন করে। বৃহস্পতিবার, 20শে জুন, US-এর প্রারম্ভিক বেকারত্বের দাবির সংখ্যা জানা যাবে, এবং ফিলাডেলফিয়া ফেড ম্যানুফ্যাকচারিং ইন্ডেক্স প্রকাশিত হবে। এই কর্মসপ্তাহের শেষের দিকে, শুক্রবার, 21শে জুন, জার্মানি, ইউরোজোন, এবং US-এর অর্থনীতির একাধিক সেক্টরের প্রাথমিক ব্যবসায়িক কার্যকলাপের (PMI) ডেটা একটি সম্পূর্ণ সিরিজ গৃহীত হবে। একই দিনে ফেড-এর আর্থিক নীতির রিপোর্টের প্রকাশনাও উল্লেখযোগ্য আগ্রহ আকর্ষিত করবে।

GBP/USD: 20শে জুন ব্যাঙ্ক অফ ইংল্যান্ড কি সিদ্ধান্ত নেবে?

● 2023 সালের শরৎকালে, BoE চূড়ান্তভাবে উল্লেখ করেছিল যে মুদ্রাস্ফীতি আত্মবিশ্বাসের সাথে তার 2.0%-এর টার্গেটের স্তরে যতোক্ষণ না স্থিতিশীল হচ্ছে ততক্ষণ পর্যন্ত এটির আর্থিক নীতি দীর্ঘ সময়ের জন্য কঠোর থাকা উচিত। এটির উপরেই ভিত্তি করে, মূল্যের উপর চাপ হ্রাস পাওয়া সত্ত্বেও, 8ই মে-এর মিটিং-এ, ব্যাঙ্ক অফ ইংল্যান্ডের মনেটারি পলিসি কমিটি (MPC) অধিকাংশ ভোটের (সাতজন পক্ষে এবং দুইজন বিপক্ষে) সাথে সুদের হারকে 5.25%-তে তার পূর্বের স্তরেই অপরিবর্তিত রাখার সিদ্ধান্ত নিয়েছিল। (দুইজন MPC সদস্যরা 5.0%-এ হ্রাস করার পক্ষে ভোট করেছিলেন)।

দেশের অফিস ফর ন্যাশানাল স্ট্যাটিসটিক্স (ONS) অনুযায়ী, নভেম্বর 2022 থেকে, কনসিউমার প্রাইস ইন্ডেক্স (CPI)-এর 11.1% থেকে 2.3%-তে পতন ঘটেছিল – যা জুলাই 2021 থেকে সর্বনিম্ন। ব্রিটিশ কেন্দ্রীয় ব্যাঙ্ক আসন্ন ভবিষ্যতে এই পরিসংখ্যান তার টার্গেট স্তরে ফিরে আনার প্রত্যাশা করেছিল কিন্তু সেইসাথে বছরের দ্বিতীয় অর্ধে শক্তির বর্ধমান মূল্যের জন্য 2.5%-এর আশেপাশে বৃদ্ধি পাওয়ারও আশা করেছিল। সেইসাথে, মে মাসের পূর্বাভাস অনুযায়ী, CPI দুই বছরের মধ্যে 1.9% (Q2 2026) এবং তিন বছরের মধ্যে 1.6% হবে (Q2 2027)।

● ব্রিটিশ মুদ্রাস্ফীতির পূর্বাভাসেও আসন্ন ভবিষ্যতে প্রায় তিন বছরের সর্বনিম্ন স্তরে পতন ঘটেছিল, যা ঐতিহাসিকভাবে গড় স্তরের দিরে আসার ইঙ্গিত দিচ্ছিল। মে মাসে, ফেব্রুয়ারি মাসের প্রায় 3%-এর পূর্বাভাসের তুলনায়, দেশের নাগরিকদের গড় প্রত্যাশিত ভোক্তা মূল্য পরবর্তী 12 মাসে 2.8% বৃদ্ধি পেয়েছিল। এটি ব্রিটিশ কেন্দ্রীয় ব্যাঙ্কের ত্রৈমাসিক সমীক্ষার ফলাফলে উল্লিখিত রয়েছে।

● জুনের প্রথম সপ্তাহে প্রকাশিত ব্যাবসার কার্যকলাপের (PMI) ডেটা প্রদর্শন করছে যে মার্কিন যুক্তরাজ্যের অর্থনীতি তুলনামূলকভাবে ভালো রয়েছে। উৎপাদন সেক্টরের কার্যকলাপ আগেই 49.1 থেকে 51.2-তে বৃদ্ধি পেয়েছিল। পরিষেবা সেক্টরে PMI দ্বারা কিছু ধীরগতি দেখা গিয়েছিল –55.0 থেকে 52.9-তে, এবং কম্পোসিট PMI –54.1 থেকে 53.0-তে। যাইহোক, এই সবকিছু সত্ত্বেও, এই সকল সূচক 50.0 মার্কেই উপরেই অবস্থান করছিল, যা কার্যকলাপের দিক থেকে বৃদ্ধিকে ধীরগতি থেকে আলাদা করে রেখেছিল।

UK-এর শ্রম বাজারের পক্ষ থেকে কিছু উদ্বেগ উঠে এসেছিল। জুনের প্রথমে প্রকাশিত স্ট্যাটিসটিক্স বেকারত্বের দাবিতে বৃদ্ধি প্রদর্শন করেছিল – আগের মাসে 8.4K-র পরে মে মাসে 50.4K। এটি ছিল প্রথম কোভিড-এর লকডাউনের পর সর্বোচ্চ মাসিক বৃদ্ধি। অতিমারির আগে, এই ধরণের বৃদ্ধি দেখা দিয়েছিল 2009 সালের মন্দার সময়। তাছাড়াও, ফেব্রুয়ারি-এপ্রিল 2024-এর সময় বেকারত্বের হার 4.4%-এ বৃদ্ধি পেয়েছিল। অবশ্যই, ঐতিহাসিকভাবে, এটা খুবই নিম্ন স্তর, কিন্তু তিন বছরের নিরিখে এটা সর্বোচ্চ।

● ব্যাঙ্ক অফ ইংল্যান্ডের পরবর্তী মিটিং সংঘটিত হবে বৃহস্পতিবার, 20শে জুন। বিশ্লেষকরা সাধারণভাবে পূর্বাভাস দিয়েছে যে সুদের হার 5.25%-তেই অপরিবর্তিত থাকবে। এই পূর্বাভাস মুদ্রাস্ফীতির হ্রাসের হারে ধীরগতি দ্বারা সমর্থিত। সেইসাথে, UK-র মজুরিতে (+6.0%) উল্লেখযোগ্য বৃদ্ধি রয়েছে, যা মূল্যকে উপরের দিকে নিয়ে যেতে পারে। এটি, বিপরীতভাবে, আসন্ন ভবিষ্যতে ব্রিটিশ কেন্দ্রীয় ব্যাঙ্কের মৃদু মুদ্রানীতির দিকে রূপান্তরের সম্ভবনাকে কম করতে পারে। QE-র সূচনা হয়তো সেপ্টেম্বর অথবা তারও পর পর্যন্ত বিলম্বিত হতে পারে।

BoE-এর কঠোর আর্থিক নীতি পাউন্ডের ভবিষ্যতের চাহিদার জন্য পূর্বশর্ত তৈরি করেছে। এই সময়ে, গত সপ্তাহে, GBP/USD বিদেশী ডেটা দ্বারা চালিত ছিল। US-এর মুদ্রাস্ফীতি ডেটা, এটি 1.2700-1.2800 চ্যানেলের উর্ধ্ব সীমানা ভেঙ্গে বেড়িয়ে এসেছিল এবং 1.2860-তে বৃদ্ধি পেয়েছিল, তারপরে, FOMC মিটিং-এর ফলাফলের পরে, এটির পতন ঘটেছিল এবং নিম্ন সীমানা ভেঙ্গে নেমে এসে, 1.2656-তে পতন ঘটেছিল। এই সপ্তাহটি 1.2686-তে শেষ করেছে।

● আসন্ন সময়ে বিশ্লেষকদের মধ্যম মেয়াদী পূর্বাভাস কিছুটা আগের জুড়ির মতোই পূর্বাভাস প্রদর্শন করছে। এই ক্ষেত্রে, 50% বিশেষজ্ঞরা ডলারের শক্তিশালি হওয়ার প্রতি ভোট করেছে, 25% উত্তরমুখী দিকনির্দেশ দিয়েছে, এবং 25% নিরপেক্ষ অবস্থানে রয়েছে। D1-এ প্রযুক্তিগত বিশ্লেষণের ক্ষেত্রে, মিশ্র চিত্র প্রদর্শিত হয়েছে। ট্রেন্ড সূচকগুলি লাল এবং সবুজের মধ্যে সমানভাবে 50:50 বিভক্ত রয়েছে। অসিলেটরদের মধ্যে, 60% দক্ষিণদিকে (এক চতুরাংশ অধিবিক্রয়ের সিগনাল প্রদান করছে), 20% উত্তরদিকে নির্দেশ করছে, এবং বাকী 20% নিরপেক্ষ রয়েছে। জুড়িটির আরও পতনের ক্ষেত্রে, সহায়তার স্তরগুলি এবং জোনগুলি অবস্থান করছে 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330 অঞ্চলে। জুড়ির বৃদ্ধির ক্ষেত্রে, এটি প্রতিরোধের সম্মুখীন হবে 1.2760, 1.2800-1.2820, 1.2865-1.2900-এ।

● 20শে জুন ব্যাঙ্ক অফ ইংল্যান্ডের উল্লিখিত মিটিং ছাড়া, যার মধ্যে রয়েছে এটির সুদের হারের সিদ্ধান্ত এবং তার পরবর্তী সংবাদ সম্মেলন, বুধবার, 19শে জুন দিনটি উল্লেখযোগ্য, যখন UK-র জন্য নতুন কনসিউমার ইনফ্লেশন (CPI) ডেটা প্রকাশিত হবে। শুক্রবার, 21শে জুন, দিনটিও দেখে খুবই আগ্রহের মনে হচ্ছে। এই দিনে, UK –র অর্থনীতির খুচরা বিক্রয়ে আয়তন এবং প্রাথমিক ব্যবসার কার্যকলাপ (PMI)-এর সূচকগুলি জানা যাবে।

USD/JPY: ভবিষ্যতে পরিবর্তনের প্রতিশ্রুতি ছাড়া BoJ আর কিছু পরিবর্তন করেনি

● ব্যাঙ্ক অফ ইংল্যান্ডের মতোই, ব্যাঙ্ক অফ জাপান (BoJ)-এর মিটিংও ইতিমধ্যেই সংঘটিত হয়েছে, এবং এটির ফলাফলগুলি গত শুক্রবার, 14ই জুন ঘোষণা করা হয়েছিল। সম্প্রতিক মাসে ইয়েনের দুর্বলতা এশীয় মুদ্রাগুলির উপর নেতিবাচক প্রভাব ফেলেছিল। মার্চ মাসে, কেন্দ্রীয় ব্যাঙ্ক তার প্রথম পদক্ষেপ নেয় – 2007 সাল থেকে (2016 সাল থেকে, এটি -0.1%-এর নেতিবাচক স্তরে এই হারকে রেখেছিল) এই প্রথমবার তার হার বৃদ্ধি করে। নিয়ন্ত্রক সেইসাথে 10-বছরের সরকারি বন্ডের ইল্ডগুলিকেও পরিত্যাগ করেছিল। বিনিয়োগকারীরা কোনো ইঙ্গিতের জন্য জাপানের কেন্দ্রীয় ব্যাঙ্কের উপর কাছ থেকে নজর রেখেছে যে তারা এই আর্থিক উদ্দীপনাকে আর কম করবে কিনা।

এখনকার জন্য, BoJ এটির সামঞ্জস্যপূর্ণ মুদ্রানীতি পরিবর্তন না করার সিদ্ধান্ত নিয়েছে, প্রতি মাসে 6 ট্রিলিয়ন ইয়েন ($38 বিলিয়ন)-র আশেপাশে বন্ড ক্রয় করার বর্তমান গতি বজায় রাখতে চাইছে। যাইহোক, জুলাই মাসে তাদের পরবর্তী মিটিং-এ তাদের ক্রমান্বয়ে হ্রাস করার পরিকল্পনা পেশ করার প্রতিশ্রুতি দিয়েছে। কেন্দ্রীয় ব্যাঙ্কের বিবৃতি অনুযায়ী, "অর্থনৈতিক বাজারে দীর্ঘ-মেয়াদী সুদের হারের আরও মুক্ত গঠন নিশ্চিত করার জন্য আমরা আমাদের ক্রয়ের আয়তন [এক থেকে দুই বছরের মধ্যে] ধীরে ধীরে কম করার সিদ্ধান্ত নিয়েছি"। একই সাথে, নিয়ন্ত্রক ঘোষণা করেছে যে কোনো নির্দিষ্ট সিদ্ধান্ত নেওয়ার পূর্বে এটি বাজারের অংশগ্রহণকারীদের মতামত সংগ্রহ করবে।

বাণিজ্যিক ব্যাঙ্কগুলির অর্থ জমা করার হারও অপরিবর্তিতই ছিল – প্রত্যাশা অনুযায়ী, কর্মকর্তারা সর্বসম্মতভাবে এই সীমা 0.0%-0.1% মধ্যে রাখার জন্য ভোট দিয়েছিলেন। এই সিদ্ধান্ত থেকে, বিশেষজ্ঞরা আরও একবার এই সিদ্ধান্তে এসেছেন যে BoJ তাদের কোয়ান্টিটেটিভ ইসিং (QT) মুদ্রানীতি কঠোর করার ব্যাপারে তাড়াহুড়ো করছে না।

ফ্রেঞ্চ ব্যাঙ্ক সোসাইটি জেনারেল বিশ্বাস করে যে দুর্বল ইয়েনের জন্য সরকারের উপরে চাপের কথা মনে করলে, প্রতি তিন মাসে ক্রমহ্রাসমান ক্রয়ের সাথে এবং নভেম্বর 2025-এ শূন্য পৌঁছানোর সাথে সাথে, আগস্ট মাসের শুরুতে বন্ড ক্রয় কম করা সবথেকে সম্ভবনামূলক দৃশ্যকল্প হতে পারে। তাছাড়াও, সোসাইটি জেনারেলের অর্থনীতিবিদদের মতামত অনুযায়ী, এই বছরের সেপ্টেম্বর মাসেই BoJ হয়তো ছাড়ের হার বৃদ্ধি করতে পারে।

● অবশ্যই, USD/JPY গত সপ্তাহের US-এর CPI পরিসংখ্যান এবং ফেড-এর মিটিং-এর মতো ঘটনাগুলিকে এড়িয়ে যায়নি: এটির ওঠানামার সীমা 240 পয়েন্ট (সর্বনিম্ন 155.71, সর্বোচ্চ 158.25) ছাড়িয়েছিল। যাইহোক, পাঁচ-দিনের ফলাফল খুব মুগ্ধকর ছিল না: 156.75-তে শুরু হয়ে, 157.37-তে শেষ হয়েছিল।

আসন্ন সময়ের দৃশ্য সম্মন্ধে বিশেষজ্ঞরা পূর্বাভাস দিয়েছে: জুড়ির দক্ষিণদিকে যাওয়ার এবং ইয়েন শক্তিশালী হওয়ার প্রতি কেউই ভোট করেনি, বাকী ভোটগুলি সমানভাবে বিভক্ত রয়েছে: 50% উত্তরদিকের নির্দেশ দিচ্ছে, এবং 50% নিরপেক্ষ অবস্থানে রয়েছে। প্রযুক্তিগত বিশ্লেষণের ক্ষেত্রে, D1-এর সকল ট্রেন্ড সূচকগুলির রঙ সবুজ। নিকটস্থ সহায়তা অবস্থান করছে 156.80-157.05 জোনে, সেইসাথে 156.00-156.10, 155.45, 154.50-154.70, 153.10-153.60, 151.85-152.15, 150.80-151.00, 149.70-150.00, 148.40, 147.30-147.60, 146.50 অঞ্চলে। নিকটস্থ প্রতিরোধ অবস্থান করছে 157.70 অঞ্চলে, সেইসাথে 158.25-158.60, 160.00-160.20 অঞ্চলে।

● জাপানের জন্য আসন্ন সপ্তাহে কোনো উল্লেখযোগ্য অর্থনৈতিক স্ট্যাটিসটিক্স-এর প্রকাশ নির্ধারিত নেই।

ক্রিপ্টোকারেন্সি: বিটকয়েনের বর্তমান এবং ভবিষ্যত USA-র উপর নির্ভর করছে

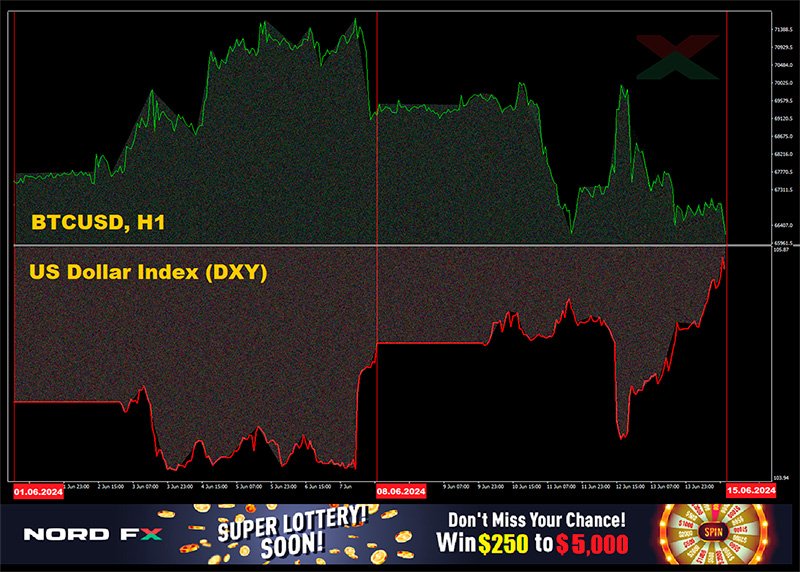

● স্বতন্ত্র চালকের অনুপস্থিতিতে, সম্প্রতি ক্রিপ্টো বাজারও ডলারকে অনুসরণ করেছিল, যা সেই ক্ষেত্রে ফেড কে অনুসরণ করে অগ্রসর হচ্ছে, যা USA-র ম্যাক্রোইকোনমিক ডেটাকে অনুসরণ করছে। BTC/USD হল দাড়িপাল্লার মতো, যেখানে প্রধান ক্রিপ্টোকারেন্সি একদিকে রয়েছে এবং US ডলার রয়েছে অন্যদিকে। ডলার ভারি হতে থাকলে – বিটকয়েন হালকা হয়ে যায়, এবং তার বিপরীত। শুক্রবার, 7ই জুন, US-র শ্রম বাজারের শক্তিশালী স্ট্যাটিসটিক্স প্রকাশিত হয়েছিল – যেখানে ডলার ভারি হয়েছিল, বিটকয়েন হালকা হয়ে পড়েছিল। বুধবার, 12ই জুন, দেখে মনে হয়েছিল যে USA-র মুদ্রাস্ফীতি হ্রাস পাচ্ছে – ডলার দুর্বল হয়েছিল, বিটকয়েন ভারি হয়ে উঠেছিল। এবং সন্ধ্যার সময়, ফেড সুদের হার সম্পর্কে বাজারকে শান্ত করেছিল – এবং এই দাঁড়িপাল্লা বিপরীত দিকে চলে যায়। শুধুমাত্র BTC/USD এবং ডলার ইন্ডেক্স (DXY)-র চার্টগুলি দেখুন – বিপরীত পারস্পরিক সম্পর্ক যে রয়েছে তাতে কোনো সন্দেহ নেই।

● সম্প্রতিক দিনে, ক্রিপ্টো বাজারের ফ্যাগশিপ মূল্যের দিক থেকে প্রায় 7% হারিয়েছে। এবং এটির কারণ হল US-র ফেড-এর উপরে উল্লিখিত আর্থিক নীতি। এই বিষয়ের জন্য কোনো উৎসাহই ছিল না যে বিটকয়েন-ETF-এর অন্তঃপ্রবাহ তার 19-দিনের যাত্রা শেষ করেছিল। শুধুমাত্র 11ই জুন, ইন্ডাস্ট্রি প্রায় $65 মিলিয়ন ফান্ড হারিয়েছিল। কারণটা একই ছিল। এটি আসন্ন গরমের ছুটির দিনগুলির মাধ্যমে পরিপূর্ণ হতে পারে – অর্থনৈতিক বাজারে সংশোধন এবং শিথিল-এর সময়কাল।

● ট্রেডাররা মনে রাখবেন যে সম্প্রতি, "ডিজিটাল সোনা" $66,000 এবং $72,000-র সংকীর্ণ সীমার মধ্যে ট্রেড হচ্ছে। বাজারের অন্যতম জনপ্রিয় অংশগ্রহণকারী এই নিম্নের মার্ককে আদর্শ প্রবেশের পয়েন্ট রূপে বিবেচনা করছে, যেখানে এটির উপরের সীমাতে প্রবেশ, তার কথায়, ঝুঁকি বহন করছে। MN ক্যাপিটালের প্রতিষ্ঠাতা এবং বিশ্লেষক মাইক ভ্যান ডি পোপ্পে আসন্ন ভবিষ্যতে বিক্রেতা দ্বারা চাপকেও এড়িয়ে যাননি। সেই অবস্থার ক্ষেত্রে, বিটকয়েন $65,000 এবং এমনকি তারও নীচে চলে আসতে পারে। হাইহোক, ভ্যান ডি পোপ্পে একটি গভীর মূল্যের হ্রাসের আশা করছেন না। তার মতামত অনুযায়ী, $60,000-অঞ্চলে বড় পরিমাণের লিকুইডিটি একত্রিত হয়ে রয়েছে। এটি সুপারিশ করছে যে এই নিম্ন স্তর এখন শক্তিশালী সহায়তার অঞ্চল রূপে কাজ করছে, এবং ভূরাজনৈতিক অস্থিরতা দ্বারা ইতিবাচক গতি সমর্থিত হতেও পারে।

● সমীক্ষা অনুযায়ী, ক্রিপ্টো সম্প্রদায়ের 70%-এরও বেশী বিশ্বাস করেন যে BTC আরও বৃদ্ধি পাওয়ার প্রান্তে দাড়িয়ে রয়েছে। এই ক্ষেত্রে, ট্রেডার ক্যাপ্টেন ফাইবিক আত্মবিশ্বাসী যে বিটকয়েন "প্রসারিত ওয়েজ"-এর প্রযুক্তিগত বিশ্লেষণের প্যাটার্ন থেকে বেড়িয়ে আসার প্রস্তুতি নিচ্ছে। তার মতামত অনুযায়ী, এটি উপরের সীমা ভেঙ্গে বেড়িয়ে এলে ক্রিপ্টোকারেন্সির $94,000-এর উপরে বৃদ্ধি পাওয়ার পথ খুলে যাবে। ট্রেডার টাইটান অফ ক্রিপ্টো, অন্যদিকে, এই গ্রীষ্মেই বিটকয়েনের $100,000-তে পৌঁছানর প্রত্যাশা করছেন। BTC-এর বৃদ্ধির সম্ভবনা বহু বিনিয়োগকারীদের কার্যকলাপের মাধ্যমেও প্রদর্শিত হচ্ছে। ইন্ডাস্ট্রির প্রতিনিধিদের মতামত অনুযায়ী, হোয়েলরা সক্রিয়ভাবে বিটকয়েনে বড় পজিশন নেওয়ায় দিকে প্রবেশ করছে। ক্রিপ্টোকোয়ান্ট-এর CEO কি ইয়ং জু স্পষ্টভাবে বলেছেন যে বহু বিনিয়োগকারীদের জন্য $69,000 স্তরটি বিশেষভাবে আকর্ষনীয়।

● বাইন্যান্স-এর নতুন CEO রিচার্ড টেং, যিনি চাংপাং জাও-এর পরিবর্তে এসেছেন, বিশ্বাস করেন যে বিটকয়েন খুব শীঘ্রই $80,000 ছাড়িয়ে যাবে। টেং এই সম্ভাব্য নতুন উচ্চকে স্পট BTC-ETF-এর কাজের সাথে যুক্ত করেছেন, যা এই অ্যাসেটের উপর আস্থাকে শক্তিশালী করেছে। বাইন্যান্স-এর CEO যদি ডোনাল্ড ট্রাম্প মার্কিন যুক্তরাষ্ট্রের প্রেসিডেন্ট রূপে নির্বাচিত হন তাহলে ক্রিপ্টোকারেন্সির বৈধকরণেও সম্মতি প্রকাশ করেছেন। নিজেকে "ক্রিপ্টো প্রেসিডেন্ট" রূপে উল্লেখ করে, ট্রাম্প মে মাসে বলেছিলেন যে USA-এর বৈশ্বিক ক্রিপ্টো ইন্ডাস্ট্রির নেতৃত্ব দেওয়া উচিত।

যাইহোক, বর্তমানে, ক্রিপ্টোকারেন্সির নিয়ন্ত্রণ ব্যবস্থা উন্নয়ন এবং বাস্তবায়ণের পর্যায়ে রয়েছে, যা বিনিয়োগগুলিকে বাধা দিচ্ছে। বিশেষজ্ঞদের মতামত অনুযায়ী, বর্তমান বিনিয়োগগুলিকে পরীক্ষামূলক রূপে বিবেচনা করা উচিত। এটা অবশ্যই মনে রাখতে হবে যে স্পট ETF শুধুমাত্র USA-তেই উল্লেখযোগ্য লিকুইডিটি আকর্ষিত করেছে – অধিকাংশ দেশগুলিতেই একই ধরণের আগ্রহ নেই।

বিলিয়নেয়ার মার্ক কিউবান-এর মতামত অনুযায়ী, ক্রিপ্টোকারেন্সির প্রতি মনোভাব US-র প্রেসিডেন্ট প্রার্থী ডোনাল্ড ট্রাম্প এবং জো বাইডেন-এর মধ্যে প্রধান পার্থক্য রূপে উঠে আসবে, যদিও উভয়ের কেউই এই সমস্যাটি সম্মন্ধে অবগত নন। কিউবান প্রশ্ন করেছেন "আপনি কি সত্যি মনে করেন [ট্রাম্প]NFT বিক্রয় করে অর্থ উপার্জন করা ছাড়া ক্রিপ্টোগ্রাফি সম্মন্ধে আর কিছু বুঝতে পারেন?"। এবং নিজেই উত্তর দিয়ে বলেছেন: "কেউই [প্রার্থীরা] বোঝেন না। কিন্তু আমি বহুবার যে কথাটা বলেছি যে বাইডেনকে [SEC প্রধান] গ্যারি জেন্সলার এবং ক্রিপ্টো –ভোটারদের মধ্যে থেকে বেছে নিতে হবে, অন্যথা এটির কারণে তিনি হোয়াইট হাউস হারাতে পারেন"।

● বিটফিনেক্স ক্রিপ্টো এক্সচেঞ্জের বিশ্লেষকের মতামত অনুযায়ী, কিছু মাস থেকে আধ বছরের মধ্যে বিটকয়েনের মূল্য $120,000-125,000-তে বৃদ্ধি পেতে পারে। বিটগো ক্রিপ্টো ট্রাস্ট কোম্পানির CEO মাইক বেলশ একই ধরণের পরিসংখ্যান উল্লেখ করেছেন। তার মতামত অনুযায়ী, 2024 সালের শেষে, এই প্রথম ক্রিপ্টোকারেন্সির মূল্য হবে $125,000-135,000, এবং US সরকারের ঋণ একটি উচ্চ স্তরের অনুঘটক হবে। বেলশ বলেছেন "আমাদের ম্যাক্রোইকোনমিক আবহাওয়া বিটকয়েনের প্রয়োজনীয়তার নিশ্চয়তা দিয়ে যাচ্ছে। নিঃসন্দেহে, US সরকারের ঋণ নিয়ন্ত্রণের বাইরে রয়েছে। [...] এই অবস্থান এই চিন্তধারাকে সম্মতি প্রদান করছে যে বিটকয়েন হল নতুন যুগের সোনা"।

তিনি এটাও উল্লেখ করেছেন যে US-র বিদেশ নীতির জন্য US ডলার বিশ্বের রিসার্ভ মুদ্রা রূপে তার অবস্থান হারাচ্ছে। বিটগো-র CEO বিশ্বাস করেন যে দেশ ডলার অস্ত্র এবং হেরফের করার মাধ্যম রূপে ব্যবহার করছে। তিনি বলেছেন "সেইজন্যই, US-এর ঋণের সংকট হল প্রথম, বিদেশ নীতি এবং অনুমোদন নিয়ন্ত্রণ হল দ্বিতীয় কারণ। এবং BRICS বিকল্প পেমেন্ট ব্যবস্থা প্রদান করছে। [...] এটা বিটকয়েন কেন বিদ্যমান রয়েছে তার গল্প বলে যায়"।

● এই রিভিউটি লেখার সময় শুক্রবার, 14ই জুনের সন্ধ্যায়, BTC/USD $65,800-তে ট্রেড হচ্ছে। ক্রিপ্টো বাজারের মোট মূলধন হল $2.38 ট্রিলিয়ন (এক সপ্তাহ আগে ছিল $2.54 ট্রিলিয়ন)। বিটকয়েনের মূলধন দৃঢ় $1.30 ট্রিলিয়ন-এ পৌছেছে, যে ক্ষেত্রে, ভবিষ্যতের অন্তঃপ্রবাহের প্রভাব কম করার জন্য, বিশেষজ্ঞরা সতর্ক করেছেন। হতাশাবাদীরা ইতিমধ্যেই অ্যাসেটকে "অতিরিক্ত উতপ্ত" বলেছেন, এবং এটি $125,000-তে পৌঁছাতে পারে, এটির মূলধন অবশ্যই দ্বিগুণ হওয়া উচিত। তাদের মতামত অনুযায়ী, অধিক্রয়ের সময়ে এই ধরণের বিশাল অন্তঃপ্রবাহ অসম্ভব, তাই অবশ্যই একটি সংশোধন এবং পরবরতী একত্রীকরণের প্রত্যাশা করা উচিত। এই ধরণের ফলাফলের সম্ভবনা বিটকয়েন ফিয়ার অ্যান্ড গ্রীড ইন্ডেক্স দ্বারাও ইঙ্গিত দেওয়া হয়েছে: 7 দিনে, এটি 77 থেকে 70 পয়েন্টে পড়েছে এবং চরম-গ্রীড জোন থেকে গ্রীড জোনে সরে এসেছে।

নর্ড এফ এক্স বিশ্লেষনাত্মক গ্রুপ

বিজ্ঞপ্তি: এই উপাদানগুলি কোনো বিনিয়োগের সুপারিশ অথবা অর্থনৈতিক বাজারে কাজ করার কোনো নির্দশিকা নয় এবং শুধুমাত্র তথ্যগত উদ্দেশ্যেই গঠিত।অর্থনৈতিক বাজারে ট্রেডিং ঝুঁকিপূর্ণ এবং ফলস্বরূপ বিনিয়োগকৃত অর্থের সম্পূর্ণ ক্ষতিও হতে পারে।

ফিরে যান ফিরে যান