ইউরো/মার্কিন ডলার: মিশ্রিত উপাত্তের এক সপ্তাহ

● গত সপ্তাহে যে আর্থ-সামূহিক পরিসংখ্যান প্রকাশিত হয়েছিল, সেটা ছিল মার্কিন যুক্তরাষ্ট্র ও ইউরোজোন উভয়ের ক্ষেত্রেই মিশ্রিত। এর ফলে, ইউরো/মার্কিন ডলার ব্যর্থ হয়েছিল 1.0700 সাপোর্ট অতিক্রম করতে অথবা 1.0800 রেজিস্ট্যান্স পার করতে, চলেছিল একটি সংকীর্ণ সাইডওয়ে চ্যানেলের ভেতরে।

● বুধবার, 14 ফেব্রুয়ারি, মার্কিন ডলার পেয়েছিল একটি শক্তিশালী বুলিশ অনুভূতি, মার্কিন মুদ্রাস্ফীতি উপাত্ত প্রকাশের পর। ডলার ইনডেক্স (ডিএক্সওয়াই) উঠেছিল আরও 0.5% এবং প্রায় 105.00 রেজিস্ট্যান্স লেভেলের কাছে পৌঁছে গিয়েছিল। এর পর, ইউরো/মার্কিন ডলার গিয়েছিল নিম্ন অভিমুখে, নির্দিষ্ট সাইডওয়ে রেঞ্জের নিম্ন সীমানার দিকে। এদিকে, S&P 500 স্টক ইনডেক্স 5051 থেকে পড়েছিল 4922 পয়েন্টে।

এটা বলা যেতে পারে যে মার্কিন মুদ্রাস্ফীতি উপাত্ত বাজারকে অরক্ষিত অবস্থায় ধরেছিল। কিছু বিশ্লেষক এমনকি একে বিস্ময়কর বলে বর্ণনা করেছে। এটা দেখা গিয়েছিল যে মূল্যের ওপর চূড়ান্ত বিজয় ততটা কাছে নেই যতটা আগে মনে করা হয়েছিল, এবং ফেডারেল রিজার্ভ খুব দ্রুত সুদের হার হ্রাস সম্ভবত করবে না।

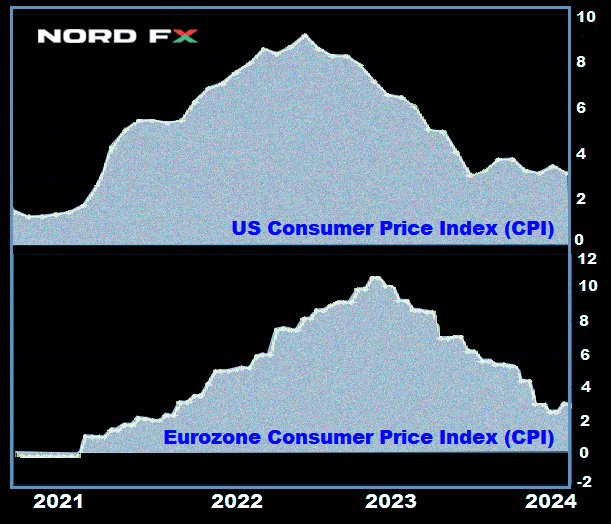

জানুয়ারিতে কনজিউমার প্রাইস ইনডেক্স (সিপিআই) তীক্ষ্ণভাবে বেড়ে গিয়েছিল ভাড়া, খাদ্য ও হেলথকেয়ার পরিষেবার খরচ তাৎপর্যপূর্ণ বৃদ্ধির পরিপ্রেক্ষিতে। মাসিক ভিত্তিতে, সামগ্রিক সূচকের ত্বরণ ঘটেছিল 0.2% থেকে 0.3%-এ। বার্ষিক ভিত্তিতে সিপিআই ছিল 3.1%, যা ছিল পূর্ববর্তী মূল্য 3.4%-এর কম, কিন্তু 2.9% পূর্বাভাসের চেয়ে তাৎপর্যপূর্ণভাবে ওপরে। খাদ্য ও শক্তির গতিশীল মূল্য বাদে, জানুয়ারিতে মুদ্রাস্ফীতি মাসিক ভিত্তিতে বেড়েছিল 0.3% থেকে 0.4%, বার্ষিক কোর সিপিআই বজায় ছিল পূর্ববর্তী স্তর 3.9%-এ, যদিও বিশ্লেষকরা পূর্বাভাস দিয়েছিল 3.8%-এ হ্রাসের। বিশেষ করে বৃদ্ধি ছিল তীক্ষ্ণ যাকে বলা হয় ‘সুপার-কোর ইনফ্লেশন’, যাতেও আবাসন খরচ বাদ দেওয়া হয়। জানুয়ারিতে, মাসিক ভিত্তিতে, এটা পৌঁছেছিল 0.8%-এ: এপ্রিল ২০২২-এর পর সর্বোচ্চ।

● নিশ্চিতভাবেই, মুদ্রাস্ফীতির সঙ্গে লড়াইয়ে ফেডারেল রিজার্ভের কৃতিত্ব তাৎপর্যপূর্ণ। এটা উল্লেখ করা বাহুল্য যে 2022 গ্রীষ্মে সিপিআই পৌঁছেছিল 40-বর্ষীয় উচ্চতা 9.1%-এ। যদিও, চলতি মুদ্রাস্ফীতি হার এখনও দ্বিগুণ আছে লক্ষ্যমাত্র 2.0%-এর চেয়ে। এর ভিত্তিতে, বাজার সিদ্ধান্তে এসেছে যে ফেডারেল রিজার্ভ এখন খুব সম্ভবত আর্থিক নীতির সহজতায় তাড়াহুড়ো করবে না এবং সম্ভবত উচ্চ সুদের হার বজায় রাখবে পূর্বের প্রত্যাশার চেয়ে বেশিদিন ধরে। জানুয়ারিতে শুরুতে, ফেডওয়াচ টুল অনুযায়ী, মে মাসে 25 পয়েন্ট হার কর্তনের সম্ভাব্যতা ছিল 54.1%। মুদ্রাস্ফীতি রিপোর্ট প্রকাশের পর, এই সংখ্যা পড়েছিল 35%-এ। এমনকি আরও কম সম্ভাব্যতা দিয়েছে এই নিরীক্ষণ টুল যা ডেভেলপ করেছে ইনভেস্টিং ডট কম। মার্চে ডোভিশ পিভটের সম্ভাবনা, এই রিডিং অনুযায়ী, দাঁড়িয়েছে 5%, এবং মে মাসে - 30%-এর আশপাশে (মাত্র কয়েক সপ্তাহ আগে ছিল 90%-এর বেশি)। গ্রীষ্মের শুরুর ক্ষেত্রে, ফেডারেল ফান্ডের মাধ্যমে জুনে ঋণ করার খরচ হ্রাসের সম্ভাব্যতা হিসেব করা হয়েছে 75%।

● মুদ্রাস্ফীতি রিপোর্ট ছিল ডলার বুলের জন্য একটি প্রেরণা, কিন্তু তাদের আনন্দ ছিল ক্ষণস্থায়ী। বৃহস্পতিবার, 15 ফেব্রুয়ারি, মার্কিন যুক্তরাষ্ট্রে শিল্পজাত উৎপাদন ও খুচরো বিক্রির উপাত্ত প্রকাশিত হয়েছিল, যা ছিল প্রত্যাশার তুলনায় দুর্বল। জানুয়ারিতে, খুচরো বিক্রি -0.8% পতন দেখিয়েছিল ডিসেম্বরের 0.4% বৃদ্ধি এবং পূর্বাভাস -0.1%-এর তুলনায়। এর ফলে, ডলার পড়েছিল চাপে এবং ইউরো/মার্কিন ডলার পেন্ডুলাম দুলছিল বিপরীত অভিমুখে: এই জোড়া চলেছিল 1.0700-1.0800 চ্যানেলের ঊর্ধ্ব সীমানার দিকে।

কর্মসপ্তাহের শেষদিকে ডলার সামান্য শক্তি পুনরুদ্ধার করেছিল। শুক্রবার, 16 ফেব্রুয়ারি, প্রডিউসার প্রাইস ইনডেক্স (পিপিআই) ইঙ্গিত দিয়েছিল যে জানুয়ারিতে শিল্পজাত মুদ্রাস্ফীতি বৃদ্ধি হয়েছিল যেমনটা উপভোক্তা মুদ্রাস্ফীতি বেড়েছিল। 0.1% পূর্বাভাসের বিপরীতে, প্রকৃত বৃদ্ধি ছিল 0.3% মাসিক ভিত্তিতে, যা ডিসেম্বরের পরিসংখ্যান থেকে ছিল 0.4% বেশি। বার্ষিক ভিত্তিতে, পিপিআই উঠেছিল 2.0% (পূর্বাভাস 1.6%, পূর্ববর্তী মূল্য 1.7%)। যদিও, এই সমর্থন দ্রুত অন্তর্হিত হয়েছিল মিশিগান ইউনিভার্সিটির মার্কিন কনজিউমার কনফিডেন্স ইনডেক্সে পতনের পর, যা যদিও 79.0 থেকে 79.6 বৃদ্ধি হয়েছিল, কিন্তু ছিল পূর্বাভাস 80.0 পয়েন্টের নীচে।

● আটলান্টিকের উভয় পাড়েও খবর ছিল বৈপরীত্যে পরিপূর্ণ, ইউরোপিয়ান পরিসংখ্যান ফলে ছিল এর কারেন্সিকে তেমন ভালোভাবে সমর্থন করতে অসমর্থ। জার্মানির জেডইডব্লিউ থেকে ফেব্রুয়ারির ইকোনমিক সেন্টিমেন্ট ইনডেক্স বৃদ্ধি হয়েছিল প্রত্যাশার চেয়ে বেশি, আগের মাসের 19.9 থেকে বৃদ্ধি হয়েছিল 15.2-এ। ইউরোজোনের ক্ষেত্রে ইকোনমিক সেন্টিমেন্ট ইন্ডিকেটর সামগ্রিকভাবে দেখিয়েছিল বৃদ্ধি, 22.7 থেকে গিয়েছিল 25.0 পয়েন্টে। যদিও, চলতি পরিস্থিতির মূল্যায়ন পড়েছে 81.7-এ, জুন 2020-র পর নিম্নতম।

2023-র চতুর্থ ত্রৈমাসিকের প্রাথমিক জিডিপি ডেটা প্রকাশিত হয়েছে বুধবার, 14 ফেব্রুয়ারি, দেখিয়েছিল যে ইউরোজোন রয়েছে স্ট্যাগনেশন পরিস্থিতিতে। ত্রৈমাসিক ভিত্তিতে, পরিসংখ্যান বজায় ছিল 0%-এ এবং বার্ষিক ভিত্তিতে এটা ছিল 0.1%, ঠিক পূর্বাভাস অনুযায়ী। পরিসংখ্যান কোনো আশা যোগ করেনি এবং বাজার সতর্কতা অব্যাহত রেখেছিল, আশঙ্কা ছিল ইউরোজোন অর্থনীতি হয়তো মন্দায় ঢুকে যাবে।

● ইউরোপ মুখোমুখি হয়েছে তাৎপর্যপূর্ণভাবে একটি তীক্ষ্ণতর পছন্দের, তা হল মার্কিন যুক্তরাষ্ট্রের তুলনায় অর্থনীতিকে সমর্থন ও মুদ্রাস্ফীতির সঙ্গে লড়াইয়ের মাঝে। ইসাবেল শ্চানাবেল যিনি ইসিবির এগজিকিউটিভ সদস্য তথা সুপরিচিত ইগল, শুক্রবার, 16 ফেব্রুয়ারি জানিয়েছেন যে এই রেগুলেটরের আর্থিক নীতি কঠোর থাকা উচিত যতক্ষণ না পর্যন্ত ইসিবি আত্মবিশ্বাসী হচ্ছে যে মুদ্রাস্ফীতি দীর্ঘস্থায়ীভাবে মাঝারি-মেয়াদের লক্ষ্যমাত্রা 2.0%-এ ফিরেছে। উপরন্তু, শ্রীমতী শ্চানাবেলের বিশ্বাস যে ধারাবাহিকভাবে নিম্ন শ্রমিক উৎপাদনশীলতার বিকাশ ঝুঁকি বৃদ্ধি করে যে কোম্পানিগুলো হয়তো উচ্চ শ্রমিক খরচ উপভোক্তার দিকে ঠেলে দেবে, যা মুদ্রাস্ফীতির লক্ষ্য অর্জনে বিলম্ব ঘটাতে পারে।

যদিও, এরকম হকিশ বিবৃতি সত্ত্বেও, জেডইডব্লিউ জরিপ অনুযায়ী, ব্যবসায়ী প্রতিনিধিদের দুই-তৃতীয়াংশের বেশি এখনও আশা করে আগামী ছয় মাসের ভেতরে ইসিবির আর্থিক নীতিতে সহজতা আসবে। এপ্রিলে ইউরোর ক্ষেত্রে হার হ্রাসের সম্ভাব্যতা বাজার অংশগ্রহণকারীদের মতে 53%।

● ইউরো/মার্কিন ডলারের সব ওঠানামার পর, গত সপ্তাহের শেষ সুর বেজেছিল 1.0776 স্তরে। এই পর্যালোচনা লেখার সময়, শুক্রবার সন্ধ্যা, 16 ফেব্রুয়ারি, বিশেষজ্ঞদের 55% ভোট দিয়েছে নিকট ভবিষ্যতে ডলারের শক্তিশালীকরণের পক্ষে এবং বাকিরা এই জোড়ার পতনের দিকে রয়েছে। 30% রয়েছে ইউরোর দিকে আর 15% গ্রহণ করেছে নিরপেক্ষ অবস্থান। D1-এ অসিলেটরদের মধ্যে 60%-এর রং লাল এবং 40% হল নিরপেক্ষ ধূসর এবং কেউ সবুজ নয়। ট্রেন্ড ইন্ডিকেটরদের মধ্যে অনুপাত পৃথক: 60%-এর রং লাল আর 40% সবুজ। এই জোড়ার নিকটতম সাপোর্ট যে অঞ্চলে অবস্থান করে তা হল 1.0725-1.0740, এর পর 1.0695, 1.0620, 1.0495-1.0515, 1.0450। বুল যে এলাকায় বাধার সম্মুখীন হবে তা হল 1.0800-1.0820, 1.0865, 1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275।

● আগামী সপ্তাহের ঘটনার ভেতরে রয়েছে মার্কিন ফেডারেল রিজার্ভের ফেডারেল ওপেন মার্কেট কমিটির (এফওএমসি) শেষ বৈঠকের কার্যবিবরণী, যা প্রকাশ পাবে বুধবার, 21 ফেব্রুয়ারি, এতে প্রচুর কৌতূহল রয়েছে। তার পরের দিন, জার্মানি, ইউরোজোন ও মার্কিন যুক্তরাষ্ট্রের ব্যাবসায়িক ক্রিয়াকলাপের শক্তিশালী উপাত্তের প্রবাহ জানা যাবে। উপরন্তু, বৃহস্পতিবার, 22 জানুয়ারি, ইউরোজোনে কনজিউমার প্রাইস ইনডেক্স (সিপিআই) ও মার্কিন যুক্তরাষ্ট্রের প্রাথমিক কর্মহীনের দাবির সংখ্যা প্রকাশ পাবে। কর্মসপ্তাহের একেবারে শেষদিন, শুক্রবার, 23 ফেব্রুয়ারি, ইউরোপিয়ান অর্থনীতির মূল ইঞ্জিন জার্মানির জিডিপি প্রকাশ্যে আসবে। এর অতিরিক্তভাবে ট্রেডারদের মাথায় রাখা উচিত যে সোমবার, 19 ফেব্রুয়ারি মার্কিন যুক্তরাষ্ট্রে ছুটির দিন। সেদিন এই দেশ পালন করবে প্রেসিডেন্টস ডে।

জিবিপি/মার্কিন ডলার: যুক্তরাজ্য অর্থনীতিতে কী চলছে?

● যেমন জানা গেছে, 1 ফেব্রুয়ারি ব্যাংক অব ইংল্যান্ডের বৈঠক শেষ হওয়ার পর ঘোষণা করা হয় যে ব্যাংকের হার পূর্ববর্তী 5.25% স্তরেই বজায় রাখা হচ্ছে। এর সংযুক্ত বিবৃতিতে উল্লেখ করা হয়েছিল, ‘আরও প্রমাণ দরকার যে কনজিউমার প্রাইস ইনডেক্স পড়বে 2.0%-এ এবং সেই স্তরে থাকবে তারপর হার কর্তনের বিষয়টি বিবেচনা করা হবে।’

● 15 ফেব্রুয়ারি, এই রেগুলেটরের মানিটারি পলিসি কমিটির (এমপিসি) এক সদস্য ক্যাথরিন মান প্রদান করেছেন ব্রিটিশ অর্থনীতির অবস্থা সম্পর্কে সবচেয়ে অখণ্ড মনোভাব, যার মধ্যে রয়েছে মুদ্রাস্ফীতি সম্পর্কিত আশঙ্কাও। তাঁর বিশ্লেষণের মূল বিষয় এরকম: ‘সর্বশেষ জিডিপি ডেটা নিশ্চিত করেছে যে 2023-র দ্বিতীয়ার্ধ ছিল দুর্বল। যদিও, জিডিপি ডেটা হল একটি রিয়ারভিউ আয়না। অন্যদিকে, পারচেজিং ম্যানেজার্স ইনডেক্স (পিএমআই) এবং অন্যান্য অগ্রগণ্য ইন্ডিকেটরকে প্রতিশ্রুতিসম্পন্ন দেখাচ্ছে। যুক্তরাজ্যে বেকারির হার তুলনামূলকভাবে কম, এবং শ্রম বাজারের আঁটোসাঁটো থাকা অব্যাহত। মজুরি বৃদ্ধি দেখা যাচ্ছে, কিন্তু গতি এখনও সমস্যাদীর্ণ কনজিউমার প্রাইস ইনডেক্স (সিপিআই) ইন্ডিকেটরের জন্য। যুক্তরাজ্যে, মালপত্রের দাম এক সময়ে হয়তো ডিফ্লেশনারি হয়ে যাবে, কিন্তু দীর্ঘমেয়াদি ভিত্তিতে নয়। যুক্তরাজ্যের পরিষেবা ক্ষেত্রে মুদ্রাস্ফীতি ইউরোপিয়ান ইউনিয়ন বা মার্কিন যুক্তরাষ্ট্রের চেয়ে অনেক বেশি স্থায়ী।’ এরপর, ক্যাথরিন মান উপসংহার টেনেছেন, ‘মুদ্রাস্ফীতির উৎসগুলির হ্রাস সিদ্ধান্ত গ্রহণের ক্ষেত্রে হবে অত্যন্ত গুরুত্বপূর্ণ’ এবং ‘পরবর্তী পদক্ষেপের ব্যাপারে কোনো সিদ্ধান্ত নেওয়ার আগে, ব্যাংক অব ইংল্যান্ডের দরকার অন্তত একের বেশি মুদ্রাস্ফীতি রিপোর্ট পাওয়া।’

● নির্দিষ্ট পরিসংখ্যানের ক্ষেত্রে, অফিস ফর ন্যাশনাল স্ট্যাটিস্টিক্সের (ওএনএস) সর্বশেষ উপাত্ত যা প্রকাশিত হয়েছে 16 ফেব্রুয়ারি, দেখিয়েছে যে যুক্তরাজ্যে জানুয়ারি মাসে খুচরো বিক্রি বৃদ্ধি হয়েছে 3.4% যা প্রত্যাশা 1.5% এবং ডিসেম্বরের মাসিক ভিত্তিতে -3.3% পতনের চেয়ে বেশি। মূল পরিসংখ্যান (অটোমোটিভ জ্বালানি খুচরো বিক্রি বাদ দিয়ে) বৃদ্ধি হয়েছে মাস জুড়ে 3.2% পূর্বাভাস 1.7% এবং ডিসেম্বরের -3.5%-এর তুলনায়। বার্ষিক ভিত্তিতে, খুচরো বিক্রি বৃদ্ধি দেখিয়েছে 0.7% যেখানে প্রত্যাশিত পতন ছিল -1.4% এবং ডিসেম্বরের সংখ্যা ছিল -2.4%।

শ্রম বাজারের উপাত্তও পাউন্ডকে সমর্থন করে। বেকারির হার হ্রাস হয়েছে 3.8% থেকে 4.2%-এ যেখানে প্রত্যাশা ছিল 4.0%। শ্রম বাজারে সক্রিয় কর্মপ্রার্থীর সংখ্যা হ্রাস মালিকদের মধ্যে প্রতিদ্বন্দ্বিতা তীব্র করেছে, যা সাহায্য করে একটি উচ্চতর মজুরি বৃদ্ধি হার বজায় রাখতে। ডিসেম্বর পর্যন্ত তিন মাসের ক্ষেত্রে, মজুরি বৃদ্ধি ছিল 5.8%। এরকম শক্তিশালী শ্রম বাজার পরিসংখ্যানের পরিপূরক হয়েছিল উচ্চ মুদ্রাস্ফীতি (বার্ষিক ভিত্তিতে সিপিআই 4.0%, বার্ষিক ভিত্তিতে কোর সিপিআই 5.1%) দ্বারা, যা খুব সম্ভবত ব্যাংক অব ইংল্যান্ডের আর্থিক নীতিতে সহজতার আনুমানিক তারিখকে ঠেলে পিছিয়ে দেবে। বহু বিশ্লেষক এটা এখুনি বাতিল করেনি, ব্যাংক অব ইংল্যান্ড হতে পারে শেষ মেগা-রেগুলেটর যারা এবছর হার হ্রাস করবে।

● জিবিপি/মার্কিন ডলার সপ্তাহ শেষ করেছিল 1.2599 স্তরে। স্কোটিয়াব্যাংকের অর্থনীতিবিদদের মতে, 1.2500 অঞ্চল প্রতিনিধিত্ব করে এর জন্য শক্তিশালী দীর্ঘমেয়াদি সমর্থন, এবং একটি আত্মবিশ্বাসী পদক্ষেপ 1.2610-এর ওপরে পাউন্ডকে শক্তিশালী করবে এবং জিবিপি/মার্কিন ডলারকে স্থির করবে 1.2700-এর বিকাশ পথে যেতে। বিশ্লেষকদের আগামী দিনের মিডিয়ান পূর্বাভাসের ক্ষেত্রে বলা যায়, 65% ভোট দিয়েছে এই জোড়ার পতনের দিকে, 20% এর উত্থানের পক্ষে এবং বাকি 15% নিরপেক্ষতা বজায় রেখেছে। D1-এ অসিলেটরদের মধ্যে 75% দক্ষিণে ইঙ্গিত করে, বাকি 25% তাকিয়েছে পূর্বের দিকে, কেউ উত্তর যেতে চায় না। ট্রেন্ড ইন্ডিকেটরদের মধ্যে পরিস্থিতি একটু আলাদা, যেখানে ব্রিটিশ কারেন্সির দিকে সামান্য পক্ষপাত রয়েছে - 60% ইঙ্গিত করে উত্তরে, আর বাকি 40% দক্ষিণে ইঙ্গিত করে। যদি এই জোড়া দক্ষিণে যায়, এটা যে সাপোর্ট লেভেল ও অঞ্চলের সম্মুখীন হবে তা হল 1.2570, 1.2500-1.2535, 1.2450, 1.2370, 1.2330, 1.2185, 1.2070-1.2090, 1.2035। যদি বৃদ্ধি ঘটে, তাহলে এই জোড়া বাধার সম্মুখীন হবে যে স্তরে তা হল 1.2635, 1.2695-1.2725, 1.2775-1.2820, 1.2880, 1.2940, 1.3000 ও 1.3140-1.3150।

● বৃহস্পতিবার, 22 ফেব্রুয়ারি হতে চলেছে আগামী সপ্তাহের ক্যালন্ডের সবচেয়ে গুরুত্বপূর্ণ। সেদিন যুক্তরাজ্য অর্থীতির বিভিন্ন ক্ষেত্রের ব্যাবসায়িক ক্রিয়াকলাপ উপাত্ত (পিএমআই) প্রকাশ পাবে। আগামী সপ্তাহে অন্য কোনও গুরুত্বপূর্ণ আর্থ-সামূহিক পরিসংখ্যান প্রকাশের অনুমান করা হচ্ছে না।

মার্কিন ডলার/জেপিওয়াই: উড়ান অব্যাহত

● মঙ্গলবার, 13 ফেব্রুয়ারি, মার্কিন ডলার/জেপিওয়াই পৌঁছেছিল আরেকটি স্থানীয় সর্বাধিক 150.88-এ। জাপানি কারেন্সিকে আবার বিবেচনা শুরু হয়েছিল, এবার মার্কিন যুক্তরাষ্ট্রে মুদ্রাস্ফীতি উপাত্তের প্রেক্ষিতের বিপরীতে। ইয়েনও ক্রমাগত চাপে রয়েছে ব্যাংক অব জাপানের ধারাবাহিক ডোভিশ অবস্থানের জন্য। 8 ফেব্রুয়ারি, ডেপুটি গভর্নর শিনিচি উচিদা সন্দেহ প্রকাশ করেছেন যে এই রেগুলেটর খুব দ্রুত, বলা যায় যে কোনো সময়, এর বেঞ্চমার্ক রেটও বাড়ানো শুরু করবে। গত শুক্রবার, 16 ফেব্রুয়ারি, ব্যাংক অব জাপানের গভর্নর কাজুও উয়েদা একই সুরে কথা বলেছেন। তিনি জানিয়েছেন যে আর্থিক নীতি বজায় রাখা বা পরিবর্তনের সিদ্ধান্ত সহ নেতিবাচক সুদের হার, একমাত্র তখনই বিবেচনা করা হবে ‘যখন দীর্ঘস্থায়িত্বের একটি সুযোগ থাকবে এবং মূল্য স্তরের লক্ষ্যমাত্রায় ভালোরকম অর্জন হবে।’ উয়েদা অবশ্য বিনিময় হারে স্বল্পমেয়াদি ওঠানামা ও এসব চলাচলের পেছনের উপাদান নিয়ে কোনো মন্তব্য করেননি।

● সাধারণভাবে এখানে নতুন কিছু নেই। যদিও, বহু বিশ্লেষক আশা প্রকাশ অব্যাহত রেখেছে যে 2024-এ ব্যাংক অব জাপান শেষপর্যন্ত এর আর্থিক নীতি দৃঢ় করার সিদ্ধান্ত নেবে। ‘আমাদের বিশ্বাস’, লিখেছে সুইস ফিনান্সিয়াল হোল্ডিঙের অর্থনীতিবিদরা, ‘যে এবছর ব্যাংক অব জাপানের নীতির স্বাভাবিকতা ঘটবে মজুরি বৃদ্ধি এবং কর্পোরেট লাভযোগ্যতার শক্তিশালী সমঝোতার প্রেক্ষিতের বিপরীতে। আমরা এখনও বিশ্বাস করি যে জাপানি ইয়েন খুব সম্ভবত একটি টার্নিং পয়েন্টে যাবে 2021 থেকে 2023 পর্যন্ত তাৎপর্যপূর্ণ ক্ষয়ের পর। এটা বিবেচনা করতে হবে যে 10-বর্ষীয় মার্কিন বন্ড ও জাপানি বন্ডের ফলাফলের পার্থক্য বেশ কয়েক বছর ধরে কমে আসছে, আমরা বিশ্বাস করি ইয়েন কেনার জন্য চলতি প্রবেশ বিন্দু আকর্ষণীয়।’

ডানস্কে ব্যাংকের এই একই অবস্থানের লোকজন পূর্বাভাস দিয়েছে মার্কিন ডলার/জেপিওয়াইয়ে একটি দীর্ঘস্থায়ী হ্রাসের যা হবে 140.00-এর নীচে 12-মাসের দিগন্তে। ‘এর প্রাথমিক কারণ হল আমরা আশা করি মার্কিন যুক্তরাষ্ট্রে ইয়েল্ড কম হবে বলে আমাদের মনে হয়,’ বলেছে এই ব্যাংকের স্ট্যাটেজিস্টরা। ‘সুতরাং, আমরা আশা করি ইয়েল্ড পার্থক্য ইয়েনের জন্য খুবই কম হবে গোটা বছর জুড়ে, যেমন জি10 কেন্দ্রীয় ব্যাংকগুলি, ব্যাংক অব জাপান বাদে, সম্ভবত হার-কর্তন চক্র শুরু করতে চলেছে।’

● স্বল্পমেয়াদি বিশ্লেষণের ক্ষেত্রে, সিঙাপুরের ইউনাইটেড ওভারসিজ ব্যাংক লিমিটেডের বিশেষজ্ঞদের বিশ্বাস যে ডলারের এখনও দুর্বল হওয়ার আগে 151.00-এর স্বাদ নেওয়ার ক্ষমতা আছে। ‘মার্কিন ডলারের 152.00 বৃদ্ধিতে যাওয়ার ঝুঁকি এখও অপরিবর্তিত আছে যতক্ষণ এটা 149.55-এর ওপরে রয়েছে,’ জানিয়েছে ইউওবি। এই অবস্থান সমর্থন করেছে মাত্র 25% বিশেষজ্ঞ, অধিকাংশ (60%) ইতিমধ্যেই পক্ষ নিয়েছে ইয়েনের, আর বাকি 15% পছন্দ করেছে নিরপেক্ষতা বজায় রাখতে। D1-এ ট্রেন্ড ইন্ডিকেটর ও অসিলেটরদের 100% ইঙ্গিত করে উত্তরের দিকে, যদিও শেষোক্তদের 25% রয়েছে অতিরিক্ত ক্রীত অঞ্চলে। নিকটতম সাপোর্ট লেভেল রয়েছে 149.65 অঞ্চলে, এর পর আছে 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, 140.25-140.60। রেজিস্ট্যান্স লেভেল অবস্থিত যে স্তর ও অঞ্চলে তা হল 150.65-150.90, 151.70-152.00।

● আগামী সপ্তাহে জাপানি অর্থনীতি সংক্রান্ত কোনো তাৎপর্যপূর্ণ ঘটনার সূচি নেই। উপরন্তু, এটা মনে রাখা গুরুত্বপূর্ণ যে শুক্রবার, 23 ফেব্রুয়ারি হল জাপানে ছুটির দিন, সেদিন এই দেশ রাজার জন্মদিবস পালন করবে।

ক্রিপ্টোকারেন্সি: বিটকয়েন রেকর্ড ভেঙেছে

● গত সপ্তাহে, বিটকয়েনের মূল্য 52,790 ডলারের ওপরে গিয়েছিল, যা স্থির করেছিল 2021-এর পর নতুন উচ্চ। কয়েনগেকোর মতে, অগ্রগণ্য ক্রিপ্টোকারেন্সির মার্কেট ক্যাপিটালাইজেশন 1.0 ট্রিলিয়ন ডলার অতিক্রম করেছিল দুবছরের মধ্যে এই প্রথম। এবং সমগ্র ক্রিপ্টো মার্কেটের মোট ক্যাপিটালাইজেশন উঠেছিল 2.0 ট্রিলিয়ন ডলারের ওপরে এপ্রিল 2022-র পর এই প্রথমবার।

এই বুল মিছিলের অধিকাংশই হয়েছিল নয়টি অগ্রগণ্য স্পট বিটকয়েন ইটিএফ প্রবর্তনের জন্য। দ্য ব্লক অনুযায়ী, এগুলি প্রবর্তনের এক মাস পর, তাদের সম্পদ অতিক্রম করেছিল 200,000 বিটিসির ওপর (প্রায় 10 বিলিয়ন ডলার)। নতুন বিটকয়েন ইটিএফ উঠেছিল মার্কিন পণ্য এক্সচেঞ্জ-ট্রেডেড ফান্ডের ক্রমতালিকায় দ্বিতীয় স্থানে সম্পদ পরিমাণের নিরিখে, হয়েছিল আরও জনপ্রিয় লগ্নির হাতিয়ার সিলভার ইটিএফের চেয়ে। পর্যবেক্ষকরা উল্লেখ করেছে ব্ল্যাকরকের বিবৃতি যে ‘বিনিয়োগকারীদের মধ্যে বিটকয়েনে সুদ রয়েছে উঁচুতে,’ তাই এই ফান্ড তৈরি এমনকি আরও বিটিসি কিনতে।

ডকুমেন্টিং বিটকয়েন অনুযায়ী, ইটিএফ ইস্যুয়ারদের থেকে নেট সুদ দৈনিক 12,000 বিটিসি অতিক্রম করে। এভাবে, ওয়াল স্ট্রিট প্রতিনিধিরা বর্তমানে এই নেটওয়ার্ক যতটা উৎপাদন করতে পারে তার চেয়ে 12.5 গুণ বেশি বিটিসি কয়েন কিনছে। গবেষকদের বিশ্বাস যে এটা ছিল ফ্ল্যাগশিপ ক্রিপ্টো সম্পদের মূল্য বৃদ্ধির একটি মূল চালক।

● মর্গ্যান ক্রিক ডিজিটালের প্রতিষ্ঠাতা ও অংশীদার অ্যান্থনি পম্পিলিয়ানোও উল্লেখ করেছেন নতুনভাবে প্রবর্তিত স্টপ ইটিএফের সাফল্যর বিষয়টি। তাঁর মতে, এই সত্য যে ব্ল্যাকরক ও ফিডেলিটি প্রত্যেকে রেকর্ড স্বল্প সময়ে 3 বিলিয়ন ডলার আকর্ষণে সক্ষম হয়েছে যা ছিল একটি এক্সচেঞ্জ-ট্রেডেড ফান্ডের জন্য একটি ঐতিহাসিক ঘটনা। ‘ওয়াল স্ট্রিটের শুধু বিটকয়েনে ভালোবাসা নেই,’ লিখেছেন এই ফিনান্সিয়ার। ‘এগুলি রয়েছে একটি সক্রিয় ভালোবাসার সম্পর্কে। ফান্ডে বিটকয়েনের দৈনিক জোগান সীমিত মাত্র 900 বিটিসিতে, যার পারম্পর্য প্রায় 40-45 মিলিয়ন ডলার। এদিকে, বিটিসি-ইটিএফে ফান্ডের দৈনিক নেট ইনফ্লো ইতিমধ্যে 500 মিলিয়ন ডলারের সমান হয়েছে (সর্বাধিক 651 মিলিয়ন ডলার)। এটা বিটিসি অভাবের একটি স্পষ্ট ইন্ডিকেটর এবং এর বুলিশ প্রভাব ক্রিপ্টোকারেন্সি মূল্যে এবং সামগ্রিকভাবে গোটা বাজারে,’ পম্পিলিয়ানো উল্লেখ করেছেন বিটকয়েনের বাজার জোগান ও ওয়াল স্ট্রিট কোম্পানিগুলির চাহিদার মাঝে ভারসাম্যহীনতা। এই বিলিওনিয়ার আশাবাদী বিটিসির ভবিষ্যৎ ট্র্যাজেক্টরি সম্পর্কে এবং মনে করেন যে ওয়াল স্ট্রিটের ধারাবাহিক চাহিদা, বিশেষ করে আসন্ন হাভিং বিবেচনা করে, ক্রিপ্টোকারেন্সির শীর্ষ ক্যাপিটালাইজেশন ক্রিপ্টোকারেন্সি তাৎপর্যপূর্ণভাবে এর ঐতিহাসিক উচ্চতা অতিক্রম করতে পারে।

ক্রিপ্টোকোয়ান্ট উল্লেখ করেছে যে বিটিসি-ইটিএফ থেকে চাহিদার পাশাপাশি সক্রিয় ওয়ালেটের সংখ্যাও তাৎপর্যপূর্ণভাবে বৃদ্ধি পাচ্ছে। এটাই ইঙ্গিত করে দীর্ঘমেয়াদি ঊর্ধমুখী প্রবণতা। ‘জোগানে হ্রাস, চাহিদা বৃদ্ধি এবং বিভিন্ন আর্থিক ও সামাজিক বিষয়, বিশেষ চলতি মুদ্রাস্ফীতিতে বিটকয়েন খুব সম্ভবত দীর্ঘমেয়াদি বিনিয়োগ সম্পদ বিকল্প হিসেবে নিজের অবস্থান শক্তিশালী করবে একটি উর্ধ্বমুখী প্রবণতায়,’ শেষ করেছে বিশ্লেষকরা।

● স্কাইব্রিজ ক্যাপিটাল প্রতিষ্ঠাতা তথা হোয়াইট হাউসের প্রাক্তন বরিষ্ঠ আধিকারিক অ্যান্থনি স্কারামুক্কিও মুদ্রাস্ফীতিতে জোর দিয়েছেন। স্পট বিটিসি-ইটিএফ প্রবর্তন ও হাভিঙের বাইরে, স্কারামুক্কি উল্লেখ করেছেন মার্কিন ফেডারেল রিজার্ভের আর্থিক নীতিকে বিটকয়েন বিকাশের একটি চালক রূপে। ‘মার্কিন কনজিউমার প্রাইস ইনডেক্স (সিপিআই) উপাত্ত প্রকাশিত হয়েছে মঙ্গলবার, 13 ফেব্রুয়ারি, যা ইঙ্গিত দিয়েছে যে ফেড যেরকম চায় মুদ্রাস্ফীতি ততটা নিয়ন্ত্রণের মধ্যে আসেনি,’ লিখেছেন এই বিনিয়োগকারী। ‘মার্কিন ব্যুরো অব লেবার স্ট্যাটিস্টিক্স প্রকাশিত উপাত্ত অনুযায়ী, জানুয়ারির ক্ষেত্রে উপভোক্ত মূল্য সূচক 3.1% মুদ্রাস্ফীতি দেখিয়েছে। এইসঙ্গে এই তথ্য এই অনুমানে ইন্ধন জুগিয়েছে যে মার্চ ও মে মাসে ফেডারেল রিজার্ভের সম্বাব্য সুদের হার কর্তন খুব সম্ভবত টেবিল থেকে সরে যাবে।’ হার কর্তনে বিলম্ব হলে তা মূল বাজারে ঘূর্ণি ট্রেডিঙের কারণ হতে পারে কিন্তু এটা ক্রিপ্টো বিশ্বের জন্য একটি প্রেরণা রূপে কাজ করবে কেননা বিটকয়েন ব্যবহৃত হচ্ছে মুদ্রাস্ফীতির বিরুদ্ধে একটি হেজ রূপে।

জনপ্রিয় ব্লগার তথা বিশ্লেষক লার্ক ডেভিসও একই অবস্থান শেয়ার করেছেন: তিনি বিশ্বাস করেন বিনিয়োগকারীদের হাতে 700 দিন আছে ধনী হওয়ার জন্য। বাজার চক্র ও সময়মতো সম্পদ বিক্রির গুরুত্ব সম্পর্কে আলোচনায় এই বিশেষজ্ঞ উল্লেখ করেছেন যে যদি ট্রেডাররা মনোযোগী হয়, তারা আগামী দুবছরে প্রচুর অর্থ করতে পারবে। এই বিশেষজ্ঞের মত অনুযায়ী, 2024 হবে ডিজিটাল সম্পদ কেনার জন্য শেষ সুযোগ, এবং 2025 হবে এগুলি বিক্রির করার শ্রেষ্ঠ সময়। এই বিশেষজ্ঞ ব্যাখ্যা করেছেন একবারে সবকিছু বর্জনের গুরুত্ব নেই, কিন্তু ক্রমশ লাভ অর্জন হবে। লার্ক ডেভিস এইসঙ্গে সতর্ক করেছেন যে 2026-এ, একটি ‘গ্রেট ডিপ্রেশন’ শুরু হবে বৈশ্বিক অর্থনীতি এবং ক্রিপ্টোকারেন্সি বাজারে। এবং যদি সময়মতো বিক্রি করা না যায়, লগ্নি হারাতে হতে পারে।

‘গ্রেট ডিপ্রেশন’-এর আশঙ্কা করেছেন বিখ্যাত ‘রিচ ড্যাড পুওর ড্যাড’ লেখক তথা ফিনান্সিয়ার রবার্ট কিয়োসাকিও। তাঁর বিশ্বাস যে S&P 500 সূচক রয়েছে একটি মারাত্মক বিপর্যয়ের মুখে যার সম্ভাব্য বিপর্যয় হতে পারে পূর্ণ 70%। তিনি এই বিবৃতি দিয়েছেন তাঁর ধারাবাহিক সুপারিশ অনুযায়ী যে বিনিয়োগ করুন সম্পদে যেমন সোনা, রুপো ও বিটকয়েন।

● ক্রিপ্টোকারেন্সি এক্সচেঞ্জ বিটমেক্সের প্রাক্তন সিইও আর্থার হেয়েস চিহ্নিত করেছেন বিটকয়েন বিকাশের আরেকটি ইন্ডিকেটর ফেডারেল রিজার্ভ আর্থিক নীতি সম্পর্কিত। গত সপ্তাহে, মার্কিন ব্যাংকিং ক্ষেত্রে আতঙ্ক ছড়িয়ে পড়েছিল কেননা নিউ ইয়র্ক কমিউনিটি ব্যানকর্প (এনওয়াইসিবি) রিপোর্ট করেছিল একটি সাংঘাতিক ত্রৈমাসিক ক্ষতির, 252 মিলিয়ন ডলার। এই ব্যাংকের মোট ঋণ ক্ষতি বৃদ্ধি হয়েছিল পাঁচগুণ, 552 মিলিয়ন ডলার, এতে ইন্ধন জুগিয়েছিল বাণিজ্যিক রিয়েল এস্টেট সম্পর্কে আশঙ্কা। এই রিপোর্ট প্রকাশের পর, এনওয়াইসিবি শেয়ার একদিনে পড়েছিল 40%, যা মার্কিন রিজিওনাল ব্যাংক ইনডেক্সকেও পতনের দিকে নিয়ে যায়।

আর্থার হেয়েস স্মরণ করেছেন বিটকয়েন মিছিল ট্রিগার হয়েছিল মার্চ 2023-তে ব্যাংকিং বিপর্যয় দ্বারা, যখন তিনটি প্রধান আমেরিকান ব্যাংক - সিলিকন ভ্যালি ব্যাংক, সিগনেচার ব্যাংক ও সিলভারগেট ব্যাংক - পাঁচ দিনের মধ্যে দেউলিয়া হয়ে গিয়েছিল। এই সংকটের কারণ ছিল ফেডারেল রিজার্ভের রিফিনান্সিং হার বৃদ্ধি এবং এর পারম্পর্য রূপে, ডিপোজিট অ্যাকাউন্টের আউটফ্লো। এর বৃহত্তম শিকারের মধ্যে ক্রেডিট সুইসে ও ফার্স্ট রিপাবলিক ব্যাংকও ছিল। আরও ব্যাংককে প্রভাবিত করার মতো এই বিপর্যয় প্রতিহত করতে বৈশ্বিক ইন্ডাস্ট্রি রেগুলেটররা, প্রাথমিকভাবে ফেড, হস্তক্ষেপ করেছিল লিকুইডিটি প্রদানে। ‘হ্যাঁ, ... পাহাড় থেকে দেউলিয়া, এটাই ভবিষ্যৎ। এবং তারপর আরও টাকা, প্রিন্টার্স... এবং বিটিসি 1 মিলিয়ন ডলারে,’ মন্তব্য করেছেন প্রাক্তন বিটমেক্স সিইও চলতি এনওয়াইসিবি ব্যর্থতা সম্পর্কে।

● এক্স প্ল্যাটফর্মে জনপ্রিয় বিশ্লেষক, যিনি এগরাগ ক্রিপ্টো নামের পরিচিত, মনে করেন যে এবছরের সেপ্টেম্বরের ভেতরে বিটকয়েনের মার্কেট ক্যাপিটালাইজেশন পৌঁছবে 2.0 ট্রিলিয়ন ডলারে। এর ভিত্তিতে, অগ্রগণ্য ক্রিপ্টোকারেন্সির মূল্য সেই মুহূর্তে 100,000 ডলার অতিক্রম করবে। ‘তৈরি থাকুন আপনার জীবনের যাত্রার জন্য,’ এগরাগ ক্রিপ্টো তাঁর ফলোয়ারদের আহ্বান জানিয়েছেন। ‘শক্ত করে ধরে রাখুন, কেননা আপনি দেখতে চলেছেন একটি ক্রিপ্টোকারেন্সি বিপ্লব। চোখ পিটপিট করবেন না, কেননা তাহলে আপনি হয়তো আর্থিক ইতিহাসের ঐতিহাসিক মুহূর্ত হাতছাড়া করতে পারেন!’

● 16 ফেব্রুয়ারি সন্ধ্যায়, যখন এই পর্যালোচনা লেখা হয়েছিল, বিটিসি/মার্কিন ডলার জোড়া ট্রেডিং হচ্ছিল 52,000 ডলার অঞ্চলে। ক্রিপ্টো মার্কেটের মোট ক্যাপিটালাইজেশন ছিল 1.95 ট্রিলিয়ন ডলার (এক সপ্তাহ আগে ছিল 1.78 ট্রিলিয়ন ডলার)। ক্রিপ্টো ফিয়ার অ্যান্ড গ্রিড ইনডেক্স রয়েছে গ্রিড জোনে 72 পয়েন্ট নিয়ে।

–এটা উল্লেখ করা বাহুল্য যে গ্রিড জোন এমন একটি পরিস্থিতির সঙ্গে সংশ্লিষ্ট যেখান ট্রেডাররা সক্রিয়াভাবে একটি সম্পদ বিক্রি করে যা মূল্যের নিরিখে বৃদ্ধি হচ্ছে। যদিও, গ্লাসনোড সতর্ক করেছে যে বহু অন-চেন ইন্ডিকেটর ইতিমধ্যে এই আপাত ‘ঝুঁকি অঞ্চল’-এ প্রবেশ করেছে। তাদের বিশ্লেষণের ভিত্তি হল একদল ইন্ডিকেটর, যারা বিনিয়োগকারী আচরণ সম্পর্কে বিস্তৃত পরিধির উপাত্ত বিবেচনা করে। তাদের মেলবন্ধনের আওতায় রয়েছে দীর্ঘমেয়াদি ও স্বল্পমেয়াদি উভয় চক্রই। বিশেষ করে এমভিআরভি ইন্ডিকেটর, যা দীর্ঘমেয়াদি বিনিয়োগকারীদের ট্র্যাক করে, সংকটপূর্ণ অঞ্চলের কাছাকাছি রয়েছে। এরকম একটি উচ্চ মূল্য (2.06) দেখা যায়নি এফটিএক্স বিপর্যয়ের পর থেকে। একইরকম ‘উচ্চ’ এবং ‘খুব উচ্চ’ ঝুঁকি মর্যাদা বর্তমানে চরিত্রায়িত হয়েছে বাকি নয়টি মেট্রিক্সের ছয়টিতে। রিয়ালাইজড প্রফিটের তুলনামূলক নিম্ন স্তরের রেকর্ড করেছে এরা সাম্প্রতিক সপ্তাহগুলির সক্রিয় মূল্য বৃদ্ধির বিষয়টি বিবেচানা করলে। গ্লাসনোড বিশেষজ্ঞদের পর্যবেক্ষণ অনুযায়ী, কোনো বুল মার্কেটের প্রাথমিক দশায় সাধারণত একটি উচ্চ ঝুঁকি ইন্ডিকেটর দেখা যায়। এর কারণ হল, লাভযোগ্যতার একটি ‘তাৎপর্যপূর্ণ স্তরে’ পৌঁছে যাওয়া, ধারকরা লাভ সুরক্ষিত রাখার চেষ্টা শুরু করে, যা, তারপর, নিয়ে যেতে পারে নিম্নাভিমুখে একটি শক্তিশালী সংশোধনে।

নর্ডএফএক্স অ্যানালিটিক্যাল গ্রুপ

বিজ্ঞপ্তি : এসব তথ্য আর্থিক বাজারে কাজের জন্য বিনিয়োগ বা পরামর্শ হিসেবে কোনো সুপারিশ নয় এবং এগুলি একমাত্র তথ্যমূলক উদ্দেশ্যের জন্য। আর্থিক বাজারে ট্রেডিং খুবই ঝুঁকিপূর্ণ এবং এর ফলে ডিপোজিটকৃত ফান্ডের পরিপূর্ণ ক্ষতি হতে পারে।

ফিরে যান ফিরে যান