ابتدا اتفاقات هفته گذشته را مرور میکنیم:

- EUR/USD: برگزاری جلسه فدرال رزرو آمریکا در روز چهارشنبه ۱۶ ژوئن، رویداد کلیدی هفته بود. هیچ تصمیم مهم خاصی در این جلسه گرفته نشد و نرخ بهره در ۰٫۲۵% باقی ماند. ضمناً فدرال رزرو اعلام کرد که چاپ پول و بازخرید دارائیها را با حجم قبلی ۱۲۰ میلیارد دلار ادامه خواهد داد. اما همانطور که انتظار میرفت، پس از این جلسه، نقشه راه این رگولاتور فاش شد که و طرفداران روند گاوی دلار به هدفی که منتظرش بودند رسیدند.

«جروم پاول» رئیس فد و همکارانش پیشبینی تولید ناخالص داخلی آمریکا در سال ۲۰۲۱ را تا ۷% بالا بردند و ضرورت گفتگو درباره فرایند کاهش برنامههای محرک مالی (QE) را اعلام کردند. فدرال رزرو اصلاً قصدی برای چشمپوشی از سرعت بالای تورم و رسیدن آن بالاترین مقدار از سال ۱۹۹۰ تابهحال ندارد. هرچند «پاول» عقیده دارد که بازار کار آمریکا همچنان خیلی از سطح پیش از بحران خودش فاصله دارد بنابراین توصیه میکند که شرایط مالی نرم در حال حاضر حفظ شوند. این رگولاتور کاهش حجم محرکهای مالی را در جلسات بعدی خودش در نظر خواهد گرفت. فدرال رزرو ضمناً در جلسه آینده در ۲۸ جولای، سطح اشتغالی که بعد از رسیدن به آن میتوان مشوقها را کاهش داد را تعیین خواهد کرد.

ضمناً سرمایهگذاران سیگنالی از قصد افزایش نرخ بهره زودتر از موعد مورد انتظار را هم از این جلسه دریافت کردند. میانگین پیشبینی مدیران فدرال رزرو نشان میدهد که میتوان نرخ بهره را بهتدریج تا پایان سال ۲۰۲۳ به ۰٫۶-۰٫۵ درصد افزایش داد. همزمان «جروم پاول» به این نکته اشاره کرد که واکسیناسیون اثر مثبتی بر بازار کار دارد و ما بهزودی گزارشهای اشتغال قوی را شاهد خواهیم بود. ضمناً تورم شاید از چیزی که مسئولان بانک مرکزی آمریکا انتظارش را داشتهاند، شدیدتر و پایدارتر باشد و ممکن است نشاندادن واکنش سریعتری به اتفاقات در حال وقوع لازم باشد.

این پیشبینیهای «تهاجمی» از سوی سیستم فدرال رزرو فوراً باعث شد تا اشتهای بازار برای دلار دوباره بهسرعت افزایش پیدا کند. سرمایهگذاران علیرغم آمارهای ضعیف اقتصاد کلان به خرید USD ادامه دادند با این تصور که هنگامیکه اقتصاد آمریکا احیا میشود اندیکاتورها هم بهتر خواهند شد.

یورو یکی از ارزهای اصلیای بود که هفته گذشته لطمه خورد. اقتصاد اروپا اصلاً با شتاب اقتصاد آمریکا رشد نمیکند. طبق گفته «فیلیپ لین» ، اقتصاددان اصلی بانک مرکزی اروپا، هنوز خیلی زود است این رگولاتور بحث درباره برنامه کاهش محرکهای مالی در منطقه یورو را در ماه سپتامبر آغاز کند.

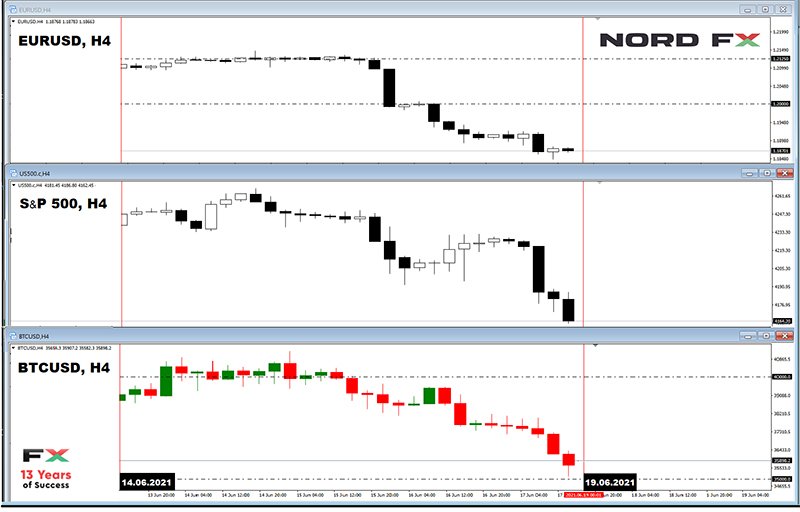

بهاینترتیب EUR/USD که از ارتفاع ۱٫۲۱۲۵ در ۱۶ ژوئن شروع کرده بود و ۲۸۰ نقطه پرواز کرده بود در جمعه ۱۸ ژوئن به نقطه پایین محلی در ۱٫۱۸۴۵ رسید. این جفتارز کار خودش را در ۱٫۱۸۶۵ یعنی در منطقهای به پایان رساند که بعد از ۱۰ هفته غیبت به آن بازگشته بود. - GBP/USD : اگرچه یورو ۲۸۰ نقطه نسبت به دلار افت کرده بود ولی پوند ۳۴۰ نقطه نسبت به دلار آمریکا افت کرد. بعدازاین که «بوریس جانسون» نخستوزیر انگلستان، بازگشایی کسبوکارهای کشور را یک ماه به تعویق انداخت، احساس مثبت درباره پوند مثل مه روی شهر لندن از بین رفت. این اتفاق به دلیل افزایش موردهای نوعی از ویروس کرونای دلتا افتاد که ابتدا در هند کشف شده بود و خطر بستری شدن را تا دوبرابر افزایش داده است. با وجود این حقیقت که ۸۰% از جمعیت بزرگسال کشور از قبل با یک دوز واکسن، واکسینه شدهاند و ۳۰% هم با دو دوز واکسینه شدهاند این افزایش بستری شدن اتفاق افتاد.

ضمناً پوند از سوی روابط بین لندن و بروکسل که پس از برگزیت روزبهروز ناپایدارتر میشوند، تحتفشار قرار دارد. این موضوع به شکل خاص درباره تجارت بین ایرلند شمالی و مابقی بریتانیا صدق میکند

در این پسزمینه اخبار دلسردکننده، بعدازاین که «ضربه» دیگری در ۱۶ ژوئن از سوی مدیریت فدرال رزرو آمریکا به پوند وارد شد، افت پوند تا سطح ۱٫۳۷۹۰ را شاهد بودیم و این جفتارز در پایان جلسه معاملاتی هم خیلی با این رقم فاصله نگرفت. - USD/JPY: اکثر متخصصان (۶۰%) در هنگام اعلام پیشبینیشان برای پنجروز گذشته به تقویت دلار و رشد این جفتارز تا منطقه ۱۱۰٫۳۰-۱۱۰٫۰۰ رأی داده بودند. با نگاه به نتایج این هفته میفهمیم که حق با آنها بوده است. این جفتارز که کارش را در ۱۰۹٫۷۰ آغاز کرده بود، کارش را در ۱۱۰٫۲۰ به پایان رساند.

واضح است که گفتههای «جروم پاول» و سایر مدیران فدرال رزرو آمریکا بر رفتار جفتارز USD/JPY تأثیر گذاشته است: این جفتارز به مقدار بالای ۱۱۰٫۸۰ رسید. علاوه بر تقویت دلار، آمارهای اقتصاد کلان ضعیف ژاپن نیز باعث افزایش فشار به ین شد. به همین ترتیب رشد سفارشهای محصولات مهندسی در آوریل از ۳٫۷%+ به ۰٫۶%+ کاهش پیدا کرد درحالیکه پیشبینیها حاکی از ۲٫۷% رشد بودند. البته این نرخ به طور سالانه ۶٫۵% رشد کرده است اما رشد آن هنوز کمتر از مقدار مورد انتظار ۸% است.

بااینوجود یِن با نزول مابقی ارزهای اصلی، حداکثر تابآوری را نسبت به دلار نشان داده است. در زمانی که یورو، پوند و سایر ارزها همچنان به نزول خود ادامه میدادند، ین برعکس آنها توانست تا حدود ۶۰% از کاهش ارزشش را پس بگیرد. به عقیده تعدادی از تحلیلگران، دلیل این اتفاق به اشتهای ریسک پایینتر بازار و افزایش اشتهای سرمایهگذاران برای دارائیهای امنتر مربوط میشود. - رمزارزها: از مدتها قبل بهوضوح فهمیده بودیم که اخبار، تاثیر نسبتاً شدیدی بر نرخ رمزارزها میگذارند. هرچند نوسانات خیلی شدیدتر این بازار به دلیل سرمایهگذاریهای بزرگ ایجاد میشوند. البته در هفته گذشته هیچکدام از این موارد اتفاق نیفتادند. برعکس، ارزش بازار کل رمزارز حتی کمی کاهش پیدا کرد و از ۱٫۵۸۵ تریلیون دلار به ۱٫۵۶۰ تریلیون دلار رسید. البته هنوز اخباری وجود دارد که اینفلوئنسرها و رگولاتورها باعث خلق آن میشوند.

ایلان ماسک دوباره توانست نوسانی را با توئیتهایش ایجاد کند. این بار مالک «تسلا» گفت که وقتی حداقل نیمی از ماینرها به سمت انرژیهای تجدیدپذیر بروند شرکت «تسلا» دوباره فروش خودروهای الکتریکیاش با BTC را از سر خواهد گرفت. CoinGecko میگوید بیت کوین با این توئیت تا ۱۲% بالا رفت.

باید به این نکته اشاره کرد که این توئیت، پاسخی به انتقاد «ماگدا ویرژیکی» رئیس شرکت مالی Sygnia بود. او در پادکست «The Money Show» گفته بود که مؤسس تسلا در حال دستکاری قیمت بیت کوین است. به عقیده او این میلیاردر عمداً قیمت این طلای دیجیتال را بالا برده بود و بخش زیادی از دارائیهایش را در قیمت بالا خالی کرده است. مدیرعامل Sygnia تأکید دارد که اگر توئیتهای ماسک درباره هر شرکت عمومی دیگری منتشر شده بود او از سوی کمیسیون بورس و اوراق بهادار آمریکا (SEC) مورد بازجوئی و تعقیب قرار میگرفت.

خبرهای مربوط به رگولاتورها از سرتاسر کره زمین در حال انتشار هستند. «علی کولی» وزیر امور مالی تونس اعلام کرده است که قانون این کشور باید تغییر کند تا مالکیت بیت کوین را «جرمزدایی» کند. دولت هند نیز رفتار خصومت آمیزش نسبت به بیت کوین را تغییر داده است. اکنون هند نیز همچون تونس قصد دارد که حوزه رمزارز را ممنوع نکند بلکه آن را تنظیم و رگوله کند. بانکهای تگزاس (آمریکا) اجازه پیدا کردهاند تا بیتکوینهای مشتریان را بپذیرند و ذخیره کنند و تراکنشهای رمزارز آنها را مدیریت کنند. باید به این نکته اشاره کنیم که تگزاس اولین ایالت در بین کل ایالتهای آمریکا بود که در سال ۲۰۱۹ به سمت قانونی کردن این بازار حرکت کرد.

اتفاقات مشابهی هم در السالوادور در حال وقوع هستند. «ناییب بوکله» رئیسجمهور این کشور «لایحه بیت کوین» را برای بررسی در پارلمان پیشنهاد کرد. طبق این لایحه، رمزارز بهعنوان پول رایج قانونی به رسمیت شناخته میشود و شرکتها ملزم به پذیرش BTC بهعنوان پرداخت هستند. علاوهبرآن، معامله بیت کوین از مالیاتهای عایدی سرمایه هم معاف میشود.

البته برخی مسئولان مهم اروپایی خیلی طرفدار دارائیهای دیجیتال نیستند. «پیتر هاسکمپ» مدیر اداره تحلیل اقتصادی در وزارت اقتصاد هلند گفته است ممنوعیت کامل ماینینگ و تراکنشهای بیت کوین باید فوراً تصویب شود. به عقیده او بیت کوین اصلاً ارزش ذاتی ندارد و در محیط مجرمانه استفاده میشود و فروپاشی بازار رمزارز در آینده حتمی است.

اما بر مبنای گرایش در حال ظهور به سمت رمزارز میتوانیم بگوییم آقای «هاسکمپ» در اقلیت باقی خواهد ماند. اکثر رگولاتورها تلاش خواهند کرد تا کنترل دارائیهای دیجیتال را به دست بگیرند. همانطور که «اتو ون بیسمارک» صدراعظم بزرگ آلمان در قرن نوزدهم مرتباً تکرار میکرد «اگر نمیتوانید دشمن را شکست دهید، کنترل او را به دست بگیرید.»

جفتارز BTC/USD که با اخبار و تمایل گاوها به انتقام گرفتن جهش پیدا کرده بود در اوایل این هفته روی ریل افتاد و در سهشنبه ۱۵ ژوئن به ۴۱۲۶۰$ رسید. اگرچه تقویت سریع دلار بعد از جلسه فدرال رزرو آمریکا باعث معکوس شدن این روند صعودی شد و این جفتارز را در پایان هفته کاری تا سطح ۳۶۰۰۰ دلار پایین آورد.

شاخص دامیننس بیت کوین کمی اضافه شد و از ۴۴٫۰۳% به ۴۵٫۳۳% رسید. همین اتفاق برای شاخص «ترس و طمع رمزارز» افتاد که از ۲۱ تا ۲۵ نقطه بالا رفت. توجه کنید که از زمانی که جفتارز BTC/USD در پایان ماه مِی در کانال ساید قرار داشت، مقدار این شاخص هرگز فراتر از دامنه ۴۰-۲۰ نقطه نرفته است.

در بخش پیشبینی هفته آینده، دیدگاههای تعدادی از متخصصان و همینطور پیشبینیهایی که بر مبنای روشهای متنوع تکنیکال و تحلیل گرافیکی به دست آمدهاند را بررسی کردهایم و خلاصه بررسیهایمان را به شما ارائه کنیم:

- EUR/USD: آیا افت EUR/USD به معنای معکوس شدن روند این جفتارز است؟ یا همه چیز بهزودی به وضعیت طبیعی برخواهد گشت و دلار به عقبنشینی خودش ادامه میدهد؟ (به خاطر دارید که در آغاز سال ۲۰۱۷ این دو ارز تقریباً با هم برابر شده بودند. در آن زمان ۱ یورو فقط ۱٫۰۳۴ دلار بود و ارز اروپایی بعد از فقط یک سال به ارزش ۱٫۲۵۶۵$ رسید).

با اظهارنظر فدرال رزرو، برخی بانکها از پیشبینیهای گاویشان از یورو منصرف شدند. عدهای دیگر هم یک استراحت یا وقفه را برای یورو پیشبینی کردند. اما برخی دیگر مثل بانک Societe Generale انتظار دارند که این جفتارز به ۱٫۲۰۰۰ برگردد. نظر متخصصان بهصورت برابر بین دو پیشبینی تقسیم شده است: ۵۵% از متخصصان به افت بیشتر این جفتارز رأی میدهند و ۴۵% با حمایت تحلیل گرافیکی در H4 از رشد آن حمایت میکنند. دسته دوم عقیده دارند که خیلی زود است که از معکوس شدن روند صحبت کنیم و به شواهد بیشتری برای این افت نیاز داریم و افتی که اتفاق افتاد نتیجه سفتهبازی روی اظهارات فدرال رزرو بود که به ترس و بستن پوزیشنهای لانگ منجر شد.

تحلیل تکنیکال هم نظر مشابهی دارد: ۱۰۰% از اندیکاتورهای ترند و ۱۰۰% از اسیلاتورها در H4 و D1 به رنگ قرمز هستند. اما همزمان ۳۵% از اسیلاتورها در هر دو تایم فریم در منطقه بیشفروش هستند که شاید نشاندهنده نزدیک شدن به یک اصلاح به سمت شمال باشد.

این جفتارز هفته قبل را در منطقه حمایت - مقاومت قوی به پایان رساند که از سال ۲۰۱۷ در نقاط مختلف زمانی به آن رسیده است. نزدیکترین هدف خرسها مقدار پایین تاریخ ۳۱ مارس ۲۰۲۱ یعنی ۱٫۱۷۰۰ است. هدف بعدی مقدار پایین ۴ آوریل ۲۰۲۰ یعنی ۱٫۱۶۰۰ است. گاوها تلاش خواهند کرد تا پوزیشنهای لانگ خودشان را دوباره به دست بیاورند. اولین مقاومت جدی در منطقه ۱٫۲۰۰۰-۱٫۱۹۸۵ قرار دارد و مقاومت بعدی ۱۰۰ پیپ بالاتر است. هدف هم دستیافتن دوباره به مقدار بالای مِی یعنی ۱٫۲۲۶۵ است. هرچند رسیدن به این نقطه بهوضوح بیشتر از یک هفته وقت میخواهد. در اینجا باید خاطرنشان کنیم که در گذار به سمت پیشبینی میانمدت، شرایط به نفع گاوها است و تعداد طرفداران روند گاوی از ۴۵% به ۶۰% افزایش پیدا میکند.

از بین اتفاقات مهم استراتژیک در هفته آینده باید به سخنرانی «کریستین لاگرید» رئیس بانک مرکزی اروپا در دوشنبه ۲۱ ژوئن و جلسات شورای اروپا در ۲۵-۲۴ ژوئن در چهارشنبه ۲۳ ژوئن همینطور سخنرانی «جروم پاول» رئیس فدرال رزرو در کنگره در ۲۲ ژوئن اشاره کرد. فعالیت تجاری مارکیت آلمان هم در تاریخ ۲۳ ژوئن منتشر خواهد شد که پس از آن آمار سفارشهای سرمایهای و بادوام و اطلاعات تولید ناخالص داخلی سالانه آمریکا در روز بعد منتشر خواهند شد؛ - GBP/USD : برگزاری جلسه بانک انگلستان برای پنجشنبه ۲۴ ژوئن برنامهریزی شده است. متخصصان قبل از رسیدن به این رویداد همچنان دادههای اقتصادی ورودی را تحلیل میکنند تا حرکتهای آینده این رگولاتور را پیشبینی کنند.

همانطور که در بخش اول بررسی گفتیم، عوامل منفی مؤثر بر پوند عبارتاند از: ریسک کمبود نیروی کار به دلیل برگزیت، مشاجرات در ایرلند شمالی و مشکلات مربوط به گونه جدید ویروس کرونا.

در پسزمینه آمارهای معمولاً دلگرمکننده اقتصاد کلان، فروشهای خردهفروشی بهخصوص غذا در انگلستان به شکل غیرمنتظرهای افت کرده است. این آمار باعث میشود به این فکر بیفتیم که شاید رشد تولید ناخالص داخلی کشور در ماه مِی و فصل دوم ۲۰۲۱ آنقدر که پیشبینی میشد قوی نباشد.

گزارشی که چهارشنبه گذشته منتشر شد نشان داد که تورم کلی در کشور در حال صعود است و نرخ سالانه CPI هم ۲٫۱% رشد کرده است و برای اولینبار طی دو سال گذشته از هدف ۲% عبور کرده است.

اطلاعات بازار کار مثبت انگلستان هم در ۱۵ ژوئن منتشر خواهد شد و میتوان انتظار داشت که بانک انگلستان حرکتهای موردبحث برای کاهش برنامههای تسهیل مقداری (QE) را در آینده قابل پیشبینی آغاز کند. از نظر اقدامات پولی خاص این رگولاتور، احتمال زیادی دارد که همانند بانکهای مرکزی اروپا و آمریکا، حرکتی خیلی سریعی انجام نشود و پارامترهای اعتباری مثلاً سیاست پولی بدون تغییر باقی بماند. اگرچه مجدداً مدیریت بانک انگلستان استفاده از سیاستهایی شبیه به مدیریت فدرال رزرو آمریکا را رد نمیکند. شاید این سیاستها هم ارز بریتانیا را دوباره به بالا هل بدهند.

۵۵% از تحلیلگران انتظار صعود پوند را دارند و تحلیل گرافیکی در D1 از نظر آنها حمایت میکند. بهعلاوه با حرکت به پیشبینیهای جولای-آگوست، تعداد این متخصصان به ۷۰% افزایش پیدا میکند. قرائتهای اندیکاتورهای تکنیکال هم خیلی شبیه به قرائتهای جفتارز EUR/USD هستند: ۱۰۰% از هر دوی آنها به سمت جنوب هستند. در واقع ۲۵% از اسیلاتورها در اینجا در منطقه بیشفروش هستند و نه ۳۵%. نزدیکترین حمایت قوی در منطقه ۱٫۳۶۷۰-۱٫۳۷۰۰ قرار دارد و پس از آن ۱٫۳۶۰۰ قرار میگیرد. مقاومتها عبارتاند از: ۱٫۳۹۲۰، ۱٫۴۰۰۰، ۱٫۴۱۵۰ و ۱٫۴۲۵۰؛ - USD/JPY: اکثر متخصصان (۶۵%) در هنگام پیشبینی آینده نزدیک به تقویت بیشتر دلار و رشد جفتارز تا افق ۱۱۱٫۰۰ رأی میدهند. آنها توسط ۸۵% از اسیلاتورها و ۹۵% از اندیکاتورهای ترند در D1 حمایت میشوند. تحلیل گرافیکی در H4 نیز با این پیشبینی همخوانی دارد هرچند این نکته را رد نمیکند که این جفتارز جهشی به شمال خواهد داشت و به حمایت در ۱۰۹٫۸۰-۱۰۹٫۷۰ تکیه میکند.

۳۵% باقیمانده تحلیلگران همراه با تحلیل گرافیکی در D1 میگویند این حمایت به یک مانع جدی برای تقویت یِن تبدیل نخواهد شد و جفتارز USD/JPY میتواند تا منطقه ۱۰۸٫۵۵-۱۰۸٫۰۰ افت کند. - رمزارزها: «شاخص ترس و طمع رمزارز» تقریباً در کل این ماه از منطقه ترس خارج نشده است. عده زیادی از که از ریزش قیمتها در ماههای آوریل-مِی ترسیدهاند بهخصوص سرمایهگذاران و معاملهگران خرد با کوچکترین نشانه خطر، سِیو سود میکنند و این باعث میشود که جفتارز BTC/USD نتواند جای پای محکمی در سطح روانی مهم ۴۰۰۰۰ دلار به دست بیاورد.

ضمناً فد آمریکا هم علاقه به دلار را افزایش میدهد و علاقه به شاخصهای سهام را کاهش میدهد. کافی است نمودارهای S&P500 و BTC را مقایسه کنید تا همبستگی آنها را ببینید که اکنون طبق نظر تعدادی از متخصصان روزبهروز قویتر میشود.

در صورت فروش فعال سهام که احتمال آن خیلی زیاد است بیت کوین هم وضعیت خوبی را تجربه نخواهد کرد چون برای سرمایهگذاران نهادی حتی دارائی ریسکی تری محسوب میشود (طبعاً آلتکوینها خیلی ریسکیتر هستند).

بله هج فوندها نهتنها ریسکها را میفهمند بلکه مزایای سرمایهگذاری روی دارائیهای دیجیتال را هم میدانند. «فایننشیال تایمز» عقیده دارد که آنها قصد دارند تا سهمشان در رمزارزها را تا سال ۲۰۲۶ تا حد قابلتوجهی افزایش دهند. اما قبل از هر چیز باید به این نکته اشاره کنیم که ۲۰۲۶ بهزودی از راه نخواهد رسید. دوم اینکه «مقدار قابلتوجه» مدنظر آنها خیلی «قابلتوجه» نیست. طبق نظرسنجی از ۱۰۰ هج فوند که توسط «اینترتراست» انجام شده است آنها به طور میانگین قصد دارند تا ۷٫۲% از پورتفویهای سرمایهگذاریشان را به رمزارز اختصاص دهند که مقدار آن حدود ۳۱۲ میلیارد دلار خواهد بود یعنی حدود ۲۰% از حجم کنونی بازار رمزارز. خب این رشد طی ۵ تا ۶ سال خیلی ملایم و بدون شتاب است.

«پاول تودور جونز» مؤسس هج فوند «تودور اینوستمنت» قبلاً در مصاحبهای با CNBC گفته بود که ۵% از سرمایهاش را برای هرکدام از بخشهای طلا، بیت کوین، قراردادهای بورس و پول نقد اختصاص میدهد. این میلیاردر قصد داشت تا سناریوی ۸۰% باقیمانده پورتفوی خودش را بعد از تحلیل نتیجه جلسه ۱۶ ژوئن فد آمریکا تهیه کند. این سرمایهگذار به این نکته اشاره داشت که اگر مقامات پولی جهش «بسیار مهم» اخیر قیمتهای مصرفکننده را نادیده بگیرند، او میتواند سهم ابزارهای «تورمی» را افزایش دهد. اکنون جلسه مدنظر او برگزار شده است و بهزودی از محتوای نهایی پورتفوی «تودور اینوستمنت» مطلع خواهیم شد.

همه موارد بالا ما را به این نتیجه میرسانند که علیرغم احتیاطی که در رویکردها مشاهده میشود سرمایهگذاران نهادی همچنان به چشماندازهای بازار رمزارز باور دارند. «مارک لاسری» که میلیاردر دیگری است که «اوِنیو کپیتال اینوستمنت» را تأسیس کرده است میگوید بازار رمزارز از قبل شکل گرفته است و هیچچیز نمیتواند آن را تهدید کند. این متخصص امور مالی عقیده دارد که «اگر بازاری خلق شد، ناپدید نخواهد شد»

ضمناً نکته دلگرمکننده این است که هولدرهایی که بیت کوین را به مدت بیش از ۶ ماه نگهداری میکنند برای اولینبار از اکتبر ۲۰۲۰ گفتهاند که بیش از آنکه بیت کوین بفروشند، بیت کوین میخرند. والها (والتهایی با ارزش BTC ۱۰۰ تا BTC ۱۰۰۰۰) حدود ۹۰۰۰۰ سکه را در ماه گذشته به ارزش ۳٫۴ میلیارد دلار خریدهاند.

«تیم دریپر» سرمایهگذار خطرپذیر و میلیاردر هم در دسته خوشبینها قرار میگیرد. او در سال ۲۰۱۸ پیشبینی کرده بود که بیت کوین تا سال ۲۰۲۲ تا ۲۵۰۰۰۰ دلار رشد میکند. اکنون او پیشبینیاش را دوباره تأیید کرده است اما زمان طولانیتری را برای این رشد در نظر گرفته است. او در آخرین گفتههایش میگوید بیت کوین با وجود نوسانات سریع قیمتش در پایان سال ۲۰۲۲ یا اوایل ۲۰۲۳ به ۲۵۰ هزار دلار خواهد رسید. دلایل رشدی که این میلیاردر نام میبرد همچنان همان دلایل قبلی هستند: انتشار محدود سکهها و رشد تقاضا برای طلای دیجیتال بهعنوان یک محافظ در برابر تورم.

در پایان این بررسی به تیتر جذاب هکهای زندگی رمزارز خودمان میرسیم. این بار رئیسجمهور «سالوادور ناییب بوکله» قهرمان این بخش است که اخیراً به نوآوری دیگری دست زده است. او به رئیس شرکت برق دولتی LaGeo دستور داده است تا برنامهای برای ماین کردن بیت کوین با انرژی «بسیار ارزان، ۱۰۰ درصد پاک، ۱۰۰% تجدیدپذیر با انتشار صفر» که از بیش از ۲۰ آتشفشان کشور تهیه میشود را تدوین کند ... ؛ بنابراین اگر یک آتشفشان فعال در مالکیت خودتان دارید شاید بتوانید از الگوی السالوادور پیروی کنید. ایلان ماسک هم حتماً از شما راضی خواهد بود.

گروه تحلیلی NordFX

هشدار: این مطالب اصلاً توصیه یا راهنمایی درباره سرمایهگذاری به افرادی نیستند که در بازارهای مالی فعالیت میکنند و هدف از انتشار این مطالب فقط اطلاعرسانی است. معامله در بازارهای مالی پرریسک است و شاید به ازدسترفتن کامل پولهای سرمایهگذاری شده ختم شود.

بازگشت بازگشت