EUR/USD: Mengapa Dolar Naik

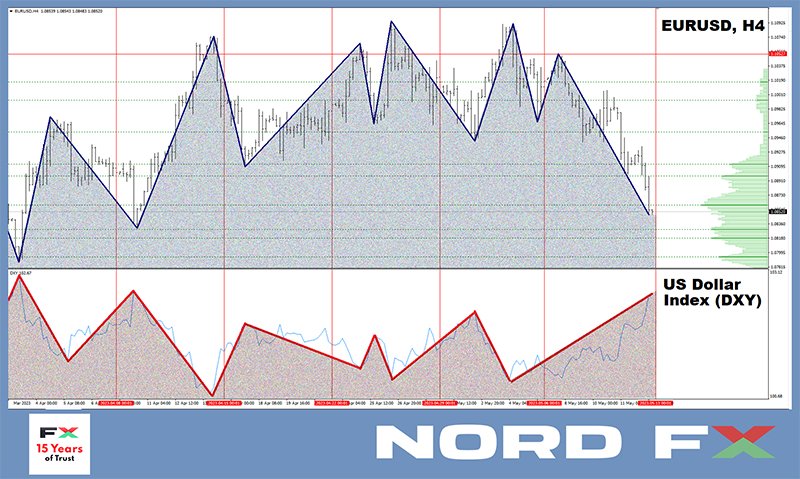

- Kami menamakan ulasan sebelumnya dengan "Pasar di Persimpangan." Kami sekarang dapat mengatakan bahwa akhirnya membuat keputusan dan memilih dolar minggu lalu. Mulai dari 1.1018 pada hari Senin, 8 Mei, EUR/USD mencapai titik terendah lokal di 1.0848 pada hari Jumat, 12 Mei. Menariknya, pertumbuhan ini terjadi meskipun ekonomi AS sedang mendingin. Bahkan prospek gagal bayar utang AS atau kemungkinan penurunan suku bunga dana federal tidak dapat menghentikan penguatan dolar.

Perlambatan ekonomi Amerika selanjutnya dibuktikan dengan penurunan harga produsen (PPI) ke level terendah sejak bulan Januari 2021, sebesar 2,3%, dan peningkatan jumlah klaim tunjangan pengangguran ke level tertinggi sejak bulan Oktober 2021, mencapai 264 ribu. (dibandingkan dengan perkiraan 245 ribu dan nilai sebelumnya 242 ribu). Inflasi di Amerika Serikat, diukur dengan Indeks Harga Konsumen (IHK), turun menjadi 4,9% secara tahunan di bulan April dari 5,0% di bulan Maret (diperkirakan sebesar 5,0%), sedangkan inflasi inti bulanan tetap tidak berubah di 0,4%.

Tampaknya situasi ini pada akhirnya akan mendorong Federal Reserve (Fed) untuk mulai melonggarkan kebijakan moneternya. Namun, berdasarkan pernyataan para pejabat baru-baru ini, regulator tidak berniat melakukannya. Misalnya, Neel Kashkari, Presiden Federal Reserve Bank of Minneapolis, menyatakan bahwa meskipun inflasi sedikit melemah, namun masih jauh melampaui level target 2,0%. Kashkari setuju bahwa krisis perbankan bisa menjadi sumber perlambatan ekonomi. Namun, ia percaya bahwa pasar tenaga kerja tetap cukup kuat.

Mengikuti kepala Fed Minneapolis, perwakilan Federal Reserve Michelle Bowman juga mengkonfirmasi keengganan regulator untuk mengubah arah menuju sikap yang lebih dovish. Menurut Bowman, "inflasi masih terlalu tinggi" dan "suku bunga harus tetap cukup ketat untuk beberapa waktu." Selain itu, Bowman menambahkan bahwa tidak ada kepastian bahwa kebijakan saat ini "cukup ketat untuk menurunkan inflasi," dan jika inflasi tetap tinggi dan pasar tenaga kerja tetap ketat, kenaikan suku bunga tambahan kemungkinan akan sesuai.

Kesimpulan serupa telah dicapai oleh banyak analis. Misalnya, menurut para ahli dari Commerzbank, "mengingat lambatnya penurunan inflasi, yang tetap jauh di atas level target, Fed tidak mungkin mempertimbangkan kemungkinan menurunkan suku bunga acuan musim gugur ini.".

Pasar bereaksi terhadap prospek mempertahankan (dan kemungkinan meningkatkan lebih lanjut) tingkat suku bunga dengan kenaikan dolar. Penguatan mata uang Amerika bisa menjadi lebih signifikan jika bukan karena krisis perbankan dan masalah plafon utang AS.

Sikap hawkish dari Bank Sentral Eropa (ECB) dapat membantu euro dan membalikkan EUR/USD ke atas. Namun, setelah pertemuan regulator Eropa bulan Mei, tampaknya akhir dari pengekangan moneter sudah dekat. Tidak menutup kemungkinan kenaikan suku bunga di bulan Juni akan menjadi yang terakhir. "Pada titik ini, ECB hanya dapat memberikan kejutan dengan nada dovish. [...] Bulls atau kenaikan Euro harus bersiap untuk ini," ekonom dari Commerzbank memperingatkan.

Catatan terakhir minggu lalu untuk EUR/USD ditetapkan di 1.0849. Adapun prospek jangka pendek, pada saat ulasan ini ditulis pada malam 12 Mei, mayoritas analis (65%) percaya bahwa dolar telah menjadi terlalu overbought atau jenuh beli, dan inilah saatnya pasangan ini mengoreksi ke atas. Hanya sekitar 15% mengharapkan penguatan dolar lebih lanjut, sedangkan 20% sisanya memegang posisi netral. Dalam hal analisis teknis, di antara osilator pada grafik harian (D1), 90% berwarna merah (walaupun sepertiga darinya menandakan kondisi oversold atau jenuh jual dari pasangan ini), dengan hanya 10% berwarna hijau. Di antara indikator tren, lebih banyak yang hijau, 35%, sedangkan yang merah menyumbang 65%. Support atau dukungan terdekat untuk pasangan ini terletak di sekitar 1.0800-1.0835, diikuti oleh 1.0740-1.0760, 1.0675-1.0710, 1.0620, dan 1.0490-1.0530. Bulls atau kenaikan akan menemui resistance di sekitar 1.0865, diikuti oleh 1.0895–1.0925, 1.0985, 1.1090-1.1110, 1.1230, 1.1280, dan 1.1355-1.1390.

Minggu mendatang akan cukup penting dengan beberapa peristiwa ekonomi penting. Pada hari Selasa, 16 Mei, kita akan melihat data penjualan retail dari Amerika Serikat dan indikator Sentimen Ekonomi ZEW dari Jerman. Selain itu, data PDB awal untuk Zona Euro untuk Q1 akan dipublikasikan pada hari yang sama. Pada hari Rabu, 17 Mei, data inflasi (CPI) zona euro akan dirilis. Pada hari Kamis, 18 Mei, akan menghadirkan serangkaian statistik AS, termasuk data pengangguran, aktivitas manufaktur, dan pasar perumahan AS. Selanjutnya, pidato Presiden ECB Christine Lagarde diharapkan pada tanggal 16 Mei dan 19 Mei. Pekan ini akan diakhiri dengan pidato Ketua Federal Reserve Jerome Powell pada hari kerja terakhir.

GBP/USD: BoE dan GDP Membuat Kesal Para Investor

- Bulls atau kenaikan berhasil mendorong GBP/USD lebih tinggi hingga hari Kamis. Meskipun perkiraan menunjukkan bahwa Bank of England (BoE) akan menaikkan tingkat suku bunga sebesar 25 basis poin pada pertemuannya pada tanggal 11 Mei, para investor mengharapkan keajaiban: bagaimana jika bukan sebesar 25 bps, tetapi 50 bps? Namun, keajaiban tidak terjadi, dan setelah mencapai titik tertinggi 1.2679, pasangan ini berbalik arah dan mulai menurun.

Penurunan berlanjut keesokan harinya. Penguatan dolar memainkan peran, dan campuran data PDB awal untuk Inggris menambah sentimen negatif. Perekonomian negara tumbuh sebesar 0,1% pada Q1 2023, yang sepenuhnya sesuai dengan perkiraan dan pertumbuhan pada Q4 2022. Secara tahunan, PDB meningkat sebesar 0,2%, yang meskipun sejalan dengan perkiraan, jauh lebih rendah dari nilai sebelumnya sebesar 0,6%. Namun, secara bulanan, PDB menunjukkan kontraksi tak terduga sebesar -0,3% di bulan Maret, berlawanan dengan ekspektasi pertumbuhan 0,1% dan nilai sebelumnya sebesar 0,0%. Terlepas dari pernyataan optimis Menteri Keuangan Inggris Jeremy Hunt bahwa ini adalah "kabar baik" karena ekonomi tumbuh, hal tersebut tidak membantu pound. Terbukti pertumbuhan hanya terjadi di bulan Januari, terhenti di bulan Februari, dan mulai berkontraksi di bulan Maret.

Ekonom di Commerzbank mencatat bahwa keragu-raguan dari Bank of England (BoE) dalam memerangi inflasi merupakan faktor negatif bagi pound. "Data masa depan akan sangat penting untuk keputusan suku bunga BoE selanjutnya," kata Commerzbank. "Jika penurunan cepat dalam inflasi menjadi jelas, seperti yang diharapkan oleh BoE, mereka kemungkinan akan menahan diri dari kenaikan suku bunga lebih lanjut, yang akan menekan sterling."

Ahli strategi di Internationale Nederlanden Groep (ING) juga percaya bahwa kenaikan suku bunga pada tanggal 11 Mei mungkin akan menjadi yang terakhir. Namun, mereka menambahkan bahwa "Bank of England telah mempertahankan fleksibilitas dan membiarkan pintu terbuka untuk kenaikan suku bunga lebih lanjut jika inflasi terbukti bertahan."

Penurunan pada tanggal 11 dan 12 Mei mengakibatkan GBP/USD gagal bertahan di atas level support kuat di 1.2500, dan pekan berakhir di 1.2447. Namun, menurut 70% ahli, bulls atau kenaikan masih akan berusaha merebut kembali level support ini. Sekitar 15% percaya bahwa 1.2500 sekarang akan berubah menjadi resistensi, mendorong pasangan ini lebih jauh ke bawah. Sebanyak 15% sisanya memilih untuk menahan diri dari membuat perkiraan. Di antara osilator pada grafik harian (D1), 60% merekomendasikan penjualan (dengan 15% menunjukkan kondisi oversold), 20% cenderung membeli, dan 20% netral. Di antara indikator tren, keseimbangan antara merah dan hijau terbagi rata sebesar 50%.

Level dan zona dukungan untuk pasangan ini berada di 1.2390-1.2420, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.2025, 1.1960, 1.1900-1.1920, dan 1.1800-1.1840. Jika terjadi pergerakan naik, pasangan ini akan menemui resistensi di level 1.2500, 1.2540, 1.2570, 1.2610-1.2635, 1.2675-1.2700, 1.2820, dan 1.2940.

Terdapat beberapa acara penting di kalender di minggu mendatang. Sidang Laporan Inflasi akan berlangsung pada hari Senin, 15 Mei. Data pasar tenaga kerja Inggris akan dirilis pada hari Selasa, 16 Mei. Dan Gubernur Bank of England, Andrew Bailey, dijadwalkan untuk berbicara pada hari Rabu, 17 Mei.

USD/JPY: Yen sebagai Tempat Berlindung dari Badai Keuangan

- Yen adalah mata uang dengan kinerja terburuk di keranjang DXY pada bulan April. USD/JPY melonjak ke ketinggian 137.77 karena pernyataan ultra-dovish dari Gubernur baru Bank of Japan (BoJ), Kadsuo Ueda. Namun, setelah itu, yen, bertindak sebagai tempat berlindung yang aman, dibantu oleh krisis perbankan di Amerika Serikat, menyebabkan pasangan ini berbalik turun.

Mengenai bank-bank Jepang, Ueda menyatakan pada hari Selasa, 9 Mei bahwa "dampak kebangkrutan bank-bank Amerika dan Eropa baru-baru ini terhadap sistem keuangan Jepang kemungkinan akan terbatas" dan bahwa "lembaga keuangan di Jepang memiliki cadangan modal yang cukup." Kepastian stabilitas sistem keuangan negara juga diungkapkan oleh Menteri Keuangan Shunichi Suzuki.

Ahli strategi mata uang di HSBC, bank Inggris terbesar, terus percaya bahwa yen Jepang akan semakin menguat, dibantu oleh statusnya sebagai "safe haven" di tengah krisis perbankan dan masalah utang AS. Menurut analisis mereka, yen juga dapat menguat karena tinjauan saat ini oleh Bank of Japan tidak mengecualikan perubahan dalam kebijakan kontrol kurva imbal hasil (YCC), bahkan jika itu terjadi sedikit lebih lambat dari perkiraan sebelumnya. Pergeseran arah BoJ dapat dipengaruhi oleh fakta bahwa inflasi inti di Jepang tetap stabil di bulan Maret, dan tidak termasuk harga energi, inflasi meningkat ke level tertinggi 41 tahun sebesar 3,8%. Namun, saat membandingkan level ini dengan indikator serupa di AS, UE, atau Inggris Raya, sulit untuk menganggapnya sebagai masalah yang signifikan.

Sementara itu, analis di Societe Generale, sebuah bank Prancis, percaya bahwa dengan mempertimbangkan dinamika imbal hasil, ketidakpastian geopolitik, dan tren ekonomi, USD/JPY mungkin "terjebak dalam kisaran sempit untuk beberapa waktu." Namun, mereka juga menyebutkan perasaan bahwa dolar dinilai terlalu tinggi, dan antisipasi tindakan Bank Jepang tidak akan mudah diabaikan. Persepsi bahwa pemulihan yen hanya tinggal menunggu tindakan dari Bank of Japan.

Pertemuan Bank of Japan (BoJ) berikutnya dijadwalkan pada tanggal 16 Juni. Baru setelah itu akan menjadi jelas apakah akan ada perubahan kebijakan moneter bank sentral Jepang atau tidak. Hingga hari itu, nilai tukar USD/JPY kemungkinan akan sangat bergantung pada peristiwa di Amerika Serikat.

Pasangan ini menyimpulkan minggu lalu di 130.72. Mengenai prospek langsungnya, pendapat analis dibagi sebagai berikut. Saat ini, sebanyak 75% analis memilih penguatan mata uang Jepang. Sekitar 15% ahli mengharapkan pergerakan naik, sementara persentase yang sama tetap netral. Di antara osilator pada grafik harian (D1), keseimbangan condong ke arah dolar, dengan 65% menunjukkan tren naik, 20% tetap netral, dan 15% sisanya menunjukkan arah turun. Di antara indikator tren, keseimbangan kekuatan adalah 90% mendukung zona hijau. Level support terdekat terletak di kisaran 134.85-135.15, diikuti level dan zona di 134.40, 133.60, 132.80-133.00, 132.00, 131.25, 130.50-130.60, 129.65, 128.00-128.15, dan 127.20. Level dan zona resistance berada di 135.95-136.25, 137.50-137.75, 139.05, dan 140.60.

Untuk perilisan data ekonomi, data awal PDB Jepang Q1 2023 akan diumumkan pada hari Rabu, 17 Mei. Namun, tidak ada informasi ekonomi signifikan lainnya yang diperkirakan akan dirilis mengenai ekonomi Jepang di minggu mendatang.

CRYPTOCURRENCIES: Bitcoin Berharap untuk Krisis Perbankan

- Bitcoin telah berada di bawah tekanan jual selama delapan minggu berturut-turut tetapi terus berusaha bertahan di dalam zona support/resistance yang kuat di $26.500. Seminggu terakhir sekali lagi tidak membawa kegembiraan bagi para investor. Sebagaimana dicatat oleh WhaleWire, biaya transaksi dalam ekosistem bitcoin mencapai tertinggi global untuk ketiga kalinya dalam sejarah (serupa dengan yang diamati pada tahun 2017 dan 2021). Kecepatan jaringan rata-rata tidak melebihi 7 transaksi per detik. Akibatnya, mereka yang ingin melakukan transfer menambah jumlah biaya transaksi untuk mempercepat pelaksanaannya. Hal ini menyebabkan biaya rata-rata pada tanggal 8 Mei melonjak menjadi $31 per transaksi. Hal ini sangat membuat frustrasi para pengguna tetapi disambut baik oleh para penambang, karena untuk pertama kalinya sejak 2017, biaya melampaui penghasilan blok.

Beberapa operator, termasuk Binance, tidak siap untuk hal ini dan tidak menyesuaikan biaya pengguna tepat waktu. Ratusan ribu transaksi macet di mempool. Untuk mempercepat "kliring" mereka, pertukaran cryptocurrency terbesar menangguhkan penarikan dua kali dan menaikkan biaya transfer. Situasi diperparah oleh penyelidikan yang diluncurkan oleh otoritas AS terhadap Binance. Menurut laporan Bloomberg, pertukaran tersebut diduga melanggar sanksi terkait Rusia karena invasinya ke Ukraina.

Sentimen panik semakin meningkat dengan berita bahwa pertukaran cryptocurrency Bittrex mengajukan kebangkrutan pada hari yang sama, pada tanggal 8 Mei (walaupun prosedur ini diharapkan hanya memengaruhi anak perusahaannya di AS). Masalah yang dihadapi oleh Binance dan Bittrex mengingatkan investor akan kehancuran FTX. Semua ini telah menimbulkan ketakutan, ketidakpastian, dan keraguan (FUD) di antara para peserta di pasar crypto, yang menyebabkan penurunan jumlah alamat aktif ke posisi terendah tahunan. Bitcoin mengalami penurunan tajam dengan latar belakang ini.

BTC membentuk pola "kepala dan bahu" pada grafik harian. Seorang trader dan analis yang dikenal sebagai Altcoin Sherpa menyarankan bahwa harga cryptocurrency terkemuka akan segera turun menjadi $25.000. Menurut analisisnya, level harga ini bertepatan dengan EMA 200 hari, level Fibonacci 0,382, dan sebelumnya telah diuji sebagai support/resistance. Kemungkinan koreksi yang lebih dalam, turun ke level $24.000, tidak dapat dikesampingkan. Namun, para ahli di CoinGape menunjukkan bahwa pasokan bitcoin pada platform terpusat berada pada level terendah sejak 2017. Mereka meyakini bahwa hal ini menunjukkan bahwa koreksi yang akan datang mungkin bersifat lokal.

Penguatan dolar AS minggu lalu juga bermain melawan bitcoin. Namun, harapan krisis perbankan di AS akan terus mendukung pasar digital masih mengudara. Bagi banyak penggemar cryptocurrency, bitcoin dianggap sebagai tempat yang aman dan penyimpan nilai yang mirip dengan emas fisik, melindungi dari kehilangan dana.

Pengetatan kebijakan moneter oleh Federal Reserve telah mengurangi nilai aset tertentu di neraca bank dan menurunkan permintaan akan layanan perbankan. Oleh karena itu, kemungkinan gangguan baru di sektor keuangan tradisional masih cukup tinggi. Empat bank AS (First Republic Bank, Silicon Valley Bank, Signature Bank, dan Silvergate Bank) telah mengajukan kebangkrutan, dan selusin lainnya menghadapi kesulitan. Menurut survei lembaga jajak pendapat Gallup, setengah dari warga AS mengkhawatirkan keamanan dana mereka di rekening bank.

Robert Kiyosaki, penulis buku laris Rich Dad Poor Dad, sering menekankan bahwa masa-masa sulit menanti AS dan ekonomi global. Kali ini, dia berbicara kepada 2,4 juta pengikutnya di Twitter, menyatakan bahwa peningkatan tajam dalam hasil tagihan Treasury AS satu bulan menunjukkan bahwa resesi mungkin akan segera terjadi. Ia mempertanyakan apakah ini menyiratkan bahwa sistem perbankan global sedang runtuh dan menyarankan orang untuk fokus pada emas, perak, dan bitcoin. Perlu dicatat bahwa Kiyosaki sebelumnya telah memperkirakan bahwa harga bitcoin akan segera naik menjadi $100.000.

Michael Van de Poppe, seorang analis, trader, dan pendiri platform konsultasi EightGlobal, melakukan analisis mendetail tentang hubungan antara sektor perbankan dan pasar crypto. Saham bank-bank Amerika bereaksi dengan penurunan terhadap upaya Jerome Powell, kepala Federal Reserve AS, untuk menenangkan pasar keuangan. Dalam beberapa jam setelah pidato resmi pada tanggal 3 Mei, saham PacWest Bancorp turun hampir 58%, dan Western Alliance turun lebih dari 28%. Lembaga kredit lainnya seperti Comerica (-10,06%), Zion Bancorp (-9,71%), dan KeyCorp (-6,93%) juga mengalami penurunan.

Dengan menggunakan grafik 30 menit, Van de Poppe mendemonstrasikan bahwa sementara harga bank jatuh, bitcoin dan emas naik. Menurut pendiri EightGlobal, terdapat peningkatan ketidakpastian dan ketidakpercayaan di antara para bankir terhadap pernyataan pejabat pemerintah. Sentimen semacam itu dapat menyebabkan masalah lebih lanjut di pasar tradisional dan berkontribusi pada pertumbuhan emas digital dan fisik yang berkelanjutan.

Warren Buffett, sang investor miliarder, tetap skeptis terhadap cryptocurrency andalan, bitcoin. Pada rapat tahunan pemegang saham Berkshire Hathaway, Buffett menyatakan bahwa sementara orang mungkin kehilangan kepercayaan pada dolar, itu tidak berarti bahwa bitcoin dapat menjadi mata uang cadangan dunia. Menanggapi hal ini, James Ryan, pendiri Six Sigma Black Belt, menunjukkan bahwa Buffett juga tidak percaya pada emas, karena ia yakin logam mulia tidak menghasilkan apa-apa dan tidak menghasilkan arus kas.

Omong-omong, Warren Buffett mungkin benar tentang emas. Menurut penelitian oleh DocumentingBTC, seorang investor yang menginvestasikan tepat sebesar $100 dalam emas fisik sepuluh tahun lalu sekarang hanya memiliki $134 di akun mereka. Tetapi jika mereka berinvestasi dalam emas digital, mereka akan mendapatkan sebesar $25.600! Itulah sebabnya bitcoin dianggap sebagai investasi terbaik di dekade ini.

Yang kedua adalah saham NVIDIA, yang akan tumbuh menjadi sebesar $8.599. Tempat ketiga yang terhormat adalah Tesla dengan pertumbuhan investasi dari sebesar $100 menjadi $4.475. Para investor Apple dapat memperoleh sebesar $1.208, Microsoft - $1.111, Netflix - $1.040, Amazon - $830, Facebook - $818, dan berinvestasi di saham Google akan menghasilkan sebesar $504 saat ini.

Untuk lebih membenarkan harapan dari para penggemar bitcoin, secara teknis bitcoin perlu naik di atas $28.900, menguji $30.400, dan memperbaiki dengan kuat di atas level $31.000. Namun, pada saat ulasan ini ditulis pada Jumat malam, 12 Mei, BTC/USD diperdagangkan pada $26.415. Total kapitalisasi pasar dari pasar crypto mencapai $1,108 triliun ($1,219 triliun seminggu yang lalu). Indeks Ketakutan & Keserakahan Crypto telah menurun dari 61 menjadi 49 poin selama tujuh hari terakhir, berpindah dari zona Keserakahan ke zona Netral.

NordFX Analytical Group

Pemberitahuan: Materi-materi ini bukanlah rekomendasi atau pedoman investasi untuk bekerja di pasar keuangan dan dimaksudkan hanya untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya dana yang didepositkan sepenuhnya.

Kembali Kembali