EUR/USD: ECB Memicu Keruntuhan Euro

- Minggu lalu ditandai dengan dua peristiwa penting. Yang pertama adalah perilisan data Consumer Price Index (CPI) di Amerika Serikat pada tanggal 13 September. Yang kedua adalah pertemuan Dewan Gubernur Bank Sentral Eropa (ECB) pada tanggal 14 September.

Untuk kegiatan yang pertama, CPI tahunan di Amerika Serikat naik dari 3,2% di bulan Juli menjadi 3,7% di bulan Agustus, melampaui perkiraan pasar sebesar 3,6%. Secara bulanan, CPI naik dari 0,2% menjadi 0,6%, sesuai dengan ekspektasi pasar. Pasar finansial bereaksi relatif lemah terhadap data ini. Menurut CME Group, terdapat 78,5% kemungkinan bahwa Federal Open Market Committee (FOMC) akan mempertahankan suku bunga acuan pada level saat ini yaitu 5,50% per tahun pada pertemuan tanggal 20 September. Namun, statistik CPI memberikan ruang bagi regulator untuk bermanuver dalam hal pengetatan kebijakan moneter di masa depan. Jika inflasi di Amerika Serikat terus meningkat, terdapat kemungkinan besar bahwa Federal Reserve akan meningkatkan suku bunga refinancing sebesar 25 basis poin (bps). Hal ini sangat mungkin terjadi mengingat ekonomi AS menunjukkan pertumbuhan yang stabil dan pasar tenaga kerja nasional tetap kuat. Jumlah klaim pengangguran awal yang dipublikasikan adalah sebesar 220 ribu, lebih rendah daripada perkiraan sebesar 225 ribu.

Peristiwa kedua memicu respon yang jauh lebih volatil. Pada hari Kamis, 14 September, ECB menaikkan suku bunga acuan untuk euro sebesar 25 basis poin (bps) untuk kesepuluh kalinya secara berturut-turut, dari 4,25% menjadi 4,50%. Hal ini adalah yang tertinggi yang pernah dicapai sejak tahun 2001. Para ahli memiliki berbagai pendapat mengenai langkah ini, menamakannya sebagai hawkish atau dovish. Namun, secara teori, kenaikan suku bunga seharusnya mendukung mata uang umum Eropa. Sebaliknya, EUR/USD turun di bawah angka 1.0700, mencatat level terendah lokal di 1.0631. Terakhir kali mencapai kedalaman seperti itu pada musim semi tahun 2023.

Penurunan euro disebabkan oleh komentar dovish yang dibuat oleh pimpinan ECB. Kita dapat menyimpulkan dari hal ini bahwa bank sentral telah menurunkan suku bunga ke tingkat yang, jika dipertahankan dalam jangka waktu yang lama, akan membawa inflasi di zona euro ke target 2,0%. Pernyataan Presiden ECB Christine Lagarde, "Saya tidak mengatakan bahwa kita telah mencapai puncak suku bunga," tidak berhasil membuat para investor terkesan. Mereka menyimpulkan bahwa kenaikan suku bunga saat ini menjadi 4,50% kemungkinan merupakan langkah terakhir dalam siklus pengetatan kebijakan moneter. Akibatnya, dengan latar belakang bahwa Federal Reserve mungkin masih akan menaikkan suku bunganya menjadi 5,75%, bearish dalam EUR/USD telah mendapatkan keuntungan yang nyata.

Momentum bearish meningkat lebih jauh setelah perilisan data pada hari Kamis yang mengindikasikan bahwa penjualan ritel AS untuk bulan Agustus meningkat sebesar 0,6% secara bulanan (MoM), secara signifikan melebihi perkiraan sebesar 0,2%. Di saat yang sama, Indeks Harga Produsen (Producer Price Index atau PPI) untuk bulan Agustus naik sebesar 0,7%, juga melebihi ekspektasi dan pembacaan sebelumnya sebesar 0,4%.

"Kami mengantisipasi bahwa kekuatan relatif ekonomi AS akan terus memberikan tekanan pada EUR/USD dalam beberapa bulan mendatang, karena perbedaan pertumbuhan akan memainkan peran utama. Kami mempertahankan perkiraan kami untuk pasangan mata uang ini pada kisaran 1.0600-1.0300 selama 6-12 bulan ke depan," demikian komentar para ahli strategi di Danske Bank, salah satu bank terkemuka di Eropa Utara. Mereka melanjutkan: "Mengingat bahwa sulit untuk membayangkan pergeseran tajam dalam dinamika Dolar AS saat ini, dan dengan harga komoditas yang saat ini meningkat, kita mungkin mencapai perkiraan 6 bulan untuk cross lebih awal dari yang diharapkan."

Ahli strategi HSBC memprediksi penurunan yang lebih cepat untuk pasangan ini, mengantisipasi bahwa pasangan ini akan mencapai level 1.0200 pada akhir tahun ini. Menurut para ahli di ING, pasangan ini dapat turun ke area 1.0600-1.0650 di sekitar waktu pertemuan Federal Reserve di minggu mendatang. "Kami percaya bahwa, pada tahap ini, kurs EUR/USD akan semakin dipengaruhi oleh Dolar," tulis mereka. "Pasar telah menyadari bahwa ECB kemungkinan besar telah mencapai tingkat suku bunga puncaknya, yang berarti bahwa data zona euro akan menjadi kurang relevan. Kita mungkin akan melihat EUR/USD naik lagi hari ini [tanggal 15 September], namun kembalinya EUR/USD ke area 1.0600/1.0650 di sekitar tanggal pertemuan Federal Reserve tampaknya sangat mungkin terjadi".

Pada saat ulasan ini ditulis, pada malam hari Jumat, 15 September, pasangan ini memang naik dan mengakhiri periode perdagangan lima hari di angka 1.0660. Sebanyak 55% ahli mendukung koreksi naik yang berkelanjutan, sementara 45% setuju dengan pendapat ekonom ING dan memilih penurunan pada pasangan ini. Mengenai analisis teknikal, hampir tidak ada yang berubah selama seminggu terakhir. Di antara indikator tren dan osilator pada kerangka waktu D1, 100% masih mendukung mata uang AS dan berwarna merah. Namun, 25% dari indikator terbaru menandakan bahwa pasangan ini oversold atau jenuh jual. Support terdekat untuk pasangan ini terletak di area 1.0620-1.0630, diikuti oleh 1.0515-1.0525, 1.0480, 1.0370, dan 1.0255. Bulls akan menemui resistance di zona 1.0680-1.0700, kemudian di 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985, dan 1.1045.

Minggu mendatang akan cukup penting. Pada hari Selasa, 19 September, data inflasi konsumen (CPI) untuk Zona Euro akan dirilis. Tidak diragukan lagi, hari yang paling penting dalam minggu ini, dan bahkan mungkin dalam beberapa bulan mendatang, adalah hari Rabu, 20 September, saat pertemuan FOMC Federal Reserve akan berlangsung. Selain keputusan suku bunga, para investor berharap untuk mendapatkan informasi berharga dari prakiraan jangka panjang FOMC dan juga selama konferensi pers yang dipimpin oleh manajemen Federal Reserve. Pada hari Kamis, 21 September, data klaim pengangguran awal tradisional akan dipublikasikan di Amerika Serikat, bersama dengan Indeks Aktivitas Manufaktur Federal Reserve Bank of Philadelphia. Hari Jumat menjanjikan banjir statistik aktivitas bisnis, dengan perilisan data PMI untuk Jerman, Zona Euro, dan Amerika Serikat.

GBP/USD: Menunggu Pertemuan Bank of England

- Menurut statistik terbaru, ekonomi Inggris sedang mengalami masa yang menantang. Beberapa analis yang lebih emosional bahkan menggambarkan kondisinya sebagai sesuatu yang mengerikan. GBP/USD terus menurun dengan latar belakang data PDB yang mengecewakan untuk negara tersebut. Menurut angka terbaru yang dirilis oleh Kantor Statistik Nasional (ONS) pada hari Rabu, 13 September, ekonomi Inggris mengalami kontraksi sebesar -0,5% secara bulanan, dibandingkan dengan ekspektasi penurunan sebesar -0,2%.

Sehari sebelumnya, pada hari Selasa, ONS mempublikasikan data yang sama mengecewakannya mengenai pasar tenaga kerja. Tingkat pengangguran selama tiga bulan hingga Juli naik menjadi 4,3%, dibandingkan dengan angka sebelumnya 4,2%. Ketenagakerjaan menurun sebanyak 207.000 pekerjaan, sementara ekonomi kehilangan 66.000 pekerjaan sebulan sebelumnya. Perkiraan konsensus pasar adalah penurunan sebanyak 185.000 pekerjaan.

Upaya Bank of England (BoE) untuk memerangi inflasi tampaknya cukup sederhana. Meskipun tingkat pertumbuhan harga tahunan di Inggris telah menurun dari 7,9% menjadi 6,8% (terendah sejak Februari 2022), inflasi tetap menjadi yang tertinggi di antara negara-negara G7. Selain itu, Indeks Harga Konsumen (IHK) inti tetap tidak berubah dari bulan sebelumnya di 6,9% tahun ke tahun, hanya 0,2% di bawah puncak yang ditetapkan dua bulan sebelumnya.

Sarah Briden, Deputi Gubernur BoE, meyakini bahwa "risiko-risiko terhadap inflasi [...] saat ini sedang meningkat," dan bahwa inflasi baru akan mencapai level target 2% dua tahun lagi. Sementara itu, menurut data survei triwulanan, hanya 21% dari populasi negara ini yang puas dengan apa yang dilakukan Bank of England untuk mengendalikan pertumbuhan harga. Hal ini menandai rekor terendah baru.

Analis di Scotiabank Kanada percaya bahwa penurunan GBP/USD dapat berlanjut ke 1.2100 dalam beberapa minggu mendatang, dan selanjutnya ke 1.2000. Para ekonom di bank Perancis Societe Generale memiliki pandangan serupa. Menurut mereka, meski penurunan ke 1.1500 tampaknya tidak mungkin terjadi, pasangan mata uang ini dapat mencapai 1.2000.

GBP/USD mengakhiri minggu lalu di angka 1.2382. Perkiraan median menunjukkan bahwa sebanyak 50% analis memperkirakan pasangan ini akan terkoreksi ke atas, sebanyak 35% mengantisipasi pergerakan lebih lanjut ke bawah, dan 15% sisanya mengarah ke timur. Pada grafik D1, 100% indikator tren dan osilator berwarna merah, dengan 15% mengindikasikan bahwa pasangan ini berada di wilayah oversold. Jika pasangan ini terus bergerak ke selatan, pasangan ini akan menemukan level dan zona support atau dukungan di 1.2300-1.2330, 1.2270, 1.2190-1.2210, 1.2085, 1.1960, dan 1.1800. Jika terjadi koreksi ke atas, pasangan ini akan menghadapi resistensi di 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760, dan 1.2800-1.2815.

Di antara peristiwa-peristiwa penting yang terkait dengan ekonomi Inggris, publikasi Indeks Harga Konsumen (IHK) pada hari Rabu, 20 September, merupakan peristiwa penting. Indikator inflasi ini tidak diragukan lagi akan berdampak pada keputusan Bank of England mengenai suku bunga (diperkirakan naik sebesar 25 bps, dari sebelumnya 5,25% menjadi 5,50%). Rapat BoE akan berlangsung pada hari Kamis, 21 September. Selain itu, menjelang akhir pekan, data penjualan ritel dan Purchasing Managers' Index (PMI) Inggris akan dirilis.

USD/JPY: Belum Ada Kejutan yang Diperkirakan dari Bank of Japan

- Sejak awal tahun ini, yen secara bertahap melemah terhadap dolar AS, dengan USD/JPY kembali ke level bulan November 2022. Perlu dicatat bahwa setahun yang lalu pada level ini Bank of Japan (BoJ) memulai intervensi mata uang aktif. Namun, tahun ini, BoJ sejauh ini hanya melakukan intervensi verbal, meskipun cukup aktif: pejabat tinggi Jepang sering memberikan komentar di depan publik.

Dalam sebuah wawancara baru-baru ini dengan surat kabar Yomiuri, Gubernur BoJ Kazuo Ueda menyatakan bahwa bank sentral mungkin akan meninggalkan kebijakan suku bunga negatifnya jika ia menyimpulkan bahwa target inflasi yang berkelanjutan sebesar 2% telah tercapai. Menurut Ueda, pada akhir tahun ini, regulator akan memiliki data yang cukup untuk menilai apakah kondisi-kondisi sudah matang untuk perubahan kebijakan.

Intervensi verbal ini berdampak: pasar merespon dengan penguatan yen. Namun, "keajaiban" ini hanya berlangsung sebentar, dan USD/JPY segera melanjutkan lintasan kenaikannya, menutup periode perdagangan lima hari di 147.84.

Para ekonom di Danske Bank percaya bahwa lingkungan global mendukung yen Jepang dan memperkirakan penurunan USD/JPY ke 130.00 dalam jangka waktu 6-12 bulan. "Kami percaya bahwa imbal hasil di AS telah mencapai puncaknya atau mendekati puncaknya, yang merupakan argumen utama untuk sikap bearish kami pada USD/JPY," kata mereka. "Selain itu, dalam kondisi ekonomi global saat ini, di mana tingkat pertumbuhan dan inflasi menurun, sejarah menunjukkan bahwa ini adalah kondisi yang menguntungkan bagi yen Jepang." Danske Bank juga mengantisipasi bahwa resesi dapat dimulai di Amerika Serikat dalam dua kuartal mendatang, yang mendorong Federal Reserve untuk memangkas suku bunga dolar. Hingga Federal Reserve mengakhiri siklus pelonggarannya, Bank of Japan diperkirakan akan mempertahankan kebijakan moneternya tidak berubah. Oleh karena itu, tindakan apa pun dari BoJ sebelum paruh kedua tahun 2024 tidak mungkin terjadi.

Untuk prediksi jangka pendek, Societe Generale tidak mengesampingkan kemungkinan bahwa setelah keputusan FOMC oleh Federal Reserve pada tanggal 20 September, USD/JPY dapat bergerak lebih dekat ke angka 150.00. Untuk pertemuan Bank of Japan pada hari Jumat, 22 September, tidak ada kejutan yang diharapkan, dan kemungkinan akan melibatkan putaran intervensi verbal lainnya. Sementara itu, sebagian besar ahli yang disurvei (80%) percaya bahwa jika suku bunga Federal Reserve tidak berubah, USD/JPY memiliki kemungkinan besar untuk mengoreksi ke bawah. Hanya sekitar 10% yang memperkirakan pasangan ini akan melanjutkan lintasan naiknya, sementara 10% lainnya mengambil sikap netral. Semua indikator tren dan osilator pada kerangka waktu D1 berwarna hijau, meskipun 10% di antaranya menandakan kondisi overbought (jenuh beli).

Level support terdekat terletak di zona 146.85-147.00, diikuti oleh 145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140.75, 138.95-139.05, dan 137.25-137.50. Resisten terdekat berada di 147.95-148.00, diikuti oleh 148.45, 148.85-149.10, 150.00, dan terakhir, level tertinggi bulan Oktober 2022 di 151.90.

Kami telah menyebutkan tentang pertemuan Bank of Japan pada tanggal 22 September. Tidak ada data ekonomi signifikan mengenai keadaan ekonomi Jepang yang dijadwalkan untuk dirilis pada minggu mendatang. Namun, para trader harus menyadari bahwa Senin, 18 September, adalah hari libur nasional di Jepang karena negara ini memperingati Hari Penghormatan kepada Orang Tua.

CRYPTOCURRENCIES: Salib Kematian dan Paradoks Bitcoin

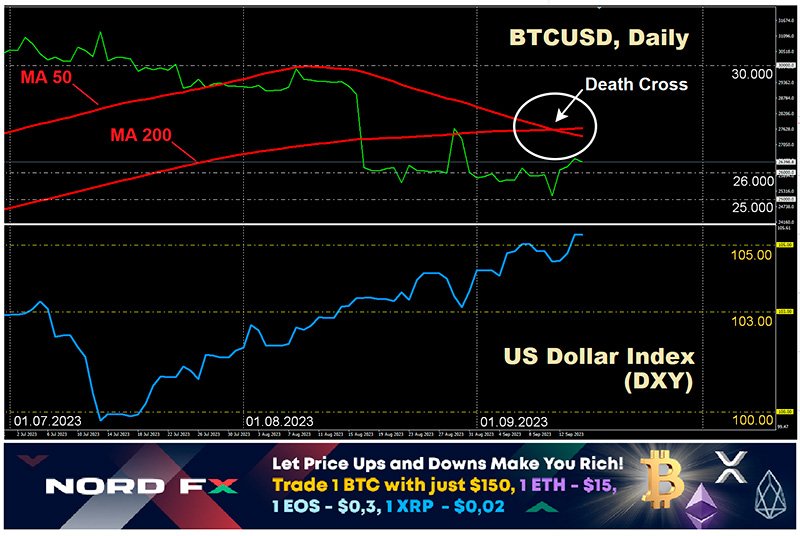

- Sebuah "Death Cross" (Salib Kematian), yang ditunjukkan oleh perpotongan rata-rata pergerakan 50 hari dan 200 hari, telah muncul pada grafik harian bitcoin. Pola ini terakhir kali muncul pada pertengahan bulan Januari 2022, dan diikuti oleh penurunan harga bitcoin hampir tiga kali lipat pada bulan November, yang patut dikhawatirkan. Menariknya, Death Cross serupa diamati pada bulan Juli 2021, tetapi tidak mengakibatkan penurunan harga, sehingga memberikan kepastian.

Minggu ini di pasar mata uang kripto ditandai dengan volatilitas yang tinggi, dengan volume perdagangan mata uang kripto terkemuka mencapai $15 miliar. Tingkat aktivitas seperti itu biasanya hanya terlihat di sekitar peristiwa makroekonomi besar. Dalam hal ini, peristiwa tersebut termasuk rilis data inflasi AS pada hari Rabu, 13 September, dan pertemuan Federal Reserve yang akan datang pada tanggal 20 September.

Grafik mingguan BTC/USD menunjukkan tren berikut. Pada hari Senin, 11 September, harga bitcoin turun di bawah $25.000, meskipun dolar melemah dan indeks saham naik. Penurunan ini dipicu oleh rumor bahwa bursa FTX yang kontroversial berencana untuk menjual aset digital sebagai bagian dari proses kebangkrutan. Pada hari Selasa, para investor melanjutkan pembelian pada level yang lebih rendah, mendorong harga koin di atas $26,500. Pada hari Kamis, setelah keputusan ECB mengenai suku bunga, bitcoin terus memperkuat posisinya, mencapai level tertinggi $26.838. Hal ini terjadi bahkan ketika dolar menguat.

Faktanya, dinamika harga baru-baru ini cukup paradoks. Bayangkan BTC/USD sebagai satu set timbangan. Ketika satu sisi menjadi lebih berat, maka sisi yang lain akan turun sementara sisi lainnya akan naik. Namun, kita menyaksikan kedua sisi secara bersamaan turun dan naik. Menurut beberapa analis, tidak ada alasan mendasar di balik pergerakan bitcoin ini. Dengan likuiditas yang rendah dan kapitalisasi pasar yang turun, aset ini hanya "dipindahkan" dari satu kelompok spekulan ke kelompok lainnya.

Bahkan kesaksian Gary Gensler, Ketua Komisi Sekuritas dan Bursa AS (SEC), di hadapan Senat AS tidak membuat pelaku pasar takut. Ia menyatakan bahwa mayoritas mata uang kripto berada di bawah yurisdiksi lembaganya. Oleh karena itu, semua perantara di pasar, bursa, pialang, dealer, dan lembaga kliring, diwajibkan untuk mendaftar ke SEC.

Gensler membandingkan kondisi industri kripto saat ini dengan tahun-tahun "wild west" di awal abad ke-20, ketika undang-undang pasar sekuritas masih dikembangkan. Selama tahun-tahun tersebut, agensi mengambil serangkaian tindakan penegakan hukum yang ketat untuk mengendalikan industri ini, dan banyak kasus yang berakhir di pengadilan. Tindakan serupa diperlukan saat ini, tidak hanya untuk menjadi pencegah bisnis tetapi juga untuk melindungi para investor, kata Ketua SEC. (Perlu dicatat bahwa, menurut CEO Ripple Brad Garlinghouse, SEC harus disalahkan karena AS menjadi salah satu "tempat terburuk" untuk meluncurkan proyek mata uang kripto).

Namun selain SEC, masih ada regulator lain, seperti Federal Reserve. Sudah jelas bahwa keputusan dan perkiraan Fed, yang akan diumumkan pada tanggal 20 September, akan berdampak pada dinamika aset berisiko, termasuk mata uang kripto. Mike McGlone, Ahli Strategi Makro Senior di Bloomberg Intelligence, telah memperingatkan para investor bahwa masa depan sektor kripto terlihat menantang. Menurutnya, aset digital mendapatkan popularitas selama periode suku bunga mendekati nol. Namun, seiring dengan perubahan kebijakan moneter, tantangan dapat muncul untuk industri ini. McGlone menunjukkan bahwa imbal hasil obligasi Treasury AS diperkirakan akan mencapai 5,45% pada bulan November, berdasarkan kontrak berjangka. Sebaliknya, dari tahun 2011 hingga 2021, imbal hasil ini hanya sekitar 0,6% per tahun, periode di mana bitcoin dan aset digital lainnya mengalami pertumbuhan yang signifikan. Oleh karena itu, keluarnya likuiditas dari mata uang kripto tidak akan mengejutkan.

Sekali lagi, banyak analis yang memberikan prediksi jangka menengah dan panjang yang positif, tetapi pandangan jangka pendek yang negatif. Michael Van De Poppe, pendiri perusahaan ventura bernama “Eight”, memprediksi koreksi harga terakhir untuk mata uang kripto terkemuka sebelum reli naik yang akan datang. Menurutnya, jika bears atau penurunan berhasil menembus garis rata-rata pergerakan eksponensial, yang saat ini berada di $24.689, koin dapat turun hingga serendah $23.000 dalam skenario terburuk. Van De Poppe percaya bahwa koreksi yang akan datang ini merupakan kesempatan terakhir untuk membeli bitcoin dengan harga rendah.

Dan Gambardello, pendiri Crypto Capital Venture, memprediksi bahwa siklus kenaikan berikutnya dapat menjadi yang paling mengesankan di pasar mata uang kripto. Namun, ia juga mengingatkan investor bahwa pasar kripto mengikuti siklus dan tampaknya berada dalam fase akumulasi. Mengingat hal ini, Gambardello memperingatkan bahwa terdapat kemungkinan harga bitcoin dapat turun hingga $21.000 dalam beberapa minggu mendatang. Ia mengaitkan potensi penurunan ini dengan manipulasi pasar oleh para pemain besar yang mungkin menurunkan harga untuk mengakumulasi koin untuk mengantisipasi kenaikan berikutnya.

Menurut seorang ahli populer yang dikenal sebagai CrypNuevo, mata uang kripto unggulan ini dapat segera mencapai angka $27.000. Namun, analis tersebut menekankan bahwa ini kemungkinan besar merupakan langkah yang salah, dan penurunan ke sekitar $24.000 akan terjadi setelahnya. (Perlu dicatat bahwa pada tanggal 17 Agustus, harga BTC menembus garis tren naik yang dimulai pada bulan Desember 2022 dan menetap di bawahnya, yang menunjukkan risiko tinggi dari tren turun yang berkepanjangan).

Sedangkan untuk prospek jangka pendek dari altcoin terkemuka ini, mereka juga tampak kurang optimis. Analis di Matrixport telah memperingatkan bahwa jika ETH turun ke $1.500, jalan menuju $1.000 akan terbuka: tingkat yang dianggap wajar oleh para ahli berdasarkan proyeksi pendapatan mereka untuk ekosistem blockchain Ethereum. Matrixport mencatat bahwa ETH bukanlah "mata uang super kuat" yang mampu menahan inflasi, karena jumlah koin yang dicetak minggu lalu melebihi jumlah yang dibakar sebanyak 4.000 koin. Ini merupakan penyimpangan dari model deflasi yang diadopsi blockchain dengan transisi algoritma konsensus dari Proof of Work (PoW) ke Proof of Stake (PoS).

Analis Benjamin Cowen menetapkan target yang lebih rendah lagi. Ia mengklaim bahwa Ethereum berada di ambang "volatilitas ekstrem", berpotensi jatuh ke kisaran antara $800 dan $400 pada akhir tahun. Alasannya tetap sama: kemungkinan penurunan profitabilitas platform blockchain yang dibangun di atas teknologi kontrak pintar ETH. Menurut Cowen, baik para bulls dan bears ETH "telah jatuh dan gagal menjalankan strategi mereka," yang akan mengakibatkan kedua belah pihak mengunci kerugian mereka pada akhir tahun 2023.

Dengan tiga setengah bulan tersisa hingga akhir tahun, kondisi pasar saat ini pada saat penulisan ulasan ini, Jumat malam, 15 September, menunjukkan ETH/USD diperdagangkan di sekitar $1.620 dan BTC/USD di $26.415. Total kapitalisasi pasar dari pasar kripto mencapai $1,052 triliun, naik dari $1,043 triliun seminggu yang lalu. Mata uang kripto utama menyumbang 48,34% dari pasar, sedangkan altcoin utama mencapai 18,84%. Indeks Ketakutan & Keserakahan Kripto untuk bitcoin tetap berada di zona 'Ketakutan' di 45 poin, meskipun beringsut mendekati zona 'Netral' (46 poin seminggu yang lalu).

NordFX Analytical Group

Pemberitahuan: Materi ini bukan merupakan rekomendasi investasi atau panduan untuk bekerja di pasar keuangan dan dimaksudkan untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya seluruh dana yang disetorkan.

Kembali Kembali