EUR/USD: Satu Minggu dengan Data yang Beragam

● Statistik makroekonomi yang dirilis pada minggu lalu bervariasi baik di Amerika Serikat maupun Zona Euro. Akibatnya, EUR/USD gagal menembus support 1.0700 atau resistance 1.0800, dan terus bergerak dalam saluran sideways yang sempit.

● Dolar AS menerima dorongan bullish yang kuat pada hari Selasa, 14 Februari, menyusul perilisan data inflasi AS. Indeks Dolar (DXY) melonjak lebih dari 0,5% dan hampir mencapai level resistance 105.00. Sebagai akibatnya, EUR/USD bergerak turun, menuju batas bawah kisaran sideways yang ditentukan. Sementara itu, indeks saham S&P 500 turun dari 5051 ke 4922 poin.

Dapat dikatakan bahwa data inflasi AS mengejutkan pasar. Beberapa analis bahkan menggambarkannya sebagai sesuatu yang mengejutkan. Ternyata kemenangan akhir atas harga tidak sedekat yang terlihat sebelumnya, dan bahwa Federal Reserve tidak mungkin mulai menurunkan suku bunga dalam waktu dekat.

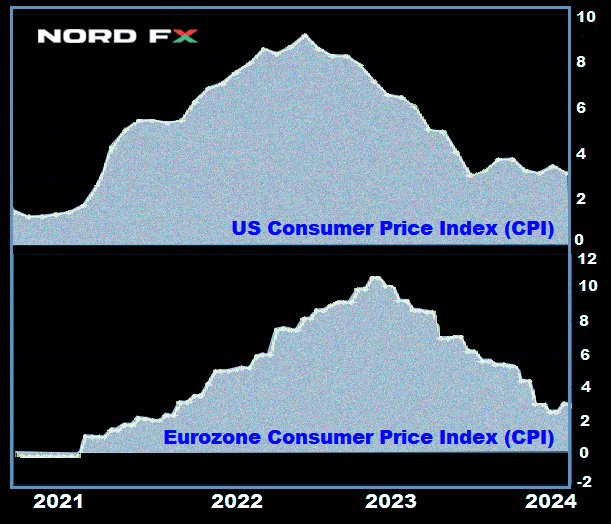

Pada bulan Januari, Indeks Harga Konsumen (IHK) meningkat tajam dengan latar belakang kenaikan yang signifikan dalam biaya sewa, makanan, dan layanan kesehatan. Secara bulanan, indeks keseluruhan meningkat dari 0,2% menjadi 0,3%. Secara tahunan, IHK adalah 3,1%, di bawah nilai sebelumnya 3,4%, tetapi jauh di atas perkiraan 2,9%. Tidak termasuk harga makanan dan energi yang bergejolak, inflasi di bulan Januari naik dari 0,3% menjadi 0,4% bulan ke bulan, sementara IHK inti tahunan tetap pada level sebelumnya yaitu 3,9%, meskipun para analis memperkirakan penurunan menjadi 3,8%. Yang paling tajam adalah kenaikan yang disebut "inflasi super-inti," yang juga tidak termasuk biaya perumahan. Pada bulan Januari, secara bulanan, mencapai 0,8%: level tertinggi sejak bulan April 2022.

● Tentu saja, pencapaian Federal Reserve dalam memerangi inflasi sangat signifikan. Perlu diingat bahwa pada musim panas 2022, IHK mencapai puncaknya selama 40 tahun di 9,1%. Namun, tingkat inflasi saat ini masih hampir dua kali lipat dari level target 2,0%. Berdasarkan hal ini, pasar menyimpulkan bahwa Federal Reserve saat ini tidak mungkin terburu-buru melonggarkan kebijakan moneter dan mungkin akan mempertahankan suku bunga tinggi lebih lama dari yang diantisipasi sebelumnya. Pada awal Januari, menurut FedWatch Tool, probabilitas penurunan suku bunga sebesar 25 basis poin (bp) di bulan Mei adalah sebesar 54,1%. Setelah laporan inflasi dirilis, angka ini turun menjadi 35%. Probabilitas yang lebih rendah lagi diberikan oleh alat pemantau yang dikembangkan oleh Investing.com. Kemungkinan pivot dovish di bulan Maret, menurut pembacaannya, mencapai 5%, dan di bulan Mei - sekitar 30% (hanya beberapa minggu yang lalu, lebih dari 90%). Untuk awal musim panas, kemungkinan penurunan biaya pinjaman melalui dana federal pada bulan Juni diperkirakan mencapai 75%.

● Laporan inflasi merupakan sebuah keuntungan bagi para bulls dolar, namun kegembiraan mereka hanya berlangsung singkat. Data produksi industri dan penjualan ritel di AS yang dirilis pada hari Kamis, 16 Februari, lebih lemah dari yang diharapkan. Pada bulan Januari, penjualan ritel menunjukkan penurunan sebesar -0,8% dibandingkan dengan kenaikan pada bulan Desember sebesar 0,4% dan perkiraan -0,1%. Akibatnya, Dolar berada di bawah tekanan, dan pendulum EUR/USD berayun ke arah yang berlawanan: pasangan mata uang ini menuju ke batas atas saluran 1.0700-1.0800.

Dolar mendapat sedikit dorongan di akhir pekan. Pada hari Jumat, 16 Februari, Indeks Harga Produsen (PPI) mengindikasikan bahwa inflasi industri pada bulan Januari naik seperti halnya inflasi konsumen. Dibandingkan dengan perkiraan 0,1%, kenaikan aktual adalah 0,3% bulan ke bulan, yang mana 0,4% lebih tinggi dari angka bulan Desember. Secara tahunan, PPI naik sebesar 2,0% (prediksi 1,6%, nilai sebelumnya 1,7%). Namun, dukungan ini segera diimbangi oleh penurunan Indeks Kepercayaan Konsumen AS dari University of Michigan, yang, meskipun meningkat dari 79.0 menjadi 79.6, berada di bawah perkiraan 80.0 poin.

● Di sisi lain Atlantik, berita-berita yang ada juga agak kontradiktif, mengakibatkan statistik Eropa tidak dapat mendukung mata uangnya secara signifikan. Indeks Sentimen Ekonomi bulan Februari dari ZEW di Jerman meningkat lebih dari yang diharapkan, naik ke 19.9 dari 15.2 di bulan sebelumnya. Indikator sentimen ekonomi untuk zona euro secara keseluruhan juga menunjukkan pertumbuhan, naik dari 22.7 poin menjadi 25.0. Namun, penilaian terhadap situasi saat ini turun menjadi -81.7, level terendah sejak bulan Juni 2020.

Data PDB awal untuk Q4 2023, yang dirilis pada hari Rabu, 14 Februari, menunjukkan bahwa Zona Euro berada dalam kondisi stagnasi. Secara kuartalan, angkanya tetap di 0%, dan secara tahunan, angkanya berada di 0,1%, sesuai dengan perkiraan. Statistik ini tidak menambah optimisme, dan pasar terus berhati-hati, karena khawatir bahwa ekonomi zona euro akan tergelincir ke dalam resesi.

● Eropa menghadapi pilihan yang jauh lebih tajam antara mendukung perekonomian dan memerangi inflasi dibandingkan dengan Amerika Serikat. Isabel Schnabel, anggota Dewan Eksekutif ECB dan seorang hawk yang terkenal, menyatakan pada hari Jumat, 16 Februari, bahwa kebijakan moneter regulator harus tetap ketat hingga ECB yakin bahwa inflasi telah kembali secara berkelanjutan ke level target jangka menengah 2,0%. Lebih lanjut, Schnabel percaya bahwa pertumbuhan produktivitas tenaga kerja yang rendah secara terus-menerus meningkatkan risiko bahwa perusahaan-perusahaan dapat membebankan biaya tenaga kerja yang lebih tinggi kepada konsumen, yang dapat menunda pencapaian target inflasi.

Namun, terlepas dari pernyataan hawkish tersebut, menurut survei ZEW, lebih dari dua pertiga perwakilan bisnis masih mengharapkan pelonggaran kebijakan moneter ECB dalam enam bulan ke depan. Probabilitas penurunan suku bunga euro di bulan April saat ini diperkirakan oleh pasar sekitar 53%.

● Setelah semua fluktuasi EUR/USD, catatan terakhir minggu lalu berada di level 1.0776. Pada saat penulisan ulasan ini, pada malam hari Jumat, 16 Februari, sebanyak 55% ahli memilih penguatan dolar dalam waktu dekat dan kejatuhan lebih lanjut dari pasangan ini. Sekitar 30% berpihak pada euro, sementara 15% sisanya mengambil sikap netral. Di antara osilator pada D1, sebanyak 60% berwarna merah, 40% berwarna abu-abu netral, dan tidak ada yang berwarna hijau. Rasio di antara indikator-indikator tren berbeda: sebanyak 60% merah dan 40% hijau. Support atau dukungan terdekat untuk pasangan ini terletak di zona 1.0725-1.0740, diikuti oleh 1.0695, 1.0620, 1.0495-1.0515, 1.0450. Bulls akan menemui resistance di area 1.0800-1.0820, 1.0865, 1.0925, 1.0985-1.1015, 1.1110-1.1140, 1.1230-1.1275.

● Di antara peristiwa-peristiwa di minggu mendatang, risalah dari pertemuan terakhir Komite Pasar Terbuka Federal (FOMC) Federal Reserve AS, yang akan dipublikasikan pada hari Rabu, 21 Februari, sangat menarik. Keesokan harinya, aliran data aktivitas bisnis (PMI) yang kuat di Jerman, Zona Euro, dan AS akan dirilis. Selain itu, pada hari Kamis, 22 Februari, angka Indeks Harga Konsumen (IHK) bulan Januari di Zona Euro dan jumlah klaim pengangguran awal di AS akan diumumkan. Menjelang akhir pekan, pada hari Jumat, 23 Februari, data PDB Jerman, mesin utama ekonomi Eropa, akan dirilis. Selain itu, para trader harus mengingat bahwa Senin, 19 Februari, adalah hari libur di Amerika Serikat: negara ini memperingati Hari Presiden.

GBP/USD: Apa yang Terjadi dengan Perekonomian Inggris?

● Seperti yang telah diketahui, setelah pertemuan yang berakhir pada tanggal 1 Februari lalu, Bank of England (BoE) mengumumkan mempertahankan suku bunga di level 5,25%. Pernyataan yang menyertainya menyebutkan bahwa "diperlukan lebih banyak bukti bahwa Indeks Harga Konsumen akan turun menjadi 2,0% dan tetap berada di level tersebut sebelum mempertimbangkan penurunan suku bunga."

● Pada tanggal 15 Februari, Catharine Mann, anggota Komite Kebijakan Moneter (MPC) dari regulator, memberikan peninjauan paling komprehensif mengenai kondisi ekonomi Inggris, termasuk aspek-aspek yang berkaitan dengan inflasi. Poin-poin penting dari analisisnya adalah sebagai berikut: "Data PDB terbaru mengonfirmasikan bahwa paruh kedua tahun 2023 lemah. Namun, data PDB adalah kaca spion. Di sisi lain, Purchasing Managers' Index (PMI) dan indikator utama lainnya terlihat menjanjikan. Tingkat pengangguran di Inggris tetap relatif rendah, dan pasar tenaga kerja terus ketat. Pertumbuhan upah melambat, tetapi kecepatannya tetap bermasalah untuk indikator Indeks Harga Konsumen (IHK). Di Inggris, harga-harga barang bisa saja mengalami deflasi pada suatu saat, namun tidak dalam jangka panjang. Inflasi di sektor jasa Inggris jauh lebih persisten daripada di Uni Eropa atau AS." Oleh karena itu, kesimpulan Catharine Mann adalah: "Mengurangi sumber-sumber inflasi akan menjadi sangat penting dalam pengambilan keputusan" dan "Sebelum mengambil keputusan mengenai tindakan lebih lanjut, Bank of England perlu menerima setidaknya satu laporan inflasi lagi."

● Mengacu pada angka-angka spesifik, data terbaru dari Office for National Statistics (ONS), yang diterbitkan pada tanggal 16 Februari, menunjukkan bahwa penjualan ritel di Inggris pada bulan Januari naik sebesar 3,4% dibandingkan perkiraan sebesar 1,5% dan penurunan sekitar -3,3% di bulan Desember (bulan ke bulan). Angka inti (tidak termasuk penjualan ritel bahan bakar otomotif) naik sebesar 3,2% selama sebulan dibandingkan perkiraan sebesar 1,7% dan penurunan sekitar -3,5% di bulan Desember. Secara tahunan, penjualan ritel juga menunjukkan pertumbuhan sebesar 0,7% dibandingkan perkiraan penurunan sekitar -1,4% dan angka bulan Desember adalah -2,4%.

Data pasar tenaga kerja juga mendukung pound. Tingkat pengangguran turun menjadi sebesar 3,8% dari sebelumnya 4,2%, melawan ekspektasi sebesar 4,0%. Penurunan jumlah pencari kerja aktif di pasar tenaga kerja mengintensifkan persaingan di antara para pemberi kerja, yang membantu mempertahankan tingkat pertumbuhan upah yang lebih tinggi. Selama tiga bulan hingga Desember, pertumbuhan upah adalah sebesar 5,8%. Statistik pasar tenaga kerja yang kuat seperti itu, dilengkapi dengan inflasi yang tinggi (CPI sebesar 4,0% tahun ke tahun, CPI inti sebesar 5,1% tahun ke tahun), kemungkinan besar akan menunda tanggal yang telah diantisipasi untuk pelonggaran kebijakan moneter Bank of England. Banyak analis tidak mengesampingkan bahwa pada akhirnya, BoE mungkin akan menjadi salah satu regulator besar terakhir yang menurunkan suku bunga tahun ini.

● GBP/USD mengakhiri minggu ini di level 1.2599. Menurut para ekonom di Scotiabank, zona 1.2500 mewakili support jangka panjang yang kuat untuk pasangan mata uang ini, dan pergerakan yang percaya diri di atas 1.2610 akan memperkuat Pound dan menempatkan GBP/USD pada jalur pertumbuhan menuju 1.2700. Mengenai perkiraan median analis untuk beberapa hari mendatang, sebanyak 65% memilih penurunan pasangan ini, 20% untuk kenaikannya, dan 15% sisanya mempertahankan netralitas. Di antara osilator pada D1, sebanyak 75% mengarah ke selatan, 25% sisanya mengarah ke timur, tanpa ada yang mau bergerak ke utara. Situasinya berbeda dengan indikator tren, di mana ada sedikit bias yang mendukung mata uang Inggris - sebanyak 60% menunjukkan ke utara, sementara 40% sisanya mengarah ke selatan. Jika pasangan ini bergerak ke selatan, pasangan ini akan menemukan level support dan zona di 1.2570, 1.2500-1.2535, 1.2450, 1.2370, 1.2330, 1.2185, 1.2070-1.2090, 1.2035. Jika terjadi kenaikan, pasangan ini akan menemui resistensi di level 1.2635, 1.2695-1.2725, 1.2775-1.2820, 1.2880, 1.2940, 1.3000, dan 1.3140-1.3150.

● Hari Kamis, 22 Februari merupakan hari penting dalam kalender untuk minggu mendatang. Pada hari ini, sejumlah data aktivitas bisnis (PMI) di berbagai sektor ekonomi Inggris akan dirilis. Rilis statistik makroekonomi penting lainnya dalam beberapa hari mendatang tidak diantisipasi.

USD/JPY: Penerbangan Berlanjut

● Pada hari Selasa, 13 Februari, USD/JPY mencapai level maksimum lokal lainnya di 150.88. Mata uang Jepang kembali melemah, kali ini dengan latar belakang data inflasi di AS. Yen juga terus berada di bawah tekanan karena sikap dovish Bank of Japan (BoJ) yang konsisten. Pada tanggal 8 Februari, Deputi Gubernur Shinichi Uchida menyatakan keraguannya bahwa regulator akan segera menaikkan suku bunga acuan dalam waktu dekat. Pada hari Jumat, 16 Februari lalu, Gubernur BoJ Kazuo Ueda berbicara dengan nada yang sama. Ia menyatakan bahwa isu mempertahankan atau mengubah kebijakan moneter, termasuk suku bunga negatif, hanya akan dipertimbangkan "ketika ada peluang untuk mencapai target tingkat harga yang berkelanjutan dan stabil." Ueda menolak berkomentar mengenai fluktuasi jangka pendek dalam nilai tukar dan faktor-faktor di balik pergerakan ini.

● Secara umum, tidak ada yang baru. Namun, banyak analis terus berharap bahwa pada tahun 2024 Bank of Japan akhirnya akan memutuskan untuk mengetatkan kebijakan moneternya. "Kami percaya," tulis para ekonom di perusahaan keuangan Swiss, UBS, "bahwa normalisasi kebijakan Bank of Japan tahun ini akan terjadi dengan latar belakang negosiasi yang kuat mengenai kenaikan upah dan profitabilitas perusahaan. Kami masih percaya bahwa yen Jepang kemungkinan besar berada pada titik balik setelah depresiasi yang signifikan dari 2021 hingga 2023. Mempertimbangkan bahwa selisih imbal hasil antara obligasi AS bertenor 10 tahun dan Jepang akan menyempit sepanjang tahun ini, kami percaya bahwa titik masuk saat ini untuk membeli yen cukup menarik."

Posisi serupa dipegang oleh Danske Bank, di mana mereka memperkirakan penurunan berkelanjutan dalam USD/JPY di bawah 140.00 dalam jangka waktu 12 bulan. "Hal ini terutama karena kami memperkirakan pertumbuhan imbal hasil yang terbatas di AS," kata para ahli strategi di bank ini. "Oleh karena itu, kami memperkirakan selisih imbal hasil akan menjadi penarik bagi yen sepanjang tahun ini, karena bank-bank sentral G10, dengan pengecualian Bank of Japan, kemungkinan akan memulai siklus pemangkasan suku bunga."

● Mengenai prospek jangka pendek, para ahli di United Overseas Bank Limited Singapura meyakini bahwa Dolar masih berpotensi menguji 151.00 sebelum melemah. "Risiko kenaikan Dolar AS ke 152.00 tidak akan berubah selama harga tetap berada di atas 149.55," kata UOB. Posisi ini didukung oleh hanya sebanyak 25% ahli, dengan mayoritas (60%) telah berpihak pada yen, dan 15% sisanya memilih untuk mempertahankan netralitas. Di antara indikator-indikator tren dan osilator pada D1, semuanya 100% mengarah ke utara, namun, 25% di antaranya berada di zona overbought. Level support terdekat terletak di zona 149.65, diikuti oleh 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, 140.25-140.60. Level resistance berada di level dan zona berikut - 150.65-150.90, 151.70-152.00.

● Tidak ada peristiwa penting terkait ekonomi Jepang yang dijadwalkan untuk minggu mendatang. Selain itu, penting untuk dicatat bahwa hari Jumat, 23 Februari, adalah hari libur nasional di Jepang: negara ini merayakan Hari Ulang Tahun Kaisar.

CRYPTOCURRENCIES: Bitcoin Memecahkan Rekor

● Minggu lalu, harga bitcoin naik di atas $52.790, mencetak rekor tertinggi sejak tahun 2021. Menurut CoinGecko, kapitalisasi pasar mata uang kripto terkemuka melebihi $1,0 triliun untuk pertama kalinya dalam dua tahun, dan total kapitalisasi pasar seluruh pasar kripto naik di atas $2,0 triliun untuk pertama kalinya sejak bulan April 2022.

Sebagian besar kenaikan ini disebabkan oleh peluncuran sembilan ETF bitcoin spot terkemuka. Menurut The Block, sebulan setelah peluncurannya, aset mereka melebihi 200.000 BTC (sekitar $ 10 miliar). ETF bitcoin baru naik ke posisi kedua dalam peringkat dana yang diperdagangkan di bursa komoditas AS berdasarkan volume aset, menjadi instrumen investasi yang lebih populer daripada ETF perak. Para pengamat mencatat pernyataan BlackRock bahwa "minat terhadap bitcoin di kalangan investor tetap tinggi," oleh karena itu reksa dana ini siap untuk membeli lebih banyak lagi BTC.

Menurut Documenting Bitcoin, minat bersih dari para penerbit ETF melebihi 12.000 BTC per hari. Dengan demikian, perwakilan Wall Street saat ini membeli 12,5 kali lebih banyak koin BTC setiap hari daripada yang dapat diproduksi oleh jaringan. Para peneliti percaya bahwa hal ini menjadi pendorong utama kenaikan harga aset kripto unggulan ini.

● Salah satu pendiri dan mitra Morgan Creek Digital, Anthony Pompliano, juga menyoroti keberhasilan spot BTC-ETF yang baru diluncurkan. Menurutnya, fakta bahwa BlackRock dan Fidelity berhasil menarik masing-masing $3 miliar dalam waktu singkat merupakan peristiwa bersejarah bagi dana yang diperdagangkan di bursa. "Wall Street tidak hanya jatuh cinta pada bitcoin," tulis pemodal tersebut. "Mereka sedang dalam hubungan percintaan. Pasokan harian bitcoin ke dana terbatas hanya 900 BTC, yang setara dengan sekitar $40-45 juta. Sementara itu, arus masuk bersih harian dana ke dalam BTC-ETF sudah setara dengan $500 juta (maksimal $651 juta). Ini adalah indikator yang jelas dari kelangkaan BTC dan dampak bullish-nya terhadap harga mata uang kripto dan pasar secara keseluruhan," kata Pompliano, mencatat ketidakseimbangan antara pasokan bitcoin di pasar dan permintaan dari perusahaan-perusahaan Wall Street. Miliarder ini optimis tentang lintasan masa depan BTC dan menegaskan bahwa dengan permintaan yang berkelanjutan dari Wall Street, terutama mengingat penurunan separuh yang akan datang, mata uang kripto dengan kapitalisasi terbesar ini dapat secara signifikan melebihi nilai tertinggi dalam sejarahnya.

CryptoQuant mencatat bahwa, selain permintaan dari BTC-ETF, jumlah dompet aktif juga meningkat secara signifikan. Ini juga menunjukkan tren kenaikan jangka panjang. "Mengingat berkurangnya pasokan, meningkatnya permintaan, dan berbagai masalah ekonomi dan sosial, terutama inflasi yang sedang berlangsung, bitcoin kemungkinan akan memperkuat posisinya sebagai aset investasi alternatif jangka panjang dengan tren kenaikan," para analis menyimpulkan.

● Pendiri SkyBridge Capital dan mantan pejabat senior Gedung Putih, Anthony Scaramucci, juga menekankan tentang inflasi. Di luar peluncuran spot BTC-ETF dan penurunan harga, Scaramucci menunjuk kebijakan moneter Federal Reserve AS sebagai pendorong pertumbuhan Bitcoin. "Data Indeks Harga Konsumen (IHK) AS yang dirilis pada hari Selasa, 13 Februari, mengisyaratkan bahwa inflasi mungkin tidak terkendali seperti yang diinginkan oleh Fed," tulis investor tersebut. "Berdasarkan data yang diterbitkan oleh Biro Statistik Tenaga Kerja AS, indeks harga konsumen untuk bulan Januari menunjukkan inflasi sebesar 3,1%. Data ini juga memicu spekulasi bahwa penurunan suku bunga Federal Reserve pada bulan Maret dan Mei kemungkinan besar tidak akan terjadi." Penundaan penurunan suku bunga dapat menyebabkan gejolak perdagangan di pasar utama, namun akan menjadi ledakan bagi dunia kripto, karena Bitcoin digunakan sebagai lindung nilai terhadap inflasi. Oleh karena itu, menurut Scaramucci, waktu untuk berinvestasi secara menguntungkan dalam emas digital belum berlalu.

Blogger dan analis populer Lark Davis memiliki pendapat yang sama: ia percaya bahwa para investor memiliki waktu sekitar 700 hari untuk menjadi kaya. Membahas pentingnya siklus pasar dan penjualan aset yang tepat waktu, spesialis ini mencatat bahwa jika para trader memperhatikan, mereka dapat menghasilkan banyak uang dalam dua tahun ke depan. Menurut sang pakar, tahun 2024 akan menjadi kesempatan terakhir untuk membeli aset digital, dan tahun 2025 adalah waktu terbaik untuk menjualnya. Pakar ini menekankan pentingnya untuk tidak membuang semuanya sekaligus, tetapi secara bertahap mengamankan keuntungan. Lark Davis juga memperingatkan bahwa pada tahun 2026, "Depresi Besar" akan dimulai dalam ekonomi global dan pasar mata uang kripto. Dan jika tidak dijual tepat waktu, investasi bisa hilang.

Terjadinya "Depresi Besar" juga diprediksi oleh penulis terkenal "Rich Dad Poor Dad", pemodal, dan penulis Robert Kiyosaki. Ia percaya bahwa indeks S&P 500 berada di ambang kehancuran monumental dengan potensi runtuh sebesar 70%. Ia menyertai pernyataan ini dengan rekomendasi yang konsisten untuk berinvestasi pada aset-aset seperti emas, perak, dan bitcoin.

● Mantan CEO bursa mata uang kripto BitMEX, Arthur Hayes, mengidentifikasikan faktor pendorong lain untuk pertumbuhan Bitcoin yang berkaitan dengan kebijakan moneter Federal Reserve. Minggu lalu, sektor perbankan AS dicekam ketakutan karena New York Community Bancorp (NYCB) melaporkan kerugian kuartalan yang sangat besar sebesar $252 juta. Total kerugian pinjaman bank meningkat lima kali lipat menjadi $552 juta, dipicu oleh kekhawatiran atas real estate komersial. Setelah laporan ini dirilis, saham NYCB turun 40% dalam satu hari, yang menyebabkan penurunan pada Indeks Bank Regional AS.

Arthur Hayes mengingatkan kembali reli Bitcoin yang dipicu oleh krisis perbankan pada bulan Maret 2023, ketika tiga bank besar Amerika, Silicon Valley Bank, Signature Bank, dan Silvergate Bank, bangkrut dalam waktu lima hari. Krisis ini disebabkan oleh kenaikan suku bunga refinancing Federal Reserve dan, sebagai akibatnya, aliran dana keluar dari rekening deposito. Korban terbesarnya juga termasuk Credit Suisse dan First Republic Bank. Untuk mencegah krisis mempengaruhi lebih banyak bank, regulator industri global, terutama Fed, turun tangan untuk menyediakan likuiditas. "Ya... Dari batu karang menuju kebangkrutan, itulah masa depan. Dan kemudian akan ada lebih banyak uang, printer... dan BTC dengan harga $1 juta," mantan CEO BitMEX mengomentari kegagalan NYCB saat ini.

● Analis populer di platform X yang dikenal sebagai Egrag Crypto percaya bahwa pada bulan September tahun ini, kapitalisasi pasar Bitcoin akan mencapai $2,0 triliun. Berdasarkan hal ini, harga mata uang kripto terkemuka pada saat itu akan melebihi $100.000. "Bersiaplah untuk perjalanan hidup Anda," Egrag Crypto mendesak para pengikutnya. "Pegang erat-erat, karena Anda sedang menyaksikan revolusi mata uang kripto. Jangan berkedip, atau Anda mungkin akan melewatkan momen bersejarah dalam sejarah keuangan ini!"

● Pada malam hari tanggal 16 Februari, saat ulasan ini ditulis, pasangan BTC/USD diperdagangkan di zona $52,000. Total kapitalisasi pasar pasar kripto mencapai $1,95 triliun ($1,78 triliun seminggu yang lalu). Indeks Ketakutan & Keserakahan Kripto tetap berada di zona Keserakahan pada level 72 poin.

- Perlu dicatat bahwa zona Keserakahan berhubungan dengan situasi di mana para trader secara aktif membeli aset yang harganya meningkat. Namun, Glassnode memperingatkan bahwa banyak indikator on-chain telah memasuki apa yang disebut "zona risiko". Analisis ini didasarkan pada sekelompok indikator yang mempertimbangkan berbagai data mengenai perilaku investor. Kombinasi mereka mencakup siklus jangka pendek dan jangka panjang. Secara khusus, indikator MVRV, yang melacak investor jangka panjang, telah mendekati zona kritis. Nilai setinggi itu (2,06) belum pernah diamati sejak keruntuhan FTX. Status risiko "tinggi" dan "sangat tinggi" yang serupa saat ini merupakan karakteristik dari enam dari sembilan metrik yang tersisa. Mereka mencatat tingkat keuntungan yang direalisasikan yang relatif rendah mengingat kenaikan harga yang aktif dalam beberapa minggu terakhir. Menurut pengamatan para spesialis Glassnode, indikator risiko tinggi biasanya terlihat pada tahap awal pasar bullish. Hal ini karena, setelah mencapai "tingkat profitabilitas yang signifikan", para hodler mungkin mulai mengamankan keuntungan, yang, akibatnya, dapat menyebabkan koreksi yang kuat ke bawah.

NordFX Analytical Group

Pemberitahuan: Materi ini bukan merupakan rekomendasi investasi atau panduan untuk bekerja di pasar keuangan dan dimaksudkan untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya seluruh dana yang disetorkan.

Kembali Kembali