EUR/USD: Swiss Memperkuat Dolar

● Peristiwa penting di minggu lalu tidak diragukan lagi adalah pertemuan FOMC (Federal Open Market Committee) dari Federal Reserve AS pada tanggal 20 Maret. Seperti yang diharapkan, Bank Sentral Amerika dengan suara bulat memutuskan untuk mempertahankan suku bunga acuan pada level tertinggi dalam 23 tahun terakhir, yaitu 5,50%, untuk pertemuan kelima kalinya secara berturut-turut. Karena suku bunga telah diantisipasi, para pelaku pasar secara signifikan lebih tertarik pada komentar dan perkiraan dari para pimpinan Fed. Pernyataan paling penting datang dari kepala regulator, Jerome Powell, yang menyebutkan pertimbangan tiga tahap penurunan biaya pinjaman tahun ini, dengan total sebesar 75 basis poin (bps). Perkiraan suku bunga jangka panjang dinaikkan dari 2,50% menjadi sebesar 2,60%.

Dalam komentar setelah pertemuan, pertumbuhan yang solid dalam ekonomi Amerika Serikat dicatat. Perkiraan PDB untuk tahun ini dinaikkan dari 1,4% menjadi sebesar 2,1%, dan untuk tahun 2025 dari 1,8% menjadi sebesar 2,0%. Pasar tenaga kerja juga tampak dalam kondisi sehat, dengan tingkat pengangguran yang rendah. Menurut perkiraan baru, tingkat pengangguran dapat mencapai 4,0%, dibandingkan dengan perkiraan sebelumnya sebesar 4,1%. Jumlah pekerjaan baru yang tercipta di luar sektor pertanian (NonFarm Payrolls) pada bulan Februari adalah sebesar 275 ribu, secara signifikan melebihi angka sebelumnya 229 ribu dan perkiraan 198 ribu.

● Mengenai inflasi, meskipun telah mereda, inflasi tetap "tinggi", seperti yang dicatat dalam pernyataan tersebut. Angka Indeks Harga Konsumen (IHK) untuk bulan Februari menunjukkan kenaikan sebesar 3,2% pada basis tahun ke tahun. Inflasi diantisipasi akan mencapai 2,4% pada akhir 2024, dengan indeks Pengeluaran Konsumsi Pribadi (PCE atau Personal Consumption Expenditure) inti diperkirakan berada di 2,6%. Sebelumnya, kedua angka tersebut diperkirakan sebesar 2,4% pada bulan Desember.

Komentar tersebut menekankan bahwa tujuan jangka panjangnya adalah menurunkan inflasi menjadi 2,0% sambil mencapai lapangan kerja maksimum. Dengan demikian, Federal Reserve akan tetap waspada terhadap risiko inflasi. Penyesuaian terhadap parameter kebijakan moneter dapat dilakukan jika muncul faktor-faktor yang menghalangi tujuannya. Faktor-faktor ini termasuk, namun tidak terbatas pada, situasi pasar tenaga kerja, pertumbuhan ekonomi, inflasi di AS, kondisi ekonomi global, dan peristiwa-peristiwa internasional.

Seperti yang telah disebutkan, skenario utama untuk tahun 2024 mencakup tiga kali penurunan suku bunga masing-masing sebesar 25 basis poin. Meskipun begitu, para anggota FOMC tidak menutup kemungkinan hanya ada dua atau bahkan satu kali penurunan. Sebuah survei oleh Reuters menemukan bahwa sebanyak 72 dari 108 ekonom, atau dua pertiganya, mengantisipasi penurunan suku bunga pertama akan terjadi pada bulan Juni, dengan penurunan suku bunga berikutnya diharapkan pada musim gugur tahun ini.

● Pasar saham merespon secara positif hasil pertemuan Federal Reserve. Indeks S&P 500, Dow Jones, dan Nasdaq semuanya bergerak lebih tinggi, sebuah reaksi yang tidak tercermin dalam Indeks Dolar (DXY), karena berita mengenai dimulainya pelonggaran kebijakan moneter tidak menyenangkan para investor. Akibatnya, EUR/USD melonjak tajam. Namun, pada tanggal 21 Maret, mata uang Amerika Serikat ini menutup kerugiannya setelah Swiss National Bank (SNB) secara tak terduga menurunkan suku bunga acuan sebesar 25 basis poin menjadi 1,5% pada pertemuan kuartalannya, bertentangan dengan ekspektasi pasar untuk mempertahankan suku bunga di 1,75%.

"Pelonggaran kebijakan moneter ini dimungkinkan berkat perjuangan melawan inflasi yang efektif selama dua setengah tahun terakhir," SNB menyatakan. "Inflasi telah berada di bawah 2% selama beberapa bulan dan berada dalam kisaran yang sesuai dengan definisi stabilitas harga. Menurut perkiraan terbaru, inflasi diperkirakan akan tetap berada di kisaran ini dalam beberapa tahun mendatang."

Dengan demikian, SNB menjadi bank sentral utama pertama yang mulai melonggarkan kebijakannya setelah siklus kenaikan suku bunga yang panjang akibat pandemi COVID-19. Akibatnya, para trader "melupakan" sinyal penurunan suku bunga Fed dan mulai membeli dolar, karena saat ini dolar tetap menjadi satu-satunya mata uang berimbal hasil tinggi dengan tingkat risiko rendah.

● Dukungan untuk dolar menjelang akhir minggu kerja juga diberikan oleh data aktivitas bisnis di AS yang diterbitkan pada tanggal 21 Maret. Indeks PMI Komposit Global S&P meningkat menjadi 52,5 dari 52,2, dan meskipun indeks PMI untuk sektor jasa turun dari 52,3 menjadi 51,7, indeks ini tetap berada di atas ambang batas 50,0 yang memisahkan antara pertumbuhan ekonomi dan kontraksi. Sementara itu, indeks aktivitas bisnis sektor manufaktur Philadelphia melebihi perkiraan, mencapai 3,2, dan jumlah klaim pengangguran awal di AS untuk minggu ini turun dari 215 ribu menjadi 210 ribu.

● EUR/USD mengakhiri pekan lima hari terakhir di angka 1.0808. Mengenai perkiraan untuk waktu dekat, pada saat penulisan ulasan ini pada malam hari Jumat, 22 Maret, sebanyak 50% dari para ahli memilih penguatan dolar dan penurunan lebih lanjut dari pasangan ini. 20% berpihak pada euro, dan 30% mengambil sikap netral. Di antara osilator pada D1, hanya 15% yang berwarna hijau, 85% berwarna merah, dengan seperempat di antaranya mengindikasikan bahwa pasangan mata uang ini oversold (jenuh jual). Untuk indikator tren, warna hijau memiliki 10%, sedangkan warna merah memegang mayoritas mutlak 90%. Support atau dukungan terdekat untuk pasangan ini terletak di zona 1.0795-1.0800, diikuti oleh 1.0725, 1.0680-1.0695, 1.0620, 1.0495-1.0515, dan 1.0450. Zona resistance ditemukan di area 1.0835-1.0865, 1.0900-1.0920, 1.0965-1.0980, 1.1015, 1.1050, dan 1.1100-1.1140.

● Minggu trading mendatang akan lebih pendek dari biasanya karena perayaan Jumat Agung di negara-negara Katolik, di mana bank-bank dan bursa saham akan tutup. Hal ini juga akan menjadi minggu terakhir di bulan ini dan kuartal pertama. Para pelaku pasar akan meringkas kuartal ini, dan hanya akan ada beberapa rilis statistik penting. Namun demikian, yang penting dalam kalender adalah hari Kamis, 28 Maret, ketika data penjualan ritel di Jerman akan dirilis, serta revisi data tahunan PDB AS dan volume klaim pengangguran. Pada hari Jumat, 29 Maret, meskipun hari libur, statistik pasar konsumen di Amerika Serikat akan dirilis, dan Ketua Federal Reserve Jerome Powell dijadwalkan untuk berbicara.

GBP/USD: Elang BoE Berubah Menjadi Merpati

● Data inflasi konsumen di Inggris, yang dirilis pada hari Rabu, 20 Maret, sehari sebelum pertemuan Bank of England (BoE), mengindikasikan sedikit perlambatan dan sedikit di bawah ekspektasi. IHK tahun ke tahun melambat dari sebelumnya 4,0% menjadi sebesar 3,4%, dibandingkan dengan angka 3,5% yang diantisipasi. IHK inti bulan Februari, secara tahunan, turun menjadi sebesar 4,5% setelah tiga bulan stabil di 5,1%. Sebaliknya, IHK mengalami kenaikan bulan ke bulan sebesar 0,6% setelah penurunan yang sama di bulan Januari, namun kenaikan ini masih di bawah ekspektasi pasar sebesar 0,7%. Harga pembelian produsen turun sebesar 0,4% pada bulan Februari, dengan kerugian tahun ke tahun sebesar 2,7%, kembali ke level yang terlihat pada bulan Mei 2022 karena penurunan harga energi, logam, dan beberapa harga produk pertanian.

Hanya dalam beberapa jam sebelum pertemuan regulator, data aktivitas bisnis awal juga dirilis, menunjukkan hasil yang positif tetapi beragam. PMI Manufaktur naik menjadi 49,9, mendekati angka kritis 50,0 (dengan perkiraan 47,8 dan nilai sebelumnya 47,5). Sebaliknya, indeks sektor jasa turun dari 53,8 ke 53,4, meskipun terdapat ekspektasi bahwa indeks ini akan bertahan stabil. Akibatnya, PMI Komposit turun tipis dari 53,0 ke 52,9, tetap berada dalam zona pertumbuhan ekonomi.

● Mengenai pertemuan Bank of England pada hari Kamis, 21 Maret, seperti yang diharapkan, regulator mempertahankan suku bunga acuan untuk pound tidak berubah pada 5,25% untuk pertemuan kelima berturut-turut. Gubernur, Andrew Bailey, menyatakan bahwa ekonomi belum mencapai tahap dimana suku bunga dapat diturunkan namun menambahkan bahwa semuanya bergerak ke "arah yang benar".

● Kejutan terjadi ketika dua anggota Komite Kebijakan Moneter BoE, yang sebelumnya memilih kenaikan suku bunga, membalikkan posisi mereka, yang menyebabkan aksi jual Pound. Menurut para ekonom di MUFG Bank Jepang, hasil pemungutan suara tersebut "membenarkan peningkatan kemungkinan penurunan suku bunga lebih awal dari yang kami perkirakan. [...] Apakah Bank of England akan membuat keputusan akhir di bulan Juni atau Agustus masih menjadi pertanyaan terbuka. Kami mempertahankan pandangan kami bahwa akan ada penurunan suku bunga sebesar 100 basis poin tahun ini." "Pound dapat menderita lebih lanjut dalam jangka pendek jika keyakinan pasar akan penurunan suku bunga pada bulan Juni menguat, bersamaan dengan potensi besarnya penurunan suku bunga untuk tahun ini," para spesialis MUFG menambahkan.

● "Memang, Bank of England telah mengambil satu langkah lagi untuk menurunkan suku bunga," ujar rekan-rekan mereka di Commerzbank Jerman. "Tetapi apakah ini akan terjadi lebih cepat dari yang diharapkan, hanya karena tidak ada pembuat kebijakan yang memilih kenaikan suku bunga, masih belum sepenuhnya jelas." Commerzbank percaya bahwa "dengan latar belakang sentimen dovish secara keseluruhan yang dipicu oleh penurunan suku bunga SNB yang tidak terduga, Pound berakhir di sisi yang kalah dan menjadi mata uang terburuk kedua. Selain itu, tergantung pada sentimen pasar, pound berpeluang menjadi salah satu mata uang yang paling rentan."

● Memulai minggu lalu di level 1.2734, GBP/USD menutupnya di 1.2599. Opini analis mengenai arah jangka pendeknya terpecah: separuh (50%) memilih penurunan pasangan mata uang ini, 25% memilih kenaikan, dan 25% mempertahankan netralitas. Pembacaan indikator pada D1 sama persis dengan EUR/USD. Di antara osilator, hanya 15% yang mengarah ke utara, sebanyak 85% ke selatan, dengan seperempat di antaranya menandakan bahwa pasangan mata uang ini sudah jenuh jual. Untuk indikator tren, 10% merekomendasikan pembelian, dan 90% penjualan. Jika pasangan ini bergerak ke selatan, pasangan ini akan menemukan level dan zona support (dukungan) di 1.2575, 1.2500-1.2535, 1.2450, 1.2375, 1.2330, 1.2085-1.2210, 1.2110, 1.2035-1.2070. Jika terjadi pergerakan naik, resistance akan bertemu di level 1.2635, 1.2730-1.2755, 1.2800-1.2820, 1.2880-1.2900, 1.2940, 1.3000, dan 1.3140.

● Tidak terdapat peristiwa penting yang berkaitan dengan ekonomi Inggris yang dijadwalkan untuk minggu mendatang. Para trader juga harus mengingat bahwa tanggal 29 Maret adalah hari libur nasional di negara tersebut karena Jumat Agung.

USD/JPY: Bagaimana BoJ Menenggelamkan Yen

● Secara teori, jika suku bunga naik, maka mata uang akan menguat. Namun, itu hanya dalam teori. Kenyataannya dapat berbeda secara signifikan, seperti yang ditunjukkan oleh pertemuan Bank of Japan (BoJ) pada hari Selasa, 19 Maret.

Hingga saat itu, BoJ adalah satu-satunya bank sentral di dunia yang mempertahankan tingkat suku bunga negatif -0,1% sejak bulan Februari 2016. Sekarang, untuk pertama kalinya dalam 17 tahun, regulator menaikkannya ke kisaran 0,0-0,1% per tahun. Mereka juga melepaskan kontrol atas imbal hasil obligasi pemerintah bertenor 10 tahun (YCC). Seperti yang dilaporkan oleh media, langkah ini "mewakili perubahan dari kebijakan pelonggaran moneter yang paling agresif dan tidak konvensional yang pernah kita lihat dalam sejarah modern." Namun, setelah keputusan penting ini, alih-alih menguat, yen... menjadi anjlok, dan USD/JPY mencapai level tertinggi 151.85. Para analis percaya bahwa hal ini terjadi karena setiap tindakan bank sentral memenuhi ekspektasi pasar dan telah diperhitungkan sebelumnya.

● Data inflasi di Jepang untuk bulan Februari, yang dipublikasikan menjelang akhir minggu kerja, memberikan dukungan pada mata uang Jepang. Biro Statistik negara tersebut melaporkan bahwa Indeks Harga Konsumen (IHK) nasional tahunan naik sebesar 2,8%, naik dari angka 2,2% sebelumnya. Akibatnya, para investor menyimpulkan bahwa bertahannya tekanan harga di atas level target 2,0% akan memungkinkan Bank of Japan untuk mempertahankan suku bunga pada level positif.

Namun, mempertahankan suku bunga bukan berarti menaikkan suku bunga. Dan seperti yang ditulis oleh para ekonom dari ING, grup perbankan terbesar di Belanda, posisi yen lebih bergantung pada penurunan suku bunga Federal Reserve daripada kenaikan suku bunga BoJ. Mereka menyatakan: "Akan sulit bagi yen untuk menguat secara berkelanjutan di luar volatilitas di sekitar kenaikan suku bunga sampai suku bunga di AS diturunkan."

● Yen menerima dukungan lain, namun sangat lemah, dari spekulasi yang berkembang mengenai kemungkinan intervensi oleh pemerintah Jepang dalam bidang mata uang, dalam istilah yang lebih sederhana, mengenai intervensi mata uang. Menteri Keuangan Jepang, Shunichi Suzuki, memang menyatakan bahwa pergerakan mata uang harus stabil dan bahwa ia memantau fluktuasi nilai tukar secara ketat. Namun, ini hanyalah kata-kata saja, bukannya tindakan nyata, sehingga tidak secara signifikan membantu mata uang nasional. Hasilnya, minggu ini ditutup dengan pasangan ini menandai catatan akhir di 151.43.

● Mengenai masa depan USD/JPY, kubu bearish untuk pasangan ini terdiri dari sebanyak 50% ahli, 40% yang masih ragu-ragu, dan 10% sisanya memilih penguatan lebih lanjut dari mata uang AS. Alat-alat analisis teknikal tampaknya tidak menyadari rumor tentang kemungkinan intervensi mata uang. Akibatnya, semua 100% indikator tren dan osilator pada D1 mengarah ke atas, dengan 20% di antaranya berada di zona overbought (jenuh beli). Level support terdekat ditemukan di 150.85, 149.70, 148.40, 147.30-147.60, 146.50, 145.90, 144.90-145.30, 143.40-143.75, 142.20, dan 140.25-140.60. Level dan zona resistance berada di 151.85-152.00, 153.15, dan 156.25.

● Pada hari Jumat, 29 Maret, nilai Consumer Price Index (CPI) atau Indeks Harga Konsumen (IHK) untuk wilayah Tokyo akan dipublikasikan. Selain itu, tidak ada peristiwa penting lainnya yang terkait dengan ekonomi Jepang yang dijadwalkan untuk beberapa hari mendatang.

CRYPTOCURRENCIES: Bitcoin – Ketenangan Sebelum Halving

● Setelah bitcoin mencapai level tertinggi baru sepanjang masa di $73.743 pada tanggal 14 Maret, gelombang aksi jual dan aksi pengambilan keuntungan oleh para spekulan jangka pendek menyusul. BTC/USD turun tajam, kehilangan sekitar 17,5%. Level terendah lokal tercatat di $60.778, setelah itu mata uang kripto terkemuka ini, untuk mengantisipasi penurunan separuhnya, mulai mendapatkan momentum lagi.

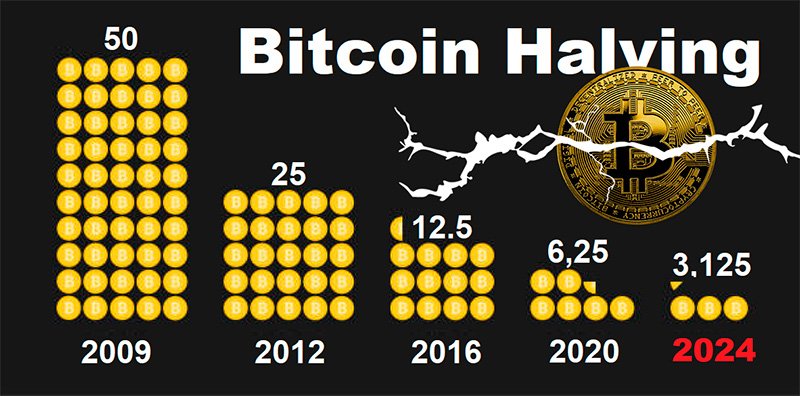

Perlu diingat bahwa halving atau pembagian dua adalah sebuah peristiwa yang terjadi kira-kira setiap empat tahun sekali, setelah 210.000 blok lainnya ditambang, dan mengakibatkan keuntungan atau imbalan dari penambangan untuk sebuah blok baru di blockchain bitcoin dipotong menjadi dua. Hal ini tentu saja menimbulkan pertanyaan: mengapa hal ini dilakukan? Pembagian dua ini dirancang sebagai mekanisme untuk memerangi inflasi. Ketika upah untuk para penambang berkurang, lebih sedikit koin baru yang diproduksi di setiap putaran. Hal ini dimaksudkan untuk menjaga kelangkaan bitcoin di pasar dan berdampak positif pada harga token dari sisi penawaran dan permintaan.

Total penerbitan bitcoin dibatasi pada 21 juta koin. Pada bulan Desember 2023, para penambang telah mengekstraksi sebanyak 19,5 juta koin, yang merupakan hampir 93% dari total volume. Halving akan terus berlanjut hingga bitcoin terakhir ditambang, yang diperkirakan akan terjadi antara tahun 2040 dan 2048. Pada tahun 2040 (halving ke-8), imbalan dari para penambang akan menjadi 0,1953125 BTC, dan pada tahun 2048 (halving ke-10) - 0,048828125 BTC. Setelah itu, para penambang akan mendapatkan penghasilan hanya dari biaya transaksi. Halving keempat yang akan datang kemungkinan besar akan terjadi pada tanggal 20 April tahun ini, dengan upah atau imbalan untuk blok yang ditambang akan berkurang dari 6,25 BTC menjadi 3,125 BTC.

● Berkat hype seputar ETF bitcoin spot dan efek FOMO (Fear of Missing Out) atau rasa takut ketinggalan untuk mengantisipasi penurunan separuh harga, kelangkaan mata uang kripto utama sudah terlihat. Menurut Bitcointreasuries, sebagian besar BTC dimiliki oleh perusahaan investasi negara dan swasta, pemerintah, bursa, dan dana investasi. Secara total, mereka memegang sekitar 12% dari total volume bitcoin. Sekitar 10% disimpan di bursa mata uang kripto terpusat, dan 8,09% lainnya dimiliki oleh akun yang sudah tidak aktif selama bertahun-tahun. Dengan menambahkan angka-angka ini ke bagian aset yang dikaitkan dengan pendiri bitcoin, Satoshi Nakamoto (4,76%), dapat disimpulkan bahwa sekitar 35% koin yang ditambang sudah tidak tersedia untuk para investor swasta lainnya.

Grayscale Bitcoin Trust, iShares Bitcoin Trust, dan Fidelity Wise Origin Bitcoin Fund memimpin dalam hal volume kepemilikan bitcoin dengan masing-masing sebesar 380.241 BTC, 230.617 BTC, dan 132.571 BTC. MicroStrategy telah menjadi pemegang bitcoin terbesar di antara perusahaan publik dengan sebesar 205.000 BTC di neraca keuangannya. Marathon Digital menempati posisi kedua dengan 15.741 BTC, sementara Tesla dan Coinbase Global berbagi tempat ketiga dan keempat masing-masing dengan 9.720 BTC dan 9.480 BTC. Di antara perusahaan swasta non-publik lainnya, Block.one memimpin dalam tingkat kepemilikan dengan 164.000 BTC, menurut informasi yang tersedia. Diikuti oleh bursa MTGOX dengan saldo sebesar 141.686 BTC. Penerbit Stablecoin Tether memiliki sebanyak 66.465 BTC. Posisi keempat ditempati oleh bursa BitMEX dengan 57.672 BTC.

Dalam peringkat kepemilikan bitcoin antar negara, Amerika Serikat memimpin dengan 215.000 BTC, diikuti oleh China dengan 190.000 BTC, Inggris dengan 61.000 BTC, dan Jerman dengan 50.000 BTC.

● Para analis di Standard Chartered Bank telah merevisi target harga bitcoin untuk akhir tahun 2024 dari $100.000 menjadi $150.000, dengan ethereum berpotensi mencapai $8.000 pada periode yang sama. Pada akhir tahun 2025, mata uang kripto pertama dan kedua dapat meningkat menjadi $200.000 dan $14.000. Para ahli membenarkan perkiraan mereka dengan dinamika emas setelah persetujuan ETF bitcoin dan optimalisasi logam mulia dengan mitra digitalnya dalam rasio 80% banding 20%.

Menurut para ahli Standard Chartered, bitcoin dapat menguat lebih lanjut - hingga $250.000 - jika arus masuk ke ETF mencapai $75 miliar. Tindakan dana investasi pemerintah juga dapat mempercepat tingkat pertumbuhan. "Kami melihat adanya peningkatan kemungkinan bahwa para manajer investasi besar akan mengumumkan pembelian bitcoin pada tahun 2024," ujar para analis bank tersebut.

● Dan Tapiero, CEO dari perusahaan investasi 10T Holdings, menyebutkan angka yang sama - $200.000. "Saya rasa itu tidak terlalu gila," katanya. Menurut perhitungan pemodal, potensi kenaikan tiga kali lipat dari harga saat ini kira-kira sesuai dengan persentase perbedaan antara puncak tahun 2017 dan 2021. Selain itu, dari posisi terendah pasar bearish hingga puncak tahun 2021, emas digital meningkat nilainya 20 kali lipat. Hal ini menunjukkan target $300.000 sebagai skenario positif.

"Sulit untuk menentukan penanda dan waktu yang tepat dalam hal ini. Saya pikir kita akan mencapai [zona] itu dalam 18-24 bulan ke depan, bahkan mungkin lebih cepat," kata Tapiero. "Pemangkasan pasokan selama peningkatan permintaan ETF yang cepat bersamaan dengan penurunan separuhnya menunjukkan potensi pertumbuhan yang signifikan. Saya pikir mata uang kripto pertama akan menarik mata uang kripto lainnya." CEO 10T Holdings juga mencatat "peluang bagus" untuk persetujuan ETF berdasarkan Ethereum. Namun, ia ragu-ragu untuk mengatakan apakah ETF ini akan didaftarkan pada bulan Mei atau akan terjadi lebih lama lagi.

● ChatGPT dari OpenAI, ketika ditanya apakah harga BTC dapat mencapai angka $100.000 sebelum halving atau penurunan separuhnya, menganggap target ini masuk akal. Menurut perhitungan AI, koreksi baru-baru ini tidak memengaruhi prospek pertumbuhan dan hanya menegaskan ketidakakuratan prakiraan jangka pendek. ChatGPT memperkirakan probabilitas untuk mencapai $100.000 sebesar 40%, sementara kemungkinan untuk mencapai angka $85.000 dinilai sebesar 60%.

● Saat ulasan ini ditulis, pada malam hari Jumat, 22 Maret, BTC/USD diperdagangkan di kisaran $63.000. Total kapitalisasi pasar mata uang kripto telah menurun menjadi $2,39 triliun (dari $2,58 triliun seminggu yang lalu). Indeks Ketakutan & Keserakahan Kripto telah turun dari 83 menjadi 75 poin, berpindah dari zona Keserakahan Ekstrim ke zona Keserakahan.

● Meskipun penurunan bitcoin baru-baru ini terhenti, beberapa ahli tidak mengesampingkan kemungkinan bahwa BTC/USD dapat turun lagi ke arah selatan. Misalnya, Kris Marszalek, CEO Crypto.com, percaya bahwa volatilitas BTC saat ini masih rendah dibandingkan dengan siklus sebelumnya. Ini menyiratkan bahwa dengan peningkatan volatilitas, tidak hanya titik tertinggi baru tetapi juga titik terendah baru dapat terjadi.

Analis di JPMorgan percaya bahwa bitcoin dapat turun sebesar 33% setelah penurunan separuhnya. Sementara itu, Mike Novogratz, CEO Galaxy Digital, yakin bahwa level terendahnya ada di $50.000, dan harga koin tidak akan pernah jatuh di bawah level tersebut kecuali jika terdapat kejadian dramatis yang terjadi. Menurutnya, pertumbuhan bitcoin terutama didorong oleh selera investor yang tidak pernah terpuaskan terhadap token tersebut, daripada faktor ekonomi makro seperti kebijakan Federal Reserve AS. Hal ini dibuktikan dengan fakta bahwa harga bitcoin hampir tidak memperhatikan pertemuan Federal Reserve pada tanggal 20 Maret.

NordFX Analytical Group

Pemberitahuan: Materi ini bukan merupakan rekomendasi investasi atau panduan untuk bekerja di pasar keuangan dan dimaksudkan untuk tujuan informasi saja. Perdagangan atau trading di pasar keuangan berisiko dan dapat mengakibatkan hilangnya seluruh dana yang disetorkan.

Kembali Kembali