EUR/USD: Apa yang Salah dengan Soft Landing AS?

● Judul ulasan terakhir kami menyatakan bahwa inflasi masih tetap tinggi, dan PDB AS melambat. Data yang baru diperoleh hanya mengkonfirmasi pernyataan ini. Ukuran inflasi penting yang diikuti oleh Federal Reserve – Indeks Harga Pengeluaran Konsumsi Pribadi (PCE) – meningkat dari 2,5% menjadi 2,7% di bulan Maret. PMI Sektor Manufaktur ISM melampaui level kritis 50,0 poin, turun dari 50,3 menjadi 49,2 poin. Penting untuk diingat bahwa ambang batas 50,0 memisahkan pertumbuhan ekonomi dari kontraksi. Dalam keadaan seperti ini, tidak disarankan untuk menaikkan atau menurunkan suku bunga, dan hal ini merupakan keputusan FOMC (Federal Open Market Committee) dari Federal Reserve AS. Pada pertemuannya pada hari Rabu, 1 Mei, anggota komite dengan suara bulat mempertahankan suku bunga tidak berubah di 5,50%, menandai tingkat tertinggi dalam 23 tahun dan tidak berubah untuk pertemuan keenam berturut-turut.

● Keputusan ini sesuai dengan ekspektasi pasar. Oleh karena itu, minat yang lebih besar tertuju pada konferensi pers dan komentar dari pimpinan regulator setelah pertemuan tersebut. Ketua The Fed, Jerome Powell, menyatakan inflasi di AS masih terlalu tinggi dan tidak ada jaminan kemajuan lebih lanjut dalam penurunannya karena belum menunjukkan tanda-tanda perlambatan dalam beberapa bulan terakhir. Menurutnya, The Fed berkomitmen penuh untuk mengembalikan inflasi ke target 2,0%. Namun, “Saya tidak tahu berapa lama waktu yang dibutuhkan,” Powell mengakui.

● Hasil pertemuan FOMC tampak netral kecuali satu “pil dovish.” Regulator mengumumkan bahwa mulai bulan Juni, mereka akan mengurangi jumlah sekuritas Treasury yang ditebus dari neracanya dari $60 miliar menjadi $25 miliar per bulan. Pengetatan jumlah uang beredar ini belum merupakan peralihan ke pelonggaran kuantitatif (QE) namun merupakan langkah pasti menuju pengurangan skala pengetatan kuantitatif (QT). Perlu dicatat bahwa hal ini tidak memberikan kesan yang kuat pada para pelaku pasar.

● Selain memerangi inflasi, tujuan utama The Fed lainnya adalah memaksimalkan lapangan kerja. “Jika inflasi tetap bertahan dan pasar tenaga kerja kuat, maka wajar jika kita menunda penurunan suku bunga,” kata Powell. Setelah pernyataannya, pasar mengantisipasi laporan penting Biro Statistik Tenaga Kerja AS (BLS), yang akan dirilis pada hari Jumat, 3 Mei. Dokumen ini mengecewakan kenaikan dolar karena jumlah orang yang bekerja di sektor non-pertanian (NFP) di AS hanya tumbuh sebesar 175 ribu pada bulan April, jauh lebih rendah dibandingkan angka bulan Maret sebesar 315 ribu dan ekspektasi pasar sebesar 238 ribu. Laporan ketenagakerjaan juga menunjukkan peningkatan pengangguran dari 3,8% menjadi 3,9%. Satu-satunya hiburan bagi Powell dan pejabat Fed lainnya adalah penurunan inflasi upah – tingkat pertumbuhan tahunan pendapatan per jam melambat dari 4,1% menjadi 3,9%.

● Perekonomian Eropa. Indeks Harga Konsumen (Consumer Price Index - CPI) di Jerman meningkat dari 0,4% menjadi 0,5% pada basis bulanan. Penjualan ritel juga meningkat, dari -2,7% menjadi +0,3% tahun-ke-tahun. PDB Jerman juga memasuki wilayah positif, meningkat pada kuartal pertama dari -0,3% menjadi 0,2%, melebihi perkiraan sebesar 0,1%. Mengenai Zona Euro secara keseluruhan, perekonomian terlihat cukup sehat – tumbuh dan inflasi menurun. Data awal untuk kuartal pertama menunjukkan PDB meningkat dari 0,1% menjadi 0,4% tahun-ke-tahun dan dari 0,0% menjadi 0,3% kuartal-ke-kuartal. Inflasi inti (CPI) turun dari 1,1% menjadi 0,7% secara bulanan dan dari 2,9% menjadi 2,7% secara tahunan, tidak jauh dari target sebesar 2,0%.

● Hal ini menunjukkan bahwa Bank Sentral Eropa (ECB) mungkin mulai menurunkan suku bunga lebih awal dibandingkan The Fed. Namun, masih terlalu dini untuk mengambil kesimpulan akhir. Jika berdasarkan pasar derivatif, kemungkinan penurunan suku bunga dolar pertama kali pada bulan September adalah sekitar 50%. Beberapa ekonom, termasuk analis dari Morgan Stanley dan Societe Generale, bahkan berpendapat bahwa The Fed mungkin akan menunda penurunan suku bunga pertama hingga awal tahun 2025.

● Setelah perilisan laporan ketenagakerjaan yang lemah di AS, level maksimum minggu ini tercatat di 1.0811. Namun, segalanya kemudian sedikit tenang dan titik terakhir ditempatkan oleh EUR/USD di 1.0762. Adapun perkiraan dalam waktu dekat, pada malam tanggal 3 Mei, sebanyak 75% ahli memperkirakan dolar akan menguat, sementara 25% – melemahnya. Di antara osilator di D1, yang terjadi justru sebaliknya: hanya 25% yang berada di sisi merah, 60% – berwarna hijau, 15% – berwarna abu-abu netral. Di antara indikator tren, terdapat keseimbangan: 50% untuk indikator merah, dan jumlah yang sama untuk indikator hijau. Support terdekat untuk pasangan ini terletak di zona 1.0710-1.0725, kemudian 1.0650, 1.0600-1.0620, 1.0560, 1.0495-1.0515, 1.0450, 1.0375, 1.0255, 1.0130, 1.0000. Zona resistance terletak pada area 1.0795-1.0805, 1.0865, 1.0895-1.0925, 1.0965-1.0980, 1.1015, 1.1050, 1.1100-1.1140.

● Tidak ada peristiwa penting seperti yang terjadi pada minggu lalu yang perlu diantisipasi. Namun, kalender masih menyoroti hari Selasa, 7 Mei, saat revisi data penjualan ritel di Zona Euro akan dirilis, dan Kamis, 9 Mei, saat jumlah klaim tunjangan pengangguran di AS biasanya diumumkan.

GBP/USD: Akankah Pasangan Mata Uang Jatuh ke 1.2000?

● Bukan pound, melainkan dolar yang menentukan minggu ini untuk GBP/USD. Hal ini dibuktikan dengan fakta bahwa pasangan ini sepenuhnya mengabaikan perkiraan Organisasi untuk Kerjasama Ekonomi dan Pembangunan yang menyatakan bahwa Inggris akan menghadapi pertumbuhan ekonomi paling lambat dan inflasi tertinggi di antara negara-negara G7, kecuali Jerman, pada tahun ini dan tahun depan. PDB Inggris diperkirakan akan turun dari 0,7% menjadi 0,4% pada tahun 2024 dan pada tahun 2025 – dari 1,2% menjadi 1%.

Mengomentari perkiraan yang agak menyedihkan ini, Menteri Keuangan Inggris Jeremy Hunt menyatakan bahwa perekonomian negara tersebut terus melawan inflasi dengan suku bunga tinggi, yang memberikan tekanan signifikan pada laju pertumbuhan ekonomi.

● Seperti bank sentral lainnya, BoE menghadapi pilihan sulit – memprioritaskan memerangi inflasi atau mendukung perekonomian nasional. Sangat sulit untuk duduk di dua kursi sekaligus. Ekonom dari bank investasi Morgan Stanley percaya bahwa perbedaan kebijakan moneter antara Bank of England dan The Fed dapat memberikan tekanan serius pada GBP/USD. Menurut pendapat mereka, jika pasar memutuskan bahwa The Fed akan menahan diri untuk tidak menurunkan suku bunga tahun ini dan BoE memulai siklus pelemahan (sebesar 75 basis poin tahun ini), pound mungkin akan kembali menguji level 1.2000.

● Pasangan ini mengakhiri minggu ini di 1.2546. Perkiraan median para analis mengenai perilakunya dalam waktu dekat terlihat sangat tidak pasti: sepertiganya memilih pergerakan pasangan ini ke selatan, sepertiganya – ke utara, dan banyak lagi – ke timur. Mengenai analisis teknikal, di antara indikator tren pada D1, 35% mengarah ke selatan dan 65% mengarah ke utara. Di antara osilator, hanya 10% yang merekomendasikan penjualan, 90% sisanya – pembelian, meskipun seperempat dari osilator tersebut memberikan sinyal overbought (jenuh beli) pada pasangan ini.

Pasangan ini akan menghadapi resistensi di level 1.2575-1.2610, 1.2695-1.2710, 1.2755-1.2775, 1.2800-1.2820, 1.2885-1.2900. Jika terjadi penurunan, pasangan ini akan bertemu dengan level dan zona support di 1.2500-1.2520, 1.2450, 1.2400-1.2420, 1.2300-1.2330, 1.2185-1.2210, 1.2110, 1.2035-1.2070, 1.1960, dan 1.1840.

● Jika minggu lalu dinamika GBP/USD sebagian besar ditentukan oleh berita dari AS, maka banyak hal akan bergantung pada apa yang terjadi di Inggris pada minggu mendatang. Oleh karena itu, pada hari Kamis, 9 Mei, pertemuan Bank of England akan diadakan, di mana keputusan mengenai kebijakan moneter lebih lanjut, termasuk perubahan suku bunga dan rencana volume pembelian aset, akan diambil. Dan pada akhir minggu kerja, pada hari Jumat, 10 Mei, data PDB negara tersebut untuk kuartal pertama tahun 2024 akan dirilis.

USD/JPY: Minggu yang Benar-Benar Gila

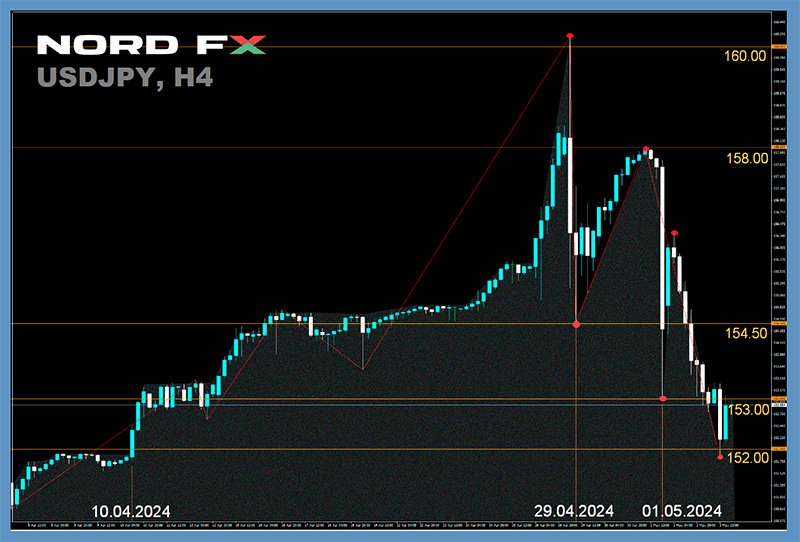

● Pada pertemuannya pada tanggal 26 April, anggota Dewan Bank of Japan (BoJ) dengan suara bulat memutuskan untuk mempertahankan suku bunga utama dan parameter program QE tidak berubah. Tidak ada komentar keras yang diharapkan oleh banyak orang mengenai prospek masa depan. Kelambanan bank sentral tersebut meningkatkan tekanan terhadap mata uang nasional, mengirim USD/JPY ke level tertinggi baru.

Bagian penting dari ulasan sebelumnya dikhususkan untuk membahas seberapa besar pelemahan yen sebelum otoritas keuangan Jepang beralih dari observasi dan pernyataan yang menenangkan ke tindakan aktif yang nyata. USD/JPY telah lama melampaui level di sekitar 152.00, saat intervensi terjadi pada bulan Oktober 2022 dan pembalikan terjadi sekitar setahun kemudian. Kali ini, ahli strategi dari Rabobank Belanda menyebut 155.00 sebagai level kritis untuk dimulainya intervensi mata uang oleh Kementerian Keuangan dan Bank Jepang. Hal serupa juga diungkapkan oleh 16 dari 21 ekonom yang disurvei Reuters. Pihak lain memperkirakan tindakan serupa pada level 156.00 (2 responden), 157.00 (1), dan 158.00 (2). Kami menyarankan untuk menaikkan perkiraan menjadi 160.00, dan sebagai titik pembalikan, kami mengindikasikan 160.30. Dan kami benar.

● Pertama, pada hari Senin, 29 April, ketika negara tersebut merayakan kelahiran Hirohito (Kaisar Showa), USD/JPY melanjutkan epik kosmiknya dan memperbarui level tertinggi 34 tahun lainnya dengan mencapai 160.22. Jadi, hanya dalam dua hari, naik lebih dari 520 poin. Terakhir kali lonjakan yang mengesankan terjadi pada 10 tahun lalu.

Namun, situasi di sana tidak tenang. Pada hari yang sama, dorongan pendek yang kuat mengirim pasangan ini kembali turun sebesar 570 poin ke 154.50. Kemudian terjadi rebound atau lambungan, dan pada sore hari tanggal 1 Mei, ketika matahari sudah terbit di Jepang keesokan harinya, kejatuhan lain terjadi – hanya dalam satu jam, pasangan ini turun 460 poin, menghentikan penurunannya di dekat 153.00. Pergerakan ini terjadi setelah keputusan The Fed yang relatif ringan, namun penyebabnya jelas bukan karena hal ini, karena mata uang utama lainnya pada saat itu tidak terlalu menguat terhadap dolar. Misalnya, euro sebesar 50 poin, pound Inggris – sebesar 70.

Pergerakan tajam yang mendukung yen tersebut sangat mirip dengan intervensi mata uang BoJ pada tahun 2022. Meski belum terdapat konfirmasi resmi mengenai intervensi yang dilakukan otoritas Jepang, menurut perkiraan Bloomberg, intervensi kali ini pada hari Senin, 29 April, sebanyak 5,5 triliun yen dihabiskan, dan pada tanggal 1 Mei, menurut perhitungan Institut Itochu, sebanyak 5 triliun yen lagi.

● Dan sekarang timbul pertanyaan: apa selanjutnya? Efek intervensi musim gugur tahun 2022 berlangsung selama beberapa bulan – pada awal bulan Januari 2023, yen mulai melemah lagi. Jadi kemungkinan besar dalam beberapa minggu atau bulan, kita akan kembali melihat USD/JPY di sekitar 160.00.

Pernyataan BoJ setelah pertemuan terakhir menyatakan bahwa "prospek perkembangan ekonomi dan harga di Jepang sangat tidak pasti" dan "kebijakan moneter yang longgar diperkirakan akan dipertahankan untuk beberapa waktu." Saat ini suku bunga tidak perlu dinaikkan karena inflasi inti sudah turun signifikan dan tajam, sudah turun dari 2,4% menjadi 1,6%. Apalagi pengetatan kebijakan moneter dapat merugikan perekonomian negara. Tingkat pertumbuhan PDB masih mendekati nol. Apalagi utang publik mencapai 264% PDB. (Sebagai perbandingan: utang publik AS yang terus dibicarakan adalah setengahnya – 129%). Jadi "beberapa waktu" yang disebutkan dalam pernyataan regulator mungkin memakan waktu berbulan-bulan.

Patut diingat kembali anggota dewan BoJ Asahi Noguchi, yang baru-baru ini menyatakan bahwa laju kenaikan suku bunga di masa depan kemungkinan akan jauh lebih lambat dibandingkan kenaikan suku bunga global, dan tidak mungkin untuk mengatakan apakah akan ada kenaikan lagi pada tahun ini. Jadi penguatan baru terhadap yen hanya mungkin terjadi dalam dua kasus – berkat intervensi mata uang baru dan berkat dimulainya pelonggaran kebijakan moneter oleh The Fed.

Menurut ekonom MUFG Bank Jepang, intervensi hanya akan membantu mengulur waktu, bukan memulai pembalikan jangka panjang. Bloomberg percaya bahwa intervensi itu sendiri hanya akan efektif jika dikoordinasikan, khususnya dengan Amerika Serikat. Menurut perkiraan analis dari lembaga ini, tahun ini pasangan USD/JPY mungkin naik ke sekitar 165.00, meskipun untuk mencapai angka 160.00 mungkin memerlukan waktu.

● Setelah semua naik turun yang gila-gilaan ini, minggu lalu berakhir di level 152.96. Perkiraan para ahli mengenai masa depan terdekat, seperti dalam kasus GBP/USD, tidak memberikan arah yang jelas: sepertiganya akan naik, sepertiganya akan turun, dan sepertiganya akan mengambil posisi netral. Instrumen analisis teknis juga berantakan. Di antara indikator tren pada D1, distribusi kekuatan adalah 50% hingga 50%. Di antara osilator, 50% mengarah ke selatan (sepertiga berada di zona oversold atau jenuh jual), 25% mengarah ke utara, dan 25% – ke timur. Para trader harus ingat bahwa karena volatilitas tersebut; besarnya keselipan bisa mencapai puluhan poin. Level support terdekat terletak di area 150.00-150.80, kemudian disusul 146.50-146.90, 143.30-143.75, dan 140.25-141.00. Level resistance adalah 154.80-155.00, 156.25, 157.80-158.30, 159.40, dan 160.00-160.25.

● Diperkirakan tidak ada peristiwa penting mengenai keadaan perekonomian Jepang pada minggu depan. Terlebih lagi, para trader harus mengingat bahwa hari Senin, 6 Mei adalah hari libur lainnya di Jepang – negara tersebut merayakan Hari Anak.

CRYPTOCURRENCIES: Target BTC-2025 – $150.000-200.000

● Dalam ulasan terakhir, kami bertanya-tanya di mana bitcoin akan jatuh. Sekarang kita tahu jawabannya: pada tanggal 1 Mei, harganya turun ke angka $56.566. Terakhir kali mata uang kripto utama ini dihargai serendah ini adalah pada akhir bulan Februari 2024.

Sentimen bearish rupanya muncul karena volume perdagangan ETF baru di Hong Kong ternyata jauh lebih rendah dari perkiraan. Optimisme dalam hal ini telah memudar. Dengan latar belakang ini, dimulailah penarikan dana dari BTC-ETF yang diperdagangkan di bursa di AS. Analis dari Fidelity Digital Assets, penerbit terkemuka salah satu dana ini, mencatat meningkatnya minat untuk menjual dan mengunci keuntungan dari pihak pemegang dana jangka panjang. Karena alasan ini, Fidelity merevisi perkiraan jangka menengah bitcoin dari positif menjadi netral. Menurut pemantauan CoinGlass, likuidasi posisi buy mencapai $230 juta per hari. Faktor negatif lainnya bagi pasar adalah eskalasi geopolitik di Timur Tengah, yang mengakibatkan para investor mulai meninggalkan aset-aset berisiko tinggi. Sebaliknya, mereka mulai menginvestasikan modalnya pada instrumen keuangan tradisional. Mengingat peristiwa ini, penerima manfaat utama pada bulan Maret-April adalah dolar dan obligasi Treasury AS, serta logam mulia.

Analis dari Glassnode berharap sentimen bullish akan tetap ada karena pasar lebih memilih untuk "membeli saat musim gugur". Namun, mereka mengakui bahwa hilangnya dukungan di area $60.000 dapat menyebabkan jatuhnya nilai BTC lebih lanjut. Salah satu pendiri CMCC Crest Willy Woo menyebut dukungan dari pemegang jangka pendek sebesar $58.900 sangat penting. Setelah pelanggarannya, menurut pendapat Woo, pasar berisiko beralih ke fase bearish.

● Jadi, minggu lalu, kedua garis pertahanan pasar naik ini telah ditembus. Apa berikutnya? Di Glassnode, sebagai titik terendah, mereka menyebut level $52.000. Pendiri perusahaan ventura Pomp Investments Anthony Pompliano yakin bahwa harganya tidak akan turun di bawah $50.000. Pakar lainnya – Alan Santana tidak mengecualikan kegagalan hingga $30.000. Semua perkiraan ini menunjukkan bahwa dalam beberapa bulan mendatang, para investor mungkin tidak melihat sejarah maksimum BTC yang baru.

Misalnya, trader legendaris, analis, dan kepala Factor LLC Peter Brandt dengan probabilitas sebesar 25% mengakui bahwa bitcoin telah membentuk maksimum (ATH) lainnya dalam siklus saat ini. Ini terjadi pada tanggal 14 Maret di harga $73.745. Pakar tersebut merujuk pada konsep "peluruhan eksponensial". Yang terakhir ini menggambarkan proses penurunan jumlah pertumbuhan dengan persentase yang konstan selama periode tertentu. “Bitcoin secara historis diperdagangkan dalam siklus sekitar empat tahun, sering kali dikaitkan dengan separuhnya. Setelah reli bullish awal, ada tiga lagi, masing-masing 80% lebih lemah dibandingkan yang sebelumnya dalam hal pertumbuhan harga,” jelas sang spesialis.

“Dalam analisis saya, saya memperkirakan kemungkinan [skenario seperti itu] sebesar 25%. Namun saya lebih percaya pada laporan yang saya terbitkan pada bulan Februari. […] Membangun siklus 'sebelum/sesudah halving' menunjukkan bahwa tren bullish saat ini akan mencapai puncaknya pada kisaran $140.000–160.000 di akhir musim panas/awal musim gugur tahun 2025," jelas Peter Brandt.

CEO Quantonomy Giovanni Santostasi meragukan kebenaran penerapan teori peluruhan eksponensial dalam kasus khusus ini. “Kami memiliki tiga titik data jika kami mengecualikan periode sebelum halving [yang pertama] dan sebenarnya hanya dua jika kami mempertimbangkan rasionya. Ini tidak cukup untuk analisis statistik yang berarti,” Santostasi mengomentari asumsi yang diungkapkan oleh Brandt. Menurut model ketergantungan dayanya sendiri, puncak siklus keempat terjadi sekitar bulan Desember 2025 pada level ~$210.000.

● Perhatikan bahwa tidak hanya Giovanni Santostasi, tetapi juga banyak peserta pasar kripto lainnya, mengandalkan kelanjutan reli bullish dan mencapai ATH baru. Misalnya, Anthony Pompliano yang disebutkan di atas percaya bahwa dalam 12-18 bulan, koin menunggu pertumbuhan hingga $100.000 dengan peluang mencapai $150.000-200.000. Analis di Glassnode James Check berharap pada tahap ini, nilai BTC akan mencapai $250.000. Dan Peter Brand sendiri dalam laporan bulan Februari menyebutkan $200.000 sebagai potensi pencapaian. Pada saat yang sama, ekonom dari QCP Capital percaya bahwa perlu menunggu setidaknya dua bulan sebelum menilai dampak dari halving keempat yang lalu. “Harga spot tumbuh secara eksponensial hanya dalam 50-100 hari setelah tiga halving sebelumnya. Jika pola ini terulang kali ini, kenaikan bitcoin masih memiliki waktu berminggu-minggu untuk membangun posisi buy yang lebih besar,” menurut laporan mereka.

● Menurut CEO Morgan Creek Capital Mark Yusko, kemunculan BTC-ETF yang diperdagangkan di bursa telah menyebabkan perubahan permintaan yang signifikan. Namun dampaknya secara keseluruhan masih belum bisa dirasakan. Menurut pengusaha tersebut, aliran modal utama akan datang dari generasi baby boomer, yaitu mereka yang lahir antara tahun 1946 hingga 1964, melalui rekening pensiun yang dikelola oleh konsultan investasi. Modal generasi baby boomer diperkirakan mencapai $30 triliun. “Saya percaya bahwa dalam 12 bulan, $300 miliar akan mengalir ke dunia kripto – ini adalah 1% dari 30 triliun dolar. Faktanya, ini adalah jumlah uang yang lebih banyak daripada yang pernah dikonversi menjadi bitcoin dalam 15 tahun,” Yusko membagikan perkiraannya, menambahkan bahwa arus masuk berpotensi meningkatkan kapitalisasi pasar kripto menjadi $6 triliun.

● Perkiraan lain diberikan oleh spesialis dari Spot On Chain. Menurut mereka, model analisis yang mereka kembangkan didasarkan pada kumpulan data yang luas. Secara khusus, hal ini memperhitungkan halving, siklus suku bunga, faktor ETF, aktivitas investor ventura, dan penjualan bitcoin oleh para penambang. Menggunakan platform kecerdasan buatan Vertex AI dari Google Cloud, Spot On Chain memperoleh perkiraan harga BTC untuk tahun 2024-2025.

Selama Mei-Juli, harga cryptocurrency pertama, menurut perhitungan mereka, akan berada di kisaran $56.000-70.000. Periode ini ditandai dengan meningkatnya volatilitas. Pada paruh kedua tahun 2024, dengan probabilitas 63%, BTC akan naik menjadi $100.000. "Perkiraan ini menandakan sentimen bullish yang ada di pasar, yang akan difasilitasi oleh perkiraan penurunan suku bunga [oleh Federal Reserve AS]. Hal ini dapat meningkatkan permintaan aset berisiko seperti saham dan bitcoin," perwakilan dari Spot On Chain menjelaskan.

Menurut kata-kata mereka, terdapat “probabilitas yang meyakinkan” sebesar 42% bahwa pada paruh pertama tahun 2025, emas digital akan melampaui angka $150.000, karena mata uang kripto pertama biasanya memperbarui nilai maksimum historisnya dalam waktu 6-12 bulan setelah setiap halving. Jika kita mengambil keseluruhan tahun 2025, peluang pertumbuhan menjadi $150.000 meningkat menjadi 70%.

● Jadi, sebagaimana mengikuti dari perkiraan yang disajikan di atas, kisaran target utama bitcoin pada tahun 2025 berada pada ketinggian $150.000-200.000. Tentu saja, ini hanyalah perkiraan dan sama sekali bukan fakta bahwa hal itu akan menjadi kenyataan, terutama jika kita memperhitungkan pendapat dari "tim pemakaman" yang terdiri dari Warren Buffett, Charlie Munger, Peter Schiff, dan para kritikus keras lainnya terhadap mata uang kripto pertama. Sementara itu, pada saat ulasan ini ditulis, pada Jumat malam, 3 Mei, BTC/USD, memanfaatkan melemahnya dolar, tumbuh menjadi $63.000. Total kapitalisasi pasar kripto adalah $2,33 triliun ($2,36 triliun seminggu yang lalu). Indeks Ketakutan & Keserakahan Bitcoin menunjukkan penurunan yang serius – dari 70 menjadi 48 poin dan berpindah dari zona Keserakahan ke zona Netral.

NordFX Analytical Group

Pemberitahuan: Materi ini bukan merupakan rekomendasi investasi atau panduan untuk bekerja di pasar keuangan dan dimaksudkan untuk tujuan informasi saja. Perdagangan atau trading di pasar keuangan berisiko dan dapat mengakibatkan hilangnya seluruh dana yang disetorkan.

Kembali Kembali