EUR/USD: FedのアップルとECBのオレンジ

- ドル高が続く一方で、EUR/USD は下落です。先週の安値は、4月14日(木)のECBの会合の後の1.0757 でした。調整後、取引終了の鐘は1.0808付近で鳴りました。

前回のレビューでドル高予想の理由を3つ挙げました。まず一つがFedとECBの金融政策の違いです。現在、アメリカのインフレ率の最新データーにより米中央銀行のさらなる引き締めの可能性が高まっています: 消費者物価指数は40年ぶりの高水準を超えた8.5%。このようなインフレの加速が政府をより勢力的に動かし基準金利の引き上げやバランスシートの縮小計画についての5月改正があるかも知れません。

FOMC(連邦公開市場委員会)の副議長でもあるニューヨーク連銀のジョン・ウィリアムズ総裁は、ブルームバーグのインタビューでFedが出来るだけ早く、金利を中立レベルにもたらすこと、刺激せず経済成長を妨げない2% から2.5%の範囲が妥当であると述べています。つまり、5月のFOMCの会合では連邦政府の借り入れコストの0.5%の引き上げ現実的となりそうです。

タカ派的Fedとは対照的にヨーロッパ側では極めてハト派的な姿勢を崩していません。ECBは、予想通り、4月14日の会合で金利を0% の据え置きにしました。さらに、銀行側は以前も既に景気の不透明感が続く中での貸付費用はいいことよりも害になりかねないと発言していました。

クリスティーヌ・ラガルド総裁は、ECB会合の後の記者会見でECBの対応はFedよりも遅く、ウクライナの武力紛争によりユーロ圏が打撃を受けると発言しました。ラガルド総裁によれば、アメリカとヨーロッパの経済はリンゴやオレンジのように比較はできないと述べています。このようなフルーツのたとえに市場は強く反応してEUR/USD は2年ぶりの安値圏内に落ち込みました。

確かに、現在のユーロ圏の経済状況は楽観視できるものではなく、多くのアナリストは将来的に悪化の一途をたどると見ています。先週発表されたドイツの景況感指数は、数ヶ月ぶりの低水準に落ち込みました: マイナス 41.0 (一ヵ月前はマイナス39.3 )。ヨーロッパ経済の原動力である現在の経済状況の指標も4月はマイナス30.8 (3月はマイナス21.4)に落ち込んでいます。このような背景により、ドイツのGDPの成長の見通しは4.5% から 2.7%へ下がりました。

状況は、ウルズラ・フォン・デア・ライエン欧州委員長とジョセップ・ボレル欧州外交安全保障代表が次のロシアへの制裁としてロシアからの炭化水素の輸出制限が含まれることを発表しており、より混乱を招く可能性があります。つまり、ヨーロッパのスタグフレーションのリスクはかなり高い水準のままです。

ユーロへの圧力のもう一つの理由は前回のレビューで取り上げました。- フランスの大統領選。第1回投票は4月10日(日)に実施されました。今までのところ、現職のエマニュエル・マクロン大統領が27.84%の得票率でリードしています。極右政党である国民連合党首のマリーヌ・ルペン氏は23.15%を獲得しました。この差はかなり大きいものではなく、4月24日の第2回投票で野党が勝利する可能性も残されています。マリーヌ・ルペン党首は欧州懐疑論者です。党首が2017年にユーロ脱退を主張していたことを覚えておいてください。多くのアナリストによると、ルペン氏が勝利となれば、EUR/USD は1.0500レベル、または、それ以下に下落する可能性があります。

このペアを押し下げる別の理由は、世界的なリスク選好の低下です。S&P500 株価指数は3週連続で下落しており、ドルや米国債など安全資産への需要は逆に高まっています。

現在、アナリストの50% はドル高予想です。反対の意見は40% を占めており、残り10% のアナリストが中立の立場です。D1のすべてのトレンドインジケーターとオシレーターは赤ですがオシレーターの15% はこのペアの売られ過ぎを指しています。

直近のサポートは1.0800レベル。 EUR/USD の弱気筋にとっての直近の目標は4月17日の安値1.0757。 そして、このサポートを突破できれば、2020年の安値1.0635 と2016年の安値1.0325を目指すことになります。強気筋は 1.1000 レベルを超えようとして、達成できれば、1.1050圏内になるでしょう。しかし、このためには、まずは、1.0840と1.0900-1.0930のレジスタンスを克服する必要があります。

来週のカレンダーでは4月21日(木)にFedやECBのトップであるジェローム・パウエル議長とクリスティーヌ・ラガルド総裁の発言が予定されています。米国の失業や製造業に関するデーターも同日に発表されます。ドイツやユーロ圏全体としての景気指数は4月22日(金)に公表されます。

GBP/USD: 1.3000のバトル

- 前回の予想では、多くのアナリスト (65%) がGBP/USD の上値調整の見方でしたが、まさに、そのとおりでした。週明けは弱気筋の勝利のようでした: 1.3000 圏内のサポートを克服して1.2972への下落。

1.3000 は、3月15日の安値だけでなく、2021-2022年の安値のため、重要なサポート/レジスタンスレベルであることを思い出してください。4月13日(水)に強気筋が主導権を握り、このレジスタンスを突破、1.3147の高値をつけて、先週も 重要なレベルを超えた1.3060付近で終わりました。

ポンドは、利上げ戦でFRSよりイングランド銀行の勝利のための戦略が見込まれたことにより支持されました。イギリスのインフレ率は6.2%から7.0%へ上昇しています。イングランド銀行は4月にピークに達して7.2%に加速すると予想しています。しかし、多くの銀行は政府側の意見に同調せず、インフレ率の上昇は止まらず、4月に9.0% を迎えても上昇は続くとした見方です。つまり、イングランド銀行は何か手を打つ必要があります。この“何か” は、もちろん、利上げです。この見込みがイギリス通貨を押し上げました。

来週も1.3000 のバトルが続くと思われます。弱気筋側の勝利であれば、4月13日の安値1.2972の更新となり、 2020年11月の安値 1.2850付近の道が開かれ、そして、2020 年9月の安値1.2700圏内となるでしょう。直近のサポートは 1.3050です。アナリストの30%が弱気筋の勝利とした見解である一方、多く(70%)は強気筋側の勝利と見ています。 レジスタンスレベルは1.3100、1.3150とゾーン1.3190-1.3215、その後1.3270-1.3325、1.3400。D1のインジケーターについては、赤が際立って優勢です。オシレーターでは75%が赤で、残り15%が緑、 10% がニュートラルグレイです。トレンドインジケーターは赤が100% 。

イギリスの経済関連のイベントでは、4月22日と22日にあるイングランド銀行のアンドリュー・ベイリー総裁の発言に注目です。製造部門とサービス部門の景気指数も4月22日(金)に公表されます。

USD/JPY: 今までとは違う円の動向に期待?

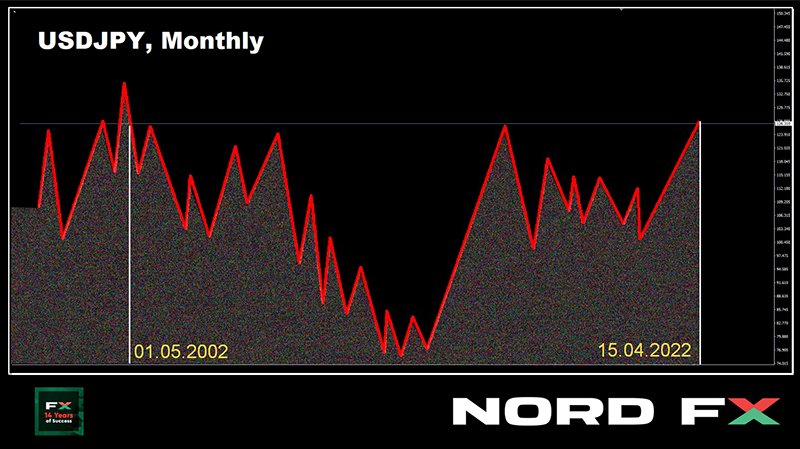

- 円安とUSD/JPY の上昇は止められないようです。日本円は今までとは異なる推移が続き、126.67の高値更新でした。 前回、ここまで上昇したのは2002年5月1日、つまり20年前です。

前回のレビューでは多くの日本人が円安に反対であることに言及しました。しかし、これにもかかわらず、日本銀行は利上げや金融緩和縮小を拒んだままでいます。政府は、経済活動を維持することがインフレ対策よりはるかに重要であると考えているのです。そして、米国連邦準備制度理事会の金融政策との差がUSD/JPY をさらに押し上げています。

このペアは、先週の取引を126.37で終了しました。45%のアナリストが来週は上昇トレンドのままであるとした見解です。わずかに多い55%は、3月末の週に同じように上昇した後、強力な調整があったことを記憶しており、現在、似たようなことを期待しています。ここで注目したいのは、5-6月期の予想になると、ドル高支持が80%に増えることです。既に、ラボバンクのストラテジストが急激にUSD/JPY が125.00を超えると日本政府が量的緩和政策(QE)の修正に着手する可能性が高くなると述べていることを引用しました。そして、この急激さは先週見られたことです。

D1のインジケーターについては完全一致: トレンドインジケーターの100%とオシレーターの100% は上向きですが、後者の35% は買われ過ぎ圏内です。間違いなく、今後数日間の主なサポートは126.00と125.00のレベル。このペアの高いボラティリティを考慮すれば、それから123.65-124.05、122.35-123.00、120.60-121.30。強気派のプランについては、4月15日の高値更新で127.00を超えようとするでしょう。20年前の水準に焦点をあて、その後の目標を掲げるのは、むしろ占いのようなものです。

今週の日本についての重要な統計発表はありません。

暗号資産: 4月12日: 世界宇宙飛行の日。 しかし、ビットコインではありません。

- 暗号資産市場にとって4月前半は成功したとは言えません。そして、ビットコインが2週間前の4月4日に200日移動平均線を超えてようとしていたなら、強気派は完全降伏で局地的安値は4月12日に$39.210 でした。この日は、世界宇宙飛行の日という記念日でした: ユーリ・ガガーリンが宇宙へ行き、1961年4月12日に世界で初めて地球を一周しました。BTC/USD は、星にとどきませんでした。むしろ、軌道からの落下が観測されました。

この執筆時点の4月15日(金)、このペアは$40,440付近で取引されています。時価総額はやや下がり、重要な心理レベルである 2兆ドルを下回った1,880兆ドル水準です。Crypto Fear & Greedインデックスは前回と同じ範囲にとどまることなく下がりました: 37 から22 ポイント低くなり、非常に恐怖に戻りました。

ビットコインは世界経済の一部となり、現在、株価指数と強い相関関係を示します。そのため、相場チャートは、まず、S&P500 チャートとかなり一致しています。なお、アルカナリサーチによれば、2022年3月時点のBTC とS&P500の相関関係係数は 0.497になります。ビットコインは株式市場の後に上下します。しかも、次は米連邦準備制度理事会の動向次第で上下します。もはや、ビットコインの独立性に疑問の余地はありません。

すでに述べたように、最近、ビットコインの蓄積の傾向が鮮明です。蓄積量は、排出量の何倍にもなり始めました。グラスノードによると、中央集権的なプラットフォームからのコインの流出額は1ヵ月あたり96,200 BTC に増えており、歴史的に見ても非常に稀なことです。“クジラ”に加えて、いわゆる“エビ” (残高1BTC未満のアドレス) も蓄積を続けています。そこで、なぜ、保有感情が価格上昇につながらないのでしょうか?

答えは簡単です: 新規の投資家の参入がないからです。以前からの投資家はコインを長期保有するか、手放すかです。コイングラスによれば、4月12日だけでも約4億3900万ドル相当の暗号資産のポジションが強制決済となりました。その一方では、88%の決済注文がロングポジションでした。1億6000万ドル分のビットコイン先物契約も決済されました。しかし、暗号資産セクターへの大きな新規投資家の参入はありません。

投資家は3月末からリスク選好が低くなり、DXY ドルインデックスや米国債10年利回りが定期的に高値を更新しています。3月に米国で8.5%になったインフレ率の上昇にもかかわらず、市場は米中央銀行が5月の会合で再度の利上げ、それも、0.25%ではなく、直ちに、0.5%を期待しています。これは、高いリスク資産からより安全な資産への関心が移っていることが理由です。

ブルームバーグのアナリストによると、ビットコインの価値は間もなく$26,000に下がるかも知れません。アナリストは “弱気フラッグ”と言われるテクニカル分析のとおりであれば、 このようなシナリオは避けられなくなると主張しています。この見解では、BTC のレートが$37,500付近の重要なサポートレベルに到達しようとしています。これを上回らない場合は、市場は暴落に直面します。

アナリストのジェフリー・ハレー氏の予想はやや楽観的なようです。同氏はビットコインが一定範囲内での取引を続け下限は$36,500であると見ています。BTC がさらに下落すれば、トレーダーや投資家にとって大きな損失になるかもしれません。しかし、ビットコインの価格が近い将来に上限である$47,500の範囲を超えるようであれば、これが新高値更新の前提条件となります。

また、現在の市場状況に全く不安や動揺を感じていないインフルエンサーもいます。ビットコインの投資で知られているMicrostrategy のマイケル・セイラーCEOや投資会社のArch Invest のキャッシー・ウッド代表などはビットコインに期待したままで上昇を楽しみにしています。

セイラー氏とウッド氏はマイアミで開催されたビットコイン2022 の会合でFedの金融政策がインフレを続け、価格を押し上げると結論づけています。ウッド氏によれば、このような状況での回避手段としてのビットコインは上昇の可能性が大きく、1コインあたり100万ドルの可能性もあるとしています。“そのためには、かなりの労力が必要になります” とArch Investの代表は述べています。 "多くを必要としません。私たち皆が資産の2.5%をビットコインに変えればいいだけです”

著名な作家で投資家のロバート・キヨサキ氏も同様の意見で食品、石油、エネルギー価格の上昇と広範囲にわたるインフレにより米ドルやほかの市場は崩壊寸前であるとした見解です。金持ち父さん、貧乏父さんのベストセラー作家は世界金融で起きていることは崩壊の予兆であり、この過程はシンプルに米国の人口の半分を打ちのめすだろうと断言しました。同氏はこの状況での暗号資産はリスクを軽減させるための堅実な手段ではあるが、すべての人がこの種の資産利用に期待してはいけないと注意しています。キヨサキ氏は、現在、アメリカ人の40%が1,000ドルの貯蓄すら持っていないことを強調しました。インフレ率が上昇すれば、この数字は直ぐに50%を超えます。同氏によれば、それから、革命がはじまります。

モーニングスターのアナリストは暗号資産がリターンにおいて株式や債券市場には敵わないとしたレポートを掲載しました。同時に、ビットコインが“金に比べてリスクが高すぎる” と注意しています。レポートの記者は暗号資産市場の参入者への見込み利益が大きいが、非常に注意しなければならないと主張しています。 “息をのむようなすべての反発には同じように残酷な暴落がつきものです” とモーニングスターは指摘しています。

暗号資産への投機や投資には、かなりリスクがあることに異論はありません。しかし、この業界には、ほかの業界同様に追加収入を得ることができます。これは暗号資産ライフハックで定期的に話題にしていることです。今回は、熱エネルギーについてであり、プールで泳ぐことが大好きな子どもがいるジョナサン・ユアンという人物の話です。しかし、子どもたちは水があまりにも冷たすぎるため、あまり、泳ぐことはなかったそうです。

ユアン自身はマイニング関して積極的であり、設備の熱量のあまりの多さに着目していました。彼は熱交換器を購入して、温水にするためのシステムを導入しました。彼によると、この発案のおかげで、プールの温度は32° C程度に維持でき、暗号資産ファームでは冷水システムを受けています。ジョナサン・ユアンはこの原理で、ほぼすべて:リビングやガレージなどを温めることができると述べています。暖房は最高60°Cにすることができます。

ただし、ここにはちょっとしたオチがあります。彼がASICマイナーを限界まで酷使したところ、プールの温度が43°C以上に上がりました。子どもたちは嫌がって、また、プールで泳ぐことを止めてしまいました。つまり、古代ギリシャの医学の“父” であるヒポクラテスの “少量で良ものを”という名言は正しかったのです。

NordFX Analytical Group

注意: これらの内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場での取引には、リスクが伴うため投資した資金を全て失う可能性もあります

戻る 戻る