EUR/USD: 穏やかな一週間

- 先週のEUR/USD は、かなり穏やかでした。1.0500のピボットポイントに沿った推移で最大変動幅は140ポイント以下(1.0468-1.0605)で今日にしてはかなり小幅でした。

ジョー・バイデン大統領の米国議会への訴えは、燃料に対する税の3ヵ月間の免除要請以外は、はっきり言って何もありません。そして、ガソリンにかかる連邦税は1ガロンあたり、18 セントだけで4%以下です。つまり、このような短期間では経済効果を与えることはなく、まして、インフレ抑制にはならないでしょう。

FRBについては、ジェローム・パウエル議長の議会証言も目新しいことはありません。議長は、景気後退の恐れがあるにもかかわらず、FRBが金融引き締め策でインフレに対抗することを認めただけでした。このような意向については、ミシェル・ボウマンFRB理事も、FOMC(連邦公開市場委員会)で7月に0.75%、その後の会合で複数回の少なくても0.50%の政策金利の引き上げについては適正ではないとしても必要であると述べて支持しています。

両者の発言については驚くものではなく、明らかに市場はこの引き上げについて、すでに長い間、相場の中に織り込んでいたようです。しかし、このような背景で米国債10年利回りは、この2週間で最も低い水準で3.5%から 3%になりました。株式市場(S&P500、ダウ・ジョーンズ、ナスダック)やその他のリスク資産は、逆にやや上昇でした。これは、ウクライナとロシア戦線で大きな出来事がなかったことやそれに伴う自然エネルギー源の価格の下落で促されました。つまり、例えば、原油価格は、この10日間でおよそ10-13%の下落です。

6月23日(木)に発表されたマクロ統計が、はじめボラティリティを大きくしたものの、最終的にEUR/USD を振り子のように元の位置に戻しました。理由は、EUと米国の事業活動が共に、予想よりも、はるかに悪化していたことが明らかになったからです。ユーロ圏の製造業景況感指数は、予測では 54.6 から 54.0 に低下するはずでしたが、実際には 52.0 ポイントに落ち込みました。サービス部門の事業活動指数も同様: 予想していた55.8ポイントではなく、56.1 から52.8 へ落ち込みました。つまり、マークイット統合指数は0.6ポイントではなく、2.9ポイント下がり、54.8から 51.9 (予想 54.2)へ下落でした。

ヨーロッパに続き、アメリカでも同様の統計発表がありましたが、かなりがっかりした結果でした。つまり、製造部門の事業活動指数は4.6ポイント低下して52.4になりました(以前の値は57.0、予測は56.0)。サービス部門の同様の指数はやや上昇: 53.4ポイントから51.6ポイントへ低下(予想53.0)。 つまり、事業活動の総合指数は予想の52.8ポイントに対して53.6ポイントから 51.2ポイントに低下しました。

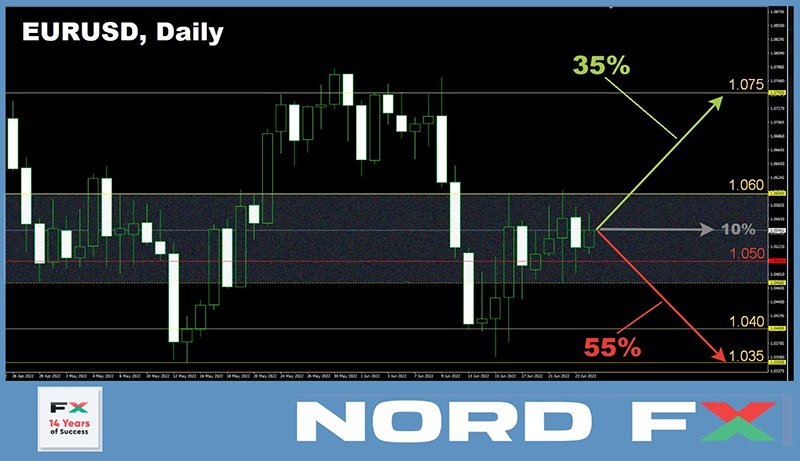

EUR/USD は1.0555で取引を終えました。このレビューの執筆時である6月24日の夕方、専門家の意見は次のとおり: 予想では35%が強気 – 55%が弱気、10% が中立。D1では、かなり混沌としています。オシレーターでは35% が赤、25%が緑、40%がニュートラルグレー。トレンドインジケーターでは60%が赤で40%が緑。直近の強力なレジスタンスは、1.0600 ゾーンであり、成功すれば、強気筋は1.0640 のレジスタンスを突破して、1.0750-1.0770 ゾーンに上昇、次のターゲットは1.0800になります。 1.0500を除けば、弱気筋の第一の課題は、1.0470前後のサポートを突破、そして、5月13日の安値1.0350の更新です。成功すれば、2017年の安値1.0340に向かう嵐となり、その下には、20年前のサポートのみとなります。

来週については、6月27日(月)に米国消費者市場のデーター、6月29日と30日にドイツ消費者市場のデーター、7月1日(金)にユーロ圏の消費者物価(CPI)が発表される予定です。米国製造業PMIも7月1日に発表予定です。また、6月29日に公表される米国のGDP(Q1)にも注目しましょう。さらに、クリスティーヌ・ラガルドECB総裁ECB の発言が今週は続けてあります: 6月27日、28日、29日。なお、ジェローム・パウエル議長の発言もありますが、6月29日(水)の一回のみです。

GBP/USD: 原動力を探す

- 1.2216で始まった5日間はGBP/USD の1.2280で終了しました。また、6月13日から6月17日までの期間に最大470ポイントを超える変動幅があったとすれば、先週はこの3倍以下の160 ポイントでした。この小休止は注目すべきマクロ経済イベントがなかったことが主な原因です。しかし、それはまた、市場がポンドの動きを決めかねていることを示唆しており、このペアの方向性を決める原動力を探していることになります。

一部のアナリストによると、英国通貨の上昇は政情不安によって抑えられています。保守党議員のボリス・ジョンソン首相への反対票と共に6月の不信任決議を乗り切りました。さらに、補選で保守党は2議席失いました。

国家統計局によると、国内経済では5月の小売売上高は前月比 0.5%減です。市場予想の0.7%減より若干良い結果となりました。しかし、これは40年ぶりの高水準である年間9.1%という数字で英国通貨にさほど貢献しませんでした。インフレ率の上昇の主な要因は燃料価格と食料品価格の値上がりでした。

一部専門家によると、イギリスのインフレ率は上昇しており、11月には11%を超える可能性があります。これにより、所得水準の低下、貯蓄の減少、さらには現在の購買力の低下を招くことは明らかです。この悪循環に対抗するため、6月16日にイングランド銀行(BOE)は政策金利を1.00% から1.25% へ引き上げました。そのため、英国通貨は数時間のうちに365 ポイント上昇しました。ただ、米国の連邦準備制度理事会とまるで同じように政府は景気後退に向かうことを恐れず、定期的に借入コストの引き上げを続けるのでしょうか? 多くのトレーダーや投資家は、これには懐疑的です。

現在のところ、40%のアナリストはGBP/USD が近いうちに再び1.2400 のレジスタンスを突破、反対に25%が1.2170-1.2200圏内のサポートを待っており、残りの35%のアナリストが中立の立場です。

D1のトレンドインジケーターでは、75-25%が赤の優勢です。オシレーターでは、このような明らかさはありません: 45% だけが下向きであり、25%が反対向き、残りの 30% は横ばいです。サポートは、1.2170-1.2200、そして、 1.2075 と1.2040。このペアの強い足場は心理的に重要な1.2000レベルで、その後は6月14日の安値1.1932。 上昇であれば、このペアは1.2300-1.2325、1.2400-1.2430、1.2460でレジスタンスに直面して、その後のターゲットは1.2500 と1.2600。

イギリスの来週のマクロ経済では、6月30日(木)に発表される2022年第1四半期の国内GDPの公表に注目できます。前日の6月29日(水)にあるアンドリュー・ベイリー英中央銀行総裁の発言も興味を惹きつけるものかも知れません。一週間の取引終了日である7月1日(金)にはイギリスの製造部門における事業活動指数(PMI)が発表されます。

USD/JPY: "ヘッド" と "ショルダー"が見えてきた。 次は、どこt?

- USD/JPY の先週は、従来のテクニカル分析であるヘッドとショルダーのパターンでした。134.95で始まり、136.70の高値上昇、そして、134.25の安値に引き戻り、135.20で終了しました。

日本銀行と米国のFRBの金融政策の違いもあり、6月22日(水)には136.70まで上昇、再び24年ぶりの高値更新でした。既に、これについては幾度となく述べています。引き戻しについては、国が大きく依存している世界的な鉱物燃料の下落や米国債10年利回りによるところが大きいです。

米国債10年利回りとUSD/JPY 通貨の直接的な相関関係については、よく知られています。国債利回りが下落すれば、ドルに対する円は高くなり、USD/JPYは下落トレンドのパターンをつくります。 これは、国債利回りが3%に下落した週後半で見られたことです。

ロイターは5月の日本の全国消費者物価指数(CPI)が2ヵ月連続、日銀の目標である2%を上回ったと報じました。 これは世界的に原材料が高騰する中で危うい日本経済に圧力をかけているシグナルを示唆しています。

多くのアナリストは、物価上昇が一時的なものであるとした日本銀行(BOJ)の予想が誤りであったとした見方をしています。つまり、政府の“超ハト派”金融政策は誤りとなります。 ウクライナのロシア侵攻による燃料や食料品の高騰と輸入コストを押し上げる円安が2022年の大半を日本銀行が目標としたインフレ率を引き続き上回るとアナリストたちは述べています。

日本政府関係者は、これについては否定していません。そのため、政府と日本銀行は6月17日に共同声明で自国通貨の下落の懸念について発表しました。木原誠二内閣官房副長官も、インフレが消費者心理に与える影響を注視していくと述べています。しかし、日本銀行の雨宮正佳副総裁によると、日本経済は勢いを増しているため、日銀は緩やかな金融政策を引き続けるとのことです。

上記を考慮すると、全体的なファンダメンタルの背景では、USD/JPY の強気が続いており、現在の下落は燃料価格と国債利回りの低下による数年ぶりの高値調整としてみなされます。

大半のアナリスト(50%) は少なくても133.00-133.50水準で調整が続くと予想しています。アナリストの 30% は137.00を上回る高値更新、20%は小休止で横ばいの推移を予想しています。D1インジケーターでは、アナリストの意見とはかなり異なる描写です。オシレーターの85%は緑(このうち10%は買われ過ぎ圏内)、残りの 15% は中立の立場です。トレンドインジケーターでは85%が上向き、15%が下向きです。直近のサポートは、134.40、続いて、134.00、133.50、133.00、132.30、 131.50、129.70-130.30、128.60 、128.00。135.40の当面のレジスタンスと6月22日の高値136.70を除く、強気筋のさらなる目標設定は困難です。予想では、137.00、140.00、 150.00などが多く挙げられています。このペアの直近3ヵ月の上昇が続くようであれば、8月もしくは9月上旬に150.00 圏内になるでしょう。

来週の予定では、日本の大手製造業と大手非製造企業の短観(第2四半期)が7月1日(金)に発表されます。

暗号資産: エルサルバドルの大統領からのBTC予想

- 先週のレビューは"大惨事か$20,000 のバトル"でした。先週について、今回は惨事と言うほどではありませんでしたが、予期していた$20,000のバトルは終了しませんでした。先週の安値は$17,597、高値は$21,667、6月25日(土)のBTC/USD は$21,350でした。この時点で暗号市場の時価総額は0.96兆ドル(1週間前は0.895兆ドル)でした。 Crypto Fear & Greed インデックスは、非常に恐怖の圏内から離れずに、100ポイント中11ポイントです(一週間前は7ポイント)。

全体的な市場の雰囲気はこの非常に恐怖と完全に合致しています。ネットでは再びビットコインの死が話題になっています。Google トレンドの検索クエリ数は、2017年12月に近い最高レベルに戻っています。当時、待望の$20,000をつけると、ビットコインは瞬く間に下落して数日で40% 以上の損失となったことを思い出してみましょう。長年との唯一の違いは、下から$20,000 レベルに向かっていたビットコインが、今回、上から向かっていることです。そして、市場は当時、上値を追っていましたが、今回は下値を追っています。さらに、多くのインフルエンサーによれば、これが底値である必要が全くありません。

つまり、有名な暗号資産評論家であるユーロパシフィックキャピタルのピーター・シフ代表によれば、 “今のところ、弱気相場の底を打った通常のフォームの兆しが見られせん”。 こちらの金の支持者によれば、以前の$30,000水準と同じように$20,000を頂点とした 同じ“ブルトラップ”です。 “急落下するもではありません。実際はゆっくりと徐々に崩壊します"とシフ氏は述べています。同氏は5月にビットコインが$8,000になると予想していたことを思い出してみましょう。そして、同氏は6月中旬には、さらに安い$5,000前後の最安値の可能性を示していました。

ユーロパシフィックキャピタルの代表によれば、暗号資産市場の崩壊は経済にはプラスです。ビジネステレビ番組SharkTankの共同司会者であるケビン・オリアリー氏も同様のことを指摘しています。同氏は暗号資産の冬に大企業が倒産することがあっても恐れるべきではないと考えています。“このことから学ぶことが多いのでほかの企業にも良いことです。暗号資産市場には倒産の波が押し寄せてくると思います。誰に起きるかはわかりません。後で、誰がハイリスクなポジションをとっていたか知ることになるでしょう。しかし、以前にもこのようなことがありました。崩壊されて良いことでした” とミリオネアである同氏は述べています。

InvestAnswers 暗号資産チャンネルでは、さらなる暗号資産の崩壊となる3つの要因の可能性を挙げました。BTC の価格は、マイクロストラテジーのマイケル・セイラーCEOが同社の保有するビットコインを全て売却した場合、さらに下落するかもしれません。さらに、ステーブルコインのテザー(USDT)の崩壊や暗号資産ヘッジファンドのThree Arrows Capital の問題もさらなるビットコイン離れにつながる可能性があります。InvestAnswersによれば、テスラの暗号資産売却の可能性を忘れてはなりません。

マイクロストラテジーでは、先週、ビットコインの下落により12億ドルの損失を計上しました。Three Arrows キャピタルファンドでは現在180億ドルのうち24億ドルほどの資産になります。

大きな問題は投資家だけでなく、マイナーにも広がっています。ビットコインの下落や計算の複雑化が増すことで、マイニングからの収益率も年間平均よりも現在65% 低くなっています。同時に、ビットメイン社のAntminer S19 ASICの効率性も2021年の11月の水準よりも80%悪化して、人気のS9 モデルも収益性を完全に失っています。このような状況でマイニング企業はローンの返済や現在の運営費用のために保有しているBTCを売却しなければならない状態が市場に圧力をかけています。残りの保有量は推定46,000 コイン(約9億2千万ドル)です。このビットコインも売りに出されれば、相場はさらに下落することは間違いありません。

今年の暗号通貨市場の崩壊を正しく予測していたアナリスト、通称カポが予測を更新しました。彼の見解では、BTC は$16,200、 ETH は$750に下落予想です。カポによると、短期的な上昇でビットコインがサイクルの底打ちをすると投資家は信じているようです: “ブルトラップです。アルトコインからの資金がBTCに流れ込んで売られもしますが、それはもう少し後です。まだ、底ではありません” と同氏は述べました。

別のアナリストである暗号資産ストラテジストのケビン・スベンソン氏によると、ビットコインは$17,000-18,000 の幅で底を打ち、その後は$30,000 前後に急騰する可能性があるとのことです。同時に、スベンソン氏は、短期的な上昇を予想していますが、近い将来、新たな強気市場を立ち上げるための前提条件が見られないといいます: “主な障害は下値抵抗を突破することであり、この過程は年末まで続く可能性があります”。ストラテジストによると、 斜め抵抗線を突破した後、ビットコインは狭い取引幅となり、2024までは新たな上昇トレンドが始まることはありません。

現在のビットコインのレートは低いものの、多くの暗号資産業界の人々は将来性を信じています。例えば、2025年までにBTC の$100,000 に上昇する可能性です。このような楽観的支持者の1人がStock-to-Flow (S2F) で予測するPlanBと呼ばれるアナリストです。このモデルは2022年3月までの3年間はうまくいっていましたが、その後は失敗しています。

Daily Gwei のクリエーターであるアンソニー・サッサーノ氏やイーサリアムの共同設立者であるヴィタリック・ブテリン氏は最近S2Fを批判しており、アカウントの削除をPlanBに助言しています。

アナリストはこの批判に対して謙虚な反応を示しました。崩壊の余波で多くの人がリーダーを含めた身代わりを探しています。そして、PlanB は5種類のBTC価格予測モデルのグラフを提示しました。図によると、最も適したグラフは複雑さと暗号通貨のマイニングコストによる推定です。S2F モデルは、同様に、過度に楽観的な見方を示しています。

別のアナリストのベンジャミン・コーエン氏はビットコインの底打ちモデルを提案しました。同氏はインフレ率、S&P500株価指数、BTC価格の相関関係から底値が予測できると考えています。S&P500株価指数はインフレがピークに達して反転するまで最安値になった記録はないと同氏は主張しています。したがって、BTC は同じ理由から底を打つ可能性はないでしょう。 “マクロ経済指標は、現時点では信じられないほど見通しが暗いようです。1970代に遡ると、インフレがまずピークに達してS&Pが底を打つという非常に似たような動きが見られます。この当時、S&P は50%下落しました”と コーエン氏は記述しています。

このレビューの最後の楽しいい暗号資産ライフハックセクションで、もう一つ“予測モデル”を載せておきます。これは、エルサルバドルのナジブ・ブケレ大統領によって提供されています。 “私からのアドバイスは、チャートを見ることはやめて、人生を楽しむことです。BTCに投資したなら、あなたの投資は安全、レートは弱気市場の後に、すぐに上昇するでしょう。大事なことは忍耐です” と大統領は記述しています。参考までですが、エルサルバドルの公的ビットコインファンドは2,301 BTC で平均購入価格は$43,900です。つまり、現時点では、55%前後の損失です。しかし、ナジブ・ブケレ"モデル" では、こんな "ささいな" ことには気にする必要はありません。大事なことは、人生を大事にすることです!

NordFX Analytical Group

注意: これらの内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る