EUR/USD: 1.0000まであと一歩

- ドルがユーロとの1:1のパリティを達成しようとしていることについて、繰り返し述べてきました。しかし、こんなに早く達成しそうになるとは想定外でした: EUR/USD は7月8日金曜日に局地的安値の1.0071 をつけました。1.0000まで残すところ71ポイントだけです。前回、これほどまで安値となったのは2002年12月のことです。

今週の高値は1.0462。つまり、米国通貨が欧州通貨を7月4日から8日までに400ポイント弱押し下げました。 これには、2つ理由があります。

一つは、全体的なドル高でDXY インデックスは20年ぶりの高値更新となり7月8日に107.77をつけました。 この推移の理由には、従来どおり米中央銀行の金融引き締め策 (QT)にあります。 7月6日(水)に公表されたFOMC(米連邦公開市場委員会)の6月の議事録では、どうにかしてインフレを抑制したいという政府当局の考えが再確認できます。ここでの主な手段が、フェデラルファンドに対するリファイナンス金利の急激な引き上げです。1994年以降、はじめて急激な0.75%の利上げをしたことを思い出してみましょう。FOMC議事録にあるように、委員会のメンバーは、次回7月27日に、さらに50-75 ベーシスポイントの引き上げを検討しています。

ポルトガルのシントラで開催されたECBフォーラムに参加したパウエルFRB議長は、実施している積極的な金融引き締め策に米国経済が十分対応できると聴衆に断言したことを思いだしましょう。

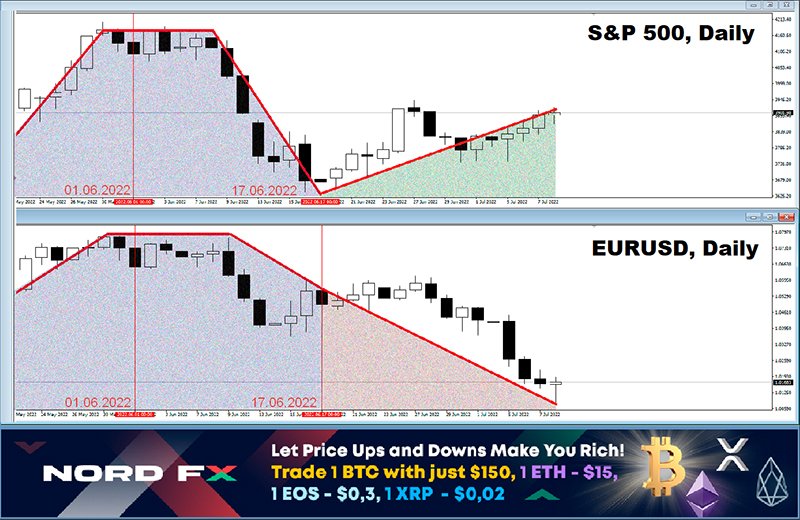

ここで注目したいのは、ドル高に伴って米国株式指数も上昇するという市場でも珍しい状況であるということです。つまり、6月17日以来、S&P500 は7.5% (3635.60から 3910.60) 、ダウ・ジョーンズは6.1% (29646.60 から31463.00)に上昇しました。この理由は、ユーロなどの通貨をほかの国のリスク資産と同じように売却して得たドルの一部をアメリカ企業の株式に投じていることだと考えられます。ジェローム・パウエル議長がシントラの記者会見で米国経済の後退が不可避であると明らかにし、アトランタ連邦準備銀行が今期の米国GDPは2.1%減少する可能性があると発表したにもかかわらずです。しかし、明らかにほかの諸国の状況の方が悪いため選択肢は非常に少なくなります。

EUR/USD を押し下げる二つ目の理由は、ウクライナの武力侵攻によるロシアへの制裁でEUの長引くエネルギー危機に脅かされているヨーロッパ経済の問題です。

一週間前、ECBの クリスティーヌ・ラガルド総裁は“ヨーロッパのインフレ予想は以前より、はるかに高く”、 “インフレを低くする状態には、すぐには戻せないであろう”、政府は、“インフレ率を目標の2%まで下げるために必要な限りのことをする” と述べていました。しかし、数日もたたないうちに、ドイツ連邦銀行のヨアヒム・ナーゲル総裁は利上げがヨーロ圏の最も弱い経済を破産に追い込むことになるため、慎重になるべきだとECBに促しました。これにより、市場は政府が政策金利はゆっくりと引き上がる判断し、ヨアヒム・ナーゲル総裁の言葉を受けてユーロ売りがさらに積極的となりました。

マクロ統計発表が最近、調整や逆に全体的な弱気傾向に戻るための反転という言い訳に過ぎないことになっていることに注意です: 合計で、2021年1月以降、およそ2,200ポイント、2008年7月以降だ5,800ポイント以上の下落が続いています。若干の調整の後、先週は1.0177 の水準で取引終了の鐘が鳴りました。このレビューの執筆時点の7月8日の夕方、アナリストの意見は次のように分かれています: 65%が再び下向きを予想、15% が強気、20%が予測不能といったところです。 D1のインジケーターでは、明確なシグナルを示しています: オシレーターとトレンドインジケーターの100%が赤。 注目すべきは、15%のオシレーターが売られすぎのゾーンにあることです。

1.0160のサポートと先週の安値 1.0071以外の弱気筋の課題のNo.1 は1.0000にして勝利を祝うことでしょう。ある程度の確率で、勢いにより、さらに安い200の強力なサポート/レジスタンスゾーンである0.9900-0.9930まで下落することもありえます。 もしかしたら、ないかも知れません。1.0340まで下落したEUR/USD が反転して1.2555に急騰した2017年を思い出せば十分でしょう。強気筋のターゲットは、1.0350-1.0450に戻り、その後は、1.0450-1.0600 と1.0625-1.0760の圏内です。成功すれば、強気筋は1.0750-1.0770に上昇、次のターゲットが1.0800になります。

今後1週間の経済指標の予定では、ドイツとアメリカの消費者市場が発表される7月13日(水)が注目です。7月15日(金)には小売売上高とミシガン大学消費者信頼感指数が予定されており、一部マクロ統計を知ることになります。

GBP/USD: 1.2000のバトル

- ユーロ崩壊とは違い、GBP/USD は1.2000 水準にしがみついています。週明けは1.2095で始まり、1.2164に上昇、その後は1.1875へ下落でしたが、最終的には5日間の週終わりは1.2030で終えることができました。イギリスの政治情勢の難局やボリス・ジョンソン首相を含んだ多くの閣僚の辞任にもかかわらずです。

経済的な要因を含めて理論的にもポンドは押し下げられるはずでした。ブレグジットの課題もあります。議会にEU離脱協定の一環として合意された英国と北アイルランド間の関税手続きを一方的に変更できる法案が提出されたことを思い出してください。これに対して、憤慨したドイツとアイルランドの外相は、イギリスは既に国際協定に違反していると非難しており、両国間の多くの貿易関係の断絶が予測されています。

40年ぶりの高いインフレ率にも気がめいります。イギリスは、EUよりロシアからのエネルギーに依存していませんが、11月にはインフレ率は11%になると予想されており、経済が深刻な景気後退につながる可能性も否定できません。。

しかし、イングランド銀行(BOE)の金融引き締め策がいっそう早まったことで、この恐れがポンドのサポートとなりました。つまり、7月7日(木) のイギリス政府の指導者によるハト派的声明がGBP/USD の下落を止め、上昇へ転じたのです。

まず、金融政策委員会(MPC)のキャサリン・マン委員は、インフレプロセスの不透明性が利上げを上回る賛成を増やすと述べました。そして、すぐに、イングランド銀行のヒュー・ピルチーフエコノミストが、必要に応じて中央銀行の金融引き締め策のペースを早めることができると発表しています。

現在、アナリストの60% はGBP/USD が近いうちに下落、反対に、15%が反発予想で、25%は中立の立場です。

D1 のインジケーターでは、次のとおりです。トレンドインジケーターでは、85:15% で赤が優勢。オシレーターでは、弱気が若干少なく: 75% で下落を示し、残り25% が上を向いています。

直近のサポートは1.2000、続いて、1.1875-1.1930。弱気筋の中期ターゲットは 2020 年の3月の安値1.1409。上昇の場合、このペアは1.2100、 1.2160-1.2175、1.2200-1.2235、1.2300-1.2325、 1.2400-1.2430、 1.2460でレジスタンスに直面して、その後は1.2500 と 1.2600 付近がターゲットになります。

イギリスのマクロ経済カレンダーでは、7月12日(火)に予定されているアンドリュー・ベイリー英中銀総裁の発言に注目することをお勧めします。翌日の7月13日(水)は、イギリスの製造生産高とGDPの発表があります。

USD/JPY: 嵐の前の静けさ?

- USD/JPY は、5週間ぶりに24-年ぶりの高値更新とはなりませでした。予想通り、一休止で5日間の取引幅は134.77-136.55 で終値は136.06でした。

6月29日に 137.00 の高値にもう一歩のところでしたが:136.99で至らなかったことを思い出してください。新たな攻撃にでるのでしょうか? 調査したアナリストの中で、このシナリオを支持する人は... 5%だとわかりました。35% は横ばい支持です。多くのアナリスト (60%) は、このペアの下落支持のままです: 最終的に輸入業者や主婦の待ち望んでいたことが実現して、円が攻撃にでて安全通貨としての地位を取り戻したらどうなるのでしょうか?

D1インジケーターでは、アナリストの意見とはかなり異なります。オシレーターでは、65%が緑、 10%が赤、残り25%がニュートラルです。トレンドインジケーターでは、100% が上向きです。

直近のサポートは、135.50、次が 134.75、それに続いて 134.00、133.50、133.00、132.30、131.50、129.70-130.30、128.60 、128.00。136.35の当面のレジスタンスの克服と137.00を除けば、強気筋のさらなる目標設定は困難です。よく、予想では137.00、140.00 、150.00 があります。このペアがこの3ヵ月のように上昇していけば、8月の下旬か9月上旬には150.00 になることになります。

今週、日本のマクロ統計や政治情勢に関する重要なイベントの予定はありません。唯一注目すべきは、7月11日(月)の黒田東彦日銀総裁の発言です。しかし、総裁からの驚くような発言があると期待すべきではないでしょう。

暗号資産: 走るか、待つか?

- $20,000 の攻防戦は3週間以上経っても決着がつきません。時には、大惨事が迫っているように思え、BTC/USD は一瞬にしてさらに急落となっていたでしょう。さらに、現在の価値から50-80% をさらに失うと予測するアナリストもいます。金持ち父さん貧乏父さんの著者であるベストセラー作家のロバート・キヨサキ氏は、さらに強力で95%の$1,100にまで下落すると予測しています。しかし、強気筋は、今のところ、かろうじて前線にかじりついています。

既に、ビットコインについては$20,000が歴史的に重要なレベルであることは述べてきました。ビットコインがこの水準に近づき$19,270の高値をつけた後、84%まで暴落した2017年の12月の惨事を思い出せば十分でしょう。確かに、$20,000 への攻防は下からでしたが、今回は上からになります。

暗号資産愛好者の中には、今でも、デジタル資産市場の独立性を主張している人もいます。コインが大量に売られ、3回も相場が崩れたのは、多くのプロジェクトの崩壊が原因だと考えているのです。しかし、私たちの見解では、これだと因果関係を無視することになります。実際は、世界的なリスクへの嫌悪感がすべての問題の核心です。世界的な景気後退と米国連邦準備制度理事会の急激な金融引き締め予想に怯え、あらゆるリスク資産を積極的に処分しているのです。世界的に株式市場は売り圧力にさらされており、BTCと直接相関関係のあるS&P500、ダウ・ジョーンズ、ナスダック総合指数のような株価指数のチャートを見れば明らかです。これらが向かうところ、ビットコインが向かうところ、この独立性については長らく話されることはありませんでした。世界経済のグローバルな問題が多くの暗号資産のプロジェクトを破綻させ、次に、デジタル資産所有者の間でパニックが広がっただけなのです。

この状況の分析に関して、Cramer & Coの元ヘッジファンドのマネージャーでCNBCのテレビ番組マッド・マネーの司会者であるジム・クレイマー氏は米国連邦準備制度理事会が暗号通貨資産との戦いで"素晴らしい勝利" を収めたと発表しました。“素晴らしい勝利を収めたFRBはインフレの前線にいます: これは、金融投機に対する戦いです [...] 暗号資産破滅の作業はほぼ終わりであるが、まだ、それについて知らないようです” と同氏は述べています。

グラスノードによると、ビットコインは6月に 記録的な値下がりをしており、 “市場観光客” はほとんどゲームから離れ、“前線”にいるのはホドラーだけです。月次推移状況では2011年だけが悪くなっていました。1日のアクティブアドレス数は、11月の100万件超から現在の87万件に減少しています。参加者の増加率は2018-19年の記録と反して、現在は一日あたりの新規ユーザーは7,000 を超えることはありません。

最大の流出が機関投資家 (100万ドルからの投資を行う企業)、パブリックマイナー(クレジットで産出量を拡大させている)と投機家やカジュアルな参加者が記録されています。機関投資家の6月の暗号資産の引出額は1億8800万ドルになり、 “非流動供給” 量は223,000 BTC の2017年7月以来、最も高くなっています。

米国株式市場の調整のおかげでビットコインは先週$20,000 に上昇しました。このレビュー執筆時(7月8日(金))、ビットコインは$21,800 圏内の取引です。暗号資産市場の時価総額は0.966兆ドル(1週間前は0.876兆ドル)。 Crypto Fear & Greed インデックスは先週、やや上向きで11 ポイントから20 ポイントに上昇しましたが、非常に恐怖の圏内のままです。

ビットコインの先行きは? Cane Island Alternative Advisorsの投資マネジメントであるティモシー・ピーターソン氏によれば、ビットコインの価格はアメリカの要因による圧力で今後数ヶ月は下落が続くことになります。同氏の計算だと、アメリカの景気後退の可能性は70%と高くなっており、それに伴い、リスク資産から資金が離れ、BTC の価格は夏の終わりまでに20% 、さらには40% まで暴落する可能性があります。Arcane Research のリサーチでは、ビットコインが$10,350まで下落する可能性があると述べていたこを思い出しましょう。

2007年の住宅ローン危機を予測したマイケル・バリー氏も現在の市場の状況が弱気サイクルの途中に過ぎないと述べています。映画 "マネーショート"の主人公のモデルとなった投資家はビットコインの下落は続くと考えています。«インフレ調整後、2022年前半、S&P500 は25-26%、ナスダックは 34-35%、ビットコインは64-65%下落しました。複数の圧縮です。次は、収益の圧縮です。もしかすると、半分くらいかも” とバリー氏は記述しています。

ドイツ銀行のアナリストは、ビットコインの価格が2022年末までに$28,000には上昇する可能性があると分析しています。 この上昇は米国の株式市場の上昇と関連付けられています。アナリストによると、ナスダック-100 とS&P500 インデックスは年末までに1月の水準まで回復、ビットコインはこれらに引き上げられることにます。

JPモルガンスタンレー銀行のストラテジストのニコラオス・パニギルツォグロウ氏の予想は、かなり正確のようです。同氏は、暗号資産業界の強い参加者たちが“影響”を含んだものを“救う”ので弱い弱気市場の最悪の状態は今終わったかも知れないと述べています。同氏はBlockFiを利用したFTX仮想通貨取引所を念頭に置いているのかもしれません。メディアもオンラインブローカーのロビンフッドの買収を話題にしています。以前、FTX は暗号資産ブローカーのVoyager Digitalをサポートしていました。同氏は、ヘッジファンドThree Arrows Capitalのデフォルトを引き合いに出して"デレバレッジプロセスの反響はまだしばらく続くだろう" とも付け加えています。

暗号資産トレーダーのRekt Capitalは、 市場がどこかの時点で売り手がいなくなり、長期保有投資家は最大の報酬が得られる価格帯でBTCを購入できることになると予想しています。“今まで、200-週移動平均線がBTCの底値指標とされてきました。現在のサイクルでは少し違うかもしれません。SMA200での底値ではなく、ビットコインはその下でマクロレンジのフォームをつくるかもしれません。実際は、それ以下が絶好の買い時となります” と同氏は記述しています。

同氏は、ビットコインは強い下落トレンドにはいるが、新たな強気サイクルの前提条件が最終的には整います: “ビットコインの下落は加速したままかもしれませんが、数ヶ月に及ぶ調整期間を終えると新たなマクロトレンドの段階となります”と述べています。

上述のすべての予想では新たな強気相場には少なくても数ヶ月は待つことになるのと述べています。しかし、株式ブローカーのジョーダン・ベルフォート氏は、数ヶ月ではなく、数年は辛抱しなければならないとアドバイスしています。 “24-ヵ月先を見て、ラッキーなら確かに稼げるでしょう。3年、5年もして、稼げなければビットコインの基本的原理は揺るがないのでショックでしょう”と述べ、ビットコインの供給量は2100万枚と制限されており、世界的なインフレは上昇を続けるであろうと説明しています。

以前、ジョーダン・ベルフォート氏は証券市場に関する不正で有罪判決を受けていたことを思い出しましょう。同氏の手記がマーティン・スコセッシ監督の目にとまり、有名な映画、ウルフ・オブ・ウォールストリートが生まれました。ただ、法を犯したことのあるブローカーが、今では暗号資産の明確な規制を積極的に支持しています。

投資会社のByteTreeのチャーリー・エリスCEOもベルフォート氏と同じような見解を示しています。ウルフ・オブ・ウォールストリートのように金とビットコインを長期投資ポートフォリオで重要な位置づけをした先がけでした。値上がりを保証するのではなく、インフレ時の過ちに対する保険のためです。しかし、同氏によると、アメリカの連邦準備制度をはじめとする中央銀行の政策に大きく左右されるとのことです。

NordFX Analytical Group

注意: これらの内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る