EUR/USD: パリティ 1:1 達成

- この数ヶ月にわたって話題にしていたことが現実となりました: 7月12日(火)に EUR/USD は1.0000 を達成。安値は7月14日(木)の0.9951。このペアのこのような安値は2002年の12月でした。ドル高はユーロだけでなく、ほかの主要通貨に対しても同じであることに注目です。DXYインデックスもまた、7月14日に108.99 付近で20年ぶりの高値水準です。

米ドルの反発に拍車をかけたのは最近の米国のインフレデーターです。6月の消費者物価指数(CPI)は9.1%で予想の8.8%を上回りました。この記録は110年間で12回だけで、インフレ率が最後に9%を超えたのは1981年であったことに注目してください。この記録(むしろ、記録に反して) は米中央銀行の金融引き締め策(QT)のペースに関連して市場の期待を強めました。以前は、次回7月27日のFOMC(連邦公開市場委員会)でフェデラルファンド金利が50-75 ベーシスポイント引き上げられると想定されていましたが、今では、すぐにでも100 bpに利上げされるかもしれないという話題もあります。CMEグループのFedWatchによると、アナリストの試算ではこの推移の可能性は82%で、今後2回の会合の合計で175 ベーシスポイントの利上げの可能性は75%になります。

アトランタ連邦準備銀行(FRB) のラファエル・ボスティック総裁はこの可能性を否定、インフレは年末までにさらに高くなるので、より決断力が求められると付け加えました。専門家によれば、インフレを何とか抑えたい米中央銀行は4.00% (現時点では 1.75%)に利上げする可能性があります。そして、これは、この国の経済を大きな後退に陥れるかもしれませんが実施されることになるでしょう。

ドルにとって良いことは株式市場には悪いことです。景気低迷の長期化に対する市場の懸念でリスク資産離れが強まりました。S&P500、ダウ・ジョーンズ、ナスダックが下落する一方でDXYは上昇です。7月15日(金)夕方に発表された米国の小売売上高のデーターは伸び率が鈍化しました。前回は-0.1%で予想は0.8%だったこの数字は6月には1.0%となり、 EUR/USD を1.0082に押し上げて終了しました。

FRBの金融引き締めは、米国経済だけでなく、世界経済全体の問題にもなります。外貨準備におけるドルのシェアは2020年末で59%、2022年2月の国際決済でのシェアは39%になります。つまり、ドルは主要通貨でもあり、世界の決済手段でもあります。 この上昇にともなって主にIMFから融資を受けている新興国経済への負担は大きくなります。すでにスリランカでは債務不履行が発生し、エルサルバドル、チュニジア、エジプト、パキスタン、ガーナでも問題が発生しています。

米連邦準備制度理事会の政策による景気後退が近づくにつれて防衛としてのドルの人気は高くなり続けるでしょう。このレビュー執筆時点の7月15日の夕方、60% のアナリストはこの見解を支持しています。上昇に向けてのさらなる調整については30%の予想で、アナリストの 10%は中立の立場です。 D1のオシレーターでは明確なシグナルを示しています: 100%は赤。 トレンドインジケーターでは85%であり、 残りの15% が中立のポジションです。

EUR/USD の直近の強力なサポートは1.0040-1.0050 、これに続いて1.0000水準が控えています。これを突破すると、弱気筋は7月14日の安値0.9950、より低い強い2002年のサポート/レジスタンスをターゲットにします。強気筋の直近の重要なターゲットは、1.0350-1.0450に引き返すことで、その後は、1.0450-1.0600 と1.0625-1.0770。1.0350になるまでには、このペアには簡単に下落してしまうところがいくつかあるので、上昇時にどれが深刻な障害になるかを判断するのは非常に困難です。

来週のハイライトは間違いなく7月21日(木)のECB理事会です。そこで0.0% から0.25%への利上げが予想されます。FRBのタカ派的な政策を背景にかなり臆病のようですが、このような動きはユーロを少しだけサポートする可能性があります。間違いなく興味深いのは、この後に続く記者会見でのECB運営陣の声明ですが、さらなる政府の将来の計画についての考えを市場に与えることになるはずでしょう。

そのほかには7月19日(火)の消費者物価指数(CPI)やユーロ圏の銀行貸出に関するレポートの発表があります。米国の労働市場と製造業に関するデーターは7月21日(木)、ドイツの製造業におけるPMI(購買担当者景気指数)は翌日の発表予定です。さらに、7月20日の中国人民銀行の金利決定にも注目することをお勧めします。この決定は第 2 四半期の中国の GDP が 1.5%減の予測に対して 2.6%の減であったため、中国経済が景気後退に近づいていることを表しており非常に関心が寄せられます。

GBP/USD: 1.2000のバトルは敗れたが、まだ、終わらない

- EUR/USDと異なり、GBP/USDの数年来の記録は破られていませんが既に近い状態です。先週の安値は1.1759 、1.1865で5日間の取引終了の鐘がなりました。以下が、とても重要な目標になります: 2020年3月のCOVID-19パンデミックの始まりによる暴落ポイント1.1409と1984年12月の安値1.0757。ポンドとドルの1:1のパリティについて述べるのは、時期早々でしょう。

7月13日(水)に発表されたマクロデーターは、予想に反してプラスでした。つまり、2.7%予想のイギリスGDP(前年比)は現実には3.5%で0.1%予想の前回の-0.2% から0.5%に上昇しました。このプラスにもかかわらず、国の経済に対する圧力の材料は消えていません。これには、ブレグジットやイギリスと北アイルランドの関税対立に関わる問題があります。インフレ率は、この40年で最も高くなり続けたままで、11月には11%を超える可能性もあり、経済は深刻な不況に追い込まれています。これに加えて、ボリス・ジョンソン首相の辞任を招いた政局不安やウクライナへの武力侵攻に伴うロシアへの制裁もあります。

イングランド銀行関係者は、すでに金融引き締めを早めることができると発言していますが、現実では、政府は市場予想よりも、はるかに慎重に行動をしています。現行の金利は1.25%でFRBの金利(1.75%)よりも低く、次回のイングランド銀行の会合は2022年8月4日までありません。そして、これがGBP/USDを押し下げないはずがありません。

現在のところ、アナリストの50%は英ポンドの引き続きの下落、25%が反対で反発、25%が中立の立場です。 D1インジケーターは次のとおりです。D1のトレンドインジケーターでのパワーバランスは 100:0%で赤が優勢。オシレーターでは、弱気筋の勢いが僅かに少なく: 90%が下落を支持、残り 10%が上向きです。

直近のサポートは1.1800、次いで7月14日安値の1.1759。さらに、1.1650、 1.1535、2020年3月の安値圏1.1400-1.1450 が控えています。強気筋の当面の課題は、1.1875-1.1915で、先週惜しくも敗れた1.2000の新たなバトルに突入することです。勝利すれば、このペアは1.2100、1.2160-1.2175、1.2200-1.2235、 1.2300-1.2325 、1.2400-1.2430でレジスタンスに直面することになります。

イギリスのマクロ経済カレンダーについては国内労働市場のデーターが明らかになる7月19日(火)に注目することをお勧めします。イングランド銀行のアンドリュー・ベイリー総裁の声明も同日に予定されています。消費者物価指数(CPI)は7月20日(水)に知られることになり、一連のイギリス経済の状態に関するデーターは金曜日にわかることになります。これには6月の小売売上高や業界や国内全体の事業活動データーも含まれます。

USD/JPY: 静けさの後の嵐

- USD/JPYの前回のレビューのタイトル “嵐の前の静けさ” は5週間ぶりに24年ぶりの更新とならず、一休止ついたからです。しかし、嵐の後はお決まりで破らなければなりません。7月14日には139.38 の高値更新となり、取引は138.50で終了しました。

新たな円安の理由は前回同様: 米国FRBのタカ派金融政策と日本銀行(BOJ)の超ハト派金融政策の違いからです。ところで、日本の中央銀行の次回会合は来週7月21日(木)に開催されますが、以前と変わらずマイナス水準の-0.1%で金利据え置きの可能性があります。

通常の強気筋と弱気筋のバトルでは今後の円に関するアナリストと日銀のバトルです…。前者は、ほとんどの場合、政策の最終変更を期待、つまり、頑なに円高支持となります。後者は、これに負けず劣らず、政策の変更をしないまま、USD/JPY が依然、上昇します。

今回は、アナリストの40% だけがこのペアの高値142.00の推移を話題にしています。残りの60% は反転の下落傾向を支持しています。D1のインジケーターでは、これとは違っています: インジケーターとオシレーターの 100% は上向きでオシレーターの20% が買われ過ぎ圏内です。サポートは、137.65、137.00、136.60 135.50-135.70、134.00、133.50 、 133.00。強気筋のターゲットは、140.00 と142.00。このペアの上昇率がこの数ヶ月と同じであれば、8月の下旬-9月の上旬に150.00圏内になる可能性があります。

日本銀行の会合やそれに続く運営陣の記者会見以外は、日本で今週は特に重要なイベントはありません。

暗号資産: 弱気段階の終焉のはじまり

- 前回では、ドルと米国株価指数- S&P500、ダウ・ジョーンズ 、ナスダックが同時に上昇するといった通常見られない状況に注目しました。先週、これは落ち着きました: 米国通貨は上昇、指数は下落です。投資家のリスク資産からの逃避にもかかわらず、ビットコインが$20,000 圏内にとどまることができた功績には注目です。さて、これはどのくらいもつのでしょうか?

モルガンスタンレーでチーフストラテジストを務めたこともあるロックフェラーインターナショナルのCEO、ルチール・シャルマ氏は、弱気トレンドが通常は1年ほど続き、証券取引所の指数が35%下落していることを振り返りました。つまり、今後6ヵ月内にビットコインを含んだリスク資産の需要はさらに低下することが予想されます。

“既に底値であるとは言えません” とシャルマ氏は述べ、ビットコインは上昇に戻り、弱気サイクルが終了した時に高値更新になるだろうと付け加えました。同氏は、2000年代はじめのドットコムバブル時に小売業者の株価が90%下落したときのAmazonの状況を振り返りました。しかし、株価は反転して、その後20年間でさらに300倍にもなりました。

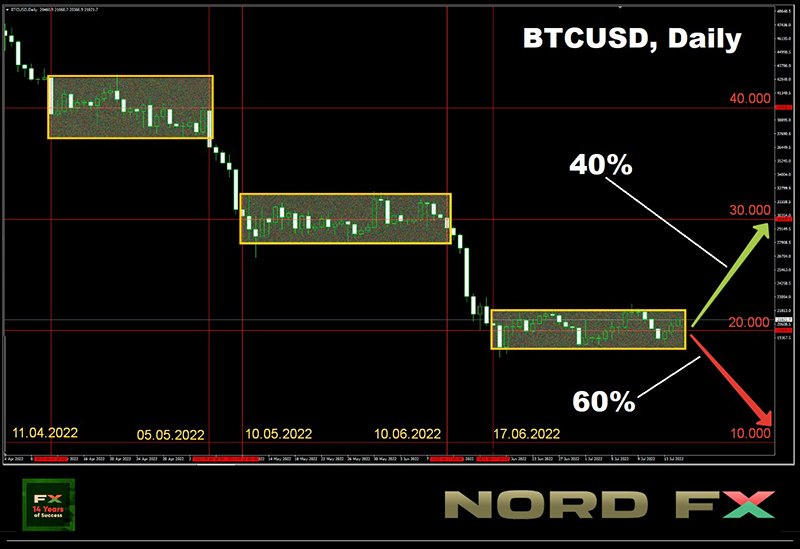

BTC/USDのチャートを見ると、最近、ビットコインがラウンドレベルに上がっていることが簡単にわかります。つまり、強気筋と弱気筋は4月11日から5月5日の間に$40,000 でバトルをしていたわけです。5月10日から6月10日までの最前線は$30,000でした。6月中旬からは$20,000 でバトルが繰り広げられています。現在、ブルームバーグが調査した投資家の60% はビットコインがさらに下落して、今回は$10,000になるのではないかと懸念しています。残りの40% は$30,000に回復する見方をしています。この調査は950人の回答者を対象に行われました。 機関投資家に比べ、個人投資家はより懐疑的になっています。およそ4分の1がビットコインを“ゴミ” (プロの市場参加者の18%)と呼んでいます。

ギャラクシーデジタルのマイク・ノボグラッツCEOは、CNBCのインタビューでビットコインの$13,000までの下落の可能性は信じていないと述べています。 “このレバレッジを90% 上回っている感じがします。[…] 問題は、さらなる上昇のためにより信じることと新たな資金になります” と同氏は述べていました。ノボグラッツ氏によれば、デジタル資産の横ばい傾向は米連邦準備制度理事会の政策金利の引き上げが停止するまで続き、これは18ヵ月になります。

マクロ経済学の専門家であるリン・オールデン氏も同様の指摘をしました。同氏は暗号市場で強気シグナルが明らかでないにしても、世界的な降伏の時期は既に過ぎているとした見方をしています。同氏の考えでは、弱気トレンドの最悪の部分は、2022年の不安定な前半とともに終了しました。同氏はBTCが売り止まったので回復できると考えています。

しかし、オールデン氏はビットコインが、まだ、もうひと段階下落する可能性があると警告しています。“マクロ経済的には、現時点ではまだ強気の材料が多くないので、さらなる価格の下落の可能性も否定できません”。 “ほとんどの場合、ビットコインはマネーサプライ、特にドルの上昇と相関関係があります。したがって、この数年、世界中でマネーサプライが大きく上昇した時に、ビットコインも非常に好調でした” と説明しています。現在、米連邦準備制度理事会をはじめ、ほかの中央銀行でもインフレ抑制をしようとしているため逆の現象が起きています。これに応じて暗号通貨の価格にも影響しています。言い換えるならば、安い流動性が途絶え、金利が上昇している今、投資家はリスク資産に手を出さないことを好んでいるわけです。

暗号資産で起きていることを崩壊ではなく、単なる大きな調整と呼ぶ専門家もいます。また、過去のデーターを参考に、弱気市場が最終局面を迎えていると公表しています。つまり、2018年末、前回の最大下げ幅は84%でした。現在、 BTC/USD は2021年11月11日の高値から71%しか下落していません。したがって、このモデルに従えば、$10,000-11,000で調整が終了すると想定され、その後は1年以上先かも知れません。

グラスノードによると、縮小した市場のゲームの"市場参加者" は排除され、"前線は"ホドラーだけです。平均的な含み損は、現在、33%。これは、いままでの最悪の指標ではなく、最終段階が始まったばかりであることも示唆しています。

最終段階のスタートは、ビットコインの安値と高い相関関係にあるマイナーの降伏です。上場しているマイニング企業の多くは、かつて融資を受けて生産量を拡大していました。現在、収益は50%に落ち込み、運営費と返済のためにコインの売却を余儀なくされています。グラスノードはマイナーが現在、約13億ドル相当の70,000 BTC前後を保有していると推定しています。調整が長くなれば、これらも売らざるを得なくなり、市場にさらなる圧力がかかります。

これは、あくまでも弱気トレンドの最終段階の終わりではなく、始まりについてだけであることに注意してください。つまり、2018-19のマイナーの降伏は4ヵ月続いていた一方で、現在のサイクルでは、まだ、1ヵ月強です。

イーサリアムに関しては、ETH/USD の相場推移がBTC/USDの推移をほぼ再現しています。$1,280への一時的な上昇は排除できませんが、強気への罠であると考える専門家もいます。罠にひっかかると、$1,000に戻ることになります。弱気筋の次のターゲットは$500。

ブルームバーグの調査に戻りますが、950 人の調査対象の投資家の多くが、今後5年間におけるビットコインとイーサリアムの地位の確立に自信を持っています。彼らの考えでは、暗号資産市場の成長は政府がこの業界を厳しく監視することを促すことになります。そして、信用が大きくなり、デジタル資産の普及につながります。ロックフェラーインターナショナルのルチール・シャルマ氏もビットコインは3年から5年の間にかなり安定して、米ドルにかなり圧力をかけると考えています。

この執筆時(7月15日金曜日の夕方)、ビットコインは$20,900圏内での取引です。暗号資産市場の時価総額は、 0.945兆ドル(1週間前は0.966兆ドル)。Crypto Fear & Greed インデックスは、この1週間で20ポイントから5ポイント下がり、非常に恐怖の圏内のままです。

NordFX Analytical Group

注意: これらの内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る