EUR/USD: 市場は岐路に立つ

- すべては予想どおりでした。米連邦準備制度理事会の連邦公開市場委員会(FOMC)は、5月2-3日の会合でフェデラルファンド金利を25ベーシスポイント(bps)引き上げて5.25%にしました。同様に、欧州中央銀行も5月4日にユーロ金利を同じく25 bps 引き上げて3.75%にしました。この利上げ率は、既に市場相場に盛り込まれていました。そのため、両中央銀行の発言や記者会見の方が、ことよりもはるかに興味深いものでした。

米国連邦準備制度理事会のジェローム・パウエル議長の発言は、週明けの銀行危機が深刻化したことで大きな注目となりました。ファースト・リパブリック・バンクの株価が財務報告の悪化で急落したことにより、多くのほかの銀行株も下落しました。米国の銀行関連は、週明けから10%以上の下落となりました。この状況は、銀行危機の要因が高金利にあるとして、FRBが引き締め政策(QT)から緩和政策(QE)へと最終的に移行するの根拠となりました。

FRBの議長の発言の特徴は曖昧ということです。いくつかの問題を認めつつも、ジェローム・パウエル議長は2023年末まで金利のピーク維持にはこだわっていません。なお、現在の金融引き締め策のサイクルの決定はされていませんが、金利は既にピークの水準に近づいていることも否定できないと述べました。

このことから、デリバティブ市場は金利が年末に現在より90bp低くなると判断しました。この予想により、DXYドルインデックスと国債利回りが下げる一方で 、EUR/USD が上昇しました。ただ、100ポイント程度と比較的緩やかな上昇でした。なお、1.1100水準は超えることができず、5月5日の ECB の会合後は、下げにすら転じました。

5月2日(火)に発表された統計によると、ドイツの小売売上高は-7.1% から -.6% (予想-6.1%)へ下落、速報値で欧州全体のインフレ率(CPI) は6.9%から7.0%に上昇しました。こうした状況で、FRBと同様に欧州中央銀行は、金融引き締めの効果が遅れにより、経済に新たな問題起こす可能性があるとの懸念を示しました。そのため、金融引き締め策はペースダウンする必要があります。

ECBは、バランスシートの資産売却を月150億ユーロから250億ユーロに7月から増やすと発表しましたが、投資家には関心がないままです。短期金利市場では、ユーロ圏のQT巻き戻しの可能性に反応して年内までの預金金利の見通しを3.9%から3.6%に引き下げました。今回、ユーロとドイツ国債利回りは揃って下落でした。

このため、EUR/USD は、この2週間の1.0940-1.1090の横ばい推移の中央に戻りました(急騰、急下落を除外すれば、実際はさらに狭い取引幅: 1.0965-1.1065)。

5月5日の第一金曜に公表された米国労働市場のデータがドルを一時的にサポートしました。米国の非農業部門新規雇用者件数 (NFP) は253,000件で、前回(165,000) と予想 (180,000)を大きく上回りました。 失業率も予想の3.6%に上昇ではなく、前回の3.5% から 3.4%に下がり、改善しました。

この結果、EUR/USD は、1.1018 で5日間の取引を終えました。このレビュー執筆時である5月5日のアナリスト意見は次のようになります: 60% はドル安でこのペアの上昇予想、30%がドル高予想、残り10%が中立の立場です。 テクニカル分析では、D1チャートのオシレーター系の 60%が緑 (10%が買われ過ぎシグナル)の一方、残り 40%がグレーです;トレンド系では、 90%が緑で、残り 10%が赤です。このペアの直近のサポートは、1.0985-1.1000、続いて、1.0925-1.0955、1.0865-1.0885、1.0740-1.0760、1.0675-1.0710、1.0620、 1.0490-1.0530となります。強気筋は、 1.1050-1.1070、そして、1.1109-1.1110、1.1230、1.1280、 1.1355-1.1390がレジスタンスになるでしょう。

来週のイベントでは、5月10日(水)が最も重要になりそうです。ドイツと米国のインフレデータ(CPI)の発表があります。5月12日(金)の速報値のミシガン大学消費者信頼感指数は経済状況の補足となります。

GBP/USD: ほとんどのポンド予想はプラス

- この5日間の予想では、多くのアナリスト(75%)が米ドル支持でした。実際、週明けのドルはポンドから130ポイントを取り戻しました。しかし、その後は、イギリスの購買部協会 (CIPS) が公表したPMIがイギリス企業の堅調な活動を示しました。前回の52.2と予想の53.9に対して、実際の複合PMI は、54.9ポイントに上昇です。イギリスのサービス部門PMIは、さらに納得できる52.9から55.9(予想54.9)を示しました。

ポンドは、大西洋の反対側からも助けられました。米国の銀行危機やFRB議長の曖昧な発言でGBP/USD は、1.2652 にも上昇しました。これほどの急騰は、2022年6月のはじめ以降なかったことです。先週の終値は、若干下がった1.2631でした。

5月8日(月)は、イギリス国内銀行の休業日でした。しかし、その後は、イギリス経済関連のイベントが立て続けに控えています。木曜日は、製造業生産高とイギリス全体のGDP速報値の発表が予定されています。また、同日にイングランド銀行(BOE)の会合があります。多くのアナリストは、ポンドの利上げサイクルが、まだ終了しておらず、4.25% から 4.50%に引き上げられると考えています。イングランド銀行の会合後は、アンドリュー・ベイリー総裁を中心とした記者会見があります。 一週間の取引日の終わり5月12日(金)は、製造業生産高とイギリスのGDP改定値が明らかになります。

現時点では、多くのアナリストがポンド高でGBP/USDの上昇予想です。そこで、いくつかの見解を紹介します。

インターナショナル・ネザーランド・グループ(ING)のエコノミストは、"イギリスを含めヨーロッパの銀行は米国の銀行よりも規制が緩いという考え方でユーロを保護しているようです" と記述しています。"これは、年内にイングランド銀行があと2、3回利上げするという予想(私たちは反対意見ですが)の後押しにもなっています。直近の見通しでは、来週のイングランド銀行は、この予想を妨げない見込みであり、このまま最近の上昇を継続することになるでしょう" とING のエコノミストはGBP/USDが1.2650-1.2750の上昇見込みであると予想しています。

スコシアバンクのアナリストは1.2700-1.2800の上昇圧力が続くと考えていますが、上昇ペースが鈍化することも排除していません。スコシアバンクでは、サポートは1.2475-1.2525圏内と考えています。

クレディ・スイスも"2022年5月の高値1.2668-1.2758と2021/2022 年の下落を 61.8% 修正したメインターゲットに向かい最終的には上昇する見込みがあります"。 "重要なトップのフォームがつくられる可能性があります" とアナリストは述べています。クレディ・スイスも下落した場合は、1.2344サポートを維持するべきと警告しています。しかし、仮に、これを抜けてしまうと、55-DMAや 1.2190-1.2255のサポートに向けて大きく引き戻されてしまう心配もあります。

世界最大の金融コングロマリットであるHSBCのストラテジストも、同業者の前向きな意見と同じです。"現在、ポンドは投資家のリスク選好の高まりと景気上向きの両方で上昇しています" とHSBCは述べています。"今後、数ヶ月プラスサイクルの上昇勢いがイギリスポンドのサポートを続けるでしょう[...]そうとは言え、貸出の減少やディスインフレーションのプラスの影響が弱まる中、 GBP/USD が1.3000 を大きく上回ることは難しいでしょう" 。

中央値予想では、現在、アナリストの50% はポンド、10%がドルを支持、残りの40%が中立です。 D1のトレンド系では、100% が緑(強気筋)、オシレータ系も同じ傾向を示していますが3分の1が買われ過ぎ圏内です。このペアのサポートは、1.2575-1.2610、1.2510、1.2450-1.2480、1.2390-1.2400、1.2330、1.2275、1.2200、1.2145、1.2075-1.2085、1.2000-1.2025、1.1960、1.1900-1.1920、1.1800-1.1840です。上昇では、1.2650、1.2695-1.2700、1.2820、1.2940でレジスタンスに直面するでしょう。

USD/JPY: 円は米国からサポートされる

- 日本銀行(日銀)の直近の会合ではマイナス金利-0.1% に据え置きとなりました(前回の変更は2016年1月29日で20ベーシスポイント引き下げでした)。4月28日の会合の後の記者会見で、植田和男日銀総裁が"必要であれば躊躇なく金融緩和を継続" と述べていたことを思い出しましょう。緩和の余地はあまりなさそうですが、おそらく現行の-0.1% が限界ではありません。

日銀総裁の発言の反応はチャートに示されています: わずか数時間以内でUSD/JPY は、325ポイントの円安の133.30 から136.55へ急騰です。上昇は先週から続いています: 5月2日(火)は、先週の高値137.77を記録しました 。その後は、安全通貨としての円が米国の銀行危機によって支持されました。ジェローム・パウエル議長の発言が円高の"仕事" を終わらせ、最終的に、このペアは428ポイント下げた133.49となりました。

5月5日(金)の強力な米国労働市場データにより米ドルは一部の下げを取り戻しましたが、USD/JPYは、134.83で週の取引を終えました。

次回の日銀会合は6月16日までありません。その間のUSD/JPY は、主にドルに左右されることになりそうです。このペアの短期的見通しについてのアナリストの意見は次のようになります。現時点では、25%のアナリストのみが、さらなる上昇、同数が反対の下落予想です。大半 (50%)のアナリストが予想を控えて、現在、投資家は岐路に立たされ、市場を動かすシグナルを待っているところです。

D1のインジケーターも、また、不透明です。オシレーター系では、 50%が上向き、 25%が中立、残り の25%が下向き (3分の1は売られ過ぎ圏内)です。トレンド系での比率は、緑が多く、60% 対 40% です。直近のサポートは、134.35圏内、その後は、 133.60、132.80-133.00、132.00、131.25、130.50-130.60、129.65、128.00-128.15、127.20です。レジスタンスは、135.15、135.95-136.25、 137.50-137.75、 139.05、140.60です。

日本銀行が5月8日(月)に4月の金融政策決定会合の結果を公表します。来週、このほかの日本経済関連の重要な経済情報は予定されていません。

暗号資産: いつ、ビットコインが目覚める?

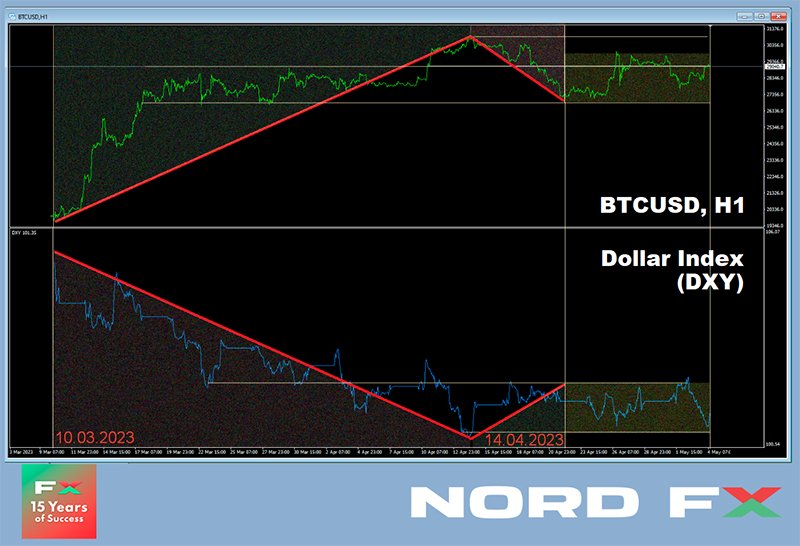

- もちろん、ビットコインの相場は多くの要因に影響されます。業界関連の規制、仮想通貨取引所や銀行の倒産、暗号資産コミュニティを方向付けるインフルエンサーたちの発言です。これら全ての要因が影響します。しかし、中でも一番の重要な要因は、BTC/USD の米ドルの影響です。世界の主要通貨のパフォーマンスが上がれば上がるほど、ビットコインには不利になり、その逆も然りです。 この逆相関は、ビットコインのチャートと米ドル指数(DXY)を比較するとよくわかります。

3月に、連邦準備制度理事会の金利決定予想がDXY とBTC/USD を横ばいへの推移にさせました。25ベーシスポイントの引き上げは、完全に予想通りで、市場相場に既に盛り込まれていたため、この推移のDXYの落ち着いた反応は、非常に理にかなっていました。ビットコインも、冷静な反応で$26,500-30,000圏内での推移です。

現在の状況では中立を維持しています。 "強気筋"は、エネルギーを温存しています。FRBの政策金利の決定予想に加え、投資家のリスク選好が全体的に低いことが買い控えとなっています。ここでは、中国の弱いマクロデータ、かなり影響を及ぼしています。

ビットコインを抑えているもう一つの要因は、今年の第1四半期にビットコインが著しく上昇したことで一部のホルダーが利確をしたことです。多くは、短期的な投機家で実現利益は60% 以上を占めました。

"クジラ" については、持ち分の一部の生産、銀行危機を境に冬眠、あるいは、わずかな蓄積に戻ったのでしょう。4月24日にビットコインは$26,933へ下落しました。 市場参加者は、既にビットコインが$26,500のサポートよりも低い$25,000への下落の覚悟をしていました。しかし、ビットコインは予想外にも4月26日に反発しました。この反発は、4度目の米国の銀行破綻によるもので今回はファースト・リパブリック・バンクでした。

イギリスのスタンダードチャータード銀行によると、ビットコインは2023年明けの貯蓄先として"ブランド・セーフ・ヘブン" の地位を確立して、現在の状況は"暗号資産の冬" を示しています。同行の通貨調査責任者であるジェフ・ケンドリック氏は、米国が債務不履行に陥った場合にビットコインが$20,000に上昇すると考えています。ビジネスインサイダーのインタビューで、同氏は議会が債務上限を新しいレベルに引き上げることに同意しない場合、2023年7月に起こり得ると述べていました。しかし、債務不履行は、"大規模な結果 "を伴うとはいえ、"ありそうにない" と述べています。

ケンドリック氏は、ビットコインが上昇一直線ではないと考えています。最もありそうなのが、債務不履行後の数日で$5,000 に下落した後、$25,000に反騰です。同氏によると、イーサリアムについては、株式のように取引されるため債務不履行になれば下落する可能性が大きくなります。ケンドリック氏の考える最適な取引戦略はビットコインのロングポジションとイーサリアムのショートポジションを建てることです。以前、スタンダード・チャータードはビットコインが2024年末までに$100,000に上昇する可能性があると述べていました。 この主な理由として、銀行危機、半減期、米国連邦準備制度理事会の金融緩和を挙げていました。

投資家のレイ・ダリオ氏は、ビットコインがインフレに対する相応しいヘッジ先であることに同意しています。同氏自身もビットコインを保有していることを認めていますが、今も金を好んでいます。こちらのビリオネアによると、ビットコインは貴金属の完全な代替品にはなり得ないといいます。"人々が金よりもビットコインに傾倒する理由が理解できません"と同氏は記述しています。 "金は国際的に中央銀行の3番目に大きな準備資産です。一番がドル、次にユーロ、金、そして円です" 。ダリオ氏の意見では、貴金属は"時代を超えて普遍" です。一方で、ビットコインは、ボラティリティが大きいので投資家は細心の注意を払う必要があります。" 80%前後の大きな下落に備える必要があります"と同氏は警告しています。

投資会社フランクリン・テンプルトンのCEOであるジェニー・ジョンソン氏は、ビットコインが真のイノベーションであるブロックチェーン技術から注意をそらすものとして批判しています。同CEOは、ビットコインを米国政府が容認しないため世界的な通貨にはならないと考えています。ジョンソン氏は、暗号資産業界はより厳しい規制ルールに備えるべきだと警告しています。

シンシア・ラミス上院議員は、ジョー・バイデン大統領が12か月以内に暗号資産業界の基本的なガイドラインの法律に署名することを示唆しています。一方、ホワイトハウスの経済諮問委員会は、環境破壊を防ぐためにマイナーを対象にした30%の課税を提案しており、多くの関係者が脅威とみなす業界にとって新たな圧力となることが予想されます。

今後の規制の変更、戦争や大災害などは、現在、人工知能が考慮できない多くの要因の一部です。そのため、ChatGPTの予測に頼って取引戦略を立てるのは、控えめに言っても無謀です。しかし、興味はあります。Coinbaseのビジネスディレクター、コナー・グローガン氏の発言によると、"ChatGPT はBTCに明らかに同情していますが、アルトコインについては懐疑的です" 。つまり、AI予想ではBTCが2035年までに99.9%の価値を失って廃止となる可能性が15%となります。イーサリアムの場合のこの可能性は20%、 LTCでは35%、ドージでは - 45%になります。

以前、ChatGPTは、ビットコインが2024年には既に$150,000、その後は毎年平均$25,000 上昇して、2030年には$300,000 になると答えていました。

ChatGPT と異なり、Bluntz で知られるトレーダーは、人工知能ではなく人間の知能です。2018年のBTCの弱気相場を正確に予測したのはこの知能です。しかし、現在、同氏はビットコインが当面$30,000を超えて安定する見込みはないと考えています。これは、BTCが日足チャートですでに5波の強気トレンドを通過していることに基づいた見解です。Bluntzの計算では、ビットコインはABCフォーム調整の最中であり、$25,000付近の下落の可能性もあります。その後は、2023年後半には$32,000にビットコインが上昇すると同氏は考えています。,

このレビュー執筆時、5月5日の夕方、BTC/USD は$29,450での取引です。暗号資産市場の時価総額は、1兆2190億ドル(1週間前は1兆2040億ドル)です。Crypto Fear & Greed インデックスは、この7日間で64から61 ポイントに下がり、強欲のままです。

ビットコイン・ドミナンス・インデックス (暗号資産市場の時価総額に対するビットコインの占める割合) は、現在、46.9%です。伝説的なトレーダー、アナリスト、Factor LLC の CEO であるピーター・ブラント氏によると、大きな長方形の2年の調整後に突破する準備中です。トレンドは"制限範囲" ですが、この突破は資産に重要ですと同氏は説明しています。この5年で、BTCの占有率は2018年に32.4%まで低下して、2021年には71.9% に上昇しました。この指標は、50%を超えて強気な動きを開始する可能性が大きくなります。"ビットコインが偽物を埋葬すると考えています。最終的には、丘の上の王は1人となるでしょう" とピーター・ブラント氏は記述しています。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る