EUR/USD: ドル高の理由

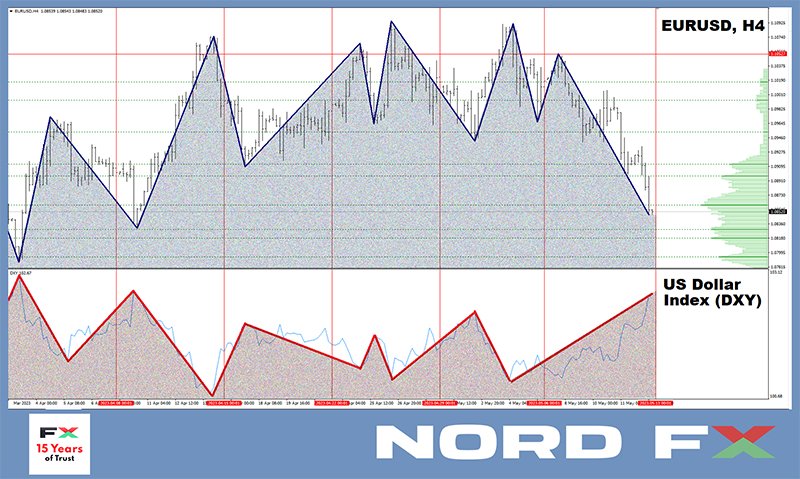

- 前回のレビューのタイトルは、"市場は岐路に立つ"でした。 先週は、ついにドルの選択を決断したと言えます。5月8日(月)に1.1018 で始まったEUR/USD は、5月12日(金)に1.0848 の今週の安値をつけました。興味深いことは、米国経済が冷え込んでいるにもかかわらず、ドルが上昇したことです。米国の債務上限やフェデラルファンド金利の下落さえもドル高を止めることができませんでした。

米国経済の減速は、2021年1月以来の最低水準である2.3%の生産者物価指数や失業給付申請件数が264,000件(予想は245,000と前回値242,000)と2021年以来の高い水準からもかなり明らかです。消費者物価指数(CPI)で測定される米国のインフレ率は、年換算で3月の5.0%(予想は5.0%)から4.9%に低下、月間コアインフレ率は0.4%で横ばいでした。

この状況から、いよいよ米連邦準備制度理事会(FRB)が金融緩和に踏み出すのではないかと思われるかもしれません。しかし、最近の政府関係者の発言では、そのつもりはなさそうです。例えば、ミネアポリス連銀のニール・カシュカリ総裁は、インフレ率は若干下がったものの、目標の2.0%を大幅に超えていると発言しています。カシュカリ総裁は、銀行危機が景気減速の原因となる可能性について同意見です。しかし、労働市場については十分に強いと考えています。

ミネアポリス連銀の総裁に続いてミシェル・ボウマンFRB理事も政府がよりハト派的立場の方針転換に消極的であることを認めています。ボウマン理事によると、"インフレ率は高すぎるまま" であり、"金利はしばらく十分な制限が必要となるでしょう。なお、ボウマン理事は、現在の政策が"インフレ率を低下させる十分な制限"である確証はないとして、高いインフレ率を維持したまま、労働市場が厳しい状態なら、追加利上げが適切であると付け加えました。

同様の結論が多くのアナリストからも出ています。例えば、コメルツ銀行のアナリストによると、"目標水準をかなり上回るインフレ率の低下が遅いようであれば、FRBがこの秋に政策金利の引き下げを検討する見込みはないだろう"ということです。

市場はドル高に伴った金利据え置き(場合によっては引き上げ)見込みに反応しました。銀行危機と米国の債務上限問題がなければ、米国の通貨高がさらに大きくなった可能性があります。

欧州中央銀行(ECB)のタカ派的なスタンスがユーロを支持してEUR/USD は上昇に転じました。しかし、5月の欧州規制当局の会合後では、金融引き締めの終わりが近いと思われます。6月の利上げが最後となる可能性があります。"現時点では、ECB のタカ派的サプライズのみです [...] ユーロの強気派はこれに備える必要があります" とコメルツ銀行のエコノミストは警告しています。

EUR/USD の先週の終値は1.0849でした。 直近の見通しについて、5月12日の夕方、このレビュー執筆時での大半のアナリスト(65%) がドルの買われ過ぎで、このペアは上方修正の時期に来ていると見ています。15%だけが、ドル高が進むとした予想の一方で、20%が中立の立場です。 テクニカル分析については、日足チャート (D1)のオシレーターの90% が赤(3分の1が買われ過ぎシグナルを示していますが)で、10% だけが緑です。トレンド系では、緑が35%で、赤が65%です。このペアの直近のサポートは、1.0800-1.0835付近、これに続いて、1.0740-1.0760、1.0675-1.0710、1.0620、1.0490-1.0530です。強気筋では、 1.0865、1.0895–1.0925、1.0985、1.1090-1.1110、1.1230, 1.1280、 1.1355-1.1390がレジスタンスとなります。

来週は、かなり多くの重要な経済イベントがあります。5月16日(火)は、米国の小売売上高とドイツのZEW景況感指数の発表があります。 同日に、第1四半期ユーロ圏GDP前年・前期比の発表もあります。5月17日(水)はユーロ圏インフレデータ (CPI) が公表されます。5月18日(木)には、失業率データ、製造業、米国住宅市場などの一連のデータです。なお、5月16日と5月19日には、ラガルドECB総裁の発言が予定されています。取引週の最終日は、米連邦準備制度理事会のジェローム・パウエル議長の発言で締めくくられます。

GBP/USD: イングランド銀行とGDP が投資家を動揺させる

- 強気筋は木曜日にGBP/USD を見事に上昇させました。予想では、イングランド銀行(BOE)は5月11日の会合で25ベーシスポイントの利上げとされていましたが、投資家は奇跡を期待していました: 25ではなく、もしかしたら、50? しかし、奇跡は起こらず、1.2679の高値を付けた後、下落が始まりました。

翌日も下落が続きました。ドル高も一因となり、イギリスの前年比・前期比もマイナス感情に拍車をかけました。イギリスの2023年第1四半期の経済成長率は0.1%増で予想と2022年第4四半期の成長率に完全一致しました。年間ベースでは、GDPは0.2%の増で予想通りでしたが、前回値の0.6%より、かなり下回るものでした。しかし、 月次ベースのGDPは、予想の0.1%増と前回値の0.0%に対し 3月は予想外の-0.3%減を示しました。イギリスのジェレミー・ハント財務大臣の経済成長としてこれは、"いいニュース" であるとした楽観的な発言にもかかわらず、ポンドの助けにはなりませんでした。増加したのは1月だけで、2月は鈍化、3月には減少が始まったことは明らかです。

コメルツ銀行のエコノミストは、インフレ対策におけるイングランド銀行(BOE)の優柔不断さが、ポンドにとってマイナス要因であると指摘しています。"イングランド銀行の次回の金利決定が今後のデータに重要となるでしょう" とコメルツ銀行は述べています。イングランド銀行の予想通り、インフレの低下が明らかになれば、追加利上げを控える可能性が大きくなり、ポンドにとっての圧力となります"。

Internationale Nederlanden Groep (ING) のストラテジストも5月11日の利上げが最後となる可能性が高いと考えています。しかし、"イングランド銀行は柔軟なままで、インフレの継続が証明されれば追加利上げの可能性もあります"。

5月11日と12日の急落でGBP/USD は、1.2500の強力なサポートを超えることが出来ず、今週は1.2447で終わりました。しかし、アナリストの70%は、強気筋がこのサポートレベルを再び超えようとすると考えています。 15%は1.2500がレジスタンスとなり、このペアをさらに押し下げるという意見です。残りの15%は予想を控えています。日足チャート(D1)のオシレーターでは、60%が売り推奨(このうち15%が売られ過ぎを示しています)、 20% が買い推奨で、20%が中立です。トレンド系では、赤と緑のバランスが50%ずつになっています。

このペアのサポートは、1.2390-1.2420、1.2330、1.2275、1.2200、1.2145、1.2075-1.2085、1.2000-1.2025、1.1960、1.1900-1.1920、 1.1800-1.1840です。上昇すれば、このペアのレジスタンスは 1.2500、 1.2540、 1.2570、1.2610-1.2635、1.2675-1.2700、1.2820、 1.2940になります。

来週は、注目のイベントがいくつかあります。5月15日(月)にインフレ報告公聴会があります。イギリスの労働市場に関するデータは、5月16日(火)に発表されます。そして、5月17日(水)にはイングランド銀行のアンドリュー・ベイリー総裁の発言が予定されています。

USD/JPY: 金融の嵐から避けるための円

- 円は4月のDXYバスケットの中で一番パフォーマンスの悪い通貨でした。USD/JPY は、日本銀行(日銀)の植田和男総裁の超ハト派的な発言により、137.77の高値に急騰しました。しかし、その後は、安全通貨として円は米国の銀行危機により、下落へと反転しました。

日本銀行については、5月9日(火)植田和男総裁が"最近の欧米の銀行破綻が日本の金融システムに及ぼす影響は限定される可能性が高い" 、つまり、"日本国内の金融機関には十分な資本準備金がある" と述べています。また、鈴木俊一財務大臣も日本の金融システムの安定機能を保証していました

イギリスの銀行の最大手HSBC のストラテジストは、日本円は銀行危機や米国の債務問題で"安全通貨" としての地位から上昇が続くと見ています。同行の分析では、日本銀行による今回の見直しは、イールドカーブ・コントロール(YCC)政策の変更を除外していないため、たとえ以前の予想より若干遅れたとしても、円高になる可能性があります。日銀の方針転換は3月の日本のコアインフレ率が安定しており、エネルギー価格を除くと3.8%で41年ぶりの高水準に加速していることが影響します。しかし、米国、イギリス、EUの同様の指標と比較すると、大きな問題であるとは考えづらいことになります。

一方、フランスの銀行であるソシエテ・ジェネラルのアナリストは、金利、世辞的不安定、経済トレンドを考慮すると、USD/JPY が、"しばらくは狭い取引幅"となると分析しています。 円の回復は日銀の動向を待つだけという見方根強くなっています。

日本銀行(BOJ)の次回会合は6月16日です。この時にはじめて、日本銀行の金融政策変更があるかについて明らかになります。それまでは、USD/JPY の為替相場は米国の出来事に大きく左右されることになります。

このペアの先週の終値は130.72でした。直近の見通しでは、アナリストの意見は次のようになります。現在、アナリストの75% は円高支持です。15%が上昇を支持する一方で、同数が中立の立場です。 日足チャート(D1)のオシレーター系では、65%がドルに傾いており、20%が中立、 15%が下落方向を示しています。 トレンド系でのバランスは、緑が90% と多くなっています。直近のサポートは、134.85-135.15に続いて、 134.40、133.60、132.80-133.00、132.00、131.25、130.50-130.60、129.65、128.00-128.15、 127.20です。レジスタンスは、135.95-136.25、137.50-137.75、139.05、 140.60となります。

経済データの発表については、5月17日(水)に日本の2023年第1四半期のGDP前期・前年比が発表される予定です。しかし、そのほかについての予定は来週ありません。

暗号資産: 銀行危機がビットコインの希望

- ビットコインは8週連続で売り圧力の中にありますが、$26,500の強力なサポート/レジスタンスを維持しています。先週も投資家には喜ばしいことはありませんでした。 WhaleWireが指摘していたように、ビットコインエコシステム内の取引手数料が史上 3 度目となる世界的な高値となりました (2017年と2021年の観測と同様です)。平均的なネットワーク速度は、1秒間に7トランザクションを超えることはありません。このため、送金する人は迅速な実行のために取引手数料を増額させます。これが5月8日の平均手数料を1取引あたり$31にまで高騰させた原因です。これはユーザーにとっては非常に不満なことでしたが、2017年以来初めて手数料がブロック報酬を上回ったため、マイナーには喜ばれました。

バイナンスなどの一部の取引所は、この事態に対して準備をしてておらず、利用者のための手数料調整が間に合いませんでした。何十万ものトランザクションがメンプールで立ち往生してしまったのです。"処理"スピードを上げるために、 最大手の取引所は払い戻しを2度停止して手数料を値上しました。この状況が米国当局によるバイナンスに対する調査を悪化させました。ブルームバーグの報道によると、この取引所はロシアのウクライナ侵略に対する制裁違反の疑惑あるようです。

暗号通貨取引所Bittrexが同じ日の5月8日に破産を申請したというニュースがパニック心理をさらに大きくしました(この申請による影響は米国子会社のみとされていますが)。バイナンスやBittrexの問題が投資家に FTX 崩壊の記憶をよみがえらせました。これら全てが暗号資産市場の参加者に恐怖、不安、疑念 (FUD) を植え付け、アクティブなアドレスの数が年間最低水準まで減少することにつながりました。このような状況により、ビットコインは急落しました。

BTCは日足チャートで"ヘッド&ショルダー" を作っています。Altcoinとして知られるトレーダーでありアナリストは、ビットコインが近いうちに$25,000に下落することを示唆しています。こちらのアナリストによると、この価格水準は200日EMA、0.382フィボナッチレベルと一致しており、以前のサポート/レジスタンスレベルです。$24,000レベルのさらに大きな下方調整の可能性も排除できません。 しかし、CoinGape のアナリストは集中型プラットフォームにおけるビットコインの供給量が2017年以降で最低水準であることを指摘しています。これは、今後の調整が一時的なものであることを示していると考えています。

先週のドル高はビットコインに悪影響でした。しかし、米国の銀行はデジタル市場を支え続けるという希望が続いたままです。多くの暗号資産愛好家にとって、ビットコインは安全通貨として捉えられており、資産を守るために現物の金と同様の価値の貯蔵と考えています。

連邦準備制度の金融引き締め策により、銀行のバランスシートの特定の資産価値は下がり、銀行サービスへの需要は小さくなっています。つまり、従来の金融セクターに混乱が生じる可能性はかなり高いままです。米国の銀行4行(ファースト・リパブリック銀行、シリコンバレー銀行、シグネチャー銀行、シルバーゲート銀行)が破産申請をして、ほかにも多くの銀行が経営困難に陥っています。世論調査企業のギャラップによると、米国民の半数が銀行預金に不安を感じています。

ベストセラー、金持ち父さん、貧乏父さんの著者であるロバート・キヨサキ氏は、度々、米国や世界経済に困難な時代が待ち受けていると主張しています。今回、240万人のTwitterのフォロワーに、米国債の1カ月物の利回りが急上昇していることから、景気後退が近づいている可能性があると指摘しました。そして、このことは世界の銀行システムが崩壊することを意味するのではないかと疑問視しており、人々に金、銀、ビットコインに注目するように助言しています。なお、キヨサキ氏は以前、ビットコインの価格がまもなく$100,000に上昇すると述べています。

アナリスト、トレーダー、コンサルティングプラットフォーム EightGlobal の創設者であるマイケル・ヴァン・デ・ポッペ氏は、銀行セクターと暗号資産市場の関係について詳細な分析をまとめています。米連邦準備制度理事会のトップであるジェローム・パウエル議長が金融市場を落ち着かせようとしましたが、米国銀行株は下落しました。5月3日の発言後の数時間のうちPacWest Bancorpは58%近く、Western Allianceは28%以上下落しました。コメリカ(-10.06%)、ザイオン・バンコープ(-9.71%)、キーコープ(-6.93%)などの金融機関も同様に下落しました。

ヴァン・デ・ポップ氏は30分足チャートで、銀行が値下がりしている一方で、ビットコインと金が上昇していることを示しました。同氏によると、政府の発言により、銀行関係者の間で不安感と不信感が大きくなっているといいます。このような感情が、従来の市場にさらなる問題を引き起こし、デジタルゴールドや現物のゴールドの上昇につながる可能性があります。

ビリオネアで投資家のウォーレン・バフェット氏は、暗号資産の代表でもあるビットコインに対して頑なに疑いの念を持ち続けたままです。バークシャー・ハサウェイの年次株主総会でバフェット氏は、ドルの信頼が損なわれるかもしれないが、それは、ビットコインが世界の基軸通貨になるということを意味するわけではないと述べています。このことに反応して、Six Sigma Black Beltの創始者ジェームズ・ライアン氏は、貴金属は何も生み出さず、キャッシュフローも生み出さないと考えているため、バフェット氏も金を信じていないと指摘しました。

ところで、ウォーレン・バフェット氏の金については、正しいかもしれません。DocumentingBTCリサーチによると, 10年前に $100 ピッタリを現物の金に投資した投資家の現在の口座には$134しかありません。もし、それがビットコインなら、$25,600でした! これが、ビットコインがこの10年間で最高の投資とみなされている理由です。

次が、NVIDIA株で$8,599です。栄光の第3位は、$100 から$4,475になったテスラ株です。 Apple 投資家なら、$1,208、Microsoft - $1,111、Netflix - $1,040、Amazon - $830、Facebook - $818、Google株に投資していたなら、現在は$504 収益となったでしょう。

ビットコインの愛好者の希望をもっと納得させるためには、テクニカル的にビットコインが$28,900を超えて上昇して、$30,400となり、$31,000を上回った水準で固める必要があります。しかし、このレビューの執筆時、5月12日(金)夕方、 BTC/USD は$26,415での取引です。暗号資産の時価総額は1兆1080億ドル(1週間前は1兆2190億ドル)です。Crypto Fear & Greed インデックスは、7日間で61から 49に下がり、強欲から中立へ移動しました。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る