EUR/USD: ドル高が継続する理由

- 先週のレビューのタイトルは"ドル高の理由" ということで、ドル高の理由についての説明でした。今回のタイトルは、"ドル高が継続する理由" で当然、この質問に対する答えとなります。

DXYドルインデックスは、この2週間上昇しており、5月18日は 103.485となりました。この高値は2023年3月以来となります。これは、6月14日に控えている米連邦準備制度理事会の連邦公開市場委員会(FOMC)の追加利上げ見込みと一致しています。

米政府の債務不履行の可能性は、米中央銀行のタカ派的感情を小さくさせた可能性があります。ただ、まず、米連邦準備制度理事会が米国の債務不履行の影響を小さくするための対策をしてきました。次に、最も重要で、量的緩和(QE)に頼らなければならない可能性は低いです。ジョー・バイデン大統領は共和党との合意が成立すると確信しています。共和党のケビン・マッカーシー下院議長は、来週の債務上限に関する採決の承認をしました。

これに対して、市場は金融経済市場の危機を回避できるという楽観的な見方に自信のある反応を示しています。ドルだけでなく、S&P500、ダウ・ジョーンズ、ナスダックの株価指数も上昇しました(なお、このような組み合わせは極めて稀)。この結果、政策金利引き上げの可能性は 5.5% 上がり、33% (5月初めの時点での可能性は0%に近い)になりました。

ダラス連邦準備銀行(FRB)のロリー・ローガン総裁とセントルイス連銀のジェームズ・ブラード総裁は金融引き締め策の支持に前向きです。アトランタ連銀のラファエル・ボスティック総裁は、6月の利上げ休止後の7月会合での利上げ見込みについて否定していません。ミネアポリスFRBのニール・カシュカリ総裁も、タカ派的な発言です。同総裁は、銀行危機が経済の減速原因になる可能性があることを認めています。しかし、同総裁の見解では、労働市場が依然としてかなり強く、インフレ率がやや低くなってきたとはいえ、目標水準である2.0%をかなり大きく上回っているため、金融緩和政策を話題にするのは時期早々であると述べています。

EUR/USD は、5月19日(金)に1.0760で下げ止まりました。この下落は、FRB同様に欧州中央銀行のクリスティーヌ・ラガルド総裁がECBは "インフレ率を2%に戻すために必要な大胆な決断をする"と発言したからです。明らかに、ユーロ圏のインフレ率(CPI)が下げ渋っているため、さらなる金融引き締め、金融政策(QT)、利上げが必要でしょう。3月17日(水)に発表された統計では、年間ベースで6.9%から7.0%に、この1ヵ月で増加しました。

カナダの投資銀行TD セキュリティ(TDS)のエコノミストは、ユーロの預金金利が9月までに現在の3.25%から4.00%に上昇して、2024年半ばまで、この水準が維持されると考えています。従って、75ベーシスポイント(bps)の利上げ後の政策金利は4.5%になります。

最後に、この1週間の出来事は、"ドルの下落理由" というタイトルなしでは語れません。これは同じFRBにより5月19日(金)に起きました。より正確には、ジェローム・パウエル議長によるものです。早い段階で、議長はインフレ率が目標を大幅に上回っていたため、大きな困難が生じており、そのため、2%に戻す必要があると述べています。この発言は、市場参加者の予想通りだったため市場に影響を及ぼしませんでした。しかし、営業最終日の2回目の発言では史上に影響を与えました。議長によれば、最近の銀行危機で信用基準が引き締まったことで、利上げの必要性が低下したといいます。"金利は我々が望むほど上げる必要はないかもしれません" とパウエル議長は述べ、"市場は、FRBの予測とは異なる利上げシナリオを織り込んでいます"。

これらの発言で EUR/USD は上昇、この1週間の終値は1.0805でした。今後については、このレビューを執筆の5月19日夕方、大半(55%) のアナリストはドル高が進むと予想しています。30%が上昇調整予想で、残りの15%が中立の立場です。D1のオシレーターでは、100%が赤です(ただし、そのうちの4分の1は売られすぎを示しています)。トレンド系では、75%が下向き、 25% が上向きです。このペアの直近のサポートは、1.0740-1.0760に続いて、1.0680-1.0710、1.0620、 1.0490-10525です。強気筋は、1.0820-1.0835、それから、 1.0865、1.0895-1.0925、1.0985、1.1045、1.1090-1.1110、1.1230、 1.1280、 1.1355-1.1390でレジスタンスになります。

来週の注目イベントとしては、ドイツの非製造業購買担当者指数 (PMI)と 景況感指数 (IFO)がそれぞれ、5月23日と24日にあります。 また、5月24日(水)には、前回のFOMCの議事録の発表予定です。5月25日(木)には、2023年第1四半期のドイツと米国のGDP(速報値)、米国の労働市場のデータ(前年・前期比) があります。1週間の営業最終日である5月26日(金)は、米国のコア耐久財受注と個人消費支出のデータが予定されています。

GBP/USD: イングランド銀行がハト派に変更を示唆

- 5月11日と12日の急落により、GBP/USD は強力な1.2500のサポートレベルを上回ることが維持できませんでした。 5月18日の先週は、次の重要なサポートレベルとなりましたが、この突破には至りませんでした。このペアは1.2391を下回ることが何度かありましたが、上昇に転じて先週は1.2445で終わりました。

現在、イギリスの経済は、控えめに言っても、あまり良いとは言えません。インフレ率は依然として2桁のままです。全体的なインフレ率は、この1ヵ月で 10.4%から10.1%に少しだけ下落となりましたが、その一方で、食品のインフレ率は急騰しています: 既に、19.1%に達しており、まもなく、3桁になるかもしれません。

破産件数に関しても、イギリスは、スイス、香港に続いて、世界第3位でした。さらに、電気料金補助手当が終了となるため、本格的な破産申請の波が押し寄せてくるかも知れません。政府が延長しなければ、さらに多くの企業が新たな請求書の下敷きとなります。唯一の救いが、イギリスのGDPに占める産業の割合が20%未満であることです。エネルギー消費量が格段に少ないサービス業がGDPの約75%を占めています。

ポンドは、イングランド銀行(BoE)のさらなる引き締めで支持されています。しかし、最近の指導者の発言から判断すると、利上げのサイクルは終わりに近づいており、最後の利上げは6月になる見込みです。イングランド銀行のデイブ・ラムスデン副総裁は、英国議会の財務省特別委員会で量的引き締め策(QT)は経済に何らかの影響を与えるものの、極めて影響が少ないと述べています。別の副総裁であるベン・ブロードベント総裁は、市場の流動性の混乱になるQTの量を減らすと発表しました。ただ、同副総裁は国債の売却量についてのみ述べていましたが、全体の方向性は明らかにです。

コメルツ銀行のストラテジストは、イングランド銀行のインフレ対策の優柔不断さがポンドに重圧を与えていると考えているようです。同業者のInternationale Nederlanden Groep (ING)は、イングランド銀行がタカ派的姿勢を維持するなら、GBP/USD が年末までに1.3300 を上回る可能性があると述べています。しかし、この状況を維持するのでしょうか?

現在、このペアの短期的見通しでは、アナリストの35%が強気の見方、55%が弱気で、残り10%が予想を控えています。 D1のオシレーター系では、75%が売り推奨 (20%が売られ過ぎ圏内)、10%が買い推奨、15%が中立です。 トレンド系では、1週間前と同じで、赤と緑の割合が50%対50% です。このペアのサポートレベルは、1.2390-1.2420、1.2330、1.2275、1.2200、1.2145、1.2075-1.2085、1.2000-1.2025、1.1960、 1.1900-1.1920、1.1800-1.1840です。このペアが上昇すれば、レジスタンスは1.2480、1.2510、 1.2540、1.2570、1.2610-1.2635、1.2675-1.2700、 1.2820 、1.2940がレジスタンスとなります。

来週の重要なイベントは、5月23日(火)にさまざまなセクターからの非製造業購買担当者指数 (PMI) の速報値が予定されています。翌日は、インフレ水準の主要指標の1つである同国の消費者物価指数(CPI)が明らかになり、続いて、イングランド銀行のアンドリュー・ベイリー総裁の2つのスピーチがあります。最後に、5月26日(金)はイギリスの小売売上高が発表されます。

USD/JPY: 円はノックダウン

- 4月の円相場は、DXYバスケットの中で最も悪い通貨でした。植田和男日本銀行(日銀)総裁の超ハト派的発言によりUSD/JPY は5月2日に137.77の高値に急騰しました。その後は、米国の銀行危機により円は助けられ、安全通貨の役割を果たして、このペアは下落へと転じました。 しかし、長くは続きませんでした…

植田総裁の日本のインフレに関するコメントが、また、自国通貨の攻撃となりました。日銀総裁は、"現在のインフレ上昇は需要の多さが原因ではなく、外的要因や物価高によるもの"、"日本のインフレは今年度半ばには2%以下になる可能性が大きい"、 "金融引き締め策は経済に悪影響を及ぼす"と述べています。円は5月17日発表された日本のGDPデータでも下落となりました。2022年の第3四半期と第4四半期の日本の経済が落ち込んだとすれば、2023年の第1四半期は前年同期比1.6%の増加を示しています。

そこで、インフレ率がGDPの増加に伴い今年半ばまでに2.0%を下回った場合、 中央銀行は政策の方針を変えて、利上げをする必要があるのだろうか? 前回のマイナス-0.1%に据え置きましょう。これが、まさに、市場参加者の考えで、円を奈落の底へ落として、USD/JPY は急伸となりました。この結果、5月18日に6ヵ月ぶりの高値更新の138.74となりました。 5月19日(金)夜のFRB議長による発言で若干のドル安となりましたが、このペアの今週の終値は137.93 でした。

もちろん、この急伸はドル高や米国債がなければ実現しませんでした。10年国債とUSD/JPY には従来から直接相関関係があることが知られています。国債利回りが上がれば、このペアも上昇します。そして、先週はFRBのタカ派的背景で利回りは8%に上昇しました。もう一つ日本円にとって嬉しくないニュースは、 SWIFT データによる4月の国際決済でのドルの使用率が41.74%から42.71%へ増えた一方で、日本円は4.78%から 3.51%に減ったことです。

USD/JPY の短期的な見通しでは、アナリストの支持は次のように分かれています。現在、35%のアナリストは、円高支持です。45% のアナリストは上昇がさらに続くと予想しています。20%は中立の立場です。D1のインジケーターでは、もちろんドルが優位となっています: トレンド系もオシレーター系も100%上向きです (後者の20% は、このペアの買われ過ぎを示していますが)。直近のサポートは、137.30-137.50に続いて、136.70、135.95-136.30、134.85-135.15、134.40、133.60、132.80-133.00、132.00、131.25、130.50-130.60、 129.65、128.00-128.15、127.20です。直近のレジスタンスは、138.30-138.75、それから強気筋は、139.05、139.60、 140.60、142.25、143.50 、144.90-145.10の抵抗を克服する必要がありそうです。

来週は、日本経済に関する重要な情報についての予定はありません。

暗号資産: ビットコインは下がりそうにない

- ビットコインは9週連続の売り手圧力に押されています。しかし、困難な状況にもかかわらず、$26,500 の強力なサポートを維持しており、$25,000を下回る下落を防いでいます。5月12日(金)の弱気筋の攻撃は成功しませんでした: $25,800に下落したBTC/USD は反転して、5月15日に今週の高値である$27,656をつけました。アナリストの一部によれば、投資家は購入意欲があるようです。しかし、強気圧力を引き起こすようなものがありません。市場参加者は、6月1日の米国債務不履行の見通しについて注目しているため、目立つ動きを控えています。また、ドルインデックス(DXY)と株価指数が同時に上昇するという稀な状況です。この投資家のリスク選好があることで、暗号通貨市場がサポートされていることは間違いないでしょう。

ブルームバーグが実施した調査によれば、債務不履行の場合、プロの投資家の7.8%、個人投資家の11.3%が安全な投資先としてビットコインを選択する一方で、それぞれ7.8%と 10.2%の投資家はドルを選択します。

金は安全資産として第1位です。貴金属価格が史上高値 (1オンスあたり$2,000)に近いにもかかわらず、調査対象の両投資家の約半数が選んでいます。ブルームバーグのレポートでは、金に対するヘッジのための代替資産の既存の赤字について強調しています。

米国債は2番目に人気のある資産です(回答者の14-15%が購入)。 ブルームバーグのジャーナリストは、これらに債務不履行の可能性があることを皮肉っているようです。ビットコインは第3位、ドルに若干遅れをとって日本円とスイスフランとなります。

先週の米国議会での債務上限に関する議論は、比較的活気のあるものではありませんでした。ビットコインの高値(と“底値”)についてのインフルエンサーたちの発言も、同様に活気がなく、不明確でした。例えば、ベンチャー企業のビリオネアであるチャマス・パリハピティヤ氏は、ドルの切り下げは確かに米国経済を刺激する一方で、世界経済におけるドルの支配的な地位を誰もが認めていると述べています。しかし、長期的には米国政府が通貨切り下げに直面する可能性が高いため、株式や仮想通貨などのリスク資産に投資することが賢明であるとも考えています。

常にビットコインへの投資を支持してきたヘッジファンド、チューダー・インベストメント・コーポレーションの代表ポール・チューダー・ジョーンズ氏は、現在の規制や経済状況ではビットコインの魅力が薄らいでいると述べています。同氏は、米国規制当局全体が暗号資産に反対しているためビットコインが現実的な問題に直面していると指摘しています。さらに、こちらのビリオネアは、米国におけるインフレ率の低下を予想しており、これがヘッジ資産の魅力が低下させると考えています。ビットコインはインフレから守るための資産としてよく認識されています。

ポール・チューダー・ジョーンズ氏も少額のビットコインを保有していますが、長期的ですら暗号資産を売却するつもりはありません。しかし、資産の最大5%をBTCに投資するという以前の計画は中止したようです。おそらく、同氏はこの不安定な時が過ぎるまで待つことにしたのでしょう。

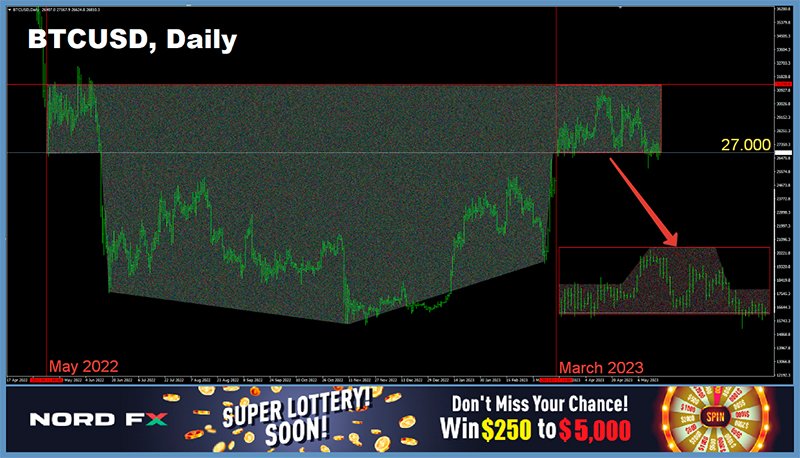

仮想通貨ヘッジファンド、モーガン・クリーク・デジタルの創設者であり、最高経営責任者(CEO)のマーク・ユスコ氏は、デジタル資産市場の強気相場は避けられないとの予測を繰り返しました。同氏は、"暗号資産の夏"が6月中旬に始まる可能性が高いと信じています。同氏によれば、チャート上にテクニカルな反転パターンが形成されているため、ビットコインは既に大きく上昇する可能性が高いといいます。" [2022年5月から始まる]チャートを見ると、$27,000水準の美しい逆ヘッドアンドショルダーパターンが 表示されている" とユスコ氏は記述しています。"本当に、興味深いテクニカルパターンです。ご存じのとおり、これを後押しするいいニュースが必要ですね" (いいニュースについては、マーク・ユスコ氏に同意するしかありません。しかし、2023年3月17日‐18日のチャートでは、ヘッド&ショルダーは逆方向を示しています)。

グラスノードも、夏の最初の月に訪れることを予想しています。"外的圧力が和らぎ、中期目標の$35,000 に自信があります。連邦準備制度理事会の6月の利上げ休止[...] - 夏の間が上昇[ビットコイン]には最適です。 ドルインデックスが移動平均を下回りました- 爆上げを控えています" と同社は分析しています。

夏は近づいていますが、まだ、夏ではありません。5月19日(金)の夕方、 BTC/USD は現在、$26,850で取引されています。暗号資産市場の時価総額は 1兆1260億ドル(1週間前は1兆1080億ドル)です。Crypto Fear & Greedインデックスは、この一週間であまり変わらず、48ポイント (一週間前は49ポイント)で中立です。

レビューの最後に暗号資産市場の静かな状況を盛り上げるために、センセーショナルな話題について取り上げてみましょう。初めてのBTCで購入された商品について議論がネット上で巻き起こっています。伝説のピザが実際にはビットコインで初め購入された商品でない可能性が高いことが判明しました。2010年、SabunirというユーザーがJPEG画像を当時は$1の価値であった500ビットコインで販売しようとしていたことが明らかになったのです。その証拠として、2010年1月24日という日付のスクリーンショットが提示されており、これはラズロ・ハニエツ(Laszlo Hanyecz)が有名なピザを10,000BTCで購入する4ヶ月前になります。また、サトシ・ナカモトというユーザーも売買に参加しようとしていたと主張もあります。

しかし、販売を試みただけなのか、それとも、実際に取引がされたかについては疑問の余地がありました。この疑念を払拭するため、Gige Energyの共同創業者であるマット・ロストロー(Matt Lohstroh)氏が独自の調査をしました。入手したオンチェーンデータによると、2010年1月24日、500BTC(現在の為替レートで約1330万円に相当)が確かにSabunirのウォレットに入金されていました。 つまり、その画像が世界で初めてBTCで購入された商品ということになります。

そこでですが、暗号資産愛好者は5月22日のピザ記念日の代わりに1月24日をJPEG画像記念日とするのでしょうか? ただ、Morgan Creekの共同設立者であるアンソニー・ポンプリアーノ氏のピザ店"ビットコインピザ" はどうなんでしょうか? "JPEGピザ" では、あまり、食欲がわかない気がします。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る