金はNordFXで成功したトレーダが最も好む取引の一つです。これについては、毎月掲載している取引結果を見ると一目瞭然です。そこで、XAU/USD ペアのみに注目した特別なレビューをお送りします。

金は、本当に安全な資産なのでしょうか?

現在の経済状況において、世界の主要な中央銀行がインフレを抑制しようとしている最中、金の相場は5月4日に史上最高値の1トロイオンスあたり$2,080 となりました。市場参加者は、資産価値の減少を防げると信じて金の購入を急いでいます。

ブルームバーグが実施した調査によると、回答者の約50% が金を一番安全な資産だとして扱っています (2位は米国債で回答の15%に過ぎません)。しかし、金は、本当に価値のリスクを回避するのに有効なのでしょうか、それとも、誤解が広がっているのでしょうか?

2022年3月から10月にかけて、金の相場が$2,070から$1,616に、ほぼ22%下落した時を考えてみましょう。この間に米国のインフレ率は40年ぶりの高い水準になりましたが、このようなことが起きました。では、金はどのような安全資産なのでしょうか?

金相場の上昇

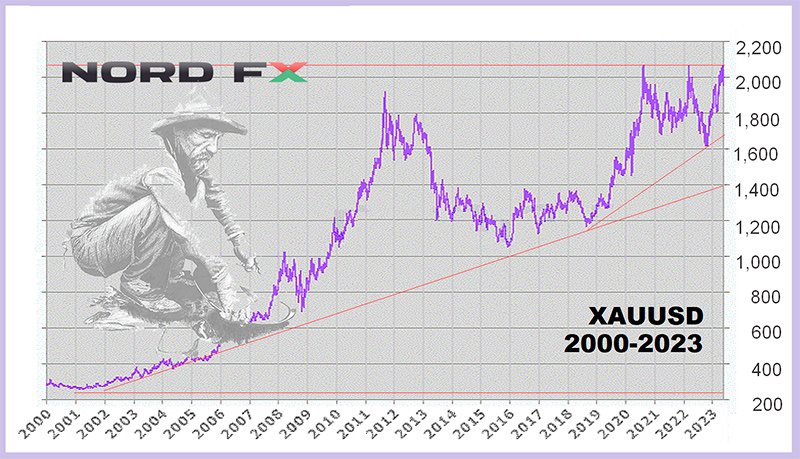

20世紀に入ってからの金相場の推移をたどると、次のようなパターンが見られます。1900年、金の価格は1トロイオンスあたり約$20でした。

1914年から1918年までの第一次世界大戦中と直後には$35前後まで上昇しました。そして、1930代の大恐慌とアメリカの通貨改革の結果、1トロイオンスあたりが$20.67と設定されました。第二次世界大戦中は、資産の価値は安定を維持、ブレトンウッズ体制下で第一次世界大戦中と同じ$35 に固定されました。

1971年に、米国が金本位制を停止して変動相場となると、金の価格は上昇しました。1970年代後半から1980年代前半にかけては、政治的緊張感、インフレ、金の生産量の減少などにより、金の価格は1オンスあたり、$800を超えました。1980年代から2000年代にかけては、金の相場は下落して、およそ$250 から $500での範囲での推移でした。

2000年代のはじめでは、政治的な出来事、金融不安、インフレ圧力により、金の相場は大きく上昇しました。2020年8月、COVID-19の大流行や経済不安の中、金の価格は初めて1トロイオンスあたり $2,000 台の大台を超えました。しかし、この大台を境にして、経済の回復への期待感、中央銀行による金融引き締め、利上げなどのさまざまな要因による下落となりました。

その後、2022年3月は$2,000の抵抗線の突破とはなりませんでした。そして、ついに、この5月に3度目の急伸となりました。

金の価格が上昇する理由

つまり、金の価格上昇の要因と理由とは?

- 希少性と供給制限:金は希少な金属で、その採取には限界があり、多大な労力と資源が必要となります。

- 耐久性と長期保存: 金は腐食摩耗に対して高い耐久性があります。時間が経過しても物質的特性で長期保存することができ、宝飾品や様々な産業で使用されるため人気があります。

- 価値の貯蔵: 長い間、金は価値の貯蔵だと考えられています。長期間、購買力を維持して、インフレや株式や通貨の不安定時にリスクヘッジとして用いられます。

- 流動性と認知: 金は資産として幅広く認識され受け入れられています。外国や異なる文化でも容易に現金の両替や支払いに使えます。

これらのことが金の魅力や需要を高め、価格を上昇させるのです。

金相場に影響を及ぼす要因

金の相場に影響を及ぼす要因について見ていきましょう。ここで重要なのは、金の相場とそれぞれ要因が個々では直接的な因果関係がないことです。市場予想や要因の組み合わせも金の相場に影響しています。例えば、XAU/USD の最近の急騰は、FRBの利上げサイクルの転換期待、米国債の債務不履行の可能性に加え、ロシアのウクライナ侵攻による政治経済の不安定さも要因です。それでは、主な要因を見ていきましょう:

- 経済状況: GDPの増減、失業率、全体的な金融の安定性などの世界経済の状況が金の価格に影響することがあります。例えば、不安定な市場や景気後退は、リスク回避資産としての金の需要が大きくなる可能性が高くなります。

- 政治的な出来事: 武力紛争、戦争、テロ行為、制裁、選挙などの政治や地政学的な出来事が市場の不安定さと不確実性を引き起こし、安全資産としての金の需要を高めることになります。

- インフレ率: インフレ率は、金相場に大きく影響します。インフレ率が高くなると、投資家は貨幣価値が下がることから守ろうとするために、一般的に金の価格も付随して上昇します。

- 中央銀行: 金利の変更などの中央銀行の動向が金の価格に影響を及ぼします。例えば、利下げは金の保有がほかの資産と対照的に魅力となり、需要が高まる可能性があります。

- 通貨の推移: 各国の通貨の変動も金の価格に影響を与えます。金産出国の通貨が他の通貨に対して安くなれば、自国通貨での金の価格は上昇して輸出を刺激することになり金の需要が大きくなります。

- 投資需要: 投資需要には、金の延べ棒や金貨の購入、先物市場での取引があります。一般的には、法定通貨の信頼が下がると、需要が高まります。

- 金の価格決定はこれらの要因と市場予測の相互作用を考慮することが重要になります。

予測: 金相場は上昇するのでしょうか?

予想については、入手できた情報と分析に基づく単なる仮定であることを知っておく必要があります。前述のとおり、金の市場は複雑でいろいろな要因が絡みあっています。どのような予測であっても、主観的なものであり、政治経済や市場の需要供給が変わることで影響を受けます。

しかし、一部の予想が比較的正確であることも知っておくべきでしょう。

例として、2021年9月以前の予想をいくつか見てみましょう。2021年5月、ゴールドマン・サックスのアナリストは、金価格が2024年までに1トロイオンスあたり$2,000 と予測しました。2ヶ月後、同業社のバンク・オブ・アメリカのアナリストもまったく同じ予想を発表しました。この抵抗線の水準になったのは一年前でした。しかし、XAU/USD が継続的にこの水準を上回って、抵抗線から支持線に転じることができるかどうかは、まだ、わかりません。

現在、ゴールドマンサックスのストラテジストは、$2,200の目標を示しています。一方で、スイスファイナンシャルホールディングのUBS は、金の価格が2023年末には$2,100、そして、2024年3月には$2,200 に上昇する可能性がある考えています (前回の予測では、年内に$2,400に上昇すると示していたことに注目です)。同じような数字が Economic Forecasting Agencyのアナリストから、金の相場は$2,400を超えると示されていますが、これは2027年のみと予想されています。

***

このレビューのはじめに、金は安全資産なのかという疑問を提示しました。ウォーレン・バフェットは初期の時代に、金は収入を生み出さない非生産的な資産であると述べており、金の投資に懐疑的な見方を示していました。しかし、チャートでは、このことが正しくないことは明らかです。伝説的な投資家である自身もこれについて認め、その後、価値貯蔵としての金に対して肯定的な意見を示しています。有名な投資家であるジョージ・ソロスもインフレや政治情勢不安における資産分散としての金を認識しています。投資会社ブリッジウォーター・アソシエイツの創設者レイ・ダリオは、金をポートフォリオに組み入れることを推奨しています。

これらのことが正しい可能性は高く、しばらく、金は主要な安全資産としての役割のままでしょう。ただ、どのような投資でもエントリ‐ポイントが重要であることを常に覚えておくべきです。取引のタイミングを間違えると、資金が減りはじめることもあります。それでも、金の場合、多くの法定通貨よりもXAU/USD が再び上昇する見込みは高いでしょう。ドローダウンに耐え、最終的に利益を得るためには、健全な資金管理、そして時間と忍耐が必要となります。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る