EUR/USD: このペアが1.1000に戻るのはいつ?

- 6月の後半を要約すると、EURとUSD の結果は五分五分といったところでしょう。6月30日(金)のEUR/USD は、6月15日と23日での取引値で終わりました。

6月29日(木)は、米国からのかなり強いマクロ経済データの発表がありました。経済分析局は第1四半期のGDPを前年同期比2.0%増(予想は1.3%増)に上方修正しました。労働市場については、一週間の新規失業者件数が約30,000件の減少で5月末以来の低水準の239,000でした。

FRBの連邦公開市場委員会(FOMC)が6月14日の会合で金融引き締めの一時停止を決定して、金利を5.25%に据え置いたことに振り返ってみましょう。この後、市場参加者は規制当局の次の動きについて推測するしかなくなりました。発表されたデータは米国経済の安定を確信させ、さらなるドルの利上げに対する期待感が高まりました。CME FedWatchツールでは、7月のFRB会合で25ベーシスポイント(bps)の利上げの可能性は87%、2023年末までに利上げ幅が50bpsになる確率は40%に近づいています。このため、6月30日(金)日中のEUR/USD の今週の安値は1.0835を記録しました。

シントラ(ポルトガル)で開催された経済フォーラムでの講演でFRBのジェローム・パウエル議長は、追加利上げは強い労働市場と高いインフレ率が続くことで引き起こされるだろうと述べました。しかし、6月30日に発表されたコア個人消費支出(PCE)データは、インフレ率が若干下がっていることを示しました。予想では6月のPCE指数は前回の4.7%にとどまるとされていましたが、実際は4.6%に下がりました。これにより、ドルに対する強気の勢いは弱まり、DXYインデックスは下落、 EUR/USDはこの2週間の横ばいレンジでの中央に戻り、1.0910で5日間の取引を終えました。

大西洋の反対側の経済状況では、スペインとドイツの高いインフレ率の速報値により、市場は6月のユーロ圏の消費者物価指数(HICP)が0.7%に上昇して、前月の0.2%を大幅に上回ると予想しました。しかし、実際には、5月よりは高かったものの、0.3%というわずかな上昇でした。さらに、6月30日(金)に発表された消費者物価指数(CPI)速報値では、ユーロ圏のインフレ率は前年同月比6.1%から5.5%へと低下しました(予想は5.6%でした)。

6月中旬にECBの指導陣がタカ派的発言をした後、市場は7月と9月の2回に、それぞれ25bpのユーロの利上げを織り込んでいたことを思い出してみましょう。つまり、ユーロのインフレデータは投資家心理にそれほど影響を与えませんでした。

6月30日(金)は、四半期末だけでなく、上半期の終了でした。これに関連して、複数の銀行の代表者が2023年下半期と2024年初めについての予測をしました。クレディ・アグリコルのエコノミストは、EUR/USDが短期的には現在の水準から下落するリスクがあると見込んでおり、2023年第4四半期から徐々に回復すると予想しています。同行の見解では、今後6-12ヵ月の間に、このペアは1.1100まで上昇すると見込んでいます。

ウェルズ・ファーゴのストラテジストは、2023年いっぱいまでドルはかなり安定するか、もしくは、若干のドル高になることさえあると予想しています。しかし、同行の見通しでは、翌年にかけては注目するほどの安さになると予測しています。"米国内の遅く、浅い景気後退により、FRBの金融緩和がより遅れることを考慮すると"、"米ドルは、より遅く、徐々に下落していくと見通しています [...] 2023年末の貿易加重ドルレートは現在とほとんど変わらずで、2024年までに4.5%までに下落すると予想しています"とウェルズ・ファーゴのアナリストは記述しています。

ゴールドマン・サックスのエコノミストもEUR/USD 予想を更新しました。同行も今後数カ月間の下落幅は小さくなり、2023年末から2024年前半までにユーロの回復がより長期化することを示唆しています。このペアは、3ヵ月後に1.0700、6ヵ月後に1.1000、12ヵ月後に1.1200になると予測しています。

短期的見通しでは、このレビュー執筆時の6月30日夕方、アナリストの50%がこのペアの下落、25%が上昇予想で、残り25% が中立の立場です。 D1のオシレーター系では、35% が強気(緑)、25%が弱気(赤)、そして、40% が中立のグレーです。トレンド系では、90%が緑、10%だけが赤です。直近のサポートは、1.0895-1.0900に続いて、1.0865、1.0790-1.0815、1.0745、1.0670、そして、最後に5月31日の安値1.0635となります。強気筋は、1.0925-1.0940に続いて、1.0985、1.1010、 1.1045、1.1090-1.1110がレジスタンスとなります。

今後の注目イベントとしては、7月3日(月)のドイツと米国の製造業購買担当者景気指数(PMI)の発表があります。7月5日(水)には最新のFOMC議事録が公表されます。翌日の7月6日(木)は、ユーロ圏の小売売上高のデータが発表されます。同日は、ADP雇用レポートや米国内非製造業PMI も発表されます。

今週の締めくくりとして、失業率や重要な非農業部門雇用者数(NFP)など、米国の労働市場のデータが7月7日(金)に発表されます。ECBのクリスティーヌ・ラガルド総裁の発言も同日に予定されています。

なお、7月4日(火)は、独立記念日という米国の祝日であることをトレーダーは注意しましょう。そのため、前日の市場は、祝日のために早く閉まります。

GBP/USD: パウエル議長は、どのようにベイリー総裁を"倒した"のでしょう

- 前回のレビューでは政府関係者の発言がいかに大きく影響を及ぼすが述べました。 今週も、このことについて裏付けることになりました。6月28日(水)、GBP/USD は大きな下落を示しました。この原因はFRBのジェローム・パウエル議長とイングランド銀行のアンドリュー・ベイリー総裁のシントラでの発言です。ベイリー総裁は、イングランド銀行が"インフレを目標水準に引き上げるために必要なことは何でもする"と約束しました。これは少なくともあと2回の利上げを意味します。しかし、パウエル議長は、米国のインフレがイギリスよりもはるかに低いのにもかかわらず、FRBのさらなる金融引き締めについて否定しませんでした。この両者の発言では、ジェローム・パウエル議長と米ドルが勝ち、GBP/USD は急落しました。

翌日の強い米国のマクロ統計で米ドルはさらに上昇しました。週明けに発表された米個人消費支出(PCE)のデータがなければ、ポンドはかなり影響されていたでしょう。しかし、PCEのおかげで、わずか数時間後には、ほぼすべての下げ幅を取り戻して1.2696の終値でした。

アンドリュー・ベイリーも前述のシントラでの講演では、中央銀行の予想よりも"イギリス経済ははるかに回復力があることが証明された"と述べていました。私たちは、中央銀行総裁の言葉を信じたいです。しかし、国家統計局(ONS)が6月30日に発表したデータには、ある懸念があります。つまり、イギリスの2023年第1四半期のGDP 成長率は四半期ベースで0.1%、年率で0.2%でした。最初の指標が前回の水準と変わらないのであれば、2番目の指標は大幅な減少を示すことになります: 2022年第4四半期のデータより0.5%低いことが判明しています。

クレディ・スイスのエコノミストによれば、イングランド銀行が直面している状況は本当に例外的です。しかし、GDPの減速は、高いインフレ率の対策に重点を置くイングランド銀行の指導陣をあまり心配させていないようです。

5月と6月の会合後に、イングランド銀行は25ベーシスポイント、50ベーシスポイントの利上げで金利を5.00%にしました。多くのアナリストは、景気後退の恐れがあるにもかかわらず、既に規制当局が今後2回の会合で5.50%、そして、6.25%に引き上げると見込んでいます。当面、このような措置はポンドを支えることになるでしょう。例えば、クレディスイスは、2022年9月以降にポンドが大幅に上昇したとはいえ、GBP/USDには、まだ1.3000まで上昇する可能性があると見ています。

テクニカル分析の観点からは、D1のオシレーター系は、統一感がありません- 3分の1が上向き、3分の1が下向き、3分の1が横ばいです。トレンド系は、より明確で- 90% が買い推奨、10% が売り推奨です。このペアが下落すれば、サポートは 1.2625、1.2570、1.2480-1.2510、1.2330-1.2350、1.2275、1.2200-1.2210になります。上昇すれば、 1.2755、1.2800-1.2815、1.2850、1.2940、1.3000、 1.3050、1.3185-1.3210でレジスタンスに直面するでしょう。

来週のイベントでは、7月3日(月)のイギリスの製造業PMIの発表が注目されます。7月4日(火)にはイングランド銀行のレポートが発表され、今後の金融政策の方向性にヒントを与えることになるでしょう。今週の営業日の最終日である7月7日(金)は失業率や非農業部門雇用者数(NFP)といった重要な指標を含む米国労働市場のデータが発表されます。

来週のイベントでは、英国の製造業購買担当者景気指数(PMI)が発表される7月3日(月)に注目したいところです。

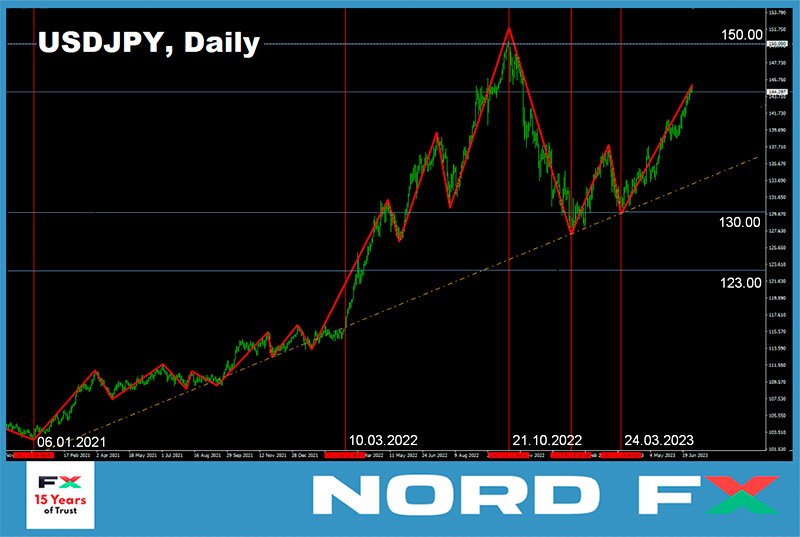

USD/JPY: "月へのチケット" は多目的であることが判明

- 前回のレビューで円をサポートするための介入の可能性について述べたとたんに、アナリストや日本の政府関係者までの多くの人が議論をはじめました。もちろん、私たちの憶測がきっかけではありません;それは円相場にありました。先週、USD/JPY は、"月へ向かって上昇" を続けて、145.06の高値を更新しました。興味深いことに、日本銀行(日銀)の何年ぶりの最初の介入は145.00 をつけた時でした。

日本銀行とほかの主要中央銀行との金融政策の乖離が拡大することで、さらなる円安を招くということは、これまでに何度となく言われてきました。つまり、先週、米国のGDPと失業保険申請件数の発表が米国債10年利回りを3.84%、2年利回りを4.88%と3月以来の高水準に急伸させました。そのため、米国債と日本国債のスプレッドは広がり続け、FRBと日銀の金融政策の乖離の拡大がUSD/JPYを天文学的高さに押し上げています。

当然ながら、このような状況で自国通貨の人為的なサポートができるかについての疑念が生じました。

松野博一内閣官房長官は6月30日(金)に政府が"高い緊張感をもって現在の為替相場を注視していく"ことを述べています。 "為替相場は、安定した推移でファンダメンタルな経済指標に反映することが重要です。

最近、一方的な急激な動きが見られます。 [私たちは]、 行き過ぎた為替相場推移に適切な措置とります" と政府高官は約束しました。

しかし、アナリストの一部は日本政府や中央銀行が一時的な円高でなく、長期にその状況を維持できるかについて懐疑的です。 前回の2023年11月の介入から8ヶ月足らずしか経っていないことや、そして、そこでも、USD/JPY が145.00の高値急伸であったことを思い起こせば十分でしょう。コメルツ銀行のアナリストは、すべて通貨準備金には限りがあるため、この問題を解決するのは非常に難しく、"すべては、 [財務省]関係者がそのことについて気がつき、能力を過信しないことに期待するだけです"と述べています。

ここ数年、日本政府と中央銀行が進めてきた金融政策は、円相場だけでなく、経済指標についても焦点を向けていることは明らかです。しかし、これらの指標のひとつがインフレであることに注目することが重要です。これについては、消費者物価指数(CPI)は前年同月比3.1%と、前月の3.0%、2月の2.7%から加速しています。ここれらの数値は、米国、ユーロ圏、UKに比べれば、かなり低いものですが、インフレが上昇しないとは誰も保証できません。日銀が超緩和政策を引き締めて金利を引き上げるつもりがないとすれば、為替レートを維持するために残された手段は為替介入しかありません。残る問題は、その時期です– 今なのか、それとも、2022年秋のようにレートが150.00になった時なのかということです。

多くのアナリストは、最終的に日本銀行が金融引き締めの判断を下すことに期待したままです。こうした期待から、ダンスク・バンクのエコノミストは6-12ヶ月以内に、USD/JPY が130.00を下回ると予想しています。BNPパリバのストラテジストも今年の年末の目標は130.00、2024年度の年末は123.00 という同様の予想です。しかし、ウェルズ・ファーゴの予想は、やや控えめで2024年末には133.00までしか下落しないとの見方です。それにもかかわらず、米国のPCEデータの発表後の先週の終値が144.29 だったため、この水準は日本円にとってかなり大きな成果であることには変わりはありません。

このレビュー執筆時、1週間前と同じように、60% のアナリストが、少なくても円が一部の下げ幅を取り戻して、このペアを押し下げるという予想をしている一方で、残り40% のアナリストは横ばい予想です。ただ、今回このペアの上昇を予想するアナリストはいません。注目したいのは、先週は10%だけいたことです。それでもUSD/JPY は、星空へ向かう旅を続けています。最終的には、アナリストが分析している間に、市場によって決定されます。これについては、トレンド系、オシレーター系にも疑いの余地はありません: D1の100%が上向きです。 しかし、オシレーターの4分の1がこのペアの買われ過ぎを示しています。

直近のサポートは、143.74圏内、続いて、142.95-143.20、142.20、141.40、それから、 140.90-141.00、140.60、138.75-139.05、138.30、137.50となります。直近のレジスタンスは、144.55、そして、強気筋は、2022年の高値151.95の前に145.00-145.30、146.85-147.15 、148.85の壁を克服する必要があります。

来週は日本経済に関する重要な情報の発表予定はありません。しかし、通常は、事前発表をしない日本銀行が為替介入の発表をしないければです。

暗号資産: 機関投資家のビットコインの熱狂が勢いづく

- 長年の話題で夢見たことが実現しそうです: 世界の大手金融が、遂にビットコインの前向きな未来を信じるようになりました。2021年当時、ビットワイズの最高投資責任者であるマット・ホウガン氏は、スポット型ビットコイン上場投資信託は関連コストが高いため長期の投資家には不向きであると述べていました。最近では、ブルームバーグとのインタビューでホーガン氏は新時代の幕開けを宣言、"現在、ブラックロックが旗揚げをして、BTCには価値があると述べており、機関投資家が投資したい資産であると述べています。私は、'メインストリームの時代' という、暗号資産の新時代に突入していると信じており、数年続く強気トレンドがちょうどはじまったばかりだと予想しています"。

スポットBTC ETFは、BTCの市場価格またはスポット価格に連動する株式市場の上場ファンドです。このようなETFの主な発想は、規制された馴染みのある金融商品を介して、現物所有することのないビットコイン取引のアクセスを機関投資家に提供することです。

現在、大手金融機関8社がスポットベースのETFを通じて暗号資産市場に参入するための申請を米国証券取引委員会(SEC)に提出しています。投資大手のブラックロックと並んで、インベスコやフィデリティといったグローバルな資産運用会社です。JPモルガン、モルガン・スタンレー、ゴールドマン・サックス、バンク・オブ・ニューヨーク・メロン、バンク・オブ・アメリカ、ドイツ銀行、HSBC、クレディ・アグリコルなどのグローバル銀行もビットコインもビットコインに熱狂しています。

以前、SECが同様の申請を全て却下したことに注目したいところです。しかし、現在の状況は異なるかもしれません。SEC ゲイリー・ゲンスラー委員長は、ビットコインをコモディティと見なしており、ビットコインには幅広い展望が開かれていると述べました。暗号通貨取引所Geminiの創設者の一人であるキャメロン・ウィンクルボス氏は、機関投資家が既にビットコインを買い始めようとしており、スポット型のBTCファンドの承認を期待していることを確信しています。"ビットコインは、この10年で明らかに収益性の高い商品でした。しかし、それは、これからの10年でも変わらないでしょう" とウィンクルボス氏は述べています。この思いは、エクレクティカ・アセット・マネジメント・ヘッジファンドのマネージャー、ヒュー・ヘンドリー氏も同じで、中期的にはBTCの時価総額は3倍になると予想しています。

アルトコインに関しては、状況はやや厳しくなっています。人気のビットコイン至上主義者で、現在はエルサルバドル大統領の顧問を務めるマックス・カイザー氏は、ゲイリー・ゲンスラー委員長がXRPとETHを証券として分類するのに十分なテクニカルツールや政治的手腕があり、最終的にはこれらのアルトコインを滅ぼすとした見方をしています。"証券取引委員会は銀行カルテルのために働いており、金融構造の利益のために違法な金儲けをしている" と自身のブログで述べています。

注目したいのは、SECがバイナンスとコインベースに対して、プラットフォームが未登録の証券を販売しているとして訴訟を起こしたことです。法廷文書の中で、委員会はソラナ(SOL)、カルダノ(ADA)、ポリゴン(MATIC)、コティ(COTI)、アルゴランド(ALGO)、ファイルコイン(FIL)、コスモス(ATOM)、サンドボックス(SAND)、アクシー・インフィニティ(AXS)、ディセントランド(MANA)を有価証券と認定しています。いくつかの暗号資産プラットフォームはすでにこのSECの声明をガイダンスとして受け取って、可能性のあるクレームを回避するために、これらのアルトコインを廃止しました。

上述は、ビットコインが当面、市場を主導する可能性が高いことを示しています。モルガン・クリーク・キャピタルの創設者で、また、CEOであるマーク・ユスコ氏は、BTCの強気トレンドは、2024年4月に予想される次の半減期まで続く可能性があると分析しています。"上昇は、はじまったばかりだと思います。暗号資産のサマーシーズンとして知られるところに突入したとことです"と同氏は記述しています。しかし、同氏は半減期の投機的な急伸の後は、通常、暗号資産の冬として知られる逆方向への過剰な反応があることに注意を促しています。

InvestAnswersで知られるアナリストによると、これから迎える半減期に加え始まったばかりの機関投資家の参入が需要を高め、供給が減ることでBTCの上昇は後押しされるといいます。前述の投資大手は合計で数兆ドルの資産を運用していますが、ビットコインの時価総額は0.5兆ドル強ほどです。市場で活発に取引されているものは、この0.5兆ドルのごく一部に過ぎません。

ユーロ・パシフィック・キャピタルの社長で、ビットコインを厳しく批判しているピーター・シフ氏は、これとは正反対の考えです。同氏は、"暗号資産ほど低質なものはない" と信じています。"最近まで、投機性の高い上昇にビットコインは含まれていませんでした。現在は、最終的に仲間入りしたため、終焉を向かう可能性が高くなっています" と述べています。シフ氏によれば、通常、このような急伸は、"最悪な質のもの" が最終的に加わることで終焉するとデジタル資産をなぞらえています。

BTC/USDチャートを見ると、 、ピーター・シフ氏が正しいのではないかという疑念が生じてきます。ブラックロックなどの機関投資家の関心のニュースで急騰した後、この1週間は$28,850から$31,000の狭いレンジでの横ばいです。アナリストによれば、SECの動向が懸念されるほかに、ビットコインと暗号資産市場は現在、マイナーが重圧にさらされています。$30,000台 を突破したことで、取引所には記録的に大量のコインが送りこまれました(先週だけで1億2,800万ドル)。暗号資産のマイナーは、業界における規制当局の監視強化により、大きな水準で価格が反転することを恐れています。また、この1年半の間に計算難易度が倍増したため、マイニングの平均コストは現在のデジタル資産の価格よりも高いままです。そのため、マイナーは生産活動を維持して、経費を払い続け、返済をするために、保有コインの売却を余儀なくされています。

このレビュー執筆時点の6月30日(金)夕方、BTC/USD は$30,420前後で取引されています。暗号資産市場の時価総額は、やや下がって1兆1,910億ドル(1週間前は1兆1,960億ドル)です。Crypto Fear & Greedインデックスは強欲と中立の境界で、65から56 ポイントにこの1週間で下がりました。

さらなる上昇には、新たなきっかけが必要です。その一つは、6月30日(金)にイーサリアムとビットコインの先物契約が満期を迎えることでした。AmberDateによれば、総額約45.7億ドルの150,000 BTCオプションがDeribit取引所で決済されました。また、ETHについては23億ドル相当の契約が決済されました。 CoinGapeのアナリストによると、これが7月に大きなボラティリティとなり、これらの強力なサポートになる可能性があります。しかし、米国のマクロデータによっても大きく左右されることになるでしょう。

6月30日の夕方時点での ETH/USDは、 $1,920での取引です。アナリストの一部では、 イーサリアムにはさらに強気の勢いが続く可能性がまだあると考えています。人気のアナリストのアリ・マルティネス氏は、ETHが以前に832,000以上のアドレスがこのレンジで売却されはじめたことから、 $2,000-2,060圏内で強力なレジスタンスに直面する可能性があると考えています。 しかし、イーサリアムがこれを突破すれば、$2,330に向けた急伸の可能性が大きくなります。さらに、長期的には$2,750へのさらなる上昇見込みもあります。

最後に、昔の話を少しだけ。10年前に、ダヴィンチ・ジェレミー氏は視聴者に1ドル分だけでもビットコインを購入することを強く勧めるYouTube動画を投稿して、今後数年でビットコインが上昇する理由を説明しました。当時、ジェレミー氏の予想に腹を立てたり、おもしろがったりして、多くの人々は彼の勧めに耳を傾けることをしませんでした。しかし、1ドルを投資で現在の価値で3000万ドル相当の1,000BTC以上を手にすることができたため、今、彼らは非常に後悔していることでしょう。

最近のインタビューで、ジェレミー氏はビットコインを買う価値はまだあると主張しています。同氏によれば、暗号資産の保有者は世界人口の2パーセントだけなので、更新で投資家を喜ばせる可能性は、まだ、あります。 "しかし、一つだけ問題もあります"とジェレミー氏は述べています。 "誰もがビットコインを1枚丸ごと所有したがります。誰も、お店に行って、'1兆分の1個のリンゴを買えますか?'とは言いません。つまり、ビットコインは分割できますが、この特徴が本質的にアキレス腱なのです 。この問題の解決策は、BTCの小さな端数をより使いやすく、わかりやすく表示することです。例えば、0.00001 BTCのような金額の表示の代わりに、0.00000001 BTCの最小単位であるサトシに置き換えることも可能でしょう"。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります

戻る 戻る