EUR/USD: ドル高にするものとドル安にするもの

- 先週はドル高のままでした。米連邦準備制度理事会の7月の連邦公開市場委員会(FOMC)の議事録が8月16日(水)に公表され、さらなる金融引き締めの可能性が示唆されました。

議事録の公表前の市場参加者は政策金利の5.5%がいつまで続くかということを議論していました。しかし、議事録の内容が明らかになると、この金利がどの程度上昇するかに議論が移りました。議事録では、FOMCメンバーの何人による現在の経済情勢では期待したほどの大幅なインフレ率の低下にはならないという意見が示されています。これがFRBの追加利上げの道を開くことになります。その結果、2023年に金利が5.75%、あるいはそれ以上に上昇する見込みが27%から37%に急上昇してドル高となりました。

米ドルを押し上げるほかの要因としては、米国市場が良好で米国経済が堅調であることが挙げられます。アトランタ連邦準備銀行は、米国内の小売売上高が好調であることから、米国内の第3四半期のGDP予測を5.0%から5.8%に修正しました。不動産市場にも明るい兆しが見えており、毎月発行される建設許可件数は0.1%増加しました。また、新築住宅の建設戸数は3.9%増の145万2,000戸となり、予想の144万8,000戸を上回りました。8月15日に発表された小売売上高統計が予想の0.4%と前回の0.2%を上回り、消費活動の0.7%増と伴にドルインデックス(DXY)をさらに支えることになりました。これらのデータを総合すると、米国経済の景気後退に陥るリスクは低下しており、金融制限の段階が続くことが見込まれます。これに加えて、原油価格の高騰がその後の利上げに向けた規制当局の動きを促し、新たなインフレの波に拍車につながるかもしれません。

一方、米国の銀行セクターの状況がドルにとっての試練となる可能性あります。ミネアポリス連邦準備銀行のニール・カシュカリ総裁は、3月に始まり、複数の大手銀行の倒産につながった危機がまだ終了していないと見ています。同氏は、連邦準備制度理事会の利上げが続くようなら、銀行経営が非常に困難となり、新たな倒産の波を引き起こすかもしれないと意見を述べています。この見通しについては、フィッチ・レーティングスのアナリストも同じです。同社の見解では、J.P.モルガン・チェースのような大手銀行を含むいくつかの米国の銀行の格付けが引き下げられる可能性があるとしています。

ゴールドマン・サックスのストラテジストは、米連邦準備制度理事会による政策金利の引き下げの検討が2024第2四半期になるのではないかと見ています。この引き金となるのが、目標水準である2.0%にインフレ率が安定することです。しかし、ゴールドマン・サックスは、規制当局の動向は依然予測不可能であるため、利下げ幅がピークの水準にとどまる可能性があると見ています。CMEのFedWatchツールでは、全体として市場参加者の68%が2024年5月までに金利が少なくとも25ベーシスポイント(b.p.)引き下げられると予想しています。

8月16日に発表されたユーロ圏の経済指標によると、2023年第2四半期の経済成長率は0.3%増(前期比)でした。この数字は完全に予想どおりで第1四半期の成長率と一致しています。年間ベースでは GDP 成長率は 0.6% で予想と前四半期の数字の両方に一致しています。8月18日(金)の発表されたインフレ率も驚くものではありませんでした。市場予想と前回の値の両方で一致しました。7月のコア消費者物価指数(CPI)は5.5%(前年同月比)、-0.1%(前月比)でした。

このように一貫して緩やかな経済パフォーマンスの中、ユーロは引き続き下落圧力に直面しています。この要因としては、この冬に欧州で起こる可能性のあるエネルギー危機や欧州中央銀行(ECB)の金融政策を巡る不確実性が考えられます。

1.0947で始まったEUR/USD の取引は1.0872で5日間を終えました。このレビューの執筆時である8月18日の夕方時点では、アナリストの50% が直近の上昇予想で、35%がドルを支持しており、残りの15% が中立の立場です。D1のオシレーター系では、100% がドルに傾いていますが、このうちの25% がこのペアの売られ過ぎを示しています。トレンド系では、85%が下向きで、15%が上向きです。このペアの直近のサポートは、1.0845-1.0865に続いて、1.0780-1.0805、1.0740、1.0665-1.0680、1.0620-1.0635、1.0525です。強気筋は、1.0895-1.0925でレジスタンスに直面して、その後は、1.0985、1.1045、1.1090-1.1110、1.1150-1.1170、1.1230、1.1275-1.1290、1.1355、1.1475、1.1715となります。

来週は、8月24日から26日の主要中央銀行のトップによるシンポジウムが注目されます。ジェローム・パウエルFRB議長が25日の講演で利上げサイクルの終了を示唆すれば、DXY(ドルインデックス)は下落に転じるかもしれません。しかし、当然ながらラガルド欧州中央銀行総裁をはじめとして、ほかの中央銀行リーダーによっても通貨ペアの推移は影響されます。

今週のそのほかの注目イベントとしては、8月22日と23日の米国労働市場の発表です。8月23日(水)に米国、ドイツ、ユーロ圏の非製造業景況感指数(PMI)が発表されます。また、8月24日(木)は、米国の耐久財受注と失業率の統計が発表されます。

GBP/USD:イングランド銀行は決断できない状態 - ポンドにとっては災難

- この2週間の GBP/USDは、1.2620-1.2800での推移で、強気筋と弱気筋のどちらかが優勢というわけではありませんでした。イングランド銀行 (BoE)が最近、利上げしたにもかかわらず、ポンドの強気の勢いは依然として見られません。

市場関係者の間では、積極的な金融引き締めが景気後退の瀬戸際ですでに脆弱なイギリス経済をさらに不安定にさせるのではないかという懸念が高まっています。7月の失業率は0.2%上昇の4.2% でした。さらに心配なのは、若年層の失業率が11.4%から12.3%へと0.9%も急に増加したことです。また、先月と比較すると失業給付の申請件数が2万5千件も増加しています。この失業率の上昇は、2021年からの企業倒産の波が大きな原因です。この傾向は2022年初めに急に加速しており、1980年代後半と2008年の金融危機の水準に匹敵しています。

国家統計局(ONS)が8月18日に発表した最新データによると、7月のイギリスの小売売上は前月比1.2% 減で前月の0.6%減を上回る大幅な減少となりました。年間ベースでは、6月の1.6%減に対して3.2%の減少でした。

8月16日に発表されたインフレ率(CPI)によると、前年同月比(前年比)が 7.9%から6.8%に低下したものの、極めて高い状態のままです。また、コアレートは6.9%に安定したままです。エネルギー価格高騰がさらなるインフレ率の上昇につながる可能性があります。

市場は、イングランド銀行がこれに対して適切な措置を講じなければならないと確信しています。中央銀行は、年内だけでなく、2024年も利上げを続ける必要があるかもしれません。しかし、コメルツ銀行のエコノミストが示しているように、今後数週間のうちに、イングランド銀行が景気悪化をあまりにも恐れてインフレリスクの措置に揺らぐような印象を市場に与えれば、ポンドに破滅的な影響を及ぼすことになります。

GBP/USD は8月18日(金)に1.2735 で終わりました。アナリストの直近の予想は次のとおり: 60%がポンドに対して強気、20%が弱気、残りの20% が強気です。D1のオシレーター系では、 50%が赤で弱気傾向を示し、残りの 50% が中立のグレーです。トレンド系では、60%対40%で強気サイドが優勢です。

このペアが下落方向に推移すれば、1.2675-1.2690、1.2620、1.2575-1.2600、1.2435-1.2450、1.2300-1.2330、1.2190-1.2210、1.2085、1.1960、1.1800がサポートになります。上昇すれば、1.2800-1.2815、1.2880、1.2940、1.2980-1.3000、1.3050-1.3060、1.3125-1.3140、 1.3185-1.3210、1.3300-1.3335、1.3425、1.3605がレジスタンスとなります。

マクロ経済データにおいては、8月23日(水)がユーロ圏とアメリカだけでなく、イギリスの"PMI デイ" となり、イギリスのさまざまなセクターの景況感指数が発表されます。もちろん、ジャクソンホールでの年次シンポジウムも忘れることはできません。

USD/JPY: 為替介入の見通し

- FOMC議事録の発表と米国債10年利回りが2008年ぶりの高水準に上昇したことで、USD/JPY はさらに高くなり、 146.55となりました。日本の三菱UFJ銀行のエコノミストは、 "ドル高がUSD/JPY を危険領域に押し込み、上昇を止める介入リスクが高くなっています" と述べています。同業のオランダの銀行グループのINGも、現在、このペアが為替介入の領域にいることに同意しています。"ただし" 、INGは "日本当局を警戒させるほどのボラタリティではないだろう"とした見方です。

昨年の9月に財務省 (MOF) は、USD/JPY が145.90を上回った時に介入しました。しかし、今のところ、財務省も日本銀行(日銀)も国内通貨の防衛に急いでいません。インフレ率が低下傾向(水準は異なりますが)にある米国、ユーロ圏、イギリスとは対照的に、日本のインフレ率は上昇しています。8月18日(金)に統計局が発表した7月の全国消費者物価指数(CPI)は予想の2.5%(前年比)に対して3.3%でした。

コメルツ銀行のエコノミストは、日本のGDPが増加しているにもかかわらず、再び円高になる可能性はあまりないと見ています (速報値では第 2 四半期の成長率は 1.5% (前年比) で、予想は 0.8%、前回は 0.9% でした)。一方で、現在の状況では、財務省が円安を食い止めなければ、さらに円安が進む可能性があります。"おそらく、日本銀行と財務省は、米国の金利が再び下がれば状況が変わると期待しているのでしょう" とコメルツ銀行のエコノミストは述べています。"その時はドル安にもなるでしょう。ただ、それはまだ先のことです。それまでに財務省が介入してできることは、時間稼ぎだけです。私たちの見解では逆風に逆らっても円高にならないということです。一時的には上手くいくかもしれませんが、それは確実ではありません"。

しかし、市場参加者は円安がある時点で日本当局の行動を促すかもしれないという懸念を強めています。INGが示したように、介入の恐れを伴った日本通貨の売られ過ぎの状況は、USD/JPYの弱気傾向の調整を強める可能性が大きくなります。小幅とはいえ、このような調整により。先週の終値は 145.37でした。

直近の見通しについてのアナリストの中央値予想は次のとおり: 圧倒的多数 (60%) がドル高でUSD/JPY の上昇傾向を予想しています。残り40% は弱気傾向です。D1 のオシレーター系は緑が100%ですが、 20% は買われ過ぎの状況を示しています。トレンド系では、80%が緑で20% が赤です。直近のサポートは、144.50圏内に続いて、143.75-144.04、142.90-143.05、142.20、141.40-141.75、140.60-140.75、139.85、138.95-139.05、138.05-138.30、137.25-137.50です。直近のレジスタンスは145.75-146.10、それから、146.55、146.90-147.15、148.45、150.00と最終的には2022年の10月の高値151.95となります。

東京都区部消費者物価指数(CPI)が8月25日(金)に発表されます。そのほかの日本経済に関する主なデータ発表については、来週の予定にはありません。

暗号資産: イーロン・マスクが"人々のドル"を崩壊させた 方法

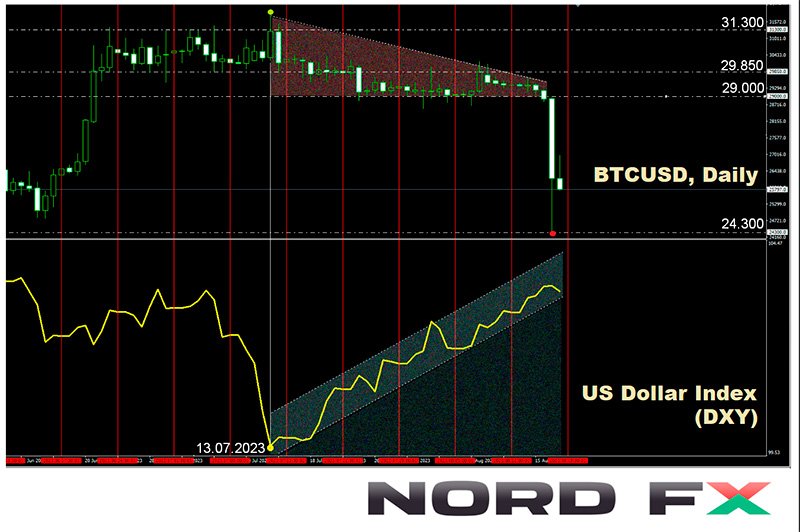

- 7月14日からビットコインと暗号資産市場全体がドル高圧力にさらされています。BTC/USD のドルが高くなれば、ビットコインが安くなるのは明らかです。実際、8月11日から15日にかけて市場から暗号資産は完全に忘れ去られたかのように、BTC/USDペアのチャートは横ばい推移で$29,400のピボットポイントを挟んでいました。

Glassnode のアナリストは、当時、ビットコインは無関心と衰弱の段階にあると指摘しました。週明けのボラティリティの指標は過去最低でボリンジャーバンドのスプレッドは2.9%まで縮小しました。このような低水準は、過去に2016年9月と2023年1月の2回しかありません。"市場は投資家の無関心を打破するための措置が必要"と Glassnode のアナリストは結論付けていました。

このような措置は講じられましたが、必ずしも投資家が望む方向に沿ったものではありませんでした。まず、最初に8月16日の夕方、BTC/USD が$28,533に下落しました。この下落は、前述したように、FRBの7月会合の議事録の公表が引き金となったと思われます。しかし、この小幅な下落では済みませんでした。次に8月17日から18日の夜にかけて大幅な下落がありました。ビットコインは$24,296の安値で奈落の底に突き落とされたと言えるでしょう。この暴落は、イーロンマスク氏のスペースXが保有するBTCを清算したため暗号資産が3億7300万ドル減少したという非公開の文書をウォール・ストリート・ジャーナル紙が触れた後に起きました。しかし、このレポートでは、スペースXがコインを売却した正確な時期については言及していません。それでも、まだ、市場のパニックを引き起こすのに必要な詳細ではありませんでした。

ほかのいくつかの要因が相場に圧力をかけました。例えば、米国連邦裁判所はリップルに対する証券取引委員会(SEC)の上訴を認め、1か月前にリップルに有利に下された部分的な判決に一石を投じました。米国当局による大手仮想通貨取引所に対する一連の法的な申し立ても依然として悪影響を及ぼしています。

ビットコインの急落は暗号資産市場全体を引きずりこみ証拠金の大量清算となりました。Coinglassによれば、24時間の間に175,000人以上の市場参加者のポジションが清算され、トレーダーの損失は10億ドルを超えたとされています。

SECがイーサリアム初の先物ETFを認可する準備をしているとのブルームバーグの報道がなければ、状況はさらに深刻になっていたかもしれません。これを受けて、BTC/USDと ETH/USD は上方調整して2ヵ月前の水準に戻りました。思い起こせば、6月15日にブラックロックがビットコインのスポットETFの設立を申請した後、市場は急騰しました。しかし、最近の急落後では、これらの利益は事実上、帳消しとなりました。

さらなる下落を予想すべきなのでしょうか? 特に、注目なのが正確な予想で知られるニックネームDave_the_Waveというトレーダー兼アナリストが、2023年末までにビットコインが今年の高値からおよそ38%下がり、対数成長曲線(LGC)の 支持線まで下落すると警告していたことです。このシナリオだと底値は$19,700前後となります。

もう一人の有名トレーダー、トーン・ベイズ氏は、BTCが$25,000 (既になっています)まで下落することを否定していませんでした。この場合、ベイズ氏は長期的な下落の可能性が高いと見ています。同氏の予想では、ビットコインは"瀬戸際であり、状況は暗い"とのことです。 "相場は直ぐにでも反転しなければなりません。つまり– 今月中にです。もう一ヵ月下落するわけにはいかないでしょう; さもなければ、市場はパニックです。ビットコインが$20,000以下で取引されても驚きません。マイナーは保有のビットコインの売却をはじめるかもしれませんが、これは非常に危険な状況です " とベイズ氏は警告しています。

以前、私たちは別の専門家として、ベンチャー企業Eightの創業者であるマイケル・ヴァン・デ・ポッペ氏を紹しましたが、同氏はビットコインが$12,000まで下落することに異議を唱えていました。しかし、同氏の見解では、ビットコインが上昇に戻るには、$29,700水準を超えなければなりません。ビットコインの次の大きなターゲットは $40,000となるでしょう。

マイケル・ヴァン・デ・ポッペ氏とは対照的に、Delphi Digital の設立者で調査責任者でもあるケビン・ケリー氏は既に強気ラリーの初期の兆候であると注目しています。ただし、この観測は、8月18日の暴落前です。ケリー氏によれば、標準的な暗号資産サイクルはビットコインが史上高値(ATH)の時に始まり、その後は80%まで下落するとのことです。 およそ2年後には以前のATHまで反発して、次の高値まで上昇を続けることになります。このサイクルは通常、約4年です。

ケリー氏は、このパターンはランダムではなく、"より広範な景気循環"と一致していると述べています。同氏は、ビットコインの価格のピークがISM製造業景況指数と一致することが多く、現在ISM製造業景況指数は下落の最終局面にあるように見えると指摘しています。現在の状況は、ケリー氏に2015年から2017年にかけての市場の状況を思い出させています。

同氏は、ビットコインの過去2回の半減期は、底を打ってから、およそ18ヵ月で史上高値の7ヵ月前だったと主張しています。次の半減期は 2024 年 4 月と予想されています。その後、同氏の予想ではおよそ18ヵ月後にデジタルゴールドはATHとなる見込みです。しかし、ケリー氏はこのシナリオ通りになるとは限らないと警告していました。また、"偽の底値"の可能性とも考えています。

イグナスで知られるアナリストも同様の循環分析で2024年のビットコイン強気相場を予測しています。同氏の計算はビットコインの長年のパターンに基づいています: 1. ATHから80%下落、1年後(2022年第4四半期)に最安値をつける。2. 2年後に回復し、前回の高値に達する(2024年第4四半期)。 3. さらに1年間は上昇して新たなATH(2025年第4四半期)。

イグナスによれば、暗号資産業界は2022年にマクロ経済の課題に直面しましたが、状況は改善しています。2024年ビットコイン半減期は世界的な流動性の急上昇と一致して予想していた強気ラリーに拍車がかかるかもしれません。また、ビットコインの新たな使用ケースやスポットビットコインETFがSECから承認されはじまれば、その相場に影響を与えることになるでしょう。

PlanBとして知られる人気ブロガー兼アナリストが実施した調査によると、回答者の60%が半減期後に強気相場になると予想しています。PlanB自身は、この出来事の後にビットコインが $55,000程度になると 論証しています。ビットコイン価格の予測モデルS2Fのシグナルがこの数字に向かって推移していることを示しているそうです。

投資家で、金融カテゴリーのベストセラー“金持ち父さん、貧乏父さん” の著者であるロバート・キヨサキ氏は、もう一つ別の予想をしています。"ビットコインは$100,000に向かう" とキヨサキ氏は信じています。"悪いニュース: 株式や債券市場が暴落すれば、金や銀の相場は急騰するでしょう。最悪なのは、世界経済の崩壊の場合です。その時、ビットコインは100万ドル、金は75,000ドル、銀は60,000ドルで購入することができるでしょう。国の負債が莫大すぎます。誰もがトラブルに巻き込まれています" とキヨサキ氏は記述しています。ただ、念のため、"私が間違っていることを望んでいます"とも付け加えています。

作家らしく、キヨサキ氏は金と銀を"神のお金"、そして、ビットコインを "人々のお金"と呼んでいます。"私がビットコインを好きなのは、共通の敵がいるからです。- 連邦政府、国債、米連邦準備制度理事会にウォール・ストリート。私は、これらを信用していません。信用するなら、ドルを集めて、借用書をもらえばいい" と同氏は述べています。

ロバート・キヨサキ氏のスタンスとは対照的に、多くの投資家は最近"人々の通貨" ではなく米ドルに引き寄せられていることに注目しましょう。ドルをより信頼できる安全通貨として見ているからです。 この変化はDXY チャートと BTC チャートを比較すれば明らかです。このレビュー執筆時の8月18日の夜、市場は安定の兆しを見せて、BTC/USD は$26,100付近で取引されています。暗号資産市場の時価総額は大打撃を受けて、心理的な境界線である1兆ドルをかろうじて維持しており、ちょうど一週間前の1兆1710億ドルから減少の1兆540億ドルです。当然のことながら、Crypto Fear & Greed インデックスも先週の51ポイントから37ポイントに下がり、中立から恐怖へ移りました。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る