EUR/USD: 利上げ反対、ドル高に賛成!

- 市場参加者は、米連邦準備制度理事会がフェデラルファンドの利上げに踏み切るかについて見極めよう(または推測しよう)と米国のマクロ経済背景を注意深く探っています。期待はずれの消費者信頼感指数、弱いADP労働市場データ、第2四半期の経済成長の鈍化により、市場の話題は景気後退懸念と米国規制当局のハト派的方向転換の可能性についてシフトしています。現在の米国経済成長は予想を上回りました。しかし、GDP改定値は当初の予想を下回り、市場を落胆させました。

一方で家計支出は前月比0.8%増で一月以来の高い伸び率となりました。FRBが最も注視しているインフレ指標である個人消費支出(PCE)は、前月比0.2%増と2ヵ月連続のプラスの成長でした。伸び率は小幅ながら上昇しました。コアPCEは前年同月比4.2%の上昇で予想どおりでしたが、前月の4.1%を上回りました。

労働市場の状況は、"一貫して好調"から "試練の可能性あり" と変わりました。JOLTS報告による7月の求人件数は久しぶりに882万7,000件と減少でした。この1年以上は、連邦準備理事会が労働市場の強さを評価する際の基準値である1000万人をほぼ上回る水準で推移していました。さらに、先週の新規失業保険申請件数は22万8000件へと増加しました。

9月1日(金)に発表されたデータは、市場予測をさらに混乱させました。木曜日にすべてのサインが労働市場の冷え込みを示しました。しかし、17万人という予想に反して、非農業部門新規雇用者数(NFP)は15.7万人から18.7万人へと大幅な増加でした。言い換えれば、いいニュースです。その反面、失業率も3.5%から3.8%(予想 3.5%)へと上昇でした。つまり、悪いニュースです。また、米製造業購買担当者景気指数(PMI)は前回の46.4と予想47.0から47.6に上昇しました。こちらも、また、いいニュースです。しかし、PMIが50.0を上回れば経済状況の改善、50.0を下回れば悪化を示すことに注目してみましょう。つまり、このニュースも悪いということなのでしょうか?

全体として、これらの指標はまちまちで市場の反応は別れました。米ドルインデックス (DXY) では、8月30日(水)から上昇を始め金曜日に急騰しました。その一方で、9月19-20日の会合でFRBが利上げする可能性は12%に下がりました。利上げの可能性が下がったの理由は、FRBメンバーの発言の食い違いでした。ボストン連銀のスーザン・コリンズ総裁やフィラデルフィア連銀のパトリック・ハーカー総裁とFRBのジェローム・パウエル議長のジャクソンホールで開催された世界中央銀行シンポジウムでの発言については、前回のレビューですでに取り上げました。そして今回は、アトランタ連銀のラファエル・ボスティック総裁が、金利は既に制限水準であり、追加利上げが米国経済にさらなる痛みを与えかねないと考えていることを付け加えておきます。

ユーロ圏経済に関しては、最新の統計によると、インフレ率は下げ止まり、貸出の減少でマネーサプライは縮小しました。ブルームバーグの専門家の予想5.1%反して、消費者物価指数(CPI)の前年比は5.3%で安定のままでした。域内最大の経済大国ドイツも、月次CPIは0.3%で変わらずでした。

このような状況の中、欧州中央銀行(ECB) の金融引き締めの継続が予想されます。しかし、ECBは物価上昇よりもスタグフレーションの脅威を懸念しているようです。イザベル・シュナーベルECB専任理事のようなタカ派的な人物でさえ、ユーロ圏の経済見通しは当初考えられていたよりも悲惨であり、深刻、もしくは、長期的な景気後退の寸前であることを示唆しています。

シュナーベル専任理事の発言は、労働市場の状況から裏付けられています。ユーロ圏全体の失業率は依然として高く、6.4%のままです。ドイツでは、失業率は四半期ベースで徐々に上昇しており、COVID-19 のパンデミック時の水準に徐々に戻りつつあります。

米連邦準備制度理事会と欧州中央銀行の両規制当局はさらなる金融引き締めへの意欲を失いつつあり、金融制限のサイクルを終了(もしくは、少なく利上げともの保留)しようとしています。JPモルガンとバンク・オブ・アメリカのストラテジストによる今年の年末までのユーロの予想が$1.0500対してBNPパリバはさらに低い$1.0200の予想です。

5日間の取引の始値1.0794がだった EUR/USD は、ほぼ始値と同じ1.0774が終値でした。このレビュー執筆時の9月1日の夜の時点では、アナリストの50% が直近のこのペアについて強気予想、20%が弱気予想で、 30%が中立です。テクニカル分析では、この一週間は変化がありません。D1の時間軸ですべてのトレンド系とオシレーター系では、100% 米ドル支持で赤く表示されています。また、15%は依然としてこのペアの売られ過ぎを示しています。このペアの直近のサポートレベルは、1.0765付近に続いて、1.0665-1.0680、1.0620-1.0635、1.0515-1.0525となります。強気筋は、1.0800に続いて、1.0835-1.0865、1.0895-1.0925、1.0985、1.1045、1.1090-1.1110、1.1150-1.1170、1.1230、 1.1275-1.1290がレジスタンスになります。

来週の注目のイベントは、9月4日(月)のラガルドECB総裁の講演です。9月6日(水)にはユーロ圏の小売売上高と米サービス業PMIの発表があります。9月7日(木)には、ユーロ圏の第2四半期GDP改定値が発表され、恒例の米新規失業保険申請件数も発表されます。そして、週の終わりの9月8日(金)は、欧州経済の主役であるドイツのインフレ率(CPI)が明らかにされます。

GBP/USD:結局、利上げはしないのか?

- 前述の EUR/USD の全体の見通しでは、中央銀行の大きな疑問を強調しました: より重要視しているものは何か– インフレの克服か、それとも、経済の景気後退防止か? イギリスの年間インフレ率は7.9%から6.8%(2022年2月以来の低水準)に低下したものの、インフレ率はG7の中で依然として一番高い国のままです。しかも、コアCPI指標は前月と同じく前年比6.9%にとどまったままです。これは2ヵ月前のピークの0.2%を下回っているに過ぎません。また、エネルギー価格の上昇が新たなインフレ高騰の脅威でもあります。

複数のアナリストによれば、こうしたデータや見通しはイングランド銀行(BOE)に利上げ継続を迫るはずでした。しかし、この逆となる別の要因があります。8月はイギリス製造業セクターの景気低迷がさらに深刻となりました。国内の製造業は、金利上昇、生活費危機、輸出部門の減少、市場の先行き懸念などにより需要が減少して経済的状況が弱まっていると報告されました。S&P Globalによれば、中間財生産者は特に打撃を受けています— B2Bセクターは生産量の激減に直面です。これが新規受注と人員削減の両方に影響を及ぼしています。

8月の購買担当者景気指数(PMI)は43.0にとどまりました。2008年から2009年にかけての世界的な金融危機や、パンデミック(世界的大流行病)による封鎖措置など大きな経済的負荷を除けば生産量と新規受注が減少により、主要PMIは39ヵ月ぶりの低水準に大幅に低下しました。

こうした暗い状況で、調査によれば、イングランド銀行の政策担当者は利上げ課題よりも経済状況の懸念をより重視しています。イングランド銀行のチーフエコノミスト、ヒュー・ピル氏は、インフレに関して満足できないが、自身は金利の安定をより長期化させたい考えであることを述べました。ピル氏は、9月21日に開催されるイングランド銀行の会合で、現行金利の5.25%の維持に賛同していることを表明しました。このような発言に続いて、先ほど説明したルールを適用します– 両方の規制当局が利上げに消極的になれば、経済の弱い方が負けることになります。UK/USペアの場合、前者の方が弱いことが判明しました。

GBP/USD が1.2400を下回る可能性についてスコシアバンクのアナリストが否定しなかったことを以前にお伝えしました。 オランダの最大手金融グループのINGのアナリストは、ドル高が進んだ場合、1.2500付近がサポートになるとした見方です。同業のシンガポールのユナイテッド・オーバーシーズ銀行は、"ポンドが強力なレジスタンスである1.2720を下回っている場合は、1.2530、さらには、1.2480まで下落する可能性が高い"と予想しています。

このペアの先週の終値は1.2585でした。今後については、アナリストの40% が上向きに転じると予想しており、20%がドル高は進むと見ており、残りの40% が横ばい予想です。D1 時間軸でのオシレーター系では、90% が赤、10%が緑です。トレンド系については、赤と緑の比率は、85% 対15%で赤が多くなっています。このペアが下落すれば、サポートレベルは、1.2560-1.2575、1.2545、1.2500-1.2510、1.2435-1.2450、1.2300-1.2330、1.2190-1.2210、 1.2085、1.1960、1.1800です。上昇すれば、このペアは、1.2620-1.2635、1.2690-1.2710、1.2760、1.2800-1.2815、1.2880、1.2940、1.2980-1.3000、1.3050-1.3060、1.3125-1.3140、1.3185-1.3210でレジスタンスに直面することになるでしょう。

イギリス経済に関する重要なイベントとしては、9月7日(木)に予定されているインフレ報告公聴会に特に注意を払う必要があるでしょう。

USD/JPY: 通貨介入を控えて

- 今週の結果を振り返って、全体的に言うと、9月1日(金)のドルインデックス(DXY) はEUR/USD、GBP/USD、USD/JPYの3つのすべてのペアに対して回復して、5日前の始値付近まで戻りました。ボラタリティが大きかったにもかかわらずです。例えば、1ドルあたり146.40 円で始まった日本円は、一時147.36の高値を付けた後、144.44まで下落、最終的な終値は146.21でした。

最新の統計では、日本産業の低迷を示しています。製造業購買担当者景気指数(PMI)1はヵ月で49.7から49.6に低下、3ヵ月連続して50 を下回っていることでも明らかです。50 という数字は、拡大と縮小の分かれ目になります。このような状況で、USD/JPY は強気センチメントですが、日本当局の為替介入で混乱する可能性もあります。当局は警戒を怠らないと断言しています。例えば、日本の鈴木俊一財務大臣は、最近、別の (口頭)介入をしてきました。9月1日に財務大臣は、急激な変動は好ましくないと強調したものの、為替相場は市場によって決められるものだと述べました。また、為替相場の動向に注意していくことにも言及しました。このような"決まり文句" が投資家の円に対する懸念を落ち着かせるかはわかりません。昨年の11月のような兆候を示すには、言葉での介入よりも具体的な為替介入が必要なのかもしれません。

直近の見通しでは、先のペアと同様に多くのアナリストがDXY はかなり上昇しており、少なくても一時的に再び下落へ引き戻ると考えています。USD/JPYについては、アナリストの80%がこのようなトレンドの反転を支持しています。残りの 20%が引き続きドル高の予想です。D1 の時間軸については、トレンド系が100%緑です。オシレーター系では、この状態が65% で、10% が赤、残りの25%が中立です。

直近のサポートは、146.10圏内、そして、145.50-145.70、144.90、144.50、143.75-144.05、142.90-143.05、142.20、141.40-141.75、140.60-140.75、139.85、138.95-139.05、138.05-138.30、137.25-137.50と続きます。直近のレジスタンスは、146.50-146.60に続き、146.90、147.25-147.35、148.45-148.85、150.00、そして、最終的には2022年の高値151.90となります。

9月08日(金)は、2023年第2四半期の国内総生産(GDP)の発表があり、来週の予定では注目です。来週の日本経済に関する重要な統計は、ほかにありません。

暗号資産: ビットコインが急騰した理由と再び下落した理由

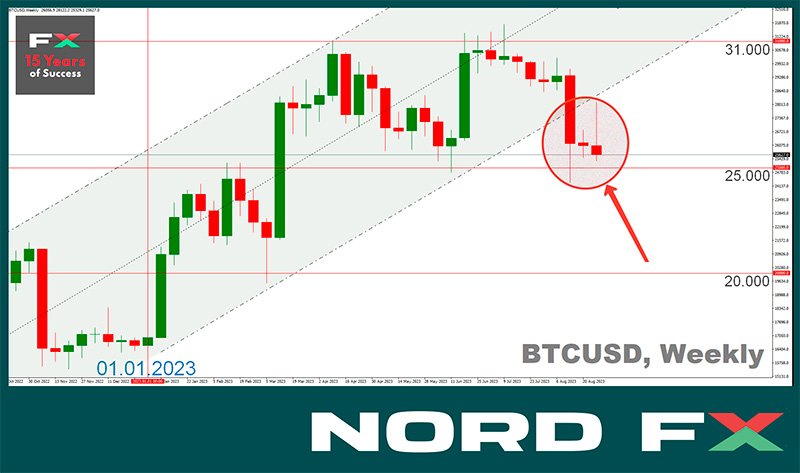

- 先週明けは、特に動きはありませんでした。グレイスケールのことがなければ、そのままだったかもしれません。現在、グレイスケールは暗号資産を運用する世界的大手の投資企業です。そして、現在、米国証券取引委員会(SEC)に対して勝訴となりました。判事らは全員一致で、ビットコイン信託基金のスポットETFへの転換を規制当局が拒否したことは、"恣意的かつ気まぐれ"とみなしました。訴訟は1年以上かかり、8月29日(火)に思いがけず裁判所 がこのような判決を下しました。これを受けて数時間後に、ビットコインは$26,060 から $28,122へ7.9%も急騰、12ヵ月ぶりの大幅な上昇率でした。

おそらく、インサイダーのことがなければ、この急騰はもっとすばらしかったことでしょう。裁判の判決を事前に知っている人がいたことが判明したのです。裁判所からの公表直前にこの人物は、取引所に約7億8000万円相当の30,000ビットコインの注文をしました。 このような大量のコインを高値で売却することは、流動性が低いためかなり困難です。そのため、BTC/USD の上昇は小さくなり、8月29日には元の水準にまで戻りました。

しかし、このような下落にもかかわらず、多くのアナリストは今回の判決が市場にプラスの影響を与えると確信しています。この夏、大手金融機関8社がビットコインETFを通じた暗号資産市場の参入についてSEC に申請しました。この中には、ブラックロック、インベスコ、フィデリティなどの世界的な投資会社が含まれています。以前はSECが同様の申請をすべて却下していたため、懸念が広がっていました。しかし、今はグレースケールの件で大きく変化しました。

ブルームバーグのシニア・ストラテジスト、エリック・バルチュナス氏は、2024年中にETFが承認される確率を95%、2023年年内に承認される可能性については75% と既に引き上げています。さまざまな資産によれば、これらの新しいファンドは当初6ヶ月だけでも50億ドルから100億ドルの機関投資家の資金が見込めるため、相場を押し上げることは間違いないでしょう。

Fundstratの共同設立者であるトム・リー氏は、ビットコインのスポットETFが承認されれば、相場は$185,000に上昇すると予想しています。一方、ARK Investの最高経営責任者であるキャシー・ウッド氏は、暗号資産市場の時価総額は2030年までに2100%以上の25兆ドルに急増すると予想しています。この予想のARK Investの基本的なシナリオでは、この期間内にBTCの相場は$650,000 に上昇、さらに楽観的な見方によると、およそこの2倍を示しています。

OpenAIが開発した人工知能ChatGPTは、楽観的なシナリオを示しています。ビットコインは2024年までには$150,000 、2028年には$500,000、2032年までに100万ドル、2050年までに500万ドルに上昇すると予想しています。ただし、この上昇に条件を付けています: 暗号資産が広く普及され、ビットコインが価値の貯蔵として人気を博し、様々な金融システムに組み込まれることです。このような状況にならなければ、AIの計算では、2050年まのにコインは $20,000から $500,000の価値となります。

全体的にBTCの長期保有者にとっては、最新の数字は有望に聞こえ、その数字は上昇を続けています。Glassnodeのリサーチでは、最近のこの数字は過去最高を更新しており、ホドリング概念の人気、楽観主義の存在、市場の変動に対する潜在的な抵抗力を示しています。

この半面、短期の投機家は市場から撤退しています。CryptoQuantによれば、ビットコインの取引量は 、この5年間で最低水準です。"個人投資家離れにより、弱気トレンドでの取引量は減少している" とCryptoQuantのリサーチ責任者であるフリオ・モレノ氏は説明しています。バーンスタインのアナリスト、ガウタム・チュガニ氏は、 "全体的に市場は活気がない" と述べています。"このトレンドは弱気に必要というわけではないが、市場は材料を待っているので参加者は未だに取引に興味がない"と述べています。

世界有数の金融メディア・プラットフォームであるリアル・ビジョン・グループのラウル・パルCEOは、BTCの30日間のボラティリティが20ポイントまで低下したことを指摘しています。しかし、同氏の分析では、歴史的に2ヶ月から4ヵ月のこのような小さなボラタリティがビットコインの急騰につながりました。Credible Cryptoと知られるアナリストは、本当に強い急騰のために強気の勢いが$29,000-$30,000の重要なゾーンを押し上げる必要があると述べています。今のところ、多くのトレーダーはBTCがより購入しやすい水準に下落すると予想しています。しかし、Credible Cryptoによれば、相場が$30,000になると、取り残される恐怖(FOMO)という現象で相場は上昇となります。

現在の状況だと、ビットコインはどこまで下落するのでしょうか? 9月は今までもビットコインにとって好ましい状況ではありませんでした。2011年から2022年のBTC は平均で約4.67%の 下落でした。

アナリストのジャスティン・ベネット氏は、ビットコイン価格は$14,000まで下落する見込みであるとしています。このレベルは2018年から2020年まで強力なサポートでした。 ベネット氏は、ビットコインが約10ヶ月間続いた上昇チャネルを抜けたことを示すチャートで自身の予測を裏付けています。ビットコインは$29,000-$33,000の突破につながるレジスタンスを克服できませんでした。また、世界的な景気後退が下落を悪化させる可能性もあります。ベネット氏によれば、S&P 500 株価指数は4,750ポイントという2022年の記録を達成できなかった為、現在はかなりの下落が見込まれます。

しかし、前述のような見方にもかかわらず、9月は"押し目買い"の戦略で長期投資家にとっては有利となる可能性があります。ブルームバーグのシニアアナリスト、マイク・マクグローン氏は、ビットコインの指標を株式市場と比較した場合、$10,000に下落してもビットコインの状況を揺るがすことはないと結論づけました。例えば、この20年間で7,000%以上のリターンをもたらしたアマゾンの株式を挙げています。しかし、BTCは2011年から約26,000%上昇しており、この数字をはるかに上回っています。" $10,000 台に戻ったとしても前例のない資産パフォーマンスが維持されるだろう" とマクグローン氏は述べています。同氏は従来の市場で特徴的な投資信託などの商品のようにビットコインも"主力として加わること" が重要だと強調しています。

スポットビットコインETFが承認される可能性に加えて、今後の半減期もビットコインの上昇に影響する可能性があります。TradingShot のアナリストによれば、これらの材料により、BTC/USD は年末には$50,000 に上昇するといいます。しかし、このレビュー執筆時の9月1日(金)は、$25,750付近で取引されています。 暗号資産市場全体の時価総額は1兆4800億ドル(前週は1兆4700億ドル)です。Crypto Fear & Greedインデックスは、40 (先週は39 ポイント)で恐怖圏内です。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る