EUR/USD: 調整は、まだ、トレンドの反転とはならず

- 先週のEUR/USDの推移は 普通ではありませんでした。一般的なシナリオでは、強い経済と堅調な労働市場の状況でインフレ対策は中央銀行の利上げとなります。そして、これが投資家を惹きつけ、自国の通貨高となるわけです。しかし、今回は状況がかなり違いました。

9月28日(木)に発表された米国のマクロ経済指標は、第2四半期のGDP成長率が2.1%と力強い伸びを示しました。失業保険新規申請件数は、204,000件で前回の202,000件をやや上回りましたが予想の215,000件を下回りました。また、受給者件数は167万人と予想の167.5万人を下回りました。

このデータは、米国経済と労働市場が比較的安定していることを示しており、FRBは25ベーシスポイント(bps)の利上げに踏み切るはずでした。ミネアポリス連銀のニール・カシュカリ総裁が最近、高騰するインフレ抑制が中央銀行の主な目的であったことから、このような措置を全面的に支持すると述べていました。JPモルガンのジェイミー・ダイモン最高経営責任者は、さらに上の5.50%から 7.00%までの利上げの可能性も否定しないと述べています。

しかし、これらの数字と予測は市場参加者にインパクトを与えることはできませんでした。特に、FRB関係者の発言はかなり矛盾していました。例えば、リッチモンド連銀のトーマス・バーキン総裁は、米国のGDPが第4四半期も伸び続けるとは考えていません。また、将来の金利に関しては幅広い意見があり、追加的な金融政策の変更が必要かどうかは不明だとも指摘していました。シカゴ連銀のオースティン・グールズビー総裁は、インフレと失業率のトレードオフに対する過信は政策の誤りを招くリスクがあると指摘しています。

こうした発言がドル高に対する強気感情を下げました。このような不透明で矛盾した状況でのドルを支えていた米国債利回りは、この数年の高水準から下落となりました。米連邦予算をめぐる不透明感や政府機関閉鎖の懸念もドルに重く伸し掛かりました。9月28日と29日は第3四半期の取引最終日であり、11週間の上昇後、ドルの強気派はDXY指数のロング・ポジションの決済を始めて利益の確定をしました。

ユーロ圏のインフレ率は明らかに低下が始まりました。 速報値によると、ドイツの消費者物価指数(CPI)の年間上昇率は6.4%から4.3%に低下でロシアのウクライナ軍事侵攻以来の最低水準を記録しました。ユーロ圏全体の消費者物価指数も前回5.3%と予想4.8%にもかかわらず、4.5%に低下しました。

このCPI の低下により、欧州中央銀行(ECB)が予想していたハト派的な政策転換は2024年第3四半期から2024年第2四半期に延期となりました。また、新たな利上げの可能性も小さくなりました。理論では、これはユーロ安となるはずでした。しかし、ドルの今後によりインパクトがあることが判明して、1.0487で反発、EUR/USD は上昇して1.0609をつけました。

ドイツのコメルツ銀行のアナリストによると、一部のトレーダーは単に1.0500以下の水準にかなり不満を抱いていただけで、マクロ統計もFRB当局の発言も 、これにあまり影響しないとのことです。しかし、この反発が、トレンドの反転やドル高の終焉を示すものではありません。コメルツ銀行のアナリストは、市場は明らかに米国経済のソフトランディングに賭けているため、この視点を確認できないドルは特に厳しく反応する見込みであると述べています。

MUFG 銀行のアナリストもようやく1.0500ゾーンが反転のきっかけとなる強い水準になったとみています。しかし、この調整は主にテクニカルなものであり、すぐに消えるとした意見です。

9月29日(金)、トレーダーたちは、重要な指標である 米国の個人消費支出指数 (PCE) の発表を待っていました。前年同月比は3.9%の予想どおりでした(前回値4.3%)。市場はボラティリティのわずかな上昇に反応、そして、EUR/USD は1.0573で、週、月、四半期の取引を終えました。米国の "4大銀行"の一つである ウェルズ・ファーゴのストラテジストは、欧州の指標は米国に比べて低いため、ユーロにはさらなる下落圧力に押されるとした見方をしています。また、欧州中央銀行(ECB)が現在の金融引き締めサイクルをすでに終了させて、その結果、通貨ペアは2024年初めまでに1.0200レベルまで下落する可能性があるとも述べています。

9月29日(金)の晩時点での中期から短期的な見通しでは、アナリストの意見は3つに均等に分かれています: ドル高のEUR/USD 下落予想;上昇調整予想; 残りの3分の1が中立です。テクニカル分析では、D1チャートのトレンド系とオシレーター系ともに、大半の90%が米ドル支持の赤です。ユーロ支持は10%に過ぎません。 このペアの直近サポートは、1.0560に続いて、1.0490-1.0525、1.0375、1.0255、1.0130、 1.0000となります。 強気筋は、1.0620-1.0630付近でレジスタンスに直面して、その後は、1.0670-1.0700、1.0745-1.0770、1.0800、1.0865、1.0895-1.0925、1.0985、 1.1045となります。

10月3日から6日にかけて、米国の労働市場に関連するデータの発表が予定されています。今週は10月6日(金)に失業率や非農業部門雇用者数(NFP)などの主要指標が発表されます。週明けの10月2日(月)は、米国の製造業購買担当者景気指数(PMI) が明らかになります。FRBのジェローム・パウエル議長の発言もこの日に予定されています。10月4日(水)は、米国のサービス部門の企業活動データとユーロ圏の小売売上高に関する情報が公表される予定です。

GBP/USD: ポンド上昇の原動力とならず

- イギリス国家統計局が発表した最新データによると、イギリスの国内総生産(GDP)は第2四半期に前年同期比0.6%増で予想の0.4%と前四半期の0.5%を上回りました。このプラス傾向は確かに心強いですが、成長率 0.6% は、米国の 2.1% に比べ 3.5 倍も低くなります。つまり、どちらの経済が強いかについてのコメントは必要ないでしょう。

オランダの最大手銀行グループのINGのストラテジストはGBP/USD が先週の後半に上昇した理由について米ドルの調整によるものだと述べています。INGによれば、現状ではイギリス通貨が上昇するもっともらしいイギリス関連の理由はないとのことです。

UOBグループのアナリストは、今後1-3 週間のGBP/USDは、1.2100-1.2380 とかなり広い取引幅で推移すると予想しています。しかし、ウェルズ・ファーゴのストラテジストは、このペアが下落を続け、2024年の初めには2022年11月の最終取引の1.1600をつけると予想しています。 このような推移の可能性は、ポンドの金利がピークに達していることを示唆しているイングランド銀行からも裏付けられています。

GBP/USD の今週の終値は1.2202 でした。このペアのアナリストの短期的な見方は、明らかな方向性はなく分かれています: 40% が強気、40%が弱気、残りの 20% が中立です。日足チャート(D1)のトレンド系とオシレーター系では、90%が赤に対して10%が緑です。このペアが下落すれば、1.2120-1.2145、1.2085、 1.1960、1.1800がサポートとなるでしょう。逆に、上昇すれば、1.2270、1.2330、1.2440-1.2450、 1.2510、1.2550-1.2575、1.2600-1.2615、1.2690-1.2710、1.2760、 1.2800-1.2815がレジスタンスになります。

来週は、イギリス経済関連の重要なイベントの予定はありません。

USD/JPY: 150.00の突破を控え

- "いかなる選択肢も排除せずに行き過ぎた為替変動に適切な措置を講ずる"、 "為替相場を注視している" 。これらのフレーズに聞き覚えはあるでしょうか?これらは9月29日(金)に日本の鈴木俊一財務大臣の新たな口先介入です。財務大臣は、"政府には為替介入のきっかけとなるような日本円の具体的な目標水準はない"とも付け加えました。

特に、先週の USD/JPY が149.70 レベルになったことを考慮すると最後の発言は納得できます。また、世界的な国債売りが進む中での日本銀行(日銀)は10年債利回りの上昇抑制のために9月29日に予定外の国債の買い入れオペの発表をしました。ドルの調整がない場合、このようなシナリオでは、このオペでUSD/JPY は150.00の突破になっていたでしょう。

既に上述しましたが、多くのアナリストによれば、ドルの下落は週、月、四半期の最終日における利益確定に関連したところが大きい可能性があります。つまり、このトレンドは、すぐに消え、150.00 の突破は避けられないかもしれません。

150.00 は、日本の金融当局による為替介入のきっかけとなる"マジックナンバー" なのでしょうか?少なくても、市場関係者は、この水準が介入のきっかけとなる可能性があると見ています。現在の経済指標を見れば、もっともらしい可能性です。8月の鉱工業生産は7月比で横ばいとなり、9月の日本の首都におけるコアインフレ率は3ヵ月連続で低下しました。このような状況で、みずほ証券のエコノミストは為替介入の効果は限定的ではありますが、 "政府が円安による輸入物価の高騰を真剣に受け止めていることを日本国民に示すことで、政治的には何も失うことはないでしょう"という見方をしています。

今週のUSD/JPY は、149.32で取引を終えました。調査対象のアナリストの大半(60%)が USD/JPY の下落調整、為替介入により円高の急騰もあり得ると予想しています。その一方で、20%は上昇予想、残りの20% は様子見です。D1の時間軸では、トレンド系とオシレーター系のすべてが緑です; しかし、オシレーターの10%は、買われ過ぎの状況を示しています。 直近のサポートは、149.15、148.45、147.95-148.05、 146.85-147.25、145.90-146.10、145.30、144.45、143.75-144.05、142.20、140.60-140.75、 138.95-139.05、137.25-137.50です。直近のレジスタンスは、149.70-150.00、150.40、151.90 (2022年10月高値)、 153.15です。

10月2日に発表される全国企業短期経済観測調査を除けば、来週は日本経済関連の重要なデータ発表の予定はありません。

暗号資産: 半減期とハロウィンに期待

- 週の前半は、BTC/USD はドル高とならず、下落傾向でした。しかし、$26,000 圏内をなんとか維持した後の推移には変化がありました:ドルインデックス(DXY) は下落を始めて、強気筋に$27,000付近のサポート/レジスタンスまで押し戻すチャンスがありました。

FRBの厳しい金融政策がビットコインだけでなく、幅広く暗号資産市場に圧力をかけ続けることは明らかです。米国規制当局は9月末に借り換え金利の引き上げを見送りましたが、将来的については否定していません。市場の不確実性を高めているのは、SECの保留中のビットコインETFの申請に関する決定です。

モルガン・クリーク・キャピタルのマーク・ユスコ最高経営責任者は、もし、SECがこれらの申請に好意的な決定を下した場合に3000億ドルの投資資金の流入が見込まれると述べています。このようなシナリオでは、時価総額もコインの相場も大幅に上昇することになるでしょう。

しかし、ここでのキーワードは、"もし"です。 スカイブリッジ・キャピタルの創業者であるアンソニー・スカラムッチ氏は、ニューヨークでのメッサリ・メインネット・カンファレンスでFRBの高金利やSECのゲーリー・ゲンスラー委員長の敵という形でビットコインに"逆風"であることを認めています。それにもかかわらず、こちらの投資家で元ホワイトハウス当局者は、ビットコインが金よりも大きな将来性をもたらすと確信しています。ビットコインETF の申請が最終的に承認されれば、デジタル資産の普及につながることになります。スカラムッチ氏は、現在の弱気市場において最悪の事態はすでに去ったと考えいます。"ビットコインを持っているなら、私なら売りません。冬を乗り切ったので。[...]今後10-20 年で、信じられないほど値上がるでしょう" と述べています。同氏よると、若い世代がインターネットと同じように、ビットコインを主流にするとのことです。

FRBとSECの動きの中での不透明な状況の中で、暗号資産市場の大きな希望は2024年の4月に予定されている半減期です。このイベントがあるのは、ほぼ確実です。しかし、ここでは意見は分かれています。アナリストの多くいは、半減期前のビットコインの価格は下落すると予想しています。

Rekt Capitalとして知られるアナリストは、 現在の市場状況を2020年のBTC価格推移と比較して、コインの価格が逆三角形で下落して$19,082の安値の可能性もあると考えています。

2018年の弱気トレンドにおけるビットコインの下落幅を正確に予測した有名なトレーダーの Bluntzも下落が続くと予想しています。チャート上に形成されている逆三角形パターンが不完全に見えることから、相場が底を打ったことについて疑っています。つまり、Bluntz は、ビットコインが$23,800付近に下落して、これにより、第3の調整が完成します。

もう一人、有名なアナリスト、ベンジャミン・コーウェン氏も見通しについては弱気です。BTC 価格が$23,000 レベルまで下落すると考えています。コーウェン氏の見解は、ビットコインの相場が通常、半減期前にかなり下落するという過去のデータが根拠になっています。コーウェン氏によれば、過去のサイクルから、BTC などの暗号資産は、この半減期になるまでは、強いパフォーマンスをしないということが示されています。

デジタル資産が下落した場合、今度の半減期では多くのマイナーが経済的に苦しめられる可能性があり、一部は既に、2021-2022の競争圧力に屈したマイナーもいます。今のマイナーは薄利での運営です。現在、ブロック報酬が収入の 96% を占めており、取引手数料はわずか 4% です。今回の半減はブロックマイニングの報酬を半減させるものであり、コインの価格が上昇することなくこのような事態が発生すれば、多くのマイナーの経営破綻につながる可能性があります。

企業の中には、配電網を避けて、直接電子力発電所からマイニングファームとつなぎ始めた業者がいる一方で、再生可能エネルギーに目を向けている企業もあります。しかし、誰にでも、このような選択ができるわけではありません。グラスノードによれば、1ビットコインのマイニングにかかる業界平均コストは現在$24,000ですが、これは国毎に異なります。CoinGecko データは、レバノン($266)、イラン ($532)、シリア ($1,330) がマイニングコストの低い国として挙げています。対照的に、電力料金の高騰により、米国でのコストは$46,280に跳ね上がっています。ビットコインの価格やネットワーク料金が半減期までに大幅に上昇しなければ、破産の波が押し寄せる可能性があります。

これは、悪い展開なのでしょうか、それとも、良い展開なのでしょうか? このような倒産が新しいコインのマイニングを減らし、供給不足を生み、価格を吊り上げることになります。現時点では、暗号資産取引所の準備金はすでに200万BTCまで減少しており、6年ぶりの低水準です。市場関係者は、将来の上昇を見越して、コールドストレージに保有することを選択しています。

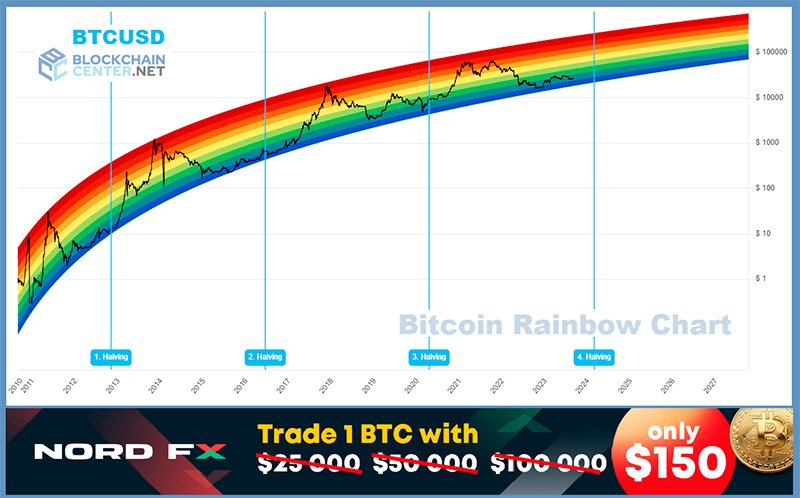

調査会社Fundstratは、半減を背景にBTC価格が現在の水準から500%以上急騰して、$180,000の大台になると予測しています。 金融法人スタンダード・チャータードはビットコインが今年に$50,000、2024年の年末には$120,000になると予測しています。ブロックチェーン・センターによるビットコイン・レインボー・チャートも買い推奨です。;このチャートでは BTC/USD 相場は、現在、安値圏内で反発の予想が示されています。

マイクロストラテジーのCEOであるマイケル・セイラー氏によれば、ビットコインには2100万枚という供給制限があるため、資本を保全して成長させるには最良の資産になるといいます。こちらのビリオネアは法定通貨の原価率とインフレ推移を比較しました。過去100年間、米ドルで保有していた資金はその価値の約99%を失ったとして、従来の通貨で保有すれば個人の貯蓄は目減りする可能性があると主張しました。

このレビュー執筆時の9月29日(金)の晩、BTC/USD は$19,000の下落もなく、$180,000の上昇もありません。現在は、$26,850で取引されています。暗号資産市場全体の時価総額は1兆750億ドルで、1週間前の1兆530億ドルから増加しました。Crypto Fear & Greedインデックスは、5ポイント上昇の43 から48ポイントで、'恐怖' 圏内から'中立' 圏内に移りました。

最後に来月の予想です。アナリストは、再び、人工知能に注目して、今回は、ハロウィン(10月31日)までのビットコインの予想になります。CoinCodex の AI は、この日までに$29,703に上昇すると予想しました。

興味深いことに、暗号資産市場には"アップトーバー" という言葉さえあります。毎年10月になると、ビットコインの価格が大きく上昇するという意味です。2021年の数字では、ビットコインが10月31日に$61,300前後で取引されていました。 2020年と比較すると、344%以上の上昇です。この減少は、FTX取引所で注目を集めた破綻後の昨年の2022年にもありました。2022年10月1日は$19,300での取引でしたが、ビットコインは10月31日には$21,000でした。今回は、何が待っているか見てみましょう。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る