EUR/USD: 1.0200待ち?

- 先週は好調なスタートだったEUR/USD は、10月24日(火)に重要なサポート/レジスタンスレベルの1.0700 圏内に近づいたものの、その後、急反落となりました。複数のアナリストによると、10月3日から始まったDXYドルインデックスの調整が終わり、これに伴ってEUR/USD が押しあがったとのことです。

トレンド反転の誘因は、ドイツとユーロ圏の購買担当者景気指数(PMI)が予想を下回り、経済状況の悪化を示す50.0ポイント以下だったことです。この数字は5年ぶりの低水準で、同日発表された米国の同様の指標が予測と共に50.0ポイントを上回ったのとは対照的でした (テクニカル分析主義者が指摘するように、EUR/USD が1.0700付近に近づくにつれて50日MAにヒットしたことが下落を促しました)。

PMIに加え、10月26日(木)に発表された第3四半期の米国のGDP速報値は、 1年半に及ぶ積極的な金融引き締めによって米国経済が上手くいっていることを示しています。年率換算した数値は、前回値と予測を大幅に上回りました。経済成長率は、それぞれ2.1%と4.2%に対して4.9%でした (このような成長率にもかかわらず、ウォール・ストリート・ジャーナルの専門家はGDPが0.9%まで減速すると予測しており、これが米国債利回りの低下やDXYの若干の上げ渋りを招くと述べていることに注目です)。

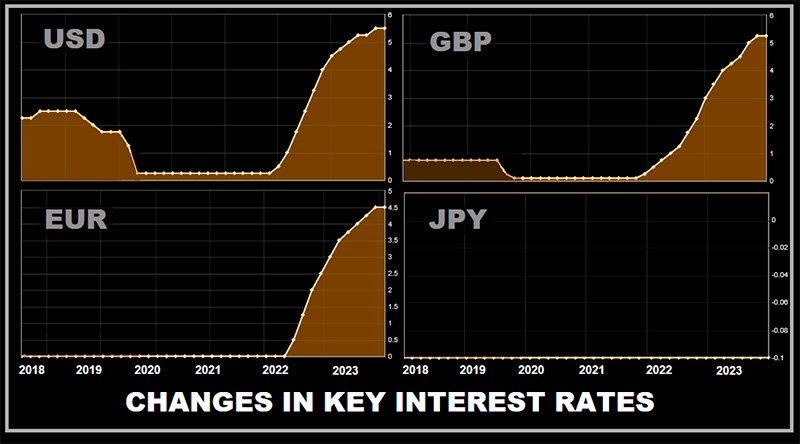

また、10月26日(木)は欧州中央銀行(ECB)理事会で理事会メンバーによるユーロ圏の金利決定が予定されていました。 コンセンサス予想では、金利は現行の4.50%の据え置きで、実際にその予想どおりでした。欧州中央銀行総裁による発言やコメントに市場関係者の関心がより集まりました。ECBのクリスティーヌ・ラガルド総裁の発言から、ECBが"とりわけ金融セクターに効果的な金融政策"を講じていることが推測されました。 それにもかかわらず、ヨーロッパの状況は理想的ではありません。"金利はピークに達した可能性が高いが、理事会は利上げを否定しない" と総裁は述べました。これまで以上に、データに依存した政策を講じるべきです。何もしないことが時には行動でもあります。

利上げと金利の据え置き以外に第3の選択肢として、利下げがあります。ラガルド総裁は、現時点での利下げの議論は時期早々だと述べてています。しかし、市場心理はECBが今後の会合で現在の利上げサイクルの終了を正式に発表すると示しています。さらに、デリバティブによると、欧州規制当局の金融緩和は早ければ4月にも始まる可能性があり、6月までの可能性になると100%近くなります。これらすべてが欧州通貨の長期的な下落を招くかもしれません。

確かに現行の米国の高金利 (5.50% vs. 4.50%)と同じように米国とユーロ圏の経済推移や圧力への回復力の違いからの恩恵を受けています。さらに、ドルは安全資産としての魅力があります。これらの要因に加え、欧州中央銀行(ECB)がFRBよりも先にハト派的に転じる予想がEUR/USDの下落トレンドが続くと専門家は予想しています。しかし、米国のGDP成長率が大幅に鈍化する可能性があることを踏まえると、アナリストの一部は短期的には安定した横ばいの推移になると予想しています。例えば、シンガポールのユナイテッド・オーバーシーズ銀行(UOB)のエコノミストは、このペアの今後1-3週間の取引幅、1.0510-1.0690と予想しています。

日本の金融機関の野村證券のストラテジストは、年末予想についてEUR/USDを押し下げる要因をいくつか挙げています: 1) 債券利回りの上昇による世界的なリスク心理の悪化; 2) ドイツ債とイタリア債のイールド・スプレッドの拡大; 3) 政府機関閉鎖の可能性が低下したことによる米国の政治的不確実性の低下; 4) 中東における政治的緊張感による原油価格上昇の可能性。野村證券は、中国の経済成長に関する最近の好材料がこれらの要因を相殺するには十分でない可能性が高く、市場関係者はユーロに対して弱気な見方をしたままだとした見方をしています。これらの要因を踏まえ、仮に米連邦準備制度理事会(FRB)が来週金利を据え置いたとしても、野村證券では、EUR/USD のレートは年内までに1.0200に下落すると予想しています。

米国の"4大銀行" の一つであるウェルズ・ファーゴのストラテジストは、1.020まではやや時間がかかり、2024年の初めを予想しています。オランダの最大手金融グループの一つであるINGのエコノミストも弱気な見方を示しています。

完全に予想どおりだった米国の個人消費支出データの発表を受けて、EUR/USD の先週の終値は1.0564のレベルでした。直近の見通しについての専門家の意見は分かれています: 45%はドル高支持、30% はユーロ支持、残りの25% が中立の立場です。テクニカル分析では、D1チャートのオシレーター系が明確ではありません。トレンド系では、より明確になっています: 90%が下向きで、上向きは 10% に過ぎません。直近のサポートレベルは、1.0500-1.0530前後、その後は、1.0450、1.0375、1.0200-1.0255、1.0130、1.0000となります。強気筋のレジスタンスは、1.0600-1.0620、1.0740-1.0770、1.0800、1.0865、 1.0945-1.0975です。

来週は重要なイベントが目白押しです。10月30日(月)にはドイツのGDPとインフレ率(CPI)の発表があります。10月31日(火)には、欧州経済の牽引役であるドイツの小売売上高やユーロ圏全体のGDPとCPIの速報値も発表されます。11月1日(水)には、米国の民間部門雇用者数と製造業PMIが公表されます。この日に最も重要なFOMC (連邦公開市場委員会) の会合があり、金利決定がおこなわれます。コンセンサス予想では、金利据え置きです。つまり、市場関係者はFRBの発言やコメントに関心を寄せることになるでしょう。

11月2日(木)には米国の新規失業保険申請件数の発表があります。11月3日(金)も労働市場のデータの発表は続きます。月初めの金曜日の恒例として、失業率や新規非農業部門雇用者数など主要なマクロ統計が発表されます。

GBP/USD: 1.1600待ち?

- 先週発表されたデータによると、英国の失業率は4.3%から4.2%に低下したものの、失業保険申請件数は2万4,000件でした。この数字は、前回値の9.0万人、予想値2.3万人を大幅に上回りました。英国産業連盟(CBI)が発表した10月の主要小売企業の小売売上高に関するデータによると、小売売上高指数は-14から-36ポイントに低下の2021年3月以来の低水準でした。さらにアナリストは、家計が物価高の圧力により大幅に支出を控えるようになることから、11月は状況が悪化する可能性が高いと懸念しています。

INGの予想によると、短期的にはポンドのリスクは依然として重要なサポートレベルである1.2000の下落に向かったままです。ウェルズ・ファーゴのエコノミストは、ユーロだけでなくポンドも下落傾向になると見ています。"米国に比べヨーロッパの業績は芳しくないため、両通貨に圧力がかかるだろう" 、また、"ECBとイングランド銀行は 金利がピークに達した可能性が高いことを示唆している。この状況で、2024年の初めはポンド安が進み、[...]GBP/USD の安値目標は1.1600前後"と記述しています。

イングランド銀行(BoE)は週初めのFRBの会合に続いて、11月2日(木)に金融政策決定会合が予定されています。予想によると、イギリスの規制当局は金融政策のパラメーターを据え置き、ECBやFRBと同様に 5.25%金利を維持するとされています。しかし、イギリスの高いインフレ率が主要な経済諸国よりも上回っていることから、イングランド銀行の発言は、ラガルド総裁よりもタカ派的になることが見込まれます。この場合、ポンドはユーロに対してはある程度支持されますが、ドルに対してはあまり役に立たないでしょう。

GBP/USD の先週の終値は1.2120でした。このペアの短期的予想では、アナリストの50%が上昇支持です。 20% のみが目標の1.2000への推移を支持、残りの30%が中立の立場です。 D1チャートのトレンド系では、100%一致の下落で赤を示しています。 オシレーター系は、若干違います: 80%が下落 (このうち、15%が売られ過ぎ圏内)、10% が上昇、残り10% が中立のグレーを示しています。このペアが下落した場合、1.2000-1.2040、1.1960、 1.1800-1.1840に続いて、1.1720、1.1595-1.1625、 1.1450-1.1475がサポートになります。上昇すれば、1.2145-1.2175、1.2190-1.2215、1.2280、1.2335、1.2450、1.2550-1.2575、 1.2690-1.2710がレジスタンスになります。

前述の11月2日のイングランド銀行の会合を除けば、イギリス経済関連の重要なイベントは来週予定されていません。

USD/JPY: 152.80待ち?

- 日本円は先進国の中でも最も安いままです。USD/JPY は10月26日(木)に年初来高値更新の150.77でした。この傾向の主な理由は、度々、レビューで強調してきたように、日本銀行(日銀)と他の主要中央銀行との金融政策の格差です。日銀は超金融緩和政策を止める気配がなく、マイナスの-0.1%の金利を維持しています。FRBの金利が+5.50%のため、単純に円をドルに交換するキャリートレードでは、この金利差が大きなリターンをもたらすことになります。

日本国債のイールドカーブのコントロールが緩和されたことも、円の助けにはなっていません。現在、10年国債利回りはゼロから0.5%以内を超えることはできません。日銀は7月の会合で、この幅は厳密な境界線というよりはガイドラインになる決定づけました。しかし、その後の経験から、この範囲を大きく外れると、日銀が国債を買い入れるきっかけとなり、再び円安につながることがわかっています。

USD/JPY が150.00台になった10月3日の為替介入ですら、円のサポートにはなりませんでした。 このペアは、一時的に147.26 の下落となりましたが、すぐに反転して再び150.00 付近に近づいています。

日本の財務省や中央銀行のトップたちは、日本の金融システム全体が安定しており、為替相場を注視していると主張して安心させるものの、かなり曖昧な発言で継続的に自国通貨を押し上げようとしています。しかし、明らかに、トップたちの言葉の影響力には限りがありました。先週の金曜日、10月27日、松野博一官房長官が曖昧さに拍車をかけました。官房長官による日本銀行が安定的かつ持続可能な物価水準の目標に伴った適切な金融政策の実施を期待発言です。これは、非常に聞こえは良いですが、この意味を理解するのは非常に困難です。"適切な"政策とは具体的にはどのようなものでしょうか? また、とらえどころのない"目標の物価水準"はどのくらいなのでしょうか?

ドイツのコメルツ銀行のアナリストによると、"日本の金融や為替政策のすべてが常に論理的というわけではない" とのことです。"市場ではUSD/JPYの高値になる可能性が高い"、"この場合の二つシナリオ: 一つは財務省による新たな介入、もしくは、市場が介入のリスクを織り込んで円安へ加速する"と同行では予想しています。

コメルツ銀行は、"中期的から長期的では"、"特に日銀が超緩和金融政策を維持して円に圧力をかけ続けた場合、介入では通貨安を防げないだろう。つまり、唯一の論理的な対応策は、少なくとも、イールドカーブ・コントロール(YCC)の緩和で、段階的に金融政策を正常化することになる。しかし、YCCの緩和が十分であるという確証はなく、また、日本銀行が火曜日[10月31日]の会合で何かを変更する確信もない"と続けました。

その結果、フランスの銀行ソシエテ・ジェネラルのアナリストは、現在の推移が上昇の継続を示していると考えています。同行の見解によると、次のハードルは151.25水準と昨年の高値圏内の152.00-152.80です。重要なサポート圏内は149.30-148.85ですが、短期的な下落を確かめるには、この圏内を克服する必要があります。

USD/JPY の先週の終値は149.63でした。アナリストの短期的な見通しについての意見は等しく分かれています: 50% が上昇予想、50% が下落予想です。D1チャートのトレンド系では、 65%が緑の強気で、 35%が弱気の赤を示しています。オシレーター系では、下落推移の心理に完全一致ではありません。50%が上昇、残りの50%が横ばいを示しています。直近のサポートは148.30-148.70に続いて、146.85-147.30、 145.90-146.10、 145.30、144.45、143.75-144.05、 142.20です。直近のレジスタンスは、 150.00-150.15、そして、 150.40-150.80に続き、 151.90 (2022年の高値) と152.80-153.15です。

来週は、日本経済関連の重要な経済データの発表予定はありません。もちろん、10月31日(火)の日本銀行の金融政策決定会合には注意が必要ですが、大きなサプライズはなさそうです。また、日本は11月3日(金)が文化の日で祝日になります。

日本円支持者の人々にとって心強い情報が、ウェルズ・ファーゴからあります。"FRBの利下げが現実になり、日銀が緩やかな金融引き締めを続けたとしても、長期的には利回り格差は円に有利になるはず"と予想しています。 ウェルズ・ファーゴのストラテジストは、"来年度末までのUSD/JPY は146.00に向かう可能性がある"と予測しています。

この米国の銀行の見通しは、150.00でショートポジションを建てたトレーダーには楽観的な見方を与えるかもしれません。しかし、2023年1月に127.00で取引されていた時、このペアの'売り'を押した人たちは、どのような行動をとるべきでしょうか?

暗号資産: 強気相場の開始か、それとも、新たな上昇の罠なのか?

- 今日の暗号資産市場のレビューは明らかに楽観的ですが、これには理由があります。10月23日から24日にかけて、ビットコインは2022年5月以来の$35,188まで急騰しました。 ビットコインの上昇は、具体的な出来事、投機的な話題、米国証券取引委員会(SEC)に関連したフェイクニュースが入り混じる中で起きました。

例えば、ロイターやブルームバーグは、SECがグレイスケール・インベストメンツに有利な判決を不服として控訴しないことを報じました。また、SECがリップル社とその幹部に対する訴訟を中止するというニュースもありました。イーサリアムETFのSEC承認の可能性やブラックロックのスポットBTC-ETF承認の噂についても飛び交いました。先週、ブラックロックは承認の噂が事実ではないことを認めました。しかし、このフェイクニュースにショートスクイーズは、コインの上昇を促して市場を動揺させました。直近のトレンドは大きなレバレッジで建てたショートポジションの決済で連鎖的に拡大しました。コイングラスによると、このようなポジションの1億6,100万ドルが決済されました。

このニュースはフェイクでしたが、"火のないところに煙はたたぬ" という諺があります。ブラックロックのスポット型ビットコイン上場投資信託iシェアーズ・ビットコイン・トラストは、デポジタリー・トラスト・クリアリング・コーポレーション(DTCC)のリストに掲載されました。ブラックロックも、10月にスポットBTC-ETFのテストシードラウンドを開始する計画をSECに通知しており、すでに暗号資産の購入を開始しているかもしれません。このことでも、ETFの承認は避けられないとの憶測や噂が飛び交いました。

また、一部のアナリストによると、技術的要因によっても相場の上昇の貢献になったといいます。テクニカル分析では、横ばいトレンドからの脱却後に強気相場になる可能性があると以前から指摘されていました。

アナリストの一部には、ビットコイン急騰のもう一つの誘因が10月23日にドルインデックス(DXY)が月次安値まで下落したことだといいます。しかし、これには議論の余地があります。以前、ビットコインが最近、逆相関や直接相関でもなく、米国通貨や株式市場の指数から"切り離された" 状態になったことをお伝えしました。チャートを見ると、10月24日にドルが反発しています。S&P500指数、ダウ・ジョーンズ、ナスダック総合指数などのリスク資産はこれに反応して急落となりました。しかし、BTC/USDは下落せず、ピボットポイント$34,000付近での横ばいとなりました。

S&P 500 は 13 週間にわたり下落傾向ですが、厳しいにもかかわらずBTC は8月17日以来上昇しています。この間にビットコインは約40%上昇しました。より長い期間で見ると、この3 年間でビットコインは 147%上昇(2023年10月20日時点)していますが、S&P 500 はわずか26%しか上昇していません。

先週、BTCの平均的な所有者は利益を回復しました。分析会社グラスノードの計算だと、投資家のコインの平均取得額は$29,800でした。短期保有者(コインの保有期間が6ヶ月未満)では、この数字が$28,000になります。このレビュー執筆時の彼らの利益はおよそ 20%になります。

長期ホドラーの場合は状況が多少異なってきます。市場の大きな騒動に反応することはめったになく、数年かけて大きな利益を目指しています。2023 年には、保有コインの 30% 以上がドローダウンしていましたが、それでも貯蓄を続けていました。現在、このようなカテゴリーの投資家の保有量は、1,490万BTCになり、流通総供給量の75%に相当します。このような"クジラ" の中で最も注目され巨大なのがマイクロストラテジー社です。こちらの企業は2020年9月にビットコインの最初のバッチを1コインあたり$11,600で購入しています。 その後も市場が堅調な時も軟調な時も47億ドルを費やして購入を続け、今では158,245BTCを保有しています。つまり、マイクロストラテジーの含み益は約 6 億 5,000 万ドル、または約 13.6% になります。

米国でのBTCのスポットETFが間もなく 立ち上がるという期待感が機関投資家の暗号資産への関心を煽っています。しかし、アーンスト・アンド・ヤングのアナリストによると、SECによる規制のハードルによって、この関心のほとんどが先送りとなっているとのことです。ある試算によると、累積需要の金額は約15兆ドルにのぼり、長期的にはBTC/USD は$200,000 になる可能性もあります。確実に言えることは、シカゴ・マーカンタイル取引所(CME)の先物の建玉が100,000万BTCを超え、1日の取引高は18億ドルに達していることです。

アナリストによると、ビットコインの動きを活発にさせているもうひとつの要因は、米国のインフレ懸念と中東情勢の激化などの政治情勢リスクだといいます。グレイスケール・インベストメンツのマネージング・ディレクター、ザック・パンドル氏は、多くの投資家がビットコインを"デジタルゴールド"とみなしており、ビットコインを介して金融資産のリスクを最小限に抑えようとしていると説明しました。 CoinSharesによると、先週の暗号資産ファンドへの投資は 6600万ドルに増加しました; 4週連続の増加です。

JPモルガンのアナリストによると、ビットコインETFの登録に関するSECの肯定的な決定 "が数ヶ月以内 "に下されるとのことです。アナリストは、グレースケール事件の判決に対するSECの上訴がないことを指摘しています。規制当局は、ビットコイン信託の上場ファンドへの移行を妨げないように指示されています。"承認までのスケジュールは不透明なままだが、[...]ARK Invest と21 Co. の申請の最終期限の2024年1月10日に承認される可能性が高い。これは、SECが回答しなければならない様々な期限の中で最も早いものである" とJPモルガンのアナリストは述べました。また、公正な競争維持の観点から、委員会がすべての申請承認を同時にするかもしれないと強調しました。

ビットコインの将来的な相場については暗号資産コミュニティで意見が分かれています。Matrixportは、高まるFOMO(Fear of Missing Out)効果について論じた分析レポートを発表しました。同社のアナリストは、デジタル資産に対して適した予測を可能にする独自の指標を利用しています。年末までにビットコインは$40,000、そしてビットコインETFが承認されれば$56,000になるかもしれないとした見方をしています。

多くの市場関係者は、明るいニュースによりビットコインはさらに上昇すると確信しています。例えば、Reflexivity Researchの共同設立者であるウィル・クレメンテ氏は、コインの動向はより安いBTCを買おうと計画している弱気筋を不安にさせているはずだと考えています。Titan of Cryptoとして知られるトレーダー兼アナリストは、このコインが2023年11月までに$40,000に向かうと予想しています。 ベンチャー企業Eightの創業者マイケル・ヴァン・デ・ポッペ氏やCapriole Fundの創業者チャールズ・エドワーズ氏も楽観的です。

しかし、BTCがこれ以上上昇しないと予想している人もいます。 例えば、アナリストのTrader_JとDoctor Profitは、ビットコインが直近高値を更新した後は、調整に突入すると確信しています。彼らの予想では、BTC/USD が年末までに$24,000-$26,000に下落することも否定していません。Ninjaで知られるトレーダーもこのビットコインのマイナスの見通しを支持しています。同氏によれば、CMEのギャップ(シカゴ・マーカンタイル取引所におけるビットコイン先物の始値と終値の間隔)分析を含むテクニカルなイメージでは、ビットコインの$20,000への下落見込みを示しています。

このレビューの執筆時である10月27日(金)のBTC/USD は、$33,800で取引されています。暗号資産市場全体の時価総額は1兆2500億ドルで、1週間前の1兆1200億ドルから増加しました。Crypto Fear & Greedインデックスは、一週間で 53から 72ポイントに上昇で、中立から貪欲圏内に移動しています。2023年の高値を更新した後、現在はやや戻して70 ポイントです。ほんの1か月前に指数が恐怖ゾーンだったことに注目しましょう。価格上昇との相関を伴い市場心理が急に高くなったことが、2020年半ばと2021年半ばにもありました。

この全体的に楽観的なレビューの最後に、ユーロ・パシフィック・キャピタル社長のピーター・シフ氏の少々悲観的な意見を紹介します。同氏は、 ビットコインを"資産でも、なんでもない"と長年批判してきました。また、ビットコイン保有者をカルトに例え、"誰もビットコインを必要としていない。人々は誰かに説得された後にだけ購入している。 [BTC]を獲得した後、すぐにほかの人を引き込もうとする。まるでカルトのようだ"とシフ氏は記述しています。

但し、これが非常に大きく急成長している"カルト"であることには注目です。さまざまな情報源によると、2016 年の BTC 保有者数がわずか 120 万人でしたが、2023年5月は 世界中で4 億 2,000 万人が保有しており、世界人口の5.1% になります。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る