EUR/USD: 11月14日 - ドルにとっての暗い一日

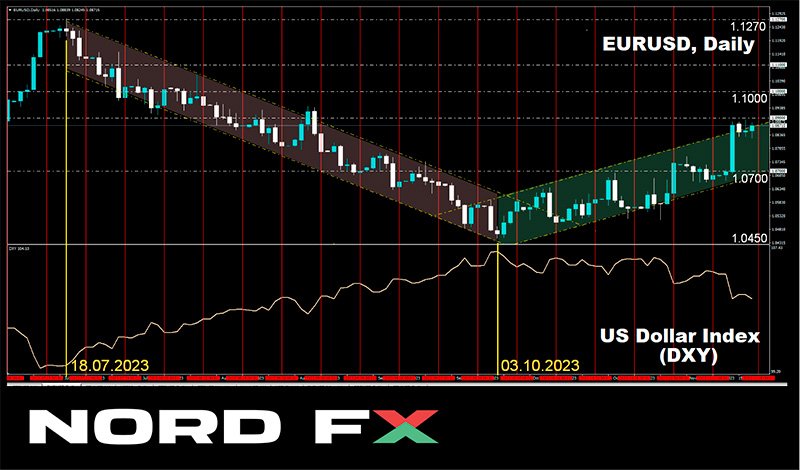

- 先週のレビューでは、圧倒的に大半のアナリストが米ドル安の見方を示していました。これは、予想通りでした。11月14日(火)に発表された米国の消費者インフレ率により、ドル指数(DXY)は105.75から103.84まで急落しました。バンク・オブ・アメリカによると、これは年初以来の最も大幅なドル安でした。もちろん、これはEUR/USDの推移にも影響を及ぼし、見事な強気のロウソク足のこの日は200ポイント近く上昇しました。

ちょうど1年前、10月のインフレ率に関するデータ発表後、米国債利回りは急落、株式指数は上昇、ドルは主要通貨に対して大幅に下落しました。そして、歴史は繰り返されました。今回、米国の10月の消費者物価指数 (CPI) は、0.4%から0%に低下(前月比)、年間ベースでは、3.7%から3.2%に落ち込みました。同期間のコアCPI は、4.1%から4.0%に下落:2021年9月以来の最低水準でした。

実際のところ、インフレ率が0.1%低下したところで、それほど大きな意味はありません。しかし、市場の大きな反応は、いかにドルの買われ過ぎたかを示しました。ING (Internationale Nederlanden Groep) のアナリストの記述では、今年の第3四半期の強力な強気トレンドによりドルは4.9%上昇したとあります。金利高と米国債利回りの上昇により、ドル高の維持は容易いことでした。

しかし、何事もいつかは終了します。11月14日に発表されたデータはインフレ圧力の低下を裏付け、連邦準備制度(FRS)が政策金利の利上げをもはや見送ることについて市場に確信させました。さらに市場関係者は、FRSが来年夏の半ばではなく、早ければ翌年春にも金融緩和に踏み切る可能性を否定していません。INGエコノミストは、米国で景気後退が始まれば、FRSは2024年第2四半期に150bpの利下げを余儀なくされるとした見方をしています。MUFG 銀行によると、2024年5月の利下げ見込みは、現在、80%で、3月では30%になります。このような利下げはドル高を食い止め、いわゆるコモディティ通貨を支え、MUFGの見方どおり、EUR/USD は、今後1年間で1.1500 の高値になるかもしれません。

ソシエテ・ジェネラルのエコノミストによる直近の見通しでは、12月13日のFRBと12月14日のECBの結果にかかわらず、2023年度末の月の季節的傾向は強気です。しかし、ユーロ圏の弱い成長率はドルを支える可能性があります。ドイツ経済は停滞状態にあり、ユーロ圏のGDP速報値は第3四半期に-0.1%の減少、欧州委員会は2023年の経済成長予測を0.8%から0.6%に下方修正しました。つまり、ユーロもECB利下げ観測による圧力にさらされる可能性があります。

EUR/USD の先週の終値は1.0913水準でした。現在、アナリストの直近の意見は次のようになっています: 60% がドル高、25% がユーロ高、残り15% が中立です。テクニカル分析では、D1のトレンド系とオシレーター系の100%が緑になっていますが、後者では25%が買われ過ぎ圏内です。このペアの直近のサポートは、1.0830付近、そして、1.0740、1.0620-1.0640、1.0480-1.0520、1.0450、1.0375、1.0200-1.0255、1.0130、1.0000。強気筋は、このエリアがレジスタンスとなり、その後は、1.0945-1.0975 、1.1065-1.1090、1.1150、1.1260-1.1275です。

来週の11月22日(水)は、前回の連邦公開市場委員会(FOMC)の議事録が公表されます。11月23日(木)は、ドイツとユーロ圏の購買担当者景気指数 (PMI) の発表があり、その翌日には、米国でも同様の指数が発表されます。また、トレーダーは、米国の金曜日が感謝祭のため市場が早めに閉まることに気をつけましょう。

GBP/USD: イギリスのCPIからの驚き

- 米国のインフレデータでポンド高がユーロよりさらに上回っていることが判明しました。11月14日のGBP/USD は、1.2265から1.2505で240ポイント上昇しました。これは、ポンドにとって良いニュースです。しかし、悪いニュースもあります:イギリスのインフレ率は低下しています。

10月の消費者物価指数(CPI)は0.5%から0%に低下(前月比)、年間ベースでは、6.7%から4.6%に落ち込みました。 同期間のコアCPI は6.1%から5.7%に低下しました。これらの数値はすべて予想を下回り、市場だけでなくイギリス政府関係者にとってもサプライズでした。

イングランド銀行金融政策委員会のメンバー、ミーガン・グリーン氏は11月16日、ブルームバーグTVのインタビューで現在のインフレ率の低下にも関わらず、イギリスの賃金は信じがたいほど高く、労働生産性は低いと述べていました。これら2つの要因が目標のCPI2.0%水準への推移を複雑化させており、イングランド銀行の政策が十分に限定的であるかどうかを疑わせています。ミーガン・グリーン氏によると、イングランド銀行は予想以上に限定的政策を続ける必要があるかもしれません。

インフレ率が新たなサプライズをもたらさなければ、イングランド銀行が今後数ヶ月利上げを続ける見込みはありません。 しかし、FRBが利下げを開始する一方で現行の5.25%の維持は、ポンドには有利でしょう。ただ、現在、予想を建てることは難しくなっています。

ドイツのコメルツ銀行のエコノミストは、"今のところ、慎重だ"、 "一つのサプライズですべてを決めるわけではない。また、イギリスのインフレ率は驚くほど不安定なので、目標インフレ水準が不安定に戻るリスクがある。火曜日に発表された賃金データもこの見方を裏付けている。現在、イングランド銀行は一安心ですが、警戒は必要だ"と述べています。

GBP/USD の先週の終値は1.2462水準でした。直近のアナリストの中央値予想では、意見は等しく分かれています: 3分の1が上向き、3分の1が下向き、3分の1が横ばいです。D1のトレンド系では、 90% が上昇、10%が下落を示しています。オシレータ系では 100% 上昇ですが、このうち15% が買われ過ぎの上昇を示しています。このペアが下落すれば、1.2390-1.2420、1.2330、1.2210、1.2040-1.2085、1.1960、1.1800-1.1840、1.1720、1.1595-1.1625、 1.1450-1.1475がサポートです。上昇では、1.2500-1.2510、それから、 1.2545-1.2575、1.2690-1.2710、 1.2785-1.2820、 1.2940、1.3140でレジスタンスに直面します。

来週のイベントでは、11月21日(火)にイングランド銀行のアンドリュー・ベイリー総裁のスピーチがあります。翌日は、インフレレポートの発表、予算審議、11月23日にはイギリス国内の各部門の購買担当者景気指数(PMI) が発表されます。

USD/JPY: 円の支えと期待される米国債

- 11月13日のUSD/JPY は、数ヶ月ぶりに高値更新の151.90で、2022年の高値までに戻りました。しかし、米国インフレデータにより、円は戻しました。

米国の消費者物価指数(CPI)とは異なり、日本のマクロ統計は円相場にほとんど影響しませんでした。例えば、日本の第3四半期のGDPは、前回の1.2%増と予想の0.1%減に対して-0.5%減を示しました。こうした状況で、日本銀行の植田和男総裁は11月17日(金)に日本経済は回復してきており、緩やかなペースではあるが今後も続いていくだろうと述べました。

日銀総裁は円安が日本経済にマイナスの影響を及ぼすとは考えていません。それどころか、この円安は輸出や世界市場で事業を展開する日本企業の利益にプラスの影響を及ぼします。つまり、日銀総裁は、日銀が金融政策の変更をどのような順序でどの程度にするかについて考えていません。"インフレ率目標の水準が安定して継続されるとみられる場合にYCC 政策の終了を検討する" と植田和男総裁は漠然と述べました。

一方、鈴木俊一財務大臣は、自国通貨に投機的圧力が高まれば必要な措置をすると述べています。 赤沢亮正副財務大臣はこれを支持しており、政府が過度な変動を抑えるために為替市場へ介入することについて改めて述べました。両大臣の言葉で、通貨はやや強含みとなり、11月17日(金)に149.19の安値となりました。先週の終値は、やや高い149.56でした。

市場関係者の間では、日銀が最終的には金融引き締めをするとした期待が根強くあります。例えば、ダンスク銀行のストラテジストは、USD/JPY が6‐12ヵ月以内に140.00台を割り込むと見通しています。 同行の見解では、主な要因は米国債長期利回りがピークに達したことです。"来年は利回りの違いが円高の起因となる" 、"また、過去データは成長率の鈍化と円高の支持を特徴とした世界状況を示している"と記述しています。

このペアの直近の見通しについて言えば、アナリスト65%がさらなる円高を支持する一方で、35%がドルの高値更新を支持しています。D1のテクニカル分析では中立予想が最も多くなっています。トレンド系とオシレーター系共に、赤と緑の比率は50-50です。直近のサポートは、149.20、そして、148.40-148.70、146.85-147.30、145.90-146.10、145.30、144.45、143.75-144.05、142.20です。直近のレジスタンスは、150.00-150.15に続き、151.70-151.90 (2022年10月高値)、さらに、152.80-153.15、 156.25となります。

来週は、日本経済に関する重要な統計発表は特に予定されていません。

暗号資産: ビットコインで億万長者になるのはいつ?

- Wayback Machineのウェブアーカイブによると、ビットコインの上昇でビットコイン億万長者は、今年に入って3倍になりました。11月12日現在、1月5日の28,084人から大幅に増加しており、88,628人を記録しています。この間のビットコインの価格は、$16,500から $37,000 に上昇しています。

ここで、ギャラクシーデジタルのマイク・ノヴォグラッツCEOのビットコインが今後5年以内に$500,000となるシナリオを想像してみましょう。億万長者は、 100万人を超えるのでしょうか? また、ARK インベストメントのキャサリン・ウッドCEOが予想するように、BTCレートが100万ドルを超えたとき、私たちもお金持ちの仲間入りになれるのでしょうか?この願望が実現することが強く望まれています。 それでは、現実になる理由や粉々に砕け散る理由について掘り下げてみましょう。

Matrixportのアナリストは、今後数ヶ月のうちにブルラリーの出現に起因すると思われる6つの要因を特定しました。それらは、次のとおり: 1) 2024年2-3月に取引開始が見込まれているSECの承認; 2) USDC の発行企業である Circle の IPO; 3) 実際には5月‐6月の業務再開となる2023年12月のFTX取引所再開に対する裁判所の承認; 4) ビットコインネットワークの半減; 5) 2024年第1四半期のイーサリアム・ブロックチェーンにおけるDencunハードフォークに続くEIP-4844の実装; 6) 2024年半ばまでの米国連邦準備制度理事会による金融緩和開始の可能性。

これらの要因の2つ、1番目と4番目を見てみましょう:これらの要因はBTCホドラーの貯蓄を加速する上で重要な役割を果たしており、新規コインの発行の2.2倍を上回っています。注目すべきは、流通供給量の57%以上が 2年以上ウォレットで眠っていることです。同時に、短期保有者や投機筋からの供給も激減しています。このような推移がビットコイン市場での大幅な不足となり、価格を吊り上げています。多くのアナリストは、スポットETFの承認と2024年の半減期以降、この傾向は著しく強まると予想しています。

分析会社のグラスノードによれば、2022年半ば以降、暗号資産価格の下落により、マイナーは運営経費や債務の支払いのために、マイニングしたしたコインをほぼすべて売却しなければならなくなり、総額で毎月約10億ドルになります。半減と報酬の50%削減後、この金額は5億ドルに減少すると予想されています。マイニング事業の維持に苦労している企業があるかもしれません。新規コインの流入は四半期あたり81,000枚から40,500枚に減少すると予測され、供給不足はさらに大きくなり、価格上昇となります。過去のデータによると、半減期の翌年、BTC価格は460%から7745%に急騰しています。

米国証券取引委員会(SEC)によるビットコインスポットETFの承認に伴う機関投資家の資金流入の可能性については、すでに多くの議論がされています。もう少し、予想を深く見てみましょう。CryptoQuantのアナリストによると、このシナリオでは暗号資産市場全体の時価総額は1兆ドルに急増します。運用会社の運用資産(AUM)のおよそ~1%がビットコイン市場に流れ、デジタルゴールド市場の時価総額は4500億ドル-9000億ドルの上昇が見込まれます。 短期的な価格については、BTC/USD は$50,000-73,000の上昇を示しています。

Bernsteinのアナリストは、 ビットコインETF が承認されれば、資産価格は2025年までに$150,000になると予想しています。一方で、同業のLookIntoBitcoin は、少なくても$110,000時点での売却をアドバイスしています。BTCの上昇時の高値を定めるために、LookIntoBitcoinはいわゆるターミナルプライスの計算をしました。これはビットコインのマイニングと消費までの時間やコインの流通量などさまざまな要素を考慮して計算されます。計算では、2025年末までに終了が予想されるビットコインの次のブルラリーの局面でターミナルプライスになることが示されています。より長期的では、マイク・ノボグラッツ氏とキャサリン・ウッド氏の予想を探ることができます(前述参照)。

そして、今、世界的大手銀行の一つであるJPモルガンのアナリストが、暗号資産楽観論者の頭に冷や水を浴びせました。同行では、最近、投資家期待を詳細に調べた否定的なレポートを発表しました。主な見解は次のとおり: 1) スポットETFの導入は、既存の投資商品(グレースケール ビットコイン トラストなど)からの資金シフトをもたらすだけで、新たな需要を生み出すことはない; 2) SECとの訴訟の敗訴 [ リップルとグレースケール] で暗号資産の規制に対する忠誠心が高まることはなく、規制の枠組みが具体化するにつれて、状況はさらに厳しくなるだけである; 3) 報酬の削減はすでに価格に織り込まれているため、半減の影響は予想不能。

つまり、ビットコインを待ち受けているのものは何でしょうか? これは、“金の崇拝者”と知られ、ビットコインを厳しく批判したユーロパシフィックキャピタルの金の崇拝者であるピーター・シフ代表が投げた質問です。こちらのビリオネアは、X(旧ツイッター)でビットコインの暴落はいつになるかというアンケートを実施しました。回答者の多く(68.1%) がこの資産を購入して保有すべきと回答しました。23% は、スポットビットコインETFの立ち上げ後にコインの暴落を予想しています。上場投資信託立ち上げ前に暴落するとした回答は8.9%に過ぎませんでした。

それでは、現在の状況についてです。Bitfinex取引所のアナリストは、ビットコインの価格は直近最高値に達しており、近く調整の可能性があると警告しています。同取引所のレポートでは、BTCの短期ホルダー平均購入価格 (短期ホルダー実現価格– STH RP)は、現在、$30,380で、この数字と現在の価格の差は2022年4月以来、最も高くなっています。これまでを見ても、これは、コインの価格が直近高値となり、STH RP水準まで調整され、$30,000–$31,000 範囲の下落の可能性を示しています。

アナリストのドクター・プロフィット氏も調整を予想で、ポジティブなトレンドに続く次の調整でBTCは、$34,000付近に戻る見方をしています。 "市場は、現在過熱している。調整は時間の問題だ" とマイクロブログに書き込んでいます。

Matrixportのアナリストは、それどころか、 $36,000を確実に突破すれば、ビットコインは$40,000 のレジスタンスに向かうとした見方をしています。その後に$45,000の高値に向かう道が開かれ、2023年の年末には達成するかもしれません。 "米国の取引時間中に買い手が着実に増えていることから、最後の月(年末)までに価格上昇を目にすることになる。サンタクロースラリーは、いつはじまっても不思議ではない"とアナリストは強調しました。

暗号資産コミュニティの多くのメンバーがMatrixportの明るい予想を支持しました。CrediBULL Crypto のアナリストは、BTC が間もなく$40,000に急騰すると予想しています。 トレーダーのCryptoConも楽観主義です。 同氏の計算では、BTC は$47,000になるかもしれないとのことです。しかし、同氏は、このレベルになるのは2024年の夏で、その後は$31,000の付近の調整の可能性があるといいます。 CryptoConによると、半減による著しい上昇段階は 2024年の年末-2025年の初めまでと予想されています。

このレビュー執筆時、11月17日(金)の BTC/USD は、$36,380で取引されています。暗号資産市場の時価総額は、1兆3,800億ドル(1週間前は1兆4,200億ドル)。Crypto Fear and Greed インデックスは、70 から 63ポイントに下がりましたが、強欲圏内のままです。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る