EUR/USD: 金利争いは続く

- 労働市場とインフレ: これらは、中央銀行が金融政策や金利決定をする際に注視する要因です。米国の10月インフレデータ発表後に大きな変化があったことを思い出してみてください。11月のドルは大幅安で株式や債券のポートフォリオは30年ぶりの高収益率でした! 1.0516で始まったEUR/USDは11月29日には 1.1016の高値をつけました。

労働市場については、12月8日(金)に米国の失業率や非農業部門新規雇用者数(NFP)などの重要な指数が発表されました。失業率は低下しました: 11月は予想や前回の3.9%に対し3.7%に下回りました。NFPについては、新規雇用者数が増加しました: 1ヶ月間の新規雇用者は 19 万 9,000 人で10月の15万人と市場予想の18万人を上回りました。このような統計がドルを支持したとは言い難いですが、少なくても悪影響ではありませんでした。

FRBの2023年の利上げ期待がまだあった2、3ヵ月前なら、市場はこのようなデータに反応していたでしょう。現在、利上げ期待はほぼゼロです。議論の中心はどの程度利上げをするのではなく、現行の5.50%をいつまで続け、規制当局はどの程度利下げを積極的にするかです。

ロイターが実施したエコノミスト調査によると、回答者の半数強(102人中52人)は少なくとも7月までは金利据え置きという意見です。残りの50人はFRBが利下げを開始すると予想しています。回答者100人中72人は、2024年までに金利は最大100ベーシスポイント(bps)、場合によってはそれ以下まで徐々に引き下げられるとした意見です。たとえわずか25bpsであってもさらなる利上げに期待を抱いているエコノミストは5人に過ぎません。ロイターの調査結果が3月から25 bps の5回の利下げ予想である市場予想に一致しないことに着目しましょう。

Citiのエコノミストはロイター調査の一端として、コアインフレの上昇が連邦準備理事会による利下げシナリオを混乱させ、このプロセスを遅らせることになると指摘しています。今後の米国のインフレデータは、12月12日(火)に11月消費者物価指数(CPI)、13日(水)に生産者物価指数(PPI)の発表が予定されています。これに続き、水曜日は連邦準備制度の連邦公開市場委員会(FOMC)が開催され、金利決定が予定されています。市場関係者は間違いなく、FOMCが示す経済予測とFRB議長の発言に注目するでしょう。

しかし、EUR/USD に影響を及ぼすのはFRBだけでなく、来週の12月14日に会合が予定されている欧州中央銀行(ECB) もまた、重要な役割を果たしています。現在、ユーロの政策金利は4.50%です。多くの市場関係者は、金利が高すぎ、弱い経済の地域にリセッションを追い込みかねないという意見です。

ユーロ圏のデフレは米国よりもかなり大きくなっています。先週のユーロ圏統計局は消費者物価指数(HICP)の速報値が2021年6月以来の低水準となる2.4%(前年同月比)で、10月の2.9%および予想の2.7%を下回ったことを報告しています。これは、目標水準の2.0%に非常に近くなっています。つまり、景気を下支えするために、ECBは近く金融緩和を始める可能性があります。

市場予想では、最初の政策金利の引き下げは4月で、50% の確率で一ヵ月早い3月でした。2024年までに25bpsの引き下げの確率は70%です。 しかし、コンセンサス予想はより控えめの100 bpsとなっています。

つまり、FRBと欧州中央銀行での利下げの戦いは今後も続くことになるでしょう。今までは利上げの早い方が有利でしたが、今後は利下げの遅い方が有利となります。来週の会合後、規制当局の計画に関する情報が投資家にもたらされる可能性は十分にあります。

先週に関しては、EUR/USD の終値は1.0760でした。現在のアナリストの直近予想は次のようになります: ドル高予想が75% である一方で、ユーロ予想は25%です。 D1のトレンド系ではアナリストと同じです: 75% がドルを支持、25%がユーロ支持です。オシレーター系では、 75%が赤(このうち4分の1が買われ過ぎ圏内)、10% が緑、そして、15% が中立です。

直近のこのペアのサポートは、1.0725-1.0740付近に続いて、1.0620-1.0640、1.0500-1.0520、1.0450、1.0375、1.0200-1.0255、1.0130、1.0000です。強気筋では、1.0800-1.0820付近、1.0865、1.0965-1.0985、1.1020、1.1070-1.1110、1.1150、1.1230-1.1275、1.1350、 1.1475がレジスタンスになります。

前述のイベントに加え、経済指標カレンダーでは、12月14日(木)に米国小売市場の概要データが注目です。同日には、通常通り新規失業保険申請件数、12月15日には、米国の製造業とサービス業の購買担当者景気指数(PMI)の速報値が発表されます。また、金曜日はドイツとユーロ圏の購買担当者景気指数の速報値も明らかにされます。

GBP/USD: イングランド銀行のサプライズを期待すべき?

- イングランド銀行(BOE)は12月8日に四半期調査をしました。それによると、2024年11月のイギリス国民のインフレ予想は3.3%で、前回の四半期の数字3.6%を下回りました。一方で国民の 35%が利下げは個人的には良いと考えています。言い換えれば、大半(65%) が指標を気にしていないことになります。しかし、市場関係者は気にしています。

来週の12月14 日(木)のイングランド銀行の会合はECB会合の直前です。金利決定については?最近のイングランド銀行総裁のタカ派的言い回しがポンドを口先では支持しています。 例えば、イングランド銀行のアンドリュー・ベイリー総裁は、最近、景気に悪影響を及ぼす可能性があるとしても長期の利上げをするべきだと述べていました。しかし、アナリストの予想では、イングランド銀行の次回の会合で、すでに15年ぶりの高い水準である金利は5.25%のまま据え置かれる可能性が高いとされています。

2024年の金利予想は、80 bps引き下げの 4.45%になる見込みです。FRBが4.25%の利下げをすれば、ポンド高の期待がいくらかできそうです。しかし、これは比較的遠い将来のことになります。先週のドルが11月の下げ幅をかなり戻した結果、GBP/USD は1.2548で5日間の取引を終えました。

当面の見通しについては、30%がこのペアの上昇予想、もう 30%が下落予想、残りの40%が中立です。 D1のトレンド系は、, 60%が上昇、40%が下落を示しています。オシレーター系の強気は15%に過ぎず、50%が弱気、残りの 35%が中立です。このペアが下落すれば、 1.2500-1.2520、1.2450、1.2370、1.2330、 1.2210、1.2070-1.2085、1.2035がサポートになります。上昇すれば、1.2575、それから、1.2600-1.2625、1.2695-1.2735、1.2800-1.2820、1.2940、 1.3000、1.3140でレジスタンスに直面することでしょう。

来週の重要なイベントについては、イングランド銀行の会合に加えて、12月12日(火)にイギリス労働市場の総合データが発表あります。また、イギリスの国内のGDP も12月13日(水)に発表されます。

USD/JPY: 日銀は警戒心なし?

- 11月に入ってから円高を持続している特徴が見られます。これは米国債10年利回りがピークに達した数週間後に市場が下落傾向になると確信したためです。米国債と円には通常、相関関係があることに着目しましょう。国債利回りが上昇すればドルに対して円安になります。反対に、国債利回りが下落すれば、ドルに対して円高となります。

日本円にとっての重要な瞬間だったのは12月7日(木)、市場全体での強み含みで米ドルに対して約225ポイント上昇して3ヵ月ぶりの高値となりました。その瞬間のUSD/JPY の安値は、141.62でした。

円高の主な理由は、日本銀行(日銀)のマイナス金利政策の脱却期待が大きくなったこととこれが予想より早くなる可能性があることです。噂によると、国内の地方銀行が規制当局に圧力をかけ、イールドカーブ・コントロール政策からの離脱を主張しているとのことです。

この噂を裏付けるかのように、日銀は超緩和金融政策の放棄した場合の影響や余波について議論するために市場関係者に特別調査を実施しました。また、日銀の植田和男総裁が岸田文雄総理を訪問したことも火に油を注ぐことになりました。

円には連邦準備制度(FRS)や欧州中央銀行(ECB)の政策金利がピークに達し引き下げが唯一の予想となっている市場の確信も追い風となっています。このようなことから、日本国債と米国や欧州国債のイールド・スプレッドの縮小が加速されることが予測されます。これにより、資金は円に流れることが見込まれます。

また、日本円はこの3週間の株式市場上昇の鈍化によって支えられたようです。円は、リスク資産購入のために資金としてよく使われます。つまり、S&P500、ダウ・ジョーンズ、ナスダックなどの株価指数に利益確定売りが出たことも、USD/JPY を押し下げました。

グラフ分析によると、2022年10月と2023年11月にこのペアはダブルトップで151.9のピークに達していました。つまり、この視点からだと、アヤ戻し傾向であることはかなり論理的です。しかし、一部のアナリストは日足 (D1)での明らかな反転は142.50圏内のサポートを突破してからの議論に過ぎないという意見です。ただ、このレビュー執筆時の12月8日(金)の夕方、米国労働市場データが強かったため、USD/JPY は直近の安値から反転の上昇で終値は144.93でした。

当面の見通しについては、アナリストの45% が円高予想、30%がドル高予想、25%が中立です。 D1のインジケーターについては、全体的に赤が占めています。トレンド系の 85%は赤、オシレーター系では75%が赤、25% だけが緑です。

直近のサポートは、143.75-144.05圏内、続いて、141.60-142.20、140.60、138.75-139.05、 137.25-137.50、135.90、134.35、131.25となります。レジスタンスは、145.30、146.55-146.90、147.65-147.85、148.40、149.20、149.80-150.00、150.80、151.60、 151.90-152.15となります。

12月13日発表の第4四半期の短観を除けば、日本経済に関する重要なマクロ経済統計の発表予定はありません。

暗号資産:妥当な上昇、それとも、投機的熱狂?

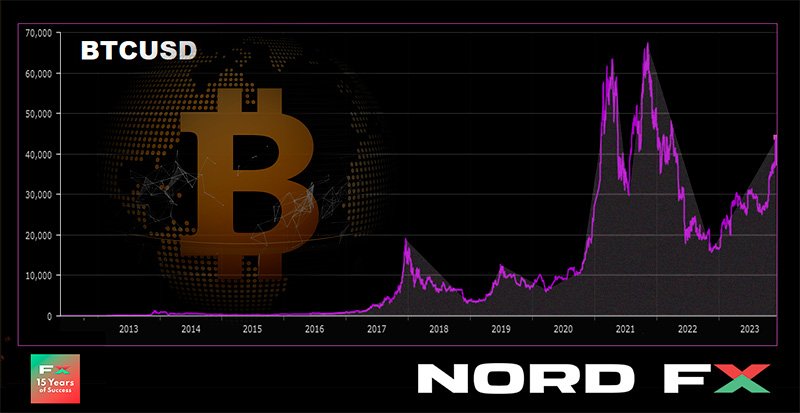

- 12月8日の晩、ビットコインは$44,694の高値でした。前回、BTCが$40,000超えて取引されたのは、テラエコシステムが崩壊して暗号資産市場の大暴落が起きる前の2022年4月でした。BTCの急騰理由には、ネットワーク・ハッシュレートの上昇、米国経済回復に関する投資家の楽観論、FRBの政策緩和が挙げられます。しかし、現在のブルラリーの一番の理由が、米国でのビットコインETFのスポットが承認見込みであることは間違いありません。

12社が米国証券取引委員会(SEC)にETFの申請をしており、合算で20兆ドル以上の資産運用です。ちなみに、ビットコインの時価総額は0.85兆ドルです。これらの企業は、既存の顧客に分散投資の機会を与えるだけでなく、新たな投資家を惹きつけBTCの時価総額を大幅に押し上げます。1.4兆ドルの資産を監視するフランクリン・テンプルトンのジェニー・ジョンソンCEOは最近、機関投資家の関心の高まりを"ビットコインへの需要は明白であり、スポットETFはビットコインにアクセスする最良の方法である"と説明しています。ブルームバーグのアナリストであるジェームズ・セイファート氏は、これらのファンドの申請が1月5日から10日に90% の確率で承認される可能性が高いと予見しています。

Bitfinexのアナリストによれば、 現在のビットコインのアクティブな供給量は、この5年間で最低水準にまで減少しています: 去年の動いたコインはわずか30%に過ぎません。 つまり、およそ70%のビットコイン、あるいは、"前例のない" 1630万BTCが1年間眠ったままです。同時に、コインの60%は2年間コールドウォレットに保管されています。また、グラスノードが注目しているように、仮想通取引所の平均入金額は、とても高額な$29,000に達しています。取引件数が減少したままであることを考慮すると、大口投資家によって占められていることを示しています。

ビットコインの上昇とともに、関連企業の株価も急騰しています。特に、コインベース、マイクロストラテジー、ライオットプラットフォームズ、マラソンデジタルなどの上昇が見られます。

ブルームバーグ・インテリジェンスのシニア・マクロ・ストラテジストであるマイク・マクグローン氏は、ビットコインは現在、金よりもはるかに大きな強さがあるとした考えです。12月4日に金価格が史上最高値を記録、その後5.1%下落したのに対し、ビットコインは上昇を続け、$44,000を超えたことに注目しています。ただ、こちらのストラテジストは、ビットコインのボラティリティの大きさが"リスクオフ" 時に現物の金のように確実な取引の妨げになると警告しています。マクグローン氏によると、ビットコインが代替資産として貴金属と競合するには、重要な信頼できる指標を確立する必要があります。これには、BTCと株式市場との逆相関関係や金融拡大時に大きなマイナスになることが含まれます。

マクグローンの警告は、ユーロ・パシフィック・キャピタルの代表であるピーター・シフ氏の予測とは比べものになりません。暗号資産に懐疑的で金の崇拝者でよく知られいるシフ氏はBTC-ETFをめぐる投機的熱狂がじきに終わると確信しています。"これはスワンソングなのかもしれない... ビットコインの崩壊は上昇よりもはるかに印象的なものになるでしょう"と同氏は投資家に警告しています。

SECの元職員ジョン・リード・スターク氏もシフ氏の述べたことと同じです。"暗号資産の価格は2つの理由で上昇している" と説明しています。"第一に規制の隙間と市場操作の可能性、第二に過大評価され吊り上げられた暗号資産がさらなる愚か者に売却されること [...] これは、スポットETFが90%の確率で承認されるという憶測にも当てはまる"と述べています。

公平のために、現在の上昇がスポットBTC-ETFs だけではないことに注意すべきです。申請が最初にSECへ提出された6月下旬から徐々に盛り上がりを見せ始めました。その一方、ビットコインは1月に入り上昇を始め、この間に2.6 倍になりました。

複数の専門家が、現在の状況は過去のBTC/USD サイクルをよく反映していると指摘しています。現在、史上最高値(ATH)からのドローダウンは37%、前回の同期間のサイクルでは39%、そして、2013-17のサイクルでは 42%でした。高値からではなく、同期間の安値からでも同様のパターンが現れます (初期のビットコインの上昇が初期段階の市場のかなりの急騰のため例外にしています)。

ブロックストリームのアダム・バックCEOによれば、ビットコイン価格は2024年4月に予定されている半減期前に$100,000 水準を突破するいいます。業界のベテランは自身の予想にはスポットビットコインETFs の承認を上昇には加味していないと述べています。ビットコインの価格の長期的な推移に関しては、BitMEXの共同設立者であるアーサー・ヘイズ氏の意見と同じで、予想価格は2026年までに75万ドルから100万ドル圏内を想定しています。

参考: アダム・バック氏はイギリスの実業家、暗号資産の専門家であり、サイファーパンクです。バック氏はサトシ・ナカモトとやり取りがあったことで知られており、出版物にはビットコインシステムの説明があります。以前はBTCの相場予想をしなかったので、暗号資産コミュニティのメンバーたちはバック氏の発言に非常に注目しています。

Ledgerのパスカル・ゴーティエCEOは、Lightsparkのデビッド・マーカス代表、CoinDCX取引所のトップマネージャーであるビジェイ・アヤール氏もビットコインが2024年には$100,000になると見通しています。彼らはCNBCのインタビューで情報共有をしました。" 2023年は次の上昇を迎える準備のようだ。 2024 年と2025 年のセンチメントはとても明るいでようだ" とパスカル・ゴーティエ氏は述べていました。"市場参加者の中には、半減期が過ぎれば強気トレンドになると予想している人もいるが、ETFに関するニュースを考慮すれば、その前に上昇が始まる可能性は十分にある" というのがビジェイ・アヤール氏の意見です。しかし、アダム・バック氏の意見と違い、" ETFが完全に否認されれば、この状況は中断されることになる"という見方です。

ビットコイン支持者で知られるテレビ司会者であり元トレーダーのマックス・カイザー氏は、カタールの政府系ファンドが巨額投資で暗号資産市場に参入する予定であり、ビットコインに5000億ドルを割り当てる計画をしているという未確認情報を共有しました。"これは暗号資産にとっての大きな変化であり、ビットコインはそのうち、$150,000 台を突破、もしくは、それ以上になるかもしれない"とカイザー氏は述べています。

テレビ司会者とは異なり、噂ではなく、ここで現実をお伝えします。まず、一つが12月8日の晩、このレビュー執筆時のBTC/USD は、$44,545での取引されていること。2つ目が暗号市場の時価総額が1兆6400億ドル(1週間前は1兆4500億ドルということ。最後の3つ目がCrypto Fear and Greed インデックスは71 から 72 ポイント上昇で強欲圏内のままということです。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る