EUR/USD: データが不ぞろいの一週間

● 先週に発表されたマクロ経済統計のデータは米国とユーロ圏ともバラツキがありました。その結果、EUR/USD は、1.0700 のサポートも1.0800のレジスタンスも突破することなく、狭い横ばいが続きました。

● 2月14日(火)、米国のインフレ統計の発表後、米ドルは強いドル高の勢いとなりました。ドルインデックス (DXY)は0.5%以上の上昇で、ほぼ105.00レジスタンスレベルとなりました。この結果、EUR/USD は、横ばい幅での下値支持に向かった下落でした。一方、S&P 500株価指数は、5051ポイントから4922ポイントまで下落しました。

米国のインフレ・データが市場を油断させたと言えます。一部のアナリストは衝撃なデータだったと説明しています。物価抑制が以前想定されていたほど近づいていないことが判明、連邦準備制度理事会がすぐにでも利下げに踏み切る見込みは低くなっています。

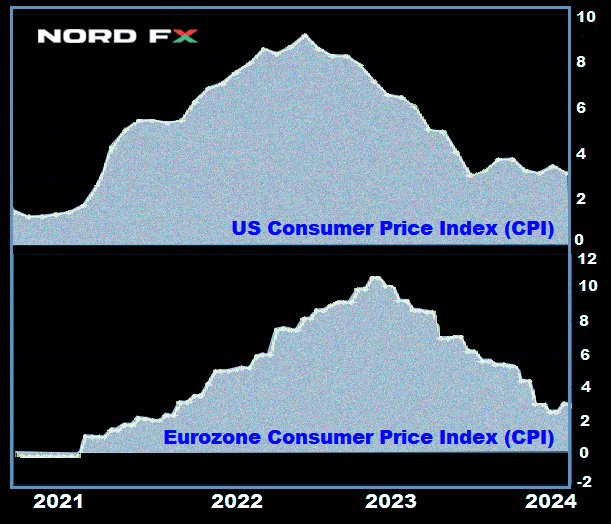

1月の消費者物価指数(CPI)は、家賃、食料品、医療サービスの大幅上昇を背景に急激に高くなりました。月ベースでは、0.2%から0.3%に加速しました。年間ベースでのCPIは、 3.1%で前回の3.4%を下回りましたが、予想の2.9%よりはかなり上回っています。食品とエネルギー価格の変動を除いた1月のインフレ率は前月比0.3%から0.4%に上昇の一方で年間CPIは前回の3.9%のままでしたが、アナリス予想では3.8%の下落でした。特に住宅コストも除く、いわゆる"スーパー・コアインフレ" が顕著でした。1月の月次ベースでは0.8%で、2022年4月以来の高い水準でした。

● 確かに、連邦準備制度理事会のインフレ対策は大きな成果でした。2022年夏、消費者物価指数が9.1%と40年ぶりの高い水準だったことは記憶に新しいでしょう。しかし、現在のインフレ率は目標水準である2.0%のほぼ2倍です。このことから、市場は米連邦準備制度理事会が金融緩和を急ぐ可能性は低く、高い金利が以前よりも長くなると判断しました。FedWatch ツールでは、1月上旬、5月に25ベーシスポイント(bp)の利下げが実施される確率は54.1%でした。インフレ報告後の確率は、35%へ下落しました。Investing.comの開発したモニタリングルールでは、より確率が低くなっています。これによれば、3月のハト派的確率は5%、5月では30% 前後(数週間前は90%以上)です。夏の初めに関しては、6月にフェデラルファンドによる借入コストが削減される確率は75%とされています。

● インフレ報告はドルの強気派にとって好材料でしたが束の間に過ぎませんでした。2月16日(木)に発表されたアメリカの鉱工業生産と小売売上高は、予想よりも弱いものでした。1月の小売売上高は、12月の0.4%増、予想の0.1%減でした。この結果、ドルは下落、EUR/USD は反転して1.0700-1.0800 の取引幅での上値抵抗へと推移しました。

ドルは週の取引最終日に若干上昇しました。2月16日(金)に発表された生産者物価指数(PPI)によると、1月の産業インフレ率も消費者インフレ率と同様に上昇しました。予想の0.1%に対して、実際の上昇率は前月比0.3%、12月の0.4%を上回りました。年間ベースでは、PPI は2.0% (予想1.6%、前回1.7%)の上昇でした。しかし、このサポートはすぐに79.0 から79.6に上昇したものの、予想の80ポイントを下回ったミシガン大学の米国消費者信頼感指数の低下によって打ち消されました。

●大西洋の反対側のニュースも、どちらかというと矛盾したものであり、そのため、ヨーロッパの統計はユーロを支えることができませんでした。ドイツのZEWによる2月の景況感指数は予想以上に上向きとなり、前月の15.2から19.9に上昇しました。ユーロ圏全体の景況感指数も22.7ポイントから25.0ポイントに上昇しました。しかし、現在の状況は-81.7と落ち込み、2020年6月以来の低水準です。

2月14日(水)に発表された2023年第4四半期のGDP速報値は、ユーロ圏が停滞状態にあることを示しました。四半期ベースでは0%にとどまり、年間ベースでは0.1%と予想と完全に一致しました。この統計に楽観的な見方はなく、市場はユーロ圏経済が景気後退に陥るのではないかと警戒したままです。

● ヨーロッパは米国と比べ、景気下支えとインフレ対策のどちらを優先するかと難しい選択に直面しています。ECB理事会のメンバーであり、タカ派として知られるイザベル・シュナーベル氏は、2月16日(金)にECBが中期目標のインフレ率2.0%に持続的に向かっていることを確信するまでは金融政策は制限的なままである必要があると述べています。さらに、シュナーベル氏は、労働生産性の伸び率が低いままだと、企業が高い人件費を消費者に転嫁するリスクが高まり、インフレ目標の達成が遅れる可能性があるとみています。

しかし、このようなタカ派的な発言にもかかわらず、ZEWの調査によると、企業の代表者の3分の2以上が、今後6ヵ月以内にECBの金融政策が緩和されることを期待しています。4月にユーロが利下げされる確率は現在、市場では約53%とみられています。

●EUR/USDの値動きの後の先週の終値は1.0776でした。このレビュー執筆時である2月16日(金)は、 55% のアナリストが当面の円高予想でこのペアの下落予想です。30% はユーロ高ですが、15%は中立の立場です。D1のオシレーター系は、60% が赤、40%がグレー、緑はなしでした。トレンド系での比率は次のとおり: 赤が60%、緑が40%。このペアの直近のサポートは、1.0725-1.0740に続いて、1.0695、1.0620、1.0495-1.0515、1.0450とされています。強気筋は、1.0800-1.0820、1.0865、1.0925、1.0985-1.1015、 1.1110-1.1140、1.1230-1.1275がレジスタンスに直面することになるでしょう。

● 来週のイベントには、2月21日(水)に公表される米連邦準備制度の連邦公開市場委員会(FOMC)の最新議事録が注目されています。翌日には、ドイツ、ユーロ圏、米国の購買担当者景気指数(PMI)といったかなり影響力のあるデータが発表あります。また、2月22日(木)はユーロ圏の1月の消費者物価指数(CPI)と米国の新規失業保険申請件数が判明します。週の取引最終日である2月23日(金)は、欧州経済のメインエンジンであるドイツのGDPの発表があります。なお、これに加えて、米国では、2月19日(月)が大統領の日の祝日となりますのでトレーダーは忘れないでおきましょう。

GBP/USD: イギリス経済は、どうなっているのか?

● ご存じのとおり、2月1日のイングランド銀行(BoE)は、会合後に従来の5.25%金利の据え置きを発表しました。それに伴う発言では、"利下げ検討前に消費者物価指数が2.0%まで低下を維持するさらなる証拠が必要である"と言及しています。

●金融政策委員会(MPC)の委員であるキャサリン・マン氏は、インフレ懸念を含めもっとも網羅的にイギリス経済の状況を 提供しています。こちらの委員の分析の重要ポイントは次のとおりです: "最新のGDPデータが2023年後半の弱さを裏付けている。ただ、GDPデーターは、バックミラーである。 その一方で、購買購買担当者景気指数(PMI) などの重要な指数は堅調のようにみられる。イギリスの失業率は比較的に低いままであり、労働市場はひっ迫したままである。賃金伸び率は鈍いが、この伸び率が目標とする消費者物価指数(CPI) の課題となったままである。イギリスでは財の価格がある時点でデフレになる可能性はあるものの長期的ではない。イギリスのサービス部門のインフレはEUや米国よりもはるかに手強い"。そして、 まとめとしては次のようになります: "インフレの原因を緩和することが意思決定において極めて重要になる"と "さらなる措置を決定する前に、イングランド銀行は少なくとももう1回インフレ報告を受ける必要がある"。

● 具体的な数字では、2月16日に発表された国家統計局(ONS)の最新データによると、1月のイギリスの小売売上高は予想の1.5%と12月の-3.3%減に対して、3.4%増(前月比)でした。コア(自動車燃料小売売上高を除く)では、予想の1.7%増、12月の-3.5%減に対して 、前月比3.2%増でした。年間ベースでも、小売売上高は予想 の-1.4% 減および 12 月の -2.4% に対して 0.7% の伸びを示しました。

労働市場でもポンドを支持しています。失業率は、予想の4.0%に対して4.2%から3.8%に低下しました。労働市場の有効求人者数が減少していることから、雇用者間での競争が激しく、賃金上昇率を維持させています。12月までの3ヵ月間の賃金伸び率は5.8%でした。高いインフレ率(CPI前年比4.0%、コアCPI前年比5.1%)を補うような強い労働市場統計からイングランド銀行の金融緩和政策の予定を先送りにする可能性が高くなります。多くのアナリストは、最終的にイングランド銀行が年内に利下げを実施する巨大規制当局の一つになる可能性を否定していません。

● 先週のGBP/USD の終値は1.2599でした。スコシアバンクのエコノミストによると、1.2500圏内が強い長期的なサポートであり、1.2610 を確実に上回れば、ポンドの強含みとなり、GBP/USD は1.2700への流れに向かうでしょう。直近のアナリストの中央値予想では、65%がこのペアの下落、20%が上昇、残り15%が中立です。 D1のオシレーター系では、75%が下落、残り 25%が横ばいで、上昇はありません。トレンド系では状況が違い、ポンドがやや支持され、上昇が60%で、残り40%が下落です。 このペアが下落した場合のサポートレベルは、1.2570、1.2500-1.2535、1.2450、1.2370、 1.2330、1.2185、1.2070-1.2090、1.2035となるでしょう。上昇すれば、1.2635、1.2695-1.2725、1.2775-1.2820、1.2880、1.2940、1.3000、 1.3140-1.3150でレジスタンスに直面するでしょう。

●来週の予定では、2月22日(木)が注目です。 この日は、イギリス経済の各部門の購買担当者景気指数 (PMI) が発表されます。その後数日は、重要なマクロ経済統計の発表予定はありません。

USD/JPY: 上昇は継続

● 2月13日(火)の USD/JPY は、150.88の直近高値と再びなりました。 今回、米国のインフレデータを背景に今回、また、日本円は下落しました。日本銀行(日銀)のハト派的姿勢が続いていることでも円は下落しています。2月8日、内田眞一副総裁は、今すぐにでも利上げに踏み切ることについて否定を示しました。先週の金曜日の2月16日に日銀の植田和夫総裁も同様の趣旨を述べました。総裁は、マイナス金利などの金融政策の維持または変更の課題については、"物価水準の目標が持続的に安定する見込みがある場合"に限り検討すると述べました。植田総裁は、短期的な為替レートの変動やその要因についてのコメントは控えました。

● 概して、目新しいことは何もありません。しかし、多くのアナリストは2024年に日本銀行が最終的に金融引き締めをすることを期待したままです。スイスの金融持ち株会社のUBSのアナリストは、"私たちは信じている"として、"今年の日銀政策の正常化は強気な賃上げ交渉と企業収益の状況に対して実現する。2021年から2023年にかけて大幅な円安が進行した後に円相場は節目を迎える可能性が高いとした考えのままだ。米国債10年利回りと日本国債利回りの差が年間を通じて縮小することを考慮すると、現在の円買いの注文は魅力的だと考えている"と著しています。

ダンスケ銀行も同様の考えで、12ヵ月先のUSD/JPY は140.00 下落するとした見方です。"これは、主に米国債利回りの上昇に制限があることを予想しているためである" と同行のストラテジストは述べています。"つまり、日本銀行を除くG10中央銀行は利下げサイクルに踏み切る可能性が高く、利回りの差が年間を通して追い風になると予想している"。

●短期的な見通しについて、シンガポールのユナイテッド・オーバーシーズ・バンク・リミテッドのアナリストは、ドルの弱含みとなる前に151.00を 目指す可能性があるとした考えです。"米ドルが152.00 に上昇するリスクは、149.55超えていればあるままだ" とUOB は述べています。この見解を支持するアナリストは25% のみで、大半(60%)が既に円を支持しており、 残り15%が中立の立場です。D1のトレンド系とオシレーター系は両方とも100% 上昇ですが、オシレーター系では25% が買われ過ぎ圏内です。直近のサポートは、149.65に続き、148.25-148.40、147.65、146.65-146.85、144.90-145.30、143.40-143.75, 142.20、 140.25-140.60です。 レジスタンスレベルは、次のレベルで直面するでしょう- 150.65-150.90, 151.70-152.00。

● 来週は、日本経済関連の重要なイベントの予定はありません。また、2月23日(金)は天皇誕生日のため日本では祝日となります。

暗号資産: ビットコインは記録更新

● 先週のビットコインは、2021年以来の高値の$52,790を突破しました。CoinGeckoによると、ビットコインの市場時価総額は2年ぶりに1.0兆ドルを超え、暗号市場全体の時価総額は2022年4月以来初めて2.0兆ドルを超えました。

この強気の上昇には、9つの大手スポットビットコインETFが要因です。The Blockよると、立ち上げ後から一ヵ月で資産は200,000 BTC (約100億円)を超えました。新しいビットコインETFが米国のコモディティ上場資産残高の第2位に入り、銀ETF よりも人気の高い投資商品となっています。参加者は、"投資家のビットコインへの関心は依然として高い" としたブラックロックの発言に注目しており、そのために、ファンドはさらにBTCの購入準備をしています。

Documenting Bitcoinによると、ETF発行者からの純利息は1日あたり12,000BTCを超えています。つまり、ウォールストリートの発行者たちはネットワークが生産できる量の12.5倍のBTCコインを毎日購入しています。研究者たちは、これがビットコイン上昇の主要な要因であると考えています。

● モルガン・クリーク・デジタルの共同創設者兼パートナーのアンソニー・ポンプリアーノ氏も、新しく発売されたスポットBTC-ETFの成功を強調しました。同氏によると、ブラックロックとフィデリティが記録的に短期間で、それぞれ30億ドルを集めることに成功したことは上場投資信託にとって歴史的な出来事です。"ウォールストリートは、ただ単にビットコインが大好きだというわけではない" と同氏は著しています。"夢中になっているのである。ファンドへのビットコインの毎日の供給はわずか900BTCに制限されており、これは約4,000‐4,500万ドル相当である。その一方で、BTC-ETFへの1日の純資金流入額はすでに5億ドル(最大6億5100万ドル)相当だ。これはBTCの希少性を示す明確な指標であり、ビットコインの価格や暗号資産市場全体に強気な影響を与えている" とポンプリアーノ氏は述べており、ビットコインの市場供給量とウォールストリートの企業からの需要の不均衡さを示しています。こちらのビリオネアはビットコインの今後の推移について楽観的であり、ウォールストリートからの需要は継続、特に半減期を考慮すれば、ビットコインは史上高値を更新すると断言しています。

CryptoQuant は、BTC-ETFからの需要に加えて、アクティブなウォレットの数も大幅に増加していることを述べました。これも、長期的な上昇傾向を示しています。"供給量の減少、需要の増加、様々な経済的・社会的問題、特にインフレが進むなどを考慮すると、ビットコインは長期的な上昇トレンドを持つ代替投資資産としての地位を強化する可能性が高い" とアナリストは結論づけています。

●スカイブリッジ・キャピタル創業者で元ホワイトハウス高官のアンソニー・スカラムッチ氏もインフレを強調しました。スポットBTC-ETFや半減期だけでなく、スカラムッチ氏はビットコインの上昇要因として米連邦準備制度理事会の金融政策を挙げました。"2月13日火曜日に発表された米国の消費者物価指数(CPI)のデータは、FRBが望んだほどインフレ抑制ができていないかもしれないことを示している"と同氏は著しています。"米労働統計局が発表したデータによると、1月の消費者物価指数は3.1%だった。このデータは3月5月の利下げを連邦準備制度理事会が見送る可能性が高いという憶測を呼んだ"。利下げが遅れることで、主要市場の混乱を招く恐れがあるがインフレのヘッジとしてビットコインは利用されるので暗号資産業界はブームとなるでしょう。要するに、スカラムッチ氏によれば、ビットコインに投資して利益を得る時期はまだ終わってないということです。

人気ブロガーでアナリストのラーク・デイビス氏も同じ意見です:同氏は投資家が金持ちになるまで残りおよそ700日だとした見方です。市場サイクルとタイムリーな資産売却の重要性について、トレーダーが注意深く行動すれば、今後2年間で大儲けできると述べています。デイビス氏によれば、2024年はデジタル資産購入の最後のチャンスであり、2025年が最高の売り時となります。こちらのアナリストは、一度にすべてを処分するのではなく、徐々に処分することが重要であると強調しました。ラーク・デイビス氏は、2026年に世界経済と暗号資産市場の"大恐慌" が始まると警告しています。また、期間内に売却しなければ、投資家は損失を被ることになるでしょう。

"金持ち父さん、貧乏父さん"の有名な著者で投資家のロバート・キヨサキ氏も"大恐慌"の到来を予想しています。 同氏は、S&P 500インデックスが70%の大暴落の可能性を伴う崩壊の危機にあると考えています。キヨサキ氏は、この発言と共に金、銀、ビットコインといった資産への投資を一貫して推奨しています。

●仮想通貨取引所 BitMEXの前CEOであるアーサー・ヘイズ氏は、ビットコインの もう一つの上昇要因がFRBの金融政策関連だと明言しました。先週、米国の金融セクターは、ニューヨーク・コミュニティ・バンコープ(NYCB)が2億5200万ドルという巨額の四半期損失を計上したことで恐怖に陥りました。商業用不動産の懸念が後押しとなり、同行の貸倒引当金は5億5200万ドルに膨れ上がりました。この報告が公表された後、NYCB の株価は一日で40%の下落となり、米国の地方銀行株指数の下落につながりました。

アーサー・ヘイズ氏は、シリコンバレー銀行、シグネチャーバンク、シルバーゲート銀行の米国の大手3銀行が5日間で倒産した2023年3月の銀行危機でビットコインが上昇したことを振り返りました。この危機は、連邦準備制度理事会の借り換え金利が引き上げられたことによる払戻が原因でした。一番の被害者はクレディ・スイスとファースト・リパブリック銀行でした。危機の影響がこれ以上銀行に及ばないようするために、世界の金融の規制当局、特にFRBは資金提供に介入しました。"ええ...儲けから破産まで、それが未来。そして、さらなるマネーにプリンター... とBTC が100万ドルとなるだろう"と BitMEXの前CEOは現在のNYCB の失敗についてコメントしました。

●X で人気のEgrag Cryptoで知られるアナリストは、今年の9月にビットコイン市場の時価総額が2兆ドルになると信じています。 これに基づくと、この時のビットコインの価格は$100,000超えとなります。"人生の旅の準備をしよう"とEgrag Cryptoはフォロワーに呼びかけています。 "暗号資産革命を目の当たりにしているのだから、しっかりつかんでおこう。瞬きしたりしたり、金融史の歴史的瞬間を見逃さないように!"

● このレビュー執筆時の2月16日の晩、BTC/USDは $52,000圏内の取引です。 暗号資産市の時価総額は、1兆9500億ドル(1週間前は1兆7800億ドル)です。Crypto Fear & Greedインデックスは72ポイントで貪欲のままです。

– トレーダーの値上がり資産の積極的な購入に一致する貪欲の圏内の状況には注目です。ただ、グラスノードはオンチェーン指標がすでにいわゆる"リスク圏内"に突入していると警告しています。この分析は、投資家の行動に関する幅広いデータを考慮した指標に基づいています。この組み合わせは、短期と長期のサイクルの両方を含みます。特に、長期投資家を追跡するMVRV指標は非常に重要な圏内に近づいています。このような高い水準 (2.06)はFTX崩壊以来観測されていません。同じく"高い"と"非常に高い"リスク状況は、現在、残りの 9 つの指標のうち 6 つの指標で見られます。この数週間の勢いのある価格上昇を考慮すると実現利益は比較的低い水準であることをこれらの指標が示しています。グラスノードのアナリストの観測によれば、通常、強気市場の初期段階で高い水準のリスク指標が見られます。これは、収益性が"重要なレベル" に達したため、ホルダーが利益確保に踏み出すかもしれない、つまり、大きな下落に向かう調整を招く可能性があります。

NordFX Analytical Group

注意: この内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る