コピートレーディングのサブスクリプションで損せず収益性の高いシグナルを選ぶための簡単なヒントです。これらの推奨事項は、PAMM口座にも適しています。

コピートレーディングで一番難しいこと

コピートレーディングは、誰もが金融市場から受動的収入を得られる非常に便利で使いやすいサービスです。さらに、この収入は、銀行の預金利息の何十倍、何百倍、何千倍にもなる可能性があります。取引経験やファンダメンタルやテクニカル分析の勉強は全く必要がありません。また、モニターの前に四六時中座る必要もなければ、神経を尖らせる必要もありません。ただ、トレーダーを選ぶだけです。- トレーディングシグナルのプロバイダー、サブスクライブ、そして、取引が自動的に口座へコピされます。ーあなたがしなくてはいけないことは、収入が増えることを見るだけです。

簡単? はい、言葉どおりです。しかし、実際は、はるかに複雑です。一番難しいのは、安定した収益をもたらし、残高をゼロにして心臓発作を起こさせないプロバイダーを選ぶことです。 シグナルが信頼できるものでなくてはいけません。

投資家が間違えないように、オンラインモニターがNordFX のウェブサイト上で50以上のパラメーターにより各シグナルのチャートと表を反映させます。

パラメーターの一部は、基本的に重要ですが、ほかは画像を補足するに過ぎません。経験のある投資家は、これらの扱いに慣れています。しかし、初心者は、どうすればいいのでしょうか? このサービスは、そもそも、初心者を対象にしています。

この記事は、ほんの僅かな推奨事項の提供です。もしかしたら、良いシグナル選びの助けにならないかもしれません。しかし、危険なシグナルのサブクライブを排除するには明らかに役立ちます。

油断ならないマルチンゲールやサブクライブ初心者が陥りやすい失敗

私たちの多くが持つ感情、貪欲は、この失敗の中心ではありません。出来るだけ早く稼ぎたいと思わない人がいるのでしょうか! つまり、シグナルの格付けを見て、まず、注意することは利益です(期間あたりの収益)。

加えて、月あたり 200%、300%、400%、500% - これらの数字は、私たちの心を喜ばせます。しかし、利益が高ければ、高いほど、損するリスクも高くなることを忘れてはいけません。統計では、このようなシグナルは長く続かず、多くの場合は、最終的に資金をゼロにしてしまいます。

通常、このようなシグナルのプロバイダーは、ストップロスを設定しないトレーディングをおこない、ポジションを失うことを基盤とした攻撃的な戦略を利用します。類似の戦略は、自動売買の多くのロボット/アドバイザーのアルゴリズムで使用されています。

このトレーディング方法は、マルチンゲールと呼ばれ、ギャンブルから金融市場へもちこまれました。 "クリーン"マルチンゲールは、ドローダウンから抜け出すために損失の2倍を想定し、結果として利益が出たら全てを決済していきます。つまり、例えば、1ロットの売り注文をします。しかし、価格は上昇し、損が生じ始めます。そして、さらに、売り注文を出すと、2ロットになります。そして、さらに、4ロットと続きます。そして、あなたの望む方向に価格が動くまで待ち、利益が出たら全てを決済が可能になります(1+2+4+8+16+... ロット) 。

損失が2倍の "クリーン" マルチンゲールに加えて、ほかの係数も度々、使われます。例えば、係数が1.5の場合は、次の係数は1.0+1.5+2.25+3.38+5.06のようになります。

このテクニックは、安定している場合、非常に有効ですが、強いトレンドでは、資金の大きなドローダウンにつながり、時々、85〜95%に達することもあります。また、修正がない非常に強い傾向では、資金が完全にゼロになります。このようなトレンドは、珍しくありません。EUR/USDですら、片道の動きが500-800 ポイントになることもあります。そして、暗号通貨の"ストーミング"方法については話題にする必要はないでしょう。: トークンの価格の25-30% 急騰。

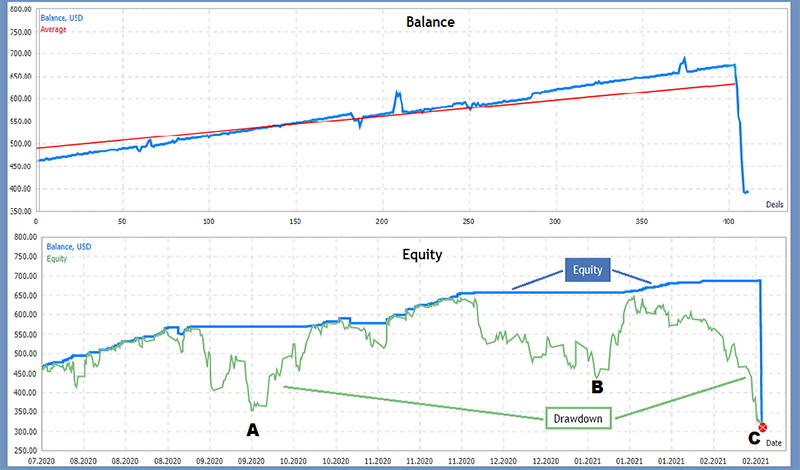

このような戦略では、残高のチャート(バランス) や資金の増加(エクイティ) が一時期、非常に魅力的に見え、安定した上昇ラインを表すことができます。しかし、一方で、既に先述したとおり、口座には定期的なドローダウン警告(チャートの緑のライン)があり、ここから、時には、抜け出すことが可能( A と Bの場合)で、また、完全な崩壊につながることもあります。 - 残高ゼロで口座を閉じます(ポイントC).

シグナル選択のための主な三つのパラメーター

次に記載されている事項は、長年の経験による推奨事項でしかないことを警告します。最終判断は、いずれの場合もあなた自身です。

つまり、何が主要なパラメーターとして考えられるでしょうか?: 1)シグナルの存続期間、2) 収益性、3) 最大ドローダウンの組み合わせです。

1) シグナルの存続期間が長いほどよいです。私たちの意見では、少なくても六ヶ月、あるいは一年以上、安定したシグナルが望ましいと考えています。

2) 利回りが高いほど良いことは明らかです。しかし、同じ200%の収益の二つのシグナル1) 一か月間、と2) 一年、から選ぶなら、この場合、私たちは、2)を選びます。利益は、依然、非常に高く、リスクは十分に低いからです。

3) 最大ドローダウンなどのパラメーターも、リスク評価に非常に役立ちます。しかし、短期だと長期ほどの指標に役立たないかもしれません。たとえば、シグナルが1か月しかなく、市場が常に平常(フラット)であった場合、そのドローダウンは重要でないことがわかります。しかし、急騰が続くような場合は、繰り返し価格が上昇し、資金に重大な打撃を与える可能性があります。つまり、このようなシグナルのサブスクライブは、相場を見て、与えられた期間での取引商品のボラタリティを評価するのに非常に役立ちます。

古代ローマ人ですら、"Festina lente" - "急がば回れ"と言ったものです。1000年にも渡って証明されているこのキャッチフレーズは、近代金融管理での基盤を形成しています。 - 金融市場でのアセット管理。一度に多額の収益を得るのに、努力の必要はありません。収益が大きければ、リスクも大きいのです。そして、貪欲こそが、投資家の真の敵なのです。つまり、あなたの敵です!

戻る 戻る