EUR/USD: Голуби ФРС знову перетворилися на яструбів

- Після засідань Федеральної резервної системи США та ЄЦБ 2 лютого індекс долара DXY впав до нового мінімального значення за останні 9 місяців – 100,80. Це сталося після голослівних натяків голови ФРС Джерома Пауелла, який під час прес-конференції, що відбулася відразу після зустрічі вперше визнав, що «почався дефляційний процес». Ринок вирішив, що це початок кінця, і що кінець бичачої хвилі вже близько.

Але натяки – це не конкретні обіцянки. Особливо від керівників Центрального банку США. І зараз, виступаючи у Вашингтонському економічному клубі, Джером Пауелл зазначає, що відсоткові ставки повинні продовжувати зростати, щоб контролювати інфляцію. І він робить яструбиний натяк, що пікові ставки можуть бути вищими, ніж очікують ринки, і навіть вищими власних прогнозів ФРС, оголошених у грудні.

Яструбину позицію Пауелла підтримали президент Федерального резервного банку Нью-Йорка Джон Вільямс, член Ради керуючих ФРС Крістофер Воллер і голова ФРС Міннеаполіса Ніл Кашкарі. Останній зазначив, що перед ФРС стоїть ще багато роботи, щоб стримати інфляцію. Це може означати, що відсоткову ставку можна підвищити з поточних 4,75% до 5,40% або вище і залишатися на цьому високому рівні протягом досить тривалого часу.

Цього разу ринок вирішив, що чекати швидкого пом'якшення монетарної політики не варто, і долар почав набирати силу. У вівторок, 7 лютого, індекс DXY досяг п’ятитижневого максимального значення – 103,96. Однак він не зміг піднятися вище, оскільки зустрів відразу кілька досить сильних рівнів опору: 1) 50-денне просте ковзне середнє, 2) попередня трендова лінія з 2021 року, 3) верхня межа низхідного тренду, який почався в листопаді 2022 року, а також горизонтальний опір в зоні 104.00.

Останні п'ять днів були скупими на макростатистику, але багатими на заяви як американських, так і європейських посадових осіб (саміт лідерів ЄС відбувся 9-10 лютого). Наступний тиждень обіцяє бути багатшим на економічні дані. У вівторок, 14 лютого, будуть опубліковані січневі дані щодо споживчої інфляції в США. Прогноз передбачає зростання цін у січні на 0,4-0,5% (у грудні на 0,1%). При цьому річні дані можуть виявитися нижчими за попереднє значення (6,2% проти 6,5%). Якщо індекс споживчих цін покаже, що інфляція стабільна, це підтвердить останні агресивні заяви посадових осіб ФРС і підтримає долар. (Економісти Scotiabank вважають, що курс EUR/USD може впасти до рівня 1,0500-1,0600). Якщо спостерігатиметься постійне зниження інфляції, американська валюта буде знаходитися під серйозним тиском.

Досягнувши максимального значення 1,1032 2 лютого (найвищого рівня з квітня 2022 року), валютна пара EUR/USD повернулася назад і завершила тиждень на рівні 1,0679. 35% аналітиків очікують подальшого зміцнення долара на момент написання огляду (вечір 10 лютого), 20% очікують зміцнення євро, а решта 45% зайняли нейтральну позицію. Серед індикаторів на D1 картина дещо інша. 85% осциляторів позначені червоним кольором (третина знаходиться в зоні перепроданості), а решта 15% – зеленим кольором. Серед трендових індикаторів 40% рекомендують купувати, 60% – продавати. Найближча підтримка для пари знаходиться в зоні 1.0670, далі йдуть наступні рівні та зони: 1.0620, 1.0560, 1.0500, 1.0440 і 1.0370-1.0400. Бики зустрінуть опір в зонах 1.0700-1.0710, 1.0745-1.0760, 1.0800, 1.0865, 1.0895-1.0925, 1.0985-1.1030, 1.1110, після чого спробують закріпитися на рівні 1.1260-1.1360.

Серед подій наступного тижня, окрім публікації даних про інфляцію, згаданих вище, можна відзначити публікацію попередніх даних щодо ВВП Єврозони у вівторок, 14 лютого. (І, звичайно, не можна забувати, що 14 лютого День Святого Валентина – найромантичніше свято, яке відзначають у більшості країн світу. У цей день люди зізнаються один одному в коханні вже понад півтори тисячі років). Інформація про роздрібні продажі в США буде доступна в середу, 15 лютого, а дані про безробіття в США з'являться в четвер, 16 лютого. Також 16 лютого буде оприлюднено січневий індекс виробничих цін США.

GBP/USD: Волатильність протягом наступного тижня гарантована

- Фунт спробував повернути частину втрат минулого тижня. Курс GBP/USD, відскочивши 7 лютого від рівня 1,1961 (найнижчий рівень з 6 січня), досяг тижневого максимального значення 1,2193 9 лютого. Потім фунт почав поступово відступати проти долара разом з іншими валютами, що входять до індексу DXY. У підсумку курс GBP/USD закінчив тиждень на рівні 1,2055, тобто майже там, де і почав (1,2050).

Щодо новин, то все ще досі виглядає туманним і невизначеним. Економічні проблеми продовжують тиснути на британську валюту. Нагадаємо, у боротьбі з інфляцією Банк Англії 2 лютого підвищив ключову ставку на 50 базисних пунктів – до 4,00%, але при цьому помітно пом'якшив своє повідомлення. Це відштовхнуло курс британської валюти від найвищих значень із середини червня 2022 року (1,2450) на понад 250 пунктів.

Учасники ринку вважають, що Банк Англії може побоюватися подальшого різкого підвищення ставок. Інше питання, як його зростання вплине на інфляцію. Але це цілком може спровокувати кризу в економіці і, перш за все, в будівельній сфері. Січневі дані про індекс ділової активності в будівельному секторі країни були опубліковані в понеділок, 6 січня, показавши падіння цього показника з 48,8 до 48,4 пункту. Управління національної статистики Великої Британії повідомило в п'ятницю, 10 лютого, що вся економіка країни в грудні при прогнозі -0,3% фактично скоротилася на -0,5% (зростання +0,1% в листопаді). ВВП залишився на рівні 0% у четвертому кварталі після падіння на -0,2% кварталом раніше. ВВП впав з +1,9% до +0,4% в річному вимірі.

На цьому фоні тріумфальні звіти та оптимістичні прогнози міністра фінансів Великобританії Джеремі Ханта звучали дещо дивно. Високопосадовець сказав, що «Минулого року Велика Британія мала економіку, яка розвивалася найшвидше, і також уникла рецесії». Це свідчить про те, що «економіка виявилася більш стійкою, ніж багато хто боявся». І «якщо ми будемо дотримуватися нашого плану скоротити інфляцію вдвічі цього року, – продовжив Джеремі Хант, – ми можемо бути впевнені, що матимемо одні з найкращих перспектив зростання серед будь-якої країни Європи».

На відміну від пана Ханта, стратеги Commerzbank вважають, що невизначеність щодо майбутньої інфляції у Великобританії залишається високою. Певну ясність може внести динаміка та значення індексу споживчих цін, який буде оприлюднений у середу, 15 лютого. Саме індекс споживчих цін є ключовим показником, який визначає майбутню монетарну політику Банку Англії. Важливими, звичайно, будуть дані про стан ринку праці, які будуть оприлюднені напередодні, у вівторок, 14 лютого, і про роздрібні продажі у Великобританії, які стануть відомі 17 лютого.

Уся ця макроекономічна статистика безсумнівно спричинить підвищену волатильність валютної пари GBP/USD. При цьому 40% аналітиків очікують подальшого ослаблення фунта, стільки ж вважають за краще утриматися від прогнозів і дочекатися виходу конкретних показників. Лише 20% експертів голосують за зміцнення фунта і зростання пари. Серед трендових індикаторів на D1 баланс сил становить 75% на 25% на користь червоних. Серед осциляторів червоні мають 100% перевагу, однак 10% з них дають сигнали про те, що пара перепродана. Рівні та зони підтримки для пари наступні: 1.2025, 1.1960, 1.1900, 1.1800-1.1840. Якщо пара рухатиметься на північ, вона зіткнеться з опором на рівнях 1.2085, 1.2145, 1.2185-1.2210, 1.2270, 1.2335, 1.2390-1.2400, 1.2430-1.2450, 1.2510, 1.2575-1.2610, 1.2700, 1.2750 і 1.2940.

USD/JPY: Голова Банку Японії новий, а політика стара.

- Японська єна, як і її аналог DXY, відреагувала як на агресивні заяви Федерального резерву США, так і на коливання прибутковості казначейських облігацій США минулого тижня. Однак найбільшим сплеском волатильності стала новина про те, що Кабінет міністрів має намір висунути 71-річного Кадзуо Уеду новим керуючим Банку Японії.

Цей колишній професор Токійського університету є відомим експертом з монетарної політики. Він увійшов до Ради керуючих Банку Японії чверть століття тому, у квітні 1998 року, і залишався там до квітня 2005 року. Уеда виступав проти відмови Центрального банку від політики нульових ставок у 2000 році, і вибір його кандидатури, ймовірно, був через бажання влади бачити на чолі Банку Японії людину, яка б не поспішала згортати надм'яку монетарну політику. Це підтверджує і сам Уеда, який 10 лютого заявив, що нинішня політика регулятора адекватна, і її необхідно продовжувати дотримуватися.

Валютна пара USD/JPY завершила минулий тиждень на рівні 131,39, де вона була багато разів з 20 грудня 2022 року. На думку більшості аналітиків (55%), єна може дещо зміцнитися протягом тримісячного періоду, але діапазон цілей тут є досить великим. Деякі вважають, що ФРС нарешті повернеться в табір голубів, і тоді курс USD/JPY зможе досягти зони 120,00, а інші вважають діапазон 127,00-128,00 межею падіння.

Що стосується короткострокової перспективи, то лише 20% експертів голосують за падіння пари, 30% – за її зростання, а 50% взагалі вирішили не робити ніяких прогнозів. Серед осциляторів на D1 80% вказують на північ, 10% – на південь, і 10% вказують на схід. Серед трендових індикаторів 40% вказують на північний напрямок, а 60% – на протилежний напрямок. Найближчий рівень підтримки знаходиться в зоні 131,25, далі йдуть наступні рівні та зони: 130,50, 129,70-130,00, 128,90-129,00, 128,50, 127,75-128,10, 127,00-127,25 і 125,00. Рівні та зони опору: 131,85-132,00, 132,80-133,00, 133,60, 134,40 і 137,50.

Попередні дані про ВВП Японії будуть оприлюднені наступного тижня, у вівторок, 14 лютого. Очікується, що економіка країни зросте на +0,5% у 4-му кварталі 2022 року (зниження -+0,2% кварталом раніше). Позитивно виглядають і вже опубліковані дані. Банківське кредитування в січні було вище очікуваного (+2,6%) і фактично зросло на +3,1% (+2,7% у грудні). Індекс поточної ситуації Eco Watchers також зріс, піднявшись з 47,9 до 48,5 пункту до кінця січня.

КРИПТОВАЛЮТИ: Чи варто біткоїнам «робити перерву»?

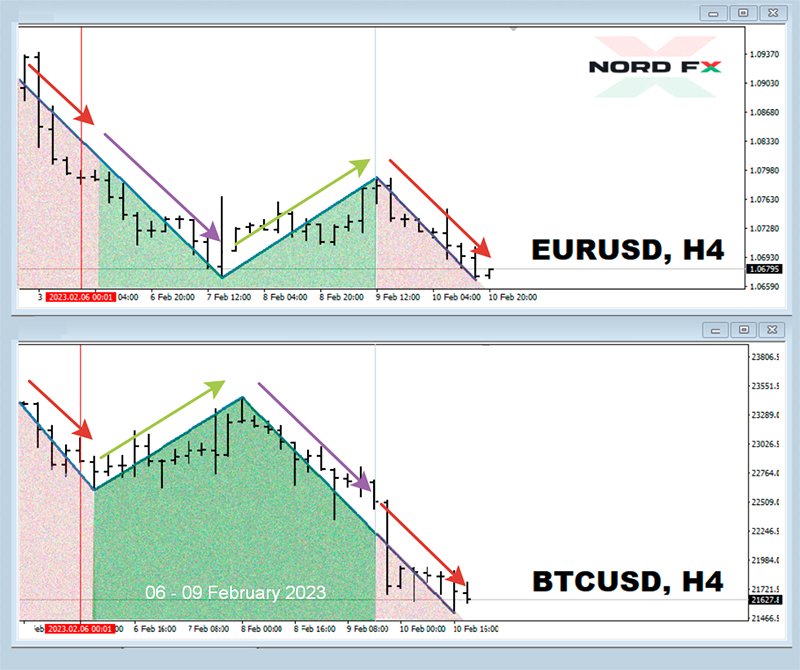

- Кореляція біткоїна з фондовим ринком (S&P500, Dow Jones, Nasdaq) та іншими ризикованими активами не є чимось новим. Але минулого тижня цифрове золото несподівано показало не зворотну, а пряму кореляцію з американською валютою. Це добре видно, якщо порівняти графіки BTC/USD і EUR/USD. Обидва активи ставали важчими або легшими одночасно. Проводячи аналогію з терезами, ми спостерігали фізичний парадокс, коли обидві чаші піднімаються і опускаються одночасно. Лише наприкінці робочого тижня закони фізики знову запрацювали: долар трохи зміцнився, а біткоїн ослаб.

Імпульс зростання, який підняв основну криптовалюту з мінімального значення 16 272 доларів США в листопаді 2022 року до 24 244 доларів США в перші дні лютого 2023 року, поступово згас. Курс BTC/USD повернувся туди, де був у другій половині січня, і результат останніх трьох з половиною тижнів можна вважати близьким до нуля.

Як зазначив відомий трейдер та інвестор Тон Вейс, біткоїн «зріс дуже швидко й дуже високо» і зараз стикається з серйозним опором, наближаючись до рівня 25 000 доларів США. Фахівець вважає, що актив згодом проб'є цю зону опору, але, ймовірно, йому «зараз варто взяти паузу». Вайс уточнив, що очікує або закріплення курсу у вузькому діапазоні, або невеликий відкат.

Цей експерт не самотній у своїй оцінці. Згідно зі статистикою, медіа-прогноз членів крипто-спільноти точно передбачав вартість біткоїна на кінець кожного місяця за останні півроку з імовірністю до 75%. Експерти Finbold оприлюднили результати останнього опитування понад 15 тисяч трейдерів і прогнози щодо алгоритмів машинного навчання. Реальні люди очікують, що котирування біткоїна впадуть до 20 250 доларів США до 28 лютого 2023 року, штучний інтелект вказує до 24 342 доларів США.

Такий невеликий (за мірками біткоїна) діапазон коливань цілком точно відповідає прогнозу Вейса про «передих». На даний момент ситуація на ринку досить невизначена, і якщо власники короткострокових перспектив повернулися в зону прибутку, власники довгострокових перспектив (очікування протягом півроку) все ще залишаються в червоній зоні. Потрібен був 291 день, щоб усі показники стали зеленими в останній ведмежій фазі, а зараз пройшло лише 268 днів.

Більшість інвесторів пішли в мінус наприкінці минулого року. Таким чином, компанія MicroStrategy зафіксувала балансовий (нереалізований) збиток у розмірі 1,3 мільярда доларів США за 2022 рік через довгострокові інвестиції в біткоїни. (Станом на 31 грудня 2022 року компанія MicroStrategy володіла загалом 132 500 біткоїнів на суму 1,84 мільярда доларів США). При цьому керівництво компанії не планує припиняти операції з цифровим активом. Коментуючи минулорічні потрясіння, співзасновник MicroStrategy Майкл Сейлор зазначив, що вважає це своєрідною дарвінівською теорією: слабкі та погані гравці покинули ринок, і це має підштовхнути ринок вперед у довгостроковій перспективі. У той же час, за словами Сейлора, криптовалютам потрібна чітка нормативна база, щоб компанії відповідали певним стандартам і захищали клієнтів. «Справді потрібен нагляд. Для того, щоб ринок мав власні Goldman Sachs, Morgan Stanley і BlackRock, потрібні чіткі вказівки Конгресу. Нам потрібні чіткі правила поведінки від Комісії з цінних паперів і бірж Сполучених Штатів».

Однак Девід Маркус, колишній керівник блокчейну Meta та колишній президент PayPal, наприклад, сумнівається, що законодавчі органи зможуть розробити такі правила найближчим часом. Виходячи з цього, він вважає, що криптокомпанії у 2023 році продовжуватимуть працювати у «вакуумі» на свій страх і ризик, а криптозима закінчиться лише до 2025 року, коли ринок оговтається від минулорічних потрясінь.

Як не дивно, за посилення регуляторного тиску виступають не тільки прихильники криптовалют, а й їх затяті противники. Наприклад, Чарлі Мангер, соратник віце-президента холдингової компанії Berkshire Hathaway Уоррена Баффета, закликав владу США знищити біткоїни, інвестиції в які мільярдер порівнює з азартними іграми. В інтерв'ю виданню Wall Street Journal він заявив, що індустрія криптовалют підриває стабільність світового фінансового сектора й біткоїн не можна вважати класом активів, оскільки він не має цінності.

Мангер висловлював цю точку зору протягом останніх кількох років. І тепер він закликає владу США завдати нищівного удару по крипторинку. На його думку, потрібно загнати її в такі жорсткі рамки регулювання, які остаточно задушать цю галузь.

Відзначимо, що Чарлі Мангеру 99 років, що, мабуть, пояснює його радикальний консерватизм. Молоде покоління бізнесменів більш лояльне до цифрових інновацій. Досить згадати результати опитування, проведеного фінансово-консалтинговою компанією deVere Group. Вони показали, що незважаючи на виклики 2022 року, 82% мільйонерів розглядали можливість інвестувати в цифрові активи. За словами Найджела Гріна, генерального директора deVere Group, імпульс для такого інтересу зростатиме зі зміною умов у традиційній фінансовій системі.

Генеральний директор інвестиційної компанії Morgan Creek Марк В. Юско вважає, що сприятливі макроекономічні умови призведуть до того, що наступний бичачий ринок може початися вже в другому кварталі 2023 року. За словами топ-менеджера, ФРС США навряд чи знизить ключову ставку в найближчому майбутньому. Однак, навіть уповільнення або пауза в цьому процесі будуть сприйняті як позитивний сигнал для ризикових активів, до яких відносяться і криптовалюти. Генеральний директор Morgan Creek вказав очікування наступного халвінгу біткоїна, який орієнтовно відбудеться 19-21 квітня 2024 року, як додаткову причину для зростання крипторинку. Згідно з підрахунками Юско, відновлення ринку цифрових активів зазвичай починається за дев'ять місяців до цієї події, а це означає, що цього разу ралі почнеться в кінці літа 2023 року.

Кеті Вуд, глава ARK Invest, ще оптимістичніше дивиться в майбутнє. Вона як і раніше вважає першу криптовалюту найкращою формою захисту від фінансових втрат. На її думку, від використання цифрового золота виграють усі верстви населення, як бідні, так і заможні. На підтвердження слів свого керівника аналітики Ark Invest роблять просто космічний прогноз. Їхній песимістичний сценарій передбачає, що ціна біткоїна зросте до 259 тис. доларів США, а оптимістичний – до 1,5 млн доларів США за монету (цікаво, що сказав би про це Чарлі Мангер?).

На момент написання цього огляду (вечір п’ятниці, 10 лютого) валютна пара BTC/USD торгується в зоні 21 600 доларів США. Загальна капіталізація крипторинку становить 1,010 трлн доларів США (1,082 трлн доларів США тиждень тому). Індекс Crypto Fear і Greed Index впав з 60 до 48 пунктів за тиждень і опинився в нейтральній зоні, майже в самому центрі шкали. Ситуація невизначена, і, можливо, трейдерам, як і біткоїнам, «варто взяти перерву»?

Аналітична група NordFX

Примітка: ці матеріали не є інвестиційними рекомендаціями чи інструкціями для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках ризикована і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися