EUR/USD: Долар продовжує падати

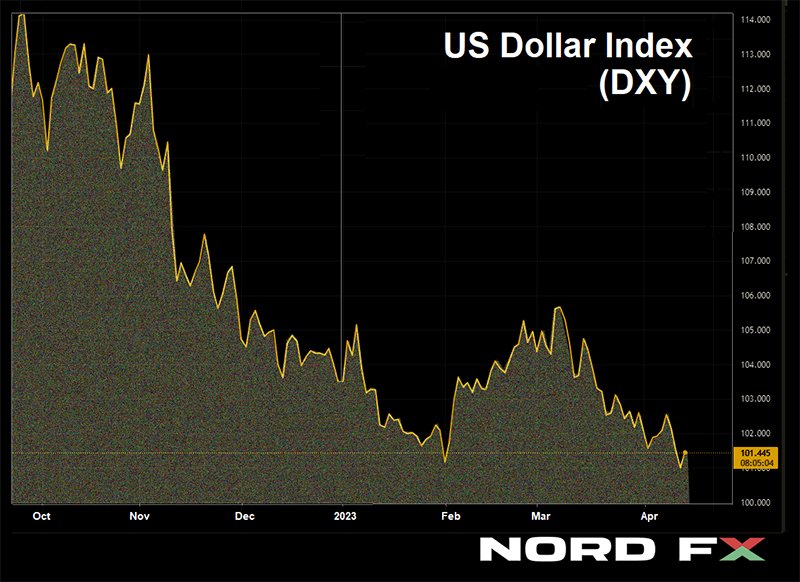

- Минулого тижня індекс долара DXY оновив своє 12-місячне мінімальне значення, а курс EUR/USD, відповідно, зріс до максимального значення (1,1075) з 4 квітня 2022 року. Валюта США падає п’ятий тиждень поспіль: найдовший період з літа 2020 року.

Серйозного удару долар отримав у середу, 12 квітня, коли були опубліковані дані про споживчу інфляцію і протокол березневого засідання Комітету з операцій на відкритому ринку Федеральної резервної системи США. Статистика показала, що ціни знаходяться під контролем, а інфляція в США стабільно сповільнюється протягом дев’яти місяців поспіль, переходячи з 9,1% р/р до поточних 5,0% р/р. Індекс виробничих цін США, оприлюднений днем пізніше, також показав зниження інфляції, хоча на базовому рівні ціновий тиск у США все ще виглядає стабільним.

Що стосується протоколу ФРС, то на засіданні 22 березня члени Комітету з операцій на відкритому ринку Федеральної резервної системи США обговорили можливість взяти паузу в циклі підвищення ставок через проблеми в банківському секторі. Також обговорювалася інформація про можливу легку рецесію в економіці США наприкінці цього року. Однак на наступному засіданні Комітету 3 травня ставку, ймовірно, знову підвищать. За прогнозами CME FedWatch, вона ймовірно зросте ще на 25 базисних пунктів до 5,25% річних.

Це зростання вже враховано ринком у котируваннях і навряд чи надасть якусь підтримку долару. Причому 5,25%, імовірно, буде піковим значенням ставки до останніх місяців року, коли вона почне знижуватися. Ф'ючерсний ринок очікує, що витрати федеральних фондів становитимуть 4,30-4,40% у грудні 2023 року, а в січні 2024 року вони впадуть ще нижче до 4,12-4,20%.

Уповільнення інфляції та завершення циклу жорсткої монетарної політики ФРС чинять тиск на долар, штовхаючи DXY вниз. Водночас прогнози свідчать про те, що, на відміну від ФРС, Європейський Центральний банк поки продовжить свій цикл посилення. Це підтвердив член ради керуючих ЄЦБ, президент Bundesbank Йоахім Нагель. Він заявив у четвер, 13 квітня, що необхідно продовжити підвищення ставок, оскільки базова інфляція в Єврозоні все ще дуже висока.

Дані про роздрібні продажі в США, оприлюднені наприкінці робочого тижня, у п'ятницю, 14 квітня, дещо підтримали американську валюту. Вони показали, що продажі хоч і падали, але значно повільніше, ніж очікувалося. При прогнозі -0,4% і попередньому значенні -0,2% в реальності падіння склало -0,1%. Учасники ринку розцінили таку динаміку на користь долара, і в результаті валютна пара EUR/USD завершила минулий тиждень на рівні 1,0993. На момент написання огляду, увечері п'ятниці, 14 квітня, думки аналітиків розділилися майже порівну: 45% з них очікують подальшого ослаблення долара, 45% очікують його зміцнення, а решта 10% зайняли нейтральну позицію. Що стосується технічного аналізу, усі осцилятори та трендові індикатори на D1 на 100% позначені зеленим кольором. Найближча підтримка для пари знаходиться на рівні 1.0975, далі йдуть наступні рівні: 1.0925, 1.0865-1.0885, 1.0740-1.0760, 1.0675-1.0710, 1.0620 та 1.0490-1.0530. Бики спочатку зустрінуть опір на рівні 1.1050-1.1070, а потім на рівнях 1.1110, 1.1230, 1.1280 та 1.1355-1.1390.

Наступного тижня очікується велика кількість економічної статистики від ЄС. У вівторок, 18 квітня, буде опублікований індекс економічних настроїв Німеччини ZEW, головного локомотива європейської економіки. У середу ми дізнаємося, що відбувається з інфляцією в Єврозоні в цілому. У четвер буде опублікований протокол останнього засідання ЄЦБ з монетарної політики, а в п'ятницю, 21 квітня, стануть відомі показники ділової активності у виробничому секторі Німеччини та в країні в цілому. Наступного тижня суттєвої макростатистики зі США не очікується.

GBP/USD: Усе набагато краще, ніж очікувалося

- На тлі ослаблення долара, валютна пара GBP/USD все ще знаходиться на досить хорошому рівні, і в першій половині дня у п’ятницю, 14 квітня, вона досягла ще одного максимального значення – 1,2545. Такого максимального значення фунт не досягав з початку червня 2022 року. Однак, після публікації даних про роздрібні продажі в США, долар покращив свої позиції, і пара завершила тиждень на рівні 1,2414.

Що стосується самої економіки Великої Британії, публікація даних про ВВП у четвер, 13 квітня, показала, що економіка застрягла на рівні 0,0% у лютому порівняно з прогнозом 0,1% і попереднім значенням 0,3%. Зростання виробництва в обробній промисловості в лютому також склало 0,0% проти очікуваних 0,2% і -0,1% в січні, тоді як загальний обсяг промислового виробництва поки що знаходиться в негативній зоні -0,2% при прогнозі 0,2% і -0,5% місяцем раніше. У річному обчисленні обсяг промислового виробництва склав -2,4%, перевищивши очікування на -4,7%. Загальний обсяг промислового виробництва знизився на -3,1% проти прогнозу -3,7% та попереднього значення -3,2%. Минулого тижня також були опубліковані дані про сальдо Великобританії товарами, яке в лютому складало 17,534 млрд фунтів стерлінгів, що більше прогнозу 17,000 млрд фунтів стерлінгів і попереднього значення 16,093 млрд фунтів стерлінгів.

Про що говорять усі ці цифри? Разом з даними про ділову активність, які стали відомі 3 квітня і залишилися вище 50 пунктів, вся ця статистика дає інвесторам надію на те, що британській економіці вдасться уникнути рецесії, що, в свою чергу, підтримує позиції національної валюти. Це підтвердив 13 квітня міністр фінансів Великобританії Джеремі Хант, який заявив, що економічні перспективи виглядають краще, ніж очікувалося. «Завдяки тим крокам, які ми зробили, ми уникнемо рецесії», – запевнив він присутніх.

Коментарі головного економіста Банку Англії Х'ю Пілла також були досить оптимістичними. За його словами, хоча «точний шлях інфляції може бути складнішим, ніж ми очікуємо», Центральний банк все ж прогнозує зниження індексу споживчих цін у 2-му кварталі цього року. «Останні дані дещо розчаровують, – зазначив Х’ю Пілл, – але вони набагато кращі за прогнози Банку Англії, зроблені наприкінці минулого року». Економіст також зазначив, що банківська система Великобританії залишається досить стійкою, а інфляційна динаміка є ключовим фактором, що визначає напрям монетарної політики Банку Англії.

На даний момент 75% експертів виступають за фунт і очікують подальшого зростання пари, решта 25% – за долар. Серед осциляторів на D1 баланс сил такий: 65% голосують за тих, що позначені зеленим кольором (10% дають сигнали перекупленості), 10% – за тих, що позначені червоним, і 25% віддають перевагу тим, що позначені нейтрально сірим кольором. Серед трендових індикаторів перевага також на боці тих, що позначені зеленим кольором, у яких 65%, і у їх противника – 35%. Рівні та зони підтримки для пари: 1.2390-1.2400, 1.2330, 1.2275, 1.2200, 1.2145, 1.2075-1.2085, 1.2000-1.2025, 1.1960, 1.1900-1.1920, 1.1800-1.1840. Якщо пара рухатиметься у північному напрямку, вона зустріне опір на рівнях 1.2440-1.2455, 1.2480, 1.2510-1.2540, 1.2575-1.2610, 1.2700, 1.2820 та 1.2940.

Серед подій майбутнього тижня в календарі можна та варто відзначити публікацію останніх даних про безробіття у Великобританії у вівторок, 18 квітня. У середу стане відоме значення індексу споживчих цін, а у п'ятницю буде опублікована статистика роздрібних продажів і ділової активності у Великобританії.

USD/JPY: Банк Японії – острів стабільності

- З грудня минулого року курс USD/JPY рухався в досить широкому бічному діапазоні 129,00-138,00 (винятком є короткочасне зміцнення ієни до рівня 127,15 у середині січня). Минулий тиждень валютна пара завершила на рівні 133,75, що говорить про відсутність істотних драйверів, здатних дати парі потужний розгін у ту чи іншу сторону.

Ми неодноразово писали, що навіть після того, як голова Банку Японії Харухіко Курода покине свою посаду, Центральний банк «продовжуватиме підтримувати його адекватну та доцільну політику». Це ще раз підтвердив Кадзуо Уеда, новий глава регулятора, який вступив на посаду 9 квітня. На зустрічі G20 він заявив, що підтримає нинішню надм'яку монетарну політику. Крім того, Уеда зазначив, що базова споживча інфляція в Японії, яка зараз становить лише близько 3%, ймовірно, впаде нижче 2% у другій половині цього фінансового року. З цих слів учасники ринку зробили висновок, що боротися з ним шляхом підвищення ставок для Банку Японії немає сенсу, а тому очікувати розвороту ставки Банку Японії у найближчному майбутньому не варто (нагадаємо, що економісти Societe Generale і ANZ Bank очікували, що це ще може статися десь у червні).

Щодо найближчих перспектив валютної пари USD/JPY думки аналітиків розподіляються наступним чином. На даний момент 40% експертів голосують за подальший рух пари на північ, 50% вказують на протилежний напрямок, і 10% вирішили зайняти нейтральну позицію. Серед осциляторів на D1 75% вказують вгору (третина з них знаходиться в зоні перекупленості), 10% вказують на протилежний напрямок, і 15% дотримуються нейтральної позиції. Щодо трендових індикаторів, 85% вказують на північний напрямок, решта 15% – на південний. Найближчий рівень підтримки знаходиться в зоні 132.80-133.00, далі йдуть наступні рівні та зони: 132.00-132.40, 131.25, 130.50-130.60, 129.65, 128.00-128.15 та 127.20. Рівні й зони опору: 134.00, 134.90-135.10, 135.90-136.00, 137.00, 137.50 та 137.90-138.00.

Публікацій будь-яких важливих статистичних даних про стан японської економіки цього тижня не очікується.

КРИПТОВАЛЮТИ: Слабкий долар – сильний біткоїн

- У вівторок, 11 квітня, біткоїн піднявся вище 30 тис. доларів США вперше з червня 2022 року. Це сталося через нестабільність у банківському секторі та очікування, що мегарегулятори, насамперед ФРС, призупинять підвищення процентних ставок. До п'ятниці, 14 квітня, індекс MSCI World піднявся до найвищої позначки з початку лютого. Це підтвердило той факт, що міжнародні інвестори чекають, коли американський, а в майбутньому й інші великі центральні банки згорнуть політику кількісного посилення. На цьому тлі основна криптовалюта продовжує перевершувати інші основні види активів, такі як золото чи нафта. Крім того, за динамікою біткоїн випередив багато топових криптовалют.

У середині тижня у ведмедів був шанс повернути курс BTC/USD до значення 29 000 доларів США. Однак ФРС врятувала його від повторного падіння: опубліковані протоколи березневого засідання Комітету з операцій на відкритому ринку Федеральної резервної системи США у поєднанні з макростатистикою з США послабили долар, схиливши чашу терезів на користь біткоїна.

Зростання котирувань біткоїна тягне вгору весь крипторинок. Загальна ринкова капіталізація криптовалют з початку 2023 року зросла більш ніж на 55% і перевищила 1,2 трильйона доларів США. Однак, незважаючи на це, він все ще залишається значно нижчим за історичне максимальне значення 2,9 трильйона доларів США, зафіксоване в листопаді 2021 року.

Відразу кілька експертів висловили свою думку про те, що сталося 11 квітня. Відомий стратег і засновник інвестиційної компанії Eight Майкл Ван Де Попп зазначив, що біткоїн успішно пройшов тест зі значенням 28 600 доларів США, що призвело до прориву опору та підняло його вартість до 30 000 доларів США. Аналітик із псевдонімом PlanB написав у Twitter, що всі цілі, які він поставив у жовтні 2022 року, наразі досягнуті. Тоді експерт прогнозував, що котирування біткоїна перевищать 21 тис. доларів США, 24 тис. доларів США, а потім і 30 тис. доларів США. А ще один популярний блогер і аналітик, Ларк Девіс, підкреслив, що скоро настане час, коли покупка біткоїнів менше ніж за 30 000 доларів США буде здаватися такою ж фантастикою, як покупка біткоїна за 3 000 доларів США зараз.

На момент написання цієї статті, увечері п’ятниці, 14 квітня, валютна пара BTC/USD торгується на рівні 30 440 доларів США. Загальна капіталізація крипторинку становить 1,276 трлн долара США (1,177 трлн долара США тиждень тому). Індекс Crypto Fear та Greed піднявся з 64 до 68 за сім днів і все ще знаходиться в зоні жадібності. Але що ж нас чекає далі?

Відомий аналітик із псевдонімом PlanB зазначив, що біткоїн покинув зону ведмедя і знаходиться на самому початку нового бичачого ринку. За словами PlanB, розроблена ним модель Stock to Flow (S2F) досі актуальна. Експерт стверджує, що фундаментальні показники біткоїна зрештою дозволять йому піднятися вище свого історичного максимального значення 69 000 доларів США, встановленого в листопаді 2021 року. PlanB раніше передбачав, що біткоїн зросте зі значення 100 000 доларів США до 1 мільйона доларів США після халвінгу 2024 року (нагадаймо, що модель S2F (відношення запасів до потоку) для прогнозування курсу біткоїна вимірює зв’язок між доступною пропозицією активу та обсягом його виробництва та неодноразово критикувалася членами криптоспільноти).

Ларрі Лепард, керуючий партнер бостонської інвестиційної компанії Equity Management Associates, також дуже оптимістично налаштований щодо довгострокової перспективи. За його словами, протягом наступних 10 років долар буде дешевшати, а громадяни почнуть активно інвестувати в криптовалюти, золото й нерухомість. Пропозиція біткоїнів обмежена, тому цифровий актив стане дуже затребуваним інвестиційним засобом і матиме користь від обвалу фіатної валюти. «Я вважаю, що ціна біткоїна сильно зросте. Я думаю, що спочатку його вартість сягне 100 000 доларів США, потім 1 мільйона доларів США, і зрештою зросте до 10 мільйонів доларів США за монету. Я впевнений, що мої онуки будуть шоковані тим, наскільки багатими стають люди, які володіють лише одним біткоїном», – зазначив Лепард в інтерв’ю.

У зв'язку з цим прогнозом бізнесмен побоюється, що влада вставляє палки в колеса криптоіндустрії, намагаючись уповільнити зростання популярності цифрових активів. Наприклад, чиновники можуть підвищити податки на прибуток від торгівлі біткоїнами та посилити регулювання монет, щоб ускладнити вихід на ринок стартапам. Проте Лепард упевнений, що біткоїн зможе подолати ці труднощі та досягти успіху в довгостроковій перспективі.

Багато аналітиків погоджуються, що довгострокові макроумови вказують на можливе зростання біткоїна. Але їхні оцінки щодо нинішнього зростання набагато стриманіші. Це пов’язано з тим, що ліквідність біткоїнів зараз значно нижча, ніж за аналогічний період минулого року. Це проявляється у більшому розходженні цін між провідними біржами (у попередньому огляді ми писали, що з одного боку спостерігається зростання обсягів торгів, а з іншого – зниження ліквідності біткоїна до 10-місячного мінімального значення).

Хоча, звичайно, перспективи цього року багато в чому залежатимуть від дій провідних центральних банків на чолі з ФРС. Нагадаємо, що рекордна капіталізація крипторинку в листопаді 2021 року також стала результатом дій цього регулятора, який тоді заполонив економіку величезною кількістю дешевих грошей (грошова одиниця М2 зросла на 39%, що є неприйнятним відповідно до історичних стандартів). Крім того, процентні ставки на той час були близькі до нуля, що призвело до появи бульбашки на ринку ризикованих активів, включаючи акції та цифрові валюти. Потім ФРС перейшла від кількісного пом’якшення до кількісного посилення через найшвидший цикл підвищення процентної ставки за 40 років, і... бульбашка лопнула.

Говорячи про перспективи флагманської криптовалюти, не можна не згадати тих, хто досі вважає її бульбашкою і пророкує їй остаточний крах. Дітер Вермут, економіст і партнер Wermuth Asset Management, сказав минулого тижня, що економіка була б кращою та простішою без біткоїнів. На його думку, ці ризиковані інвестиції пов'язані з соціальними витратами, а сама криптовалюта не сприяє глобальному процвітанню. Якщо розглядати біткоїн як валюту, то, враховуючи високу волатильність і відсутність реального використання, то біткоїн приречений на провал. У цьому ключі має сенс взагалі відмовитися від біткоїнів: це може бути корисним для спільного процвітання, оскільки інвестиції в криптовалюти марнотратні та забирають кошти від загального економічного зростання. Крім того, біткоїн породжує соціальну нерівність, дозволяє відмивати кошти, ухилятися від податків і є дуже енергоємним через майнінг. Дітер Вермут навіть назвав біткоїн «найбільшим вбивцею клімату».

Противники криптовалюти отримали неочікувану підтримку від… штучного інтелекту. Чат-бот ChatGPT розповів про формування стійкого до рецесії інвестиційного портфеля. Відповідно до документа, опублікованого Gold IRA Guide, він рекомендував виділяти 20% на золото та інші дорогоцінні метали. Решта його гіпотетичного портфеля складалася з облігацій (40%), «захисних» акцій (30%) і готівки (10%). Чат-бот не згадував про криптовалюти, на превелику радість відомого біткоїн-критика та прихильника золота Пітера Шиффа. «Зрештою, штучний інтелект досить розумний. Він не рекомендував жодного депозиту в біткоїнах», – написав цей інвестор.

До речі, відповідаючи на питання, яка криптовалюта сьогодні найперспективніша, ChatGPT назвав не біткоїн, а ефіріум. Штучний інтелект, звісно, не знав про останні події, але, схоже, потрапив у ціль. В останньому огляді ми докладно описали хардфорк Shapella, який дозволить валідаторам вилучати заморожені монети ефіріумів, які вони інвестували та заблокували в мережі протягом останніх 3 років в обмін на відсотки. Інвестори та трейдери були стурбовані тим, що розблокування може призвести до масової хвилі продажів і, як наслідок, різкого падіння ціни. Однак ми все ще спостерігаємо протилежний процес: 13 травня курс ETH/USD піднявся вище 2000 доларів США, а ввечері п’ятниці, 14 квітня, торгувався в зоні 2100 доларів США.

Аналітична група NordFX

Примітка: ці матеріали не є інвестиційними рекомендаціями чи інструкціями для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках ризикована і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися