EUR/USD: Чому долар продовжує зростати

- В огляді від минулого тижня під назвою «Причина зростання курсу долара» ми детально розповіли про причини зміцнення американської валюти. Сьогоднішній свіжий огляд доречно було б назвати «Чому долар продовжує зростати», і, звичайно, відповісти на це запитання.

Індекс долара США зростав протягом останніх двох тижнів, і 18 травня досягнув позначки 103,485. Це найвищий показник з березня 2023 року. Цей факт говорить про збільшенням шансів на нове підвищення процентної ставки на засіданні Комітету з операцій на відкритому ринку Федеральної резервної системи США, яке відбудеться 14 червня.

Потенційний дефолт США через державний борг міг би послабити яструбині настрої Центрального банку США. Однак, по-перше, Федеральна резервна система з 2011 року розробила систему заходів для пом’якшення наслідків дефолту США за своїми зобов’язаннями. По-друге, що є найважливішим, малоймовірно, що їм доведеться вдаватися до такого кількісного пом’якшення. Президент Джо Байден висловив свою упевненість в досягненні домовленості з республіканцями. Крім того, спікер Палати представників Республіканської партії Кевін Маккарті підтвердив, що голосування щодо ліміту державного боргу відбудеться наступного тижня.

Ринки з оптимізмом і впевненістю відреагували на те, що економічної та фінансової ринкової кризи можна уникнути. Це підвищило не тільки курс долара, але й фондові індекси S&P500, Dow Jones і Nasdaq (зауважте, що таке поєднання трапляється вкрай рідко). У результаті ймовірність підвищення ключової ставки до 5,5% досягла 33% (на початку травня шанси були близькі до 0%).

Лорі Логан, президент Федерального резервного банку Далласа, і її колега з Сент-Луїса Джеймс Буллард готові проголосувати за жорсткість монетарної політики. Глава Федерального резервного банку Атланти Рафаель Бостік не виключає, що після паузи в червні ставку можуть підвищити на липневому засіданні. Ніл Кашкарі, президент Федерального резервного банку Міннеаполіса, також зробив кілька різких заяв. Він погодився, що банківська криза може бути джерелом економічного спаду. Проте, на його думку, ринок праці залишається досить сильним, інфляція, хоч і дещо ослаблена, все ж значно перевищує цільовий рівень у 2,0%, тому говорити про пом’якшення монетарної політики поки рано.

Що стосується курсу EUR/USD, то в п'ятницю, 19 травня, він впав до рівня 1,0760, після чого падіння припинилося. Цьому спаду посприяла заява президента Європейського центрального банку Крістін Лагард, яка заявила, що, як і ФРС, ЄЦБ «сміливо прийме необхідні рішення, щоб повернути інфляцію до 2%». Очевидно, що це вимагатиме подальшого посилення монетарної політики й підвищення ставок, оскільки не схоже, що інфляція в Єврозоні буде знижуватися. Статистика, оприлюднена в середу, 17 березня, показала, що в річному вимірі вона зросла за місяць з 6,9% до 7,0%.

Економісти канадського інвестиційного банку TD Securities вважають, що депозитна ставка в євро до вересня підніметься з нинішніх 3,25% до 4,00% і буде зберігатися на цьому рівні до середини 2024 року. Відповідно, після зростання на 75 базисних пунктів ключова процентна ставка досягне 4,5%.

Картина подій минулого тижня була б неповною без заключної частини під влучною назвою «Чому курс долара впав». Це сталося ввечері п'ятниці, 19 травня, завдячуючи тій же ФРС – точніше, її голові Джерому Пауеллу. Раніше він заявляв, що інфляція значно перевищує цільовий рівень, тим самим створюючи значні труднощі, і тому її потрібно повернути до значення 2%. Цей виступ не вплинув на учасників ринку, оскільки повністю відповідав їхнім очікуванням. Однак у своїй другій промові наприкінці робочого тижня Пауеллу вдалося шокувати ринок. За його словами, нещодавня банківська криза, яка призвела до посилення кредитних стандартів, зменшила потребу в підвищенні процентних ставок. «Можливо, нам не доведеться підвищувати ставку наскільки, як нам би цього хотілося», – зазначив Пауелл, додавши, що «ринки встановили ціни за іншим сценарієм підвищення ставок, ніж той, який прогнозує ФРС».

Після цих слів валютна пара EUR/USD почала рухатися на північ, завершивши минулий тиждень на рівні 1,0805. Щодо перспективи на найближче майбутнє, то станом на вечір 19 травня, коли був написаний цей огляд, більшість аналітиків (55%) очікують продовження зростання долара, 30% очікують поправки на північ, а решта 15% зайняли нейтральну позицію. Серед осциляторів на D1 100% позначені червоним кольором (хоча чверть з них сигналізує про те, що валютна пара знаходиться в зоні перепроданості). Серед трендових індикаторів 75% вказують на південний напрямок, а 25% – на північний. Найближча підтримка для пари знаходиться на рівні 1,0740-1,0760, за яким йдуть наступні зони й рівні: 1,0680-1,0710, 1,0620 і 1,0490-1,0525. Бики зустрінуть опір спочатку на рівні 1,0820-1,0835, а потім на рівнях 1,0865, 1,0895-1,0925, 1,0985, 1,1045, 1,1090-1,1110, 1,1230, 1,1280 і 1,1355-1,1390.

Стосовно важливих подій, які відбудуться наступного тижня, варто виділити 23 і 24 травня, коли з'явиться публікація індексів ділової активності й ділового клімату Німеччини. Також, у середу, 24 травня, буде оприлюднено протокол останнього засідання Комітету з операцій на відкритому ринку Федеральної резервної системи США. Значення ВВП Німеччини та США (попередньо) за 1-й квартал 2023 року, а також дані з ринку праці США ми дізнаємось у четвер, 25 травня. На завершення робочого тижня ми очікуємо дані про основні замовлення на товари тривалого користування в США та споживчі витрати населення, які будуть доступні в п’ятницю, 26 травня.

GBP/USD: Банк Англії натякає на голубиний тренд

- Падіння у вартості, яке відбулося 11 і 12 травня призвело до того, що курс GBP/USD не зміг утримати свою позицію вище сильного рівня підтримки 1,2500. Минулого тижня, 18 травня, валютна пара вийшла на наступний, не менш значний, рівень підтримки, але пробити його не змогла. Після кількох спроб опуститися нижче рівня 1,2391, пара змінила напрямок на північ, завершивши тиждень на рівні 1,2445.

Економіка Сполученого Королівства зараз, м'яко кажучи, не дуже втішна. Інфляція все ще вимірюється двозначними цифрами. І якщо загальна інфляція за місяць дещо сповільнилася, впавши з 10,4% до 10,1%, то продовольча інфляція, навпаки, стрімко зростає: вона вже досягла 19,1%, і незабаром може перетнути третю декаду.

За кількістю банкрутств Сполучене Королівство в березні посіло третє місце в світі після Швейцарії і Гонконгу. Крім того, хвиля примусових ліквідацій може перетворитися на повномасштабне цунамі, оскільки Програма допомоги з оплатою рахунків за електроенергію добігає свого завершення. І якщо уряд її не продовжить, то ще багато підприємств будуть поховані під новими законопроектами. Трохи заспокоює лише те, що частка галузі в рамках ВВП країни становить менше 20%. Сектор послуг, який споживає значно менше енергії, становить близько 75% ВВП.

Подальше посилення монетарної політики Банку Англії змогло надати підтримку фунту. Однак, судячи з останніх заяв його керівників, цикл підвищення ставок добігає кінця, причому останнє підвищення, швидше за все, відбудеться у червні. Заступник голови Банку Європи Дейв Рамсден, виступаючи перед Спеціальним комітетом казначейства Великобританії, заявив, що хоча кількісне посилення справді має певний вплив на економіку, він не є значним. Інший заступник губернатора, Бен Бродбент, оголосив про скорочення обсягів кількісного посилення з метою порушення ліквідності ринку. Хоча він говорив лише про обсяги продажу облігацій, але в цілому напрямок руху є очевидним.

Стратеги Commerzbank справедливо вважають, що нерішучість Банку Англії у боротьбі з інфляцією чинить сильний тиск на фунт. Їхні колеги з Internationale Nederlanden Groep говорять про можливість того, що якщо Банк Англії збереже свою агресивну позицію, курс GBP/USD може піднятися до позначки 1,3300 до кінця року. Але чи збереже він цю позицію?

Говорячи про найближчі перспективи пари, 35% експертів голосують за бичачий тренд, 55% віддають перевагу ведмедям, а решта 10% вирішили утриматися від будь-яких прогнозів. Серед осциляторів на D1 75% рекомендують продавати пару (20% знаходяться в зоні перепроданості), 10% – купляти, і 15% позначені нейтрально сірим кольором. Стосовно трендових індикаторів, співвідношення сил між тими, що позначені червоним кольором і тими, що позначені зеленим кольором, як і тиждень тому – 50% на 50%. Рівні й зони підтримки для пари такі: 1,2390-1,2420, 1,2330, 1,2275, 1,2200, 1,2145, 1,2075-1,2085, 1,2000-1,2025, 1,1960, 1,1900-1,1920 і 1,1800-1,18 40. Якщо пара рухатиметься на північ, вона зустріне опір на рівнях 1,2480, 1,2510, 1,2540, 1,2570, 1,2610-1,2635, 1,2675-1,2700, 1,2820 і 1,2940.

З основних подій, які очікуються наступного тижня, у календарі можна позначити вівторок, 23 травня, коли надійдуть попередні дані про ділову активність з різних секторів економіки Великобританії. Наступного дня буде оприлюднено значення одного з головних показників рівня інфляції, індексу споживчих цін у країні, після чого відбудуться дві промови глави Банку Англії Ендрю Бейлі. Остаточні дані про обсяг роздрібних продажів у Великобританії будуть відомі в п'ятницю, 26 травня.

USD/JPY: Курс ієни падає

- У квітні ієна була найгіршою валютою у кошику DXY. Відповідно до надзвичайно сміливих заяв нового голови Банку Японії Кадзуо Уеди, до 2 травня курс USD/JPY злетів до позначки 137,77. Після цього банківська криза в Сполучених Штатах прийшла на допомогу ієні, зігравши роль безпечної гавані, і пара повернулася вниз. Але ненадовго…

Уеда знову завдав удару по національній валюті, прокоментувавши дані про інфляцію у Японії. Він заявив, що «поточний ріст інфляції пов’язаний із зовнішніми факторами та зростанням витрат, а не зміцненням попиту», що «інфляція у Японії, імовірно, сповільниться до рівня нижче 2% у середині поточного фінансового року», і що «жорстка монетарна політика завдасть шкоди економіці». Ієну також підірвали дані про ВВП Японії, опубліковані 17 травня. Якщо економіка країни падала в третьому й четвертому кварталах 2022 року, то в першому кварталі 2023 року вона показала зростання на 1,6% р/р.

Отже, якщо до середини року інфляція впаде навіть нижче 2,0%, а ВВП зросте, навіщо центральному банку щось змінювати в своїй монетарній політиці та підвищувати процентну ставку? Краще, щоб вона залишалася на попередньому негативному рівні -0,1%. Саме так думали учасники ринку, відправляючи ієну в прірву, а валютну пару USD/JPY у політ. У результаті вона оновила своє максимальне значення за останні шість місяців, і 18 травня досягнула позначки 138,74. Виступ голови ФРС увечері в п'ятницю, 19 травня, трохи послабив долар, і в кінці тижня валютна пара була на рівні 137,93.

Звичайно, цей політ був би неможливий без зміцнення долара та казначейських облігацій США. Відомо, що традиційно існує пряма кореляція між десятирічними казначейськими зобов'язаннями та значенням USD/JPY. Якщо дохідність цінних паперів зростає, зростає і значення валютної пари. А минулого тижня, на тлі яструбиних настроїв ФРС, дохідність зросла на 8%. Але є ще одна не дуже приємна новина для японської валюти – дані SWIFT показали, що в квітні використання долара в транскордонних платежах зросло з 41,74% до 42,71%, а частка ієни, навпаки, впала з 4,78% до 3,51%.

Щодо найближчих перспектив валютної пари USD/JPY голоси аналітиків розподіляються наступним чином. На даний момент 35% аналітиків голосують за зміцнення японської валюти. 45% експертів очікують продовження польоту на Місяць, а 20% зайняли нейтральну позицію. Серед індикаторів на D1 абсолютна перевага на боці долара: 100% трендових індикаторів і осциляторів вказують на північний напрямок (хоча серед останніх 20% сигналізують про те, що пара знаходиться у зоні перекупленості). Найближчий рівень підтримки знаходиться в зоні 137,30-137,50, а за нею йдуть наступні рівні й зони: 136,70, 135,95-136,30, 134,85-135,15, 134,40, 133,60, 132,80-133,00, 132,00, 131,25, 130,50-130,60, 129,65, 128,00-128,15 і 127.20. Найближча зона опору – 138,30-138,75. Далі бикам потрібно буде подолати бар'єри на рівнях 139,05, 139,60, 140,60, 142,25, 143,50 і 144,90-145,10.

Жодних істотних даних, пов’язаних з японською економікою, не очікується наступного тижня.

КРИПТОВАЛЮТИ: Біткоїн не має наміру відступати

- Уже дев'ятий тиждень поспіль біткоїн знаходиться під тиском продавців. Однак, незважаючи на труднощі, йому вдається утримувати свою позицію, покладаючись на сильну підтримку в зоні 26 500 доларів США, що допомагає запобігти його падінню до значення 25 000 доларів США або нижче. Спроба ведмежої атаки в п'ятницю, 12 травня, була невдалою: після падіння до рівня 25 800 доларів США валютна пара BTC/USD змінила курс, і 15 травня досягла локального максимального значення 27 656 доларів США. На думку деяких експертів, інвестори, схоже, більше схиляються до того, щоб купувати пару. Однак сигналів для бичачого імпульсу немає. Учасники ринку зосереджені на перспективах дефолту США через державний борг 1 червня, що змушує їх утримуватися від будь-якої значної активності. У той же час існує нетипова ситуація, коли індекс долара США й фондові індекси ростуть одночасно. Таке збереження схильності інвесторів до ризику, безсумнівно, забезпечило підтримку ринку криптовалют.

Згідно з опитуванням, проведеним Bloomberg, у разі дефолту, 7,8% професійних інвесторів і 11,3% роздрібних інвесторів виберуть першу криптовалюту як безпечну гавань, тоді як 7,8% і 10,2% будуть покладатися на долар США відповідно.

Золото залишається на першому місці в списку надійних активів. Незважаючи на те, що ціна дорогоцінного металу зараз близька до історичного максимального значення (2000 доларів США за унцію), його вибрали близько половини опитаних інвесторів з обох категорій. У своєму звіті Bloomberg підкреслюють існуючий дефіцит альтернативних активів для хеджування від золота.

Другим за популярністю активом стали казначейські зобов'язання США (вони були викуплені близько 14-15% респондентами). Журналісти Bloomberg бачать у цьому певну іронію, оскільки ці боргові інструменти потенційно можуть стати причиною дефолту. Біткоїн займає третє місце, трохи відстаючи від долара. За ним йдуть японська ієна й швейцарський франк.

Дебати в Конгресі США щодо ліміту державного боргу минулого тижня були відносно тьмяними. Заяви впливових осіб щодо ліміту (і «дна») для біткоїна були такими ж розпливчастими. Наприклад, венчурний мільярдер Шамат Паліхапітія заявив, що, з одного боку, девальвація долара, безумовно, стимулює економіку США, а домінуюче становище долара в світовій економіці залишається беззаперечним. Однак, з іншого боку, він вважає, що в довгостроковій перспективі уряд США, імовірно, зіткнеться з девальвацією валюти, і тому доцільно інвестувати в ризиковані активи, такі як акції і криптовалюти.

Пол Тюдор Джонс, глава хедж-фонду Tudor Investment Corporation, який завжди був прихильником інвестування в біткоїн, цього разу заявив, що провідна криптовалюта стала менш привабливою в рамках поточної нормативно-економічної ситуації. Він зазначив, що біткоїн зараз стикається з реальними проблемами, оскільки весь регуляторний апарат у США налаштований проти криптовалют. Крім того, мільярдер очікує зниження інфляції в США, що зробить хеджування активів менш привабливим. Біткоїн часто розглядають як актив для захисту від інфляції.

Сам Пол Тюдор Джонс продовжує тримати невелику суму біткоїнів і не має наміру продавати криптовалюту навіть у далекому майбутньому. Однак, схоже, він відмовився від своїх попередніх планів інвестувати до 5% своїх статків у біткоїн. Можливо, він вирішив перечекати цей час нестабільності.

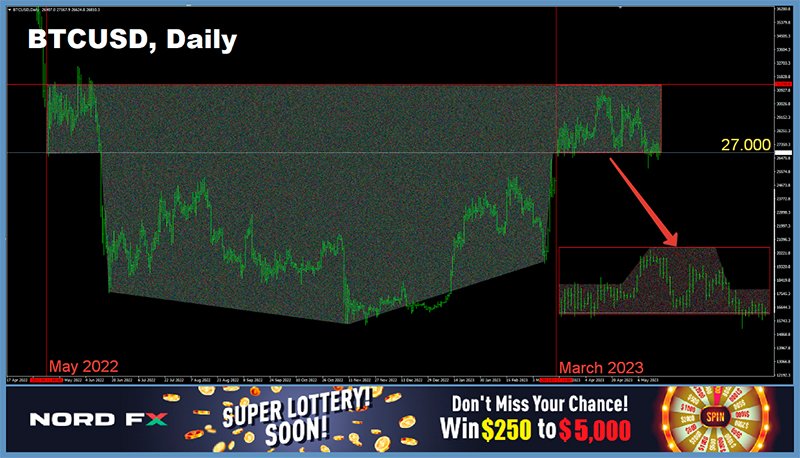

Марк Юско, засновник і генеральний директор криптовалютного хедж-фонду Morgan Creek Digital, повторив свій прогноз про неминуче зростання на ринку цифрових активів. Він вважає, що «криптоліто», швидше за все, почнеться в середині червня. За його словами, біткоїн вже може зробити значний прорив, оскільки на графіку формується технічна модель розвороту. «Якщо ви подивитеся на графік [починаючи з травня 2022 року], ви побачите, що це красивий перевернуту фігуру голови й плечей навпроти значення 27 000 доларів США», – пише Юско. «Це справді цікава технічна модель. І знаєте, я думаю, що нам потрібні хороші новини, щоб дати їй поштовх» (Щодо думки про необхідность хороших новин, тут ми лише можемо погодитися з Марком Юсько. Проте, якщо поглянути на графік, починаючи з 17-18 березня 2023 року, фігура голови й плечей буде вказувати в протилежному напрямку).

На платформі Glassnode теж очікують настання першого літнього місяця. «Ми впевнені в нашій середньостроковій перспективі в 35 000 доларів США в міру зменшення зовнішнього тиску. Федеральна резервна система призупинить підвищення процентної ставки в червні [...] – це оптимально для висхідного руху [біткоїна] протягом літа. Індекс долара США перетнув позначку значного ковзного середнього – попереду тільки ривки рухи», – пояснюють аналітики агентства.

Хоча літо наближається, воно ще не настало. Станом на вечір п'ятниці, 19 травня, валютна пара BTC/USD торгується на рівні 26 850 доларів США. Загальна ринкова капіталізація крипторинку становить 1,126 трильйона доларів США (1,108 трильйона доларів США тиждень тому). Індекс Crypto Fear і Greed Index залишився відносно незмінним протягом останніх семи днів і знаходиться в нейтральній зоні на рівні 48 пунктів (49 пунктів тиждень тому).

І на завершення огляду, щоб пожвавити спокійний стан криптовалютного ринку, давайте обговоримо сенсацію. В Інтернеті розгорілися дебати щодо першої покупки, зробленої за допомогою біткоїна. Виявляється, що легендарна піца могла бути не першою покупкою. Стало відомо, що в 2010 році користувач на ім'я Сабунір намагався продати зображення JPEG за 500 біткоїнів, що на той час дорівнювало близько 1 долару США. У якості доказу, було представлено знімок екрана із зазначенням дати 24 січня 2010 року, тобто за чотири місяці до того як Ласло Ханєч купив піцу за 10 000 біткоїнів. Також є підтвердження того, що користувач Сатоші Накамото навіть намагався взяти участь у процесі купівлі/продажу.

Проте залишилися сумніви щодо того, чи це була лише спроба продажу, чи угода дійсно відбулася. Щоб розвіяти сумніви, Метт Лостро, співзасновник Gige Energy, провів власне розслідування. Згідно з ончейн-аналізом, 24 січня 2010 року на гаманець Сабуніра дійсно надійшло 500 біткоїнів (це приблизно 13,3 мільйона доларів США за поточним курсом). Це означає, що операція відбулася, а отже, це зображення справді є першим у світі предметом, придбаним за біткоїн.

Тож тепер замість того, щоб святкувати щорічний День піци 22 травня, криптоентузіасти повинні будуть відзначати 24 січня як День зображення JPEG? Тут варто згадати про піцерію «Bitcoin Pizza», яка належить співзасновнику Morgan Creek Ентоні Помпліано? Здається, «JPEG Pizza» звучить не так апетитно.

Аналітична група NordFX

Примітка: ці матеріали не є інвестиційними рекомендаціями чи інструкціями для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках ризикована і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися