EUR/USD: ні — підвищенню ставки, так — зміцненню долара!

- Учасники ринку продовжують уважно стежити за макроекономічним фоном у США, намагаючись зрозуміти (або припустити), чи піде Федеральний резерв на подальше підвищення ставки по федеральних фондах. Після невтішних даних щодо споживчої довіри, слабких даних по ринку праці від ADP та сповільнення економічного зростання у 2 кварталі, розмови на ринку змістились у бік примар рецесії та можливості "голубиного" повороту американського регулятора. Економічне зростання США наразі залишається вищим за очікування. Однак переглянута оцінка ВВП все ж розчарувала ринки, оскільки вона виявилася нижчою за початкові прогнози.

З іншого боку, витрати домогосподарств зросли на 0,8% у місячному вимірі, що є найвищим показником з січня. Індекс витрат на особисте споживання (PCE), інфляційний показник, за яким найпильніше стежить Федеральний резерв, додав 0,2% у місячному вимірі другий місяць поспіль. Зростання хоч і скромне, але все ж таки є зростанням. Базовий індекс споживчих цін зріс на 4,2% у річному вимірі, що відповідає прогнозам, але перевищує показник попереднього місяця на рівні 4,1%.

Ситуація на ринку праці перейшла від "стабільно сильної" до "потенційно складної". Кількість відкритих вакансій, за даними звіту JOLTS, у липні вперше за довгий час знизилася до 8,827 млн. Понад рік вона здебільшого трималася на рівні вище 10 мільйонів, що є пороговим показником для Федеральної резервної системи при оцінці стану ринку праці. Крім того, минулого тижня кількість первинних заявок на допомогу з безробіття зросла на 228 тис.

Дані, опубліковані в п'ятницю, 1 вересня, ще більше заплутали ринкові прогнози. У четвер всі ознаки вказували на охолодження ринку праці. Однак, всупереч очікуванням у 170 тис., кількість нових робочих місць, створених у несільськогосподарському секторі (НСГ), значно зросла з 157 тис. до 187 тис. Іншими словами, новини хороші. З іншого боку, рівень безробіття також зріс з 3,5% до 3,8% (при прогнозі 3,5%). Отже, новини погані. Крім того, індекс ділової активності у виробничому секторі (PMI) США також зріс з попереднього рівня 46,4 та очікуваного 47,0 до фактичного показника 47,6. Знову ж таки, новини хороші. Однак варто зазначити, що індекс PMI вище 50,0 свідчить про покращення економічної ситуації, тоді як нижче 50,0 — про погіршення. Отже, новини знову погані?

В цілому, ці змішані показники призвели до різноспрямованої реакції ринку. З одного боку, індекс долара США (DXY) почав поступово покращувати свої позиції з середи, 30 серпня, різко прискоривши своє зростання в п'ятницю. З іншого боку, ймовірність підвищення ставки на майбутньому засіданні ФРС 19-20 вересня знизилася до 12%. Зниженню очікувань щодо підвищення ставок сприяли дещо суперечливі заяви представників ФРС. Ми вже писали про те, що сказали президент Федерального резервного банку Бостона Сьюзан Коллінз, президент Федерального резервного банку Філадельфії Патрік Харкер та голова ФРС Джером Пауелл на симпозіумі світових центральних банків у Джексон-Холі в нашому попередньому огляді. Тепер додамо, що президент Федерального резервного банку Атланти Рафаель Бостік вважає, що ставки вже знаходяться на обмежувальному рівні, а їх подальше підвищення може завдати додаткового болю американській економіці.

Що стосується економіки Єврозони, то останні статистичні дані свідчать про те, що інфляція перестала знижуватися, тоді як грошова маса скоротилася через падіння обсягів кредитування. Всупереч прогнозу експертів Bloomberg на рівні 5,1%, індекс споживчих цін (ІСЦ) у річному вимірі залишився стабільним на рівні 5,3%. У Німеччині, найбільшій економіці регіону, місячний індекс споживчих цін також залишився незмінним на рівні 0,3%.

У такій ситуації можна було б очікувати, що Європейський центральний банк (ЄЦБ) продовжить посилення монетарної політики. Однак загроза стагфляції, схоже, турбує регулятора більше, ніж зростання цін. Навіть такий "яструбиний" діяч, як член виконавчої ради ЄЦБ Ізабель Шнабель, підтвердила, що економічні перспективи єврозони є більш похмурими, ніж вважалося спочатку, припустивши, що регіон може опинитися на порозі глибокої або тривалої рецесії.

Її коментарі підтверджуються станом ринку праці. Загальний рівень безробіття в Єврозоні залишається стабільно високим, утримуючись на рівні 6,4%. У Німеччині цей показник поступово зростає щоквартально, повільно повертаючись до рівнів, які спостерігалися під час пандемії COVID-19.

Схоже, що обидва регулятори, Федеральний резерв та Європейський центральний банк, втрачають апетит до подальшого посилення монетарної політики і готові завершити свої цикли монетарних обмежень (або принаймні призупинити підвищення ставок). За такого сценарію логічно, що слабші економіки програють. Стратеги JP Morgan та Bank of America очікують, що євро досягне $1,0500 до кінця поточного року, тоді як BNP Paribas прогнозує ще нижчий рівень — $1,0200.

Розпочавши п'ятиденний торговий період на рівні 1,0794, євро/долар закрився майже на тому ж рівні, що і на початку періоду, встановившись на 1,0774. На момент написання цього огляду, ввечері 1 вересня, 50% експертів були "бичачими" щодо пари в найближчій перспективі, 20% — "ведмежими", а 30% зайняли нейтральну позицію. Що стосується технічного аналізу, то за останній тиждень нічого не змінилося. Всі трендові індикатори та осцилятори на таймфреймі D1 залишаються на 100% на користь американської валюти і забарвлені в червоний колір. Крім того, 15% все ще вказують на перепроданість пари. Найближчі рівні підтримки для пари розташовані в районі 1,0765, за якими слідують 1,0665-1,0680, 1,0620-1,0635 і 1,0515-1,0525. Бики зустрінуть опір на рівні 1,0800, потім на 1,0835-1,0865, 1,0895-1,0925, 1,0985, 1,1045, 1,1090-1,1110, 1,1150-1,1170, 1,1230 і 1,1275-1,1290.

Серед подій наступного тижня варто звернути увагу на виступ Президента ЄЦБ Крістін Лагард у понеділок, 4 вересня. У середу, 6 вересня, вийдуть дані по роздрібних продажах в Єврозоні, а також індекс ділової активності в секторі послуг США. У четвер, 7 вересня, будуть опубліковані переглянуті дані по ВВП Єврозони за 2 квартал, а також, як завжди, число первинних заявок на одержання допомоги по безробіттю в США. І на завершення робочого тижня, в п'ятницю, 8 вересня, ми дізнаємося про стан інфляції (ІСЦ) в Німеччині, головному двигуні європейської економіки.

GBP/USD: Чи не підвищиться таки курс?

- Раніше в огляді EUR/USD ми висвітлили головне питання, яке стоїть перед центральними банками: що важливіше — перемогти інфляцію чи запобігти сповзанню економіки в рецесію? Хоча річна інфляція у Великій Британії знизилася з 7,9% до 6,8% (найнижчий показник з лютого 2022 року), її рівень залишається найвищим серед країн G7. Більше того, базовий показник ІСЦ залишився на рівні 6,9% у річному вимірі, як і місяцем раніше. Це лише на 0,2% нижче піку, зафіксованого двома місяцями раніше. Крім того, зростання цін на енергоносії створює загрозу нових інфляційних сплесків.

Такі дані та прогнози, на думку деяких аналітиків, мали б змусити Банк Англії (БА) продовжити підвищення процентних ставок. Однак є ще один фактор, який схиляє шальки терезів у протилежний бік. Серпень ознаменувався подальшим поглибленням спаду у виробничому секторі Великобританії. Виробники в країні повідомили про послаблення економічного фону, оскільки попит страждає через зростання процентних ставок, кризу вартості життя, втрати в експортному секторі та побоювання щодо ринкових перспектив. За даними S&P Global, особливо сильно постраждали виробники проміжних товарів — у секторі B2B спостерігається найстрімкіше падіння обсягів виробництва. Це впливає як на нові замовлення, так і на кількість персоналу, який скорочується.

Фінальний індекс ділової активності (PMI) у серпні склав лише 43,0. Основний показник PMI впав до 39-місячного мінімуму, оскільки обсяги виробництва та нових замовлень скорочувалися такими темпами, які рідко спостерігалися, за винятком великих періодів економічного стресу, таких як світова фінансова криза 2008-2009 років та карантинні заходи, пов'язані з пандемією.

На цьому похмурому тлі результати опитування вказують на те, що політики країни все більше зосереджуватимуться на занепокоєнні щодо стану економіки, а не на питанні підвищення процентних ставок. Головний економіст Банку Англії Х'ю Пілл заявив, що, хоча немає місця для заспокоєння щодо інфляції, він сам волів би утримувати ставку на незмінному рівні протягом більш тривалого періоду. Він оголосив, що на наступному засіданні Банку Англії 21 вересня він проголосує за збереження поточної ставки на рівні 5,25%. Після такої заяви вступає в силу описане раніше правило — якщо обидва регулятори втрачають апетит до подальшого підвищення ставок, програє слабша економіка. У випадку пари Великобританія/США слабшою ланкою виявляється перша.

Раніше ми вже згадували, що експерти Scotiabank не виключають можливості подальшого падіння GBP/USD до 1,2400. Аналітики ING, найбільшої банківської групи Нідерландів, вважають, що в разі зміцнення долара пара може знайти підтримку в районі 1,2500. Їх колеги з сінгапурського United Overseas Bank очікують, що "поки фунт залишається нижче сильного рівня опору 1,2720, він, швидше за все, ослабне до 1,2530 і, можливо, навіть до 1,2480".

Минулого тижня пара закрилась на рівні 1,2585. Говорячи про найближче майбутнє, 40% експертів очікують висхідної корекції, 20% — подальшого зміцнення долара, а решта 40% — бокового руху. Серед осциляторів на таймфреймі D1 90% пофарбовані в червоний колір, а 10% — в зелений. Що стосується трендових індикаторів, то співвідношення між червоним і зеленим кольорами становить 85% до 15% на користь червоного. У разі руху пари на південь, вона зустрінеться з рівнями підтримки і зонами на 1,2560-1,2575, 1,2545, 1,2500-1,2510, 1,2435-1,2450, 1,2300-1,2330, 1,2190-1,2210, 1,2085, 1,1960 і 1,1800. У разі висхідного руху пара зустріне опір на відмітках 1,2620-1,2635, 1,2690-1,2710, 1,2760, 1,2800-1,2815, 1,2880, 1,2940, 1,2980-1,3000, 1,3050-1,3060, 1,3125-1,3140 і 1,3185-1,3210.

З важливих подій, що стосуються стану економіки Великої Британії, варто звернути увагу на слухання Інфляційного звіту, заплановані на четвер, 7 вересня.

USD/JPY: в очікуванні валютних інтервенцій

- Загалом, якщо підбити підсумки тижня, то можна сказати, що індекс долара (DXY) відновив усі три пари, EUR/USD, GBP/USD та USD/JPY, у п'ятницю, 01 вересня, майже повернувши їх на ті ж позиції, на яких вони розпочали п'ятиденний період. Це сталося, незважаючи на значну волатильність. Так, починаючи з позначки 146,40 ієни за долар, японська валюта досягла піку 147,36, потім знизилася до 144,44, а фінальна нота прозвучала на рівні 146,21.

Свіжі статистичні дані свідчать про те, що промислова активність в Японії переживає спад. Про це свідчать дані індексу ділової активності у виробничому секторі (PMI), який за місяць знизився з 49,7 до 49,6, залишаючись нижче порогового значення 50 уже третій місяць поспіль. Позначка 50 відокремлює розширення від скорочення. На цьому фоні пара USD/JPY зберігає бичачий настрій, хоча він може бути порушений валютними інтервенціями з боку японської влади. Чиновники запевняють, що не втрачають пильності. Наприклад, міністр фінансів Японії Сунаїті Сузукі нещодавно провів чергову вербальну (нефінансову) інтервенцію. 01 вересня він заявив, що ринки повинні самі визначати обмінні курси валют, підкресливши при цьому, що різкі коливання небажані. Він також згадав про ретельний моніторинг руху валютних курсів. Чи заспокоять такі "заклинання" інвесторів щодо ієни, залишається непевним. Цілком ймовірно, що для надання доказів можуть знадобитися конкретні валютні інтервенції, а не словесні, як це сталося в листопаді минулого року.

Що стосується короткострокових перспектив, то, як і для попередніх пар, більшість аналітиків вважають, що індекс DXY достатньо зріс, і що, можливо, настав час для її повернення на південь, принаймні тимчасово. Щодо USD/JPY, 80% аналітиків проголосували за такий розворот тренду. Решта 20% продовжують вірити в потенціал долара для подальшого зростання пари. На таймфреймі D1 всі 100% трендових індикаторів пофарбовані в зелений колір. Серед осциляторів 65% знаходяться в цьому стані, 10% — в червоному, а решта 25% зайняли нейтральну позицію.

Найближчий рівень підтримки знаходиться в діапазоні 146,10, далі 145,50-145,70, 144,90, 144,50, 143,75-144,05, 142,90-143,05, 142,20, 141,40-141,75, 140,60-140,75, 139,85, 138,95-139,05, 138,05-138,30, 137,25-137,50. Найближчий опір — 146.50-146.60, далі 146.90, 147.25-147.35, 148.45-148.85, 150.00 і, нарешті, максимум жовтня 2022 року — 151.90.

П'ятниця, 08 вересня, виділяється в економічному календарі на наступний тиждень тим, що в цей день будуть опубліковані дані по ВВП Японії за 2 квартал 2023 року. Інших значущих статистичних публікацій щодо стану японської економіки на наступний тиждень не заплановано.

КРИПТОВАЛЮТИ: Чому біткоїн злетів і чому знову впав

- Початок минулого тижня був надзвичайно похмурим. Якби не Grayscale, його продовження могло б бути таким же одноманітним. Наразі Grayscale є найбільшою у світі інвестиційною компанією, що управляє криптовалютними активами. А тепер вона виграла апеляцію проти Комісії з цінних паперів і бірж США (SEC). Судді одноголосно визнали відмову регулятора в перетворенні біткоїн-трастового фонду в спотовий ETF "довільною і примхливою". Судова тяганина тривала більше року, і несподівано у вівторок, 29 серпня, суд виніс такий остаточний вердикт. В результаті, протягом трьох годин біткоїн злетів з $26 060 до $28 122, тобто на 7,9%, продемонструвавши найкращі темпи зростання за останні 12 місяців.

Можливо, вибуховий ефект міг би бути ще більш вражаючим, якби не інсайдери. Виявилося, що дехто знав про рішення суду заздалегідь. Безпосередньо перед оголошенням рішення суду ця особа розмістила на біржі 30 000 біткоїнів на суму близько $780 млн. Продати такий обсяг монет на піку цін досить складно через низьку ліквідність, що призводить до зниження їхньої продажної вартості. Як наслідок, зростання курсу BTC/USD поступово зійшло нанівець, і він повернувся до рівня, з якого стартував 29 серпня.

Однак, незважаючи на цей спад, багато аналітиків впевнені, що нинішнє рішення суду все ж матиме позитивний вплив на ринок. Нагадаємо, що влітку цього року вісім великих фінансових установ вже подали заявки в SEC на вихід на криптовалютний ринок через спотові біткоїн-ETF. Серед них такі глобальні керуючі компанії, як BlackRock, Invesco та Fidelity. Раніше занепокоєння викликав той факт, що SEC раніше відхиляла всі подібні заявки. Однак тепер, після вироку у справі Грейскейла, все змінилося.

Старший стратег Bloomberg Ерік Балчунас вже підвищив свій прогноз до 95% щодо схвалення ETF протягом 2024 року і до 75% щодо можливості того, що це станеться в цьому, 2023 році. За різними оцінками, ці нові фонди можуть залучити від $5 млрд до $10 млрд інституційних інвестицій лише протягом перших шести місяців, що, безсумнівно, підштовхне котирування вище.

Співзасновник Fundstrat Том Лі вважає, що якщо спотовий біткоїн ETF буде схвалений, ціна може зрости до $185 000. З іншого боку, Кеті Вуд, генеральний директор ARK Invest, прогнозує зростання загальної капіталізації криптовалютного ринку до $25 трлн до 2030 року, що означає зростання на понад 2100%. В рамках цього прогнозу базовий сценарій ARK Invest передбачає, що за цей період ціна BTC зросте до 650 000 доларів, тоді як більш оптимістичний сценарій передбачає приблизно вдвічі більше.

Свій оптимістичний сценарій запропонував штучний інтелект ChatGPT, розроблений компанією OpenAI. Він передбачає, що основна криптовалюта зросте до $150 000 до 2024 року, $500 000 до 2028 року, $1 млн до 2032 року і $5 млн до 2050 року. ChatGPT, однак, окреслив певні умови. Таке зростання може відбутися лише в тому випадку, якщо: криптовалюта отримає широке розповсюдження, біткоїн стане популярним платіжним засобом, а монета буде інтегрована в різні фінансові системи. Якщо ці умови не будуть виконані, то, за розрахунками AI, до 2050 року монета може коштувати від $20 000 до $500 000.

Загалом, навіть остання цифра звучить багатообіцяюче для довгострокових власників BTC, кількість яких продовжує зростати. Дослідження Glassnode показує, що ця цифра нещодавно досягла рекордно високого рівня, що свідчить про популярність концепції ходлінгу, наявність певного оптимізму та потенційну стійкість до ринкових коливань.

З іншого боку, короткострокові спекулянти виходять з ринку. За даними CryptoQuant, обсяг торгів біткоїнами досяг найнижчого рівня за останні п'ять років. "Обсяги торгів зменшуються на тлі ведмежого тренду, оскільки роздрібні інвестори залишають ринок, — пояснює Хуліо Морено, керівник відділу досліджень CryptoQuant. "В цілому, ринок залишається тьмяним, — стверджує Гаутам Чхугані, аналітик Bernstein. "Ця тенденція не обов'язково є ведмежою, але учасники все ще не зацікавлені в торгівлі, оскільки ринок очікує каталізаторів".

Рауль Пал, генеральний директор Real Vision Group, однієї з провідних світових фінансових медіа-платформ, зазначив, що 30-денна волатильність BTC знизилася до 20 пунктів. Однак, за його спостереженнями, історично така низька волатильність протягом двох-чотирьох місяців призводила до потужного сплеску першої криптовалюти. На думку аналітика, відомого під ніком Credible Crypto, для дійсно потужного сплеску бикам потрібно підштовхнути ціну першої криптовалюти вище ключової зони $29 000-$30 000. Наразі значна частина трейдерів очікує зниження BTC до більш сприятливих для купівлі рівнів. Однак, коли ціна перевищить $30 000, на думку Credible Crypto, у гру вступить феномен страху упустити вигоду (FOMO), який штовхатиме котирування вгору.

Наскільки може впасти ціна флагманської криптовалюти в поточній ситуації? Вересень історично не був сприятливим для біткоїна. З 2011 по 2022 рік BTC в середньому втрачав у цей період близько 4,67% своєї вартості.

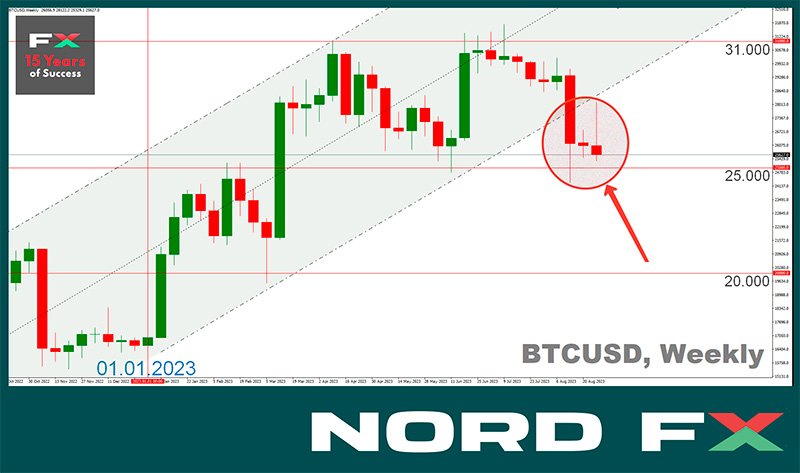

Аналітик Джастін Беннетт вважає, що ціна біткоїна потенційно може впасти до $14 000. Цей рівень виступав сильною підтримкою з 2018 по 2020 рік. Свої прогнози Беннетт підкріплює графіком, який показує, що флагманський криптоактив вийшов з висхідного каналу, в якому він перебував близько десяти місяців. Біткоїн не зміг подолати опір в діапазоні $29 000-$33 000, що призвело до цього прориву. Крім того, глобальна економічна рецесія може посилити падіння. За словами Беннетта, оскільки фондовий індекс S&P 500 не зміг повторити рекорд 2022 року в 4750 пунктів, він потенційно може втратити значний відсоток своєї вартості.

Однак, незважаючи на вищезазначені точки зору, вересень все ще може виявитися сприятливим для довгострокових інвестицій в рамках стратегії "купувати на падіннях". Старший аналітик Bloomberg Майк Макглоун порівняв показники першої криптовалюти з показниками фондового ринку і дійшов висновку, що навіть падіння до $10 000 не зможе суттєво похитнути позиції монети. Як приклад, експерт навів акції корпоративного гіганта Amazon, які за останні 20 років принесли понад 7 000% прибутку. Проте BTC значно перевершує цей показник, адже з 2011 року він зріс на 26 000%. "Навіть повернення до позначки в $10 000 збереже безпрецедентну продуктивність активу", — зазначає МакГлоун. Він підкреслює, що траєкторія "міграції" біткоїна в мейнстрім також має вирішальне значення, оскільки з'являються біржові фонди та інші інструменти, характерні для традиційного ринку.

Крім потенційного схвалення спотових біткоїн-ETF, на зростання монети також може вплинути майбутнє халвінгове зниження курсу. Завдяки цим факторам, на думку аналітиків TradingShot, BTC/USD може піднятися до позначки $50 000 до кінця цього року. Однак на момент написання цього огляду ввечері в п'ятницю, 1 вересня, він торгується на рівні $25 750. Загальна капіталізація криптовалютного ринку становить $1,048 трлн ($1,047 трлн тиждень тому). Індекс Crypto Fear & Greed Index залишається в зоні страху і становить 40 пунктів (39 пунктів тиждень тому).

Аналітична група NordFX

Примітка: Ці матеріали не є інвестиційними рекомендаціями або керівництвом для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках є ризикованою і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися