EUR/USD: Чекаємо пару на рівні 1,0200?

- Розпочавши минулий тиждень на позитивній ноті, у вівторок, 24 жовтня, пара EUR/USD наблизилась до важливого рівня підтримки/опору в зоні 1,0700, після чого розвернулась і різко пішла донизу. На думку деяких аналітиків, корекція індексу долара DXY, яка розпочалася 3 жовтня і, відповідно, призвела до зростання пари EUR/USD, завершилася.

Тригером для розвороту тренду стали невтішні дані з ділової активності (PMI) в Німеччині та Єврозоні, які не виправдали прогнозів і опустилися нижче ключової позначки в 50,0 пунктів, що свідчить про погіршення економічного клімату. Ці показники, що залишилися на п'ятирічному мінімумі, різко контрастували з аналогічними показниками зі Сполучених Штатів, які вийшли того ж дня і перевищили як прогнози, так і позначку в 50,0 пунктів. (Як зазначають прихильники технічного аналізу, падінню також сприяло те, що при наближенні до 1,0700 курс EUR/USD досягнув своєї 50-денної MA).

Окрім PMI, ще одним доказом того, що американська економіка добре справляється з півторарічним агресивним посиленням монетарної політики, стали попередні дані по ВВП США за 3-й квартал, опубліковані в четвер, 26 жовтня. У річному вимірі показники значно перевищили як попередні значення, так і прогнози. Економічне зростання сягнуло 4,9% порівняно з 2,1% та 4,2% відповідно. (Варто зазначити, що незважаючи на таке зростання, експерти Wall Street Journal прогнозують уповільнення ВВП до 0,9%, що призвело до падіння дохідності казначейських облігацій США та дещо призупинило зростання індексу DXY).

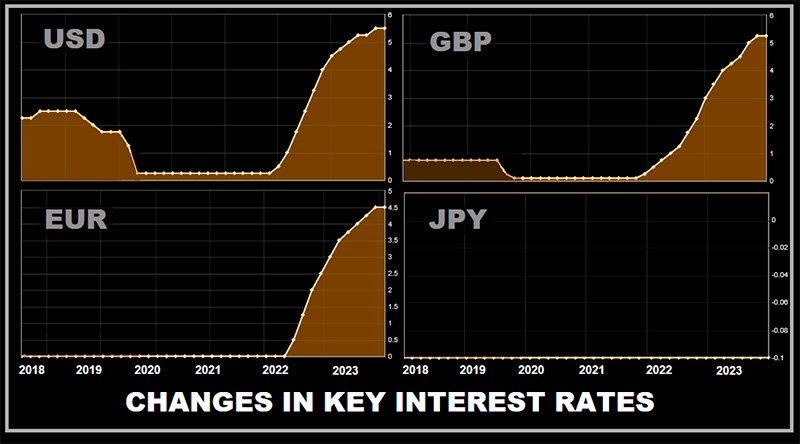

Також у четвер, 26 жовтня, відбулося засідання Європейського центрального банку (ЄЦБ), на якому члени Ради керуючих повинні були ухвалити рішення щодо процентної ставки в єврозоні. Згідно з консенсус-прогнозом, очікувалось, що ставка залишиться на поточному рівні 4,50%, що і відбулось. Учасників ринку більше цікавили заяви та коментарі керівництва Європейського центрального банку. З виступу президента ЄЦБ Крістін Лагард випливало, що ЄЦБ проводить "ефективну монетарну політику, особливо в банківському секторі". Тим не менш, ситуація в Європі не є ідеальною. "Процентні ставки, ймовірно, досягли свого піку, але Рада керуючих не виключає їх підвищення", - заявила вона. Зараз, як ніколи раніше, необхідно проводити політику, що базується на даних. Бездіяльність іноді також є дією.

Крім підвищення ставок і збереження статус-кво, є третій варіант: зниження ставок. Пані Лагард відкинула цей шлях, заявивши, що обговорення зниження ставок наразі є передчасним. Однак ринкові настрої вказують на те, що ЄЦБ офіційно оголосить про завершення поточного циклу підвищення ставок на одному з найближчих засідань. Крім того, деривативи вказують на те, що пом'якшення монетарної політики європейського регулятора може розпочатися вже у квітні, а ймовірність того, що це станеться до червня, близька до 100%. Все це може призвести до довгострокового знецінення європейської валюти.

Безперечно, долар США виграє від вищої поточної відсоткової ставки (5,50% проти 4,50%), а також від різної економічної динаміки та стійкості до стресів між економіками США та Єврозони. Крім того, долар є привабливим як резервний актив. Ці фактори, а також очікування, що Європейський центральний банк (ЄЦБ) займе "голубину" позицію раніше, ніж Федеральна резервна система США, змушують експертів прогнозувати продовження низхідного тренду для пари EUR/USD. Однак, враховуючи ймовірність значного уповільнення зростання ВВП США, деякі аналітики вважають, що в короткостроковій перспективі пара може стабілізуватися в рамках бічного каналу. Наприклад, економісти сінгапурського United Overseas Bank (UOB) очікують, що пара, швидше за все, буде торгуватися в діапазоні 1,0510-1,0690 протягом наступних 1-3 тижнів.

Аналізуючи прогнози на кінець року, стратеги японського фінансового холдингу Nomura виділяють ще кілька каталізаторів зниження курсу EUR/USD: 1) погіршення глобальних очікувань щодо ризиків через зростання дохідності облігацій; 2) розширення спреду між дохідністю німецьких та італійських облігацій; 3) зменшення політичної невизначеності в США, оскільки вірогідність перезавантаження уряду зменшується; 4) геополітична напруженість на Близькому Сході, яка може стати потенційним фактором зростання цін на сиру нафту. Nomura вважає, що нещодавні позитивні новини про економічне зростання Китаю навряд чи зможуть в достатній мірі компенсувати ці фактори, зберігаючи ведмежий настрій учасників ринку щодо євро. Виходячи з цих обставин, і навіть припускаючи, що Федеральний резерв збереже процентні ставки незмінними наступного тижня, Nomura прогнозує, що курс EUR/USD знизиться до 1,0200 до кінця року.

Стратеги Wells Fargo, що входить до "великої четвірки" американських банків, очікують, що пара досягне рівня 1,0200 трохи пізніше, на початку 2024 року. Ведмежий курс підтримують і економісти ING, найбільшої банківської групи Нідерландів.

Після публікації даних щодо витрат на особисте споживання в США, які повністю збіглися із прогнозами, пара EUR/USD закрила минулий тиждень на рівні 1,0564. Думки експертів щодо її найближчих перспектив неоднозначні: 45% виступають за зміцнення долара, 30% - за євро, а 25% дотримуються нейтральної позиції. З точки зору технічного аналізу, осцилятори на графіку D1 не дають чіткого напрямку: 30% вказують на зниження, 20% - на підвищення, а 50% залишаються нейтральними. Трендові індикатори демонструють більшу ясність: 90% дивляться вниз, і лише 10% вказують на висхідну динаміку. Безпосередні рівні підтримки для пари знаходяться в районі 1,0500-1,0530, за якими слідують 1,0450, 1,0375, 1,0200-1,0255, 1,0130 і 1,0000. Опір для "биків" знаходиться в діапазонах 1,0600-1,0620, 1,0740-1,0770, 1,0800, 1,0865 і 1,0945-1,0975.

Наступний тиждень обіцяє бути насиченим значущими подіями. У понеділок, 30 жовтня, ми отримаємо дані по ВВП та інфляції (CPI) з Німеччини. У вівторок, 31 жовтня, вийдуть показники роздрібних продажів цього локомотива європейської економіки, а також попередні дані по ВВП та CPI Єврозони. У середу, 1 листопада, опублікують рівень зайнятості в приватному секторі США та індекс ділової активності у виробничому секторі (PMI). У цей день також відбудеться найважливіша подія: засідання FOMC (Федерального комітету з операцій на відкритому ринку), на якому буде прийнято рішення щодо процентної ставки. Консенсус-прогноз передбачає, що ставки залишаться незмінними. Тому учасники ринку будуть особливо зацікавлені в заявах і коментарях керівників ФРС США.

У четвер, 2 листопада, ми дізнаємося кількість первинних заявок на одержання допомоги по безробіттю в США. У п'ятницю, 3 листопада, потік даних з ринку праці продовжиться. За традицією, в першу п'ятницю місяця ми можемо очікувати на нову порцію ключової макростатистики, включаючи рівень безробіття та кількість нових робочих місць, створених в несільськогосподарському секторі США.

GBP/USD: Чекаємо пару на рівні 1,1600?

- Опубліковані минулого тижня дані показали, що хоча рівень безробіття у Великобританії знизився з 4,3% до 4,2%, кількість заявок на допомогу з безробіття склала 20,4 тис. Цей показник значно перевищив як попереднє значення 9,0 тис., так і прогноз 2,3 тис. Жовтневі дані Конфедерації британської промисловості (CBI) щодо роздрібних продажів найбільших ритейлерів показали, що індекс роздрібних продажів впав з -14 до -36 пунктів, досягнувши найнижчого рівня з березня 2021 року. Крім того, аналітики побоюються, що ситуація може погіршитися в листопаді, оскільки домогосподарства перебувають під тиском високих цін, що змушує їх суттєво скорочувати витрати.

За прогнозом ING, у короткостроковій перспективі ризики для фунта залишаються зміщеними в бік зниження до ключового рівня підтримки 1,2000. Переходячи до середньострокових очікувань, економісти Wells Fargo вважають, що не тільки європейська, але й британська валюта буде мати тенденцію до зниження. "Погані показники Європи в порівнянні з США повинні чинити тиск на обидві валюти, - пишуть вони. "ЄЦБ і Банк Англії дали зрозуміти, що процентні ставки, ймовірно, досягли свого піку, що послаблює підтримку валют з боку процентних ставок. На цьому тлі ми очікуємо, що фунт ослабне [...] на початку 2024 року, націлившись на мінімум GBP/USD в районі 1,1600".

Засідання Банку Англії (BoE) заплановане на четвер, 2 листопада, після засідання Федеральної резервної системи США на початку тижня. Згідно з прогнозами, британський регулятор залишить параметри монетарної політики без змін, зберігши процентну ставку на рівні 5,25%, подібно до дій ЄЦБ та ФРС. Однак, враховуючи високі темпи інфляції у Сполученому Королівстві, які перевищують показники основних економічних конкурентів, риторика Банку Англії може бути більш яструбиною, ніж у пані Лагард. У такому випадку фунт може знайти деяку підтримку відносно європейської валюти, але навряд чи це суттєво допоможе йому по відношенню до долара.

Минулий тиждень пара GBP/USD завершила на рівні 1,2120. Відповідаючи на питання про найближче майбутнє пари, 50% аналітиків проголосували за її зростання. Лише 20% вважають, що пара продовжить рух до цілі 1,2000, а решта 30% дотримуються нейтральної позиції. Трендові індикатори на графіку D1 одностайно ведмежі, 100% вказують на зниження і пофарбовані в червоний колір. Осцилятори дещо менш однозначні: 80% вказують на зниження (з яких 15% знаходяться в зоні перепроданості), 10% - на зростання, а решта 10% мають нейтральний сірий колір. З точки зору рівнів і зон підтримки, якщо пара рухатиметься вниз, вона зустріне підтримку на рівнях 1,2000-1,2040, 1,1960 і 1,1800-1,1840, а потім на 1,1720, 1,1595-1,1625 і 1,1450-1,1475. У разі зростання пара зустріне опір на 1,2145-1,2175, 1,2190-1,2215, 1,2280, 1,2335, 1,2450, 1,2550-1,2575 та 1,2690-1,2710.

Крім вищезгаданого засідання Банку Англії 2 листопада, інших значущих подій, що стосуються британської економіки, на наступному тижні не очікується.

USD/JPY: Очікуємо пару на рівні 152,80?

- Японська єна залишається найслабшою серед валют розвинутих країн. Курс USD/JPY зростав протягом усього року, а в четвер, 26 жовтня, він досяг нового річного максимуму 150,77. Основною причиною цієї тенденції, як ми вже неодноразово підкреслювали в наших оглядах, є розбіжності в монетарній політиці Банку Японії (BoJ) та інших провідних центральних банків. Банк Японії не демонструє жодних ознак відмови від ультра-аккомодативної монетарної політики, утримуючи процентну ставку на рівні від'ємного значення -0,1%. Оскільки ставка Федерального резерву становить +5,50%, проста операція carry-trade з обміну єни на долари дає значний прибуток завдяки цій різниці в ставках.

Не допомагає єні і послаблення контролю над кривою дохідності японських державних облігацій. Наразі дохідність 10-річних облігацій може відхилятися від нуля не більше ніж на 0,5%. На своєму липневому засіданні Банк Японії вирішив, що цей діапазон буде скоріше орієнтиром, ніж жорсткою межею. Однак подальший досвід показав, що будь-яке помітне відхилення від цього діапазону спонукає Банк Японії купувати облігації, що знову призводить до послаблення єни.

Навіть валютні інтервенції, проведені 3 жовтня, коли USD/JPY перевищила позначку 150,00, не змогли підтримати єну. Пара була тимчасово знижена до 147,26, але швидко відновилась і зараз знову наближається до рівня 150,00.

Керівники Міністерства фінансів та Центрального банку Японії постійно намагаються підтримати свою валюту заспокійливими, але досить розпливчастими заявами, стверджуючи, що фінансова система Японії в цілому залишається стабільною і що вони уважно стежать за обмінним курсом. Однак, як видно, їхні слова мають лише обмежений вплив. Минулої п'ятниці, 27 жовтня, Хірокадзу Мацуно, головний секретар кабінету міністрів, додав невизначеності. За його словами, він очікує, що Банк Японії буде проводити відповідну монетарну політику відповідно до цілей досягнення стабільного і стійкого рівня цін. Хоча це звучить дуже добре, зрозуміти значення цього твердження також дуже складно. Що саме являє собою "відповідна" політика? І де знаходиться цей невловимий "цільовий рівень цін"?

На думку експертів німецького Commerzbank, "не все в монетарній та валютно-курсовій політиці Японії завжди є логічним". "Ринок, швидше за все, продовжить тестувати більш високі рівні в парі USD/JPY, - прогнозують економісти банку. "Тоді можливі два сценарії: або Міністерство фінансів проведе ще одну інтервенцію, або знецінення єни прискориться, оскільки ринок почне оцінювати ризик інтервенції".

"У середньо- та довгостроковій перспективі, - продовжують аналітики Commerzbank, - інтервенція не зможе запобігти знеціненню валюти, особливо якщо Банк Японії продовжить чинити тиск на єну, зберігаючи свою ультра-експансивну монетарну політику. Тому єдиною логічною відповіддю буде, щонайменше, поступова нормалізація монетарної політики, можливо, через подальше послаблення контролю за кривою дохідності (YCC). Однак немає впевненості в тому, що пом'якшення YCC буде достатнім, а також немає впевненості в тому, що Банк Японії щось змінить на своєму засіданні у вівторок [31 жовтня]".

В результаті, аналітики французького банку Societe Generale вважають, що поточна динаміка сприяє продовженню висхідного руху. Наступні потенційні перешкоди, на їхню думку, лежать на рівні 151,25 і в зоні торішніх максимумів 152,00-152,80. Ключова зона підтримки знаходиться на рівні 149.30-148.85, але її подолання буде необхідним для підтвердження короткострокового ослаблення.

USD/JPY закрила минулий торговий тиждень на рівні 149,63. Обговорюючи її найближчі перспективи, аналітики розділилися порівну: 50% прогнозують зростання пари, а 50% - зниження. Трендові індикатори на графіку D1 показують 65% зеленим кольором, що свідчить про бичачий тренд, і 35% - червоним, що сигналізує про ведмежий. Серед осциляторів спостерігається одностайний дефіцит настроїв для низхідного руху. 50% вказують на північ, а решта 50% вказують на бічний тренд. Найближчі рівні підтримки розташовані в зонах 148,30-148,70, далі 146,85-147,30, 145,90-146,10, 145,30, 144,45, 143,75-144,05 і 142,20. Найближчий опір - 150,00-150,15, далі 150,40-150,80, 151,90 (максимум жовтня 2022 року) та 152,80-153,15.

На майбутньому тижні не заплановано виходу значущих економічних даних, що стосуються стану економіки Японії. Природно, слід звернути увагу на засідання Банку Японії у вівторок, 31 жовтня, хоча ніяких серйозних сюрпризів не очікується. Трейдерам також слід пам'ятати, що п'ятниця, 3 листопада, є державним вихідним днем в Японії, оскільки країна відзначає День культури.

Трохи заспокійливої інформації для прихильників японської валюти надходить від Wells Fargo. Вони очікують, що "якщо Федеральна резервна система дійсно знизить ставки, і навіть якщо Банк Японії продовжить поступово посилювати монетарну політику, то в довгостроковій перспективі різниця в дохідності повинна зміститися на користь єни". Стратеги Wells Fargo прогнозують, що "до кінця наступного року USD/JPY може рухатися до 146,00".

Такий прогноз американського банку може вселити оптимізм у трейдерів, які відкрили короткі позиції на рівні 150.00. Однак, як діяти тим, хто натиснув кнопку "Продавати" в січні 2023 року, коли пара торгувалася на рівні 127,00?

КРИПТОВАЛЮТИ: Початок бичачого ралі чи чергова пастка для биків?

- Сьогоднішній огляд ринку криптовалют є виразно оптимістичним, і на це є вагомі підстави. 23-24 жовтня біткоїн вперше з травня 2022 року піднявся до $35 188. Зростання провідної криптовалюти відбулося на тлі поєднання реальних подій, спекулятивного ажіотажу та фейкових новин, пов'язаних з Комісією з цінних паперів та бірж США (SEC).

Наприклад, Reuters і Bloomberg повідомили, що SEC не подаватиме апеляцію на рішення суду на користь Grayscale Investments. Крім того, з'явилися новини про те, що SEC припиняє свій позов проти Ripple та її керівництва. Також з'явилося багато спекуляцій щодо потенційного схвалення Комісією з цінних паперів і бірж Ethereum ETF, а також чутки про схвалення спотового BTC-ETF для BlackRock. Минулого тижня BlackRock підтвердив, що остання новина була неправдивою. Проте, коротке падіння, викликане цією фейковою новиною, сприяло зростанню монети, сколихнувши ринок. Початковий локальний тренд був посилений каскадом ліквідацій коротких позицій, відкритих зі значним кредитним плечем. За даними Coinglass, загалом було ліквідовано 161 мільйон доларів таких позицій.

Хоча новина була фейковою, приказка говорить: "Диму без вогню не буває". Спотовий біржовий фонд iShares Bitcoin Trust, що належить BlackRock, з'явився у списку Депозитарної трастової та клірингової корпорації (DTCC). Сама BlackRock повідомила SEC про свої плани ініціювати в жовтні тестовий посівний раунд для свого спотового BTC-ETF, потенційно розпочавши купівлю криптовалюти. Це також підживлює спекуляції та чутки про те, що схвалення ETF неминуче.

Більше того, на думку деяких експертів, зростанню котирувань сприяли технічні фактори. Технічний аналіз давно вказував на можливе бичаче ралі після виходу з бічного тренду.

Деякі аналітики вважають, що ще одним поштовхом до зростання біткоїна стало падіння індексу долара (DXY) до місячних мінімумів 23 жовтня. Втім, ця думка є дискусійною. Раніше ми вже відзначали, що біткоїн останнім часом втратив як зворотні, так і прямі кореляції, ставши "відв'язаним" як від американської валюти, так і від фондових індексів. На графіку видно, що 24 жовтня долар розвернув свій тренд і почав зростати. Ризикові активи, такі як індекси S&P 500, Dow Jones і Nasdaq Composite, відреагували на це різким зниженням. Але не BTC/USD, який перейшов до бічного руху навколо точки розвороту в $34 000.

У той час як S&P 500 перебуває у ведмежому тренді вже 13 тижнів, BTC зростає з 17 серпня, незважаючи на труднощі. За цей період провідна криптовалюта зросла приблизно на 40%. Якщо взяти більш тривалий часовий проміжок, то за останні три роки біткоїн зріс на 147% (станом на 20 жовтня 2023 року), тоді як S&P 500 - лише на 26%.

Минулого тижня середньостатистичний власник BTC повернувся до прибутковості. За підрахунками аналітичного агентства Glassnode, середня вартість придбання для інвесторів склала $29 800. Для короткострокових власників (монет з періодом неактивності менше 6 місяців) ця цифра становить $28 000. На момент написання цього огляду їх прибуток становить приблизно 20%.

Дещо інша ситуація у довгострокових власників. Вони рідко реагують навіть на значні ринкові потрясіння, прагнучи отримати значний прибуток у багаторічній перспективі. У 2023 році понад 30% монет, якими вони володіли, були в просадці, але це не завадило їм продовжувати накопичення. Наразі обсяги активів цієї категорії інвесторів становлять рекордні 14,9 млн BTC, що еквівалентно 75% від загального обсягу пропозиції, що перебуває в обігу. Найпомітнішим і найбільшим серед таких "китів" є MicroStrategy Incorporated. Свою першу партію біткоїнів компанія придбала у вересні 2020 року за ціною $11 600 за монету. Наступні придбання відбувалися як під час підйомів, так і спадів ринку, і зараз вона володіє 158 245 BTC, витративши на актив $4,7 млрд. Таким чином, нереалізований прибуток MicroStrategy становить близько $0,65 млрд, або приблизно 13,6%.

Очікування швидкого запуску спотових BTC ETF у США підігріває інтерес інституційних інвесторів до криптовалюти. Однак, на думку аналітиків Ernst & Young, через регуляторні перешкоди з боку SEC цей інтерес здебільшого відкладений. За деякими оцінками, цей відкладений попит становить близько 15 трильйонів доларів, що потенційно може призвести до зростання курсу BTC/USD до $200 000 у довгостроковій перспективі. Що можна сказати напевно, так це те, що відкритий інтерес до ф'ючерсів на Чиказькій товарній біржі (CME) перевищив рекордні 100 000 BTC, а щоденний обсяг торгів сягнув 1,8 мільярда доларів.

Ще одним драйвером зростання активності, на думку експертів, є інфляційні побоювання в США та геополітичні ризики, такі як ескалація ситуації на Близькому Сході. Зак Пандл, керуючий директор Grayscale Investments, пояснив, що багато інвесторів розглядають біткоїн як "цифрове золото" і прагнуть мінімізувати через нього фінансові ризики. За даними CoinShares, минулого тижня інвестиції в криптовалютні фонди зросли на $66 млн; це вже четвертий тиждень поспіль.

На думку експертів JPMorgan, позитивне рішення від SEC щодо реєстрації перших спотових біткоїн-ETF можна очікувати "протягом декількох місяців". Фахівці відзначили відсутність апеляції SEC на рішення суду у справі Grayscale. Регулятор отримав вказівку не перешкоджати перетворенню біткоїн-трасту в біржовий фонд. "Терміни затвердження залишаються невизначеними, але, ймовірно, це станеться [...] до 10 січня 2024 року, остаточного терміну подачі заявки ARK Invest and 21 Co. Це найбільш ранній з різних кінцевих термінів, до якого SEC повинна дати відповідь", - зазначили експерти JPMorgan. Вони також підкреслили, що Комісія, в інтересах підтримки чесної конкуренції, може схвалити всі заявки, що знаходяться на розгляді, одночасно.

Майбутня цінова поведінка біткоїна є темою, яка викликає розбіжності в криптовалютній спільноті. Компанія Matrixport опублікувала аналітичний звіт, в якому обговорюється зростаючий ефект FOMO (Fear of Missing Out). Аналітики компанії покладаються на власні індикатори, які дозволяють їм робити сприятливі прогнози для цифрових активів. Вони вважають, що до кінця року біткоїн може досягти $40 000, а якщо буде схвалено біткоїновий ETF, то курс може піднятися до $56 000.

Багато учасників ринку впевнені, що позитивний новинний фон продовжить підтримувати подальше зростання криптовалюти. Наприклад, Вілл Клементе, співзасновник Reflexivity Research, вважає, що поведінка монети має занепокоїти ведмедів, які планують купувати дешевший BTC. Трейдер і аналітик, відомий як Titan of Crypto, прогнозує, що до листопада 2023 року монета наблизиться до $40 000. Оптимізм також поділяють Майкл Ван Де Поппе, засновник венчурної компанії Eight, та Чарльз Едвардс, засновник фонду Capriole Fund.

Однак є й ті, хто вважає, що BTC не зможе досягти подальшого зростання. Аналітики Trader_J і Doctor Profit, наприклад, впевнені, що після досягнення нового локального максимуму монета увійде в тривалу корекцію. Їхній прогноз не виключає зниження BTC/USD до $24 000-$26 000 до кінця року. Трейдер, відомий як Ninja, підтримує цей негативний прогноз щодо біткоїна. За його словами, технічна картина, яка включає аналіз розривів на CME (проміжок між цінами відкриття і закриття ф'ючерсів на біткоїн на Чиказькій товарній біржі), вказує на ймовірність падіння BTC до $20 000.

На момент написання цього огляду, у п'ятницю, 27 жовтня, BTC/USD торгується на рівні $33 800. Загальна ринкова капіталізація крипторинку становить $1,25 трлн, у порівнянні з $1,12 трлн тиждень тому. Індекс Crypto Fear & Greed Index виріс за тиждень з 53 пунктів до 72, перемістившись з нейтральної зони в зону жадібності. Він зафіксував свій пік у 2023 році, після чого трохи відступив і зараз знаходиться на позначці 70 пунктів. Варто зазначити, що лише місяць тому Індекс перебував у зоні Страху. Подібні вибухові підйоми ринкових настроїв раніше були зафіксовані в середині 2020 та середині 2021 року, що корелювали зі зростанням цін.

На завершення цього загалом оптимістичного огляду, дозвольте представити трохи песимізму від Пітера Шиффа, президента Euro Pacific Capital. Цей давній критик провідної криптовалюти заявив, що біткойн - "не актив, а ніщо". Він також порівняв власників біткоїна з культом, заявивши: "Нікому не потрібен біткоїн. Люди купують його тільки після того, як хтось інший переконує їх у цьому. Отримавши [BTC], вони одразу намагаються втягнути в це інших. Це як культ", - писав Шифф.

Втім, варто зазначити, що це дуже великий і швидко зростаючий "культ". Якщо у 2016 році кількість власників BTC становила лише 1,2 мільйона, то до травня 2023 року, за різними даними, глобальне володіння оцінюється в 420 мільйонів, або 5,1% населення планети.

Аналітична група NordFX

Примітка: Ці матеріали не є інвестиційними рекомендаціями або керівництвом для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках є ризикованою і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися