EUR/USD: Хто контролює фінансовий ринок

● Зрозуміло, що процентні ставки домінують на ринках не тільки в плані фактичних змін, але і щодо очікувань щодо термінів і величини майбутніх змін. З весни 2022 року до середини 2023 року увага була зосереджена на підвищенні ставок; тепер очікування змістилися в бік їх зниження. Трейдери все ще не впевнені в рішеннях та термінах Федеральної резервної системи, що змушує їх уважно стежити за макроекономічними статистичними даними, в першу чергу щодо їх впливу на ймовірність пом'якшення монетарної політики регулятора.

● На початку минулого тижня долар перебував під тиском через слабкі дані про ділову активність (PMI) у виробничому секторі США. У понеділок, 3 червня, Інститут управління постачаннями (ISM) повідомив, що ділова активність у країні знизилася в травні з 49,2 до 48,7 пунктів (прогноз 49,6). Оскільки індекс залишався в зоні спаду (нижче 50), серед трейдерів і інвесторів знову почалися розмови про можливе зниження ставки ФРС у вересні.

Американська валюта отримала певну підтримку після виходу даних про ділову активність у сфері послуг США. Цього разу PMI склав 53,8 пунктів, що вище як попереднього значення 49,4, так і прогнозу 50,8, що трохи порадувало доларових биків.

● Четвер, 6 червня, пройшов відносно спокійно. Керуюча рада Європейського центрального банку знизила процентну ставку на 25 базисних пунктів (б.п.) до 4,25%, як і очікувалося. Цей крок регулятора повністю збігся з прогнозами і вже був врахований у котируваннях пари EUR/USD. Слід зазначити, що ЄЦБ не знижував ставки з 2019 року, почав підвищувати їх у липні 2022 року і протягом останніх п’яти засідань зберігав їх без змін на одному рівні. З вересня 2023 року інфляція в Єврозоні знизилася більш ніж на 2,5%, що дозволило регулятору вперше за довгий час зробити такий крок.

У заяві ЄЦБ за підсумками засідання зазначається, що, незважаючи на зниження ставки, його грошово-кредитна політика залишається обмежувальною. За прогнозами регулятора, інфляція, ймовірно, залишиться вище цільового показника 2,0% цього і наступного року. Тому облікові ставки зберігатимуться на обмежувальному рівні до тих пір, поки це необхідно для досягнення цілі з інфляції. ЄЦБ підвищив прогноз за цим показником і тепер очікує, що CPI у середньому становитиме 2,5% у 2024 році, 2,2% у 2025 році та 1,9% у 2026 році.

● Як вже було сказано, нинішнє рішення ЄЦБ повністю збіглося з очікуваннями ринку. Так його прогнозували всі 82 економісти, опитані Reuters наприкінці травня. Набагато цікавіше те, що буде відбуватися далі. Понад дві третини респондентів Reuters (55 із 82) вважають, що Керуюча рада ЄЦБ скоротить ставку ще двічі цього року – у вересні та грудні. Ця цифра зросла порівняно з квітневим опитуванням, де такий прогноз давали трохи більше половини економістів.

● Днем локального тріумфу для биків за Індексом долара DXY стала п’ятниця, 7 червня, коли вийшов звіт Міністерства праці США. Кількість нових робочих місць у несільськогосподарському секторі (NFP) склала 272 тис. у травні, тоді як очікувалося 185 тис. Цей результат виявився суттєво вищим за квітневий показник, який був переглянутий у бік зниження до 165 тис. Дані також показали більш значне, ніж очікувалося, зростання такого інфляційного показника, як середня погодинна заробітна плата, який склав 0,4%, що вдвічі більше попереднього значення 0,2% і в півтора рази вище за прогноз у 0,3%. Трохи зіпсував картину рівень безробіття, який несподівано виріс з 3,9% до 4,0%. Однак загалом ця статистика пішла на користь долару, і пара EUR/USD, відбившись від верхньої межі 3,5-тижневого бічного каналу 1,0900, завершила п’ятиденку на його нижній межі – 1,0800.

● Що стосується прогнозу аналітиків на найближчий час, то на момент написання огляду ввечері 7 червня він досить розмитий: 40% голосів спеціалістів були віддані за зростання і стільки ж (40%) за падіння пари, решта 20% залишили нейтралітет. У технічному аналізі картина також не дає чітких орієнтирів. У трендових індикаторів на D1 25% пофарбовані у зелений колір, 75% – у червоний. В осциляторах у зелений пофарбовано стільки ж – 25%, 15% – у нейтрально-сірий і 60% – у червоний, щоправда, третина з них вже подає сигнали про перепроданість пари. Найближча підтримка для пари знаходиться в зоні 1,0785, далі 1,0725-1,0740, 1,0665-1,0680, 1,0600-1,0620. Зони опору знаходяться в районах 1,0865-1,0895, далі 1,0925-1,0940, 1,0980-1,1010, 1,1050, 1,1100-1,1140.

● Майбутній тиждень також обіцяє бути досить цікавим. Ключовим днем стане середа, 12 червня. Цього дня спочатку вийдуть дані про споживчу інфляцію (CPI) в Німеччині та США, а потім відбудеться засідання FOMC (Федерального комітету з операцій на відкритому ринку) ФРС США. Очікується, що регулятор цього разу залишить ключову процентну ставку без змін на рівні 5,50%. Тому інтерес учасників ринку буде більшою мірою прикутий до Зведення економічних прогнозів FOMC та наступної прес-конференції керівництва американського ЦБ. Наступного дня, четвер, 13 червня, будуть опубліковані дані про ціни виробників (PPI) США, а також про кількість первинних заявок на допомогу з безробіття у цій країні. Наприкінці робочого тижня, у п’ятницю, 14 червня, стане доступний для вивчення Звіт ФРС про грошово-кредитну політику.

USD/JPY: Міністр фінансів відповідає на запитання

● Тиждень тому ми написали про те, що фінансові влади Японії так і не дали офіційного підтвердження, чи проводили вони інтенсивні закупівлі єни 29 квітня та 1 травня, щоб підтримати її курс. Як тоді підрахував Bloomberg, провівши порівняння депозитів у Банку Японії, можливо, на ці валютні інтервенції було витрачено близько 9,4 трлн єн ($60 млрд), що є новим місячним рекордом для таких фінансових операцій. При цьому ми задалися питанням, а чи має така трата коштів довгостроковий чи хоча б середньостроковий ефект?.

● Складається враження, що міністр фінансів Японії Сюніті Судзукі прочитав наш огляд, тому поспішив дати відповіді на поставлені у ньому питання. У своїй заяві він, по-перше, заявив, що (цитата): «падіння валютних резервів Японії станом на кінець травня частково відображає валютні інтервенції». Звідси можна зробити висновок, що скупка єни все ж таки була. Крім того, на думку міністра, «слід розглянути ефективність таких інтервенцій». Тобто він, як і ми, сумнівається в їх доцільності.

Далі Сюніті Судзукі утримався від коментарів щодо розміру інтервенційних фондів, хоча це прозвучало разом з двома фразами про те, що 1) ліміту коштів для валютних інтервенцій не існує, але 2) використання валютних інтервенцій буде обмежене.

● Як уже неодноразово писалося, ще одним, окрім інтервенцій (і страху перед ними), способом підтримати курс національної валюти є посилення монетарної політики Банку Японії (BoJ). На початку минулого тижня підтримку єні надали чутки про те, що ЦБ розглядає можливість скорочення обсягу програми кількісного пом’якшення (QE). Це рішення може спровокувати зниження попиту на японські державні облігації (JGB), підвищити їхню дохідність, яка має зворотну кореляцію з цінами, та позитивно вплинути на курс єни. Очікується, що Банк Японії обговорить питання скорочення обсягів купівлі облігацій вже на засіданні, яке відбудеться наступного тижня у п’ятницю, 14 червня.

● У минулий вівторок, 4 червня, заступник керуючого BoJ Рьозо Хіміно підтвердив побоювання щодо того, що слабка єна може негативно вплинути на економіку та стати причиною зростання інфляції. За його словами, низький курс національної валюти збільшує вартість імпортованих товарів і знижує споживання, оскільки населення відкладає покупки через високі ціни. Однак, за словами Рьозо Хіміно, Банк Японії хотів би, щоб інфляція була викликана зростанням заробітної плати, оскільки лише в цьому випадку це призведе до зростання витрат домогосподарств та зростання споживання.

І тут єна отримала від долара черговий удар. Після публікації даних по американському ринку праці 7 травня пара USD/JPY різко пішла вгору, оскільки зростання зарплати в США різко контрастував із даними по заробітній платі в Японії, яка у квітні знизилася 25-й місяць поспіль.

● Як кажуть, надія вмирає останньою. І інвестори все ж таки не втрачають надії на те, що регулятор не просто продовжить стежити за курсом національної валюти, а почне активно боротися з її девальвацією, в результаті чого на ринку нарешті зможуть з’явитися довгострокові фактори для зниження пари USD/JPY. Поки що вона поставила фінальний акорд тижня на позначці 156,74.

● Медіанний прогноз аналітиків на найближчий час виглядає так: напередодні засідання BoJ за рух пари на південь і зміцнення єни проголосували 75%, решта зайняли нейтральну позицію, віддати свій голос за рух пари на північ охочих не знайшлося.

Що стосується технічного аналізу, то на відміну від експертів усі 100% трендових індикаторів на D1 пофарбовані у зелений колір. Серед осциляторів таких лише 35%, 55% набули нейтрально-сірого забарвлення, червоний колір мають лише 10%. Найближчий рівень підтримки розташований у районі 156,00-156,25, далі йдуть зони та рівні 155,45, 154,50-154,70, 153,10-153,60, 151,85-152,35, 150,80-151,00, 149,70-150,00, 148,40, 147,30-147,60, 146,50. Найближчий опір знаходиться в зоні 157,05-157,15, потім йдуть 157,70-158,00, 158,60, 160,00-160,20.

● З подій майбутнього тижня в календарі можна відзначити понеділок, 10 червня, коли стануть відомі дані про ВВП Японії за 1 квартал 2024 року, і, звісно ж, п’ятницю, 14 червня, коли відбудеться засідання Керуючої ради Центрального банку країни, де будуть ухвалені рішення щодо подальшої грошово-кредитної політики. Хоча, як і у випадку з ФРС, відсоткова ставка по єні, швидше за все, залишиться без змін.

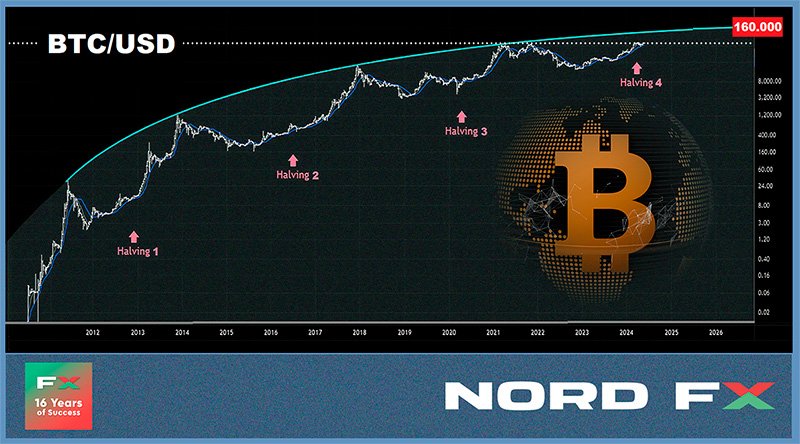

Криптовалюти: Що підштовхує і буде підштовхувати біткойн вгору

● Запуск спотових біткойн-ETF у січні викликав вибухове зростання ціни головної криптовалюти. Отже, 12 березня притік до цих фондів досяг $1 млрд, а вже 13 березня пара BTC/USD оновила історичний максимум, піднявшись до $73 743. Потім настав затишшя, післяхалвінгова корекція і нарешті в травні зростання поновилося. На початку минулого тижня чистий притік коштів у BTC-ETF склав $887 млн – це другий за величиною результат в історії цих фондів. У результаті BTC/USD пробила рівень $70 000 і зафіксувала локальний максимум на висоті $71 922.

● Помітну активність у накопиченні продемонстрували молоді кити (понад 1000 BTC), щодня додаючи на гаманці по $1 млрд. Глава аналітичної фірми CryptoQuant Кі Юн Джу зазначає, що їхня нинішня поведінка дуже нагадує 2020 рік. Тоді консолідація в районі $10 000 тривала близько пів року, після чого ціна за три місяці зросла в 2,5 рази. Одними з ключових представників молодих китів є великі інституційні інвестори зі США – третину від усього притоку капіталу до спотових BTC-ETF у 1-му кварталі (близько $4 млрд) забезпечили компанії, чиї активи під управлінням перевищують $100 млн.

● Звісно, окрім BTC-ETF, у нинішньому зростанні важливу роль відіграв і квітневий халвінг. Індикатор Hash Ribbons подає «оптимальний сигнал» для покупки цифрового золота в найближчі тижні і вказує на відновлення ралі активу. Про це заявив засновник Capriole Investments Чарльз Едвардс. Метрика вказує на капітуляцію майнерів, яка почалася два тижні тому. Це період, коли 30-денна ковзна середня хешрейта падає нижче показника за 60 днів.

За словами Едвардса, капітуляція видобувачів відбувається приблизно раз на рік. Зазвичай це пов’язано з припиненням операцій, банкрутствами, поглинаннями або, як у цьому випадку, з халвінгом. Уполовинення винагороди за блок призводить до того, що обладнання, яке стало нерентабельним, відключають від мережі, викликаючи падіння хешрейту. Остання капітуляція майнерів спостерігалася у вересні 2023 року, коли біткойн торгувався на позначках близько $25 000.

На думку Едвардса, у разі нового імпульсу зростання наступною середньостроковою метою стане $100 000. Однак він попереджає, що літо традиційно відрізняється затишшям на фінансових ринках, тому очікування висхідного імпульсу може затягнутися.

● Легенда Волл-стріт, голова Factor LLC Пітер Брандт відзначає «прекрасну симетрію» ринкових циклів. У кожному з них халвінг ділив навпіл кількість тижнів між основою та вершиною. І якщо модель Брандта вірна, то у вересні наступного року котирування BTC повинні досягти вершини в районі $130 000-160 000.

Значно більш оптимістичний прогноз дав венчурний інвестор Чамат Палліхапітія. Цей мільярдер проаналізував динаміку біткойна після халвінгів і звернув увагу, що найбільшого зростання криптовалюта досягала в проміжку 12-18 місяців після події. За прогнозом Палліхапітії, у разі повторення траєкторії зростання після третього халвінгу ціна біткойна до жовтня 2025 року може досягти $500 000. Якщо ж взяти середні показники двох останніх циклів, то ціллю котирувань виявляється позначка в $1,14 млн.

● Що стосується прогнозу на найближчі кілька тижнів, то аналітик під ніком Rekt Capital вважає, що для «входження у фазу параболічного зростання» цифровому золоту потрібно впевнено подолати зону опору $72 000-$73 000. Популярний експерт із криптовалют Алі Мартінес прогнозує, що BTC, ймовірно, протестує ціновий діапазон на рівні $79 600. А штучний інтелект PricePredictions визначив, що найближчими днями біткойн може не лише впевнено закріпитися вище важливої цінової позначки у $70 000, а й продовжити зростання, досягнувши до кінця червня $75 245. Цей прогноз ІІ зробив на підставі показань індикаторів технічного аналізу, таких як Індекс відносної сили (RSI), смуги Боллінджера (BB) і східно-розходження ковзних середніх (MACD).

● Якщо говорити про каталізатори майбутнього зростання крипторинку, то можна виділити два. Перший – запуск торгів спотовими біржовими фондами на основі Ethereum після схвалення SEC заявок за формою S-1. За словами біржового аналітика Bloomberg Джеймса Сейффарта, це може зайняти «тижні чи місяці», хоча з великою ймовірністю SEC схвалить заявки вже в середині червня. Зазначимо, що, на думку експертів банку JPMorgan, рішення регулятора щодо ETH-ETF було продиктовано зовсім не бажанням підтримати цифрові активи, а стало політичним рішенням напередодні президентських виборів у США. Саме президентські вибори є другим каталізатором для розвитку bull-rally.

● Відповідно до недавнього опитування, проведеного Harris Poll, геополітична напруженість та інфляція спонукають дедалі більше американських виборців звертати свою увагу на біткойн. Опитування, спонсороване емітентом BTC-ETF компанією Grayscale, показало, що кожен третій виборець у США враховуватиме позицію кандидата в Президенти щодо криптовалют, перш ніж віддати йому свій голос.

Під час дослідження було опитано понад 1700 потенційних виборців США. 77% з них вважають, що кандидати в президенти США повинні принаймні мати певне уявлення про криптовалюти. Крім того, 47% респондентів планують включити криптовалюту до своїх інвестиційних портфелів, тоді як минулого року цей показник становив лише 40%. Примітно, що після схвалення BTC-ETF 9% виборців пенсійного віку також повідомили про зростання інтересу до інвестування у біткойн та інші криптоактиви. Загалом, за даними агентства NYDIG, загальна чисельність криптовалютної спільноти у США наразі становить понад 46 млн громадян, тобто 22% дорослого населення.

Оцінюючи таку ситуацію, Венсес Касарес, аргентинський підприємець і CEO венчурної компанії Xapo, вважає, що США одними з перших можуть перейти на двовалютну систему. У цьому випадку долар використовуватиметься для транзакцій з повсякденними товарами та послугами, а криптовалюта стане засобом збереження вартості.

● На момент написання огляду, вечір п’ятниці, 7 червня, пара BTC/USD торгується на рівні $69 220. Загальна капіталізація крипторинку становить $2,54 трлн ($2,53 трлн тиждень тому). Індекс страху та жадібності біткойна (Crypto Fear & Greed Index) за 7 днів зріс з 73 до 77 пунктів і перемістився із зони Greed до зони Extreme-Greed.

● На завершення огляду прогноз щодо того, хто після біткойна та ефіріума може стати наступним претендентом на запуск біржових спотових ETF у США. CEO інвестиційної компанії Galaxy Digital Майк Новограц вважає, що це криптовалюта Solana, яка показала найвражаючі результати за останній рік. Наприкінці 2023 року SOL коштувала близько $21, але вже до березня 2024 року перевищила позначку $200, показавши майже десятикратне зростання. Зараз SOL коштує близько $172 і замикає п’ятірку криптоактивів, які лідирують за ринковою капіталізацією. З урахуванням нинішнього становища Solana Новограц упевнений: у цього альткойна є всі шанси для включення в пул спотових ETF. Нещодавно подібну точку зору висловив CEO інвестиційної компанії BKCM Брайан Келлі.

Аналітична група NordFX

Примітка: Ці матеріали не є інвестиційними рекомендаціями чи керівництвом для роботи на фінансових ринках і призначені лише для інформаційних цілей. Торгівля на фінансових ринках є ризикованою і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися