EUR/USD: Một bước đến 1.0000

- Chúng tôi đã nhiều lần viết về mong muốn của đồng đô la để đạt được sự tương đương với đồng euro 1:1. Nhưng chúng tôi không ngờ rằng điều này có thể xảy ra nhanh như vậy: cặp EUR/USD đã tìm thấy đáy cục bộ ở mức 1.0071 vào thứ Sáu, ngày 08 tháng 7. Chỉ còn 71 điểm cho đến 1.0000. Lần cuối cùng nó xuống thấp như vậy là vào tháng 12 năm 2002.

Mức cao nhất trong tuần được ghi nhận là 1.0462. Do đó, đồng tiền của Mỹ đã bóp giá đồng tiền châu Âu gần 400 điểm từ ngày 4 tháng 7 đến ngày 8 tháng 7. Và có hai lý do giải thích cho điều này.

Đầu tiên là sự mạnh lên chung của đồng đô la, chỉ số DXY đã lập lại mức cao nhất trong 20 năm và đạt mức cao nhất là 107,77 vào ngày 08 tháng 7. Như trước đây, lý do chính cho động lực đó nằm ở việc thắt chặt chính sách tiền tệ (QT) của Ngân hàng Trung ương Hoa Kỳ. Biên bản cuộc họp tháng 6 của FOMC (Ủy ban Thị trường Mở Liên bang) được công bố vào thứ Tư, ngày 06 tháng 7 một lần nữa xác nhận mong muốn của cơ quan quản lý là kiềm chế lạm phát bằng mọi giá. Công cụ chính ở đây phải là tăng mạnh lãi suất tái cấp vốn cho các quỹ liên bang. Nhớ lại rằng tỷ lệ này đã được tăng ngay lập tức thêm 0,75% vào tháng 6, lần đầu tiên kể từ năm 1994. Theo biên bản của FOMC, các thành viên của Ủy ban tin rằng tỷ lệ sẽ được tăng thêm 50-75 điểm cơ bản vào cuộc họp tiếp theo. vào ngày 27 tháng 7.

Nhớ lại rằng người đứng đầu Fed, Jerome Powell, người đã tham gia diễn đàn ECB ở thành phố Sintra của Bồ Đào Nha, đã đảm bảo với khán giả rằng nền kinh tế Hoa Kỳ đang ở vị trí tốt để đối phó với chính sách thắt chặt tiền tệ đang được thực hiện bởi đơn vị của ông.

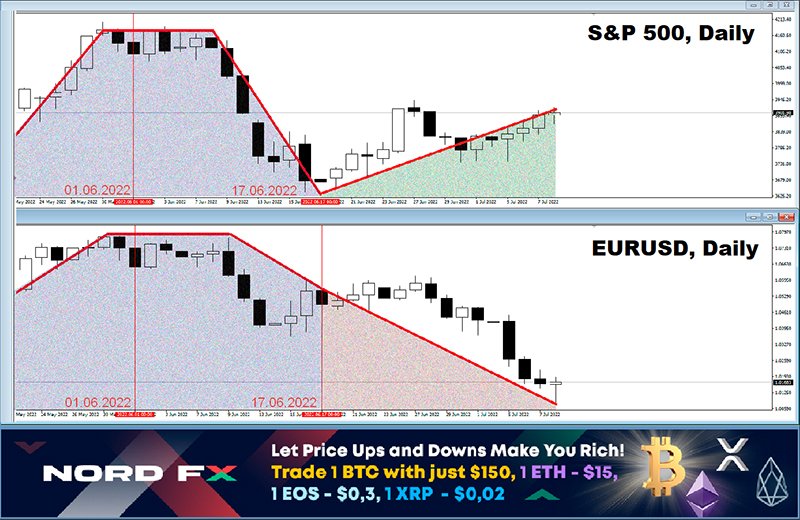

Ở đây cần lưu ý rằng có một tình huống khá hy hữu trên các thị trường khi các chỉ số chứng khoán của Mỹ cũng tăng trưởng cùng với sự tăng trưởng của đồng đô la. Do đó, S&P500 đã tăng 7,5% (từ 3635,60 lên 3910,60) kể từ ngày 17 tháng 6 và Dow Jones - tăng 6,1% (29646,60 lên 31463,00). Lý do cho điều này, rất có thể, là các nhà đầu tư đầu tư một phần số đô la nhận được từ việc bán đồng euro, các loại tiền tệ khác, cũng như tài sản rủi ro của các quốc gia khác, vào cổ phiếu của các công ty Mỹ. Và điều này là bất chấp việc Jerome Powell đã nói rõ trong cuộc họp báo ở Sintra rằng nền kinh tế Mỹ suy thoái là không thể tránh khỏi, và Ngân hàng Dự trữ Liên bang Atlanta thông báo rằng GDP của Mỹ có thể giảm 2,1% trong quý hiện tại. Tuy nhiên, tình hình ở các nước khác thậm chí còn tồi tệ hơn, vì vậy các nhà đầu tư có rất ít sự lựa chọn.

Yếu tố thứ hai gây áp lực lên cặp EUR/USD là các vấn đề của nền kinh tế châu Âu liên quan đến các lệnh trừng phạt áp đặt lên Nga vì cuộc xâm lược vũ trang vào Ukraine, đe dọa EU với một cuộc khủng hoảng năng lượng kéo dài.

Chủ tịch ECB Christine Lagarde đã nói một tuần trước rằng "kỳ vọng lạm phát ở Khu vực đồng tiền chung châu Âu cao hơn nhiều so với trước đây", rằng "chúng tôi không có khả năng sớm quay trở lại điều kiện lạm phát thấp", và cơ quan quản lý "sẽ đi xa đến mức cần thiết để giảm lạm phát mục tiêu 2%”. Nhưng chưa đầy vài ngày sau, Giám đốc ngân hàng Bundesbank, Joachim Nagel, thúc giục ECB phải hết sức thận trọng trong việc thắt chặt chính sách tiền tệ, vì việc tăng lãi suất sẽ đẩy các nền kinh tế yếu nhất của khu vực đồng euro tới bờ vực phá sản. Kết quả là, thị trường quyết định rằng cơ quan quản lý sẽ tăng lãi suất cơ bản rất chậm và đáp lại lời của Joachim Nagel bằng việc bán đồng euro thậm chí còn tích cực hơn.

Cần lưu ý rằng việc công bố số liệu thống kê vĩ mô gần đây chỉ trở thành cái cớ cho sự điều chỉnh hoặc ngược lại, để quay trở lại xu hướng giảm chung: tổng cộng, cặp tiền này đã mất khoảng 2.200 điểm kể từ tháng 1 năm 2021 và giảm đã hơn 5.800 điểm kể từ tháng 7 năm 2008. Sau một sự điều chỉnh nhỏ, hợp âm cuối cùng vang lên ở mức 1.0177 vào tuần trước. Tại thời điểm viết bài đánh giá, vào tối ngày 08/07, ý kiến của các chuyên gia được chia ra như sau: 65% chuyên gia mong đợi sự trở lại của phong trào đi xuống, 15% ủng hộ phe bò và 20% không thể quyết định dự báo. Các chỉ số chỉ báo trên D1 cho tín hiệu hoàn toàn rõ ràng: tất cả 100% bộ dao động và chỉ báo xu hướng đều có màu đỏ. Điều duy nhất đáng chú ý là 15% bộ dao động nằm trong vùng quá bán.

Ngoại trừ mức hỗ trợ 1.0160 và mức thấp nhất của tuần trước là 1.0071, nhiệm vụ số 1 của những con gấu là ăn mừng chiến thắng bằng cách chạm 1.0000. Với một mức độ xác suất nhất định, do quán tính, cặp tiền có thể giảm xuống thấp hơn nữa, xuống vùng hỗ trợ/ kháng cự mạnh là 200, 0,9900-0,9930. Trong trường hợp này, mức 1.0000 sẽ không phải bị tấn công bởi những con gấu, mà bởi những con bò đực. Mặc dù điều này có thể không xảy ra. Đủ để nhớ lại năm 2017, khi giảm xuống 1,0340, cặp EUR/USD đã đảo chiều và tăng vọt lên 1,2555. Mục tiêu trước mắt của phe bò là quay trở lại vùng 1.0350-1.0450, sau đó là các vùng 1.0450-1.0600 và 1.0625-1.0760. Nếu thành công, phe bò sẽ cố gắng tăng lên vùng 1.0750-1.0770, mục tiêu tiếp theo là 1.0800.

Đối với lịch kinh tế của tuần tới, thứ Tư ngày 13 tháng 7 có thể được làm nổi bật, khi dữ liệu từ thị trường tiêu dùng ở Đức và Mỹ sẽ đến. Một phần khác của số liệu thống kê vĩ mô có thể được mong đợi vào thứ Sáu, ngày 15 tháng 7, khi doanh số bán lẻ và Chỉ số Niềm tin Người tiêu dùng của Đại học Michigan được biết đến.

GBP/USD: Trận chiến cho 1,2000

- Không giống như đồng euro sụp đổ, GBP/USD đã cố gắng bám vào mức 1,2000. Bắt đầu tuần ở mức 1,2095, lần đầu tiên nó tăng lên 1,2164, sau đó giảm xuống 1,1875, nhưng cuối cùng đã hoàn thành khoảng thời gian năm ngày ở mức 1,2030. Điều này bất chấp cuộc khủng hoảng chính trị ở Anh và tuyên bố của một số bộ trưởng, bao gồm cả chính Thủ tướng Boris Johnson, về việc họ sẽ từ chức.

Các yếu tố khác, bao gồm cả các yếu tố kinh tế, về mặt logic, cũng sẽ gây áp lực giảm đối với đồng bảng Anh. Các vấn đề liên quan đến Brexit cũng nằm trong số đó. Nhớ lại rằng có một dự luật trong Quốc hội nước này cho phép đơn phương thay đổi thủ tục hải quan giữa Anh và Bắc Ireland, vốn đã được đồng ý như một phần của thỏa thuận để rời khỏi EU. Đáp lại, các bộ trưởng ngoại giao của Đức và Ireland đã lên tiếng cáo buộc Vương quốc Anh vi phạm các thỏa thuận quốc tế và dự đoán việc cắt đứt hầu hết các quan hệ thương mại giữa các nước.

Lạm phát cao nhất trong 40 năm cũng đang giảm. Và mặc dù Anh ít phụ thuộc vào nguồn cung năng lượng của Nga hơn EU, nhưng điều này không loại trừ khả năng lạm phát ở nước này đến tháng 11 có thể vượt mức 11%, đẩy nền kinh tế vào suy thoái sâu.

Tuy nhiên, mối đe dọa này có thể đã đóng vai trò hỗ trợ cho đồng bảng Anh, vì nó thúc đẩy Ngân hàng Trung ương Anh (BOE) thắt chặt chính sách tiền tệ nhanh chóng hơn. Do đó, các tuyên bố diều hâu của lãnh đạo cơ quan quản lý của Anh, được đưa ra vào thứ Năm, ngày 07 tháng 7, đã ngăn chặn sự sụt giảm của cặp GBP/USD và thậm chí còn xoay sở để đảo ngược nó về phía trên.

Đầu tiên, một thành viên của Ủy ban Chính sách Tiền tệ (MPC) Katherine Mann nói rằng sự không chắc chắn về quá trình lạm phát củng cố các lập luận ủng hộ việc tăng lãi suất vượt mức. Và ngay sau đó, Nhà kinh tế trưởng của Ngân hàng Trung ương Anh, Hugh Pill, đã tuyên bố rằng, nếu cần, ông sẵn sàng chấp nhận tốc độ thắt chặt nhanh hơn chính sách của Ngân hàng Trung ương.

Hiện tại, 60% chuyên gia tin rằng cặp GBP/USD sẽ tiếp tục giảm trong tương lai gần, 15%, ngược lại, kỳ vọng một sự phục hồi trở lại và 25% có quan điểm trung lập.

Các chỉ số trên D1 như sau. Trong số các chỉ báo xu hướng trên D1, tỷ lệ lực lượng là 85: 15% nghiêng về phe đỏ. Trong số các bộ dao động, lợi thế của phe gấu hơi ít hơn: 75% cho thấy sự sụt giảm, 25% còn lại đã hướng mắt về phía trên. Hỗ trợ gần nhất là 1.2000, tiếp theo là vùng 1.1875-1.1930. Mục tiêu trung hạn cho những con gấu có thể là mức thấp nhất vào tháng 3 năm 2020 là 1.1409. Trong trường hợp tăng trưởng, cặp này sẽ gặp ngưỡng kháng cự trong các vùng và ở các mức 1.2100, 1.2160-1.2175, 1.2200-1.2235, 1.2300-1.2325, 1.2400-1.2430, 1.2460, sau đó là các mục tiêu trong vùng 1.2500 và 1.2600.

Đối với lịch kinh tế vĩ mô của Vương quốc Anh, chúng tôi khuyên bạn nên chú ý đến Thứ Ba, ngày 12 tháng 7, khi bài phát biểu của người đứng đầu Ngân hàng Trung ương Anh Andrew Bailey được mong đợi. Dữ liệu về sản xuất chế tạo và GDP của Vương quốc Anh sẽ được công bố vào ngày hôm sau, thứ Tư, ngày 13/7.

USD/JPY: Bình tĩnh trước cơn bão?

- USD/JPY đã không gia hạn mức cao nhất trong 24 năm lần đầu tiên sau 5 tuần. Như chúng tôi dự đoán, nó đã mất một chút thời gian, trải qua năm ngày trong phạm vi giao dịch 134,77-136,55 và kết thúc ở mức 136,06.

Nhớ lại rằng những con bò đực đã không thể lấy được đỉnh cao 137,00 vào ngày 29 tháng 6, chỉ dừng lại cách nó một bước: ở mức 136,99. Họ sẽ tiếp tục một cuộc tấn công mới? Số người ủng hộ kịch bản như vậy trong số các chuyên gia được khảo sát hóa ra là... 5%. 35% đang chờ đợi xu hướng bên cạnh tiếp tục. Phần lớn các nhà phân tích (60%) vẫn đang tin tưởng vào một xu hướng đi xuống mang tính quyết định của cặp tiền: điều gì sẽ xảy ra nếu, cuối cùng, giấc mơ được mong đợi từ lâu của các nhà nhập khẩu và các bà nội trợ Nhật Bản cuối cùng trở thành sự thật, và đồng yên tiếp tục tấn công, lấy lại vị thế của một loại tiền tệ trú ẩn an toàn được săn lùng?

Đối với các chỉ số trên D1, bức tranh rất khác so với ý kiến của các chuyên gia. Đối với các bộ dao động, 65% là màu xanh lá cây, 10% là màu đỏ và 25% còn lại là trung tính. Đối với các chỉ báo xu hướng, 100% hướng về phía trên.

Hỗ trợ gần nhất là 135,50, tiếp theo là 134,75, tiếp theo là các vùng và mức tại 134,00, 133.50, 133,00, 132,30, 131.50, 129,70-130,30, 128,60 và 128,00. Ngoài việc vượt qua ngưỡng kháng cự ngay lập tức tại 136,35 và lấy mức cao 137,00, rất khó để xác định các mục tiêu tiếp theo cho phe bò. Thông thường, các mức tròn như 137,00, 140,00 và 150,00 xuất hiện trong dự báo. Và nếu tốc độ tăng trưởng của cặp tiền này vẫn giữ nguyên như trong 3 tháng qua, nó sẽ có thể đạt đến vùng 150,00 vào cuối tháng 8 hoặc đầu tháng 9.

Không có sự kiện quan trọng nào, có thể là việc công bố số liệu thống kê kinh tế vĩ mô hoặc các yếu tố chính trị, được mong đợi ở Nhật Bản trong tuần này. Điều duy nhất cần lưu ý là bài phát biểu của người đứng đầu Ngân hàng Trung ương Nhật Bản, Haruhiko Kuroda, vào thứ Hai, ngày 11 tháng 7. Tuy nhiên, người ta không nên mong đợi bất kỳ tuyên bố giật gân nào từ ông ta.

TIỀN ĐIỆN TỬ: Chạy hay Chờ đợi?

- Chiến đấu vì 20.000 đô la không giảm trong hơn ba tuần. Đôi khi, có vẻ như một thảm họa sắp xảy ra và cặp BTC/USD sẽ bay xa hơn xuống vực sâu trong giây lát. Hơn nữa, một số nhà phân tích dự đoán rằng nó sẽ mất thêm 50-80% giá trị hiện tại. Và Robert Kiyosaki, tác giả của cuốn sách bán chạy nhất “Cha giàu, Cha nghèo”, dự đoán một sự sụp đổ thậm chí còn mạnh hơn, 95%, xuống còn 1.100 đô la. Nhưng những con bò đực đã cố gắng giữ được chiến tuyến này cho đến nay.

Chúng tôi đã viết rằng 20.000 đô la trong lịch sử là mức quan trọng nhất đối với tiền điện tử chính. Đủ để nhớ lại thảm họa vào tháng 12 năm 2017, khi bitcoin tiến gần đến mốc này, đạt mức cao nhất là 19.270 đô la, và sau đó sụp đổ 84%. Đúng vậy, cuộc tấn công vào 20.000 đô la đến từ phía dưới và bây giờ là từ phía trên.

Một số người đam mê tiền điện tử vẫn đang cố gắng khẳng định sự độc lập của thị trường tài sản kỹ thuật số. Họ cho rằng lý do dẫn đến việc bán coin quy mô lớn và khiến thị trường sụp đổ 3 lần là do một số dự án bị sập. Nhưng, theo chúng tôi, mối quan hệ nhân quả bị vi phạm trong tuyên bố này. Trên thực tế, tâm lý e ngại rủi ro toàn cầu là trung tâm của mọi vấn đề. Sợ hãi trước kỳ vọng về một cuộc suy thoái toàn cầu và việc thắt chặt chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ, họ đang tích cực loại bỏ tất cả các tài sản rủi ro. Thị trường chứng khoán toàn cầu đang chịu áp lực từ người bán, điều này có thể thấy rõ trên biểu đồ của các chỉ số chứng khoán như S&P500, Dow Jones và Nasdaq Composite, trong đó BTC có mối tương quan trực tiếp. Bitcoin đi đến đâu, và từ lâu không có ai nói về bất kỳ sự độc lập nào của nó. Chính những vấn đề toàn cầu này của nền kinh tế thế giới đã dẫn đến sự sụp đổ của một số dự án tiền điện tử quan trọng, từ đó chỉ làm gia tăng sự hoảng sợ đối với những người nắm giữ tài sản kỹ thuật số.

Phân tích tình hình, Cựu giám đốc quỹ phòng hộ Cramer & Co và người dẫn chương trình Mad Money của CNBC, Jim Cramer, đã thông báo rằng Fed Hoa Kỳ đã giành được một "chiến thắng đáng kể" trong cuộc chiến chống lại tiền điện tử. “Có một mặt trận trong cuộc chiến chống lạm phát với chiến thắng xuất sắc của Fed: đó là cuộc chiến chống đầu cơ tài chính. [...] Công việc tiêu diệt tiền điện tử gần như đã hoàn thành, nhưng dường như họ vẫn chưa biết về nó,” ông nói.

Theo Glassnode, mức giảm giá kỷ lục của bitcoin trong tháng 6 gần như đã đưa phần còn lại của "khách du lịch thị trường" ra khỏi cuộc chơi, chỉ còn lại những người bán hàng "ở phía trước". Trong bối cảnh biến động hàng tháng, tình hình chỉ tồi tệ hơn trong năm 2011. Số lượng địa chỉ hoạt động hàng ngày đã giảm từ hơn 1 triệu vào tháng 11 xuống còn 870.000 hiện tại. Tốc độ tăng số lượng người tham gia giảm xuống mức chống kỷ lục 2018-19, và hiện không vượt quá 7.000 người dùng mới mỗi ngày.

Dòng chảy ra lớn nhất được ghi nhận giữa các nhà đầu tư tổ chức (các công ty có khoản đầu tư từ 1 triệu đô la), các thợ đào công khai (mở rộng sản xuất bằng tín dụng), cũng như các nhà đầu cơ và người chơi bình thường. Các tổ chức đã rút kỷ lục 188 triệu đô la từ các quỹ tiền điện tử vào tháng 6 và khối lượng “nguồn cung kém thanh khoản” đã tăng lên mức cao nhất kể từ tháng 7 năm 2017 ở mức 223.000 BTC.

Nhờ sự điều chỉnh trên thị trường chứng khoán Hoa Kỳ, bitcoin đã tăng trên 20.000 đô la vào tuần trước. Tại thời điểm viết bài đánh giá này (tối thứ Sáu, ngày 08 tháng 7), đồng tiền này đang giao dịch trong vùng 21.800 đô la. Tổng vốn hóa của thị trường tiền điện tử là 0,966 nghìn tỷ đô la (0,876 nghìn tỷ đô la một tuần trước). Chỉ số Sợ hãi & Tham lam tiền điện tử đã cải thiện một chút trong tuần, tăng từ 11 lên 20 điểm, nhưng vẫn nằm trong Vùng Sợ hãi Cực độ.

Tương lai của tiền điện tử chính là gì? Theo Timothy Peterson, giám đốc đầu tư tại Cane Island Alternative Advisors, giá bitcoin sẽ tiếp tục giảm trong những tháng tới dưới sức ép của yếu tố Mỹ. Theo tính toán của chuyên gia, xác suất suy thoái ở Hoa Kỳ đã tăng lên 70%, tương ứng, vốn sẽ tiếp tục để lại các tài sản rủi ro và giá BTC có thể giảm 20% hoặc thậm chí 40% vào cuối mùa hè. Nhớ lại rằng, theo các nhà nghiên cứu của Arcane Research, tiềm năng giảm giá của bitcoin vẫn còn cho đến khi ở mức 10.350 USD.

Nhà tài chính Michael Burry, người đã dự đoán cuộc khủng hoảng thế chấp năm 2007, cũng thừa nhận rằng tình hình thị trường hiện tại chỉ là giữa chu kỳ giảm giá. Nhà đầu tư này, người đã trở thành nguyên mẫu của anh hùng trong bộ phim "The Big Short", tin rằng đồng tiền mã hóa đầu tiên có thể tiếp tục giảm giá. «Được điều chỉnh theo lạm phát, nửa đầu năm 2022 S&P500 giảm 25-26%, và Nasdaq giảm 34-35%, Bitcoin giảm 64-65%. Đó là nhiều lần nén. Tiếp theo, nén thu nhập. Vì vậy, có lẽ đã đi được nửa chặng đường,” Burry viết.

Các chuyên gia của Deutsche Bank tin rằng giá bitcoin có thể tăng lên mức 28.000 USD chỉ vào cuối năm 2022. Và họ cũng cho rằng sự tăng trưởng này cùng với sự tăng trưởng của thị trường chứng khoán Mỹ. Theo ý kiến của họ, các chỉ số Nasdaq-100 và S&P500 sẽ có thể phục hồi về mức tháng 1 vào cuối năm và kéo bitcoin theo.

Dự báo của Nikolaos Panigirtsoglou, đại diện của một ngân hàng khác, chiến lược gia của JPMorgan, có vẻ khá chính xác. Anh ấy thừa nhận rằng điều tồi tệ nhất của thị trường gấu có thể đã qua, khi những người chơi mạnh mẽ trong ngành công nghiệp tiền điện tử “giải cứu” những người yếu kém để ngăn chặn “sự lây nhiễm”. Chuyên gia có thể lưu ý đến sự quan tâm của sàn giao dịch tiền điện tử FTX trong việc mua nền tảng đích BlockFi. Các phương tiện truyền thông cũng đề cập đến nhà môi giới trực tuyến Robinhood như một mục tiêu cho việc tiếp quản. Trước đây, sàn giao dịch FTX đã hỗ trợ nhà môi giới tiền điện tử Voyager Digital. Panigirtzoglou cũng nói thêm rằng "dư âm của quá trình xóa nợ sẽ tiếp tục trong một thời gian", trích dẫn sự vỡ nợ của quỹ đầu cơ Three Arrows Capital.

Nhà giao dịch tiền điện tử Rekt Capital đang đợi thị trường hết người bán vào một thời điểm nào đó và các nhà đầu tư dài hạn sẽ có thể mua BTC trong phạm vi giá mang lại phần thưởng tối đa. “Trong lịch sử, đường trung bình động 200 tuần được coi là chỉ báo đáy của BTC. Mọi thứ có thể hơi khác trong chu kỳ hiện tại. Thay vì chạm đáy ở SMA200, bitcoin có thể hình thành một phạm vi vĩ mô bên dưới nó. Trên thực tế, bất cứ điều gì dưới đây sẽ đại diện cho cơ hội mua cao điểm,” Rekt Capital viết.

Nhà giao dịch lưu ý rằng mặc dù bitcoin vẫn đang trong xu hướng giảm mạnh, nhưng các điều kiện tiên quyết cho một chu kỳ tăng giá mới cuối cùng sẽ mở ra: “Bitcoin có thể vẫn đang trong giai đoạn tăng tốc xu hướng giảm và nó sẽ diễn ra trước giai đoạn hợp nhất nhiều tháng, tiếp theo là giai đoạn của một xu hướng vĩ mô mới đi lên.”

Tất cả các dự báo trên đều chỉ ra rằng sẽ mất ít nhất vài tháng để chờ đợi một đợt tăng giá mới. Tuy nhiên, cựu nhà môi giới chứng khoán Jordan Belfort khuyên rằng hãy kiên nhẫn không phải trong vài tháng mà trong nhiều năm. “Nếu bạn nhìn xa hơn chân trời 24 tháng, bạn chắc chắn có thể kiếm tiền nếu may mắn. Nếu bạn mất khoảng thời gian ba hoặc năm năm, tôi sẽ bị sốc nếu bạn không kiếm tiền, bởi vì các nguyên tắc cơ bản của bitcoin là không thể lay chuyển,” ông nói và giải thích rằng nguồn cung của loại tiền điện tử đầu tiên bị giới hạn ở 21 triệu tiền xu kỹ thuật số, và lạm phát trên thế giới tiếp tục tăng.

Nhớ lại rằng trước đó Jordan Belfort đã bị kết tội gian lận liên quan đến thị trường chứng khoán. Cuốn hồi ký của ông đã truyền cảm hứng cho đạo diễn Martin Scorsese tạo ra bộ phim nổi tiếng The Wolf of Wall Street. Nhưng nếu trước đó nhà môi giới này vi phạm luật, thì bây giờ anh ta tích cực vận động cho một quy định rõ ràng về tài sản tiền điện tử.

Charlie Erith, Giám đốc điều hành của công ty đầu tư ByteTree, có cùng quan điểm với Belfort’s. Giống như The Wolf of Wall Street, ông đã nhìn xa về tương lai, xác định bitcoin và vàng là những thành phần quan trọng của danh mục đầu tư dài hạn. Không phải vì chúng được đảm bảo sẽ tăng giá, mà vì chúng hoạt động như một thứ bảo hiểm chống lại những sai lầm trong thời đại lạm phát. Tuy nhiên, theo nhà tài chính, phần lớn sẽ phụ thuộc vào chính sách của Cục Dự trữ Liên bang Mỹ và các ngân hàng trung ương khác.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn để làm việc trong thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính rất rủi ro và có thể dẫn đến mất hoàn toàn số tiền đã ký gửi.

Quay lại Quay lại