EUR/USD: ECB kích hoạt sự sụp đổ của đồng Euro

- Tuần vừa qua được đánh dấu bằng hai sự kiện quan trọng. Đầu tiên là việc công bố dữ liệu Chỉ số giá tiêu dùng (CPI) tại Mỹ vào ngày 13/9. Thứ hai là cuộc họp của Hội đồng quản trị Ngân hàng Trung ương châu Âu (ECB) vào ngày 14/9.

Liên quan đến sự kiện đầu tiên, CPI hàng năm ở Mỹ đã tăng từ 3,2% trong tháng 7 lên 3,7% trong tháng 8, vượt dự báo thị trường là 3,6%. Trên cơ sở hàng tháng, CPI tăng từ 0,2% lên 0,6%, hoàn toàn phù hợp với kỳ vọng của thị trường. Thị trường tài chính phản ứng tương đối dè dặt với dữ liệu này. Theo CME Group, có 78,5% khả năng Ủy ban Thị trường mở Liên bang (FOMC) sẽ duy trì lãi suất cơ bản ở mức hiện tại là 5,50% mỗi năm trong cuộc họp vào ngày 20 tháng 9. Tuy nhiên, số liệu thống kê CPI cung cấp cho cơ quan quản lý vẫn còn dư địa để thực hiện chính sách thắt chặt tiền tệ trong tương lai. Nếu lạm phát ở Hoa Kỳ tiếp tục tăng, khả năng cao là Cục Dự trữ Liên bang sẽ tăng lãi suất tái cấp vốn thêm 25 điểm cơ bản (bps). Điều này đặc biệt có thể xảy ra khi nền kinh tế Hoa Kỳ đang cho thấy sự tăng trưởng ổn định và thị trường lao động quốc gia vẫn mạnh mẽ. Số đơn xin trợ cấp thất nghiệp ban đầu được công bố là 220 nghìn, thấp hơn mức dự báo là 225 nghìn.

Sự kiện thứ hai gây ra phản ứng dễ thay đổi hơn đáng kể. Vào thứ Năm, ngày 14 tháng 9, ECB đã tăng lãi suất cơ bản đối với đồng euro thêm 25 điểm cơ bản (bps) lần thứ 10 liên tiếp, từ 4,25% lên 4,50%. Đây là mức cao nhất mà nó đạt được kể từ năm 2001. Các chuyên gia có nhiều ý kiến khác nhau về động thái này, cho rằng nó là diều hâu hoặc ôn hòa. Tuy nhiên, về mặt lý thuyết, việc tăng lãi suất đáng lẽ phải hỗ trợ đồng tiền chung châu Âu. Ngược lại, EUR/USD giảm xuống dưới mốc 1,0700, ghi nhận mức thấp cục bộ là 1,0631. Lần cuối cùng nó đạt đến độ sâu như vậy là vào mùa xuân năm 2023.

Sự sụt giảm của đồng euro được cho là do những bình luận ôn hòa của lãnh đạo ECB. Từ những điều này, người ta có thể suy luận rằng ngân hàng trung ương đã đưa lãi suất lên mức mà nếu duy trì trong thời gian dài sẽ đưa lạm phát trong khu vực đồng tiền chung châu Âu xuống mục tiêu 2,0%. Tuyên bố của Chủ tịch ECB Christine Lagarde, “Tôi không nói rằng chúng ta đang ở mức lãi suất cao nhất” đã không gây được ấn tượng với các nhà đầu tư. Họ kết luận rằng mức tăng hiện tại lên 4,50% có thể là bước cuối cùng trong chu kỳ thắt chặt chính sách tiền tệ này. Do đó, trong bối cảnh Cục Dự trữ Liên bang vẫn có thể tăng lãi suất lên 5,75%, những nhà đầu cơ giá xuống EUR/USD đã giành được lợi thế rõ rệt.

Động lực giảm giá thậm chí còn gia tăng hơn nữa sau khi dữ liệu được công bố hôm thứ Năm cho thấy doanh số bán lẻ của Hoa Kỳ trong tháng 8 đã tăng 0,6% so với tháng trước (MoM), vượt đáng kể so với dự báo 0,2%. Đồng thời, Chỉ số giá sản xuất (PPI) trong tháng 8 tăng 0,7%, cũng vượt kỳ vọng và mức đọc trước đó là 0,4%.

"Chúng tôi dự đoán rằng sức mạnh tương đối của nền kinh tế Hoa Kỳ sẽ tiếp tục gây áp lực lên EUR/USD trong những tháng tới, vì chênh lệch tăng trưởng sẽ đóng vai trò chủ đạo. Chúng tôi duy trì dự báo tỷ giá chéo sẽ ở mức 1,0600-1,0300 trong vòng 6-12 tháng tới”, các chiến lược gia tại Ngân hàng Danske, một trong những ngân hàng hàng đầu Bắc Âu nhận xét. Họ tiếp tục: "Thật khó để hình dung sự thay đổi mạnh mẽ trong động lực của đồng đô la Mỹ hiện tại và với giá hàng hóa hiện đang tăng, chúng tôi có thể đạt được dự báo 6 tháng về tỷ giá chéo sớm hơn dự kiến."

Các chiến lược gia của HSBC dự đoán cặp tiền này thậm chí còn giảm nhanh hơn, dự đoán rằng nó sẽ đạt mức 1,0200 vào cuối năm nay. Theo các chuyên gia tại ING, cặp tiền này có thể giảm xuống khu vực 1.0600-1.0650 vào khoảng thời gian diễn ra cuộc họp của Cục Dự trữ Liên bang vào tuần tới. Họ viết: “Chúng tôi tin rằng, ở giai đoạn này, tỷ giá EUR/USD sẽ ngày càng bị ảnh hưởng bởi đồng đô la”. "Các thị trường đã nhận ra rằng ECB rất có thể đã đạt đến mức lãi suất cao nhất, điều đó có nghĩa là dữ liệu của Eurozone sẽ trở nên ít liên quan hơn. Chúng ta có thể thấy EUR/USD tăng trở lại vào hôm nay [15 tháng 9], nhưng sẽ quay trở lại khu vực 1,0600/1,0650 xung quanh ngày diễn ra cuộc họp của Cục Dự trữ Liên bang có vẻ rất có thể xảy ra."

Tính đến thời điểm viết bài đánh giá này, vào tối thứ Sáu, ngày 15 tháng 9, tỷ giá này thực sự đã tăng và kết thúc khoảng thời gian giao dịch 5 ngày ở mức 1,0660. 55% chuyên gia ủng hộ việc tiếp tục điều chỉnh đi lên, trong khi 45% đồng ý với quan điểm của các nhà kinh tế ING và bỏ phiếu cho sự suy giảm của cặp này. Về phân tích kỹ thuật, hầu như không có gì thay đổi trong tuần qua. Trong số các chỉ báo xu hướng và bộ dao động trên khung thời gian D1, 100% vẫn thiên về đồng tiền Mỹ và có màu đỏ. Tuy nhiên, 25% chỉ báo mới nhất báo hiệu rằng cặp tiền này đang bị bán quá mức. Hỗ trợ ngay lập tức cho cặp này nằm ở khu vực 1.0620-1.0630, tiếp theo là 1.0515-1.0525, 1.0480, 1.0370 và 1.0255. Những nhà đầu cơ giá lên sẽ gặp phải ngưỡng kháng cự trong vùng 1,0680-1,0700, sau đó ở các mức 1,0745-1,0770, 1,0800, 1,0865, 1,0895-1,0925, 1,0985 và 1,1045.

Tuần sắp tới sẽ có nhiều sự kiện. Vào thứ Ba, ngày 19 tháng 9, dữ liệu lạm phát tiêu dùng (CPI) của khu vực Eurozone sẽ được công bố. Không còn nghi ngờ gì nữa, ngày quan trọng nhất trong tuần và thậm chí cả những tháng sắp tới sẽ là Thứ Tư, ngày 20 tháng 9, khi cuộc họp FOMC của Cục Dự trữ Liên bang sẽ diễn ra. Ngoài quyết định về lãi suất, các nhà đầu tư còn mong đợi thu thập được thông tin có giá trị từ các dự báo dài hạn của FOMC cũng như trong cuộc họp báo do ban lãnh đạo Cục Dự trữ Liên bang chủ trì. Vào Thứ Năm, ngày 21 tháng 9, dữ liệu về số đơn xin trợ cấp thất nghiệp ban đầu truyền thống sẽ được công bố tại Hoa Kỳ, cùng với Chỉ số Hoạt động Sản xuất của Ngân hàng Dự trữ Liên bang Philadelphia. Thứ Sáu hứa hẹn sẽ có nhiều số liệu thống kê về hoạt động kinh doanh, với việc công bố dữ liệu PMI cho Đức, Khu vực đồng Euro và Hoa Kỳ.

GBP/USD: Đang chờ cuộc họp của Ngân hàng Anh

- Theo số liệu thống kê gần đây, nền kinh tế Anh đang trải qua giai đoạn đầy thử thách. Một số nhà phân tích giàu cảm xúc hơn thậm chí còn mô tả tình trạng của nó là rất nghiêm trọng. GBP/USD tiếp tục giảm trong bối cảnh dữ liệu GDP đáng thất vọng của nước này. Theo số liệu mới nhất do Văn phòng Thống kê Quốc gia (ONS) công bố vào thứ Tư, ngày 13 tháng 9, nền kinh tế Anh ký hợp đồng -0,5% trên cơ sở hàng tháng, so với mức giảm dự kiến là -0,2%.

Ngày hôm trước, vào thứ Ba, ONS đã công bố dữ liệu đáng thất vọng không kém liên quan đến thị trường lao động. Tỷ lệ thất nghiệp trong ba tháng tính đến tháng 7 đã tăng lên 4,3%, so với con số 4,2% trước đó. Việc làm giảm 207.000 việc làm, trong khi nền kinh tế mất 66.000 việc làm một tháng trước đó. Dự báo đồng thuận của thị trường là giảm 185.000 việc làm.

Nỗ lực chống lạm phát của Ngân hàng Anh (BoE) có vẻ khá khiêm tốn. Mặc dù tốc độ tăng giá hàng năm ở Anh đã giảm từ 7,9% xuống 6,8% (thấp nhất kể từ tháng 2 năm 2022), lạm phát vẫn cao nhất trong số các nước G7. Hơn nữa, Chỉ số giá tiêu dùng (CPI) cốt lõi không thay đổi so với tháng trước ở mức 6,9% so với cùng kỳ năm ngoái, chỉ thấp hơn 0,2% so với mức đỉnh thiết lập hai tháng trước đó.

Sarah Briden, Phó Thống đốc BoE, tin rằng "rủi ro lạm phát […] hiện đang tăng lên" và nó sẽ chỉ đạt mức mục tiêu 2% trong hai năm kể từ bây giờ. Trong khi đó, theo số liệu khảo sát hàng quý, chỉ có 21% dân số nước này hài lòng với những gì Ngân hàng Anh đang làm để kiểm soát tăng trưởng giá cả. Điều này đánh dấu mức thấp kỷ lục mới.

Các nhà phân tích tại Scotiabank của Canada tin rằng tỷ giá GBP/USD giảm có thể tiếp tục ở mức 1,2100 trong những tuần tới và xa hơn nữa là 1,2000. Các nhà kinh tế tại ngân hàng Societe Generale của Pháp cũng có quan điểm tương tự. Theo họ, mặc dù việc giảm xuống mức 1,1500 dường như khó xảy ra nhưng cặp tiền này rất có thể đạt tới mức 1,2000.

GBP/USD kết thúc tuần qua ở mức 1,2382. Dự báo trung bình cho thấy rằng 50% các nhà phân tích kỳ vọng cặp tiền này sẽ điều chỉnh đi lên, 35% dự đoán xu hướng đi xuống tiếp theo và 15% còn lại hướng về phía bên phải. Trên biểu đồ D1, 100% chỉ báo xu hướng và bộ dao động có màu đỏ, với 15% cho thấy cặp tiền này nằm trong vùng quá bán. Nếu cặp tiền tiếp tục di chuyển về phía dưới, nó sẽ gặp các mức và vùng hỗ trợ tại 1.2300-1.2330, 1.2270, 1.2190-1.2210, 1.2085, 1.1960 và 1.1800. Trong trường hợp điều chỉnh tăng, cặp tiền này sẽ gặp ngưỡng kháng cự tại 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760 và 1.2800-1.2815.

Trong số các sự kiện quan trọng liên quan đến nền kinh tế Vương quốc Anh, nổi bật là việc công bố Chỉ số giá tiêu dùng (CPI) vào thứ Tư, ngày 20 tháng 9. Chỉ báo lạm phát này chắc chắn sẽ tác động đến quyết định lãi suất của Ngân hàng Anh (dự báo tăng 25 điểm cơ bản, từ 5,25% lên 5,50%). Cuộc họp của BoE sẽ diễn ra vào Thứ Năm, ngày 21 tháng 9. Ngoài ra, vào cuối tuần làm việc, dữ liệu về doanh số bán lẻ và Chỉ số Nhà quản lý Mua hàng (PMI) của Vương quốc Anh sẽ được công bố.

USD/JPY: Chưa có bất ngờ nào được mong đợi từ Ngân hàng Nhật Bản

- Kể từ đầu năm nay, đồng yên đã dần mất vị thế so với đồng đô la Mỹ, với tỷ giá USD/JPY quay trở lại mức của tháng 11 năm 2022. Điều đáng chú ý là cách đây một năm, ở thời điểm đỉnh cao này, Ngân hàng Nhật Bản (BoJ) đã khởi xướng các biện pháp can thiệp tiền tệ tích cực. Tuy nhiên, năm nay, BoJ cho đến nay chỉ can thiệp bằng lời nói, mặc dù khá tích cực: các quan chức cấp cao của Nhật Bản thường xuyên đưa ra những bình luận công khai.

Trong cuộc phỏng vấn gần đây với báo Yomiuri, Thống đốc BoJ Kazuo Ueda tuyên bố rằng ngân hàng trung ương có thể từ bỏ chính sách lãi suất âm nếu kết luận rằng mục tiêu lạm phát bền vững ở mức 2% đã đạt được. Theo Ueda, đến cuối năm, cơ quan quản lý sẽ có đủ dữ liệu để đánh giá liệu các điều kiện đã chín muồi để thay đổi chính sách hay chưa.

Sự can thiệp bằng lời nói này đã có tác động: thị trường phản ứng bằng việc đồng yên tăng giá. Tuy nhiên, "ma thuật" chỉ tồn tại trong thời gian ngắn và USD/JPY sớm tiếp tục quỹ đạo đi lên, kết thúc kỳ giao dịch 5 ngày ở mức 147,84.

Các nhà kinh tế tại Ngân hàng Danske tin rằng môi trường toàn cầu ủng hộ đồng yên Nhật và dự báo tỷ giá USD/JPY sẽ giảm xuống 130,00 trong khoảng thời gian 6-12 tháng. Họ cho biết: “Chúng tôi tin rằng lợi suất ở Mỹ đang đạt đỉnh hoặc gần với mức đó, đây là lý do chính cho quan điểm giảm giá của chúng tôi đối với USD/JPY”. “Ngoài ra, trong điều kiện kinh tế toàn cầu hiện nay, nơi tỷ lệ tăng trưởng và lạm phát đang giảm, lịch sử cho thấy đây là những điều kiện thuận lợi cho đồng Yên Nhật”. Ngân hàng Danske cũng dự đoán rằng một cuộc suy thoái có thể bắt đầu ở Hoa Kỳ trong vòng hai quý tới, khiến Cục Dự trữ Liên bang phải cắt giảm lãi suất bằng đồng đô la. Cho đến khi Cục Dự trữ Liên bang kết thúc chu kỳ nới lỏng, Ngân hàng Nhật Bản dự kiến sẽ duy trì chính sách tiền tệ không thay đổi. Vì vậy, bất kỳ hành động nào từ BoJ trước nửa cuối năm 2024 là khó có thể xảy ra.

Đối với các dự báo ngắn hạn, Societe Generale không loại trừ khả năng sau quyết định FOMC của Cục Dự trữ Liên bang vào ngày 20 tháng 9, USD/JPY có thể tiến gần hơn đến mốc 150,00. Đối với cuộc họp của Ngân hàng Trung ương Nhật Bản vào thứ Sáu, ngày 22 tháng 9, không có bất ngờ nào được mong đợi và nó có thể sẽ liên quan đến một đợt can thiệp bằng lời nói khác. Trong khi đó, đại đa số chuyên gia được khảo sát (80%) tin rằng nếu lãi suất của Cục Dự trữ Liên bang không thay đổi thì USD/JPY có khả năng cao sẽ điều chỉnh giảm. Chỉ 10% kỳ vọng cặp tiền này sẽ tiếp tục quỹ đạo đi lên, trong khi 10% khác có quan điểm trung lập. Tất cả các chỉ báo xu hướng và bộ dao động trên khung thời gian D1 đều có màu xanh lục, mặc dù 10% trong số này đang báo hiệu tình trạng mua quá mức.

Các mức hỗ trợ gần nhất nằm trong vùng 146,85-147,00, tiếp theo là 145,90-146,10, 145,30, 144,50, 143,75-144,05, 142,90-143,05, 142,20, 141,40-141,75, 140,60-140. 75, 138,95-139,05 và 137,25-137,50. Vùng kháng cự gần nhất là 147,95-148,00, tiếp theo là 148,45, 148,85-149,10, 150,00 và cuối cùng là mức cao nhất tháng 10 năm 2022 là 151,90.

Chúng tôi đã đề cập đến cuộc họp của Ngân hàng Trung ương Nhật Bản vào ngày 22 tháng 9. Không có dữ liệu kinh tế quan trọng nào liên quan đến tình trạng nền kinh tế Nhật Bản dự kiến được công bố trong tuần tới. Tuy nhiên, các nhà giao dịch nên lưu ý rằng Thứ Hai, ngày 18 tháng 9, là ngày nghỉ lễ ở Nhật Bản do quốc gia này thực hiện Ngày Tôn trọng Người cao tuổi.

TIỀN ĐIỆN TỬ: Death Cross và nghịch lý Bitcoin

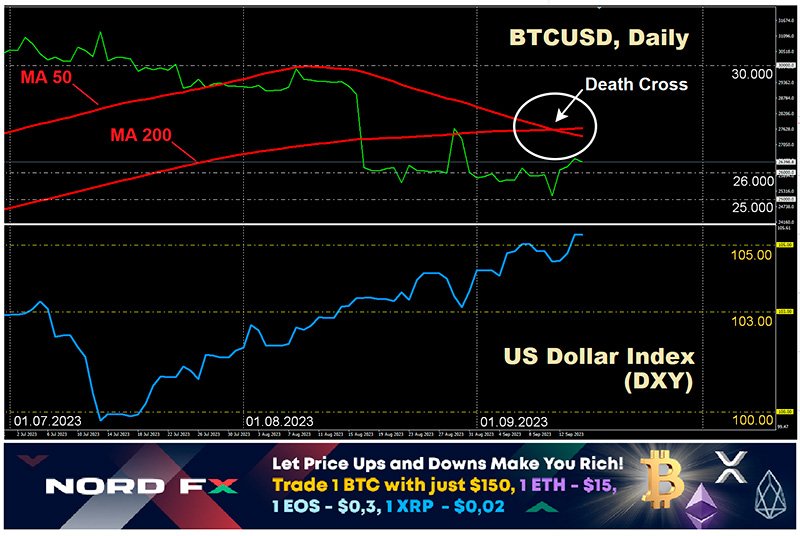

- "Death Cross", được biểu thị bằng giao điểm của đường trung bình động 50 ngày và 200 ngày, đã xuất hiện trên biểu đồ hàng ngày của bitcoin. Mô hình này xuất hiện lần cuối vào giữa tháng 1 năm 2022 và sau đó là giá bitcoin giảm gần gấp ba lần vào tháng 11, điều này gây lo ngại. Điều thú vị là một Death Cross tương tự đã được quan sát vào tháng 7 năm 2021, nhưng không làm giá giảm, mang lại sự yên tâm nhất định.

Tuần hiện tại trên thị trường tiền điện tử được đánh dấu bằng sự biến động cao, với khối lượng giao dịch của tiền điện tử hàng đầu đạt 15 tỷ USD. Mức độ hoạt động như vậy thường chỉ được nhìn thấy xung quanh các sự kiện kinh tế vĩ mô lớn. Trong trường hợp này, chúng bao gồm việc công bố dữ liệu lạm phát của Hoa Kỳ vào thứ Tư, ngày 13 tháng 9 và cuộc họp sắp tới của Cục Dự trữ Liên bang vào ngày 20 tháng 9.

Biểu đồ hàng tuần của BTC/USD cho thấy các xu hướng sau. Vào thứ Hai, ngày 11 tháng 9, giá bitcoin đã giảm xuống dưới 25.000 USD, bất chấp đồng đô la suy yếu và chỉ số chứng khoán tăng. Sự suy giảm này được thúc đẩy bởi những tin đồn rằng sàn giao dịch FTX gây tranh cãi đang có kế hoạch bán tài sản kỹ thuật số như một phần của thủ tục phá sản. Vào thứ Ba, các nhà đầu tư đã tiếp tục mua ở mức thấp hơn, đẩy giá đồng xu lên trên 26.500 USD. Vào thứ Năm, sau quyết định về lãi suất của ECB, bitcoin tiếp tục củng cố vị thế của mình, đạt mức cao nhất là 26.838 USD. Điều này xảy ra ngay cả khi đồng đô la đang mạnh lên.

Trên thực tế, động thái giá gần đây khá nghịch lý. Hãy tưởng tượng BTC/USD như một bộ cân. Khi một bên trở nên nặng hơn, nó sẽ giảm xuống trong khi bên kia lại tăng lên. Tuy nhiên, chúng tôi đã chứng kiến cả hai bên đồng loạt đi xuống và đi lên. Theo một số nhà phân tích, không có lý do cơ bản nào đằng sau những chuyển động bitcoin này. Với tính thanh khoản thấp và vốn hóa thị trường giảm, tài sản này chỉ đơn thuần được "chuyển" từ nhóm đầu cơ này sang nhóm đầu cơ khác.

Ngay cả lời khai của Gary Gensler, Chủ tịch Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC), trước Thượng viện Hoa Kỳ cũng không khiến những người tham gia thị trường lo sợ. Ông tuyên bố rằng phần lớn tiền điện tử thuộc thẩm quyền của cơ quan ông. Do đó, tất cả các trung gian trên thị trường, sàn giao dịch, nhà môi giới, đại lý và cơ quan thanh toán bù trừ đều phải đăng ký với SEC.

Gensler đã so sánh tình trạng hiện tại của ngành công nghiệp tiền điện tử với những năm “miền Tây hoang dã” của đầu thế kỷ 20, khi luật pháp về thị trường chứng khoán vẫn đang được phát triển. Trong những năm đó, cơ quan này đã thực hiện một loạt các biện pháp thực thi nghiêm ngặt để kiềm chế ngành này và nhiều vụ việc đã phải đưa ra tòa. Chủ tịch SEC cho biết ngày nay cần có những biện pháp tương tự, không chỉ nhằm răn đe doanh nghiệp mà còn để bảo vệ các nhà đầu tư. (Điều đáng chú ý là, theo Giám đốc điều hành Ripple, Brad Garlinghouse, SEC phải chịu trách nhiệm về việc Hoa Kỳ trở thành một trong những “nơi tồi tệ nhất” để triển khai các dự án tiền điện tử.)

Nhưng ngoài SEC, còn có các cơ quan quản lý khác, chẳng hạn như Cục Dự trữ Liên bang. Rõ ràng là các quyết định và dự báo của Fed, sẽ được công bố vào ngày 20 tháng 9, sẽ tác động đến động lực của các tài sản rủi ro, bao gồm cả tiền điện tử. Mike McGlone, Chiến lược gia vĩ mô cấp cao tại Bloomberg Intelligence, đã cảnh báo các nhà đầu tư rằng tương lai gần của lĩnh vực tiền điện tử có vẻ đầy thách thức. Theo ông, tài sản kỹ thuật số đã trở nên phổ biến trong thời kỳ lãi suất gần như bằng 0. Tuy nhiên, khi chính sách tiền tệ thay đổi, thách thức có thể nảy sinh đối với ngành. McGlone chỉ ra rằng lợi suất trái phiếu kho bạc Hoa Kỳ dự kiến sẽ đạt 5,45% vào tháng 11, dựa trên các hợp đồng tương lai. Ngược lại, từ năm 2011 đến năm 2021, tỷ suất này chỉ khoảng 0,6% hàng năm, giai đoạn mà bitcoin và các tài sản kỹ thuật số khác chứng kiến sự tăng trưởng đáng kể. Do đó, dòng tiền thanh khoản chảy ra từ tiền điện tử sẽ không có gì đáng ngạc nhiên.

Một lần nữa, nhiều nhà phân tích đưa ra dự báo tích cực trong trung và dài hạn nhưng lại đưa ra triển vọng tiêu cực trong ngắn hạn. Michael Van De Poppe, người sáng lập công ty liên doanh Eight, dự đoán sự điều chỉnh giá cuối cùng đối với tiền điện tử hàng đầu trước một đợt tăng giá sắp xảy ra. Theo ông, nếu phe gấu cố gắng vượt qua đường trung bình động hàm mũ, hiện ở mức 24.689 USD, đồng tiền này có thể giảm xuống mức thấp nhất là 23.000 USD trong trường hợp xấu nhất. Van De Poppe tin rằng đợt điều chỉnh sắp tới này là cơ hội cuối cùng để mua bitcoin ở mức giá thấp.

Dan Gambardello, người sáng lập Crypto Capital Venture, dự đoán rằng chu kỳ tăng giá tiếp theo có thể là chu kỳ ấn tượng nhất trên thị trường tiền điện tử. Tuy nhiên, ông cũng nhắc nhở các nhà đầu tư rằng thị trường tiền điện tử tuân theo chu kỳ và dường như đang trong giai đoạn tích lũy. Vì điều này, Gambardello cảnh báo rằng có khả năng giá bitcoin có thể giảm xuống còn 21.000 USD trong những tuần tới. Ông cho rằng sự suy giảm tiềm năng này là do sự thao túng thị trường của những người chơi lớn, những người có thể đang đẩy giá xuống để tích lũy tiền xu trước đợt tăng giá tiếp theo.

Theo một chuyên gia nổi tiếng có tên CrypNuevo, tiền điện tử hàng đầu có thể sớm đạt mốc 27.000 USD. Tuy nhiên, nhà phân tích nhấn mạnh rằng đây có thể là một động thái sai lầm và dự kiến giá sẽ giảm xuống khoảng 24.000 USD sau đó. (Điều đáng chú ý là vào ngày 17 tháng 8, giá BTC đã vượt qua đường xu hướng tăng dần bắt đầu vào tháng 12 năm 2022 và ổn định dưới mức đó, cho thấy nguy cơ cao về xu hướng giảm giá kéo dài.)

Đối với triển vọng ngắn hạn của altcoin hàng đầu, chúng cũng có vẻ kém lạc quan. Các nhà phân tích tại Matrixport đã cảnh báo rằng nếu ETH giảm xuống còn 1.500 USD, con đường đạt tới 1.000 USD sẽ rộng mở: một mức mà các chuyên gia cho là hợp lý dựa trên dự đoán doanh thu của họ cho hệ sinh thái chuỗi khối Ethereum. Matrixport lưu ý rằng ETH không phải là “đồng tiền siêu tốt” có khả năng chống lại lạm phát, vì số lượng coin được đúc vào tuần trước đã vượt quá số lượng bị đốt cháy là 4.000. Điều này thể hiện sự sai lệch so với mô hình giảm phát mà blockchain đã áp dụng với quá trình chuyển đổi thuật toán đồng thuận từ Proof of Work (PoW) sang Proof of Stake (PoS).

Nhà phân tích Benjamin Cowen đặt mục tiêu thậm chí còn thấp hơn. Ông tuyên bố rằng Ethereum đang trên bờ vực “biến động cực độ”, có khả năng giảm mạnh xuống mức từ 800 đến 400 USD vào cuối năm nay. Lý do vẫn như cũ: khả năng sinh lời của các nền tảng blockchain được xây dựng trên công nghệ hợp đồng thông minh ETH có thể giảm. Theo Cowen, cả phe bò và phe gấu ETH đều “đã gặp sự cố và không thể thực hiện được chiến lược của mình”, điều này sẽ dẫn đến việc cả hai bên đều phải chịu khoản lỗ vào cuối năm 2023.

Với ba tháng rưỡi còn lại cho đến cuối năm, trạng thái hiện tại của thị trường tại thời điểm viết bài đánh giá này, tối thứ Sáu, ngày 15 tháng 9, cho thấy ETH/USD giao dịch quanh mức 1.620 USD và BTC/USD ở mức 26.415 USD. Tổng vốn hóa thị trường của thị trường tiền điện tử ở mức 1,052 nghìn tỷ USD, tăng từ mức 1,043 nghìn tỷ USD một tuần trước. Tiền điện tử hàng đầu chiếm 48,34% thị trường, trong khi altcoin chính chiếm 18,84%. Chỉ số Sợ hãi & Tham lam về tiền điện tử đối với bitcoin vẫn nằm trong vùng 'Sợ hãi' ở mức 45 điểm, mặc dù đang nhích gần hơn đến vùng 'Trung lập' (là 46 điểm một tuần trước).

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.

Quay lại Quay lại