EUR/USD: Ngày 14 tháng 11 - Ngày đen tối đối với đồng đô la

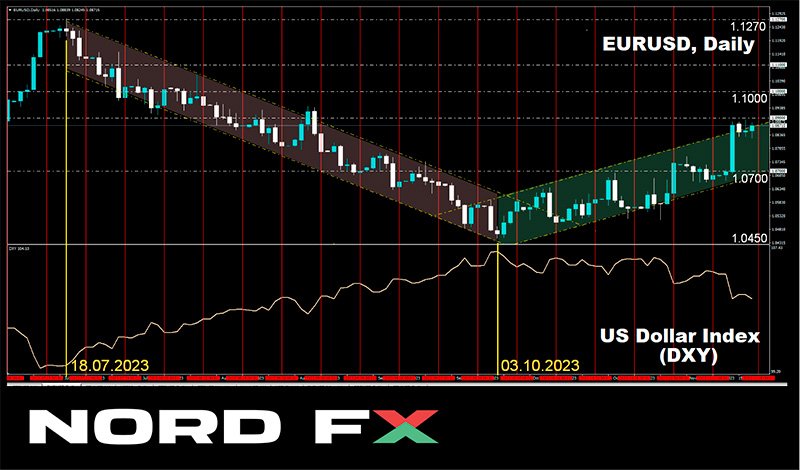

- Trong lần đánh giá trước, đại đa số các chuyên gia bày tỏ quan điểm ủng hộ việc đồng tiền Mỹ tiếp tục suy yếu. Lời tiên đoán này đã thành hiện thực. Báo cáo Lạm phát tiêu dùng ở Hoa Kỳ, được công bố vào thứ Ba, ngày 14 tháng 11, đã lật đổ Chỉ số Đô la (DXY) từ 105,75 xuống 103,84. Theo Bank of America, đây đánh dấu đợt bán tháo đồng đô la đáng kể nhất kể từ đầu năm. Đương nhiên, điều này có tác động, bao gồm cả động lực của EUR/USD, đánh dấu ngày hôm nay bằng một nến tăng ấn tượng, tăng gần 200 điểm.

Đáng chú ý là cách đây đúng một năm, sau khi công bố số liệu về lạm phát tháng 10, lợi suất trái phiếu Mỹ giảm mạnh, chỉ số chứng khoán tăng vọt và đồng USD sụt giảm đáng kể so với các tiền tệ lớn trên thế giới. Và lịch sử đã lặp lại. Lần này, Chỉ số giá tiêu dùng (CPI) ở Mỹ trong tháng 10 đã giảm từ 0,4% xuống 0% (m/m) và tính theo năm, chỉ số này giảm từ 3,7% xuống 3,2%. CPI lõi cùng kỳ giảm từ 4,1% xuống 4,0%: mức thấp nhất kể từ tháng 9/2021.

Trên thực tế, lạm phát giảm 0,1% là không đáng kể. Tuy nhiên, phản ứng mạnh mẽ của thị trường cho thấy đồng đô la đã bị mua quá mức như thế nào. Như các nhà phân tích tại ING (Internationale Nederlanden Groep) viết, xu hướng tăng giá mạnh mẽ trong quý 3 năm nay đã khiến đồng đô la tăng 4,9%. Giữ đồng đô la mạnh là điều dễ dàng nhờ lãi suất cao và lợi suất trái phiếu kho bạc Hoa Kỳ tăng.

Nhưng mọi thứ đều kết thúc vào một lúc nào đó. Số liệu công bố ngày 14/11 khẳng định áp lực lạm phát đang suy yếu và thuyết phục thị trường rằng Cục Dự trữ Liên bang (FRS) sẽ không tăng lãi suất cơ bản nữa. Hơn nữa, những người tham gia thị trường hiện không loại trừ khả năng cơ quan quản lý có thể chuyển sang nới lỏng chính sách tiền tệ không phải vào giữa mùa hè tới mà sớm nhất là vào mùa xuân năm sau. Các nhà kinh tế của ING tin rằng sự khởi đầu của một cuộc suy thoái ở Mỹ sẽ buộc FRS phải cắt giảm lãi suất 150 điểm cơ bản trong quý 2 năm 2024. Theo Ngân hàng MUFG, xác suất cắt giảm lãi suất vào tháng 5 năm 2024 hiện là 80%, vào tháng 3 – 30%. Mức giảm như vậy sẽ ngăn chặn đà tăng giá của đồng đô la, hỗ trợ cái gọi là tiền tệ hàng hóa và như MUFG tin tưởng, EUR/USD có thể đạt mức cao nhất là 1,1500 trong năm tới.

Về triển vọng ngắn hạn, theo các nhà kinh tế của Societe Generale, bất kể kết quả cuộc họp của Cục Dự trữ Liên bang vào ngày 13 tháng 12 và ECB vào ngày 14 tháng 12 như thế nào, xu hướng theo mùa đối với đồng euro trong tháng cuối cùng của năm 2023 là tăng giá. Tuy nhiên, đồng đô la có thể được hỗ trợ bởi tốc độ tăng trưởng yếu ở khu vực đồng euro. Nền kinh tế Đức đang trong tình trạng trì trệ, dữ liệu GDP sơ bộ của Khu vực đồng tiền chung châu Âu cho thấy mức giảm -0,1% trong quý 3 và Ủy ban châu Âu đã hạ dự báo tăng trưởng kinh tế năm 2023 từ 0,8% xuống 0,6%. Do đó, đồng euro cũng có thể chịu áp lực từ những đồn đoán về việc cắt giảm lãi suất của ECB.

EUR/USD kết thúc tuần qua ở mức 1,0913. Hiện tại, ý kiến của các chuyên gia về tương lai trước mắt của nó được chia như sau: 60% bỏ phiếu ủng hộ việc đồng đô la mạnh lên, 25% đứng về phía đồng euro và 15% vẫn trung lập. Đối với phân tích kỹ thuật, 100% chỉ báo xu hướng và bộ dao động trên D1 có màu xanh lục, nhưng 25% trong số đó nằm trong vùng quá mua. Hỗ trợ gần nhất cho cặp này nằm ở khoảng 1,0830, sau đó là 1,0740, 1,0620-1,0640, 1,0480-1,0520, 1,0450, 1,0375, 1,0200-1,0255, 1,0130, 1,0000. Phe bò sẽ gặp phải ngưỡng kháng cự trong khu vực, sau đó là 1,0945-1,0975 và 1,1065-1,1090, 1,1150, 1,1260-1,1275.

Tuần tới, vào thứ Tư, ngày 22 tháng 11, biên bản cuộc họp cuối cùng của Ủy ban Thị trường mở Liên bang (FOMC) sẽ được công bố. Vào Thứ Năm, ngày 23 tháng 11, dữ liệu sơ bộ về hoạt động kinh doanh (PMI) ở Đức và Khu vực đồng tiền chung châu Âu sẽ được công bố và ngày hôm sau sẽ đưa ra các chỉ số tương tự từ Hoa Kỳ. Ngoài ra, các nhà giao dịch nên lưu ý rằng vào thứ Sáu tại Hoa Kỳ, các thị trường sẽ đóng cửa sớm khi cả nước cử hành Ngày Lễ Tạ ơn.

GBP/USD: Bất ngờ từ CPI của Anh

- Sự mạnh lên của đồng bảng Anh nhờ dữ liệu lạm phát của Mỹ hóa ra thậm chí còn lớn hơn so với đồng euro. Vào ngày 14 tháng 11, tỷ giá GBP/USD đã tăng 240 điểm, từ 1,2265 lên 1,2505. Đây là tin tốt cho đồng tiền của Anh. Tuy nhiên, cũng có một tin xấu: lạm phát ở Anh đang có xu hướng giảm.

Chỉ số giá tiêu dùng (CPI) tháng 10 giảm từ 0,5% xuống 0% (m/m) và giảm từ 6,7% xuống 4,6% so với cùng kỳ năm ngoái. CPI cơ bản cùng kỳ giảm từ 6,1% xuống 5,7%. Tất cả những con số này đều thấp hơn kỳ vọng và gây bất ngờ không chỉ cho thị trường mà còn cho các quan chức Anh.

Megan Greene, thành viên Ủy ban Chính sách tiền tệ của Ngân hàng Anh, tuyên bố trong một cuộc phỏng vấn với Bloomberg TV vào ngày 16 tháng 11 rằng bất chấp lạm phát hiện tại đã giảm, tốc độ tăng lương ở Anh vẫn cực kỳ cao và năng suất lao động thấp. Hai yếu tố này làm phức tạp thêm động thái hướng tới mức CPI mục tiêu là 2,0% và khiến người ta tự hỏi liệu chính sách của Ngân hàng Trung ương Anh có đủ hạn chế hay không. Theo Megan Greene, BoE có thể phải tuân thủ chính sách hạn chế lâu hơn dự kiến.

Nếu lạm phát không mang đến những bất ngờ mới, khó có khả năng Ngân hàng Trung ương Anh tiếp tục tăng lãi suất trong những tháng tới. Nhưng ngay cả khi tiếp tục giữ ở mức 5,25% hiện tại, trong khi Cục Dự trữ Liên bang bắt đầu hạ lãi suất, điều đó sẽ có lợi cho đồng bảng Anh. Tuy nhiên, ở thời điểm hiện tại, việc đưa ra bất kỳ dự báo nào cũng khá khó khăn.

Các nhà kinh tế tại Commerzbank Đức viết: “Hiện tại chúng tôi vẫn thận trọng”. "Một điều ngạc nhiên không có nghĩa là mọi thứ đã được giải quyết. Và với sự bất ổn đáng chú ý của lạm phát ở Anh, có nguy cơ tỷ lệ quay trở lại mức lạm phát mục tiêu sẽ không đồng đều. Dữ liệu tiền lương công bố hôm thứ Ba cũng xác nhận quan điểm này. Ngân hàng Anh có thể thở phào nhẹ nhõm, nhưng vẫn cần phải thận trọng."

GBP/USD kết thúc tuần qua ở mức 1,2462. Đối với dự báo trung bình của các nhà phân tích trong tương lai gần, ở đây tiếng nói của họ được chia đều: một phần ba trong số họ hướng về phía bắc, một phần ba về phía dưới và một phần ba về phía bên phải. Đối với chỉ báo xu hướng D1, 90% hướng về phía trên, 10% về hướng phía dưới. Tất cả 100% bộ dao động đều đang hướng lên, với 15% trong số chúng báo hiệu tình trạng mua quá mức. Trong trường hợp cặp tiền di chuyển về phía dưới, nó sẽ gặp các mức và vùng hỗ trợ tại 1.2390-1.2420, 1.2330, 1.2210, 1.2040-1.2085, 1.1960 và 1.1800-1.1840, 1.1720, 1.1595-1.1625, 1.1450-1.14 75. Trong trường hợp cặp tiền tăng, nó sẽ gặp phải ngưỡng kháng cự ở các mức 1,2500-1,2510, sau đó là 1,2545-1,2575, 1,2690-1,2710, 1,2785-1,2820, 1,2940 và 1,3140.

Các sự kiện trong tuần sắp tới trong lịch bao gồm bài phát biểu của Thống đốc Ngân hàng Trung ương Anh Andrew Bailey vào Thứ Ba, ngày 21 tháng 11. Ngày hôm sau sẽ chứng kiến việc công bố Báo cáo Lạm phát và thảo luận về ngân sách quốc gia, và vào Thứ Năm, ngày 23 tháng 11, dữ liệu sơ bộ về hoạt động kinh doanh (PMI) trong các lĩnh vực khác nhau của nền kinh tế Anh sẽ được công bố.

USD/JPY: Kho bạc Hoa Kỳ dự kiến sẽ giải cứu đồng Yên

- Vào ngày 13 tháng 11, USD/JPY đạt mức cao 151,90, cập nhật mức cao nhất trong nhiều tháng và quay trở lại mức giao dịch vào tháng 10 năm 2022. Tuy nhiên, dựa trên dữ liệu lạm phát của Hoa Kỳ, đồng yên đã quay trở lại.

Không giống như chỉ số CPI của Mỹ, số liệu thống kê vĩ mô từ Nhật Bản có tác động tối thiểu đến đồng yên, mặc dù có những điểm đáng chú ý cần xem xét. Chẳng hạn, GDP của nước này trong quý 3 cho thấy mức giảm -0,5% sau mức tăng trưởng 1,2% trong quý trước và dự báo là -0,1%. Trong bối cảnh đó, người đứng đầu Ngân hàng Nhật Bản (BoJ), Kadsuo Ueda, đã đưa ra một tuyên bố đáng ngạc nhiên vào thứ Sáu, ngày 17 tháng 11, nói rằng nền kinh tế nước này đang phục hồi và có khả năng sẽ tiếp tục phục hồi, mặc dù với tốc độ vừa phải.

Ueda không chắc chắn rằng đồng yên yếu có ảnh hưởng tiêu cực đến nền kinh tế Nhật Bản hay không. Ngược lại, điểm yếu này lại tác động tích cực đến xuất khẩu và lợi nhuận của các công ty Nhật Bản hoạt động trên thị trường toàn cầu. Do đó, người đứng đầu cơ quan quản lý không chắc chắn về trình tự và mức độ mà Ngân hàng Nhật Bản sẽ thay đổi chính sách tiền tệ của mình. Kadsuo Ueda nói một cách mơ hồ: “Chúng tôi sẽ xem xét việc chấm dứt chính sách YCC và lãi suất âm nếu chúng tôi có thể kỳ vọng mục tiêu lạm phát của mình sẽ đạt được trên cơ sở ổn định và bền vững”.

Trong khi đó, Bộ trưởng Tài chính Nhật Bản Sin'iti Sudzuki tuyên bố rằng ông sẵn sàng thực hiện các biện pháp cần thiết trong trường hợp áp lực đầu cơ gia tăng đối với đồng tiền quốc gia. Thứ trưởng Ryosei Akazawa ủng hộ người đứng đầu và nhắc lại rằng chính phủ sẽ can thiệp vào thị trường ngoại hối để hạn chế biến động quá mức. Lời nói của cả hai quan chức đã phần nào củng cố đồng tiền quốc gia và vào thứ Sáu, ngày 17 tháng 11, nó đã chạm đáy cục bộ ở mức 149,19. Hợp âm cuối cùng nghe cao hơn một chút – ở mức 149,56.

Hy vọng rằng BoJ cuối cùng sẽ thắt chặt chính sách tiền tệ vẫn tiếp tục tồn tại trong số những người tham gia thị trường. Ví dụ, các chiến lược gia tại Ngân hàng Danske dự đoán tỷ giá USD/JPY sẽ giảm xuống dưới mốc 140,00 trong vòng 6-12 tháng. Theo quan điểm của họ, điều này chủ yếu là do lợi suất trái phiếu dài hạn của Mỹ đã đạt đỉnh. Họ viết: “Chúng tôi hy vọng rằng trong năm tới, chênh lệch lợi suất sẽ góp phần củng cố đồng Yên Nhật”. "Ngoài ra, dữ liệu lịch sử cho thấy các điều kiện toàn cầu được đặc trưng bởi tốc độ tăng trưởng chậm lại và lạm phát sẽ tạo điều kiện thuận lợi cho đồng Yên Nhật mạnh lên."

Nói về triển vọng ngắn hạn của cặp tiền tệ này, 65% nhà phân tích kỳ vọng đồng yên sẽ mạnh hơn nữa, trong khi 35% dự đoán một đợt tăng giá mới của đồng đô la. Đối với phân tích kỹ thuật trên D1, dự báo ở đây ở mức trung lập tối đa. Cả trong số các chỉ báo xu hướng và bộ dao động, tỷ lệ giữa màu đỏ và màu xanh lá cây là 50-50. Mức hỗ trợ gần nhất nằm trong vùng 149,20, sau đó là 148,40-148,70, 146,85-147,30, 145,90-146,10, 145,30, 144,45, 143,75-144,05, 142,20. Mức kháng cự gần nhất là 150,00-150,15, sau đó là 151,70-151,90 (tối đa tháng 10 năm 2022), tiếp theo là 152,80-153,15 và 156,25.

Không có kế hoạch công bố bất kỳ số liệu thống kê quan trọng nào khác liên quan đến tình trạng nền kinh tế Nhật Bản trong tuần tới.

TIỀN ĐIỆN TỬ: Khi nào bạn sẽ trở thành triệu phú Bitcoin?

- Theo kho lưu trữ web Wayback Machine, sự gia tăng giá trị của tiền điện tử chính đã dẫn đến số lượng triệu phú bitcoin tăng gấp ba lần kể từ đầu năm. Tính đến ngày 12 tháng 11, số lượng của chúng đạt 88.628, một bước nhảy vọt đáng kể so với con số 28.084 được ghi nhận vào ngày 5 tháng 1. Đáng chú ý, giá bitcoin đã tăng từ 16.500 USD lên 37.000 USD trong thời gian này.

Bây giờ, hãy hình dung kịch bản tiềm năng được Mike Novogratz, Giám đốc điều hành Galaxy Digital hình dung, nơi vàng kỹ thuật số có thể tăng vọt lên 500.000 USD trong vòng 5 năm tới. Số lượng triệu phú có thể vượt quá một triệu? Hơn nữa, khi tỷ giá BTC vượt quá 1 triệu USD, như dự báo của Giám đốc điều hành ARK Investment, Catherine Wood, liệu chúng ta có thể gia nhập hàng ngũ những người sở hữu khối tài sản đáng mơ ước này không? Rất mong những mong muốn này sẽ thành hiện thực. Bây giờ, hãy cùng tìm hiểu lý do tại sao chúng có thể trở thành hiện thực và tại sao chúng có thể vỡ vụn thành từng mảnh.

Các chuyên gia tại Matrixport đã xác định được sáu động lực mà theo quan điểm của họ sẽ góp phần vào sự xuất hiện của BullRally trong những tháng tới. Đó là: 1) SEC phê duyệt các quỹ ETF bitcoin giao ngay với giao dịch dự kiến sẽ bắt đầu vào tháng 2 đến tháng 3 năm 2024; 2) IPO của Circle, tổ chức phát hành USDC; 3) sự chấp thuận của tòa án về việc khởi động lại sàn giao dịch FTX vào tháng 12 năm 2023 và hoạt động trở lại thực tế vào tháng 5-tháng 6; 4) mạng bitcoin giảm một nửa; 5) việc triển khai EIP-4844 sau đợt hard fork Dencun trong chuỗi khối Ethereum vào quý 1 năm 2024; 6) khả năng bắt đầu nới lỏng chính sách tiền tệ của Cục Dự trữ Liên bang Hoa Kỳ vào giữa năm 2024.

Đi sâu hơn vào hai trong số các yếu tố này, yếu tố thứ nhất và thứ tư: chúng hiện đóng vai trò quan trọng trong việc đẩy nhanh quá trình tích lũy BTC của hodler, vượt qua việc phát hành tiền mới tới 2,2 lần. Đáng chú ý, hơn 57% số tiền từ nguồn cung lưu hành đã không hoạt động trong ví trong hơn hai năm. Đồng thời, nguồn cung từ người nắm giữ ngắn hạn và giới đầu cơ đang giảm mạnh. Động lực này tạo ra sự thâm hụt đáng kể trên thị trường vàng kỹ thuật số, đẩy giá lên cao. Nhiều chuyên gia dự đoán rằng xu hướng này sẽ tăng cường đáng kể sau khi các quỹ ETF giao ngay được phê duyệt và sự kiện halving năm 2024.

Theo cơ quan phân tích Glassnode, kể từ giữa năm 2022, do giá tài sản tiền điện tử giảm, các công ty khai thác đã buộc phải bán gần như toàn bộ số tiền mà họ khai thác được để trang trải chi phí hoạt động và thanh toán các khoản nợ, lên tới khoảng 1 tỷ USD mỗi tháng. Sau khi giảm một nửa và giảm 50% phần thưởng, khối lượng này dự kiến sẽ giảm xuống còn 0,5 tỷ USD. Một số công ty có thể gặp khó khăn để duy trì hoạt động khai thác hoàn toàn. Dòng tiền mới dự kiến sẽ giảm từ 81.000 xuống 40.500 mỗi quý, càng làm trầm trọng thêm tình trạng thiếu nguồn cung và đẩy giá lên cao. Dữ liệu lịch sử chỉ ra rằng, trong năm sau sự kiện halving, giá BTC đã tăng 460% lên 7745%.

Liên quan đến dòng vốn tổ chức tiềm năng sau khi Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) phê duyệt quỹ ETF Bitcoin giao ngay, nhiều điều đã được thảo luận. Hãy cùng đi sâu vào một vài dự báo nữa. Theo các nhà phân tích tại CryptoQuant, tổng vốn hóa thị trường tiền điện tử sẽ nhanh chóng tăng thêm 1 nghìn tỷ USD trong kịch bản này. Khoảng ~1% tài sản được quản lý (AUM) từ các công ty quản lý sẽ tham gia vào thị trường bitcoin, có khả năng nâng vốn hóa thị trường của vàng kỹ thuật số lên 450-900 tỷ USD. Về mặt giá cả, điều này cho thấy mức tăng ngắn hạn của cặp BTC/USD lên 50.000-73.000 USD.

Các nhà phân tích từ Bernstein dự đoán rằng, trong trường hợp quỹ ETF bitcoin được phê duyệt, giá của tài sản này có thể đạt 150.000 USD vào năm 2025. Trong khi đó, các đối tác của họ tại LookIntoBitcoin khuyên nên chốt lời khi đồng tiền này tăng giá ít nhất là 110.000 USD. Để xác định mức cao nhất mà BTC sẽ tăng lên, các chuyên gia của LookIntoBitcoin đã tính toán cái gọi là Giá đầu cuối. Điều này được tính toán dựa trên nhiều yếu tố khác nhau, bao gồm thời gian giữa việc khai thác và chi tiêu bitcoin, cũng như số lượng tiền đang lưu hành. Các tính toán chỉ ra rằng bitcoin sẽ đạt Giá cuối cùng trong đợt tăng giá tiếp theo, dự kiến sẽ kết thúc vào cuối năm 2025. Nhìn vào một tầm nhìn xa hơn, người ta có thể khám phá các dự báo của Mike Novogratz và Catherine Wood trong 5 đến 7 năm tới (xem bên trên).

Và giờ đây, các nhà phân tích tại JPMorgan, một trong những ngân hàng lớn nhất thế giới, đã dội một gáo nước lạnh vào đầu những người lạc quan về tiền điện tử. Gần đây họ đã công bố một báo cáo đầy hoài nghi nhằm xem xét kỹ lưỡng kỳ vọng của nhà đầu tư. Các luận điểm chính như sau: 1) Việc giới thiệu ETF giao ngay sẽ chỉ dẫn đến sự dịch chuyển vốn từ các sản phẩm đầu tư hiện có (chẳng hạn như Grayscale Bitcoin Trust) nhưng sẽ không tạo ra nhu cầu mới; 2) Các vụ kiện SEC bị mất [chống lại Ripple và Grayscale] sẽ không làm tăng mức độ trung thành đối với quy định về tiền điện tử và khi khung pháp lý hình thành, tình hình sẽ chỉ trở nên nghiêm ngặt hơn; 3) Tác động của việc giảm một nửa là không thể đoán trước được vì việc giảm phần thưởng đã được tính vào giá.

Vậy điều gì đang chờ đợi tiền điện tử hàng đầu? Đây là câu hỏi được đặt ra bởi Peter Schiff, chủ tịch của Euro Pacific Capital, được mệnh danh là “con sâu vàng” và là người chỉ trích bitcoin nhiệt thành. Tỷ phú này đã thực hiện một cuộc thăm dò trên X (trước đây là Twitter) về chủ đề khi nào sự sụp đổ của tiền điện tử hàng đầu sẽ xảy ra. Phần lớn số người được hỏi (68,1%) tin rằng nên mua và nắm giữ tài sản đó. 23% những người được khảo sát dự đoán sự sụp đổ của đồng tiền này sau khi ra mắt quỹ ETF bitcoin giao ngay. Chỉ 8,9% bỏ phiếu cho sự cố xảy ra trước khi các quỹ giao dịch trao đổi này ra mắt.

Bây giờ về tình hình hiện tại. Các nhà phân tích của sàn giao dịch Bitfinex cảnh báo rằng giá bitcoin đã đạt mức tối đa cục bộ và có thể điều chỉnh trong thời gian tới. Theo báo cáo của họ, giá mua BTC trung bình của những người nắm giữ ngắn hạn (Giá thực hiện cho người nắm giữ ngắn hạn – STH RP) hiện ở mức 30.380 USD và chênh lệch giữa con số này và giá hiện tại của tài sản là cao nhất kể từ tháng 4. 2022. Về mặt lịch sử, điều này cho thấy giá của đồng xu đã đạt đến mức tối đa cục bộ và có thể điều chỉnh về mức STH RP, giảm xuống phạm vi 30.000–31.000 USD.

Nhà phân tích Doctor Profit cũng dự đoán một sự điều chỉnh và tin rằng lần điều chỉnh tiếp theo theo xu hướng tích cực sẽ đưa BTC trở lại khoảng 34.000 USD. “Thị trường hiện đang quá nóng. Việc điều chỉnh chỉ là vấn đề thời gian”, ông viết trên microblog của mình.

Ngược lại, các nhà phân tích của Matrixport tin rằng một bước đột phá đầy tự tin trên 36.000 USD sẽ đẩy giá của loại tiền điện tử hàng đầu lên mức kháng cự 40.000 USD. Sau đó, nó có thể mở đường tới mức cao 45.000 USD, có thể đạt được vào cuối năm 2023. "Xét đến sự tăng trưởng ổn định về số lượng người mua trong giờ giao dịch tại Hoa Kỳ, chúng ta có thể thấy sự tăng trưởng giá vào cuối tháng. Cuộc biểu tình của ông già Noel có thể bắt đầu bất cứ lúc nào”, các chuyên gia nhấn mạnh.

Nhiều thành viên của cộng đồng tiền điện tử ủng hộ dự báo tích cực của Matrixport. Nhà phân tích CrediBULL Crypto tin rằng BTC sẽ sớm nhận ra động lực đưa đồng tiền này lên tới 40.000 USD. Nhà giao dịch CryptoCon cũng tham gia cùng những người lạc quan. Theo tính toán của ông, BTC có khả năng đạt tới 47.000 USD. Tuy nhiên, ông tin rằng mức này chỉ có thể đạt được vào mùa hè năm 2024, sau đó giá có thể điều chỉnh xuống khoảng 31.000 USD. Theo CryptoCon, giai đoạn tăng trưởng tích cực do halving dự kiến sẽ diễn ra vào cuối năm 2024 – đầu năm 2025.

Vào thời điểm viết bài đánh giá này vào thứ Sáu, ngày 17 tháng 11, BTC/USD đang giao dịch ở mức 36.380 USD. Tổng vốn hóa thị trường của thị trường tiền điện tử là 1,38 nghìn tỷ USD (1,42 nghìn tỷ USD một tuần trước). Chỉ số Tham lam và Sợ hãi tiền điện tử đã giảm từ 70 xuống 63 điểm nhưng vẫn nằm trong vùng Tham lam.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.

Quay lại Quay lại