EUR/USD: Thụy Sĩ tăng cường đồng đô la

● Sự kiện quan trọng trong tuần qua chắc chắn là cuộc họp FOMC (Ủy ban Thị trường mở Liên bang) của Cục Dự trữ Liên bang Hoa Kỳ vào ngày 20 tháng 3. Đúng như dự đoán, Ngân hàng Trung ương Mỹ nhất trí quyết định duy trì lãi suất cơ bản ở mức cao nhất trong 23 năm , 5,50% cho lần họp thứ năm liên tiếp. Vì lãi suất đã được dự đoán trước nên những người tham gia thị trường quan tâm nhiều hơn đến các nhận xét và dự báo của lãnh đạo Fed. Tuyên bố quan trọng nhất đến từ người đứng đầu cơ quan quản lý, Jerome Powell, người đã đề cập đến việc xem xét ba giai đoạn giảm chi phí vay trong năm nay, tổng cộng 75 điểm cơ bản (bps). Dự báo lãi suất dài hạn được tăng từ 2,50% lên 2,60%.

Trong các bình luận sau cuộc họp, người ta đã ghi nhận sự tăng trưởng vững chắc của nền kinh tế Hoa Kỳ. Dự báo GDP năm nay tăng từ 1,4% lên 2,1% và năm 2025 từ 1,8% lên 2,0%. Thị trường lao động cũng có vẻ tốt, tỷ lệ thất nghiệp ở mức thấp. Theo dự báo mới, nó có thể đạt 4,0%, so với mức 4,1% dự kiến trước đó. Số việc làm mới được tạo ra ngoài lĩnh vực nông nghiệp (Bảng lương phi nông nghiệp) trong tháng 2 là 275K, vượt đáng kể cả con số 229K trước đó và dự báo là 198K.

● Về lạm phát, mặc dù đã giảm bớt nhưng vẫn ở mức "tăng cao", như đã lưu ý trong tuyên bố. Số liệu về Chỉ số giá tiêu dùng (CPI) trong tháng 2 cho thấy mức tăng 3,2% so với cùng kỳ năm trước. Lạm phát được dự đoán sẽ ổn định ở mức 2,4% vào cuối năm 2024, với chỉ số Chi tiêu Tiêu dùng Cá nhân (PCE) cốt lõi dự kiến ở mức 2,6%. Trước đó, cả hai con số này đều được dự báo là 2,4% trong tháng 12.

Các ý kiến nhấn mạnh rằng mục tiêu dài hạn là đưa lạm phát xuống 2,0% trong khi đạt được việc làm tối đa. Vì vậy, Cục Dự trữ Liên bang sẽ vẫn cảnh giác về rủi ro lạm phát. Việc điều chỉnh các thông số chính sách tiền tệ có thể được thực hiện nếu xuất hiện các yếu tố cản trở mục tiêu của nó. Những yếu tố này bao gồm nhưng không giới hạn ở tình hình thị trường lao động, tăng trưởng kinh tế, lạm phát ở Mỹ, tình hình kinh tế toàn cầu và các sự kiện quốc tế.

Như đã đề cập, kịch bản chính cho năm 2024 bao gồm ba lần giảm lãi suất, mỗi lần giảm 25 điểm cơ bản. Tuy nhiên, các thành viên của FOMC không loại trừ khả năng chỉ có hai hoặc thậm chí một lần cắt giảm. Một cuộc khảo sát của Reuters cho thấy 72 trong số 108 nhà kinh tế, hay 2/3, dự đoán đợt cắt giảm lãi suất đầu tiên sẽ diễn ra vào tháng 6, và những lần tiếp theo dự kiến vào mùa thu năm nay.

● Thị trường chứng khoán phản ứng tích cực với kết quả cuộc họp của Cục Dự trữ Liên bang. Các chỉ số S&P 500, Dow Jones và Nasdaq đều tăng cao hơn, một phản ứng không được phản ánh bởi Chỉ số Dollar (DXY), vì tin tức về việc bắt đầu nới lỏng chính sách tiền tệ không làm hài lòng các nhà đầu tư. Kết quả là EUR/USD tăng mạnh. Tuy nhiên, vào ngày 21 tháng 3, đồng tiền Mỹ đã phục hồi khoản lỗ sau khi Ngân hàng Quốc gia Thụy Sĩ (SNB) bất ngờ giảm lãi suất chủ chốt 25 điểm cơ bản xuống 1,5% tại cuộc họp hàng quý, trái ngược với kỳ vọng của thị trường về việc duy trì tỷ lệ ở mức 1,75%.

SNB cho biết: “Việc nới lỏng chính sách tiền tệ được thực hiện nhờ vào cuộc chiến chống lạm phát hiệu quả trong hai năm rưỡi qua”. "Lạm phát đã ở dưới mức 2% trong vài tháng và nằm trong phạm vi tương ứng với định nghĩa về ổn định giá cả. Theo dự báo mới nhất, lạm phát dự kiến sẽ duy trì trong phạm vi này trong những năm tới."

Như vậy, SNB đã trở thành ngân hàng trung ương lớn đầu tiên bắt đầu nới lỏng chính sách của mình sau một chu kỳ tăng lãi suất kéo dài do đại dịch COVID-19. Do đó, các nhà giao dịch “quên” tín hiệu cắt giảm lãi suất của Fed và bắt đầu mua đô la, vì hiện tại chúng vẫn là loại tiền tệ duy nhất có lãi suất cao với mức độ rủi ro thấp.

● Hỗ trợ cho đồng đô la vào cuối tuần làm việc cũng được cung cấp bởi dữ liệu hoạt động kinh doanh ở Mỹ công bố vào ngày 21 tháng 3. Chỉ số PMI tổng hợp toàn cầu của S&P tăng lên 52,5 từ 52,2, trong khi chỉ số PMI của lĩnh vực dịch vụ giảm từ 52,3 đến 51,7, nó vẫn ở trên ngưỡng 50,0 phân biệt tăng trưởng kinh tế và thu hẹp. Trong khi đó, chỉ số hoạt động kinh doanh khu vực sản xuất Philadelphia vượt dự báo, đạt 3,2 và số đơn xin trợ cấp thất nghiệp ban đầu ở Mỹ trong tuần đã giảm từ 215 nghìn xuống 210 nghìn.

● EUR/USD kết thúc tuần kéo dài 5 ngày vừa qua ở mức 1,0808. Về dự báo cho tương lai gần, khi viết bài đánh giá này vào tối thứ Sáu, ngày 22 tháng 3, 50% chuyên gia đã bỏ phiếu ủng hộ việc đồng đô la mạnh lên và tỷ giá này tiếp tục giảm. 20% đứng về phía đồng euro và 30% có quan điểm trung lập. Trong số các bộ dao động trên D1, chỉ có 15% có màu xanh lá cây, 85% có màu đỏ, với 1/4 trong số đó cho thấy cặp này đang ở trạng thái quá bán. Đối với các chỉ báo xu hướng, màu xanh lá cây chiếm 10%, trong khi màu đỏ chiếm đa số tuyệt đối là 90%. Hỗ trợ gần nhất cho cặp này nằm ở vùng 1,0795-1,0800, tiếp theo là 1,0725, 1,0680-1,0695, 1,0620, 1,0495-1,0515 và 1,0450. Các vùng kháng cự được tìm thấy trong các vùng 1.0835-1.0865, 1.0900-1.0920, 1.0965-1.0980, 1.1015, 1.1050 và 1.1100-1.1140.

● Tuần giao dịch sắp tới sẽ ngắn hơn bình thường do Thứ Sáu Tuần Thánh ở các nước Công giáo, nơi các ngân hàng và sàn giao dịch chứng khoán sẽ đóng cửa. Đây cũng sẽ là tuần cuối cùng của tháng và quý đầu tiên. Những người tham gia thị trường sẽ tóm tắt quý và sẽ có một số công bố thống kê quan trọng. Tuy nhiên, điều đáng chú ý trong lịch là Thứ Năm, ngày 28 tháng 3, khi dữ liệu về doanh số bán lẻ ở Đức sẽ được công bố, cũng như dữ liệu hàng năm được sửa đổi về GDP của Hoa Kỳ và số lượng đơn xin trợ cấp thất nghiệp. Vào thứ Sáu, ngày 29 tháng 3, bất chấp ngày nghỉ lễ, số liệu thống kê về thị trường tiêu dùng ở Hoa Kỳ sẽ được công bố và Chủ tịch Cục Dự trữ Liên bang Jerome Powell dự kiến sẽ phát biểu.

GBP/USD: BoE diều hâu biến thành chim bồ câu

● Dữ liệu về lạm phát tiêu dùng ở Anh, công bố vào thứ Tư, ngày 20 tháng 3, một ngày trước cuộc họp của Ngân hàng Trung ương Anh (BoE), cho thấy tốc độ giảm nhẹ và thấp hơn một chút so với kỳ vọng. CPI hàng năm giảm từ 4,0% xuống 3,4%, so với mức dự đoán 3,5%. CPI cơ bản của tháng 2, tính theo hàng năm, giảm xuống 4,5% sau ba tháng ổn định ở mức 5,1%. Ngược lại, CPI tăng 0,6% so với tháng trước sau khi giảm cùng mức độ vào tháng 1, tuy nhiên mức tăng này vẫn chưa đạt được kỳ vọng 0,7% của thị trường. Tháng 2 chứng kiến giá mua của nhà sản xuất giảm 0,4%, giảm 2,7% so với cùng kỳ năm trước, quay trở lại mức đã thấy vào tháng 5 năm 2022 do giá năng lượng, kim loại và một số sản phẩm nông nghiệp giảm.

Chỉ vài giờ trước cuộc họp của cơ quan quản lý, dữ liệu hoạt động kinh doanh sơ bộ cũng được công bố cho thấy kết quả tích cực nhưng trái chiều. Chỉ số PMI Sản xuất tăng lên 49,9, tiến gần đến mốc quan trọng 50,0 (với dự báo là 47,8 và giá trị trước đó là 47,5). Ngược lại, chỉ số ngành dịch vụ giảm từ 53,8 xuống 53,4, bất chấp kỳ vọng rằng nó sẽ giữ ổn định. Theo đó, chỉ số PMI tổng hợp giảm từ 53,0 xuống 52,9, vẫn nằm trong vùng tăng trưởng của nền kinh tế.

● Về cuộc họp của Ngân hàng Trung ương Anh vào thứ Năm, ngày 21 tháng 3, đúng như dự kiến, cơ quan quản lý đã giữ nguyên lãi suất chủ chốt đối với đồng bảng Anh ở mức 5,25% trong cuộc họp thứ năm liên tiếp. Thống đốc Andrew Bailey tuyên bố rằng nền kinh tế vẫn chưa đạt đến giai đoạn có thể hạ lãi suất nhưng nói thêm rằng mọi thứ đang đi đúng hướng.

● Điều bất ngờ xảy ra khi hai thành viên trong Ủy ban Chính sách tiền tệ của BoE, những người trước đó đã bỏ phiếu ủng hộ việc tăng lãi suất, đã đảo ngược quan điểm của mình, dẫn đến việc tiếp tục bán đồng bảng Anh. Theo các nhà kinh tế tại Ngân hàng MUFG của Nhật Bản, kết quả bỏ phiếu "cho thấy khả năng cắt giảm lãi suất sớm hơn chúng tôi dự đoán tăng lên. […] Việc Ngân hàng Anh đưa ra quyết định cuối cùng vào tháng 6 hay tháng 8 vẫn là một câu hỏi mở. Chúng tôi duy trì quan điểm của chúng tôi rằng sẽ có đợt cắt giảm lãi suất 100 điểm cơ bản trong năm nay." Các chuyên gia MUFG cho biết thêm: “Đồng bảng Anh có thể bị ảnh hưởng nặng nề hơn trong thời gian ngắn nếu niềm tin của thị trường vào việc cắt giảm lãi suất vào tháng 6 được củng cố, cùng với mức độ tiềm năng của việc cắt giảm lãi suất trong năm nay”.

● "Quả thực, Ngân hàng Anh đã thực hiện một bước nữa hướng tới việc giảm lãi suất," các đồng nghiệp của họ tại Commerzbank của Đức lặp lại. “Nhưng liệu điều này có xảy ra sớm hơn dự kiến hay không, đơn giản vì không ai trong số các nhà hoạch định chính sách bỏ phiếu ủng hộ việc tăng lãi suất, vẫn chưa hoàn toàn rõ ràng.” Commerzbank tin rằng "trong bối cảnh tâm lý ôn hòa nói chung được gây ra bởi việc cắt giảm lãi suất bất ngờ của SNB, đồng bảng Anh cuối cùng đã thua lỗ và trở thành đồng tiền tệ thứ hai. Ngoài ra, tùy thuộc vào tâm lý thị trường, nó có cơ hội trở thành một trong những đồng tiền tệ nhất." trong những loại tiền tệ dễ bị tổn thương nhất."

● Bắt đầu từ tuần trước ở mức 1,2734, GBP/USD kết thúc ở mức 1,2599. Ý kiến của các nhà phân tích về hướng đi ngắn hạn của nó đã bị chia rẽ: một nửa (50%) bỏ phiếu cho sự suy giảm của cặp tiền này, 25% ủng hộ sự gia tăng của nó và 25% duy trì quan điểm trung lập. Chỉ số chỉ báo trên D1 hoàn toàn giống với EUR/USD. Trong số các bộ dao động, chỉ có 15% nhìn về phía trên, 85% về phía dưới, với 1/4 trong số đó cho thấy cặp tiền đang bị bán quá mức. Đối với các chỉ báo xu hướng, 10% khuyến nghị mua và 90% khuyến nghị bán. Nếu cặp tiền này di chuyển về phía dưới, nó sẽ gặp các mức và vùng hỗ trợ tại 1.2575, 1.2500-1.2535, 1.2450, 1.2375, 1.2330, 1.2085-1.2210, 1.2110, 1.2035-1.2070. Trong trường hợp xu hướng đi lên, mức kháng cự sẽ gặp ở các mức 1,2635, 1,2730-1,2755, 1,2800-1,2820, 1,2880-1,2900, 1,2940, 1,3000 và 1,3140.

● Không có sự kiện quan trọng nào liên quan đến nền kinh tế Vương quốc Anh được lên kế hoạch trong tuần tới. Các nhà giao dịch cũng nên nhớ rằng ngày 29 tháng 3 là ngày nghỉ lễ trong nước do Thứ Sáu Tuần Thánh.

USD/JPY: BoJ đã đánh chìm đồng Yên như thế nào

● Về lý thuyết, nếu lãi suất tăng, đồng tiền sẽ mạnh lên. Nhưng đó chỉ là trên lý thuyết. Thực tế có thể khác biệt đáng kể, như đã được chứng minh trong cuộc họp của Ngân hàng Trung ương Nhật Bản (BoJ) vào thứ Ba, ngày 19 tháng 3.

Cho đến thời điểm đó, BoJ là ngân hàng trung ương duy nhất trên thế giới duy trì mức lãi suất âm -0,1% kể từ tháng 2 năm 2016. Giờ đây, lần đầu tiên sau 17 năm, cơ quan quản lý đã nâng mức lãi suất này lên phạm vi 0,0- 0,1% mỗi năm. Nó cũng từ bỏ quyền kiểm soát lợi suất trái phiếu chính phủ kỳ hạn 10 năm (YCC). Như các phương tiện truyền thông đưa tin, động thái này "thể hiện sự rời bỏ chính sách nới lỏng tiền tệ mạnh mẽ và độc đáo nhất mà chúng ta từng thấy trong lịch sử hiện đại." Tuy nhiên, sau quyết định quan trọng này, thay vì tăng giá, đồng yên lại ... giảm mạnh và USD/JPY đạt mức cao nhất là 151,85. Các nhà phân tích tin rằng điều này xảy ra vì mỗi hành động của ngân hàng trung ương đều đáp ứng được kỳ vọng của thị trường và đã được định giá.

● Dữ liệu về lạm phát ở Nhật Bản trong tháng 2, được công bố vào cuối tuần làm việc, đã đưa ra một số hỗ trợ cho đồng tiền Nhật Bản. Cục Thống kê nước này báo cáo rằng Chỉ số giá tiêu dùng (CPI) quốc gia hàng năm tăng 2,8%, tăng từ mức 2,2% trước đó. Do đó, các nhà đầu tư kết luận rằng việc duy trì áp lực giá trên mức mục tiêu 2,0% sẽ cho phép Ngân hàng Trung ương Nhật Bản duy trì lãi suất ở mức tích cực.

Tuy nhiên, duy trì tỷ giá không có nghĩa là tăng tỷ giá. Và như các nhà kinh tế từ ING, tập đoàn ngân hàng lớn nhất ở Hà Lan, đã viết, vị thế của đồng yên phụ thuộc nhiều vào việc cắt giảm lãi suất của Cục Dự trữ Liên bang hơn là việc tăng lãi suất của BoJ. Họ tuyên bố: "Sẽ khó để đồng yên tăng cường bền vững ngoài những biến động xung quanh việc tăng lãi suất cho đến khi lãi suất ở Mỹ được hạ xuống."

● Đồng yên nhận được sự hỗ trợ khác, nhưng rất yếu, từ những suy đoán ngày càng tăng về khả năng chính phủ Nhật Bản can thiệp vào lĩnh vực tiền tệ, nói một cách đơn giản hơn, là can thiệp vào tiền tệ. Bộ trưởng Tài chính Nhật Bản Shunichi Suzuki đã tuyên bố rằng biến động tiền tệ sẽ ổn định và ông đang theo dõi chặt chẽ những biến động của tỷ giá hối đoái. Tuy nhiên, đây chỉ là lời nói chứ không phải hành động cụ thể nên không hỗ trợ đáng kể cho đồng tiền quốc gia. Kết quả là tuần kết thúc với việc cặp đôi đánh dấu nốt cuối cùng ở mức 151,43.

● Về tương lai gần của USD/JPY, phe giảm giá đối với cặp này bao gồm 50% chuyên gia, 40% vẫn chưa quyết định và 10% bỏ phiếu ủng hộ việc tăng cường hơn nữa đồng tiền Mỹ. Các công cụ phân tích kỹ thuật dường như không biết đến những tin đồn về khả năng can thiệp tiền tệ. Do đó, tất cả 100% chỉ báo xu hướng và bộ dao động trên D1 đều hướng lên trên, với 20% chỉ báo sau nằm trong vùng quá mua. Các mức hỗ trợ gần nhất được tìm thấy tại 150,85, 149,70, 148,40, 147,30-147,60, 146,50, 145,90, 144,90-145,30, 143,40-143,75, 142,20 và 140,25-140,60. Các mức và vùng kháng cự nằm ở 151,85-152,00, 153,15 và 156,25.

● Vào thứ Sáu, ngày 29 tháng 3, giá trị Chỉ số giá tiêu dùng (CPI) của khu vực Tokyo sẽ được công bố. Ngoài ra, không có sự kiện quan trọng nào khác liên quan đến nền kinh tế Nhật Bản được lên kế hoạch trong những ngày tới.

TIỀN ĐIỆN TỬ: Bitcoin – Sự bình tĩnh trước sự kiện Giảm một nửa

● Sau khi bitcoin đạt mức cao nhất mọi thời đại mới là 73.743 USD vào ngày 14 tháng 3, sau đó là một làn sóng bán tháo và chốt lời của các nhà đầu cơ ngắn hạn. BTC/USD giảm mạnh, mất khoảng 17,5%. Mức tối thiểu cục bộ được ghi nhận ở mức 60.778 USD, sau đó, tiền điện tử hàng đầu, với dự đoán về sự kiện giảm một nửa, bắt đầu lấy lại đà tăng trưởng.

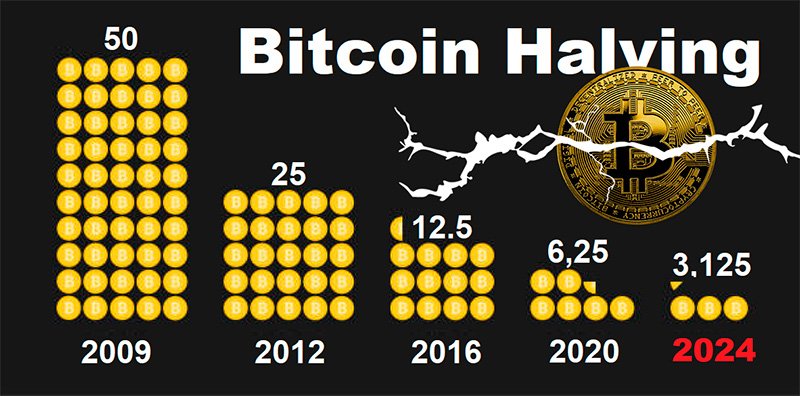

Cần nhớ lại rằng giảm một nửa là sự kiện xảy ra khoảng bốn năm một lần, sau khi 210.000 khối khác được khai thác và dẫn đến phần thưởng khai thác cho một khối mới trong chuỗi khối bitcoin bị cắt làm đôi. Điều này tự nhiên đặt ra câu hỏi: tại sao điều này lại được thực hiện? Việc giảm một nửa được thiết kế như một cơ chế để chống lạm phát. Khi phần thưởng của người khai thác giảm đi, sẽ có ít đồng tiền mới được tạo ra hơn sau mỗi vòng. Điều này nhằm mục đích duy trì sự khan hiếm bitcoin trên thị trường và tác động tích cực đến giá của mã thông báo từ góc độ cung và cầu.

Tổng số bitcoin phát hành được giới hạn ở mức 21 triệu xu. Tính đến tháng 12 năm 2023, các công ty khai thác đã khai thác được 19,5 triệu xu, chiếm gần 93% tổng khối lượng. Việc giảm một nửa sẽ tiếp tục cho đến khi bitcoin cuối cùng được khai thác, dự kiến sẽ xảy ra vào khoảng giữa năm 2040 và 2048. Vào năm 2040 (giảm một nửa lần thứ 8), phần thưởng của người khai thác sẽ là 0,1953125 BTC và vào năm 2048 (giảm một nửa lần thứ 10) – 0,048828125 BTC. Sau đó, người khai thác sẽ kiếm được thu nhập chỉ từ phí giao dịch. Việc giảm một nửa lần thứ tư sắp tới rất có thể sẽ diễn ra vào ngày 20 tháng 4 năm nay, với phần thưởng cho các khối được khai thác giảm từ 6,25 BTC xuống 3,125 BTC.

● Nhờ sự cường điệu xung quanh các quỹ ETF bitcoin giao ngay và hiệu ứng FOMO (Sợ bỏ lỡ cơ hội) trước sự kiện giảm một nửa, sự khan hiếm nhất định của tiền điện tử chính đã có thể được quan sát thấy. Theo Bitcointreasries, một phần đáng kể BTC thuộc sở hữu của các công ty đầu tư nhà nước và tư nhân, chính phủ, quỹ trao đổi và đầu tư. Tổng cộng, họ nắm giữ khoảng 12% tổng khối lượng bitcoin. Khoảng 10% được lưu trữ trên các sàn giao dịch tiền điện tử tập trung và 8,09% khác thuộc về các tài khoản không hoạt động trong nhiều năm. Thêm vào những con số này, tỷ lệ tài sản được quy cho người sáng lập bitcoin, Satoshi Nakamoto (4,76%), có thể kết luận rằng khoảng 35% số tiền được khai thác đã không có sẵn cho các nhà đầu tư tư nhân khác.

Grayscale Bitcoin Trust, iShares Bitcoin Trust và Fidelity Wise Origin Bitcoin Fund dẫn đầu về khối lượng sở hữu bitcoin với lần lượt là 380.241 BTC, 230.617 BTC và 132.571 BTC. MicroStrategy đã trở thành công ty nắm giữ bitcoin lớn nhất trong số các công ty đại chúng với 205.000 BTC trên bảng cân đối kế toán. Marathon Digital giữ vị trí thứ hai với 15.741 BTC, trong khi Tesla và Coinbase Global chia sẻ vị trí thứ ba và thứ tư với lần lượt là 9.720 BTC và 9.480 BTC. Trong số các công ty tư nhân, tư nhân khác, Block.one dẫn đầu về mức sở hữu với 164.000 BTC, theo thông tin có sẵn. Tiếp theo là sàn giao dịch MTGOX với số dư 141.686 BTC. Nhà phát hành Stablecoin Tether sở hữu 66.465 BTC. Vị trí thứ tư thuộc về sàn giao dịch BitMEX với 57.672 BTC.

Trong bảng xếp hạng quyền sở hữu bitcoin giữa các quốc gia, Hoa Kỳ dẫn đầu với 215.000 BTC, tiếp theo là Trung Quốc với 190.000 BTC, Vương quốc Anh với 61.000 BTC và Đức với 50.000 BTC.

● Các nhà phân tích tại Ngân hàng Standard Chartered đã sửa đổi mục tiêu giá bitcoin của họ vào cuối năm 2024 từ 100.000 USD thành 150.000 USD, với ethereum có khả năng đạt 8.000 USD trong cùng thời kỳ. Vào cuối năm 2025, tiền điện tử thứ nhất và thứ hai có thể tăng giá lần lượt lên 200.000 USD và 14.000 USD. Các chuyên gia biện minh cho dự báo của họ bằng động lực của vàng sau khi được phê duyệt quỹ ETF bitcoin và tối ưu hóa kim loại quý này so với đối tác kỹ thuật số của nó với tỷ lệ 80% đến 20%.

Theo các chuyên gia của Standard Chartered, bitcoin có thể tăng giá hơn nữa – lên tới 250.000 USD – nếu dòng vốn vào các quỹ ETF đạt 75 tỷ USD. Hành động của các quỹ đầu tư có chủ quyền cũng có thể đẩy nhanh tốc độ tăng trưởng. Các nhà phân tích của ngân hàng cho biết: “Chúng tôi nhận thấy khả năng ngày càng tăng rằng các nhà quản lý dự trữ lớn có thể thông báo mua bitcoin vào năm 2024”.

● Dan Tapiero, Giám đốc điều hành của công ty đầu tư 10T Holdings, đề cập đến con số tương tự – 200.000 USD. “Tôi không nghĩ điều đó điên rồ đến thế,” anh nói. Theo tính toán của nhà tài chính, khả năng tăng gấp ba lần so với mức giá hiện tại gần tương ứng với chênh lệch phần trăm giữa mức đỉnh năm 2017 và năm 2021. Hơn nữa, từ mức thấp của thị trường gấu đến mức đỉnh năm 2021, vàng kỹ thuật số đã tăng giá trị gấp 20 lần. Điều này cho thấy mục tiêu 300.000 USD là một kịch bản tích cực.

Tapiero tin rằng: “Thật khó để xác định chính xác các điểm đánh dấu và thời điểm trong những vấn đề này. Tôi nghĩ chúng ta sẽ đạt được [khu vực] đó trong vòng 18-24 tháng tới, thậm chí có thể sớm hơn”. “Việc cắt giảm nguồn cung trong thời điểm nhu cầu về ETF tăng nhanh cùng với sự kiện giảm một nửa cho thấy tiềm năng tăng trưởng đáng kể. Tôi nghĩ tiền điện tử đầu tiên sẽ kéo phần còn lại theo cùng với nó.” Giám đốc điều hành của 10T Holdings cũng lưu ý “cơ hội tốt” để phê duyệt các quỹ ETF dựa trên Ethereum. Tuy nhiên, ông do dự khi cho biết liệu các quỹ ETF này sẽ được đăng ký vào tháng 5 hay sẽ diễn ra muộn hơn.

● ChatGPT của OpenAI, khi được hỏi liệu giá BTC có thể đạt mốc 100.000 USD trước khi giảm một nửa hay không, cho rằng mục tiêu này là hợp lý. Theo tính toán của AI, đợt điều chỉnh gần đây không ảnh hưởng tới triển vọng tăng trưởng mà chỉ khẳng định sự thiếu chính xác của các dự báo ngắn hạn. ChatGPT ước tính xác suất đạt 100.000 USD là 40%, trong khi khả năng chạm mốc 85.000 USD được đánh giá là 60%.

● Vào thời điểm viết bài đánh giá này, vào tối Thứ Sáu, ngày 22 tháng 3, BTC/USD đang giao dịch quanh mức 63.000 USD. Tổng vốn hóa thị trường của tiền điện tử đã giảm xuống còn 2,39 nghìn tỷ USD (từ 2,58 nghìn tỷ USD một tuần trước). Chỉ số Sợ hãi & Tham lam tiền điện tử đã giảm từ 83 xuống 75 điểm, chuyển từ vùng Tham lam tột độ sang vùng Tham lam.

● Bất chấp sự sụt giảm gần đây của bitcoin đã dừng lại, một số chuyên gia không loại trừ khả năng BTC/USD có thể giảm thêm một lần nữa. Chẳng hạn, Kris Marszalek, Giám đốc điều hành của Crypto.com, tin rằng mức độ biến động hiện tại của BTC vẫn còn thấp so với các chu kỳ trước đó. Điều này ngụ ý rằng với sự gia tăng biến động, không chỉ mức cao mới mà cả mức thấp mới cũng có thể được thiết lập.

Các nhà phân tích tại JPMorgan tin rằng bitcoin có thể giảm 33% sau sự kiện giảm một nửa. Trong khi đó, Mike Novogratz, Giám đốc điều hành của Galaxy Digital, tự tin rằng giá sàn là 50.000 USD và giá của đồng xu sẽ không bao giờ giảm xuống dưới mức đó trừ khi một sự kiện kịch tính nào đó xảy ra. Theo ông, sự tăng trưởng của bitcoin chủ yếu được thúc đẩy bởi sự khao khát vô độ của các nhà đầu tư đối với mã thông báo, thay vì các yếu tố kinh tế vĩ mô như chính sách của Cục Dự trữ Liên bang Hoa Kỳ. Điều này được chứng minh bằng việc giá bitcoin hầu như không được chú ý tới cuộc họp của Cục Dự trữ Liên bang vào ngày 20 tháng 3.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.

Quay lại Quay lại