EUR/USD: Điều gì xảy ra với cuộc Hạ cánh mềm của Hoa Kỳ?

● Tiêu đề của bài đánh giá gần đây nhất của chúng tôi cho biết lạm phát vẫn còn dai dẳng và GDP của Mỹ đang chậm lại. Dữ liệu mới đến chỉ xác nhận những khẳng định này. Một thước đo lạm phát quan trọng mà Cục Dự trữ Liên bang tuân theo - Chỉ số giá chi tiêu tiêu dùng cá nhân (PCE) - đã tăng từ 2,5% lên 2,7% trong tháng 3. Chỉ số PMI ngành sản xuất ISM vượt ngưỡng quan trọng 50,0 điểm, giảm từ 50,3 xuống 49,2 điểm. Điều quan trọng cần nhớ là ngưỡng 50,0 tách biệt giữa tăng trưởng kinh tế và thu hẹp. Trong những trường hợp như vậy, không nên tăng hay giảm lãi suất, đó chính xác là điều mà FOMC (Ủy ban Thị trường mở Liên bang) của Cục Dự trữ Liên bang Hoa Kỳ đã quyết định. Tại cuộc họp vào thứ Tư, ngày 01 tháng 5, các thành viên ủy ban đã nhất trí giữ nguyên tỷ lệ ở mức 5,50%, đánh dấu tỷ lệ cao nhất trong 23 năm và không thay đổi trong cuộc họp thứ sáu liên tiếp.

● Quyết định này phù hợp với kỳ vọng của thị trường. Vì vậy, cuộc họp báo và bình luận của lãnh đạo cơ quan quản lý sau cuộc họp càng được quan tâm nhiều hơn. Người đứng đầu Fed, Jerome Powell, tuyên bố rằng lạm phát ở Mỹ vẫn còn quá cao và tiến bộ hơn nữa trong việc giảm lạm phát không được đảm bảo vì nó không có dấu hiệu chậm lại trong những tháng gần đây. Theo ông, Fed hoàn toàn cam kết đưa lạm phát trở lại mục tiêu 2,0%. Tuy nhiên, “Tôi không biết sẽ mất bao lâu,” Powell thừa nhận.

● Kết quả của cuộc họp FOMC có vẻ trung lập ngoại trừ một "viên thuốc ôn hòa". Cơ quan quản lý thông báo rằng từ tháng 6, họ sẽ giảm số lượng chứng khoán Kho bạc mà họ mua lại từ bảng cân đối kế toán từ 60 tỷ USD xuống còn 25 tỷ USD mỗi tháng. Việc thắt chặt cung tiền này chưa phải là sự chuyển sang nới lỏng định lượng (QE) mà là một bước đi rõ ràng hướng tới việc giảm quy mô thắt chặt định lượng (QT). Cần lưu ý rằng điều này không gây ấn tượng mạnh đối với những người tham gia thị trường.

● Bên cạnh việc chống lạm phát, mục tiêu chính khác của Fed là tối đa hóa việc làm. Powell nói: “Nếu lạm phát vẫn tiếp tục dai dẳng và thị trường lao động mạnh mẽ, việc trì hoãn việc hạ lãi suất là điều phù hợp. Sau nhận xét của ông, thị trường dự đoán báo cáo quan trọng của Cục Thống kê Lao động Hoa Kỳ (BLS) sẽ được công bố vào thứ Sáu, ngày 03 tháng 5. Tài liệu này khiến những người đầu cơ giá lên đồng đô la thất vọng vì số người làm việc trong lĩnh vực phi nông nghiệp (NFP) ở Mỹ chỉ tăng 175 nghìn trong tháng 4, thấp hơn đáng kể so với cả con số 315 nghìn trong tháng 3 và kỳ vọng của thị trường là 238 nghìn. Báo cáo việc làm cũng cho thấy tỷ lệ thất nghiệp tăng từ 3,8% lên 3,9%. Niềm an ủi duy nhất đối với Powell và các quan chức Fed khác là việc giảm lạm phát tiền lương - tốc độ tăng trưởng thu nhập theo giờ hàng năm đã chậm lại từ 4,1% xuống 3,9%.

● nền kinh tế châu Âu. Chỉ số giá tiêu dùng (CPI) ở Đức tăng từ 0,4% lên 0,5% hàng tháng. Doanh số bán lẻ cũng tăng, từ -2,7% lên + 0,3% so với cùng kỳ năm ngoái. GDP của Đức cũng chuyển sang vùng tích cực, tăng trong Quý 1 từ -0,3% lên 0,2%, vượt dự báo 0,1%. Xét về tổng thể khu vực đồng tiền chung châu Âu, nền kinh tế có vẻ khá khỏe mạnh – nó đang tăng trưởng và lạm phát đang giảm. Dữ liệu sơ bộ trong Quý 1 cho thấy GDP tăng từ 0,1% lên 0,4% theo năm và từ 0,0% lên 0,3% theo quý. Lạm phát cơ bản (CPI) giảm từ 1,1% xuống 0,7% theo tháng và từ 2,9% xuống 2,7% theo năm, không xa mục tiêu 2,0%.

● Điều này cho thấy Ngân hàng Trung ương Châu Âu (ECB) có thể bắt đầu hạ lãi suất sớm hơn Fed. Tuy nhiên, vẫn còn quá sớm để đưa ra kết luận cuối cùng. Nếu dựa trên thị trường phái sinh, xác suất đợt cắt giảm lãi suất đầu tiên của đồng USD vào tháng 9 là khoảng 50%. Một số nhà kinh tế, bao gồm các nhà phân tích từ Morgan Stanley và Societe Generale, thậm chí còn cho rằng Fed có thể hoãn đợt cắt giảm lãi suất đầu tiên cho đến đầu năm 2025.

● Sau khi công bố báo cáo việc làm yếu kém ở Mỹ, mức cao nhất trong tuần được ghi nhận là 1,0811. Tuy nhiên, mọi thứ sau đó dịu đi một chút và điểm cuối cùng được EUR/USD đặt ở mức 1,0762. Về dự báo trong thời gian tới, tính đến tối ngày 03 tháng 5, 75% chuyên gia kỳ vọng đồng đô la sẽ mạnh lên, 25% – nó đang suy yếu. Trong số các bộ dao động trên D1, điều ngược lại là đúng: chỉ 25% đứng về phía màu đỏ, 60% – có màu xanh lá cây, 15% – có màu xám trung tính. Trong số các chỉ báo xu hướng, có sự cân bằng: 50% đối với màu đỏ và nhiều như vậy đối với màu xanh lá cây. Hỗ trợ gần nhất cho cặp này nằm ở vùng 1,0710-1,0725, sau đó là 1,0650, 1,0600-1,0620, 1,0560, 1,0495-1,0515, 1,0450, 1,0375, 1,0255, 1,0130, 1,0000. Các vùng kháng cự nằm ở các vùng 1.0795-1.0805, 1.0865, 1.0895-1.0925, 1.0965-1.0980, 1.1015, 1.1050, 1.1100-1.1140.

● Không có sự kiện nào quan trọng như tuần trước được mong đợi. Tuy nhiên, lịch vẫn nêu bật Thứ Ba, ngày 07 tháng 5, khi dữ liệu bán lẻ sửa đổi ở Khu vực đồng Euro sẽ được công bố và Thứ Năm, ngày 09 tháng 5, khi số lượng yêu cầu trợ cấp thất nghiệp ở Hoa Kỳ được công bố theo truyền thống.

GBP/USD: Liệu cặp này có giảm xuống 1,2000 không?

● Không phải bảng Anh mà là đồng đô la xác định tuần cho GBP/USD. Điều này được chứng minh bằng việc cặp đôi này hoàn toàn phớt lờ dự báo của Tổ chức Hợp tác và Phát triển Kinh tế (OECD) theo đó Anh sẽ phải đối mặt với tốc độ tăng trưởng kinh tế chậm nhất và lạm phát cao nhất trong số các nước G7, ngoại trừ Đức, trong năm nay và năm sau. . Dự kiến GDP của Vương quốc Anh vào năm 2024 sẽ giảm từ 0,7% xuống 0,4% và vào năm 2025 – từ 1,2% xuống 1%.

Bình luận về dự báo khá buồn này, Bộ trưởng Tài chính Anh Jeremy Hunt cho rằng nền kinh tế nước này tiếp tục chống lạm phát với lãi suất cao, gây áp lực không nhỏ lên tốc độ tăng trưởng kinh tế.

● Giống như các ngân hàng trung ương khác, BoE phải đối mặt với một lựa chọn khó khăn – ưu tiên chống lạm phát hoặc hỗ trợ nền kinh tế quốc gia. Rất khó để ngồi trên hai chiếc ghế cùng một lúc. Các nhà kinh tế từ ngân hàng đầu tư Morgan Stanley tin rằng sự khác biệt trong chính sách tiền tệ giữa Ngân hàng Anh và Fed có thể gây áp lực nghiêm trọng lên GBP/USD. Theo quan điểm của họ, nếu thị trường quyết định rằng Fed sẽ không hạ lãi suất trong năm nay và BoE bắt đầu chu kỳ giảm nhẹ (75 điểm cơ bản trong năm nay), đồng bảng Anh có thể một lần nữa kiểm tra mức 1,2000.

● Cặp tiền này kết thúc tuần ở mức 1.2546. Dự báo trung bình của các nhà phân tích về hành vi của nó trong tương lai gần có vẻ không chắc chắn nhất: một phần ba bỏ phiếu cho phong trào của cặp đôi này về phía dưới, một phần ba – về phía trên, và cũng nhiều như vậy – về phía bên phải. Về phân tích kỹ thuật, trong số các chỉ báo xu hướng trên D1, 35% hướng về phía dưới và 65% hướng về phía trên. Trong số các chỉ báo dao động, chỉ 10% khuyến nghị bán, 90% còn lại khuyến nghị mua, mặc dù 1/4 trong số đó đưa ra tín hiệu về tình trạng mua quá mức của cặp tiền này.

Cặp tiền sẽ gặp phải ngưỡng kháng cự ở các mức 1,2575-1,2610, 1,2695-1,2710, 1,2755-1,2775, 1,2800-1,2820, 1,2885-1,2900. Trong trường hợp giảm, nó sẽ gặp các mức và vùng hỗ trợ tại 1.2500-1.2520, 1.2450, 1.2400-1.2420, 1.2300-1.2330, 1.2185-1.2210, 1.2110, 1.2035-1.2070, 1.1960 và 1.1840.

● Nếu tuần trước động lực của GBP/USD chủ yếu được xác định bởi tin tức từ Mỹ, thì phần lớn sẽ phụ thuộc vào những gì xảy ra ở Anh trong tuần tới. Do đó, vào thứ Năm, ngày 09 tháng 5, một cuộc họp của Ngân hàng Anh sẽ diễn ra, nơi sẽ đưa ra quyết định về chính sách tiền tệ tiếp theo, bao gồm những thay đổi về lãi suất và khối lượng mua tài sản theo kế hoạch. Và vào cuối tuần làm việc, vào thứ Sáu, ngày 10 tháng 5, dữ liệu về GDP của đất nước trong Quý 1 năm 2024 sẽ được công bố.

USD/JPY: Một tuần thực sự điên rồ

● Tại cuộc họp vào ngày 26 tháng 4, các thành viên Hội đồng quản trị Ngân hàng Nhật Bản (BoJ) đã nhất trí quyết định giữ nguyên lãi suất cơ bản và các thông số của chương trình QE. Không có bình luận gay gắt nào được nhiều người mong đợi về triển vọng tương lai. Việc ngân hàng trung ương không hành động như vậy đã gia tăng áp lực lên đồng tiền quốc gia, đẩy USD/JPY lên một tầm cao mới.

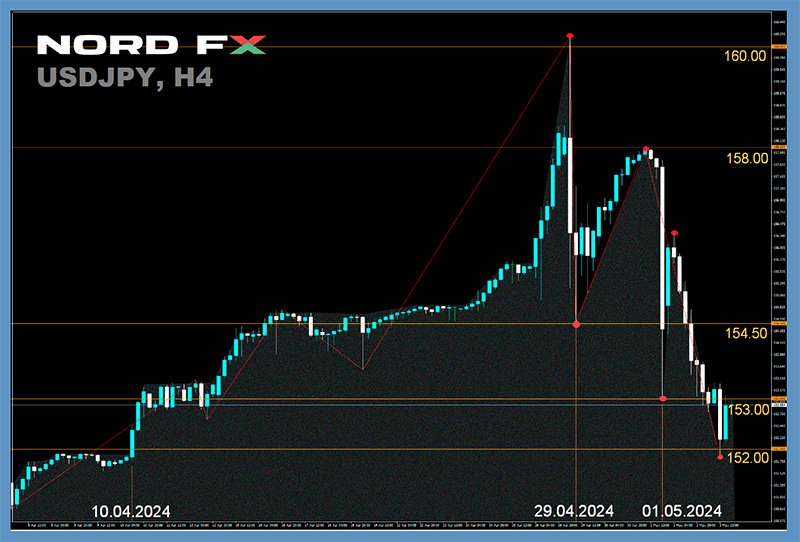

Một phần quan trọng của đánh giá trước đó được dành để thảo luận về việc đồng Yên cần phải suy yếu đến mức nào trước khi các cơ quan tài chính Nhật Bản chuyển từ quan sát và đưa ra các tuyên bố xoa dịu sang các biện pháp tích cực thực sự. USD/JPY từ lâu đã vượt qua mức khoảng 152,00, nơi xảy ra sự can thiệp vào tháng 10 năm 2022 và là nơi xảy ra sự đảo chiều khoảng một năm sau đó. Lần này, các chiến lược gia từ Rabobank Hà Lan gọi 155,00 là mức quan trọng để Bộ Tài chính và Ngân hàng Nhật Bản bắt đầu can thiệp tiền tệ. Dấu hiệu tương tự đã được đề cập bởi 16 trong số 21 nhà kinh tế được Reuters khảo sát. Những người khác dự báo hành động tương tự ở mức 156,00 (2 người trả lời), 157,00 (1) và 158,00 (2). Chúng tôi đề xuất nâng thanh dự báo lên 160,00 và để làm điểm đảo chiều, chúng tôi chỉ ra 160,30. Và chúng tôi đã đúng.

● Thứ nhất, vào Thứ Hai, ngày 29 tháng 4, khi đất nước kỷ niệm ngày sinh của Hirohito (Hoàng đế Showa), USD/JPY tiếp tục thiên sử thi của mình và cập nhật thêm một mức cao nhất trong 34 năm khi đạt 160,22. Như vậy, chỉ trong hai ngày, nó đã tăng hơn 520 điểm. Lần cuối cùng người ta quan sát thấy mức tăng ấn tượng như vậy là 10 năm trước.

Tuy nhiên, tình hình không hề lắng xuống ở đó. Cùng ngày, một xung lực ngắn đã khiến cặp tiền này giảm 570 điểm xuống 154,50. Sau đó, sự phục hồi tiếp theo và vào tối muộn ngày 01 tháng 5, khi mặt trời đã mọc trên Nhật Bản vào ngày hôm sau, một vụ tai nạn khác xảy ra – chỉ trong một giờ, cặp tiền này đã giảm 460 điểm, dừng rơi gần mức 153,00. Diễn biến này xảy ra sau những quyết định tương đối nhẹ nhàng của Fed, nhưng nguyên nhân rõ ràng không phải như vậy, vì các loại tiền tệ chính khác tại thời điểm đó đã mạnh lên so với đồng đô la ít hơn nhiều. Ví dụ: đồng euro tăng 50 điểm, bảng Anh – tăng 70 điểm.

Những chuyển động mạnh mẽ có lợi cho đồng yên như vậy rất giống với các biện pháp can thiệp tiền tệ của BoJ vào năm 2022. Mặc dù không có xác nhận chính thức nào về sự can thiệp của chính quyền Nhật Bản, theo ước tính của Bloomberg, lần can thiệp này vào thứ Hai, ngày 29 tháng 4. , 5,5 nghìn tỷ yên đã được chi tiêu và vào ngày 01 tháng 5, theo tính toán của Viện Itochu, thêm 5 nghìn tỷ yên nữa.

● Và bây giờ câu hỏi được đặt ra: tiếp theo là gì? Tác động của các biện pháp can thiệp vào mùa thu năm 2022 kéo dài vài tháng – vào đầu tháng 1 năm 2023, đồng yên bắt đầu suy yếu trở lại. Vì vậy, rất có thể trong vài tuần hoặc vài tháng nữa, chúng ta sẽ lại thấy USD/JPY ở khoảng 160,00.

Tuyên bố của BoJ sau cuộc họp mới nhất cho biết “triển vọng phát triển kinh tế và giá cả ở Nhật Bản là vô cùng không chắc chắn” và “dự kiến chính sách tiền tệ nới lỏng sẽ được duy trì trong một thời gian”. Hiện chưa cần thiết phải tăng lãi suất vì lạm phát cơ bản đang giảm mạnh và đáng kể, từ 2,4% xuống 1,6%. Đặc biệt là vì việc thắt chặt chính sách tiền tệ có thể gây tổn hại cho nền kinh tế đất nước. Tốc độ tăng trưởng GDP vẫn gần bằng 0. Hơn nữa, nợ công là 264% GDP. (Để so sánh: nợ công của Mỹ được thảo luận thường xuyên chỉ bằng một nửa – 129%). Vì vậy, “một thời điểm” được đề cập trong tuyên bố của cơ quan quản lý có thể kéo dài trong nhiều tháng.

Thật thích hợp khi nhắc lại thành viên hội đồng quản trị BoJ Asahi Noguchi, người gần đây đã tuyên bố rằng tốc độ tăng lãi suất trong tương lai có thể sẽ chậm hơn nhiều so với các mức tăng trên toàn cầu và không thể nói liệu có một đợt tăng nữa trong năm nay hay không. Vì vậy, việc tăng cường sức mạnh mới của đồng yên chỉ có thể xảy ra trong hai trường hợp – nhờ các biện pháp can thiệp tiền tệ mới và nhờ việc Fed bắt đầu nới lỏng chính sách tiền tệ.

Theo các nhà kinh tế của Ngân hàng MUFG Nhật Bản, các biện pháp can thiệp sẽ chỉ giúp câu giờ chứ không tạo ra sự đảo chiều dài hạn. Bloomberg tin rằng bản thân sự can thiệp sẽ chỉ có hiệu quả nếu được phối hợp, đặc biệt là với Hoa Kỳ. Theo dự báo của các nhà phân tích của cơ quan này, năm nay USD/JPY có thể tăng lên khoảng 165,00, mặc dù việc vượt qua mốc 160,00 có thể mất một thời gian.

● Sau tất cả những thăng trầm điên rồ này, tuần vừa qua đã kết thúc ở mức 152,96. Dự báo của các chuyên gia về tương lai gần nhất của nó, như trong trường hợp của GBP/USD, không đưa ra hướng đi rõ ràng: một phần ba là tăng giá, một phần ba là giảm và một phần ba giữ quan điểm trung lập. Các công cụ phân tích kỹ thuật cũng hoàn toàn hỗn loạn. Trong số các chỉ báo xu hướng trên D1, sự phân bổ lực lượng là 50% đến 50%. Trong số các chỉ báo dao động, 50% hướng về phía dưới (một phần ba nằm trong vùng quá bán), 25% hướng về hướng trên và 25% hướng về hướng bên phải. Các nhà giao dịch nên nhớ rằng do sự biến động như vậy; mức độ trượt có thể lên tới hàng chục điểm. Mức hỗ trợ gần nhất nằm trong vùng 150,00-150,80, sau đó theo sau là 146,50-146,90, 143,30-143,75 và 140,25-141,00. Các mức kháng cự là 154,80-155,00, 156,25, 157,80-158,30, 159,40 và 160,00-160,25.

● Dự kiến sẽ không có sự kiện quan trọng nào liên quan đến tình hình kinh tế Nhật Bản vào tuần tới. Hơn nữa, các nhà giao dịch nên nhớ rằng Thứ Hai, ngày 06 tháng 5 là một ngày lễ khác ở Nhật Bản – đất nước kỷ niệm Ngày Trẻ em.

TIỀN ĐIỆN TỬ: Mục tiêu BTC-2025 – 150.000-200.000 USD

● Trong lần đánh giá trước, chúng tôi đã tự hỏi bitcoin sẽ giảm ở đâu. Bây giờ chúng ta đã biết câu trả lời: vào ngày 01 tháng 5, nó đã giảm xuống mức 56.566 USD. Lần cuối cùng tiền điện tử chính được định giá thấp như vậy là vào cuối tháng 2 năm 2024.

Tâm lý bi quan rõ ràng đã nảy sinh do khối lượng giao dịch của các quỹ ETF mới ở Hồng Kông hóa ra lại thấp hơn đáng kể so với dự kiến. Sự lạc quan về vấn đề này đã cạn kiệt. Trong bối cảnh đó, việc rút tiền từ BTC-ETF được giao dịch trên sàn giao dịch ở Hoa Kỳ đã bắt đầu. Các nhà phân tích từ Fidelity Digital Assets, công ty phát hành hàng đầu của một trong những quỹ này, ghi nhận mối quan tâm ngày càng tăng đối với việc bán và chốt lợi nhuận từ phía những người nắm giữ dài hạn. Vì lý do này, Fidelity đã điều chỉnh dự báo trung hạn của mình đối với bitcoin từ tích cực sang trung lập. Theo giám sát của CoinGlass, thanh lý các vị thế mua đạt 230 triệu USD mỗi ngày. Một yếu tố tiêu cực khác đối với thị trường được gọi là sự leo thang địa chính trị ở Trung Đông, do đó các nhà đầu tư bắt đầu chạy trốn khỏi bất kỳ tài sản có rủi ro cao nào. Thay vào đó, họ bắt đầu đầu tư vốn vào các công cụ tài chính truyền thống. Trước những sự kiện này, những người được hưởng lợi chính trong tháng 3 và tháng 4 là đồng đô la và trái phiếu kho bạc Hoa Kỳ, cũng như kim loại quý.

Các nhà phân tích từ Glassnode hy vọng rằng tâm lý lạc quan vẫn sẽ chiếm ưu thế vì thị trường thích "mua vào mùa thu". Tuy nhiên, họ thừa nhận rằng việc mất hỗ trợ ở khu vực 60.000 USD có thể dẫn đến giá BTC tiếp tục sụp đổ. Người đồng sáng lập CMCC Crest Willy Woo cho rằng sự hỗ trợ từ những người nắm giữ ngắn hạn ở mức 58.900 USD là rất quan trọng. Theo quan điểm của Woo, sau khi vi phạm, thị trường có nguy cơ chuyển sang giai đoạn giảm giá.

● Vì vậy, tuần trước, cả hai tuyến phòng thủ này của phe bò đã bị phá vỡ. Cái gì tiếp theo? Trong Glassnode, họ gọi mức 52.000 USD là mức đáy. Người sáng lập công ty liên doanh Pomp Investments Anthony Pompliano tin rằng giá sẽ không giảm xuống dưới 50.000 USD. Một chuyên gia khác – Alan Santana không loại trừ khả năng thất bại ở mức 30.000 USD. Tất cả những dự báo này chỉ ra rằng trong những tháng tới, các nhà đầu tư có thể không thấy mức tối đa lịch sử mới của BTC.

Ví dụ: nhà giao dịch, nhà phân tích và người đứng đầu Factor LLC huyền thoại Peter Brandt với xác suất 25% thừa nhận rằng bitcoin đã hình thành một mức tối đa (ATH) khác trong chu kỳ hiện tại. Điều này xảy ra vào ngày 14 tháng 3 ở mức cao nhất là 73.745 USD. Chuyên gia này đề cập đến khái niệm "phân rã theo cấp số nhân". Phần sau mô tả quá trình giảm mức tăng trưởng theo tỷ lệ phần trăm không đổi trong một khoảng thời gian nhất định. Chuyên gia giải thích: “Bitcoin trước đây được giao dịch trong chu kỳ khoảng 4 năm, thường gắn liền với các đợt halving. Sau đợt tăng giá ban đầu, có thêm 3 đợt nữa, mỗi đợt đều kém hơn 80% so với đợt trước về mặt tăng trưởng giá”.

“Trong phân tích của mình, tôi ước tính xác suất [của một kịch bản như vậy] là 25%. Nhưng tôi tin tưởng hơn vào báo cáo mà tôi đã công bố vào tháng 2. […] Việc xây dựng chu kỳ ‘trước/sau halving’ cho thấy xu hướng tăng hiện tại sẽ đạt đến đỉnh điểm trong khoảng 140.000–160.000 USD vào khoảng cuối mùa hè/đầu mùa thu năm 2025,” Peter Brandt làm rõ.

Giám đốc điều hành của Quantonomy Giovanni Santostasi nghi ngờ tính đúng đắn của việc áp dụng lý thuyết phân rã theo cấp số nhân trong trường hợp cụ thể này. “Chúng tôi có ba điểm dữ liệu nếu loại trừ khoảng thời gian trước khi giảm một nửa [lần đầu tiên] và thực tế chỉ có hai điểm nếu chúng tôi xem xét các tỷ lệ. Điều này là không đủ cho bất kỳ phân tích thống kê có ý nghĩa nào”, Santostasi nhận xét về giả định do Brandt đưa ra. Theo mô hình phụ thuộc quyền lực của chính ông, đỉnh cao của chu kỳ thứ tư rơi vào khoảng tháng 12 năm 2025 ở mức ~210.000 USD.

● Lưu ý rằng không chỉ Giovanni Santostasi mà nhiều người tham gia khác trong thị trường tiền điện tử cũng đang trông chờ vào sự tiếp tục của đợt tăng giá và đạt được ATH mới. Ví dụ, Anthony Pompliano đã nói ở trên tin rằng trong vòng 12-18 tháng, đồng tiền này đang chờ tăng trưởng lên 100.000 USD với cơ hội đạt 150.000-200.000 USD. Nhà phân tích tại Glassnode James Check hy vọng rằng ở giai đoạn này, tỷ giá BTC sẽ đạt 250.000 USD. Và chính Peter Brand trong báo cáo tháng 2 đã đề cập đã gọi 200.000 USD là một mốc tiềm năng. Đồng thời, các nhà kinh tế từ QCP Capital cho rằng cần phải đợi ít nhất hai tháng trước khi đánh giá tác động của đợt halving thứ 4 vừa qua. Báo cáo của họ cho biết: “Giá giao ngay tăng theo cấp số nhân chỉ 50-100 ngày sau mỗi lần halving trước đó. Nếu mô hình này lặp lại lần này, những người đầu cơ bitcoin vẫn còn nhiều tuần để xây dựng vị thế mua lớn hơn”.

● Theo Giám đốc điều hành của Morgan Creek Capital Mark Yusko, sự xuất hiện của BTC-ETF được giao dịch trên sàn giao dịch đã dẫn đến sự thay đổi đáng kể về nhu cầu. Tuy nhiên, hiệu quả đầy đủ của điều này vẫn chưa được cảm nhận. Theo doanh nhân này, dòng vốn chính sẽ đến từ những người thuộc thế hệ bùng nổ dân số, tức là những người sinh từ năm 1946 đến năm 1964, thông qua tài khoản lương hưu do các nhà tư vấn đầu tư quản lý. Vốn của thế hệ bùng nổ dân số ước tính khoảng 30 nghìn tỷ USD. “Tôi tin rằng trong vòng 12 tháng, 300 tỷ USD sẽ chảy vào lĩnh vực tiền điện tử – đây là 1% trong số 30 nghìn tỷ USD. Trên thực tế, đây là số tiền nhiều hơn số tiền đã được chuyển đổi thành bitcoin trong 15 năm,” Yusko chia sẻ dự báo của mình, thêm rằng dòng vốn có khả năng tăng vốn hóa của thị trường tiền điện tử lên 6 nghìn tỷ USD.

● Một dự báo khác được đưa ra bởi các chuyên gia từ Spot On Chain. Theo lời của họ, mô hình phân tích do họ phát triển dựa trên một tập dữ liệu mở rộng. Đặc biệt, nó tính đến các đợt giảm một nửa, chu kỳ lãi suất, yếu tố ETF, hoạt động của các nhà đầu tư mạo hiểm và doanh số bán bitcoin của các nhà khai thác. Sử dụng nền tảng trí tuệ nhân tạo Vertex AI từ Google Cloud, Spot On Chain đã thu được dự báo về giá BTC trong những năm 2024-2025.

Trong thời gian từ tháng 5 đến tháng 7, giá của loại tiền điện tử đầu tiên, theo tính toán của họ, sẽ nằm trong khoảng 56.000-70.000 USD. Thời kỳ này được đặc trưng bởi sự biến động gia tăng. Vào nửa cuối năm 2024, với xác suất 63%, BTC sẽ tăng lên 100.000 USD. “Dự báo này báo hiệu tâm lý tăng giá phổ biến trên thị trường, điều này sẽ được hỗ trợ bởi việc giảm lãi suất dự kiến [của Cục Dự trữ Liên bang Hoa Kỳ]. Điều này có thể làm tăng nhu cầu về các tài sản rủi ro như cổ phiếu và bitcoin,” đại diện của Spot On Chuỗi giải thích.

Theo lời của họ, có “xác suất thuyết phục” là 42% rằng trong nửa đầu năm 2025, vàng kỹ thuật số sẽ vượt mốc 150.000 USD, vì tiền điện tử đầu tiên thường cập nhật mức tối đa lịch sử trong vòng 6-12 tháng sau mỗi đợt halving. Nếu chúng ta tính cả năm 2025, cơ hội tăng trưởng lên 150.000 USD sẽ tăng lên 70%.

● Do đó, như sau so với các dự báo được trình bày ở trên, phạm vi mục tiêu chính của bitcoin vào năm 2025 là ở mức cao nhất là 150.000-200.000 USD. Tất nhiên, đây chỉ là những dự báo và hoàn toàn không phải là sự thật rằng chúng sẽ trở thành hiện thực, đặc biệt nếu chúng ta tính đến ý kiến của "nhóm tang lễ" gồm Warren Buffett, Charlie Munger, Peter Schiff và những nhà phê bình nhiệt thành khác đối với cuốn sách. tiền điện tử đầu tiên. Trong khi đó, tại thời điểm viết bài đánh giá này, vào tối thứ Sáu, ngày 03 tháng 5, BTC/USD, tận dụng sự suy yếu của đồng đô la, đã tăng lên 63.000 USD. Tổng vốn hóa của thị trường tiền điện tử là 2,33 nghìn tỷ USD (2,36 nghìn tỷ USD một tuần trước). Chỉ số Sợ hãi & Tham lam của Bitcoin cho thấy sự sụt giảm nghiêm trọng – từ 70 xuống 48 điểm và chuyển từ Vùng Tham lam sang Vùng Trung lập.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.

Quay lại Quay lại