EUR/USD: Tâm lý hiếu chiến của Fed

● Đúng như dự đoán, ngày quan trọng của tuần trước là Thứ Tư, ngày 12 tháng 6. Sau khi dữ liệu lạm phát ở Mỹ được công bố, đồng đô la đã chịu áp lực mạnh mẽ. Số liệu mới cho thấy trong tháng 5, tỷ lệ lạm phát chung (CPI) tính theo năm đã giảm xuống 3,3% so với mức dự kiến là 3,4%. Trên cơ sở hàng tháng, chỉ số này giảm từ 0,3% xuống 0% so với dự báo là 0,1%. Chỉ số giá tiêu dùng cốt lõi (CPI lõi), không tính đến giá thực phẩm và năng lượng, là 0,2% (m/m) so với tháng 4, thấp hơn mức dự báo là 0,3%. Hàng năm, chỉ số này tăng trưởng 3,4%, cho thấy tốc độ tăng trưởng chậm nhất trong ba năm qua (giá trị trước đó là 3,6%, dự báo là 3,5%).

Việc giảm lạm phát này làm tăng kỳ vọng của những người tham gia thị trường rằng Fed có thể hạ lãi suất hai lần trong năm nay, với giai đoạn nới lỏng chính sách tiền tệ đầu tiên diễn ra sớm nhất là vào tháng 9. Kết quả là Chỉ số Đô la (DXY) giảm từ 105,3 xuống 104,3 và EUR/USD tăng hơn 100 điểm, đạt mức cao cục bộ là 1,0851.

● Tuy nhiên, niềm vui của phe giảm giá đối với đồng đô la chỉ tồn tại trong thời gian ngắn. Kết quả cuộc họp FOMC (Ủy ban Thị trường mở Liên bang) của Cục Dự trữ Liên bang Hoa Kỳ đã đưa DXY trở lại điểm xuất phát. Lãi suất cơ bản được dự đoán sẽ không thay đổi ở mức 5,50%. Đồng thời, dự báo trung bình mới của các thành viên FOMC cho thấy cơ quan quản lý tự tin kỳ vọng chỉ có một lần cắt giảm lãi suất vào năm 2024. Hãy nhớ lại rằng vào tháng 3, Fed đã dự đoán ba lần cắt giảm lãi suất vào năm 2024 và ba lần vào năm 2025. Hiện tại, 15 trong số 19 nhà lãnh đạo Fed dự kiến sẽ có ít nhất một hoặc hai lần cắt giảm trong năm nay (7 lần cắt giảm 25 điểm cơ bản, 8 lần cắt giảm 50 điểm cơ bản), trong khi 4 lần cắt giảm còn lại dự báo bắt đầu nới lỏng (QE) không sớm hơn năm 2025. Hiện tại, FedWatch của CME Group chỉ ra gần 70% xác suất bắt đầu QE tại cuộc họp FOMC tháng 9.

● Chủ tịch Fed Jerome Powell lưu ý tại cuộc họp báo sau cuộc họp rằng thị trường lao động Hoa Kỳ nhìn chung vẫn mạnh mẽ, mặc dù không quá nóng. Nền kinh tế Mỹ tiếp tục tăng trưởng với tốc độ tự tin. Theo ông, những hành động tiếp theo sẽ phụ thuộc vào sự cân bằng rủi ro tại mỗi cuộc họp. Fed không có ý định cho phép thị trường lao động sụp đổ như một biện pháp giảm lạm phát. Nếu nền kinh tế vẫn kiên cường và lạm phát ổn định, Fed sẵn sàng duy trì mức lãi suất hiện tại trong thời gian cần thiết. Nếu thị trường lao động suy yếu hoặc lạm phát giảm nhanh hơn dự kiến, ngân hàng trung ương Mỹ sẵn sàng đáp trả bằng việc cắt giảm lãi suất. Đồng thời, Powell lưu ý rằng cơ quan quản lý cần xem thêm “dữ liệu tốt” để tin tưởng vào diễn biến bền vững của lạm phát hướng tới mức mục tiêu 2,0%. Ngoài ra, ông cảnh báo thị trường chống lại những kỳ vọng quá mức về việc nới lỏng chính sách tiền tệ được cho là, đồng thời nói thêm rằng việc cắt giảm lãi suất 25 điểm cơ bản sẽ không có tác động đáng kể đến nền kinh tế.

● Luận điệu khá diều hâu của Powell đã được củng cố bằng việc công bố các dự báo kinh tế trung hạn mới do Fed đưa ra sau cuộc họp. Do đó, cơ quan quản lý đã nâng dự báo lạm phát năm 2024 lên 2,6% từ mức 2,4% và năm 2025 lên 2,3% từ mức 2,2%. Fed hy vọng sẽ đưa lạm phát về mục tiêu 2,0% chỉ vào năm 2026. Dự báo tăng trưởng GDP của Mỹ không thay đổi trong suốt thời gian dự báo – ở mức 2,1% trong năm 2024-2026. Fed cũng giữ nguyên dự báo tỷ lệ thất nghiệp ở Mỹ ở mức 4,0% vào năm 2024, tăng lên 4,2% từ 4,1% vào năm 2025 và lên 4,1% từ 4,0% vào năm 2026.

● Bên cạnh việc sửa đổi mạnh mẽ các dự báo kinh tế của ngân hàng trung ương Hoa Kỳ, việc đồng đô la mạnh lên hơn nữa còn được tạo điều kiện thuận lợi nhờ vai trò của nó như một loại tiền tệ trú ẩn an toàn. Tương lai của đồng euro vẫn còn là dấu hỏi trong bối cảnh bất ổn chính trị ở khu vực Eurozone. Vào Chủ nhật, ngày 9 tháng 6, kết quả cuộc bầu cử Nghị viện Châu Âu khiến nhiều người bị sốc đã được công bố: ở Đức, Pháp và Bỉ, các đảng cực hữu đã giành chiến thắng trong khi các đảng cầm quyền chịu thất bại. Tại Pháp, đảng của Tổng thống Emmanuel Macron chỉ giành được 14,5% số phiếu bầu, dẫn tới việc giải tán Quốc hội và ấn định bầu cử sớm. Một số người tham gia thị trường tin rằng rủi ro chính trị có thể đẩy EUR/USD xuống khu vực 1,0600 hoặc thậm chí thấp hơn trong những tuần tới.

Sự suy yếu của đồng euro cũng sẽ được tạo điều kiện thuận lợi bởi thực tế là Ngân hàng Trung ương Châu Âu đã bắt đầu chu kỳ cắt giảm lãi suất. Vào thứ Năm, ngày 6 tháng 6, Hội đồng quản trị ECB đã cắt giảm lãi suất cơ bản 25 điểm cơ bản xuống 4,25%. Kể từ tháng 9 năm 2023, lạm phát tại Khu vực đồng tiền chung châu Âu đã giảm hơn 2,5%, cho phép cơ quan quản lý thực hiện bước đi như vậy lần đầu tiên sau một thời gian dài. Ngoài ra, dữ liệu kinh tế vĩ mô mới cho thấy mức mục tiêu 2,0% có thể đạt được khá sớm. Ví dụ, chỉ số CPI của Đức, đầu tàu của nền kinh tế châu Âu, được công bố vào thứ Tư, ngày 12 tháng 6, cho thấy mức giảm từ 0,5% xuống 0,1% (m/m). Đại diện ECB Bostjan Vasle tuyên bố hôm thứ Năm rằng “có thể cắt giảm lãi suất thêm nếu quá trình giảm phát tiếp tục”.

● Xu hướng cuối cùng của tuần qua chứng kiến EUR/USD ở mức 1,0702. Đối với dự báo của các nhà phân tích trong tương lai gần, tính đến tối ngày 14 tháng 6, 60% phiếu bầu của họ dành cho sự sụt giảm của cặp tiền này, 20% cho sự gia tăng của nó và 20% vẫn trung lập. Đối với phân tích kỹ thuật, 100% chỉ báo xu hướng và bộ dao động trên D1 đứng về phía đồng đô la, tất cả đều có màu đỏ, mặc dù 20% trong số đó nằm trong vùng quá bán. Hỗ trợ gần nhất cho cặp này nằm ở vùng 1.0670, tiếp theo là 1.0600-1.0620, 1.0560, 1.0495-1.0515, 1.0450, 1.0370. Các vùng kháng cự nằm trong các vùng 1,0740, sau đó là 1,0780-1,0810, 1,0865-1,0895, 1,0925-1,0940, 1,0980-1,1010, 1,1050, 1,1100-1,1140.

● Trong tuần tới, vào thứ Ba, ngày 18 tháng 6, chúng ta sẽ biết điều gì đang xảy ra với lạm phát (CPI) tại Khu vực đồng tiền chung châu Âu và số liệu thống kê về thị trường bán lẻ Hoa Kỳ cũng sẽ được công bố. Thứ Tư, ngày 19 tháng 6, sẽ là ngày lễ ở Hoa Kỳ: cả nước kỷ niệm ngày 19 tháng Sáu. Vào thứ Năm, ngày 20 tháng 6, số lượng đơn xin trợ cấp thất nghiệp lần đầu ở Hoa Kỳ sẽ được công bố và Chỉ số Sản xuất của Fed tại Philadelphia cũng sẽ được công bố. Và vào cuối tuần làm việc, vào thứ Sáu, ngày 21 tháng 6, toàn bộ loạt dữ liệu hoạt động kinh doanh sơ bộ (PMI) sẽ được nhận trong các lĩnh vực khác nhau của nền kinh tế Đức, Eurozone và Hoa Kỳ. Việc Fed công bố Báo cáo chính sách tiền tệ cùng ngày cũng sẽ thu hút sự quan tâm đáng kể.

GBP/USD: Ngân hàng Anh sẽ quyết định gì vào ngày 20 tháng 6?

● Vào mùa thu năm 2023, BoE kết luận rằng chính sách tiền tệ của họ sẽ được duy trì thắt chặt trong thời gian dài cho đến khi lạm phát tự tin ổn định ở mức mục tiêu 2,0%. Dựa trên điều này, mặc dù áp lực giá đã giảm, nhưng tại cuộc họp vào ngày 8 tháng 5, Ủy ban Chính sách tiền tệ (MPC) của Ngân hàng Trung ương Anh đã quyết định bằng đa số phiếu (bảy đến hai) để giữ lãi suất cơ bản ở mức 5,25 trước đó. %. (Hai thành viên MPC biểu quyết giảm xuống 5,0%).

Theo Văn phòng Thống kê Quốc gia (ONS) của nước này, kể từ tháng 11 năm 2022, Chỉ số giá tiêu dùng (CPI) đã giảm từ 11,1% xuống 2,3% – mức thấp nhất kể từ tháng 7 năm 2021. Ngân hàng trung ương Anh kỳ vọng con số này sẽ quay trở lại mức mức mục tiêu trong thời gian tới nhưng sẽ tăng nhẹ lên khoảng 2,5% trong nửa cuối năm do giá năng lượng tăng. Ngoài ra, theo dự báo tháng 5, CPI sẽ ở mức 1,9% trong hai năm (quý 2 năm 2026) và 1,6% trong ba năm (quý 2 năm 2027).

● Kỳ vọng lạm phát của Anh trong thời gian tới cũng đã giảm xuống mức thấp nhất trong gần ba năm, cho thấy sự trở lại mức trung bình trong lịch sử. Vào tháng 5, trung bình người dân cả nước dự kiến giá tiêu dùng sẽ tăng 2,8% trong 12 tháng tới, so với dự báo khoảng 3% vào tháng 2. Điều này được nêu trong kết quả khảo sát hàng quý của ngân hàng trung ương Anh.

● Dữ liệu về hoạt động kinh doanh (PMI) được công bố vào tuần đầu tiên của tháng 6 cho thấy nền kinh tế Vương quốc Anh tương đối tốt. Hoạt động trong lĩnh vực sản xuất đã tăng lên 51,2 từ mức 49,1 trước đó. Chỉ số PMI của lĩnh vực dịch vụ – từ 55,0 xuống 52,9 và PMI tổng hợp – từ 54,1 xuống 53,0 cho thấy sự chậm lại. Tuy nhiên, bất chấp điều này, tất cả các chỉ số này vẫn ở trên mốc 50,0, tách biệt sự tăng trưởng và sự chậm lại trong hoạt động.

Một số lo ngại được đặt ra bởi thị trường lao động Vương quốc Anh. Số liệu thống kê được công bố vào đầu tháng 6 cho thấy số lượng đơn xin trợ cấp thất nghiệp tăng đột biến – tăng 50,4 nghìn trong tháng 5 sau 8,4 nghìn của tháng trước. Đây là mức tăng hàng tháng lớn nhất kể từ đợt khóa COVID đầu tiên. Trước đại dịch, lần tăng đột biến gần đây nhất là vào thời kỳ suy thoái năm 2009. Hơn nữa, tỷ lệ thất nghiệp trong khoảng thời gian từ tháng 2 đến tháng 4 năm 2024 đã tăng lên 4,4%. Tất nhiên, về mặt lịch sử, đây là mức thấp nhưng là mức cao nhất trong 3 năm.

● Cuộc họp tiếp theo của Ngân hàng Trung ương Anh sẽ được tổ chức vào Thứ Năm, ngày 20 tháng Sáu. Các nhà phân tích nhìn chung dự báo lãi suất sẽ không thay đổi ở mức 5,25%. Dự báo này được hỗ trợ bởi tốc độ giảm lạm phát chậm lại. Ngoài ra, tiền lương ở Anh tăng đáng kể (+6,0%), điều này có thể đẩy giá lên cao. Ngược lại, điều này làm giảm khả năng ngân hàng trung ương Anh chuyển sang chính sách tiền tệ mềm mỏng hơn trong tương lai gần. Việc bắt đầu QE có thể bị trì hoãn cho đến tháng 9 hoặc muộn hơn.

Chính sách tiền tệ thắt chặt của BoE tạo ra điều kiện tiên quyết cho nhu cầu đồng bảng Anh trong tương lai. Trong khi đó, tuần trước, GBP/USD được thúc đẩy bởi dữ liệu nước ngoài. Trên dữ liệu lạm phát của Hoa Kỳ, nó đã vượt qua ranh giới trên của kênh 1.2700-1.2800 và tăng lên 1.2860, sau đó, theo kết quả cuộc họp FOMC, nó đã giảm và phá vỡ ranh giới dưới, giảm xuống 1.2656. Tuần kết thúc ở mức 1.2686.

● Dự báo trung bình của các nhà phân tích trong thời gian tới có phần giống với dự báo cho cặp trước đó. Trong trường hợp này, 50% chuyên gia đã bỏ phiếu ủng hộ việc tăng cường đồng đô la, 25% cho quỹ đạo về phía trên và 25% vẫn giữ thái độ trung lập. Đối với phân tích kỹ thuật trên D1, bức tranh cũng có sự xáo trộn. Các chỉ báo xu hướng được chia đều theo tỷ lệ 50:50 giữa màu đỏ và màu xanh lá cây. Trong số các chỉ báo dao động, 60% hướng về phía dưới (tín hiệu quá bán một phần tư), 20% hướng về phía trên và 20% còn lại vẫn ở trạng thái trung lập. Trong trường hợp cặp tiếp tục suy giảm, các mức và vùng hỗ trợ là 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330. Trong trường hợp cặp tiền tăng trưởng, mức kháng cự sẽ gặp phải là 1,2760, 1,2800-1,2820, 1,2865-1,2900.

● Bên cạnh cuộc họp của Ngân hàng Anh đã đề cập vào ngày 20 tháng 6, bao gồm cả quyết định lãi suất và cuộc họp báo tiếp theo, cần lưu ý rằng Thứ Tư, ngày 19 tháng 6, dữ liệu lạm phát tiêu dùng (CPI) mới của Vương quốc Anh sẽ được công bố. Thứ sáu ngày 21/6 cũng hứa hẹn nhiều điều thú vị. Vào ngày này, khối lượng bán lẻ và các chỉ số hoạt động kinh doanh sơ bộ (PMI) trong các lĩnh vực khác nhau của nền kinh tế Vương quốc Anh sẽ được công bố.

USD/JPY: BoJ không thay đổi gì ngoài những thay đổi hứa hẹn trong tương lai

● Không giống như Ngân hàng Anh, cuộc họp của Ngân hàng Nhật Bản (BoJ) đã diễn ra và kết quả của cuộc họp đã được công bố vào thứ Sáu tuần trước, ngày 14 tháng 6. Sự suy yếu của đồng yên trong những tháng gần đây đã tác động tiêu cực đến các đồng tiền châu Á. Vào tháng 3, ngân hàng trung ương đã có động thái đầu tiên – tăng lãi suất lần đầu tiên kể từ năm 2007 (kể từ năm 2016, ngân hàng này đã giữ lãi suất ở mức âm -0,1%). Cơ quan quản lý cũng từ bỏ mục tiêu lợi suất trái phiếu chính phủ kỳ hạn 10 năm. Các nhà đầu tư theo dõi chặt chẽ ngân hàng trung ương Nhật Bản để tìm gợi ý về việc liệu ngân hàng này có tiếp tục nới lỏng kích thích tiền tệ hay không.

Nhưng hiện tại, BoJ quyết định không thay đổi chính sách tiền tệ phù hợp, duy trì tốc độ mua trái phiếu hiện tại ở mức khoảng 6 nghìn tỷ yên (38 tỷ USD) mỗi tháng. Tuy nhiên, họ hứa sẽ trình bày kế hoạch giảm dần tại cuộc họp tiếp theo vào tháng 7. Tuyên bố của ngân hàng trung ương cho biết: “Sau đó, chúng tôi quyết định giảm khối lượng mua hàng của mình [trong vòng một đến hai năm] để đảm bảo hình thành lãi suất dài hạn tự do hơn trên thị trường tài chính”. Đồng thời, cơ quan quản lý thông báo sẽ thu thập ý kiến của người tham gia thị trường trước khi đưa ra quyết định cụ thể.

Lãi suất tiền gửi của các ngân hàng thương mại cũng được giữ nguyên – các quan chức nhất trí bỏ phiếu giữ ở mức 0,0%-0,1% như dự kiến. Từ đó, các chuyên gia một lần nữa kết luận rằng BoJ sẽ không vội thắt chặt chính sách tiền tệ nới lỏng định lượng (QT).

Ngân hàng Societe Generale của Pháp tin rằng trước áp lực từ chính phủ do đồng yên yếu, kịch bản rất có thể sẽ là lượng mua trái phiếu bắt đầu giảm bắt đầu từ tháng 8, với lượng mua của họ giảm ba tháng một lần và đạt mức 0 vào tháng 11 năm 2025. Ngoài ra, Theo các nhà kinh tế của Societe Generale, BoJ có thể tăng lãi suất chiết khấu vào tháng 9 năm nay.

● Tất nhiên, USD/JPY không thể bỏ qua các sự kiện trong tuần qua như số liệu CPI của Mỹ và cuộc họp của Fed: biên độ dao động của nó vượt quá 240 điểm (155,71 ở mức thấp, 158,25 ở mức cao). Tuy nhiên, kết quả trong 5 ngày không quá ấn tượng: bắt đầu từ 156,75 và kết thúc ở 157,37.

Dự báo của các chuyên gia trong thời gian tới trông như thế này: không có một phiếu bầu nào được đưa ra cho phong trào phía dưới của cặp đôi và việc tăng cường đồng yên, trong khi số phiếu còn lại được chia đều: 50% hướng về phía trên và 50% vẫn trung lập. Đối với phân tích kỹ thuật, tất cả các chỉ báo xu hướng trên D1 đều có màu xanh lục. Mức hỗ trợ gần nhất nằm trong vùng 156,80-157,05, tiếp theo là 156,00-156,10, 155,45, 154,50-154,70, 153,10-153,60, 151,85-152,15, 150,80-151,00, 149,70-150,00, 148,40, 147,30-147,60, 146,50. Vùng kháng cự gần nhất nằm ở vùng 157,70, tiếp theo là 158,25-158,60, 160,00-160,20.

● Không có số liệu thống kê kinh tế quan trọng nào được công bố cho Nhật Bản trong tuần tới.

TIỀN ĐIỆN TỬ: Hiện tại và tương lai của Bitcoin phụ thuộc vào Hoa Kỳ

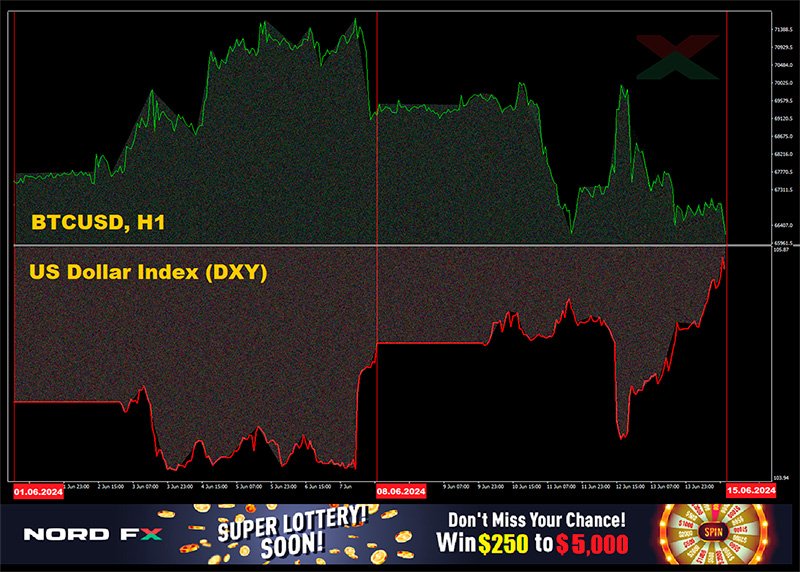

● Trong trường hợp không có động lực độc lập, thị trường tiền điện tử gần đây đã đi theo đồng đô la, đồng đô la này lại đi theo Fed, đồng đô la cũng tuân theo số liệu thống kê vĩ mô từ Hoa Kỳ. BTC/USD giống như một cái cân, với tiền điện tử chính ở một bên và đồng đô la Mỹ ở bên kia. Đồng đô la trở nên nặng hơn – bitcoin trở nên nhẹ hơn và ngược lại. Vào thứ Sáu, ngày 7 tháng 6, số liệu thống kê mạnh mẽ về thị trường lao động Hoa Kỳ đã được công bố – đồng đô la trở nên nặng hơn, bitcoin nhẹ hơn. Vào thứ Tư, ngày 12 tháng 6, hóa ra lạm phát ở Mỹ đang giảm – đồng đô la suy yếu, bitcoin trở nên nặng nề hơn. Và vào buổi tối, Fed đã xoa dịu thị trường về lãi suất - và cán cân quay trở lại. Chỉ cần nhìn vào biểu đồ BTC/USD và Dollar Index (DXY) – không còn nghi ngờ gì nữa về mối tương quan nghịch đảo.

● Trong những ngày gần đây, ngôi sao hàng đầu của thị trường tiền điện tử đã mất giá khoảng 7%. Và nguyên nhân dẫn đến điều này là chính sách tiền tệ nói trên của Fed Mỹ. Sự nhiệt tình không được tăng thêm bởi thực tế là dòng vốn bitcoin-ETF đã phá vỡ chuỗi 19 ngày. Chỉ riêng trong ngày 11 tháng 6, các quỹ trong ngành đã mất gần 65 triệu USD. Những lý do là như nhau. Chúng có thể được bổ sung vào kỳ nghỉ hè sắp tới – giai đoạn điều chỉnh và tạm lắng trên thị trường tài chính.

● Các nhà giao dịch lưu ý rằng gần đây, "vàng kỹ thuật số" đã được giao dịch trong phạm vi hẹp từ 66.000 USD đến 72.000 USD. Một trong những người tham gia thị trường phổ biến coi điểm thấp hơn là điểm vào lý tưởng, trong khi điểm vào ở ranh giới trên của phạm vi, theo cách nói của ông, có rủi ro cao. Người sáng lập và phân tích của MN Capital, Michael van de Poppe không loại trừ áp lực từ người bán sẽ tiếp tục tồn tại trong thời gian tới. Trong điều kiện như vậy, bitcoin có thể điều chỉnh về mức 65.000 USD và thậm chí thấp hơn. Tuy nhiên, van de Poppe không kỳ vọng giá sẽ giảm sâu. Theo ông, một lượng lớn thanh khoản tập trung quanh khu vực 60.000 USD. Điều này cho thấy mức này hiện hoạt động như một vùng hỗ trợ mạnh mẽ và động lực tích cực có thể được hỗ trợ bởi sự bất ổn địa chính trị.

● Theo khảo sát, hơn 70% cộng đồng tiền điện tử tin rằng BTC đang trên đà tăng trưởng hơn nữa. Chẳng hạn, nhà giao dịch Captain Faibik tự tin rằng bitcoin đang chuẩn bị vượt qua mô hình phân tích kỹ thuật “nêm mở rộng”. Theo ông, việc phá vỡ ranh giới trên của nó sẽ mở đường cho tiền điện tử tăng lên trên 94.000 USD. Ngược lại, nhà giao dịch Titan của tiền điện tử kỳ vọng bitcoin sẽ đạt 100.000 USD vào mùa hè này. Triển vọng tăng trưởng của BTC còn được thể hiện qua hoạt động của các nhà đầu tư lớn. Theo đại diện của ngành, cá voi đang tích cực tham gia các vị thế mua bitcoin. Giám đốc điều hành Cryptoquant Ki Young Ju làm rõ rằng mức 69.000 USD đã trở nên đặc biệt hấp dẫn đối với các nhà đầu tư lớn.

● Giám đốc điều hành mới của Binance, Richard Teng, người thay thế Changpeng Zhao, tin rằng bitcoin sẽ sớm vượt mức 80.000 USD. Teng liên kết mức cao mới tiềm năng với hoạt động của BTC-ETF giao ngay, điều này đã củng cố niềm tin vào tài sản. Giám đốc điều hành Binance cũng cho phép hợp pháp hóa tiền điện tử nếu Donald Trump được bầu làm Tổng thống Hoa Kỳ. Tự tuyên bố mình là “tổng thống tiền điện tử”, Trump đã nói vào tháng 5 rằng Hoa Kỳ nên dẫn đầu ngành công nghiệp tiền điện tử toàn cầu.

Tuy nhiên, hiện tại, các biện pháp quản lý tiền điện tử đang trong giai đoạn phát triển và triển khai, điều này hạn chế đầu tư. Theo các chuyên gia, khoản đầu tư hiện tại nên được coi là trường hợp thử nghiệm. Cũng cần lưu ý rằng ETF giao ngay chỉ thu hút được thanh khoản đáng kể ở Hoa Kỳ – không có sự quan tâm tương tự ở hầu hết các quốc gia.

Theo tỷ phú Mark Cuban, thái độ đối với tiền điện tử sẽ là điểm khác biệt chính giữa các ứng cử viên tổng thống Mỹ Donald Trump và Joe Biden, mặc dù cả hai đều không hiểu vấn đề này. “Bạn có thực sự nghĩ rằng [Trump] hiểu bất cứ điều gì về mật mã ngoài việc kiếm tiền từ việc bán NFT không?” Cuba hỏi. Và anh ấy đã tự trả lời: "Cả hai [ứng cử viên] đều không hiểu. Nhưng tôi đã nói nhiều lần rằng Biden sẽ phải lựa chọn giữa [Chủ tịch SEC] Gary Gensler và những người bỏ phiếu bằng tiền điện tử, nếu không điều đó có thể khiến ông ấy phải trả giá bằng Nhà Trắng."

● Theo các nhà phân tích của sàn giao dịch tiền điện tử Bitfinex, giá bitcoin có thể tăng lên 120.000-125.000 USD trong vòng vài tháng đến nửa năm. Những con số tương tự được nêu tên bởi Giám đốc điều hành công ty ủy thác tiền điện tử BitGo Mike Belshe. Theo quan điểm của ông, vào cuối năm 2024, tiền điện tử đầu tiên sẽ có giá 125.000-135.000 USD và một trong những chất xúc tác sẽ là mức nợ chính phủ Hoa Kỳ cao. Belshe nói: “Môi trường kinh tế vĩ mô của chúng ta tiếp tục xác nhận sự cần thiết của bitcoin. Không còn nghi ngờ gì nữa, nợ của chính phủ Mỹ đã vượt quá tầm kiểm soát. […] Tình trạng này ủng hộ ý tưởng rằng bitcoin là vàng của thế hệ mới”.

Ông cũng lưu ý rằng đồng đô la Mỹ đang mất vị thế là đồng tiền dự trữ thế giới do chính sách đối ngoại của Mỹ. Giám đốc điều hành BitGo tin rằng đất nước sử dụng đồng đô la làm vũ khí và phương tiện thao túng. Ông kết luận: “Vì vậy, cuộc khủng hoảng nợ của Mỹ là một, chính sách đối ngoại và kiểm soát trừng phạt là hai. Và BRICS cung cấp các hệ thống thanh toán thay thế. […] Đây là câu chuyện tại sao bitcoin tồn tại”.

● Tại thời điểm viết bài đánh giá này vào tối Thứ Sáu, ngày 14 tháng 6, BTC/USD đang giao dịch ở mức 65.800 USD. Tổng vốn hóa thị trường tiền điện tử là 2,38 nghìn tỷ USD (2,54 nghìn tỷ USD một tuần trước). Vốn hóa của Bitcoin đã đạt mức vững chắc 1,30 nghìn tỷ USD, như các chuyên gia cảnh báo, con số này làm giảm tác động của dòng vốn vào trong tương lai. Những người bi quan cho rằng tài sản này đã “quá nóng” và để đạt 125.000 USD, vốn hóa của nó phải tăng gần gấp đôi. Theo quan điểm của họ, một dòng tiền khổng lồ như vậy trong thời kỳ mua quá mức khó có thể xảy ra, vì vậy người ta có thể mong đợi một sự điều chỉnh và củng cố sau đó. Khả năng xảy ra kết quả như vậy cũng được chỉ số Bitcoin Fear & Greed gợi ý: trong 7 ngày, nó đã giảm từ 77 xuống 70 điểm và chuyển từ vùng cực kỳ tham lam sang vùng tham lam.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.

Quay lại Quay lại