Phân tích các yếu tố hình nến để dự báo trên thị trường Forex và các thị trường tài chính khác

Đối với các giao dịch trực tuyến trên thị trường tài chính, công ty môi giới NordFX cung cấp cho khách hàng của mình nền tảng giao dịch phổ biến nhất thế giới - MetaTrader 4 (MT4). Sau khi tải xuống, nhà giao dịch sẽ thấy ba tùy chọn có thể có để hiển thị đồ họa báo giá cho các công cụ giao dịch trong phần "Thuộc tính" - đó là dạng thanh, dạng đường và dạng nến Nhật Bản.

Đồng ý rằng nến, và thậm chí cả nến Nhật Bản, rất khó được công nhận là một công cụ phân tích kỹ thuật. Nhưng đây chỉ là cái nhìn đầu tiên.

Lịch sử của biểu đồ hình nến

Để bắt đầu, một số dữ kiện từ lịch sử, bắt đầu từ thế kỷ 18, khi các thương nhân Nhật Bản bắt đầu sử dụng phương pháp này để dự đoán thị trường về giá gạo. Nó được phát minh bởi một thương gia tên là Munehisa Homma, người đã bắt đầu nghiên cứu toàn bộ lịch sử buôn bán gạo ở Osaka. Khi làm như vậy, anh ta không chỉ tính đến sự thay đổi của giá mà còn cả lý do của nó, bao gồm cả khía cạnh tâm lý của giao dịch. Munehisa Homma thành công đến mức cuối cùng trở thành một samurai và thậm chí còn trở thành cố vấn tài chính cho chính phủ, áp dụng phương pháp phân tích hình nến Nhật Bản của mình cho các sản phẩm thị trường khác. Ông là tác giả của ba cuốn sách - "Kỷ lục về tiền của ba con khỉ", "Kinh thánh giao dịch bằng nến" và "Nến Nhật Thật Dễ".

Là một thương nhân, Munehisa Homma khác biệt bởi một cách tiếp cận tổng hợp để nghiên cứu tình hình kinh tế. Ông hiểu rằng thành công phần lớn được quyết định bởi tốc độ thu thập thông tin quan trọng và đã phát triển toàn bộ hệ thống truyền tin khẩn cấp cho mục đích này. Trên mỗi km, những người đóng quân truyền tin tức bằng tín hiệu ánh sáng, điều này cho phép Munehisa Homma bỏ xa các đối thủ cạnh tranh của mình và thực hiện hơn 100 giao dịch có lãi liên tiếp.

Sau 250 năm, một nhà giao dịch có thể nhận được thông tin tài chính quan trọng nhất bằng cách sử dụng nguồn cấp dữ liệu tin tức trực tuyến, cùng với biểu đồ nến Nhật Bản, là một trong những tùy chọn của nền tảng giao dịch MT4. Và mặc dù hầu như không ai có thể đảm bảo cho bạn 100 giao dịch có lãi liên tiếp và danh hiệu samurai, cả hai tùy chọn này đều vô giá, báo hiệu để mở giao dịch đúng hướng vào đúng thời điểm.

Lưu ý rằng phân tích biểu đồ hình nến chỉ mới xuất hiện trong thế giới giao dịch phương Tây hiện đại trong thời gian gần đây. Trở lại giữa những năm 80 của thế kỷ trước, chỉ có ba cách chính để phản ánh biểu đồ của một tài sản, bao gồm trong Forex, - "điểm và hình", thanh hoặc đường. (Hai phần sau cũng là một phần của kho vũ khí MetaTrader 4). Việc phân tích các mẫu hình nến giữa các nhà giao dịch đã trở nên phổ biến sau khi xuất bản năm 1991 của cuốn sách Nến Nhật Bản. Phân tích Đồ thị Thị trường Tài chính. Ấn phẩm này đã tạo nên một sự bùng nổ thực sự, và tác giả của nó là Steve Nison đã trở nên nổi tiếng đến mức ông thậm chí còn mở công ty tư vấn của riêng mình, Nison Research International.

Sau tác phẩm đầu tiên, Nison xuất bản tác phẩm thứ hai của mình, Beyond Candlesticks. Hai cuốn sách này là phổ biến nhất, nhưng chúng chỉ bao gồm một số mô hình xuất hiện từ phân tích kỹ thuật hình nến.

Người ta cũng có thể lưu ý cuốn sách của Gregory L. Morris Giải thích về biểu đồ hình nến: Kỹ thuật vượt thời gian để giao dịch cổ phiếu và hợp đồng tương lai, mặc dù một số chuyên gia và nhà thực hành đã có một số phàn nàn về nó. Cũng có lý khi chú ý đến tác phẩm “Bách khoa toàn thư về biểu đồ hình nến” của Thomas Bulkowski và tác phẩm của Vladimir Gusev “Những ngọn nến Nhật Bản. Bộ sưu tập Mô hình ”và“ Nến Nhật Bản. Tính năng của Ứng dụng ”. Tất cả chúng đều dành cho sự phức tạp của việc sử dụng loại phân tích đồ họa này và cũng được điều chỉnh cho phù hợp với thị trường ngoại hối.

Các loại nến Nhật Bản: Bulls, Bears và Doji

Hình nến Nhật Bản đã nhận được thiện cảm rất lớn của các nhà giao dịch do hàm lượng thông tin cao so với biểu đồ đường. Một hình nến bao gồm các yếu tố sau: thân và bóng (một hoặc hai). Thân nến là khoảng cách từ giá mở đến giá đóng cửa trong khoảng thời gian đã chọn (trên MT4, đây là M1, M5, M15, M30, H1, H4, D1, W1 hoặc MN). Bóng trên biểu thị mức tối đa mà giá tiếp cận trong thời gian này, bóng dưới biểu thị mức tối thiểu.

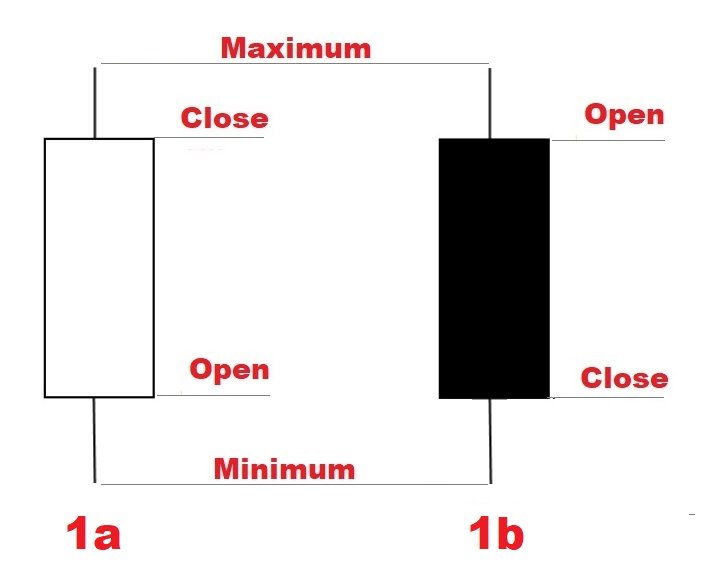

Có hai loại hình nến chính, đó là “tăng giá” và “giảm giá” (Hình 1 bên dưới).

Nến tăng được hình thành do sự kích hoạt của người mua (theo tiếng lóng của các nhà giao dịch là "bò tót" hay “Bull”), loại nến này luôn có giá đóng cửa cao hơn giá mở cửa (Hình 1a). Trong quá khứ, mà chúng tôi đã liệt kê ở trên, nến tăng được biểu thị bằng màu trắng. Tuy nhiên, trong các nền tảng giao dịch hiện đại, chẳng hạn như MetaTrader 4, một nhà giao dịch có thể tô màu cho nến và thường sử dụng nến tăng màu xanh lá cây.

Nến “giảm giá” được hình thành dưới áp lực của người bán (“gấu”), vì vậy giá đóng cửa của chúng luôn thấp hơn giá mở cửa (Hình 1b). Trong sách giáo khoa, chúng được chỉ định bằng màu đen. Nếu chúng ta đang nói về nền tảng MT4, nến giảm có màu đỏ.

Tất cả các yếu tố hình nến đóng một vai trò quan trọng trong việc cung cấp thông tin cho nhà giao dịch. Chiều dài của bóng, kích thước của thân nến có thể cho chúng ta biết xu hướng nào đang thịnh hành tại thời điểm trên thị trường, "bò" hay "gấu", có nhiều sức mạnh hơn và xu hướng nào đang cạn kiệt.

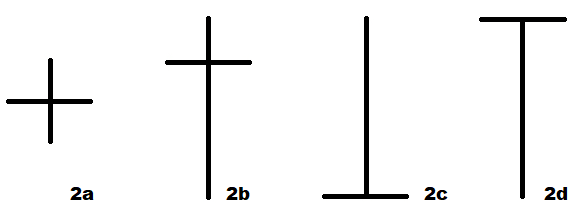

Riêng biệt, chúng tôi muốn thu hút sự chú ý của bạn đến thực tế là bạn có thể tìm thấy các thanh nến Nhật Bản trên biểu đồ, trong đó giá mở cửa bằng với giá đóng cửa. Chúng thường xuất hiện trong khoảng thời gian thanh khoản giảm hoặc không chắc chắn (phiên giao dịch không hoạt động, ngày lễ, cuối tuần, vắng bóng người chơi chính, chờ công bố dữ liệu kinh tế vĩ mô quan trọng). Những chân nến như vậy thường được gọi là “Doji”. Và vì phần thân của Doji thực tế không có, nên chúng không thể được quy cho các chân nến “tăng” hoặc “giảm”. Hình 2 cho thấy các loại chính của chúng: 2a - "Ngôi sao", 2b - "Doji chân dài", 2c - "Bia mộ" và 2d - "Dragonfly".

Làm thế nào để phân tích chân nến Nhật Bản?

Nến là nguồn thông tin quan trọng nhất cho phép bạn xem trước những diễn biến sắp tới. Thực tế là sự kết hợp và các hình thức đặc biệt của chúng tạo thành các mẫu hình được lặp đi lặp lại nhiều lần từ năm này sang năm khác. Việc phân tích các thanh nến Nhật Bản trong giao dịch dựa trên việc tìm ra các mẫu hình này và cách diễn giải chính xác của chúng. Đó là lý do tại sao việc nghiên cứu biểu đồ hình nến và tìm kiếm tất cả các mẫu hình chỉ xảy ra trên một hình nến đã đóng hay đã hình thành hoàn chỉnh. Đây là một quy tắc cơ bản, vi phạm có thể dẫn đến hậu quả khó chịu. Sự thay đổi giá trong khoảng thời gian làm việc (khung thời gian) có thể vẽ lại các đường viền của nến nhiều lần. Do đó, cho đến khi quá trình đóng nến diễn ra, tín hiệu xuất hiện không thể được coi là lệnh hành động.

Các loại mẫu hình nến

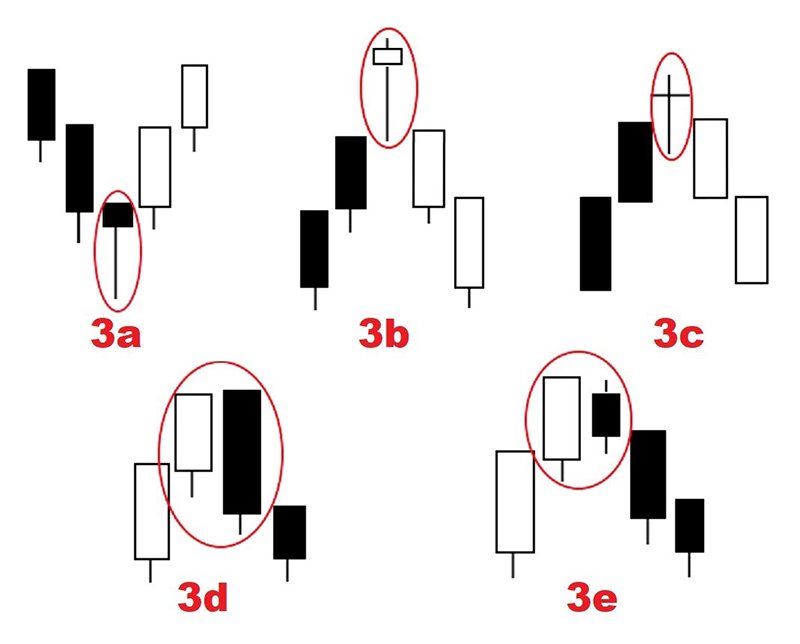

Trên toàn cầu, tất cả các mẫu hình nến thường được chia thành đơn giản và phức tạp. Đơn giản là những mẫu bao gồm một hoặc hai nến Nhật Bản (Hình 3 bên dưới). Đây là những thứ chúng ta thường có thể tìm thấy nhất khi nghiên cứu biểu đồ tài sản. Ví dụ, những điều sau có thể được quy cho các mẫu đơn giản: 3a - "Hammer", 3b - "Hanged Man", 3c - "Doji", 3d - "Hấp thụ", 3e - "Harami" (dịch từ tiếng Nhật - mang thai).

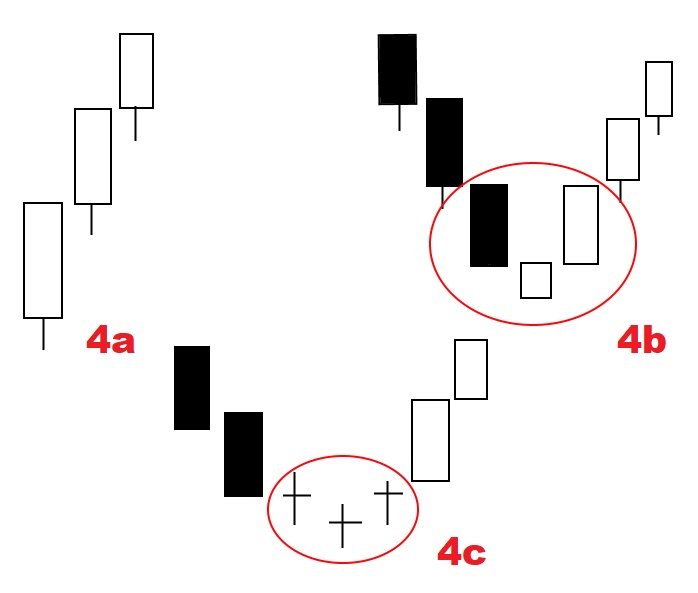

Các kết hợp phức tạp (mẫu hình) bao gồm ba hoặc nhiều nến, nhưng chúng ít phổ biến hơn trong thực tế (Hình 4 bên dưới). Điều thú vị là nhiều nghiên cứu chỉ ra rằng độ phức tạp của sự kết hợp không nhất thiết có ảnh hưởng tích cực đến hiệu suất của phân tích. Nói một cách đơn giản, việc tăng số lượng nến tham gia vào một mẫu hình không đảm bảo tăng độ chính xác của dự báo.

Hình bên cho thấy một số biến thể của sự kết hợp phức tạp: 4a - "Ba người lính trắng", 4b - "Sao mai", 4c - "Ba ngôi sao Doji".

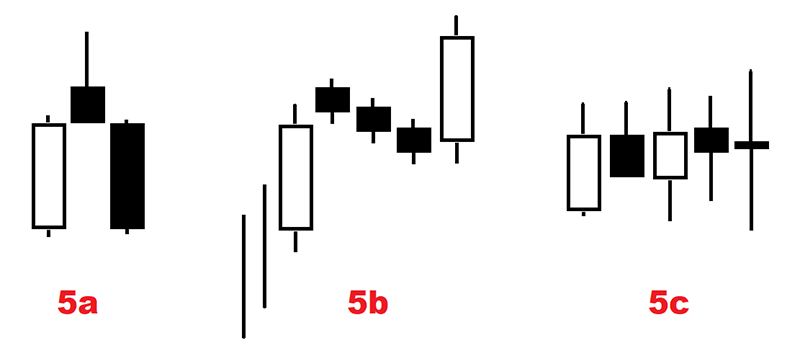

Có hàng chục, thậm chí hàng trăm mẫu hình nến. Và không thể nói về tất cả chúng trong khuôn khổ một bài viết, do đó chúng tôi đặc biệt khuyên bạn nên làm quen với các sách giáo khoa được mô tả ở trên. Chúng tôi chỉ lưu ý rằng, từ quan điểm của dự báo, tùy thuộc vào thị trường sẽ đi về đâu sau khi một mẫu hình nhất định xuất hiện, các kết hợp hình nến thường được chia thành: đảo chiều (ví dụ: 5a - “Ngôi sao băng”), tiếp tục xu hướng ( 5b - “Giữ chặt tatami” trong xu hướng tăng) và sự không chắc chắn (5c).

Nhưng, một lần nữa, đây chỉ là một số kết hợp trong rất nhiều mẫu hình nến. Hơn nữa, hiệu quả của việc sử dụng một mẫu cụ thể cũng sẽ phụ thuộc vào các điều kiện mà bạn đã xác định nó. Và đây là thời gian của phiên giao dịch, khung thời gian được sử dụng, cặp tiền được giao dịch hoặc công cụ tài chính khác, cũng như nhiều yếu tố khác. Có hơn 30 cặp tiền tệ trên nền tảng của công ty môi giới NordFX, cũng như tiền điện tử, khoảng 70 cổ phiếu của các công ty hàng đầu và chỉ số chứng khoán ... Và mỗi công cụ tài chính như vậy cần có cách tiếp cận riêng.

Khả năng đọc biểu đồ hình nến, thân nến, kích thước của bóng, các tổ hợp xuất hiện có thể nói lên rất nhiều điều, giúp hiểu được tâm trạng của người tham gia giao dịch. Tuy nhiên, bạn sẽ đạt được hiệu quả tốt nhất bằng cách kết hợp các mẫu hình với các công cụ phân tích kỹ thuật khác - các chỉ báo xu hướng và dao động. Điều này sẽ cho phép bạn tạo ra một chiến lược giao dịch hiệu quả mà bạn có thể kiếm tiền liên tục không chỉ trên thị trường Forex mà còn trên nhiều thị trường tài chính khác.

Quay lại Quay lại